تستخدم المؤسسات المالية وغيرها من الشركات الخاضعة للتنظيم العناية الواجبة تجاه العملاء (CDD)، وهو حل رئيسي "اعرف عميلك" (KYC)، لتخفيف المخاطر في العلاقات التجارية، ومنع الجرائم المالية، وضمان الامتثال للمتطلبات التنظيمية. يكمن جوهر العناية الواجبة في تحديد هويات العملاء وتقييم المخاطر المرتبطة بإقامة علاقة عمل معهم.

يتعمق هذا الدليل في تعقيدات فحوصات العناية الواجبة للعملاء وتحديات العناية الواجبة الشائعة للعملاء. كما يسلط الضوء أيضًا على تدابير العناية الواجبة العملية، والاتجاهات الحديثة، والتقدم التكنولوجي، مع التركيز على الانتقال نحو حلول العناية الواجبة الرقمية للعملاء.

ما هي العناية الواجبة تجاه العملاء؟

تشير العناية الواجبة تجاه العملاء إلى العملية التي تقوم بها الشركات، وخاصة المؤسسات المالية وغيرها الكيانات الخاضعة للتنظيموجمع وتحليل معلومات العملاء لضمان الامتثال لمختلف المتطلبات القانونية والتنظيمية. تتضمن العناية الواجبة للعملاء إجراء فحوصات يدوية أو آلية للتحقق من هويات العملاء وفهم طبيعة تاريخهم المالي بما يتماشى مع المخاطر المحتملة التي يمثلها العميل.

الفيدرالية الامريكية مجلس امتحانات المؤسسات المالية (FFIEC) توصي بأن يتبنى برنامج امتثال قوي لمكافحة غسيل الأموال (AML) تدابير العناية الواجبة الشاملة، خاصة للعملاء ذوي المخاطر العالية.

المستويات الثلاثة للعناية الواجبة تجاه العميل

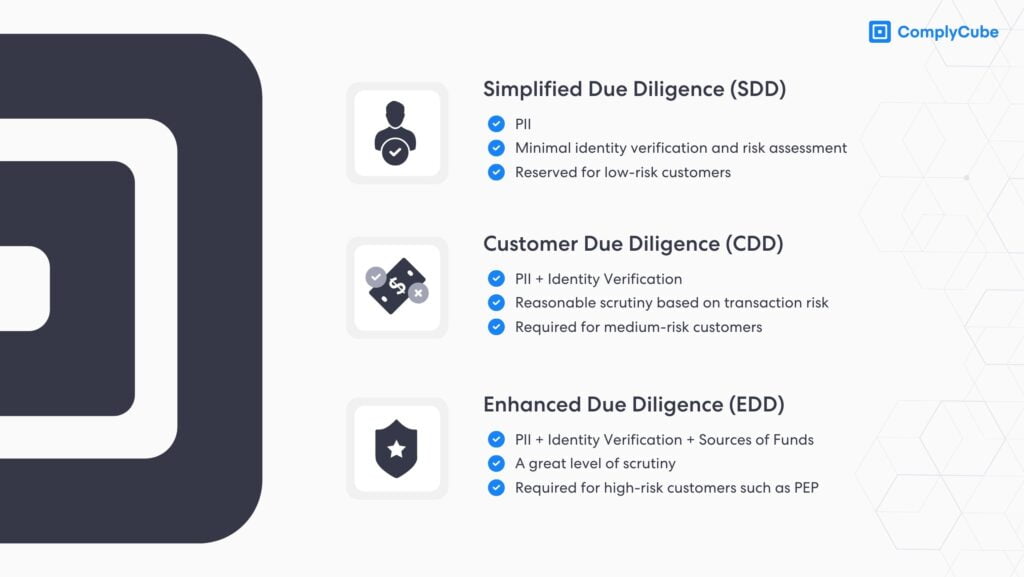

تتبنى الشركات عادة ثلاثة مستويات دقيقة للعناية الواجبة تجاه العملاء، كل منها يتماشى مع ملف تعريف المخاطر الخاص بالعميل. وتتوافق هذه الإستراتيجية مع النهج القائم على المخاطر (RBA)، على النحو الموصى به من قبل مجموعة العمل المالي (فاتف). يمكنك معرفة المزيد عن الموضوع هنا: ما هو النهج القائم على المخاطر (RBA)؟

ومن خلال اعتماد هذه المستويات المختلفة من العناية الواجبة، يمكن للمؤسسة المالية ضمان وجود استراتيجية فعالة لإدارة المخاطر، مما يمكنها من الاستجابة بسرعة لسيناريوهات مخاطر العملاء المتنوعة.

العناية الواجبة المبسطة (SDD)

يتم تطبيق العناية الواجبة المبسطة عندما يكون هناك خطر منخفض للتورط في تمويل الإرهاب أو غسل الأموال. SDD ينطوي على أخف وزنا اعرف عميلك إجراءات ذات متطلبات منخفضة لضمان الهوية. ومع ذلك، قد تقوم الشركات بإجراء العناية الواجبة المعززة على العملاء ذوي المخاطر المنخفضة لتقييم علاقات العملاء بشكل أفضل وتحسين الثقة.

العناية الواجبة الأساسية (BDD)

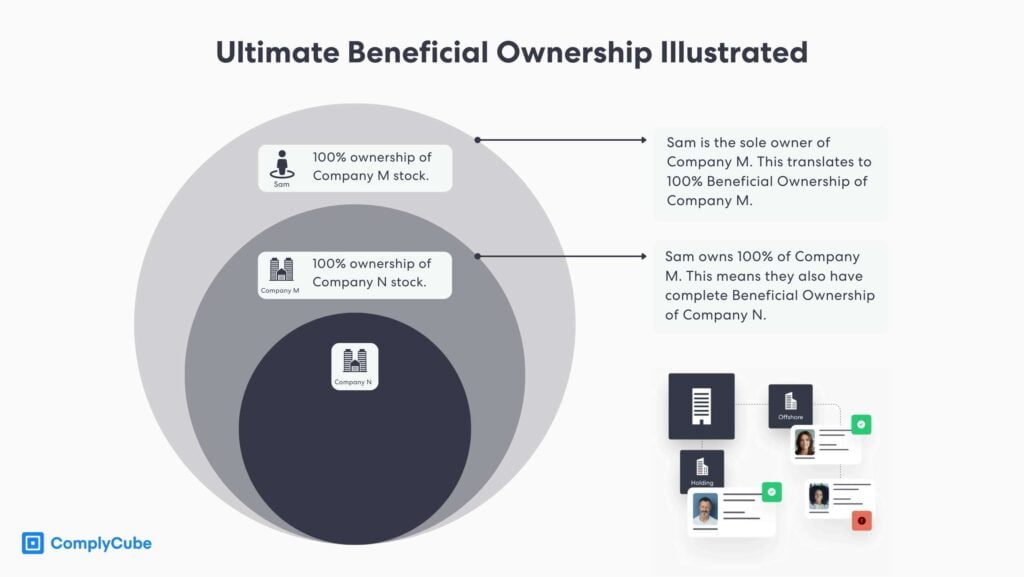

يُشار إلى BDD أيضًا بالعناية الواجبة القياسية أو العناية الواجبة الأساسية للعملاء. وهو المستوى الأكثر شيوعًا للعناية الواجبة ويتضمن تحديد هوية العميل والتحقق من البيانات. يمكن التحقق من تفاصيل العميل باستخدام بطاقة هوية صادرة عن الحكومة وقواعد بيانات موثوقة تابعة لجهات خارجية ومصادر بيانات خاصة. بالنسبة للشركات، يتضمن BDD أيضًا تأكيد أنشطة العميل ومصدر الأموال ونموذج الأعمال والملكية المفيدة النهائية.

تعزيز العناية الواجبة (EDD)

يجب أن يخضع العملاء ذوو المخاطر العالية، مثل الأشخاص السياسيين المعرضين للخطر (PEPs) أو العملاء من البلدان عالية المخاطر، للعناية الواجبة المعززة. يتضمن EDD جمع معلومات إضافية عن الهوية وتحديد مصادر الثروة أو الأموال. يعد فهم العلاقة التجارية المقصودة والغرض من معاملات العملاء المحتملة أمرًا ضروريًا أيضًا.

قامت العديد من الولايات القضائية بسن قوانين تلزم المؤسسات المالية بوضع تدابير EDD. تشمل الأمثلة التوجيه السادس للاتحاد الأوروبي لمكافحة غسيل الأموال (6AMLD) وقانون السرية المصرفية (BSA) في الولايات المتحدة الأمريكية. يمكنك معرفة المزيد عن الموضوع هنا: الإبحار في عالم العناية الواجبة المعززة.

دراسة حالة: الامتثال للمعايير البيئية والاجتماعية والحوكمة

تاريخيًا، لم تكن العوامل البيئية والاجتماعية والحوكمة (ESG) تعتبر مشكلات تتعلق بالامتثال. لكن، ولايات جديدة من هيئات مثل هيئة الأوراق المالية والبورصة (SEC) تسلط الضوء على الطبيعة المتغيرة للوائح، مما يؤدي إلى الحاجة إلى إجراءات المراقبة المستمرة.

على سبيل المثال، في عام 2022، هيئة الأوراق المالية والبورصات تغريم Goldman Sachs Asset Management $4 مليون لعدم التزامها بإرشاداتها البيئية والاجتماعية والحوكمة. لذلك، عند النظر في الشراكات، من الضروري إجراء تقييم شامل للمخاطر لتجنب مخاطر السمعة وتعزيز العلاقات التجارية المسؤولة.

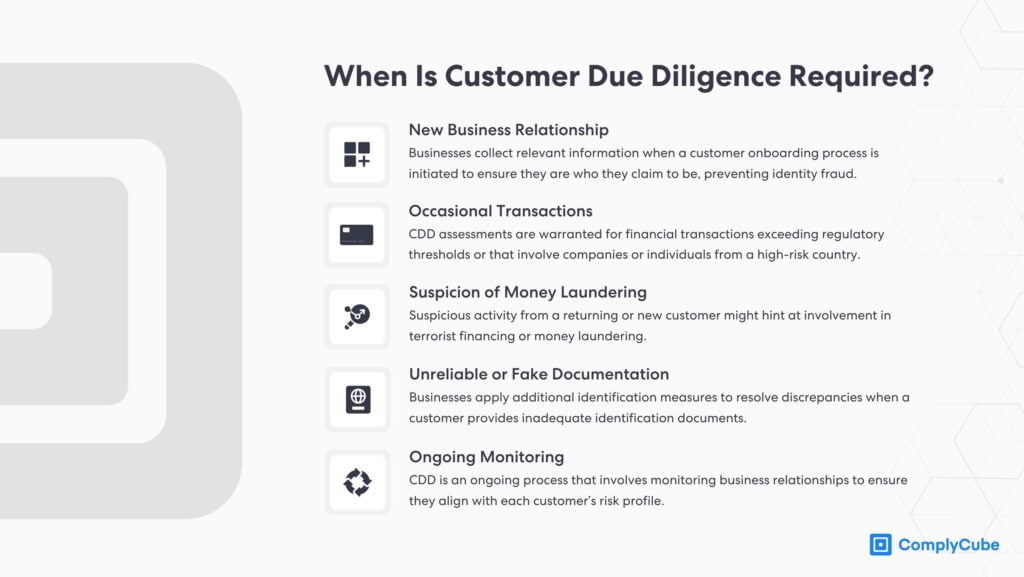

متى تكون العناية الواجبة تجاه العملاء مطلوبة؟

تظهر الحاجة إلى العناية الواجبة في مراحل مختلفة، سواء في بداية علاقة العمل، أو أثناء المعاملات ذات القيمة الكبيرة، أو في السيناريوهات التي تتطلب تدقيقًا أعلى بسبب المخاوف الناشئة. فيما يلي الحالات التي تكون فيها عملية CDD مطلوبة:

- علاقة عمل جديدة: تقوم الشركات بجمع المعلومات ذات الصلة عند بدء عملية تأهيل العملاء للتأكد من أنهم من يزعمون، مما يمنع الاحتيال في الهوية.

- المعاملات العرضية: هناك ما يبرر تقييمات العناية الواجبة تجاه المعاملات المالية التي تتجاوز الحدود التنظيمية أو التي تنطوي على شركات أو أفراد من بلد عالي المخاطر.

- الاشتباه في غسل الأموال: قد يشير النشاط المشبوه من عميل عائد أو جديد إلى التورط في تمويل الإرهاب أو غسيل الأموال.

- وثائق غير موثوقة أو وهمية: تطبق الشركات تدابير تحديد هوية إضافية لحل التناقضات عندما يقدم العميل وثائق هوية غير كافية.

- المراقبة المستمرة: إن العناية الواجبة تجاه العملاء هي عملية مستمرة تتضمن مراقبة العلاقات التجارية للتأكد من توافقها مع ملفات تعريف مخاطر العملاء.

متطلبات قاعدة العناية الواجبة تجاه العملاء

توصي مجموعة العمل المالي (FATF) بعدة متطلبات لعملية العناية الواجبة الموثوقة تجاه العملاء كجزء من التوصية رقم 10:

- التحقق من هوية العميل الجديد أو إقامة علاقة عمل.

- تحديد المستفيدين النهائيين والتحقق من هويتهم.

- تقييم المعاملات المشبوهة لتقليل مخاطر غسيل الأموال.

- أنشطة المراقبة والإبلاغ المستمرة التي تشير إلى الجرائم المالية للمساعدة في إنفاذ القانون.

- الحفاظ على وتحديث المعلومات وملفات تعريف العملاء.

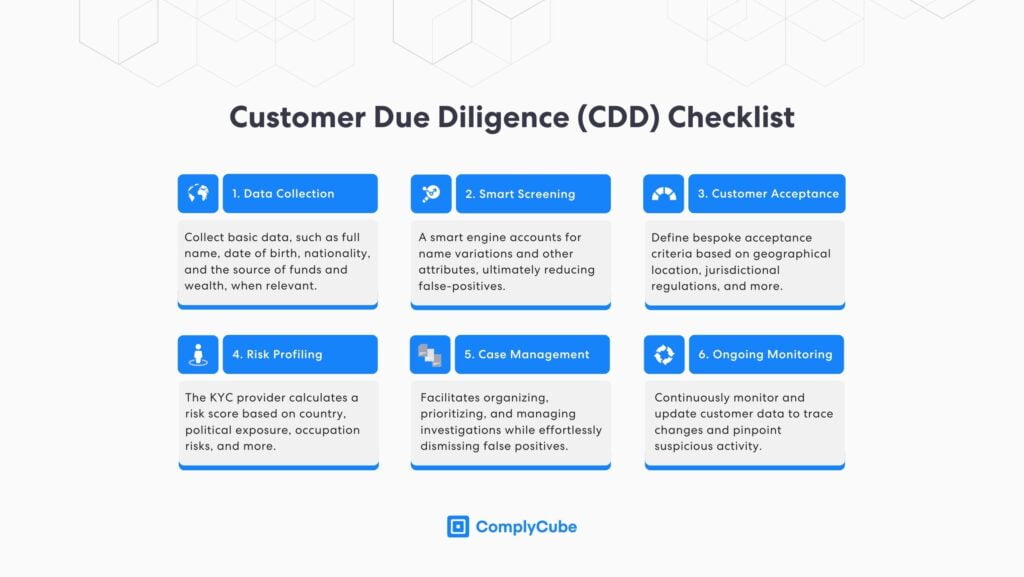

قائمة التحقق من العناية الواجبة تجاه العملاء

توصي إرشادات مجموعة العمل المالي (FATF) بأن تقوم المؤسسات المالية والكيانات الخاضعة للتنظيم الأخرى بتخصيص عملية العناية الواجبة الخاصة بها وفقًا لملف المخاطر الذي يفرضه نموذج أعمالها وقاعدة عملائها. يمكن للشركات تحقيق التوازن بين التزامات الامتثال والموارد التشغيلية ومتطلبات الميزانية بمساعدة موفر التحقق من الهوية (IDV). فيما يلي قائمة مرجعية موثوقة للعناية الواجبة للعملاء:

1. جمع معلومات العملاء

مصادقة العميل، عادةً ما يكون جزءًا من برنامج تحديد هوية العميل (CIP) الخاص بمؤسسة مالية، ويتضمن جمع بيانات العملاء، مثل الاسم الكامل وتاريخ الميلاد وتفاصيل الاتصال والجنسية ومصادر الأموال أو الثروة عندما يكون ذلك مناسبًا. هذه المعلومات مطلوبة للتحقق من هوية العميل والتأكد من عدم الاشتباه به أو فرض عقوبات عليه بسبب سلوك مالي غير مشروع مثل تمويل الإرهاب أو الجرائم المالية الأخرى.

يجب أن يكون لدى الشركة عملية لتحديث معلومات العملاء وصيانتها وإجراء مراقبة مستمرة لمنع الجرائم المالية. يوصى باستخدام حل التحقق من الهوية الذي يبسط عملية جمع البيانات ويوفر رؤية موحدة وواضحة لهوية كل عميل.

2. الفحص الذكي للحصول على دقة عالية

تقوم العديد من منصات IDV بالترويج مطابقة الاسم الغامض كميزة حاسمة لعمليات CDD. ومع ذلك، تعالج هذه الطريقة بشكل أساسي الأخطاء الإملائية والاختلافات الطفيفة، تاركة الجوانب المهمة الأخرى دون معالجة.

ولا يعالج بشكل فعال مشكلات مثل التشابه الصوتي، أو النسخ الصوتية، أو الاختلافات اللغوية، أو النصوص غير اللاتينية، أو أسماء الأبوين، أو التكريم، أو العناوين، أو الأسماء غير المرتبة. تقدم ComplyCube حلاً شاملاً لـ KYC يغطي هذه الجوانب من أجل التحقق الأكثر موثوقية وشمولاً.

3. تحديد سياسات قبول العملاء

قد تختلف تدابير العناية الواجبة بناءً على عوامل مثل ملف تعريف مخاطر العميل، والموقع الجغرافي، واللوائح القضائية، وما إلى ذلك. لذلك، يجب على الشركات تحديد نهج مخصص قائم على المخاطر مع معايير قبول واضحة للعملاء لخدماتها ومنتجاتها. تساهم هذه الخطوة أيضًا في تحديد المخاطر وتحديد الحدود ومراقبة التنبيه.

4. تحديد المخاطر بناءً على بيانات العميل

يجب على الشركات تحديد مستوى مخاطر العميل بناءً على المعلومات التي تم جمعها وعمليات التحديد الأولية. يمكن للشركات تحديد حدود مخصصة للعملاء ذوي المخاطر المنخفضة والمخاطر العالية بمساعدة حل AML/KYC الذي يغطي تسجيل المخاطر.

يقوم موفر KYC بحساب أ درجة المخاطر للعملاء الجدد بناءً على مجموعة من سمات المخاطر مثل البلد والتعرض السياسي والمخاطر المهنية، من بين عوامل أخرى. وتساعد هذه العوامل في تحديد مستوى العناية الواجبة التي ينبغي تطبيقها: مبسطة أو أساسية أو معززة.

5. إدارة الحالة لرصد التنبيه

دمج إدارة حالة مع المراقبة والتنبيهات تمكن المحللين من التعمق في الأنشطة المشبوهة والتحقيق بسرعة في الجرائم المالية. يجب أن يقدم حل إدارة الحالة القوي تجربة متكاملة بسلاسة وغنية بالبيانات السياقية مثل تفاصيل المطابقة التفصيلية.

وهذا يسهل على المحققين تنظيم التحقيقات وتحديد أولوياتها وإدارتها مع استبعاد الإيجابيات الكاذبة بسهولة. بالإضافة إلى ذلك، فإنه يضمن إنشاء مسار تدقيق دائم للتدقيق التنظيمي.

6. المراقبة المستمرة لتخفيف المخاطر

بغض النظر عن مستوى مخاطر العميل، يجب على الشركات مراقبة بيانات العميل وتحديثها بشكل مستمر لاكتشاف التغييرات وتحديد الأنشطة المشبوهة. الحفاظ على مسار التدقيق ل المراقبة المستمرة وتوثيق النتائج بعد التنبيه أمر ضروري.

يجب أن يكون نظام المراقبة الفعال قابلاً للتكيف ومدعومًا بتكنولوجيا قوية تتكامل بسلاسة مع المنصات الحالية، وتقدم تنبيهات في الوقت الفعلي وواجهة سهلة الاستخدام للمحللين للاستجابة بسرعة للمخاطر والقضايا المحتملة والتخفيف من حدتها.

التحديات في تنفيذ CDD

يعد تنفيذ عملية العناية الواجبة (CDD) مسعى بالغ الأهمية ولكنه معقد للشركات التي تسعى جاهدة إلى الالتزام بالمتطلبات التنظيمية مع ضمان تجربة سلسة للعملاء. ويطرح شرط الامتثال هذا العديد من التحديات لمختلف شركات الخدمات المالية وغيرها من المؤسسات الخاضعة للرقابة، ومن بينها التحديات التالية الجديرة بالملاحظة بشكل خاص:

-

التكيف مع الأطر التنظيمية العالمية

تواجه الشركات العاملة على المستوى الدولي التحدي المتمثل في التعامل مع مزيج من الأطر التنظيمية. يمكن أن تشكل اللوائح المتباينة والمتضاربة أحيانًا عبر الولايات القضائية المختلفة عقبة كبيرة في توحيد عمليات العناية الواجبة، مما يؤدي إلى المهمة المعقدة المتمثلة في إيجاد طرق للحفاظ على الامتثال أثناء العمل بكفاءة. ويتطلب ذلك إطارًا قويًا للامتثال، وفريقًا مطلعًا، وشريكًا قويًا للتحقق من الهوية لتبسيط عملية التحقق.

-

تحقيق التوازن بين تجربة العملاء والامتثال

إن السعي لتحقيق تجربة سلسة للعملاء مع الالتزام بمتطلبات العناية الواجبة الصارمة يمكن أن يكون بمثابة نزهة على حبل مشدود. غالبًا ما تجد الشركات صعوبة في جمع المعلومات الضرورية دون تنفير العملاء أو المساس بسرعة وسهولة الخدمة. يعد هذا التوازن أمرًا بالغ الأهمية للحفاظ على الثقة وتقديم تجربة رائعة للمستخدم مع ضمان الامتثال التنظيمي.

العناية الواجبة بالعملاء بالنسبة للمؤسسات المالية

تعتبر العناية الواجبة تجاه العملاء أمرًا حيويًا للبنوك والمؤسسات المالية الأخرى لضمان الامتثال وإدارة المخاطر المالية ومنع غسل الأموال وتمويل الإرهاب وإقامة علاقات مصرفية شفافة. تعمل عملية "اعرف عميلك" على مواءمة أنشطة المؤسسات المالية مع المتطلبات القانونية، واكتشاف السلوك المشبوه، وتجنب المشكلات القانونية والمتعلقة بالسمعة المحتملة.

علاوة على ذلك، تعمل إجراءات العناية الواجبة على تنمية أسس الثقة بين البنوك وعملائها والتي تتجاوز مجرد الالتزام. يعد الإطار القوي أمرًا بالغ الأهمية للتنقل في البيئات التنظيمية المعقدة في المشهد المصرفي العالمي الذي يعتمد على التكنولوجيا الرقمية اليوم. ومن خلال ممارسات العناية الواجبة الصارمة، تقوم البنوك بإنشاء هيكل تشغيلي متوافق وتعزيز سمعتها، وتعزيز الثقة والعلاقات التجارية بين العملاء والجهات التنظيمية. هذه الثقة هي حجر الزاوية للنجاح على المدى الطويل في الصناعة المالية.

استنتاج

تعتبر العناية الواجبة تجاه العملاء أمرًا ضروريًا للشركات التي تتطلع إلى تأكيد هوية العملاء العائدين والمحتملين والامتثال للمتطلبات التنظيمية. يمكن للمؤسسات المالية والهيئات التنظيمية الأخرى إدارة مستويات مخاطر العملاء بشكل فعال وتجنب الجرائم المالية المحتملة. بمساعدة شريك قوي لـ IDV/KYC، يمكن للشركات التأكد من بقائها على اطلاع دائم بلوائح العناية الواجبة المتطورة للعملاء، وتحديد العلامات الحمراء، وتعزيز إطار امتثال صحي.

هل تبحث عن منصة امتثال عالمية لفحوصات IDV وKYC؟ ابقى على تواصل معنا اليوم!