لقد أدت لوائح "اعرف عميلك" المعقدة بشكل متزايد إلى تشويش المياه التنظيمية لبعض الوقت، مما أدى إلى الحاجة إلى التغيير في صناعة الامتثال. أصبحت عمليات الإعداد الآن آلية للغاية، ويتم الاستعانة بمصادر خارجية بشكل عام، لتمكين الشركات من تلبية متطلبات الامتثال. أدى الطلب المتزايد على خدمة التحقق الآلي من KYC إلى ارتفاع كبير في عدد موردي KYC المتاحين في السوق.

يعد اختيار شريك التحقق الآلي المناسب من KYC أمرًا صعبًا. سيشرح هذا الدليل ما تتضمنه عملية التحقق من "اعرف عميلك" (KYC) وكيف تعمل إجراءات التحقق من الهوية الآلية على تبسيط عمليات اكتساب العميل. وسوف يناقش أيضًا ما الذي يجب البحث عنه عند اختيار خدمة الامتثال، والتعمق في الفروق الدقيقة في التكنولوجيا التي تقود الصناعة.

نظرة عامة على الامتثال لـ KYC

التعرف على زبونك تغطي عمليات (KYC) الاستراتيجيات المستخدمة في منع الاحتيال ومراقبة الأنشطة غير المشروعة مثل غسيل الأموال و تمويل الإرهاب. كلما كانت عملية التحقق من "اعرف عميلك" (KYC) أقوى، كلما كانت المؤسسة تعرف بشكل أفضل هوية عملائها وقلّت المخاطر التي تتعرض لها الشركة.

يختلف الامتثال التنظيمي عبر الصناعات. في مجال الخدمات المصرفية، تعد متطلبات KYC ومكافحة غسيل الأموال (AML) أكثر صرامة مقارنة بتلك الموجودة في قطاعات الضيافة أو تأجير السائقين الخاصين. ويرجع هذا الاختلاف إلى زيادة إمكانية الوصول وفرصة ارتكاب الجرائم المالية.

يقدم بائعو KYC حلولاً قابلة للتخصيص خاصة بالصناعة. يمكن تعديل هذه الخدمات لمستويات مختلفة من ضمان الهوية، وموازنة المخاطر والتسامح كما هو مطلوب. وهي تهدف إلى الحد من إساءة استخدام النظام المالي وتعزيز أرباح الشركة من خلال ضمان الهوية وتحسين الكفاءة التشغيلية.

على الرغم من أن معرفة أن عميلك يمكن أن يختلف بين الصناعات، إلا أن الخطوات الثلاث الأساسية للعملية تظل كما هي. تعرف على المزيد حول التحقق من KYC هنا: عملية التحقق العالمية من KYC في 3 خطوات.

-

برنامج تحديد هوية العميل: الحصول على معلومات العميل لإنشاء ملف تعريفي بما في ذلك على سبيل المثال لا الحصر الاسم والعنوان وتاريخ الميلاد وبطاقة الهوية الصادرة عن الحكومة.

-

العناية الواجبة تجاه العميل: مقارنة هذه المعلومات بمصادر البيانات الخاصة أو العامة للتحقق من صحة المعلومات المقدمة.

-

المراقبة المستمرة: التحقق من هذه المعلومات بشكل مستمر كجزء من تقييم المخاطر في الوقت الحقيقي.

هل المتطلبات التنظيمية تقتصر على المؤسسات المالية؟

بغض النظر عن قطاعها، تحتاج كل شركة إلى ضمان الامتثال للهيئة التنظيمية ذات الصلة. قد لا تشترك المؤسسات في نفس هيكل الامتثال بناءً على اللوائح وقدرتها على تحمل المخاطر. يمكن أن يكون هذا بسبب:

-

التناقضات في تحمل المخاطر في الشركة

-

الاختلافات في حجم الشركة (الموظفون والعملاء)

-

المخاطر المحددة المتعلقة بمنتجات أو خدمات معينة

لذلك، تتمتع كل شركة بقدرتها الفريدة على تحمل المخاطر وستتطلب مجموعة محددة من خدمات "اعرف عميلك" المصممة خصيصًا لأعمالها. أصبح بائعو "اعرف عميلك" التابعين لجهات خارجية يتمتعون بشعبية متزايدة حيث يقومون بإزالة المتاعب من التنظيم الدقيق مع تحسين معدلات اكتساب العملاء بشكل فعال. تعمل شركة ComplyCube، إحدى الشركات الرائدة في مجال تقديم خدمات اعرف عميلك/مكافحة غسل الأموال في السوق، على تحسين ربحية عملائها من خلال تحسين الكفاءة التشغيلية وتقليل تراجع العملاء.

تتيح منصات "اعرف عميلك" الفعالة للشركات إمكانية تبديل "مستويات الاحتكاك" الخاصة بها أثناء عمليات اكتساب العملاء. وخير مثال على ذلك هو استخدام مرنة حل التحقق من المستندات، حيث يمكن للشركات تعيين عدد عمليات تحميل المستندات التي يمكن للمستخدم أن "يفشل" قبل أن يتم "اجتيازها".

هذه المعلومات متاحة على الفور لمحللي KYC وتشكل جزءًا من ملف تعريف المخاطر الخاص بالمستخدم. تؤكد القدرة على التبديل بين مستويات الاحتكاك على أهمية السيولة في الامتثال. خدمات التحقق من "اعرف عميلك" هي بمثابة وسطاء للجيش السويسري بين اللوائح والعمليات.

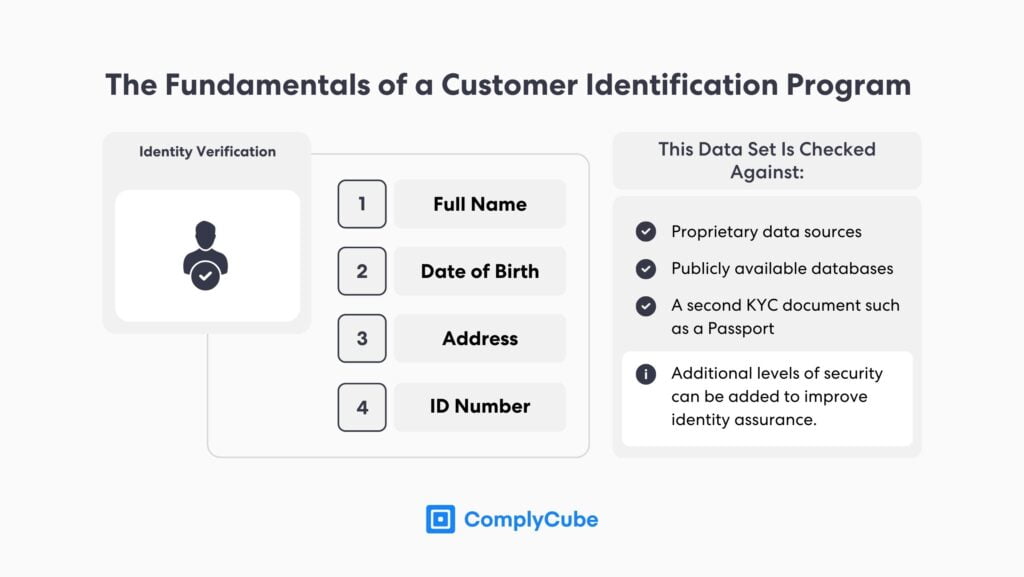

برنامج تحديد هوية العملاء (CIP)

برنامج تحديد هوية العميل هو العملية التي تتبعها الشركات لإثبات من تتعامل معه. البيانات النموذجية المطلوبة من العميل الجديد عند فتح حساب جديد هي كما يلي:

-

الاسم الكامل

-

تبوك

-

تاريخ الميلاد

-

بطاقة هوية صادرة عن الحكومة

ومع ذلك، فإن هذا النموذج من المعلومات عرضة للتغيير اعتمادًا على مستوى ضمان الهوية الذي يفرضه منظمو الصناعة. على سبيل المثال، ستحتاج المؤسسة المالية إلى مستوى أعلى من ضمان الهوية للتحقق من صحة العميل.

يتم بعد ذلك التحقق من هذه المعلومات من خلال إجراءات "اعرف عميلك" المختلفة وتؤكد أهمية المرونة في حلول "اعرف عميلك الإلكتروني". وبمقارنة البنوك وخدمات التوصيل مرة أخرى، سيتطلب البنك أكثر من مجرد فحص بيومتري للوفاء بالتزاماته بالتحقق من هوية العميل.

إن احتمالية الاستفادة من الخدمة المصرفية لإساءة استخدام النظام المالي أعلى بكثير من احتمالية الاستفادة من خدمة الوجبات الجاهزة. على هذا النحو، تمثل البنوك قمة عملية التحقق من "اعرف عميلك" ويكاد يكون من المؤكد أنه في مرحلة ما من عملية غسيل الأموال، سيكون البنك معرضًا لخطر إساءة الاستخدام.

ما هو التحقق من الهوية؟

يجب أن يكون لدى معظم الشركات التي تقوم بتأهيل العملاء الجدد إجراء للتحقق من هويتهم كما يقولون، وتسمى هذه العملية التحقق من الهوية (IDV). وفي سياق خدمات eKYC، يتم ذلك رقميًا وبطرق متنوعة. تعرف على المزيد حول eKYC هنا: ما هو eKYC (اعرف عميلك الإلكتروني)؟

اعتمادًا على مستوى ضمان الهوية الذي تتطلبه الصناعة، يمكن إجراء التحقق من الهوية بطرق مختلفة، بما في ذلك على سبيل المثال لا الحصر:

-

التحقق من المستندات: يقوم المستخدمون بتحميل صورة واضحة لجواز سفرهم أو رخصة القيادة أو أي مستند آخر يحتوي على تفاصيل المعلومات الشخصية.

-

التحقق البيومتري: يتم التحقق من المستخدم عن طريق تحميل صورة ذاتية حية تتم مقارنتها بالصورة الموجودة في المستند المقدم، مثل جواز السفر.

-

فحص متعدد المكاتب: يتم التصديق على معلومات العميل ضد أطراف ثالثة موثوقة لتوفير ضمان بأنهم هم من يقولون أنهم هم.

تجمع إجراءات "اعرف عميلك" الآلية بين التحقق من هوية العميل (IDV) والعناية الواجبة الشاملة تجاه العملاء (CDD). يؤدي هذا إلى تأهيل العملاء في عملية واحدة سلسة، حيث يتم تأكيد البيانات التي تم الحصول عليها وتقليل العملية إلى بضع ثوانٍ.

إثبات التحقق من العنوان

إثبات العنوان (PoA) تعد الشيكات جزءًا من عملية إثبات الهوية (IDV). إنها توفر مستوى آخر من الضمان لإثبات أن العميل هو من يقول أنه يقدم المعلومات الصحيحة. للتحقق من إثبات العنوان، يتضمن ذلك ما يلي:

-

التحقق من صحة العميل

-

تحليل محتوى

-

تحليل تحديد الموقع الجغرافي

يوفر التحقق من PoA، مثل تحليل فاتورة المرافق، لمزود الخدمة معلومات أساسية عن المستخدم. تأخذ تقنية الاستخراج الخاصة بـ ComplyCube هذه البيانات وتطابقها مع المعلومات المقدمة من المستخدم عند تسجيله. بالنسبة لبعض الخدمات والصناعات التي لديها التزام أقل بالحد من غسيل الأموال، يعد هذا فحصًا مُرضيًا. تعرف على المزيد حول برنامج PoA هنا: دليل قوي لإثبات التحقق من العنوان (PoA)

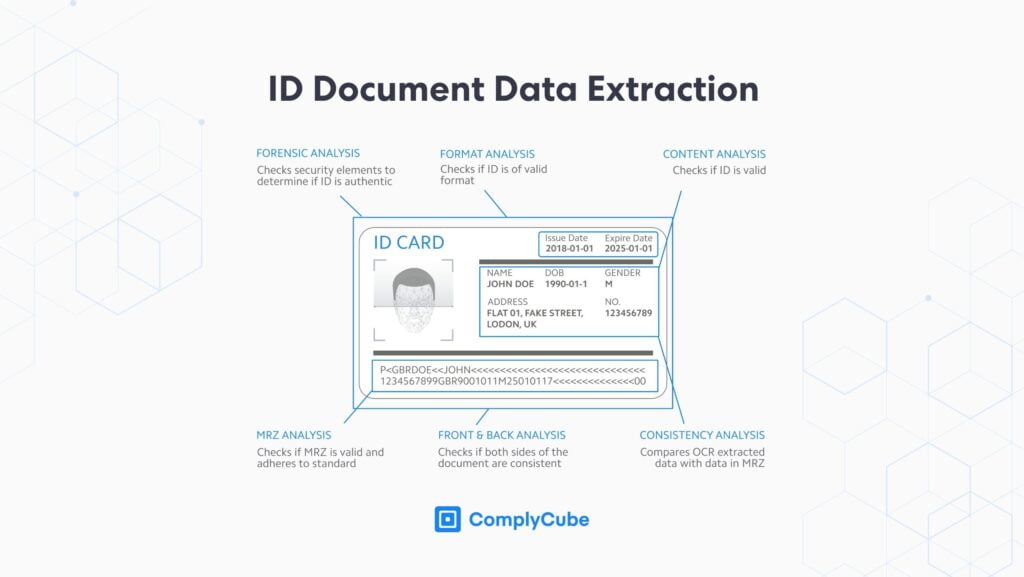

فحص المستندات

لا توفر عمليات التحقق من إثبات العنوان مستوى عالٍ بما يكفي من الضمان للبنوك وشركات التكنولوجيا المالية والمؤسسات المالية الأخرى. في الصناعة المالية، يعد التحقق من المستندات أحد الحلول الرئيسية لـ IDV. تتضمن العملية تحليلًا صارمًا لوثائق الهوية مثل بطاقات الهوية الصادرة عن الحكومة وجوازات السفر والمزيد.

تحتوي جوازات السفر على معلومات تعريف شخصية (PII) مثل المنطقة المقروءة آليًا (MRZ) الرقم وبروتوكولات الأمان المتقدمة المضمنة بما في ذلك شريحة تعريف الترددات الراديوية (RFID). وبمساعدة التكنولوجيا الحديثة، على سبيل المثال، التعرف البصري على الحروف (التعرف الضوئي على الحروف) والتواصل الميداني القريب (نفك)، يمكن لخدمة التحقق من KYC التابعة لجهة خارجية أن تساعد الشركات في التحقق من عملائها والتعامل معهم براحة البال.

يستخدم كبار موفري حلول IDV/KYC، مثل ComplyCube، تقنية خاصة للتحقق الفوري من ما يصل إلى 25 نقطة بيانات، والتحقق من عدم الاتساق في جميع أنحاء المستند، ومطابقة البيانات بالمعلومات المقدمة عبر طريقة تحقق بديلة. للحصول على أعلى مستوى من الوضوح لاستخراج البيانات، يمكن للشركات اختيار التحقق من تقنية NFC. تعرف على المزيد حول التحقق من المستندات هنا: ما هو التحقق من الوثيقة؟ نظرة متعمقة على التحقق من الهوية

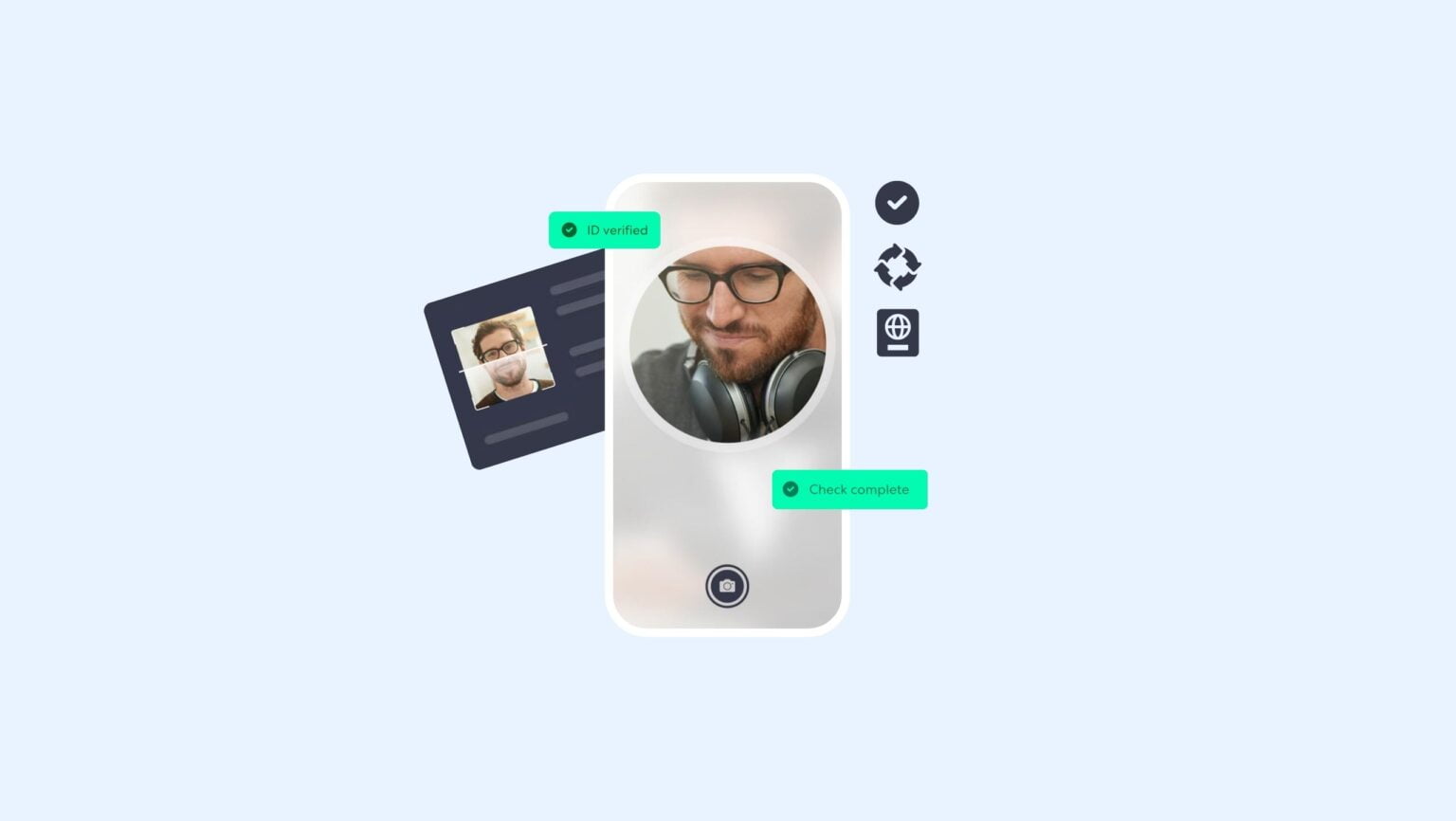

التحقق البيومتري

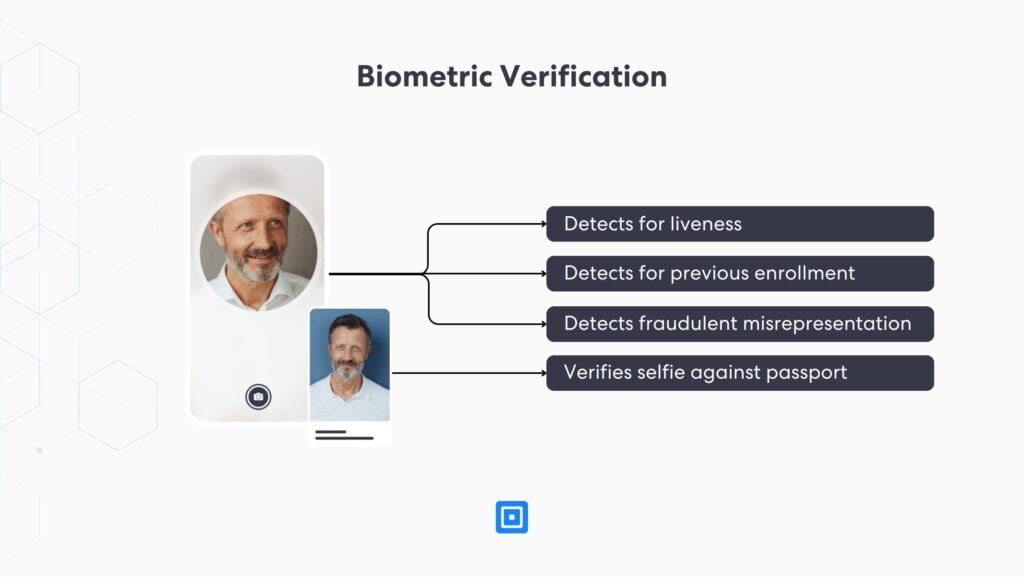

تعد المصادقة البيومترية حلاً رئيسيًا للتحقق من الهوية مطلوبًا عندما تحتاج المؤسسات إلى فهم أعمق وتأكيد لهوية عملائها. يتحقق هذا النوع من الفحص من صورة شخصية تم تحميلها، تم التقاطها أثناء تأهيل العميل، مقابل صورة مستند المستخدم.

تستخدم خدمة التحقق الفعالة من KYC الفحوصات البيومترية المدعومة بالذكاء الاصطناعي للتأكد من أن الفرد على الجانب الآخر من العملية هو بشكل لا لبس فيه من يقول أنه وللحد من سرقة الهوية. تتضمن بعض الميزات الرئيسية التي يجب البحث عنها عند اختيار حل التعرف على الوجه ما يلي:

-

الكشف عن الحياة: استخدام تقنية الكشف عن هجوم العرض التقديمي (PAD) المتقدمة لتحليل التعبيرات الدقيقة، وملمس الجلد، ومعالجة البكسل، والمزيد، لإثبات الحضور الحقيقي للعميل.

-

تسجيل الوجه: يتم التحقق فورًا من التسجيل السابق لنفس الوجه والإعلام كشرط تحقيق إذا تم استخدامه من قبل.

-

كشف الانتحال: يكتشف التزييف العميق والتحريف في الصورة الشخصية التي تم تحميلها من خلال خوارزمية مدعومة بالذكاء الاصطناعي. يمكن أن يأتي ذلك عبر صورة مطبوعة، وأقنعة ثلاثية الأبعاد تشبه الحياة، وإعادة تشغيل الفيديو، وانتحال الشبكة.

-

إمكانات التنقيح: تعتيم الصور أو غيرها من معلومات التعريف الشخصية (PII) بناءً على متطلبات قضائية مختلفة.

- مصادقة الوجه: مطابقة ملامح وجه العميل مع وجهه المسجل مسبقًا، مما يتيح مصادقة قوية بدون كلمة مرور، وإعادة التحقق الروتينية، وفتح الحساب، والمزيد.

التحقق من عدة مكاتب

الشيكات متعددة المكاتب يتم استخدامها كإجراء إضافي لتأكيد أن العميل هو الشخص الذي يدعي أنه هو. يتمتع شركاء البيانات، مثل الاتحادات الائتمانية، بانتشار عالمي ويمكنهم التأكد من تفاصيل العملاء على الفور. يمكن للمؤسسات تحديد ما إذا كان يجب التحقق من بيانات العميل من خلال شريك بيانات واحد أو ما لا يقل عن مصدرين مستقلين، وهو ما يُعرف باسم "التحقق 2+2".

تعتبر حلول KYC/AML الرائدة أن العميل قد تم التحقق منه عندما يقوم المكتب بمطابقة عميله على الأقل اسم و سمة أخرى. يمكن أن يكون هذا على النحو التالي:

-

تطابق الاسم وتاريخ الميلاد

-

مطابقة الاسم والعنوان

-

تطابق الاسم ورقم الهوية

كيف يمكن لخدمة التحقق التلقائية من "اعرف عميلك" (KYC) أن تُحدث ثورة في اكتساب العملاء وتشغيل الأعمال

بمجرد أن تصبح الشركات سعيدة بمعرفة هوية عملائها، يمكنها البدء في عملية العناية الواجبة للعملاء. يمكن أن يتراوح ذلك من العناية الواجبة الأساسية للعملاء إلى العناية الواجبة المعززة.

يقدم موفرو خدمة اعرف عميلك (KYC) المتطورين خدمات آلية تقوم بإجراء عمليات التحقق بسلاسة وفي أي وقت من الأوقات. من المهم ملاحظة أن عملية العناية الواجبة يمكن أيضًا أن تكون قابلة للتخصيص بالكامل. تم تصميم حلول KYC الآلية المدعومة بالذكاء الاصطناعي مع وضع التفضيلات التشغيلية والمرونة للعملاء في الاعتبار.

كيف يؤدي هذا إلى تعظيم الربح؟

تؤدي أتمتة كل خطوة في عملية "اعرف عميلك" إلى القضاء على الأخطاء البشرية في عملية التحقق من العميل. وهذا يقلل من عدد النتائج الإيجابية الكاذبة التي تتسلل إلى تقارير العملاء.

الإيجابية الكاذبة هي خطأ في الإبلاغ – إنذار كاذب. إنه تنبيه بشأن شيء يتعلق بملف تعريف المستخدم يشير إلى أن التحقيق مطلوب من مسؤول الإبلاغ عن غسل الأموال أو محلل الامتثال أو KYC. قد يتم أيضًا تشغيل التنبيه كإجراء تحذيري عندما يكون هناك تشابه محتمل مع بيانات العميل المسجل بالفعل أو مطابقة PEP. تعمل الأتمتة والرقمنة على تقليل الوقت المستغرق في المهام اليدوية وتسمح للموظفين بالتركيز على الحالات الأكثر أهمية.

تحسين تأهيل العملاء

تعمل عمليات KYC الرقمية أيضًا على تحسين عملية إعداد العملاء عند الانتقال من العملاء المحتملين إلى العملاء الحقيقيين. إن تجارب العملاء الأسرع والأكثر كفاءة تعادل عملاء أكثر سعادة، ولكن الأهم من ذلك، أنها تمنع تقلب العملاء مما يؤدي إلى خسارة في الإيرادات.

تحسين قدرات البيانات

توفر أتمتة KYC باستخدام التكنولوجيا المتقدمة نظام تخزين بيانات العميل، وهو مرن وآمن. يتيح ذلك لمحللي KYC أداء المهام بنطاق أكبر بكثير من الكفاءة حيث يمكن استخراج بيانات العميل ودمجها بسلاسة وفقًا لعمليات الشركة.

الامتثال التنظيمي ومكافحة غسيل الأموال

وأخيرًا وليس آخرًا، تسهل عمليات "اعرف عميلك" الآلية اعتماد سياسات جديدة ومحدثة. وبالتالي، فإن أتمتة عملية التحقق من "اعرف عميلك" ستصبح بشكل متزايد جزءًا لا يتجزأ من استراتيجية تخفيف المخاطر الحديثة لمكافحة غسيل الأموال والجرائم المالية الأخرى. بمساعدة سير عمل CIP وCDD والمراقبة المستمرة، يمكن لمتخصصي KYC تحديد أولويات المشكلات الأكثر صلة وتحسين الكفاءة التشغيلية.

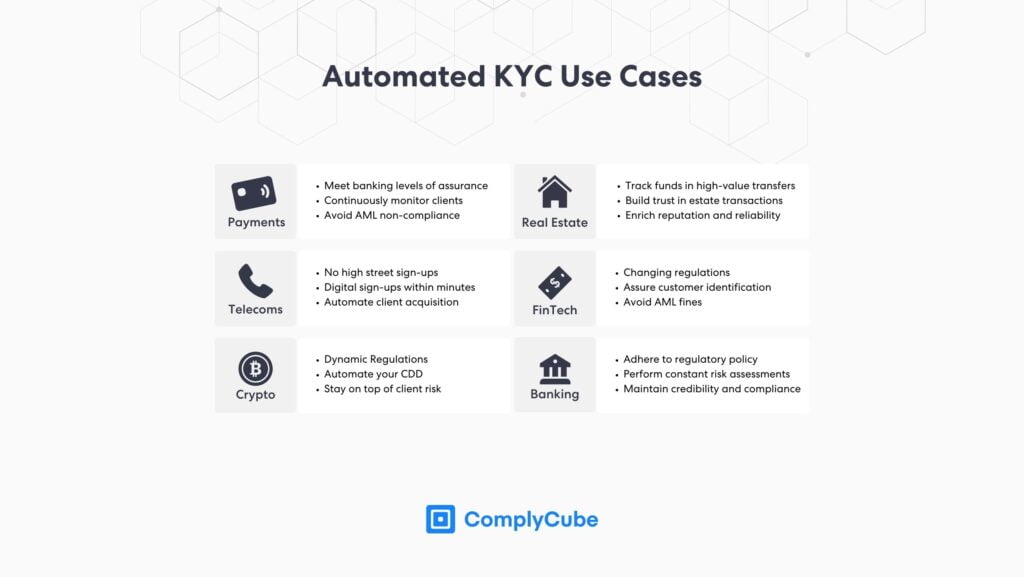

حالات استخدام صناعة خدمة التحقق من KYC

نظرًا لأن المتطلبات التنظيمية أصبحت أكثر صرامة في الاقتصاد العالمي، فإن نطاق حلول "اعرف عميلك" يتوسع إلى ما هو أبعد من القطاعات المالية التقليدية. في عصر تسعى فيه الشركات إلى إيجاد طرق لتحسين عملياتها، أصبح تبني التحقق الآلي من اعرف عميلك (KYC) خيارًا واضحًا بشكل متزايد. بغض النظر عنهم حالة الاستخداميمكن للشركات تعزيز الكفاءة بشكل كبير عبر مختلف المستويات من خلال دمج نظام "اعرف عميلك" الآلي في عملياتها.

المدفوعات

يمكن للشركات تلبية المعايير المصرفية لضمان الهوية من خلال سير عمل تلقائي وقابل للتخصيص لفحوصات "اعرف عميلك". يسمح بائعو "اعرف عميلك" للشركات بالتفاعل مع ظروف العملاء المتغيرة، مثل التعرض السياسي والعلاقات الإعلامية السلبية، مع تقليل هذه النفقات التشغيلية بحوالي 50%.

العقارات

العقارات هي صناعة يتم استغلالها بشكل متكرر بسبب طبيعة المعاملات ذات القيمة العالية. تتمثل بعض أكبر التحديات التي تواجه هذا القطاع في عمليات "اعرف عميلك" الطويلة واليدوية والمستهلكة للوقت في الكيانات التجارية الكبيرة. سيؤدي إجراء KYC/KYB الآلي والفعال إلى بناء الثقة والكفاءة في المعاملات التي تفصل الشركات عن المنافسين وتستفيد من السمعة الغنية.

الاتصالات

لقد ولت أيام الاشتراكات في الشوارع الرئيسية، مع انتقال العملية الكاملة لاكتساب عملاء الاتصالات أكثر فأكثر إلى بيئة الإنترنت. باستخدام حلول KYC الرقمية، يمكن لمزودي الاتصالات تقليل تكلفة تنشيط بطاقة SIM بأكثر من 63%، والتحقق من المستخدمين في أقل من 15 ثانية.

التكنولوجيا المالية

قد يكون من الصعب التخفيف من تهديد المعاملات المشبوهة، وتلبية معايير الامتثال المتزايدة التعقيد لـ KYC & AML، وتوفير تجربة سلسة للعملاء في نفس الوقت. يقوم موفرو "اعرف عميلك" بتبسيط عمليات العناية الواجبة بشكل كبير، مما يقلل تكاليف اكتساب العملاء بما يصل إلى 73% مع تقليل أوقات الإعداد من أيام إلى دقائق.

تشفير

ومع تطور اللوائح التنظيمية بنفس سرعة تطور التكنولوجيا التي تقوم عليها، تتطلب بروتوكولات ومشاريع العملات المشفرة سير عمل آليًا لعمليات التحقق من "اعرف عميلك". يمكن لخدمة التحقق الفعالة من KYC أن تضم ما يصل إلى 98% من العملاء بدقة في أقل من 30 ثانية. نظرًا لأن بورصات العملات المشفرة أصبحت وسيلة أكثر شيوعًا لغسل الأموال، فإن إنشاء ملفات تعريف دقيقة للعملاء سيساعد شركات العملات المشفرة على تجنب الغرامات.

الخدمات المصرفية

يعد الحفاظ على سمعة البنك أولوية قصوى فيما يتعلق بالامتثال والتحقق من الهوية. يمكن لحلول eKYC تقليل تكاليف اكتساب العملاء بما يزيد عن 73%. لا تعمل هذه العمليات الآلية على تحسين تجربة العملاء فحسب، بل توفر أيضًا الوقت للموظفين للتركيز على الأنشطة الأخرى، مثل مراقبة المعاملات المالية.

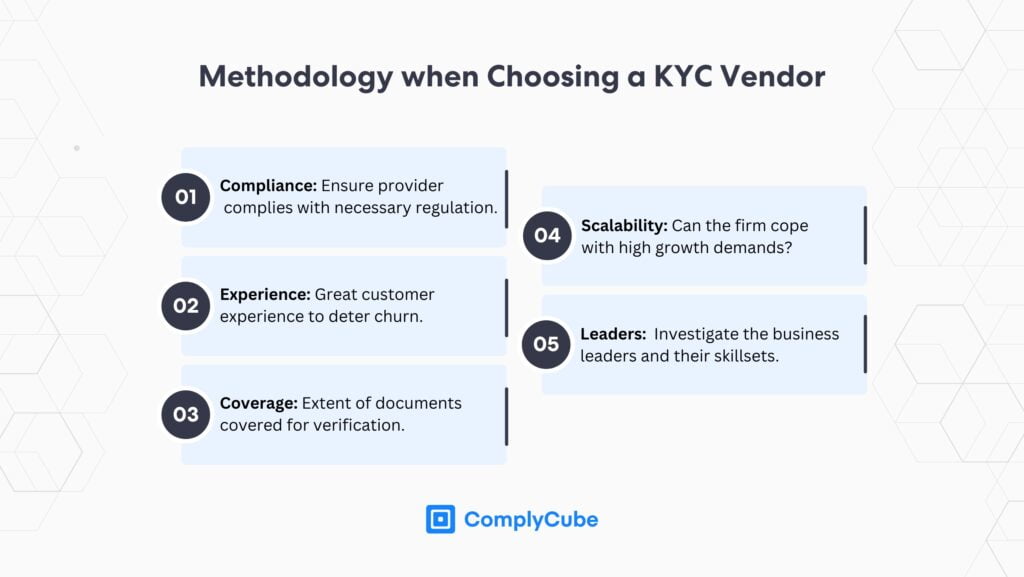

اختيار خدمة التحقق الآلي من KYC

للحصول على مستوى عالٍ من المرونة، يوفر موردو "اعرف عميلك" الفعالين مجموعة قابلة للتخصيص بالكامل من عمليات التكامل المصممة لتعزيز العمليات التجارية. عند البحث عن موفر خدمة، يعد التأكد من أن لديهم البنية التحتية اللازمة أمرًا بالغ الأهمية:

-

تأكد من امتثالها لجميع لوائح KYC و AML ذات الصلة.

-

تأكد من أن رحلة العميل سلسة ولن تؤدي إلى عمليات الاشتراك الفاشلة.

-

تحقق من نطاق المستندات التي يعملون بها ومن أي السلطات.

-

تأكد من أن مزود الخدمة الخاص بك يمكنه التوسع بمعدل النمو الخاص بك.

-

التحقيق في من يقود العمل وما هي خلفيتهم.

يزيل ComplyCube صداع الامتثال للسياسة من خلال سد الفجوة بين التنظيم والتشغيل. إذا كنت تتطلع إلى تحسين اكتساب العملاء والمعرفة التنظيمية، تواصل مع فريقنا من المتخصصين في IDV وKYC وAML.