يعد التحقق من هوية العميل أمرًا حيويًا للعمليات التجارية الآمنة. تحصل الشركات على معلومات العملاء وتصادق عليها من خلال عملية تسمى "اعرف عميلك" (KYC)، والتي تبدأ ببرنامج تحديد هوية العميل (CIP). تحدد القاعدة النهائية لشبكة مكافحة الجرائم المالية (FinCEN) متطلبات برنامج CIP، وتجيب على العديد من الأسئلة حول ما هو برنامج CIP؟

يحدد هذا الدليل ما هو برنامج CIP وكيفية ارتباطه بعملية اعرف عميلك الأوسع، مع التوسع في الفروق الدقيقة وخصوصيات برامج تحديد هوية العميل بين المؤسسات والصناعات.

ما هو برنامج تحديد هوية العميل؟

عندما تقيم الشركات الخاضعة للتنظيم علاقات جديدة مع المستخدمين، يجب عليها التحقق من هوية العميل. وفي حين أن هذا مهم بشكل خاص للخدمات المالية، فإن أهميته تمتد أيضًا إلى الصناعات الأخرى. ومن المتوقع أن يستمر هذا الاتجاه حتى عام 2024 وما بعده.

يعد برنامج تحديد هوية العميل إجراءً يجب على معظم الشركات اتباعه عند تأهيل عملاء جدد. وهو مصمم لردع الجهات الفاعلة السيئة والمجرمين الماليين والإرهابيين المعروفين أو المشتبه بهم. إنه يثبت أن العملاء هم كما يقولون، وهي خطوة أولى حاسمة في عملية "اعرف عميلك".

شبكة إنفاذ قوانين الجرائم المالية (FinCEN) القاعدة النهائية ينص على أن CIP الخاص بالشركة يجب أن يكون "مناسبًا لحجم أعمالها". وهذا يعني أنه يجب على كل شركة تحليل تفاصيل العميل حتى يكون هناك "اعتقاد معقول" بأن العميل هو بالفعل ما يقوله. توفر هذه اللائحة للشركات درجة من الاستقلالية والمرونة عند اتخاذ قرار وتنفيذ برامجها.

CIP مقابل KYC: ما الفرق؟

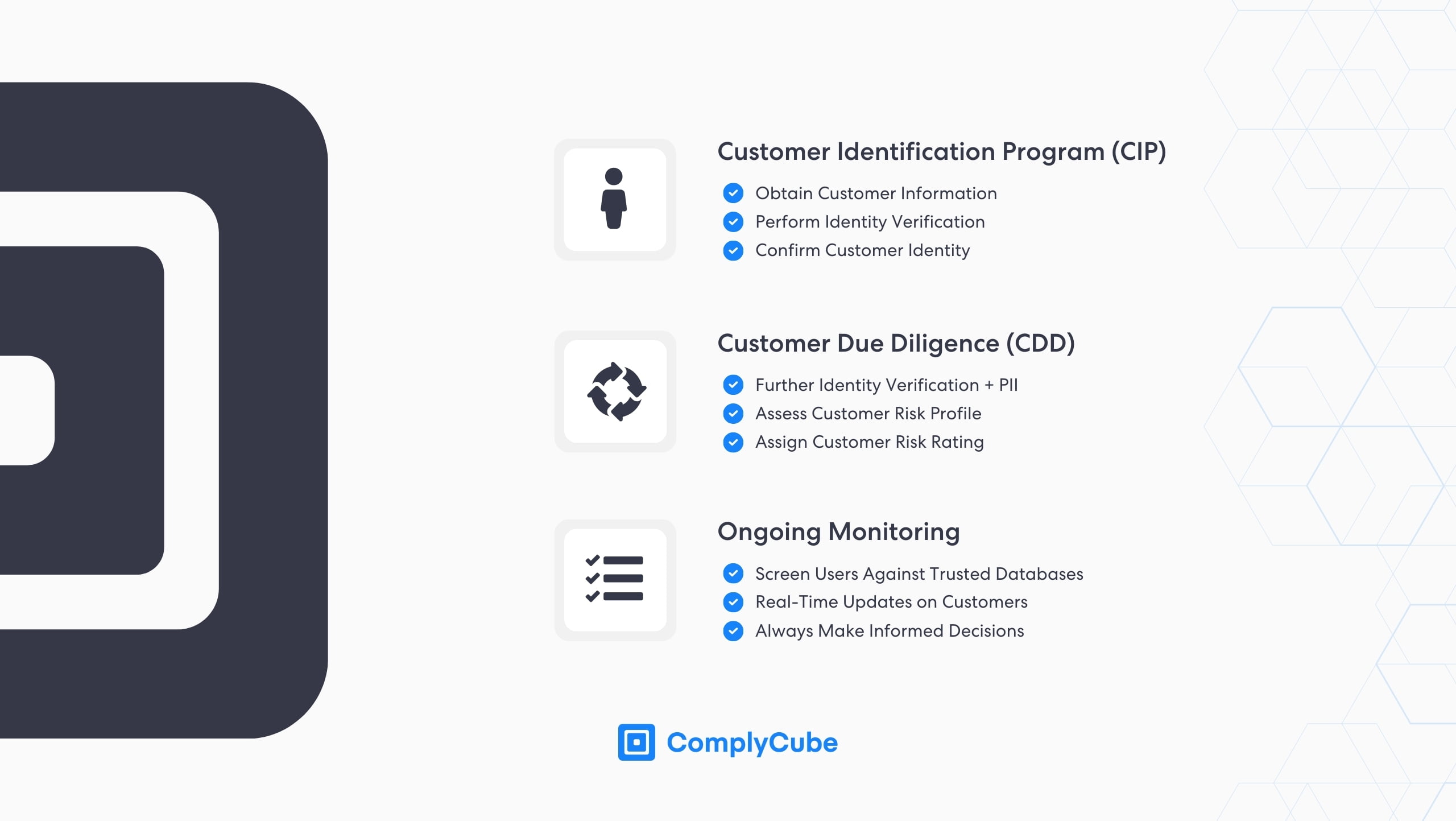

يتمثل الاختلاف الحاسم بين برنامج تحديد هوية العميل واستراتيجية اعرف عميلك في أن برنامج CIP هو أحد مكونات KYC:

برنامج تحديد هوية العميل (CIP): FinCEN و الولايات المتحدة الأمريكية قانون باتريوت إلزام المؤسسة المالية بتكوين اعتقاد معقول بأنها تعرف هوية عملائها.

العناية الواجبة تجاه العملاء (CDD): تعزز عملية العناية الواجبة ملف تعريف المخاطر لكل عميل والذي يمكن لمسؤولي الامتثال و"اعرف عميلك" استخدامه لاتخاذ قرارات مستنيرة بشأن المستخدم.

المراقبة المستمرة: يتم تنفيذ عملية العناية الواجبة بشكل مستمر (مستمر). وهذا يمنح المؤسسات معلومات في الوقت الفعلي حتى تكون على علم تام بمستخدميها.

لمزيد من المعلومات حول التحقق من KYC، اقرأ التحقق من KYC في 3 خطوات.

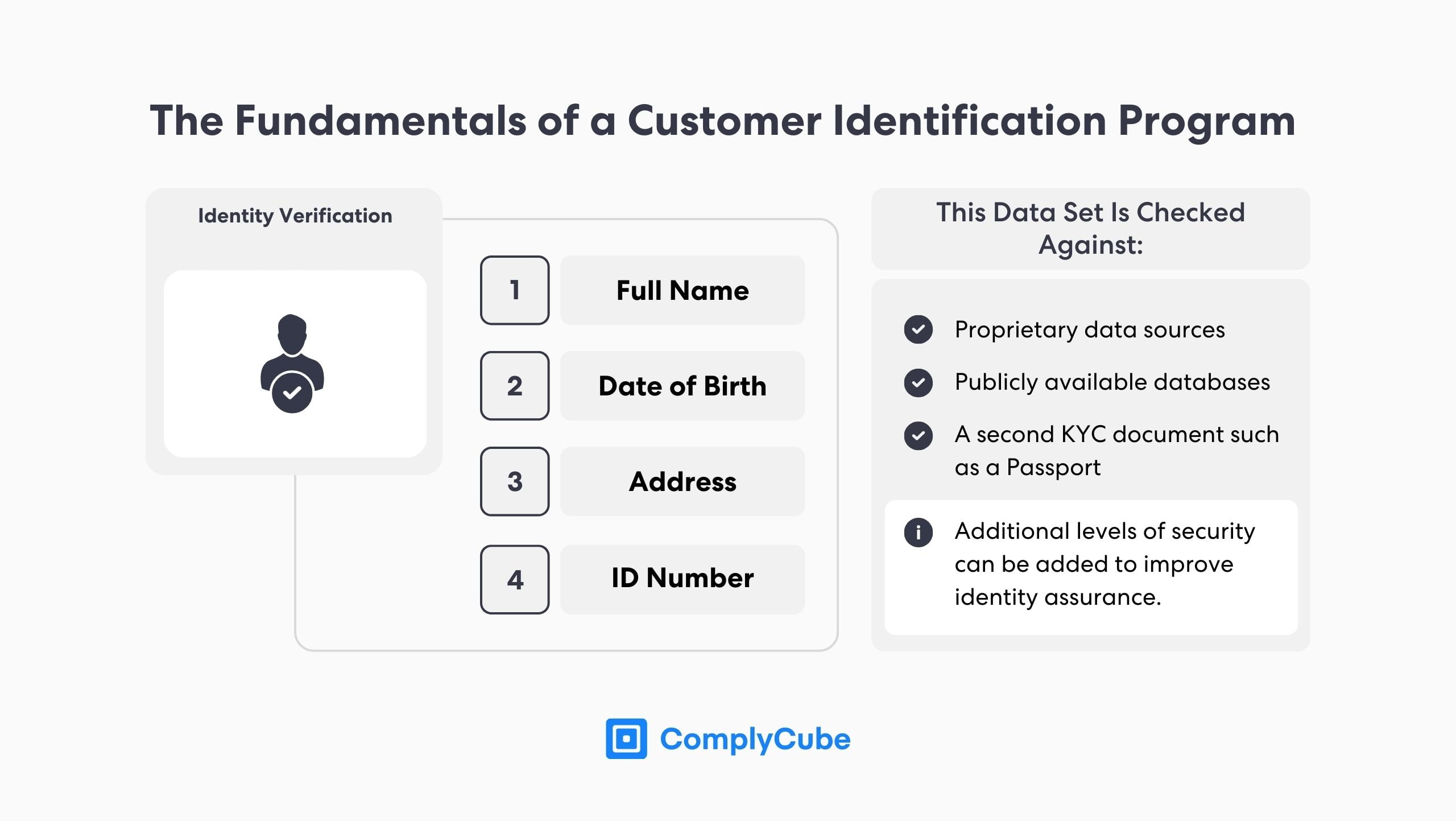

ما هي المعلومات التي يجب استخراجها من CIP؟

هناك 4 متطلبات أساسية يجب الحصول عليها عندما تبدأ مؤسسة ما في برنامج CIP. هم:

الاسم الكامل

تاريخ الميلاد

تبوك

رقم الهوية

يتم التحقق من البيانات المستخرجة مقابل المستندات المقدمة من قبل العملاء المحتملين وقواعد البيانات الموثوقة التابعة لجهات خارجية. وبهذه الطريقة، يمكن للشركة رسم صورة واضحة عن هوية المستخدم حتى تتمكن من تحديد ما إذا كان بإمكان الفرد الوصول إلى الخدمة أو الاستمرار في استخدامها. يمكن للشركات إضافة طبقات إضافية للتحقق من الهوية لزيادة الأمان وفقًا لما يمليه نهج قاعدة المخاطر (RBA) الخاص بالشركة أو الهيئات التنظيمية.

عند طلب معلومات من حساب قديم أو جديد، مثل إثبات العنوان، يجب على المؤسسة تقديم إشعار مناسب للبيانات أو المستندات التي سيتم تقديمها؛ هذا منصوص عليه في القاعدة النهائية.

متطلبات CIP للمؤسسات المالية

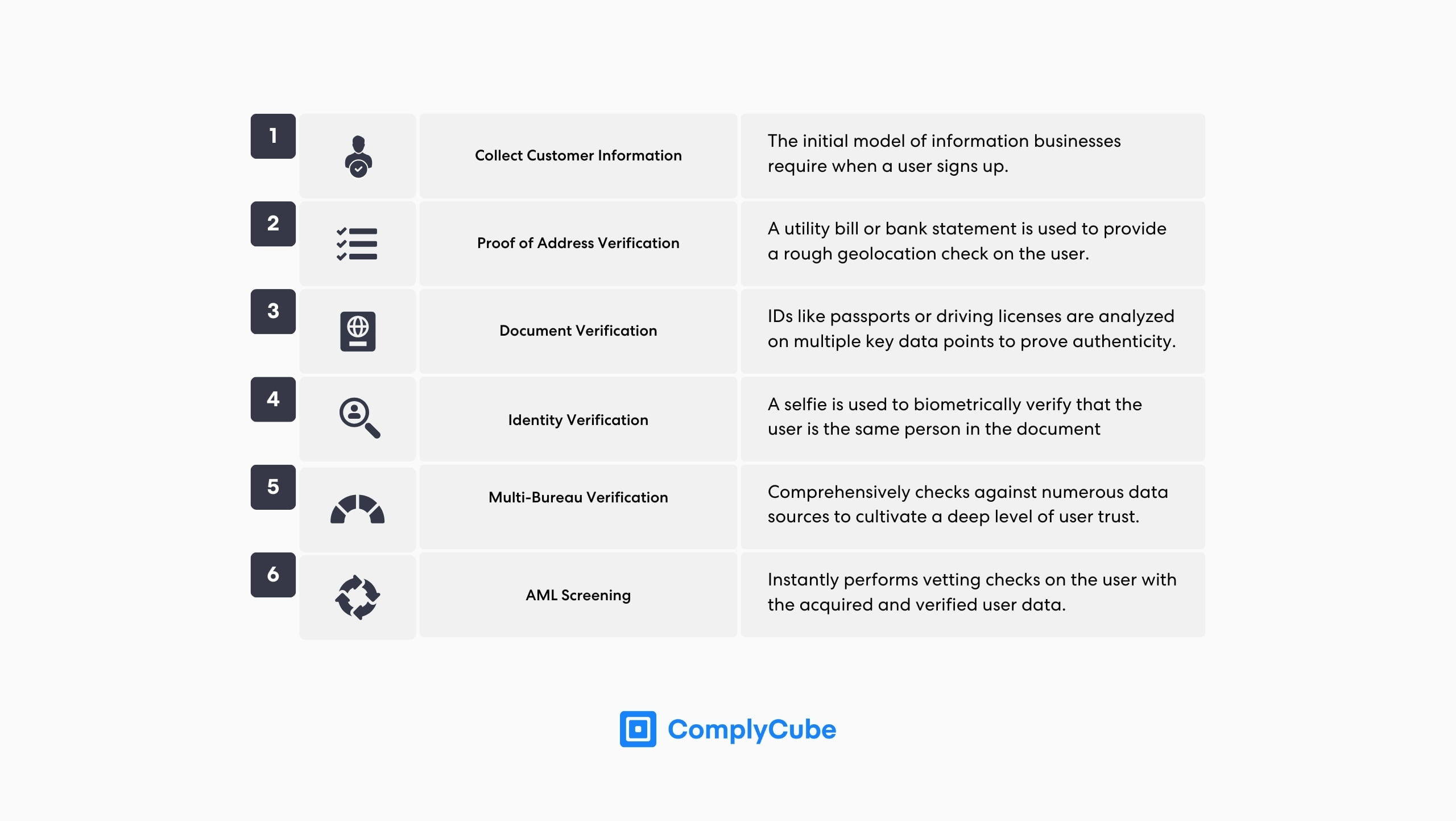

في حين أن القاعدة النهائية تُترك مفتوحة لتقدير كل شركة، إلا أنه يوجد عمومًا إطار عمل مجمع للعملية.

الخطوة الأولى في العملية هي جمع معلومات العملاء؛ وهذا أمر بالغ الأهمية لأنه يضع الأساس لتحديد الهوية الحقيقية للفرد. تمنح هذه المرحلة الأولية الشركة شيئًا لقياس مستندات المستخدم عند تحميل هويته.

يعد التحقق من مستندات المستخدم مثل جواز السفر أو رخصة القيادة أو أي بطاقة هوية أخرى صادرة عن الحكومة أمرًا ضروريًا. وهذا يساعد الشركة على التأكد من صحة المعلومات المقدمة في البداية: الاسم وتاريخ الميلاد والعنوان ورقم الهوية (مثل رقم تعريف دافع الضرائب أو رقم الضمان الاجتماعي في أمريكا).

تقوم الشركات بعد ذلك بالتصديق على هذه المعلومات مقابل قاعدة بيانات موثوقة تابعة لجهة خارجية، مثل مكتب الائتمان أو الخدمة البريدية أو أي مؤسسة مالية أخرى. اعتمادًا على مدى تحمل الشركة للمخاطر، قد يتم طلب إثبات العنوان كطبقة إضافية لضمان الهوية. ويأتي هذا عادةً في شكل فاتورة خدمات أو كشف حساب بنكي.

بمجرد أن تكون الشركة راضية عن مستوى ضمان الهوية، فإنها تقوم بإجراء فحص مكافحة غسيل الأموال. وهذا يتحقق من أن المستخدم غير متورط في أنشطة غير قانونية ويساعد الحكومة في مكافحة الجرائم المالية. توفر حلول KYC/AML الرائدة خدمات متعددة لفحص مكافحة غسل الأموال، بما في ذلك، على سبيل المثال لا الحصر، فحص العقوبات و PEP, تدقيقات وسائل الإعلام السلبية، و فحص قائمة المراقبة.

إجراءات التحقق من الهوية (IDV).

بمجرد الحصول على معلومات المستخدم، يجب التحقق من هويته الحقيقية. ويمكن القيام بذلك بعدة طرق، اعتمادًا على اللوائح الخاصة بالصناعة بالإضافة إلى النهج القائم على مخاطر الشركة. توفر خدمات "اعرف عميلك" مجموعة من الحلول التي لا غنى عنها في استخراج بيانات العملاء الموثوقة وابتكار عمليات تأهيل العملاء. يمكن تخصيص الحلول وتخصيصها لتناسب احتياجات وعمليات الشركة.

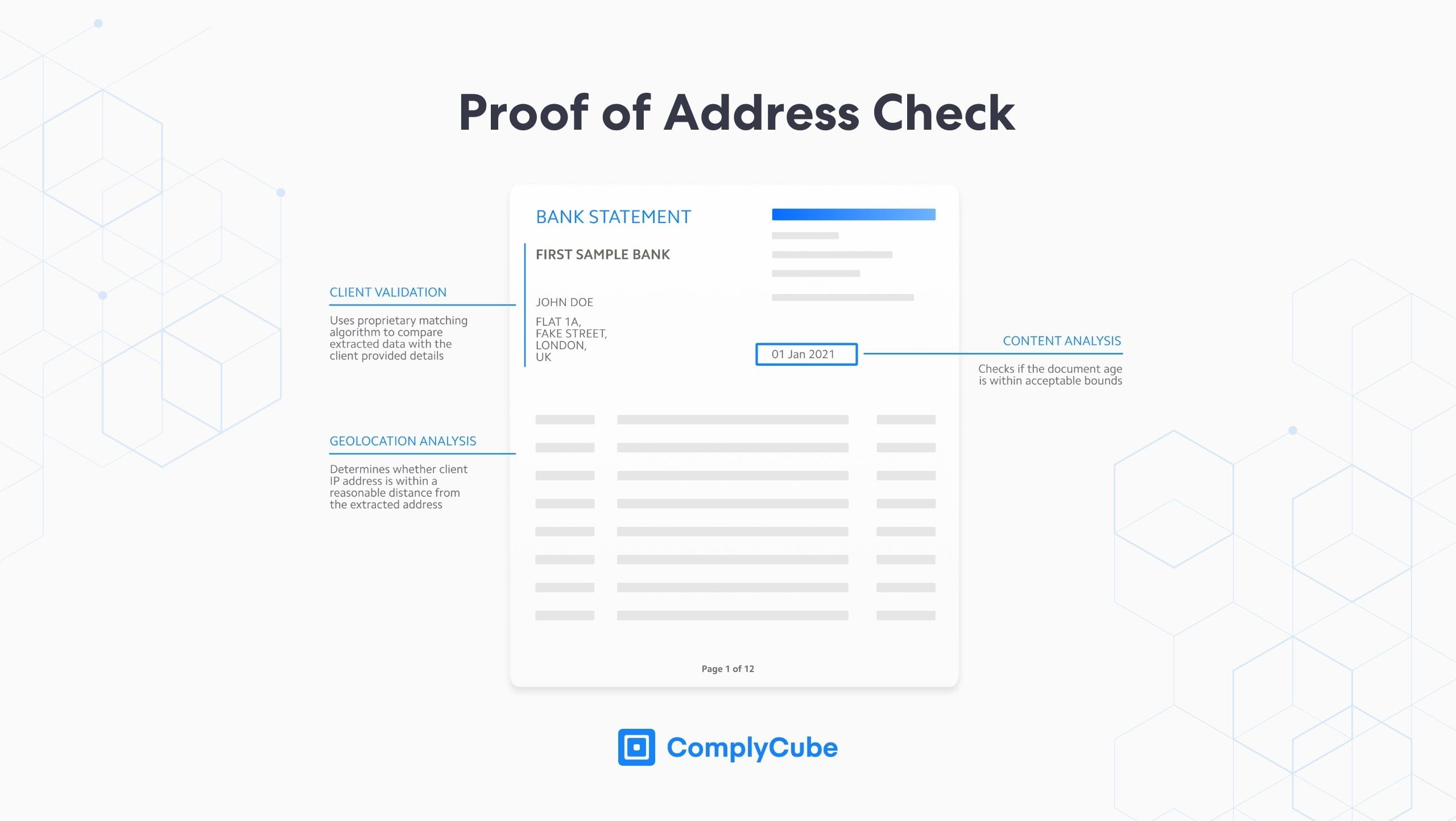

التحقق من إثبات العنوان (PoA).

الشيكات ل إثبات العنوان استفد من أحدث تقنيات التعرف الضوئي على الحروف ومحركات اتخاذ القرار لاستخراج المعلومات ذات الصلة من مستندات إثبات العنوان في ثوانٍ. تتضمن هذه المستندات كشوفات الحساب المصرفية وفواتير الخدمات ورخص القيادة والمستندات الضريبية التي يتم فحصها وفقًا لمعيارين:

تتم مطابقة البيانات الموجودة في مستند PoA مع التفاصيل المقدمة من العميل عند التسجيل.

يتم اختبار الموقع الجغرافي للمستند المقدم للتأكد من قربه من عنوان IP للتحميل.

يستغرق التحقق من PoA أقل من 15 ثانية في المتوسط، مما يجعلها طريقة سلسة وموثوقة لتعزيز أصالة العميل. اكتشف المزيد حول التحقق من PoA هنا: دليل قوي لإثبات التحقق من العنوان (PoA).

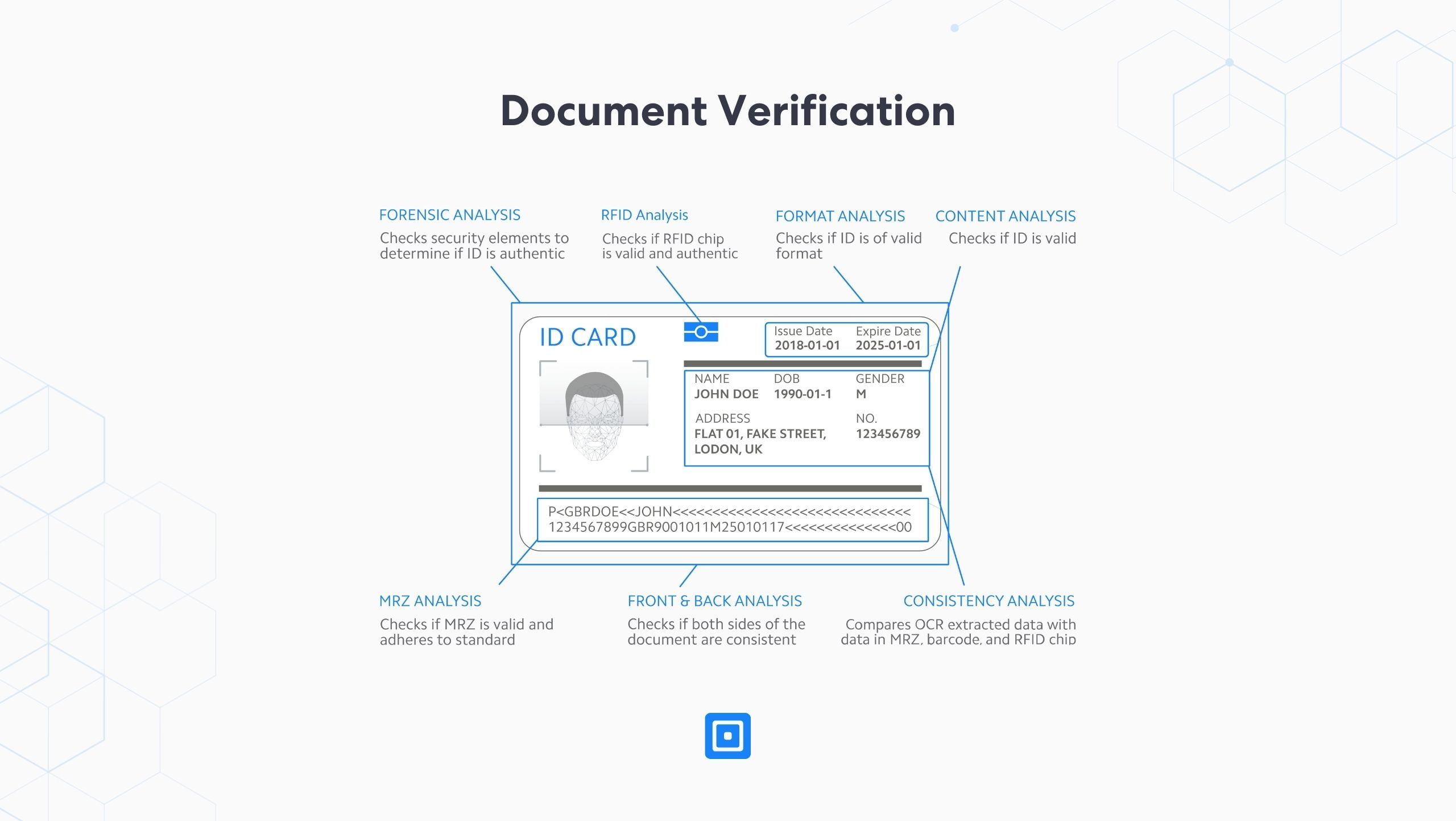

التحقق من الوثيقة

التحقق من الوثيقة يمكن، في بعض الظروف، أن تتعلق باختصاص برنامج التفويض. ومع ذلك، عندما تكون هناك حاجة إلى مستويات عالية من ضمان الهوية، مثل الخدمات المالية، تكون هناك حاجة إلى وثائق تعريف أخرى، بما في ذلك جواز السفر.

باستخدام تقنيات التحليلات المخصصة المدعومة بالذكاء الاصطناعي، يمكن لهذه الفحوصات تحليل نقاط بيانات متكاملة متعددة على الفور، بما في ذلك:

تحليل الطب الشرعي

تحليل رفيد

تحليل التنسيق

تحليل محتوى

تحليل MRZ

التحليل الأمامي والخلفي

تحليل الاتساق

تعمل عمليات التحقق هذه على تنقيح أي معلومات حساسة تلقائيًا، مثل الصور الموجودة في جوازات سفر القاصرين ورموز MRZ والمزيد، مما يضمن التزام كل من مزود الخدمة والشركة بجميع قوانين خصوصية البيانات القضائية.

لمزيد من المعلومات حول الفروق الدقيقة في عملية التحقق من المستندات، اقرأ: ما هو التحقق من الوثيقة؟ نظرة متعمقة على التحقق من الهوية.

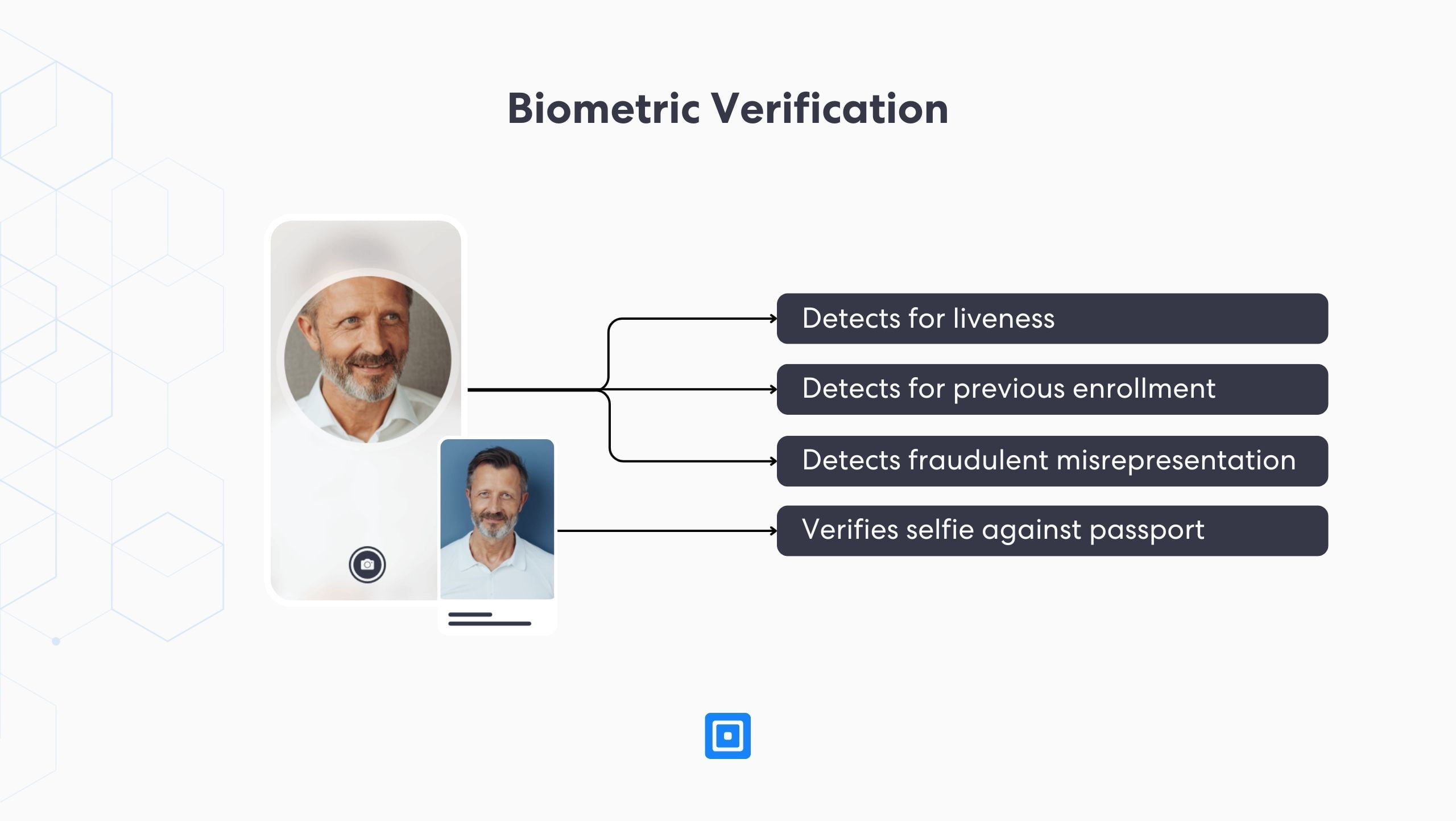

التحقق البيومتري

التحقق البيومتري هو الجزء الأخير من أحجية ضمان الهوية وسرعان ما أصبح أحد متطلبات CIP الحديثة. وبمجرد الانتهاء من ذلك، يجب أن يكون لدى المؤسسات المالية ثقة كافية في أن المستخدم هو من يقول أنه يمكن فتح حساب.

تقوم هذه العملية بمطابقة صورة شخصية مباشرة مع الصورة الموجودة في وثيقة الهوية. من خلال الاستفادة من تقنيات التعلم الآلي، يكتشف التحقق البيومتري مدى حيوية الصورة الذاتية عبر بعض التقنيات المبتكرة والمتقدمة، بما في ذلك اكتشاف هجوم العرض التقديمي (PAD).

تقوم تقنية PAD بإنشاء خرائط ثلاثية الأبعاد للوجه، وإجراء تحليلات تفصيلية لنسيج الجلد والتعبيرات الدقيقة، وتحديد التلاعب بالبكسل، والتعرف على التنكرات المختلفة، بما في ذلك الأقنعة. تكتشف هذه التقنية الرائدة على الفور أي محاولات احتيال بدقة وبسرعة يستحيل على الإنسان تقليدها.

هذه الدقة على هذا النطاق الواسع تقلل من عدد النتائج الإيجابية الخاطئة وتزيد من الحجم الذي يمكن للشركات من خلاله جذب عملاء جدد. تعرف على المزيد حول اكتشاف هجوم العرض التقديمي هنا: ComplyCube يدعم التحقق من الهوية من خلال طبقة الحياة.

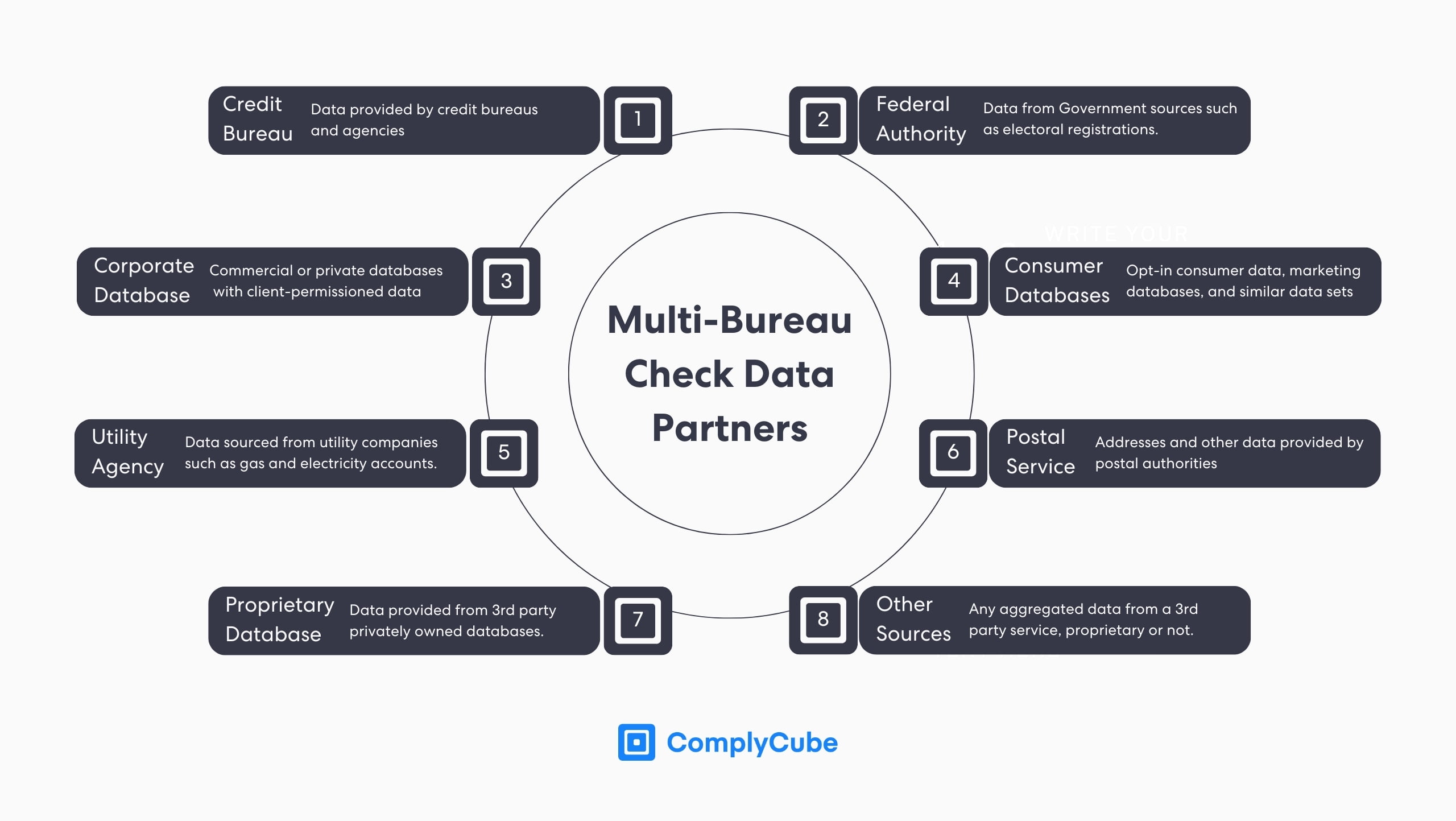

فحص متعدد المكاتب

أ فحص متعدد المكاتب يقدم طبقة شاملة من التحقق من الخلفية المالية والمعلوماتية، مما يؤدي إلى تنمية ثقة أعمق بين المستخدم والخدمة. يقوم التحقق متعدد المكاتب بشكل متزامن بفحص مختلف المكاتب وقواعد البيانات، مثل الاتحادات الائتمانية، وبالتالي إجراء فحص متعدد الأوجه لخلفية المستخدم.

تُستخدم هذه الطريقة عادةً لتضخيم المستوى الحالي لضمان الهوية. على سبيل المثال، إذا كان المستخدم سيتقدم بطلب للحصول على قرض بعد فتح حساب لدى أحد البنوك. يمكن الاطلاع على قواعد بيانات الشركاء النموذجية أدناه.

ما هي المؤسسات الملزمة بقاعدة CIP؟

تم إنشاء متطلبات برنامج مكافحة الجرائم المالية (CIP) والقواعد النهائية للمؤسسات المالية؛ ومع ذلك، فقد أصبحت المعيار أو التوقع العالمي لجميع الصناعات التي تتطلب إدارة عملية "اعرف عميلك". ولهذا السبب، تمثل قاعدة CIP نقطة مرجعية جيدة لأي مؤسسة تحتاج إلى التحقق من هوية عملائها.

لقد حفزت رقمنة الاقتصاد العالمي النمو الاقتصادي من خلال ربط الأفراد من جميع أنحاء العالم. ومع ذلك، فإن الثقة في الهوية أمر بالغ الأهمية لازدهار الاقتصاد العالمي والعالمي بالكامل.

ولهذا السبب يمكن تطبيق القاعدة الأولى لشبكة مكافحة الجرائم المالية على عدد أكبر من الشركات وليس على المؤسسات المالية فقط. لقد ثبت بالفعل أن قاعدة CIP يجب أن تكون متناسبة مع حجم الشركة ويجب أن تمليها لائحة ضمان الهوية الخاصة بالصناعة والنهج القائم على المخاطر للشركة.

بعض الصناعات ليست ملزمة قانونًا بتفعيل عملية "اعرف عميلك"، وبالتالي، برنامج تحديد هوية العميل؛ ومع ذلك، فإن قطاعات الإنترنت ذات التنظيم الأقل قد تختار القيام بذلك بناءً على مدى تحمل تلك الشركة لمخاطر الشركات.

كيف يساعد برنامج CIP الشامل على منع غسيل الأموال

يعد برنامج تحديد هوية العميل فعالاً في مساعدة المؤسسات المالية على الحد من أنشطة غسيل الأموال. يتطلب القانون الفيدرالي من هذه البرامج جمع معلومات تعريفية للعميل، بما في ذلك الاسم الكامل ورقم التعريف وتاريخ الميلاد والعنوان. تعتبر هذه الخطوة التأسيسية حاسمة في منع غسل الأموال والجرائم المالية الأخرى.

يعد CIP أكبر بكثير من مجرد استرجاع بيانات العميل بدقة؛ إنها بداية التحقيق في صحة كل معلومة. ويتم مراقبة هذه المعلومات بشكل مستمر لضمان عدم تغير ظروف المستخدم.

هناك احتمال كبير بأن يتطور وضع المستخدم، وبالتالي المخاطر المرتبطة به، طوال علاقته بالشركة. على سبيل المثال، قد يفتح العميل حسابًا مصرفيًا دون أي علاقات سياسية أولية، ولكن مع مرور الوقت، يمكنه تطوير علاقات مع شخصيات سياسية مؤثرة.

يمكن للمؤسسات المالية تكوين اعتقاد كافٍ بهويات عملائها والتصرف وفقًا لذلك من خلال الالتزام بالتدابير الصارمة التي تمت مناقشتها في هذا الدليل، إلى جانب استراتيجية "اعرف عميلك" المفصلة والأوسع نطاقًا.

وجد تقرير عن غسيل الأموال في صناعة العقارات البريطانية أن هناك حاجة متزايدة للتحقق من الهوية بمساعدة التكنولوجيا وأن الأساليب التقليدية أصبحت قديمة بسرعة.

هذه الطرق [الفحوصات اليدوية لـ KYC و AML] هي وحدها لم يعد كافيا.

ويمثل هذا مشهدًا متغيرًا عبر مجموعة واسعة من الصناعات، حيث ستصبح حلول الذكاء الاصطناعي وحلول IDV التي تعمل بالآلة ممارسة شائعة عبر العديد من الصناعات. إن غسيل الأموال في قطاع العقارات ليس بالأمر الجديد، لكن التقارير تظهر حدوث ذلك زيادة استعداد المملكة المتحدة، وخاصة لندن، لأنشطة غسيل الأموال العقارية. ومع ذلك، فهذه مشكلة متصاعدة عبر العديد من الصناعات في جميع أنحاء العالم.

يعد إجراء تحقيق شامل في تفاصيل تعريف العميل أمرًا ضروريًا، لأنه يسمح للشركات بالامتثال للسياسات التنظيمية ويحصن النظام المالي ضد مخاطر الأنشطة غير المشروعة. وهذا يضمن أن كل حساب مفتوح يعتمد على أساس من الثقة والهوية التي تم التحقق منها.

CIP للعملاء مقابل الشركات

تحدد قاعدة برنامج تحديد هوية العميل إجماعًا على برنامج قوي لتحديد هوية العميل، ويمكن تطبيق نفس الإطار على المؤسسات التي تبدأ علاقات جديدة مع شركات أخرى. تُسمى هذه العملية عمومًا "اعرف عملك" (KYB)، ولكن يلزم إجراء عملية CIP مماثلة لأي اتفاقية شراكة جديدة.

مطلوب مجموعة بيانات مكافئة، بما في ذلك اسم الشركة وعنوان التسجيل وتاريخ التأسيس ورخصة العمل الصادرة عن الحكومة أو رقم تعريف صاحب العمل. ومع ذلك، فإن الاختلاف الحاسم، أو الإضافة، هو تحديد المالكين المستفيدين النهائيين للشركة.

يمكن أن تكون هذه العملية صعبة للغاية حيث يمكن إخفاء طبقات الأعمال والمالكين والمالكين عن طريق الظروف الطبيعية أو عن عمد من خلال عدة طبقات. بشكل عام، يتم إخفاء أصحاب الأعمال عن عمد لأن هناك ما يمكن إخفاءه عن الهيئات الحكومية والتنظيمية. ويشير هذا أيضًا إلى أهمية هذه التدابير ولماذا تعتبر عملية العناية الواجبة الشاملة أمرًا أساسيًا لتحديد المالكين والمشغلين الحقيقيين للشركة وخلفياتهم ودوافعهم.

اختيار خدمة التحقق من CIP وKYC

يعد تحسين برنامج تحديد هوية العميل (CIP) كجزء من استراتيجية KYC (اعرف عميلك) الأوسع أمرًا حيويًا للشركات التي تهدف إلى الامتثال للوائح مكافحة غسيل الأموال ومنع الاحتيال. وهذا يتطلب اهتمامًا دقيقًا بالتفاصيل وفهمًا عميقًا للمتطلبات التنظيمية وملفات تعريف العملاء.

تشتمل حلول ComplyCube على بوابة شاملة وسهلة الاستخدام والتي أصبحت بسرعة أداة أساسية لمسؤولي الامتثال. تتميز هذه المنصة بأدوات تبديل أتمتة متقدمة وعتبات الفشل السريع، مما يعمل على تبسيط عملية اكتساب العميل وتحسين العمليات الداخلية باستخدام أدوات تحسين الكفاءة.

تخفف حلول "اعرف عميلك" الآلية الشركات من الضغط الناتج عن مراقبة المناظر الطبيعية التنظيمية المتغيرة مع توفير تجارب مستخدم سلسة. ستقوم خدمة CIP وKYC القوية بذلك دون التخلي عن سلامة وأمن البيانات المستخرجة. يمكن أن تساعد خدمات KYC المدعومة بالذكاء الاصطناعي في ComplyCube في تخفيف مخاوف عملك بشأن الامتثال التنظيمي. إذا كان هذا موضوعًا للقلق، تواصل معنا أدناه.