إن صندوق حماية الأوراق المالية الرقمية في المملكة المتحدة (DSS) هو سياسة حكومة المملكة المتحدة للتنفيذ التدريجي لإطار عمل ترميز الأدوات المالية التقليدية، مثل الأوراق المالية مثل أسهم الشركات. يتطلب هذا الإطار من الشركات ذات الصلة الالتزام بلوائح KYC (اعرف عميلك) المشفرة، وفي الوقت نفسه، يوفر درجة من المرونة لتحقيق الامتثال لعروض رمز الأمان في المملكة المتحدة (STO).

يتعمق هذا الدليل في مواصفات DSS، واللوائح التي يجب على الشركات الالتزام بها، ومستقبل STOs في المملكة المتحدة وحول العالم.

ما هي الأوراق المالية الرقمية؟

الأوراق المالية الرقمية هي تمثيلات افتراضية للأوراق المالية التقليدية؛ ومع ذلك، يتم إصدارها وتخزينها وتداولها على تقنية دفتر الأستاذ الموزع (DLT) أو blockchain.

يصف بنك إنجلترا (BoE) الأصول التالية كأمثلة على الأدوات المالية التي يمكن إصدارها وتداولها بموجب نظام مفاجآت صيف دبي:

- الأسهم،

- بدلات الانبعاثات،

- سندات الشركات والسندات الحكومية،

- الوحدات في مشاريع الاستثمار الجماعي المستخدمة في صناديق المؤشرات،

- أدوات سوق المال، مثل الأوراق التجارية (ديون التزامات قصيرة الأجل).

تعد الأوراق المالية الرقمية وأصول العالم الحقيقي الرمزية (RWAs) من المواضيع سريعة النمو. مع استمرار نمو تكنولوجيا blockchain في جميع أنحاء العالم، تم وصف ترميز أصول العالم الحقيقي بأنه "حالة الاستخدام القاتلة". تعرف على المزيد حول عروض رمز الأمان وRWAs من خلال القراءة الامتثال لعرض رمز الأمان (STO)..

ما هو صندوق الحماية للأوراق المالية الرقمية في المملكة المتحدة؟

DSS هي أول مبادرة في المملكة المتحدة لدمج تقنية دفتر الأستاذ الموزع (DLT)، أو تقنية blockchain، في أسواقها المالية. يمكن العثور على ورقة التشاور الشاملة لبنك إنجلترا هنا.

الغرض والأهداف

فأولاً وقبل كل شيء، تم تصميم نظام مفاجآت صيف دبي لتعزيز الإبداع من خلال منح الشركات القدرة على تجربة المرافق المالية الجديدة التي تتيحها التكنولوجيا. ومع ذلك، فإنها تفعل ذلك في بيئة تنظيمية مرنة تظهر موقف الحكومة تجاه إدارة مخاطر الاستقرار المالي.

تتيح هذه المرونة التبني السريع للتكنولوجيا في السوق. تعمل تقنية DLT على زيادة كفاءة عمليات نقل القيمة، مما يقلل من وقت تسوية ما بعد التجارة ويزيد من سلامة المعاملات وأمنها.

الإطار التنظيمي

تم إنشاء DSS بموجب قانون الخدمات والأسواق المالية (FSMA) لعام 2023، مما يمنح بنك إنجلترا (BoE) وهيئة السلوك المالي (FCA) السلطة التنظيمية على الشركات المشاركة.

بدءًا من 8 يناير 2024، تتمتع هذه الجهات التنظيمية بصلاحية الإشراف على قواعد ولوائح الأصول العالمية الحقيقية (RWA) المرمزة وتعديلها للمشاركين في السوق. أتاحت لوائح DSS ثلاث فرص لنماذج الأعمال.

- القيام بأنشطة الإيداع المركزي للأوراق المالية (CSD) من خلال كونها إيداعًا رقميًا للأوراق المالية (DSD).

- تشغيل منصة أو مكان تداول، مثل بورصة استثمار معترف بها (يجب ألا تكون بورصة استثمار خارجية).

- الجمع بين كليهما في بنية تحتية واحدة للسوق المالية (FMI) لإنشاء هيكل مختلط.

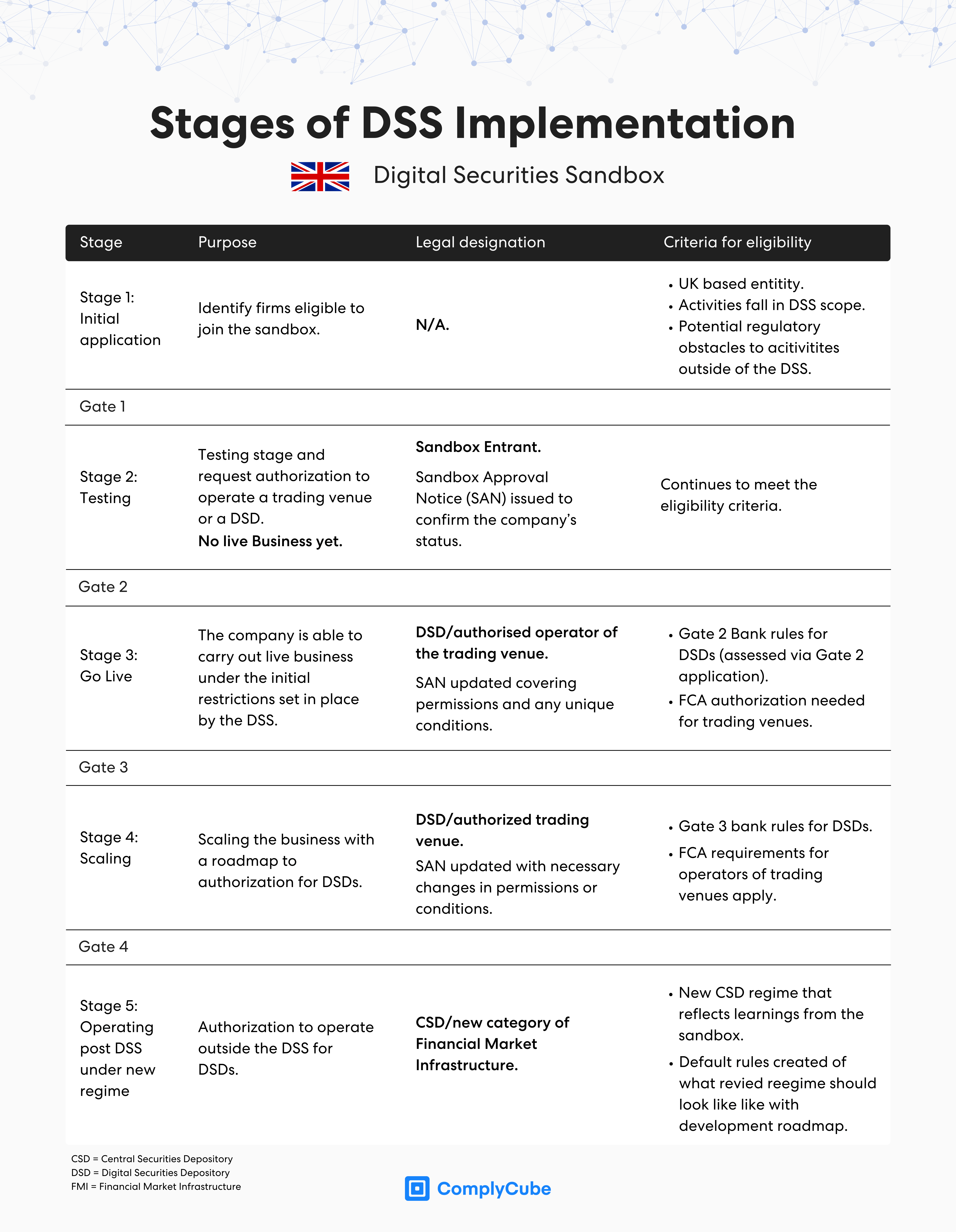

تطبيق

ستقوم هيئة الرقابة المالية (FCA) وبنك إنجلترا (BoE) بإنشاء عملية تقديم مناسبة وفقًا لنظام DSS للشركات الراغبة في المشاركة. وسيشرفون بشكل مشترك على الطلبات ويشرفون عليها ويمنحون الأذونات للتطبيقات ذات الصلة.

يتحمل كلا المنظمين مسؤولية بذل العناية الواجبة والتأكد من أن الشركات المشاركة تفعل ذلك بهدف المساهمة في البيئة التجريبية بدلاً من إساءة استخدام مرونتها التنظيمية. تم تصميم نظام دعم القرار ليكون مرنًا ويستوعب نماذج الأعمال المختلفة، طالما أن هناك رقابة كافية على احتمالية سوء الاستخدام.

الاختبار والتكيف

تعد DSS سياسة حية، مما يعني أن الجهات التنظيمية لديها السلطة لتعديل وضع الحماية عند الضرورة لاستيعاب الاعتماد الأكبر للأصول الرقمية.

إن اعتماد التكنولوجيا الجديدة في هذا المجال، إذا تم بشكل آمن، يمكن أن يؤدي إلى التحول التكنولوجي، تعزيز كفاءة النظام المالي.

يُعد صندوق الحماية للأوراق المالية الرقمية بمثابة اختبار لصناديق الحماية التنظيمية في المجالات المالية الأخرى. وإذا نجحت، فسوف تؤيد المملكة المتحدة صناديق الحماية باعتبارها وسيلة تكامل أكثر شيوعاً للسياسات الجديدة.

الميزات الرئيسية لصندوق حماية الأوراق المالية الرقمية

وتتميز بيئة الاختبار بمرونة عالية وهي شهادة على الإشراف التنظيمي لـ DSS، حيث تجتذب مجموعة متنوعة من البنى التحتية للسوق المالية. يتمتع كل مشارك في Sandbox بمسار فريد لتطوير منتجاته بما يتماشى مع الإطار التنظيمي للانتقال خارج نطاق اختصاص DSS إلى نظام جديد ودائم.

تخلق DSS بيئة آمنة للتجارة الحقيقية والمباشرة، مما يسمح للشركات بالحصول على خبرة عملية في أدوات blockchain دون خوف من التسوية التنظيمية. ومع ذلك، هناك حدود للأنشطة التي قد تشارك فيها مؤسسات FMI أثناء خضوعها لتدقيق البيئة الرملية. وذلك للحد من مخاطر الاستقرار المالي والحفاظ على سلامة السوق.

أهداف بعيدة المدى

والطموح النهائي هو تعزيز صيغة مجربة ومختبرة لتنظيم الأوراق المالية الرقمية. وينبغي للمرونة التنظيمية التي تتمتع بها البيئة التجريبية أن تضمن نجاح السياسة النهائية، بل وأيضاً تشجيع المزيد من الشركات على المشاركة.

ومع ذلك، تجدر الإشارة إلى أنه لا يوجد ضمان بأن الشركات التي تم قبولها في البرنامج سيتم منحها الإذن بالعمل خارج بيئة حماية الأوراق المالية الرقمية. يجب على الشركات دائمًا تلبية جميع المعايير ذات الصلة وإظهار الرغبة (والقدرة) على مواصلة الالتزام بهذه المعايير.

ويعد نظام دعم القرار في حد ذاته بمثابة بيئة اختبارية تنظيمية لمبادرات مماثلة. وإذا نجحت التجربة، فمن المرجح أن يتم استخدام هذه المنهجية في جميع المجالات. وتُستخدم البيئة التجريبية التنظيمية بالفعل في التنظيم المالي في هونج كونج وسنغافورة، فضلاً عن العديد من المناطق الآسيوية الأخرى. تعرف على المزيد حول صناديق حماية العملات المستقرة في سنغافورة من خلال القراءة تنظيم العملات المشفرة في هونغ كونغ في عام 2024.

التطورات التكميلية

تسعى المملكة المتحدة بنشاط إلى اتباع استراتيجية لتطوير تكامل رائد عالميًا للتسوية الإجمالية في الوقت الفعلي (RTGS) بين دفاتر الكتل (دفاتر الأستاذ). مشروع روزاليندتعمل مبادرة العملة الرقمية للبنك المركزي في المملكة المتحدة (CBDC)، بالتوازي مع DSS لدمج أنظمة التسوية الفورية مع الابتكارات التي تحدث في صناعة blockchain.

كيف يؤثر التشفير على "اعرف عميلك" (KYC) على هذا؟

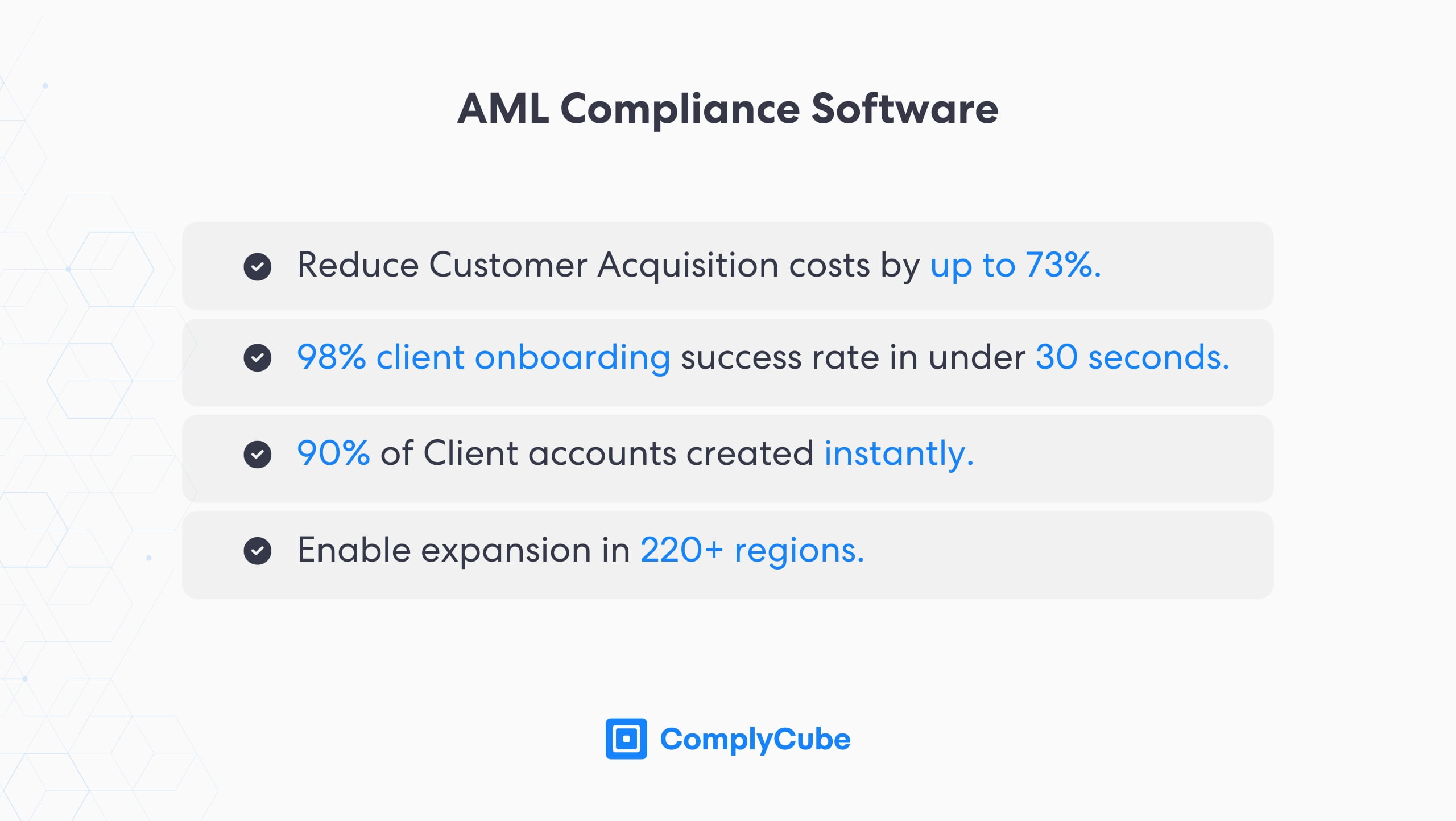

التشفير KYC وAML (اعرف عميلك ومكافحة غسيل الأموال) هما عمليتان حيويتان في ترميز الأدوات المالية. وكما هو الحال مع الأوراق المالية التقليدية، تتطلب الأدوات المالية الرقمية نفس عملية فحص المستثمرين لضمان عدم قيام الأفراد بإساءة استخدام النظام المالي.

يمكن أن تتخذ عملية "اعرف عميلك" (KYC) الخاصة بالعملات المشفرة أشكالًا عديدة، وستتطلب المنصات المختلفة عمليات مختلفة بناءً على النهج الفريد القائم على المخاطر (RBA). سيتألف تدفق KYC القوي للمنصة المميزة من:

تدفق قوي للتحقق من الهوية (IDV)، بما في ذلك التحقق من المستندات والقياسات الحيوية.

يتم تشغيل فحوصات العناية الواجبة تجاه العملاء (CDD) ومكافحة غسل الأموال بشكل مستمر في الخلفية.

إذا لزم الأمر، فحص ومراقبة المعاملات عبر السلسلة لتحديد مصدر الأموال المحولة.

يعد سير العمل هذا أحد الأمثلة على إمكانية التخصيص التي توفرها ComplyCube لعملائها من العملات المشفرة. قامت الشركة الرائدة في مجال مكافحة غسل الأموال ببناء مجموعة حلولها لتقديم مجموعة الخدمات الأكثر مرونة في السوق. إذا كانت المنصة الخاصة بك تتطلب فحوصات محددة لمكافحة غسل الأموال (AML) أو اعرف عميلك (KYC) أو معرف الهوية (IDV)، تواصل مع أحد المتخصصين اليوم.

ما هو مستقبل الترميز؟

يتطلع العالم إلى الإمكانيات التي يجلبها الترميز. إن زيادة سيولة السوق، والوصول إلى الأسواق على مدار الساعة طوال أيام الأسبوع، والتسوية الفورية، والشمول المالي ليست سوى بعض من الابتكارات التي تتيحها تقنية DLT.

من المحتمل أن تبلغ قيمة الأسواق الرمزية نفس القدر من القيمة 24 تريليون دولار بحلول عام 2027.

يقدر بنك HSBC أن سوق الأصول المرمزة يمكن أن يصل إلى $2 تريليون بحلول عام 2027، وهو مبلغ ضخم مقارنة بحجم السوق المرمز اليوم الذي يبلغ بضعة مليارات من الدولارات فقط. وبالنظر إلى هذه التقديرات، فليس من المستغرب أن تختار المملكة المتحدة نهجًا معزولًا لتنظيم هذه السوق الجديدة.

ولن يتسنى مثل هذا النمو على نطاق واسع إلا من خلال التنظيم الفعّال والملائم الذي يفتقر إلى الثغرات. وينبغي لصندوق حماية الأوراق المالية الرقمية في المملكة المتحدة أن يوفر ذلك بالضبط.