أصبح التحقق من "اعرف عميلك" (KYC) جزءًا لا يتجزأ من الحماية ضد إساءة استخدام النظام المالي وغسل الأموال والعديد من الممارسات الأخرى التي قد تضر بتشغيل الشركة وسمعتها. يساعد اعتماد عملية تحقق مبسطة وعالمية في "اعرف عميلك" على الاحتفاظ بميزة تنافسية.

سوف يتعمق هذا الدليل في الخطوات الثلاث الحاسمة لعملية "اعرف عميلك"، مع التأكيد على أهمية التحقق من أ هوية العميل، استكمال شامل العناية الواجبة تجاه العميل الشيكات والالتزام بها المراقبة المستمرة.

ما هو التحقق من KYC؟

في جميع أنحاء العالم، يتعين على المؤسسات المالية، إلى جانب الشركات الأخرى، أن تفهم بشكل كامل من هم عملاؤها. هذه الضرورة، التي تفرضها لوائح مثل قانون السرية المصرفية و ال الولايات المتحدة الأمريكية قانون باتريوت في الولايات المتحدة، يهدف إلى تحديد ومنع عمليات غسيل الأموال والاحتيال وتمويل الإرهاب والجرائم المالية الأخرى. يتم الاعتراف بشكل جماعي بالاستراتيجيات والإجراءات التي تنفذها الشركات للوفاء باللوائح ذات الصلة اعرف عميلك (KYC).

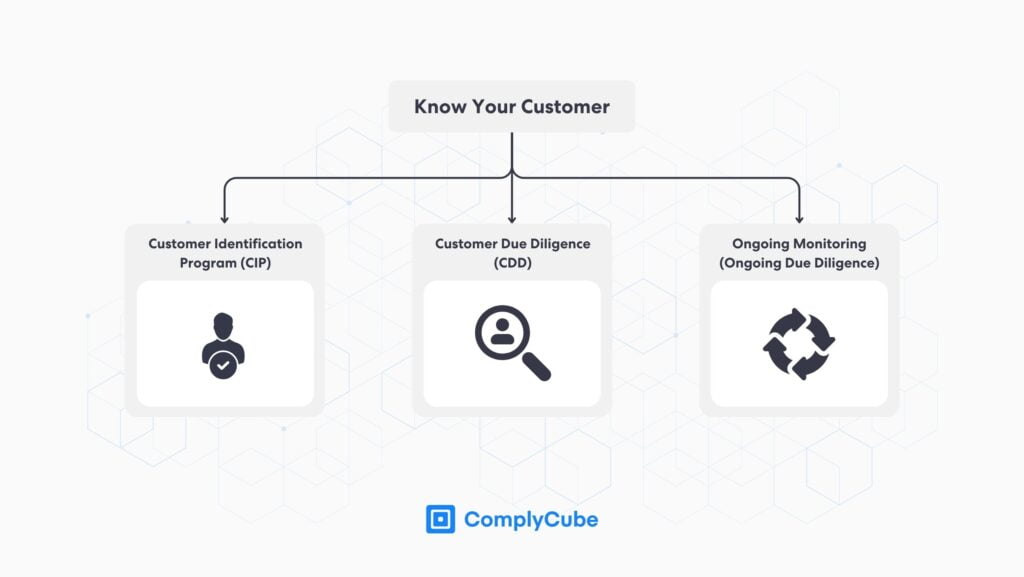

تتضمن عملية "اعرف عميلك" سلسلة من 3 خطوات، بما في ذلك برنامج تحديد هوية العميل (CIP)، والعناية الواجبة تجاه العملاء (CDD)، والمراقبة المستمرة. تعتبر هذه الخطوات أساسية للتحقق من هوية العميل وفهم سلوكه ومراقبة المخاطر المرتبطة به بشكل مستمر.

يعد هذا النهج الشامل بمثابة استراتيجية لتخفيف المخاطر، مما يضمن بقاء المؤسسة المالية يقظة ضد الأنشطة غير القانونية مع الحفاظ على معلومات دقيقة حول هوية عملائها. ومن خلال التحقق من "اعرف عميلك"، تمتثل هذه المؤسسات للمتطلبات القانونية وتؤمن عملياتها ضد التهديدات المحتملة.

وبالتالي، مع الاقتصاد العالمي المتزايد الذي يعززه انتشار التفاعلات الرقمية، يجب على الشركة تلبية متطلبات "اعرف عميلك" لتجنب عدم الامتثال للسلطة التنظيمية للصناعة المالية ذات الصلة. أدت ضرورة الامتثال لسياسة "اعرف عميلك" إلى قيام الشركات بالاستعانة بمصادر خارجية للحلول التي توفر تجربة تأهيل سلسة للعملاء. تساعد حلول "اعرف عميلك" الشركات على زيادة عمليات تسجيل العملاء إلى أقصى حد من خلال إجراء "اعرف عميلك" المتكامل الذي يحدد عوامل الخطر المحتملة للعملاء الجدد.

اعرف عميلك يقدم موفرو الحلول خدمات فعالة عبر مجموعة واسعة من الصناعات التي تتطلب شفافية العملاء. وتشمل هذه الخدمات المالية التي تتطلب مستويات عالية من ضمان الهوية، فضلاً عن المؤسسات التي تتطلب المزيد من العناية الواجبة الأساسية للعملاء.

الخطوات الثلاث لمعرفة التحقق من عميلك

هناك 3 خطوات في رحلة التحقق من KYC: برنامج تحديد هوية العميل (CIP)، والعناية الواجبة تجاه العملاء (CDD)، والمراقبة المستمرة.

برنامج تحديد هوية العملاء (CIP)

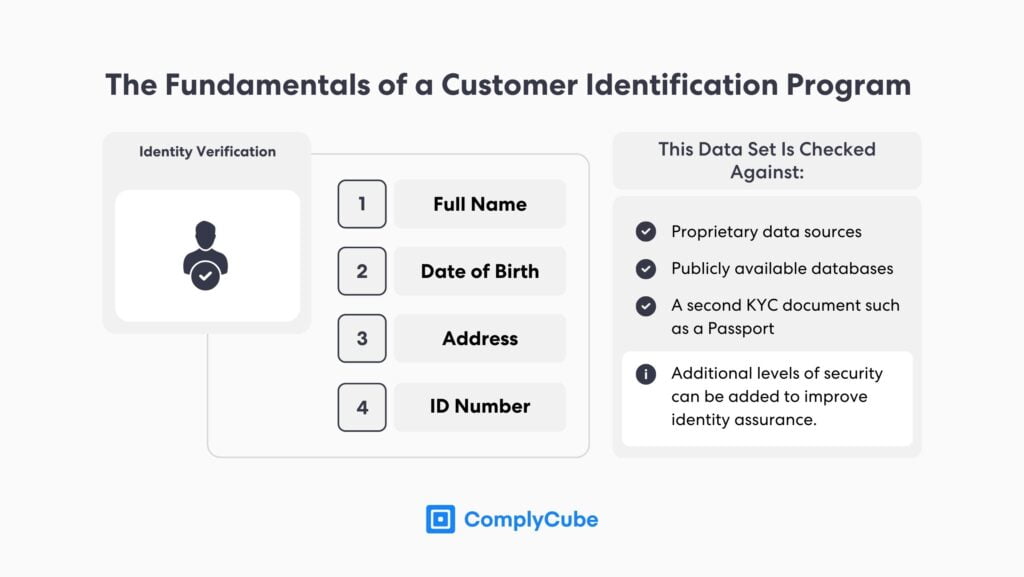

CIP عبارة عن مجموعة من الإجراءات التي تنفذها المؤسسات المالية والشركات الأخرى للتحقق من هوية عملائها. تعد هذه عملية بالغة الأهمية للتأكد من دقة معلومات العميل والتأكد من أن الشخص المعني هو بالفعل من يقول.

أساسيات تنفيذ مجموعة صارمة من أساليب التحقق من الهوية في برنامج تحديد هوية العميل هي:

-

الاسم الكامل، كما هو معروض في جواز سفر المستخدم

-

تاريخ الميلاد (DoB)

-

عنوان السكن موجود في فاتورة المرافق

-

رقم الهوية الصادر عن الحكومة، أي رقم جواز السفر

العناية الواجبة تجاه العملاء (CDD)

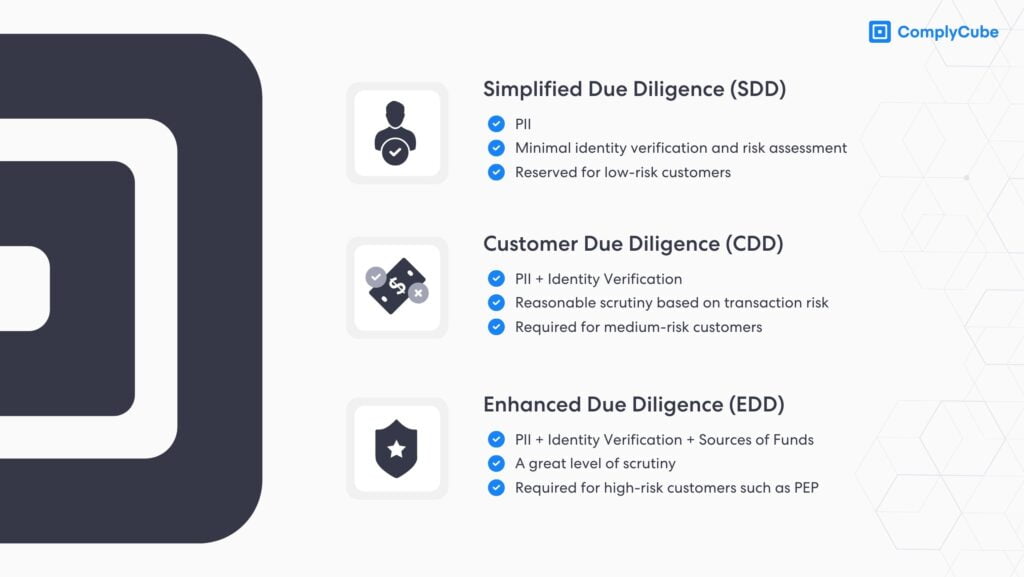

تتعمق عملية العناية الواجبة تجاه العملاء في عملية التحقق من العميل. إذا تم إجراء إجراءات العناية الواجبة بشكل صحيح، فسوف تثبت الهوية وتساعد في منع غسيل الأموال والجرائم المالية الأخرى. تستخدم هذه العملية التحقق من مستندات KYC وبيانات المستخدم المكتسبة، والتي يتم التصديق عليها مقابل قواعد بيانات الطرف الثالث ووكالات تقارير المستهلكين الأخرى. كلما زادت معرفة المؤسسة بمن تتعامل معه، زادت فرصتها في تجنب إساءة استخدام النظام المالي.

سيسمح إجراء العناية الواجبة القوية للشركة بإجراء تنبؤات دقيقة حول طبيعة عمل العميل. سيمكن هذا الشركة من تشخيص أي نشاط مشبوه قد يقوم به المستخدم. على سبيل المثال، يحتاج الأشخاص المكشوفون سياسيًا إلى قدر أكبر من التدقيق نظرًا لأن خطر الانخراط في نشاط غير مشروع أعلى. بمجرد اكتمال العناية الواجبة للعميل، يتم تعيين مستوى المخاطر للعميل. تعرف على المزيد حول العناية الواجبة تجاه العملاء هنا: ما هي العناية الواجبة تجاه العملاء؟

تحدث عملية العناية الواجبة المعززة (EDD) عند اكتشاف خطر أكبر لغسل الأموال أو تمويل الإرهاب. ويمكن التنبيه إلى ذلك حسب المنطقة والولاية القضائية التي يتواجد فيها الفرد، أو الفرد نفسه، مثل الأشخاص السياسيين المعرضين للخطر، أو المنتجات الخاصة بالصناعة التي يصلون إليها.

يجب على الشركات اعتماد نهج قائم على المخاطر (RBA) لتحديد عوامل الخطر للعملاء مثل طبيعة معاملاتهم وسلوكهم وعوامل أخرى. تساعد وكالات إدارة الأعمال الشركات على اتخاذ القرارات بشأن تخصيص الموارد للمناطق ذات المخاطر العالية، مما يزيد من فعالية إجراءات مكافحة غسل الأموال (AML) وتمويل مكافحة الإرهاب (CTF).

المراقبة المستمرة

المراقبة المستمرة، أو المراقبة المستمرة، هو التحقق في الوقت الحقيقي من سلامة الحساب. في جوهره، هو تقييم دائم للمخاطر. تتطلب لوائح مكافحة غسل الأموال من الشركات التحقق بشكل متكرر من هوية مستخدميها والتحقق منها لضمان تحديث تقييم المخاطر الخاص بهم. تعد المراقبة المستمرة أحد المكونات الرئيسية لاستراتيجية التحقق من KYC المتوافقة تمامًا.

إن منهجيات غسل الأموال وغيرها من الجرائم المالية تتطور باستمرار. يمكن للفرد أن يتورط في سلوكيات مالية غير مشروعة بسرعة كبيرة. إن المراقبة المستمرة للعملاء، وخاصة أولئك الذين يحتاجون إلى العناية الواجبة المعززة مثل الأشخاص السياسيين السياسيين، تضمن بقاء المؤسسات المالية في حالة تأهب للمخاطر المحتملة والأنماط غير العادية في السلوك.

فوائد اختيار خدمة التحقق من KYC

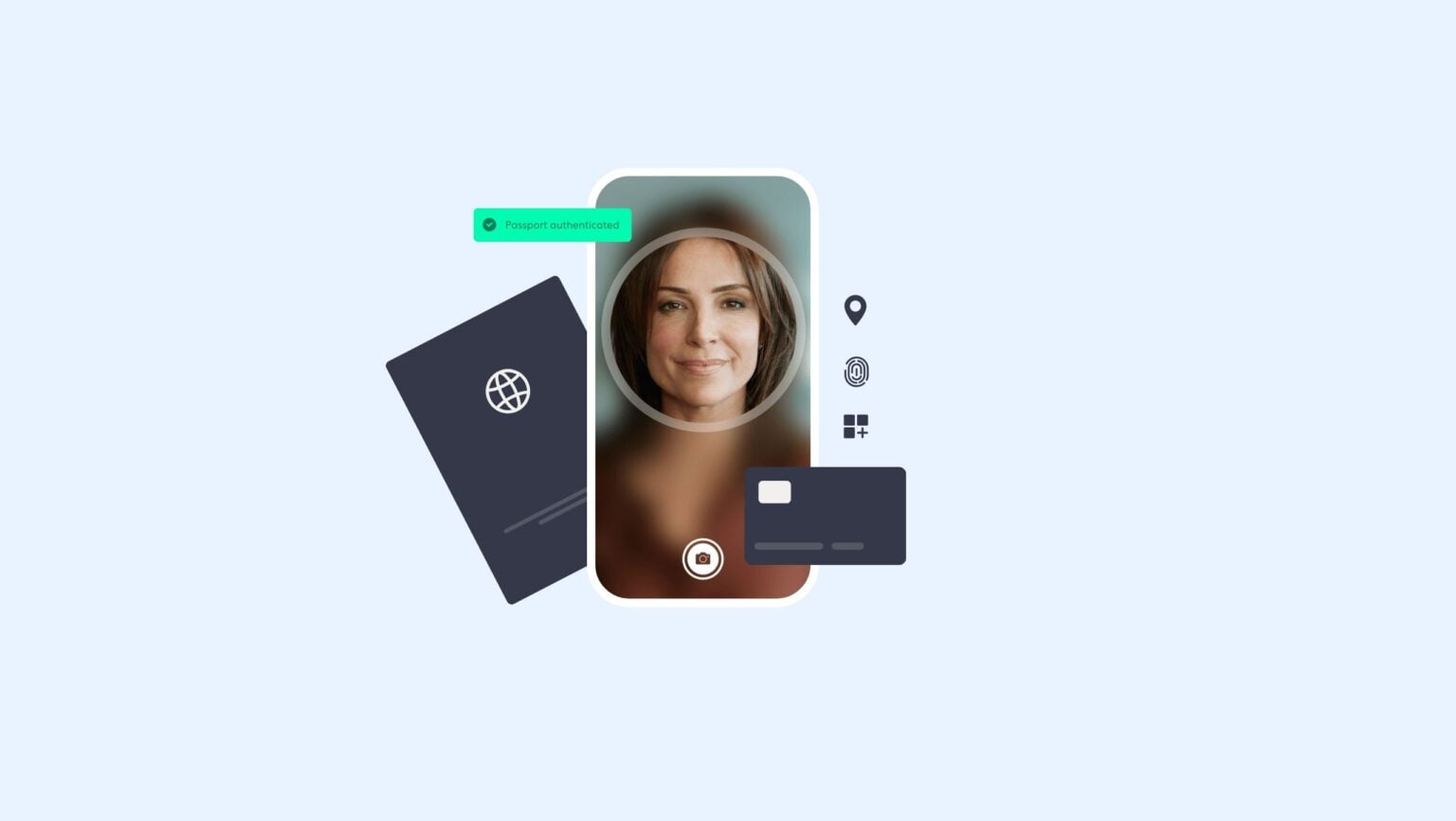

يعد الاشتراك في إحدى الخدمات بمثابة بداية رحلة العميل، ويتم احتساب الانطباعات الأولى. تعمل حلول KYC، أو eKYC (اعرف عميلك الإلكتروني)، على تسهيل الانتقال السلس من العملاء المحتملين إلى العملاء الفعليين. إنهم يتحققون من هوية العملاء ومستندات KYC والعديد من إجراءات الفحص الأخرى القابلة للتخصيص في عملية العناية الواجبة والتأهيل.

يعد الاشتراك في إحدى الخدمات بمثابة بداية رحلة العميل ويترك انطباعًا أوليًا مهمًا. تسهل حلول eKYC (اعرف عميلك الإلكترونية) تحويل العملاء المحتملين إلى عملاء فعليين. تؤكد هذه الأنظمة هوية العملاء من خلال مصادقة مستندات KYC الخاصة بهم إلى جانب إجراء العديد من إجراءات الفحص المخصصة الأخرى. تعرف على المزيد حول eKYC هنا: ما هو eKYC (اعرف عميلك الإلكتروني)؟

زيادة الكفاءة التشغيلية

يقوم موفرو خدمة KYC الفعالون بأتمتة عملية التحقق من KYC بأكملها، مما يدعم عشرات الآلاف من المستندات التي يمكن التحقق منها على الفور. تدابير مثل التحقق البيومتري تقليل عملية اكتساب العميل من أسابيع إلى ثواني. تعمل هذه العمليات الآلية على التخلص من الوسيط، والقضاء على الخطأ البشري في عملية التحقق من "اعرف عميلك"، وزيادة الكفاءة والهوامش.

سهولة التكامل

توفر حلول "اعرف عميلك" (KYC) الحديثة مجموعة متنوعة من الأساليب للاندماج بسلاسة في مجموعة تكنولوجية الأعمال. يتضمن ذلك أدوات تطوير البرامج (SDK) للويب والجوال، وواجهات برمجة التطبيقات القوية، والأنظمة الأساسية المستضافة، والحلول المنخفضة والتي لا تحتاج إلى تعليمات برمجية. يمكن مراقبة بيانات العميل بسهولة من خلال واجهة مستخدم سهلة الاستخدام، والتنبيه تلقائيًا بمخاطر العميل المحتملة وعندما تحتاج مستندات KYC إلى إعادة التحقق.

تبسيط عملية تأهيل العملاء

يعتقد 87% من العملاء أن الشركات يمكنها تحسين تجربة تأهيل عملائها. غالبًا ما تفشل عمليات الإعداد غير الكافية في تحويل العملاء المحتملين إلى عملاء، مما يؤثر على الشركات في مرحلة حاسمة. الانطباعات الأولى مهمة، ويعد إجراء التحقق المبسط من KYC أمرًا بالغ الأهمية. تؤدي تجربة المستخدم الممتازة إلى الولاء، وهو ما يقلل بدوره من الاضطراب.

87% من العملاء نعتقد أن الشركات يمكنها تحسين تجربة تأهيل عملائها.

وجد استطلاع عام 2022، والذي شمل 79 شركة SaaS، أن متوسط معدل التحويل لعملية الإعداد الخاصة بهم كان أقل من 37%. وبمساعدة موفر خدمة "اعرف عميلك" (KYC) المناسب، يمكن تحديد أسعار تأهيل العملاء يصل إلى 98%.

بيانات قابلة للطرق مع eKYC

إن رقمنة بيانات العميل تجعل تتبع المعلومات ونقلها سلسًا. قبل حلول eKYC، كانت البنوك والمؤسسات المالية الأخرى تنفذ يدويًا إجراءات KYC وتخزن البيانات على الورق. تضمن حلول "اعرف عميلك" الآلية عدم فقدان البيانات أو وضعها في غير مكانها وإمكانية الوصول إليها رقميًا على الفور.

التحقق من KYC للشركات

معروف ك اعرف عملك (KYB)التحقق من KYC للشركات هو عملية تحديد الهوية والعناية الواجبة المطلوبة عند إقامة علاقات عمل جديدة. وهي مصممة ل:

-

التحقق من صحة شريك العمل الجديد والتأكد من أن الدخول في علاقة عمل آمن. على سبيل المثال، في المملكة المتحدة، التحقق من تسجيل الشركة لديها منزل الشركات هو الحد الأدنى، حيث يمكن استخراج البيانات الرسمية.

-

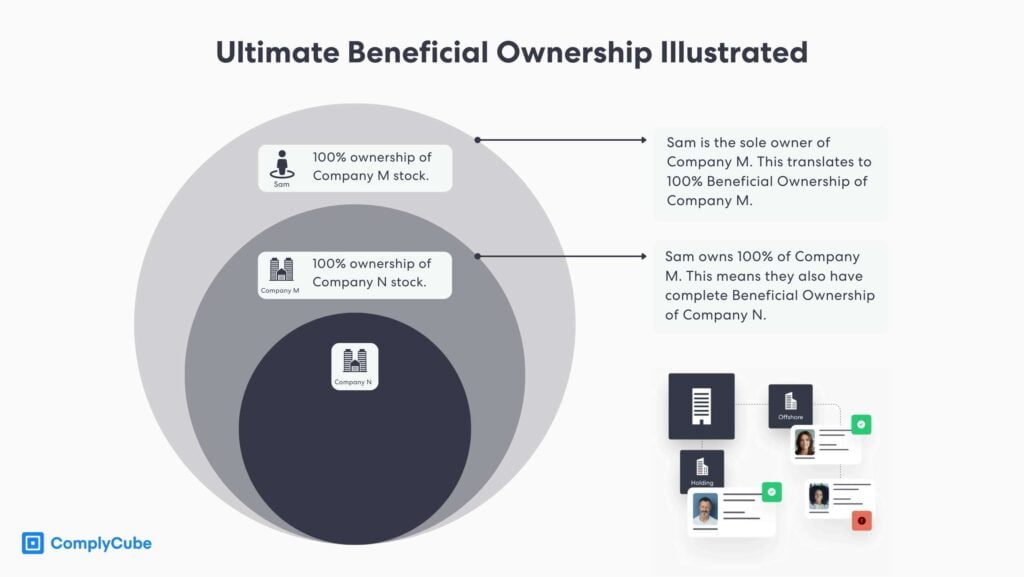

التأكد من أن المالكين المستفيدين النهائيين والأفراد الذين يديرون الشركة، مثل المديرين والرؤساء التنفيذيين، لا يشاركون في أنشطة ضارة مثل غسيل الأموال. تشبه عمليات التحقق هذه إلى حد كبير عمليات "اعرف عميلك" النموذجية التي تمت مناقشتها خلال هذه المقالة.

يحتاج العملاء من الشركات إلى متطلبات KYC الصارمة للتحقق من سلامة العلاقات التجارية الجديدة. يتضمن ذلك عمليات فحص مؤهلة للتسجيل الصحيح لدى الهيئة الرسمية اللازمة والتأكد من عدم ارتباطها بنشاط غير مشروع.

ستقوم المؤسسات المتورطة في غسيل الأموال ببناء طبقات لمحاولة الاختباء من الجهات التنظيمية والسلطات. الهدف من الطبقات هو جعل تتبع الأموال بين كل قطاع من قطاعات الشركة أكثر صعوبة.

ما هي الصناعات التي تحتاج إلى التحقق من KYC؟

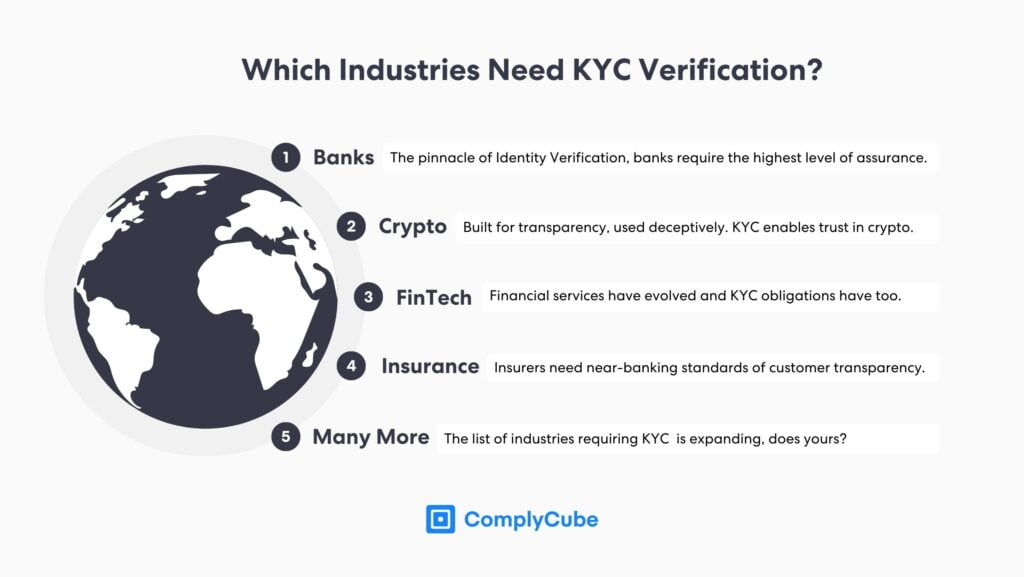

إن الحاجة إلى التحقق من "اعرف عميلك" (KYC) ليست ضرورية فقط لشركات الخدمات المالية التي تهدف إلى الحد من مخاطر غسيل الأموال. من الضروري لأي مؤسسة تقدم العملاء من خلال عملية الإعداد أن يكون لديها وسيلة للتحقق من هوية المستخدم. تم تصميم KYC لحماية المؤسسات المالية والشركات العقارية ومقدمي خدمات الضيافة وغيرهم الكثير.

وهذا يؤكد أهمية توفير خيارات مختلفة لضمان الهوية، حيث يمكن للشركات المختلفة أن تختار عمليات فحص أكثر صرامة بناءً على صناعتها واحتياجاتها الأمنية ومدى تحمل الشركة للمخاطر. ستوفر خدمة KYC القيمة مجموعة من حلول KYC، مما يتيح للشركات المرونة في اختيار الحزمة التي تتوافق بشكل أفضل مع متطلباتها المحددة.

على سبيل المثال، سيتطلب البنك مستوى أعلى بكثير من ضمان الهوية مقارنة بموقع التجارة الإلكترونية الذي يبيع منتجات مقيدة بالعمر.

-

قد يتطلب موقع التجارة الإلكترونية فقط فحص تقدير العمر للتحقق من هوية المستخدم الجديد.

-

سيتطلب البنك مستويات ضمان أكثر صرامة، بما في ذلك على سبيل المثال لا الحصر: التحقق من المستندات والقياسات الحيوية، وإثبات التحقق من العنوان، والتحقق من عدة مكاتب.

التحقق من KYC في الخدمات المصرفية

يتطلب التحقق من KYC في الصناعة المصرفية أعلى مستوى من ضمان الهوية. يجب على البنوك تقييم مخاطر غسل الأموال والتعرض لتمويل الإرهاب عند فتح حسابات جديدة - خاصة مع العملاء ذوي المخاطر العالية أو الأشخاص المعرضون سياسيًا (PEPs).

ويجب بعد ذلك تخزين بيانات هوية العميل وأرشفتها ومراقبتها في حالة الإبلاغ عن أي نشاط غير مشروع. إذا حدث هذا، فمن الممكن التكليف بإعداد تقرير كامل وإرساله إلى سلطة مناسبة، مثل شبكة إنفاذ قوانين الجرائم المالية في الولايات المتحدة.

يوفر KYC في الخدمات المصرفية أيضًا وضوحًا معلوماتيًا بين مقدم الخدمة المصرفية والعميل. وهذا يتيح خدمة أكثر كفاءة وملاءمة.

التحقق من KYC في FinTech

يتطلب قانون السرية المصرفية لعام 1970 من جميع المؤسسات المالية مساعدة حكومة الولايات المتحدة في ردع ومنع أنشطة غسيل الأموال. كان هذا يتعلق فقط بالخدمات المالية القائمة مثل البنوك ووسطاء التأمين. ومع ذلك، فإن التطورات التي حدثت خلال العقود القليلة الماضية أجبرت على إعادة التقييم.

صعود التكنولوجيا المالية وقد فرضت الخدمات والتقنيات المرتبطة بها عملية إعادة التقييم هذه، وتشمل هذه السياسة الآن مجموعة أوسع بكثير من الخدمات المالية. يتم استهداف شركات التكنولوجيا المالية في كثير من الأحيان باعتبارها أدوات لغسل الأموال، مما يعني الآن أنه يجب على أي شركة تعمل في الصناعة المالية الالتزام بمتطلبات التحقق الصارمة من اعرف عميلك (KYC).

التحقق من KYC في التشفير

عملة مشفرة تم تصميم تقنية blockchain لبناء الشفافية والملكية وعدم الكشف عن هويته في الصناعة المالية. ومع ذلك، مثل أي ابتكار عالمي جديد، شرع الأفراد الخبيثون في التلاعب بهذه التكنولوجيا غير المنظمة لأغراض غير مشروعة.

المخاطر المرتبطة بالعملات المشفرة أعلى بكثير بسبب عدم الكشف عن هويته. بالنسبة لكل مستخدم جديد، من الضروري تقييم مخاطر غسل الأموال وتمويل الإرهاب من خلال عملية KYC شاملة تكملها مراقبة مستمرة للمعاملات.

بعد عامين مضطربين من الثقة في الصناعة بين عامي 2021 و2023، تتطلع العملات المشفرة إلى الارتداد مرة أخرى. ستكون خدمات التحقق من "اعرف عميلك" ذات أهمية قصوى في بناء الثقة على نطاق واسع في هذه الصناعة سريعة الخطى. لمزيد من المعلومات حول KYC for Crypto، اقرأ كيف تحمي لوائح التشفير KYC الصناعة.

التحقق من KYC في التأمين

وكما هو الحال في الأعمال المصرفية، يعتمد التأمين على الثقة. ثق في أن المستخدم الذي يشتري السياسة هو من يقول هويته. من الواضح أن التحقق من "اعرف عميلك" يساعد شركة التأمين على التعرف على الفرد، مما يضمن أنها تعرف حقًا من هو على الجانب الآخر من المعاملة.

تعمل حلول "اعرف عميلك" المتكاملة على تزويد الشركات بالقدرة على ضم حاملي وثائق التأمين الجدد على الفور من خلال التحقق الموثوق والدقيق والفوري في جميع أنحاء العالم. وهذا يسمح لشركات التأمين بالتوسع في أسواق جديدة والتوسع في الأسواق الحالية دون خوف من المساس بالامتثال.

هل حان الوقت لاختيار شريك KYC؟

يشتمل أمن المعاملات المالية على الكثير من الأجزاء المتحركة. يجب أن تساعد عمليات "اعرف عميلك" في سد الفجوة المتزايدة بين التشغيل والتنظيم. تضمن حلول AML وKYC الرائدة في الصناعة من ComplyCube نجاح الشركات في استراتيجيات الامتثال الخاصة بها وإزالة المتاعب التي تواجه تأهيل العملاء الجدد والأكثر عرضة للخطر.

من خلال توحيد عملية اكتساب العملاء الناجحة بمعدل تأهيل يصل إلى 98% في أقل من 30 ثانية، تكتسب ComplyCube قوة جذب بين الخدمات المالية والتكنولوجيا المالية ومجموعة كبيرة من الأسواق الأخرى. ويرجع ذلك أيضًا إلى مجموعة أدوات حلول مكافحة غسيل الأموال الشاملة الخاصة بهم، والتي لا تعمل فقط كعامل تمكين ولكنها تقلل بشكل كبير من تكاليف التشغيل من خلال تبسيط سير عمل الامتثال.

إذا كنت تبحث عن مزود جديد أو كنت جديدًا في هذا السوق، تواصل مع فريق ComplyCube من المتخصصين في IDV وKYC وAML.