تواصل العملة المشفرة ارتفاعها السريع، ويبدو أن القليل من الأشياء يمكن أن تبطئها. إلى جانب ذلك، يبدو أن العملات المشفرة وغسل الأموال ينموان بشكل مترادف. ومع ذلك، فإن اعتماد لوائح مكافحة غسيل الأموال المشفرة لا يزال بطيئًا. يبحث هذا الدليل في مكان وجود العملات المشفرة في عالم غسيل الأموال وما يمكن أن تفعله الشركات لاكتشاف ومنع غسيل الأموال المشفرة.

مشكلة غسيل الأموال المشفرة

تم نشر الإسقاط بواسطة ناسداك يُظهر أن معدل اعتماد Bitcoin الحالي يفوق معدل نمو مستخدمي الإنترنت. ونتيجة لذلك، من المتوقع أن تصل عملة البيتكوين، وهي العملة المشفرة الأكثر قيمة في العالم، إلى علامة المليار مستخدم أسرع مرتين تقريبًا من سرعة الإنترنت.

ومن ناحية أخرى، قام المجرمون بغسل ما يقدر $2.8 مليار من خلال تبادلات العملات المشفرة في عام 2019، ويستمر النشاط غير القانوني حتى يومنا هذا. تُستخدم بورصات العملات المشفرة باستمرار لتحويل الأموال غير المشروعة، وتسهيل التهرب الضريبي، وإساءة استخدام النظام المالي.

للوفاء بالامتثال التنظيمي لتشريعات مكافحة غسيل الأموال، يجب أن تلتزم منصات العملات المشفرة بوكالات إنفاذ القانون المالي، مثل FinCEN ودائرة الإيرادات الداخلية (مصلحة الضرائب) في امريكا. من أجل القيام بذلك، يجب على بورصات العملات المشفرة تنفيذ استراتيجية امتثال لمكافحة غسل الأموال، بما في ذلك التحقق الشامل من الهوية (IDV)، والعناية الواجبة تجاه العملاء (CDD)، والمراقبة المستمرة، بما في ذلك مراقبة المعاملات.

غسيل الأموال المشفرة وKYC

تشكل هذه العمليات أساسًا لاستراتيجية "اعرف عميلك" (KYC) الصارمة، وهو أمر حيوي عند تنفيذ عمليات مكافحة غسيل الأموال المستمرة. توجد حلول "اعرف عميلك" لتحمل عبء الامتثال للهيئات التنظيمية ومنع الجرائم المالية. يتضمن جزء من عملية "اعرف عميلك" التحقق من شرعية الحسابات المالية للعملاء لمنع تخزين الأموال غير المشروعة.

وتخلق هذه التطورات غير المشروعة حاجة ملحة لتشديد متطلبات مكافحة غسل الأموال واعرف عميلك التي تتوافق مع المعايير الدولية، مثل قانون السرية المصرفية وقاعدة السفر الخاصة بشبكة مكافحة الجرائم المالية. لمزيد من المعلومات حول قواعد السفر وغسل الأموال بالعملات المشفرة، اقرأ قاعدة السفر المشفرة: الحاجة إلى برامج الامتثال لمكافحة غسل الأموال.

في 13 يوليو أعلنت الشرطة البريطانية لقد صادروا ما يقرب من $250 مليون من العملات المشفرة المشاركة في عملية غسيل أموال مستمرة. هذا جعلها واحدة من أكبر نوبات التشفير على الإطلاق. جاء ذلك في أعقاب مصادرة $160 مليون عملة مشفرة قبل ثلاثة أسابيع فقط.

ولكن لماذا تعتبر العملات المشفرة جذابة للمجرمين؟

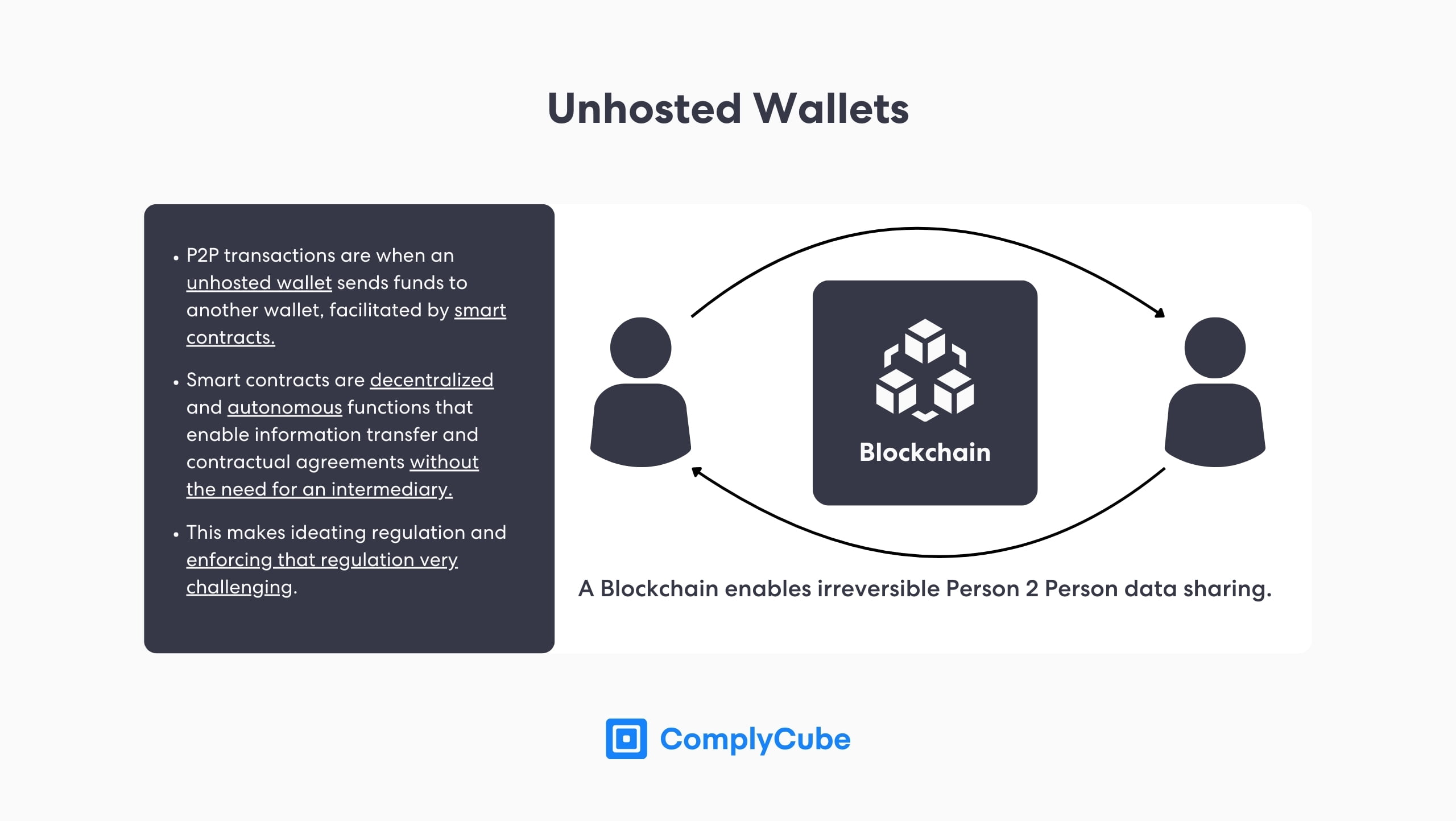

بالمقارنة مع المؤسسات المالية التقليدية، تعتبر العملات المشفرة لا مركزية ولها حواجز منخفضة أمام الدخول. إن طبيعتها المجهولة تجعلها مريحة وسهلة النقل عبر الحدود الدولية، مما يجعلها خيارًا شائعًا عند ارتكاب الجرائم المالية.

هناك أخبار جيدة، ولكن. أصبحت لوائح مكافحة غسيل الأموال (AML) أكثر كفاءة في معالجة هذه المشكلة. أقل من 1% من بين جميع معاملات العملة المشفرة اليوم تشير التقديرات إلى ارتباطها بنشاط غير قانوني ، مقارنة بـ 35% في عام 2012. ويرتبط جزء كبير من هذا الانخفاض بامتثال الشركات للوائح مكافحة غسيل الأموال وتعلم كيفية اكتشاف العلامات الحمراء لغسيل الأموال.

سياسات مكافحة غسيل الأموال المشفرة

تقوم فرقة العمل المعنية بالإجراءات المالية (FATF) والاتحاد الأوروبي الآن بإدراج شركات العملات المشفرة في إرشاداتها، إلى جانب المؤسسات المالية التقليدية الأخرى. وهذا يعني أن الأعضاء الأوروبيين وغير الأوروبيين على حد سواء يطلبون من شركات العملات المشفرة الالتزام بمعايير مكافحة غسيل الأموال. قد يؤدي عدم القيام بذلك إلى فرض غرامات أو عقوبات أو السجن.

لمعرفة ما إذا كان عملك قد تأثر ، تحقق مما إذا كانت دولتك قد نقلت لوائح مجموعة العمل المالي إلى قوانينها الوطنية.

أعلام حمراء لغسل الأموال المشفرة يجب البحث عنها

يستخدم المجرمون العديد من الاستراتيجيات لغسل أموالهم بالعملات المشفرة، والوسيلة الأكثر شيوعًا في الصناعة هي بورصات العملات المشفرة. يتضمن جزء من مراقبة العلامات الحمراء لمكافحة غسيل الأموال توخي الحذر ضد علامات سرقة الهوية، لأنها طريقة شائعة تستخدم في الجرائم المالية لغسل الأموال. في حين أن علامة حمراء واحدة قد لا تكون كافية لتحديد النشاط الإجرامي، إلا أن العديد من العلامات الحمراء التي تم اكتشافها معًا يجب أن تؤدي إلى اتخاذ مزيد من الإجراءات.

حسب آخر المستجدات تقرير FATF اعتبارًا من عام 2020 ، فيما يلي خمس علامات حمراء شائعة يجب على شركات التشفير البحث عنها:

- أنماط معاملات غير عادية

- المخاطر الجغرافية

- ملفات تعريف المستخدمين المشبوهة

- عدم الكشف عن هويته

- مصدر الأموال

أنماط معاملات غير عادية

قد تكون الأنماط غير المنتظمة المتعلقة بحجم أو تكرار أو نوع معاملات التشفير بمثابة إشارات حمراء تشير إلى نشاط غسيل الأموال ، بما في ذلك:

- يقوم العملاء بإجراء العديد من التحويلات عالية القيمة في غضون فترة زمنية قصيرة ، مثل فترة 24 ساعة

- يجب أن تنخفض هيكلة مبالغ المعاملات إلى ما دون عتبات إعداد التقارير

- إيداع الأموال في حسابات بعملة مسروقة تم تحديدها مسبقًا

- تحويل العملات المشفرة إلى مزودي الخدمة الموجودين في مناطق ذات معايير تنظيمية منخفضة

- تحويلات متكررة كبيرة القيمة من حسابات متعددة إلى حساب واحد

- السحب الفوري للودائع دون أي سجل معاملات ، خاصة عند إفراغ مبالغ كبيرة من الحسابات المفتوحة حديثًا.

- تحويل الودائع المشفرة إلى العديد من العملات مع قدر كبير من الرسوم المتكبدة ، وحتى الصرف بخسارة

- تحويل مبالغ كبيرة من العملات الورقية إلى تشفير بدون فرضية تجارية معقولة

المخاطر الجغرافية

يستغل المجرمون المتورطون في غسيل الأموال البلدان ذات اللوائح الضعيفة المتعلقة بالأصول الرقمية. لذا كن على اطلاع على:

- يتم تحويل الأموال المشفرة إلى البورصات أو مزودي الخدمة الموجودين في مناطق بها لوائح مكافحة غسيل الأموال غير كافية أو غير موجودة

- العملاء الذين يرسلون أو يتلقون الأموال من البورصات الموجودة في بلدان أخرى غير تلك التي يعيش فيها العميل أو يعمل فيها

- العملاء الذين ينشئون عناوين أعمال في البلدان التي ليس لديها تقارير أنشطة مشبوهة تصل إلى معايير مجموعة العمل المالي

عدم الكشف عن هويته

تستخدم Cryptocurrency تقنية متقدمة لضمان أمان المستخدمين وعمليات التبادل من خروقات البيانات. ومع ذلك، فإن هذا أيضًا يجعل من الصعب على المنظمين اكتشاف النشاط الاحتيالي أو معاملات العملة المشفرة التي قد تحتوي على أموال غير مشروعة. ومع ذلك، هناك مؤشرات حمراء يمكن أن تقود المحققين في الاتجاه الصحيح:

- العملاء الذين ينقلون الأموال من سلاسل الكتل العامة إلى البورصات حيث يتم تحويل الأموال على الفور إلى عملات خاصة بالخصوصية

- العملاء غير المرخصين الذين يعملون كمقدمي خدمة تشفير

- المستخدمون الذين يجرون بانتظام معاملات عالية القيمة في عمليات تبادل العملات المشفرة من نظير إلى نظير (P2P) ، وخاصة تلك غير المرخصة

- معاملات متكررة أو كبيرة الحجم على المنصات التي تقدم خدمات خلط العملات المشفرة لإخفاء أصل الأموال

- العملاء الذين يجرون بشكل متكرر معاملات عالية القيمة على المنصات التي لا تمتثل للمعايير الدولية لمعايير اعرف عميلك (KYC) أو إجراءات العناية الواجبة للعملاء (CDD)

- معاملات متعددة تشمل أجهزة الصراف الآلي المشفرة ، وغالبًا ما توجد في مناطق بها مخاطر جرائم مالية معروفة

- استخدام الوكلاء أو الخدمات الأخرى التي تهدف إلى إخفاء عناوين IP وأسماء المجال عند التسجيل في التبادل

سلوك المستخدم المريب

يجب على الشركات اعتراض العملاء الذين لديهم وثائق هوية غير كافية أو مزورة في مرحلة "اعرف عميلك". بالإضافة إلى ذلك، هناك أنواع مختلفة من السلوكيات المشبوهة التي يجب على الشركات تصنيفها على أنها أنشطة غسيل أموال وعلامات حمراء:

- المعاملات التي تنشأ من عناوين IP غير جديرة بالثقة أو المجالات التي تختلف عن البلد الذي يعمل فيه العميل أو يقيم فيه

- محافظ تشفير متعددة يتحكم فيها نفس عنوان IP

- الاستخدام المنتظم للعملات المشفرة المرتبطة بالسلوك الاحتيالي أو مخططات بونزي

- العملاء الذين غالبًا ما يغيرون معلومات الاتصال والهوية الخاصة بهم

- العملاء الذين يستخدمون عناوين IP متعددة لإجراء المعاملات أو الوصول إلى منصات التشفير

- يمكن تصنيف العملاء الذين يتعاملون غالبًا مع نفس المرسلين أو المستلمين، مما يؤدي إلى مكاسب أو خسائر كبيرة، على أنهم عناوين غير مشروعة

- المرسلون الذين لا يمتلكون فهمًا عمليًا للعملات المشفرة (بما في ذلك على سبيل المثال لا الحصر كبار السن) ومع ذلك لا يزالون يجرون معاملات منتظمة أو عالية القيمة

- يقوم العملاء بعمليات شراء كبيرة للعملات المشفرة بما يتجاوز إمكانياتهم المالية المحددة

مصدر الأموال

يمكن لمصادر التمويل تحديد العديد من عمليات غسيل الأموال. على سبيل المثال ، يجب أن يرفع أي مما يلي علامة حمراء:

- الأموال التي تتضمن حسابات مرتبطة بجهات غير مشروعة معروفة وعمليات غير مشروعة مثل الاحتيال، وبرامج الفدية، والابتزاز، وأسواق الشبكة المظلمة، أو مواقع المقامرة غير القانونية

- ترتبط محافظ العملات المشفرة بالعديد من بطاقات الائتمان التي تسحب مبالغ كبيرة من العملات الورقية

- الأموال التي يتم الحصول عليها من عروض العملات الأولية (ICOs) التي قد تكون احتيالية أو خدمات خلط خارجية أو منصات لا تتوافق مع معايير AML

- الودائع الكبيرة التي يتم تحويلها مباشرة إلى عملات خاصة بالخصوصية أو يتم سحبها إلى عملة ورقية مختلفة

كيف يمكن لبورصات العملات المشفرة تطبيق المعرفة المتعلقة بغسل الأموال بالعملات المشفرة؟

ما هي الخطوة التالية بمجرد أن يصبح عملك على دراية بمختلف العلامات الحمراء لمكافحة غسيل الأموال (AML)؟

الوقاية خير من العلاج. لنفترض أن البورصة الملتزمة قد نفذت سياسة مناسبة النهج القائم على المخاطر. في هذه الحالة ، فهو بالفعل على طريق معالجة تهديدات غسيل الأموال باستخدام منهجية موصى بها من مجموعة العمل المالي.

بالإضافة إلى ذلك ، يجب أن يتضمن أي برنامج امتثال للأعمال المشفرة الميزات التالية:

- قوية عملية التحريات المسبقة عن العمالء لتحديد العملاء وتخصيصهم لفئات المخاطر المرتبطة بهم

- فحص الجزاءات لضمان التوافق مع القوائم المحدثة فيما يتعلق بالعقوبات الدولية و الأشخاص المعرضين سياسيًا (PEPs)

- المراقبة الإعلامية السلبية للعملاء الذين يظهرون في التقارير الإخبارية السلبية

- محرك قوي للكشف عن السلوك المشبوه بالذكاء الاصطناعي لاجتثاث العناصر السيئة

- فحص التعرف على القياسات الحيوية المتطورة

- اختبارات KYC / AML المتقدمة اللغوية والصوتية

يمكن لمنصة SaaS السحابية من ComplyCube القيام بذلك مساعدة شركات Crypto على أتمتة تدفقات عمل AML و KYC هذه. يتضمن مجموعة مرنة من الأدوات وواجهات برمجة التطبيقات لمعالجة المشكلات المذكورة أعلاه ويوفر للعملاء تجربة خالية من الاحتكاك تبني ثقة المستخدم.

مع استمرار ارتفاع العملة المشفرة ، ستزداد أيضًا فرصة المجرمين لإساءة استخدامها. لذلك ، يجب على الشركات المشفرة تنفيذ نظام أساسي KYC متطور قادر على التعامل مع عملية التحقق من المستخدم لتحويل التركيز مرة أخرى إلى أعمالهم الأساسية.