Die Sicherstellung der Einhaltung der Anti-Geldwäsche-Vorschriften ist wichtiger denn je. Anti-Geldwäsche-Software für Buchhalter spielt eine entscheidende Rolle bei der Sicherstellung der Einhaltung der Buchhaltungsvorschriften und hilft, vor illegalen Aktivitäten zu schützen. Die Implementierung von Anti-Geldwäsche-Prüfungen für Buchhalter ist für die Sicherheit des gesamten Finanzsystems von entscheidender Bedeutung. Dieser Blog befasst sich mit KYC- und Anti-Geldwäsche-Software und stellt eine Anti-Geldwäsche-Checkliste für Buchhalter vor.

Geldwäsche in der Buchhaltungsbranche

Buchhalter sind die Schlüssel zu Prüfpfaden und Finanzunterlagen und damit eine tragende Säule der finanziellen Sicherheit. Aufgrund ihrer Nähe zum Finanzökosystem sind sie ein bevorzugtes Ziel für Geldwäscheaktivitäten, egal ob sie unabsichtlich gefördert oder absichtlich durchgeführt werden.

Aufgrund dieser Anfälligkeit für Geldwäscheaktivitäten ist es für die Buchhaltungsbranche von größter Bedeutung, angemessene Schutzmaßnahmen zu treffen. Ein aktueller Bericht vom Dezember 2023 zeigte jedoch besorgniserregende Entwicklungen in der Branche.

Probleme mit der Einhaltung von Buchhaltungsvorschriften

Die Kontrollen durch die Aufsichtsbehörden des Rechnungswesensektors nehmen ab. Wichtige Branchenverbände, darunter die Institut der Wirtschaftsprüfer in England und Wales (ICAEW) und das Verband der Wirtschaftsprüfer (ACCA) haben einen deutlichen Rückgang der Aufsichtstätigkeit gemeldet.

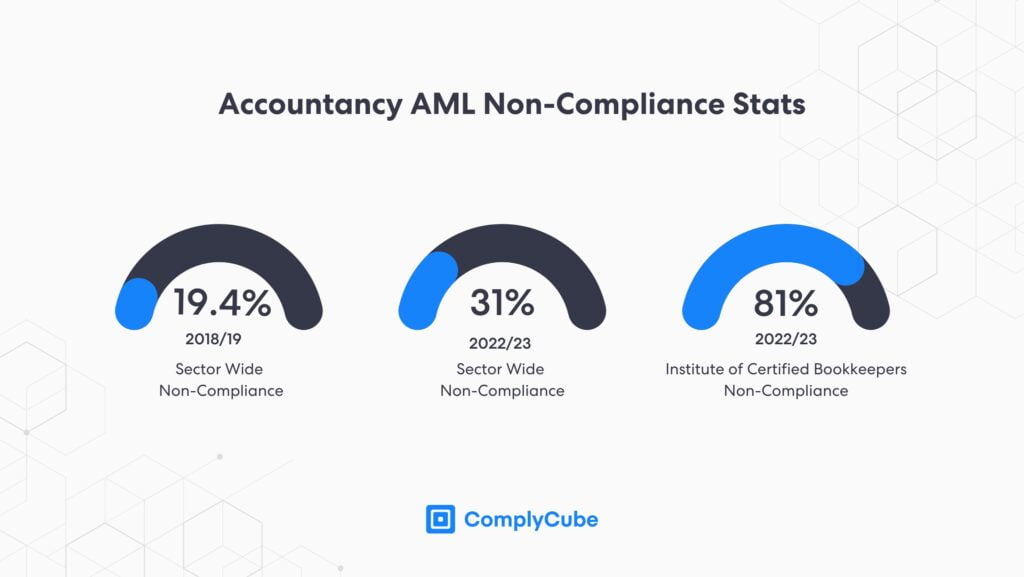

Darüber hinaus sind neben den sinkenden Überwachungsraten auch die Nichteinhaltungsraten der Kern Geldwäschebekämpfung Die Vorschriften zur Bekämpfung der Geldwäsche (AML) nehmen zu.

Die Nichteinhaltung im gesamten Sektor ist auf fast ein Drittel gestiegen (31%) der beaufsichtigten Buchhalterbevölkerung im Jahr 2022/23, verglichen mit 19,4% im Jahr 2018/19.

Dies ist eine branchenübliche Zahl. Bestimmte einzelne Aufsichtsbehörden, insbesondere das Institute of Certified Bookkeepers (ICB), verzeichneten im Jahr 2022/23 einen Anstieg der Nichteinhaltungsraten auf 811 TP5T. Die Geschwindigkeit, mit der diese Zahlen gestiegen sind, deutet darauf hin, dass in der Branche etwas nicht stimmt.

Der britische Plan zur Bekämpfung von Wirtschaftskriminalität (2023-2026) zielt darauf ab,Geldwäsche reduzieren und illegal erworbenes Vermögen zurückerhalten', aber die aktuelle Rate der Nichteinhaltung der AML-Vorschriften lässt nicht darauf schließen, dass dies bisher ein Erfolg war. Darüber hinaus wird das britische AML-Compliance-Programm im Jahr 2025 auf den Prüfstand gestellt, wenn die Arbeitsgruppe „Finanzielle Maßnahmen“ (FATF) führt ihre gegenseitigen Evaluierungen durch.

Langsame Einführung von AML-Compliance-Software für Buchhalter

Trotz dieser Herausforderungen zeigen Untersuchungen, dass insbesondere die Buchhaltungsbranche langsam dabei ist, neue Technologien anzunehmen oder sich an sie anzupassen, darunter Kenne deinen Kunden (KYC)-Lösungen.

Ein Bericht von accountingWEB zeigte, dass 60% der Buchhalter stehen vor der Herausforderung, Technologie zur Automatisierung administrativer Aufgaben einzusetzen.

Während die Geldbußen für finanzielles Fehlverhalten in der Branche angeblich niedrig sind, deutet der begrenzte Einsatz von Compliance-Technologien darauf hin, dass eine branchenweite Technologielücke diese Probleme fördert. Obwohl Wirtschaftsprüfungsgesellschaften den größten Bedarf an automatisierten AML- und KYC-Prüfungen haben, gehören sie zu den letzten Finanzinstituten (FIs), die mit der Einführung von Automatisierungs-, KI- und Compliance-Lösungen beginnen.

Checkliste zur Einhaltung der Geldwäschebekämpfungsvorschriften

Wirtschaftsprüfungsgesellschaften und andere Finanzinstitute müssen eine ausreichende Risikobewertung ihrer Kunden durchführen, um ihren Verpflichtungen zur Bekämpfung der Geldwäsche nachzukommen. Dazu gehört eine Reihe von KYC- und AML-Verfahren, mit denen Kunden identifiziert, die erforderlichen Hintergrundprüfungen durchgeführt und kontinuierlich in Echtzeit überwacht werden, um sicherzustellen, dass sich die erfassten Informationen nicht ändern.

Diese Regelungen wurden zunächst festgelegt durch Netzwerk zur Durchsetzung von Finanzkriminalität (FinCEN) über den Bank Secrecy Act (BSA) von 1970 in Amerika. Diese Richtlinie verpflichtete FIs, der amerikanischen Regierung bei der Identifizierung und Verhinderung von Geldwäsche zu helfen. FIs, wie Wirtschaftsprüfungsgesellschaften, Banken und viele andere Finanzdienstleister, mussten einen Währungstransaktionsbericht (CTP) einreichen. Diese Berichte werden verwendet, um die Transparenz bei großen Transaktionen zu erhöhen, die eher mit verdächtigen Aktivitäten in Verbindung stehen.

Identitätsprüfung (IDV)

Wenn Wirtschaftsprüfungsgesellschaften neue Kunden im Finanzsektor aufnehmen möchten, müssen sie personenbezogene Daten erfassen, um die KYC- und AML-Vorschriften einzuhalten. IDV bildet die Grundlage eines Know-Your-Customer- und Kundenakquisitionsprozesses.

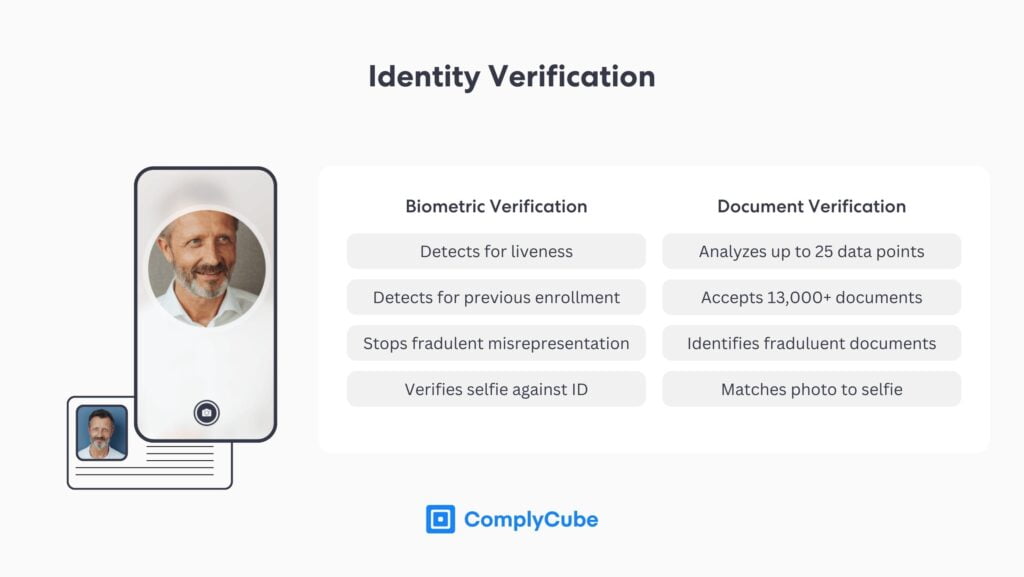

Die moderne Identitätsprüfung erfolgt normalerweise in zwei Schritten:

- Dokumentenprüfung nimmt ein Bild des amtlichen Ausweises eines neuen Kunden auf, beispielsweise eines Reisepasses, und verifiziert das Bild in Sekundenschnelle. Durch den Einsatz hochentwickelter KI-Technologien ist der Verifizierungsprozess äußerst zuverlässig und dauert nur einen Bruchteil der Zeit herkömmlicher Methoden.

- Biometrische Verifizierung fügt eine zusätzliche Ebene der Identitätssicherung hinzu. Benutzer machen während des Onboardings ein Live-Selfie oder -Video und eine ähnliche Verifizierungs- und Matching-Engine bewertet die Ähnlichkeit zwischen den beiden Bildern. Die biometrische Authentifizierung dauert durchschnittlich 5 Sekunden.

Dieser Prozess umfasst ein umfassendes und dennoch reibungsloses IDV-Verfahren, das Unternehmen ein hohes Maß an Sicherheit (LOA) bietet. Der Kunde ist mit einem optimierten Onboarding-Erlebnis zufrieden und das Unternehmen ist zuversichtlich, dass die erhaltenen Informationen korrekt sind. Einige Institutionen verlangen nicht dasselbe LOA und können ihre IDV-Prozesse entsprechend anpassen.

Kunden-Due-Diligence (CDD)

CDD ist ein zentrales AML-Verfahren zur Bekämpfung von Geldwäsche und Terrorismusfinanzierung. Für den Buchhaltungssektor stellt der Prozess sicher, dass neue Kunden nicht in verdächtige Aktivitäten verwickelt werden, die die Einhaltung der regulatorischen Verpflichtungen des Instituts gefährden könnten.

Die Kundensorgfaltspflicht kann viele Formen annehmen, aber das Ziel ist immer, die Risiken von Betrug und Geldwäsche zu mindern. Zu den Due-Diligence-Tools gehören Nachweis der Adresse (PoA)-Authentifizierung und Multi-Bureau-Verifizierung.

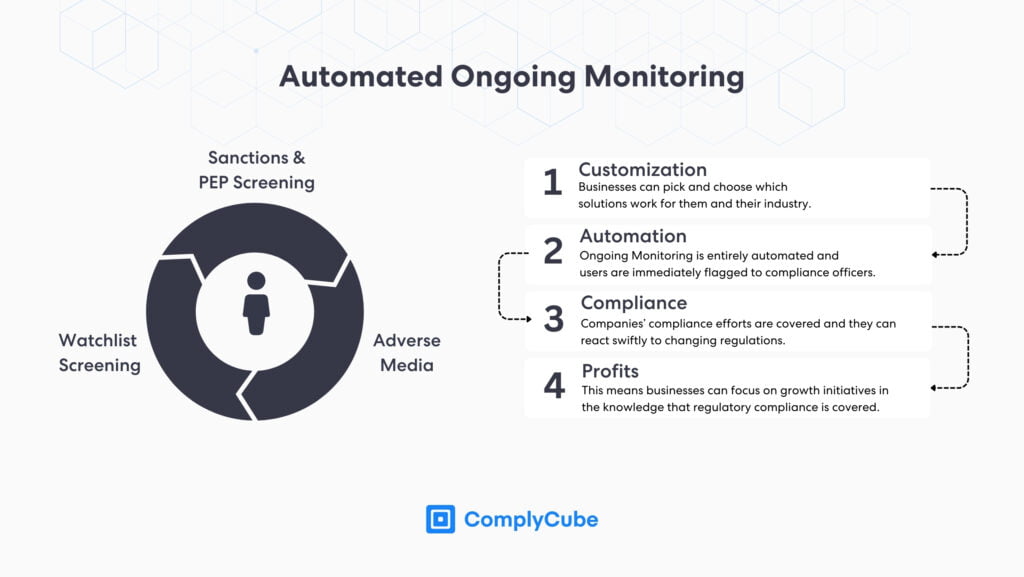

- Sanktionen und PEP-Screening bieten Finanzinstituten eine globale Abdeckung von sanktionierten und politisch exponierten Personen (PEPs), einschließlich sanktionierter Institutionen und Terroristen. Dies hilft Unternehmen beim Aufbau eines umfassenden Risikoprofils für neue Kunden.

- Unerwünschte Medien decken Tausende von Nachrichten- und Medienkanälen weltweit ab und stellen sicher, dass sich die Unternehmen der potenziellen Bedrohungen oder Risiken bewusst sind, die von Kunden ausgehen können.

- Watchlist-Screening bietet eine globale Abdeckung von institutionellen und AML-Watchlists. Die Daten werden täglich aktualisiert, um sicherzustellen, dass die Antworten in Echtzeit zuverlässig sind.

CDD-Lösungen sind einfach zu integrieren und werden in der Regel über leistungsstarke SDKs oder eine API in den vorhandenen Tech-Stack eines Unternehmens installiert. Weitere Informationen zu diesen Prozessen finden Sie unter Was ist Kunden-Due-Diligence?

Laufende Überwachung

Kontinuierliche Überwachung kombiniert eine ausgewählte Reihe von CDD-Lösungen und führt eine konsistente Überwachung rund um die Uhr durch. Eine kontinuierliche Überwachung ist für ein modernes Risikomanagement von entscheidender Bedeutung. Wenn beispielsweise eine Wirtschaftsprüfungsgesellschaft einen neuen vermögenden Privatkunden überprüft, besteht für diese Person ein größerer Spielraum, durch eine Vielzahl von Wohltätigkeits- oder Sponsoringverträgen politische Verbindungen aufzubauen.

Sollte es zu einer solchen Entwicklung kommen, würde sie ohne die Anwendung eines kontinuierlichen Überwachungsprogramms nicht erkannt werden. Der Buchhalter hätte dann wiederum keinen aktuellen Risiko-Score für den Kunden und es bestünde die Möglichkeit einer Nichteinhaltung einzigartiger Unternehmensrisikotoleranzen oder, schlimmer noch, nationaler Regulierungsbehörden.

KYC- und AML-Compliance-Lösungen von ComplyCube für die Buchhaltung

ComplyCube ist ein preisgekröntes Compliance-SaaS-Unternehmen, das weltweit Lösungen für Unternehmen in den Bereichen Technologie, Finanzen, Telekommunikation und vielen anderen Sektoren bereitstellt.

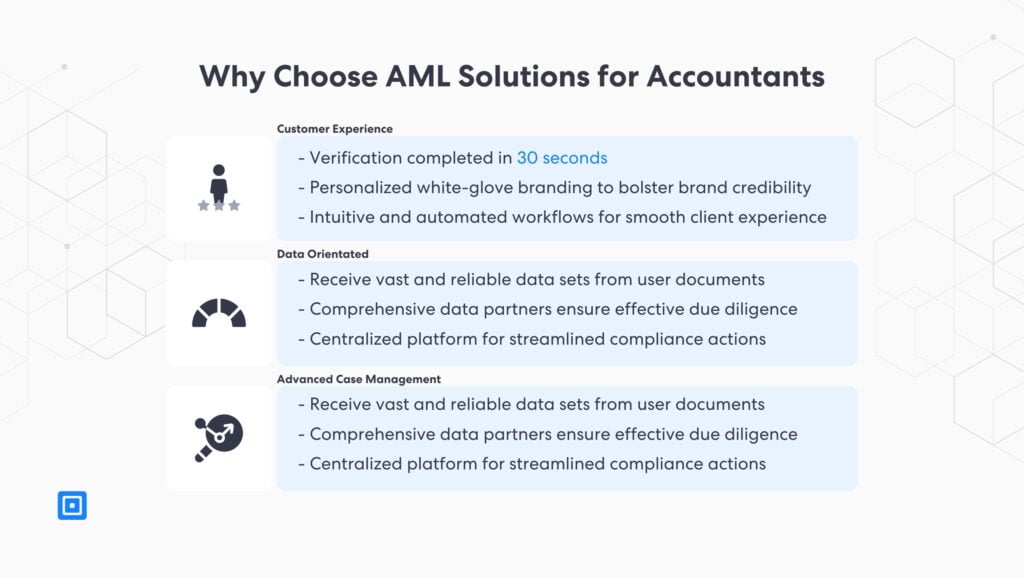

Kundenerfahrung

ComplyCube bietet seinen Kunden ein einwandfreies Benutzererlebnis und sorgt dafür, dass neue Geschäfts- und Kundenbeziehungen gut starten. Kundenbeziehungen in der Buchhaltungsbranche sind eine vertrauliche Angelegenheit, und das erste Benutzererlebnis (UX) kann den Erfolg der Beziehung bestimmen.

Die AML-Lösungen von ComplyCube sind nahtlos und bieten eine schnelle UX, ohne den Wert der erhaltenen Daten zu beeinträchtigen. Dies stellt eine Win-Win-Situation für Benutzer und Institution sicher. Darüber hinaus können Arbeitsabläufe personalisiert werden, um zur Marke eines Unternehmens zu passen, oder das Branding von ComplyCube nutzen, um ein Symbol der Glaubwürdigkeit weiter zu stärken.

Datenorientiert

Nach der Überprüfung werden die Kundendaten auf der ComplyCube-Plattform gespeichert. Für jede Prüfung stehen vollständige Prüfprotokolle zur Verfügung, sodass Compliance-Analysten und Buchhalter sicher sein können, woher und wann die Kundendaten stammen. Die Plattform zentralisiert alle Daten an einem Ort und maximiert so die Effizienz und Datenzugänglichkeit.

Auf dieser Plattform können auch Automatisierungs- und Flexibilitätsschalter angepasst werden, um Reibungsschwellen zu erhöhen oder zu verringern. Normalerweise werden diese durch die Risikotoleranz eines Unternehmens und seinen risikobasierten Ansatz (RBA) bestimmt.

Erweitertes Fallmanagement

Kunden-Due Diligence Bei der Kundensorgfaltspflicht geht es um mehr als nur die Überprüfung von Benutzern. Manchmal ist ein Einzelfallansatz die beste Methode, um sicherzustellen, dass jeder Kunde die geltenden Anti-Geldwäsche-Vorschriften einhält. Dazu müssen Compliance-Plattformen flexibel sein.

Die Fallmanagementfunktion von ComplyCube bietet direkten Zugriff auf bestimmte Compliance-Teams und ermöglicht die Orchestrierung von CDD-Flows, von der grundlegenden bis zur erweiterten Due Diligence (EDD). Dies ermöglicht die vollständige Kontrolle über die Kundenakquise und die Einhaltung der Anti-Geldwäsche-Vorschriften.

Wenn Ihre Wirtschaftsprüfungsgesellschaft oder ein anderes Finanzinstitut seinen Kundenakquiseprozess rationalisieren möchte oder mit seinem aktuellen KYC- und AML-Compliance-Programm vor Herausforderungen steht, Vereinbaren Sie einen Anruf mit einem ComplyCube-Spezialisten, um mehr zu erfahren.