Das Vertrauen in die digitale Identitätsprüfung konnte mit dem rasanten Wachstum der digitalen Wirtschaft nicht Schritt halten. Internationale Regulierungsbehörden arbeiten daran, diese Lücke zu schließen, indem sie immer strengere Vorschriften durchsetzen und so die Nachfrage nach KYC-Compliance-Software steigern. Ein besonders gefragter Bereich ist die automatisierte Dokumentenprüfung und die NFC-ID-Authentifizierung.

In diesem Leitfaden werden branchenspezifisch die Anwendungsfälle und Vorteile untersucht, die die KI-gestützte Dokumentenüberprüfung für die Compliance und den Technologie-Stack von Unternehmen mit sich bringt.

Was ist eine automatisierte Dokumentenüberprüfung?

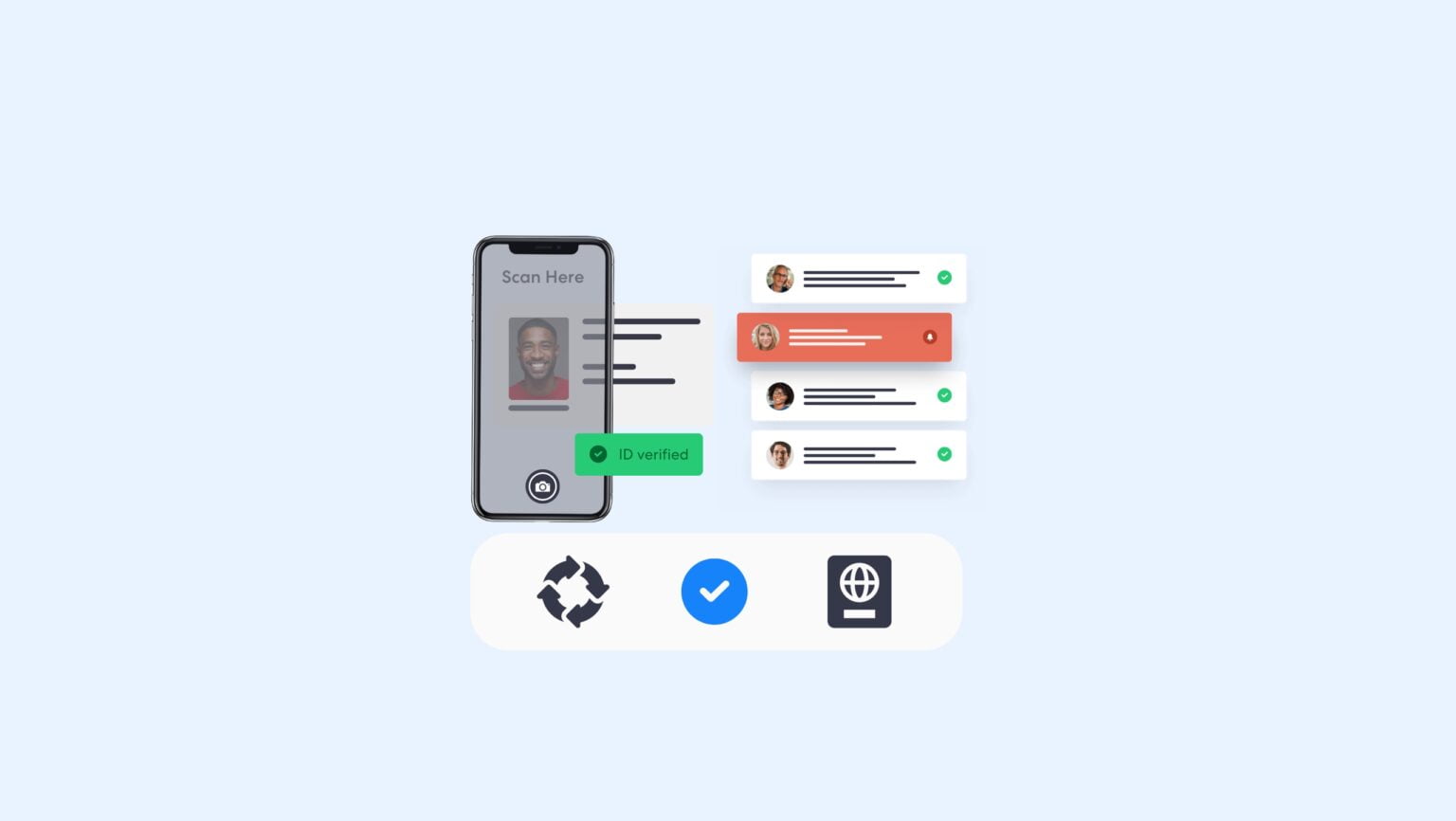

Die Dokumentenüberprüfung ist der Prozess, der zur Authentifizierung neuer Benutzer verwendet wird. Er soll sicherstellen, dass die Kunden die sind, für die sie sich ausgeben, indem ihre Ausweisdokumente validiert werden. Traditionell wäre dies von einem menschlichen Mitarbeiter durchgeführt worden. Dies ist heutzutage jedoch nicht mehr möglich:

Schulungskosten

Menschlicher Fehler

Schlechte Skalierbarkeit

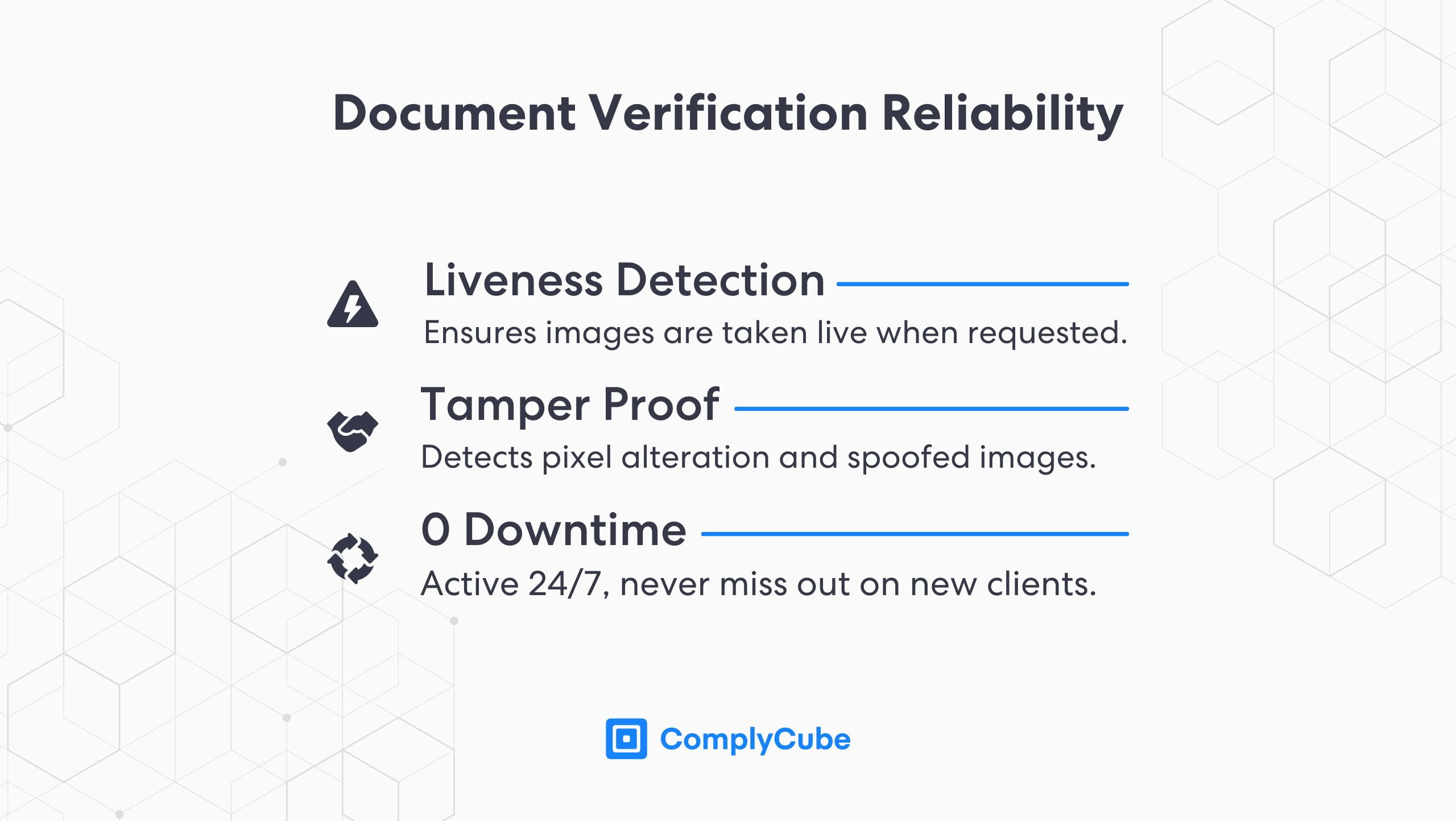

Fortschrittliche Technologien wie KI werden zunehmend eingesetzt, um Unternehmensprozesse zu optimieren. Die KI-gestützte Dokumentenüberprüfung ist ihrem traditionelleren Gegenstück weit überlegen. Moderne Unternehmen sind mit einem ständig wachsenden Kundenstamm konfrontiert, der einen höheren Durchsatz an neuen Benutzern erfordert.

Eine solche Entwicklung erfordert einen Prozess, der große Datenmengen verarbeiten kann, ohne die Qualität der Überprüfung zu beeinträchtigen. Der Dokumentenauthentifizierungsprozess von ComplyCube ist in der Lage, eine unbegrenzte Anzahl neuer Benutzer mit äußerst zuverlässigen Ergebnissen zu verarbeiten. Weitere Informationen finden Sie unter Was ist Dokumentenverifizierung?

NFC-ID-Verifizierung

Near Field Communication (NFC) ist eine drahtlose Technologie mit kurzer Reichweite, die häufig bei Einzelhandelszahlungen, der Ticketüberprüfung und dem KYC-Prozess verwendet wird. NFC-Chips sind in den meisten Bankkarten, modernen Reisepässen und NFC-fähigen Ausweisen zu finden.

Bei der Dokumentenauthentifizierung führt die NFC-ID-Verifizierung zu einem besseren Ergebnis, da die Datenübertragung präziser ist. Dies wiederum führt zu einer besseren Übereinstimmungsleistung, wenn ein Unternehmen aufgrund des höher aufgelösten Bildes des Dokuments eine biometrische Verifizierung nutzt.

Finanzdienstleistungen

Traditionelle Finanzdienstleister (TradFi) wie Banken, Vermögensverwaltungen, Wirtschaftsprüfungsgesellschaften und viele andere müssen sich an strengste Vorschriften halten. Diese Dienste bilden die Brücke zwischen illegalen Finanzgeschäften und der Sicherheit des Finanzsystems und müssen daher über die robustesten Sicherheitsvorkehrungen verfügen.

Der Arbeitsgruppe „Finanzielle Maßnahmen“ (FATF) diktiert einen Großteil der globalen Finanzregulierung und setzt diese über ihre 40 Empfehlungen durch. Sie fungiert als Anlaufstelle für viele verschiedene Regulierungsbehörden und bündelt nationale Richtlinien auf internationaler Ebene.

Die Einführung technologiegestützter Compliance-Tools ist ein zunehmend wichtiges Thema und wird weltweit diskutiert. unter vielen Regulierungsbehörden, einschließlich:

Das Finanzministerium (DoT, USA)

Die Securities and Futures Commission (SFC, Hongkong)

Europäische Bankenaufsichtsbehörde (EBA, Europäische Union)

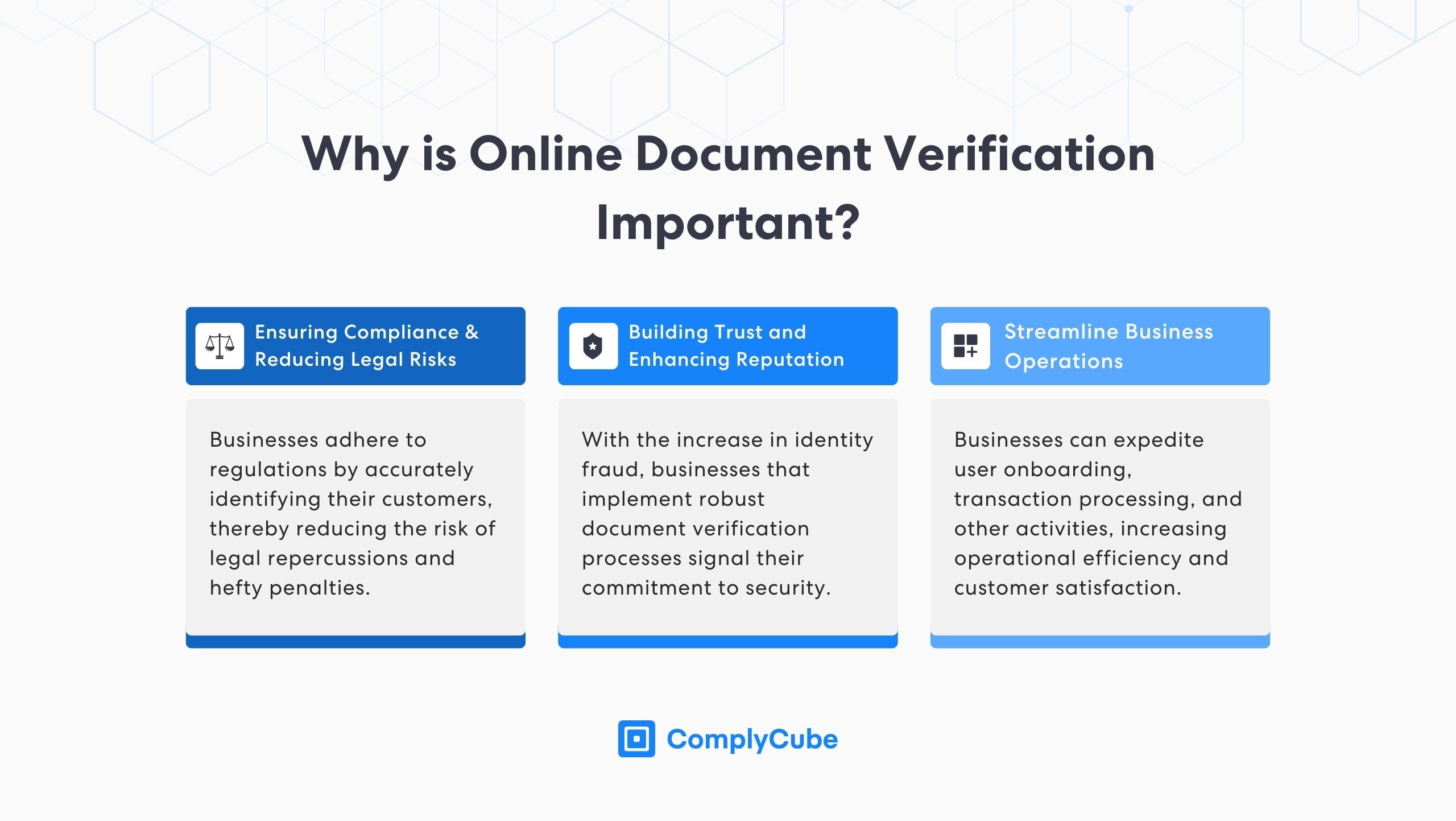

Diese Regulierungsbehörden befürworten automatisierte Dokumentenüberprüfung. In der Finanzdienstleistungsbranche können dadurch die Onboardingprozesse neuer Kunden erheblich rationalisiert und gleichzeitig die Zuverlässigkeit der Überprüfung aktiv erhöht werden.

Dieser globale Trend wird durch die Zuverlässigkeit der Verifizierung vorangetrieben, die die Möglichkeit menschlicher Fehler oder Korruption ausschließt. Viele der für die Finanzbranche geltenden Vorschriften werden zunehmend auf andere Branchen übertragen, die einen Know Your Customer (KYC)-Prozess erfordern.

Kryptowährung

Die Kryptoszene ist eine der am schnellsten wachsenden Branchen in Bezug auf Wert, Volumen und Benutzer. Skalierbare IDV- und KYC-Lösungen sind von grundlegender Bedeutung, um wettbewerbsfähig zu bleiben. Die automatisierte Dokumentenüberprüfung wird zum Kerngeschäft der Krypto-Onboarding-Prozesse.

Abgeschlossen in < 15 Sekunden

Über 13.000 Dokumente akzeptiert

Manipulationssicher

Der Blockchain-Sektor erlebte im Jahr 2024 dynamische regulatorische Veränderungen, die sich wahrscheinlich auch 2025 und darüber hinaus fortsetzen werden. Virtual Asset Service Provider (VASPs), wie etwa Kryptobörsen, werden mittlerweile als Institutionen mit ähnlichen finanziellen Verantwortlichkeiten wie TradFi-Institutionen wahrgenommen.

Die neuen Regeln betreffen der größte Teil des Krypto-Sektors, wodurch alle Anbieter von Krypto-Asset-Diensten (CASPs) dazu gezwungen werden, ihre Kunden einer sorgfältigen Prüfung zu unterziehen.

Diese zunehmende Regulierung erfordert flexible und präzise KYC-Verfahren. Erweiterte Dokumentenüberprüfungen, insbesondere NFC-ID-Überprüfungen, sind eine kostengünstige Möglichkeit, diesen Verpflichtungen nachzukommen und gleichzeitig wettbewerbsfähig zu bleiben.

Telekommunikation

Der Telekommunikationssektor umfasst Internet, Mobilfunk und Kommunikationsdienste und unterliegt daher strengen Vorschriften, die vor Betrug, Missbrauch von Diensten und dem Schutz der Privatsphäre schützen sollen. Zu den wichtigsten Regulierungsbehörden gehören:

Das Office of Communications (Ofcom, Großbritannien)

Die Federal Communications Commission (FCC, USA)

Das Europäische Institut für Telekommunikationsnormen (ETSI, EU)

Der Handyhandel ist fast vollständig online gegangen, und viele neue Firmen revolutionieren die Branche, indem sie einen digitalen Service anbieten. Ein Hauptgrund für ihren Erfolg ist die Möglichkeit, neue Kunden von überall aus und aus der Ferne zu verifizieren.

Vorteile der automatisierten Identitätsüberprüfung:

Reduzierte Betriebskosten

Erhöhte Verkaufspräsenz (24/7-Erreichbarkeit)

Dokumentenüberprüfung, die normalerweise folgt biometrische Verifizierungermöglicht die Authentifizierung neuer Kunden überall auf der Welt. Entscheidend ist, dass dieser Prozess automatisiert werden kann, sodass neue Vertragsverkäufe rund um die Uhr ausgeführt werden können, ohne dass ein Vertriebsteam erforderlich ist.

Sozialen Medien

Im Jahr 2023 Mehr als 381 Milliarden Fälle von Geldverlust durch Betrug begannen in sozialen Medien. Diese Statistik ist auf die Anonymität zurückzuführen, die soziale Medien in großem Umfang ermöglichen. Jeder kann ein neues Konto erstellen, normalerweise in Sekundenschnelle und mit nur sehr wenigen abgefragten persönlichen Informationen, und böswillige Handlungen begehen.

Derzeit handelt es sich um einen relativ unregulierten Markt, was bedeutet, dass KYC auf den meisten Social-Media-Plattformen unbekannt ist. Dating-Apps gehörten zu den ersten sozialen Websites, die IDV-Maßnahmen implementierten, hauptsächlich Verfahren zur Altersüberprüfung per Dokument und manchmal auch per Selfie-Verifizierung.

In den nächsten Jahren werden die Regulierungsbehörden für Kommunikation wahrscheinlich strengere Vorschriften zur Identitätsprüfung erlassen, um die Branche vor böswilligen Akteuren zu schützen. Durch die Einführung von KYC-Lösungen, wie z. B. der automatisierten Dokumentenüberprüfung, werden Plattformen dem Rest der Branche einen Schritt voraus sein. Weitere Informationen zu Social Media IDV und KYC-Diensten finden Sie unter Die Catfishing-Krise.

Automatisierte Dokumentenüberprüfungslösungen von ComplyCube

ComplyCube, ein führender Anbieter von Lösungen zur digitalen Identitätsüberprüfung und „Know Your Customer“, bietet IDV-Dienste für Unternehmen weltweit an. Die firmeneigene Suite von Diensten stärkt das Vertrauen in die Identität im Internet.

Wenn Ihr Unternehmen Kundenanmeldeinformationen überprüfen muss, Kontaktieren Sie noch heute einen ComplyCube-Spezialisten. Dank der branchenführenden Flexibilität seiner Pakete und der Anpassbarkeit seiner Lösungen kann das Unternehmen die Anforderungen aller Firmen erfüllen, die nach Onboarding-Lösungen suchen.