Immer komplexere KYC-Vorschriften haben die regulatorischen Rahmenbedingungen schon seit einiger Zeit getrübt, was zu einem Änderungsbedarf in der Compliance-Branche geführt hat. Onboarding-Prozesse sind mittlerweile stark automatisiert und werden in der Regel ausgelagert, um Unternehmen die Einhaltung von Compliance-Anforderungen zu ermöglichen. Die gestiegene Nachfrage nach einem automatisierten KYC-Verifizierungsdienst hat zu einem Anstieg der Zahl der auf dem Markt verfügbaren KYC-Anbieter geführt.

Die Auswahl des richtigen Partners für die automatisierte KYC-Verifizierung ist eine große Herausforderung. In diesem Leitfaden wird erklärt, was ein KYC-Verifizierungsprozess umfasst und wie automatisierte Identitätsverifizierungsverfahren die Prozesse zur Kundenakquise optimieren. Außerdem wird erläutert, worauf bei der Auswahl eines Compliance-Dienstes zu achten ist, und es werden die Nuancen der Technologie beleuchtet, die die Branche vorantreibt.

Ein Überblick über die KYC-Compliance

Kenne deinen Kunden (KYC)-Prozesse umfassen die Strategien zur Betrugsprävention und zur Überwachung illegaler Aktivitäten wie Geldwäsche und Terrorismusfinanzierung. Je stärker der KYC-Verifizierungsprozess ist, desto besser weiß ein Institut genau, wer seine Kunden sind, und desto geringer ist das Risiko, dem das Unternehmen ausgesetzt ist.

Die Einhaltung gesetzlicher Vorschriften variiert je nach Branche. Im Bankwesen sind die Anforderungen an KYC und Anti-Geldwäsche (AML) viel strenger als im Gastgewerbe oder im Bereich der privaten Fahrervermietung. Dieser Unterschied ist auf die größere Zugänglichkeit und Möglichkeit zur Begehung von Finanzkriminalität zurückzuführen.

KYC-Anbieter bieten anpassbare, branchenspezifische Lösungen. Diese Dienste können für unterschiedliche Ebenen der Identitätssicherung angepasst werden, wobei Risiko und Toleranz je nach Bedarf ausgeglichen werden. Sie zielen darauf ab, den Missbrauch des Finanzsystems zu reduzieren und den Unternehmensgewinn durch Identitätssicherung und verbesserte betriebliche Effizienz zu steigern.

Auch wenn es je nach Branche unterschiedlich sein kann, Ihren Kunden zu kennen, bleiben die drei wichtigsten Schritte des Prozesses dieselben. Erfahren Sie hier mehr über die KYC-Verifizierung: Globaler KYC-Verifizierungsprozess in 3 Schritten.

Kundenidentifizierungsprogramm: Einholung von Kundeninformationen zur Erstellung eines Profils, einschließlich, aber nicht beschränkt auf Name, Adresse, Geburtsdatum und einen amtlichen Ausweis.

Kunden-Due Diligence: Vergleich dieser Informationen mit proprietären oder öffentlichen Datenquellen, um zu überprüfen, ob die bereitgestellten Informationen korrekt sind.

Kontinuierliche Überwachung: Laufende Überprüfung dieser Informationen im Rahmen einer Echtzeit-Risikobewertung.

Sind regulatorische Anforderungen ausschließlich Finanzinstituten vorbehalten?

Unabhängig von der Branche muss jedes Unternehmen sicherstellen, dass die Einhaltung der Vorschriften der jeweiligen Regulierungsbehörde gewährleistet ist. Aufgrund von Vorschriften und ihrer Risikobereitschaft verfügen Unternehmen möglicherweise nicht über dieselbe Compliance-Struktur. Dies kann folgende Ursachen haben:

Diskrepanzen in der Risikotoleranz des Unternehmens

Unterschiede in der Unternehmensgröße (Mitarbeiter und Kunden)

Spezifische Risiken im Zusammenhang mit bestimmten Produkten oder Dienstleistungen

Daher hat jedes Unternehmen seine eigene Risikotoleranz und benötigt einen spezifischen Satz an KYC-Dienstleistungen, die auf sein Geschäft zugeschnitten sind. KYC-Drittanbieter erfreuen sich immer größerer Beliebtheit, da sie den Aufwand einer differenzierten Regulierung beseitigen und gleichzeitig die Kundengewinnungsraten aktiv verbessern. ComplyCube, einer der führenden KYC/AML-Anbieter auf dem Markt, verbessert die Rentabilität seiner Kunden durch Optimierung der betrieblichen Effizienz und Reduzierung der Kundenabwanderung.

Effiziente KYC-Plattformen ermöglichen es Unternehmen, ihre „Reibungsebenen“ während der Kundengewinnungsprozesse umzuschalten. Ein gutes Beispiel hierfür ist die Verwendung eines flexiblen Lösung zur Dokumentenüberprüfung, bei dem Unternehmen die Anzahl der Dokument-Uploads festlegen können, die ein Benutzer „nicht bestehen“ kann, bevor er „bestanden“ wird.

Diese Informationen stehen den KYC-Analysten sofort zur Verfügung und sind Teil des Risikoprofils des Benutzers. Die Möglichkeit, zwischen Reibungsstufen umzuschalten, unterstreicht die Bedeutung der Fluidität bei der Compliance. Die Verifizierungsdienste von Know Your Customer sind die Vermittler zwischen Vorschriften und Betrieb der Schweizer Armee.

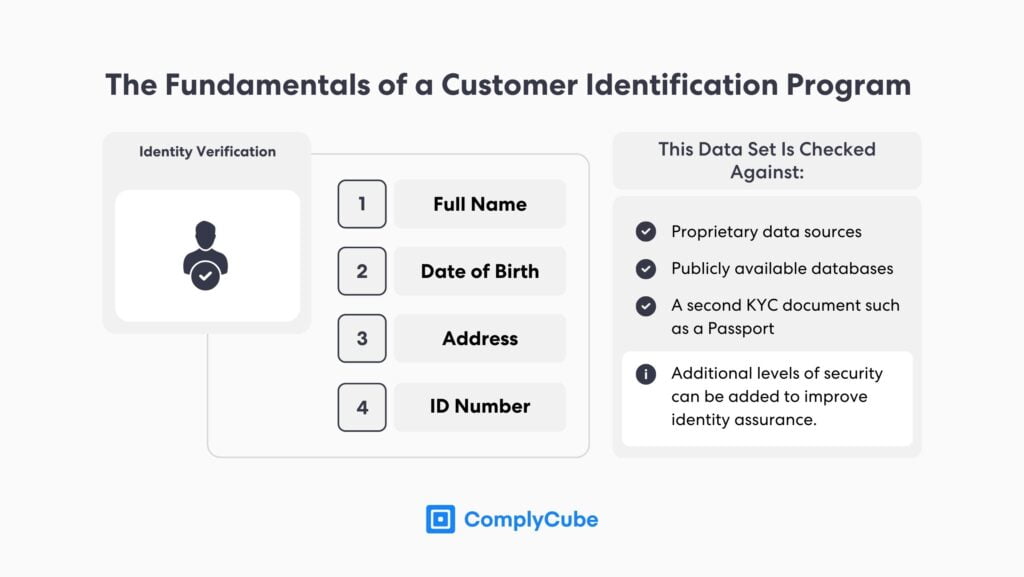

Kundenidentifikationsprogramm (CIP)

Ein Kundenidentifizierungsprogramm ist der Prozess, dem Unternehmen folgen, um nachzuweisen, mit wem sie es zu tun haben. Die typischen Daten, die ein Neukunde bei der Eröffnung eines neuen Kontos benötigt, sind wie folgt:

Vollständiger Name

Adresse

Geburtsdatum

Von der Regierung ausgestellter Ausweis

Dieses Informationsmodell kann sich jedoch je nach dem von den Branchenregulierungsbehörden vorgeschriebenen Grad der Identitätssicherung ändern. Ein Finanzinstitut würde beispielsweise ein höheres Maß an Identitätssicherung benötigen, um die Authentizität des Kunden zu überprüfen.

Diese Informationen werden dann über verschiedene KYC-Verfahren überprüft und unterstreichen die Bedeutung der Flexibilität bei eKYC-Lösungen. Vergleicht man Banken und Lieferdienste noch einmal, benötigt eine Bank weit mehr als eine biometrische Prüfung, um ihrer Pflicht zur Überprüfung der Kundenidentität nachzukommen.

Die Wahrscheinlichkeit, dass eine Bankdienstleistung dazu genutzt wird, das Finanzsystem zu missbrauchen, ist weitaus höher als bei einem Essen zum Mitnehmen. Daher stellen Banken den Gipfel der „Know Your Customer“-Verifizierung dar und es ist fast sicher, dass eine Bank irgendwann im Geldwäscheprozess dem Risiko ausgesetzt war, missbraucht zu werden.

Was ist eine Identitätsprüfung?

Die meisten Unternehmen, die neue Kunden gewinnen, müssen über ein Verfahren verfügen, um zu bestätigen, dass sie die Person sind, für die sie sich ausgeben. Dieser Prozess wird als Identitätsverifizierung (IDV) bezeichnet. Im Rahmen von eKYC-Diensten erfolgt dies digital und auf vielfältige Weise. Erfahren Sie hier mehr über eKYC: Was ist eKYC (elektronisches Know Your Customer)?

Abhängig vom Grad der Identitätssicherung, den eine Branche erfordert, kann IDV auf unterschiedliche Weise durchgeführt werden, einschließlich, aber nicht beschränkt auf:

Dokumentenüberprüfung: Benutzer laden ein klares Bild ihres Reisepasses, Führerscheins oder eines anderen Dokuments hoch, das persönliche Informationen enthält.

Biometrische Verifizierung: Der Benutzer wird verifiziert, indem er ein Live-Selfie hochlädt, das mit dem Bild auf dem bereitgestellten Dokument, beispielsweise einem Reisepass, verglichen wird.

Multi-Büro-Check: Kundeninformationen werden gegenüber vertrauenswürdigen Dritten validiert, um sicherzustellen, dass sie die sind, für die sie sich ausgeben.

Automatisierte KYC-Verfahren kombinieren IDV mit gründlicher Kunden-Due-Diligence (CDD). Dadurch werden Kunden in einem nahtlosen Prozess integriert, der sowohl die erfassten Daten bestätigt als auch den Prozess auf Sekunden reduziert.

Nachweis der Adressverifizierung

Adressnachweis (PoA) Kontrollen sind ein Teil des IDV-Prozesses. Sie bieten ein weiteres Maß an Sicherheit, um zu beweisen, dass der Kunde der ist, für den er sich ausgibt, und dass er korrekte Informationen bereitstellt. Für eine Adressnachweisprüfung umfasst dies Folgendes:

Kundenvalidierung

Inhaltsanalyse

Geolocation-Analyse

Die PoA-Verifizierung, beispielsweise die Analyse einer Stromrechnung, liefert dem Dienstanbieter grundlegende Informationen über einen Benutzer. Die Extraktionstechnologie von ComplyCube nimmt diese Daten und gleicht sie mit den vom Benutzer bei seiner Anmeldung bereitgestellten Informationen ab. Für einige Dienstleistungen und Branchen mit geringerer Verpflichtung zur Eindämmung der Geldwäsche ist dies eine zufriedenstellende Prüfung. Erfahren Sie hier mehr über PoA: Ein robuster Leitfaden für Proof of Address Checks (PoA)

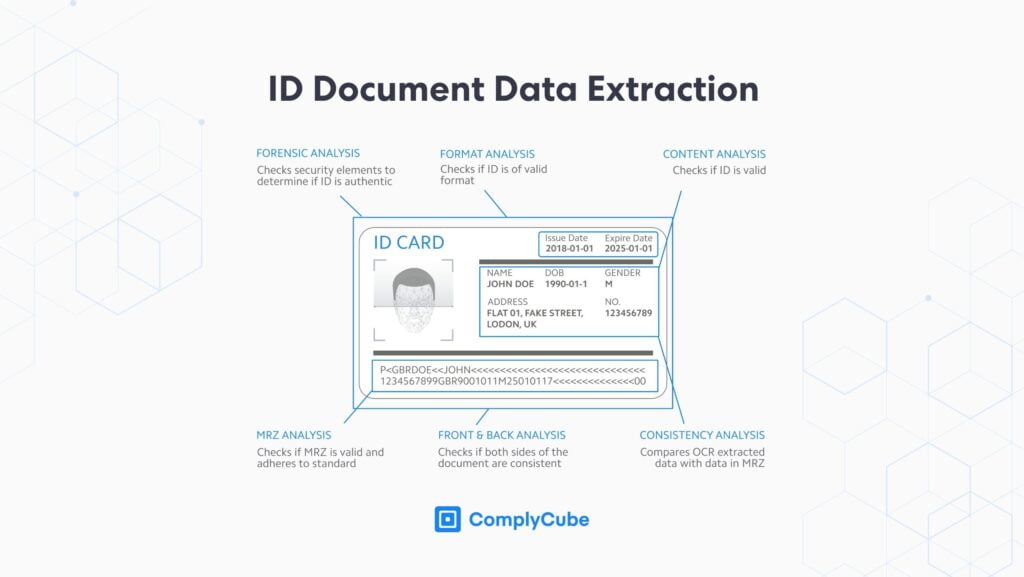

Dokumentenprüfungen

Adressnachweisprüfungen bieten Banken, FinTechs und anderen Finanzinstituten kein ausreichend hohes Maß an Sicherheit. In der Finanzbranche ist die Dokumentenprüfung eine wichtige IDV-Lösung. Der Prozess umfasst eine strenge Analyse von Identitätsdokumenten wie amtlichen Ausweisen, Reisepässen und mehr.

Reisepässe enthalten personenbezogene Daten (PII) wie z Maschinenlesbare Zone (MRZ) Nummer und eingebettete erweiterte Sicherheitsprotokolle, einschließlich eines Radiofrequenz-Identifikationschips (RFID). Mit Hilfe moderner Technologie, zum Beispiel der optischen Zeichenerkennung (OCR) und Nahfeldkommunikation (NFC), ein KYC-Verifizierungsdienst eines Drittanbieters, kann Unternehmen dabei helfen, ihre Kunden beruhigt zu verifizieren und einzubinden.

Führende IDV/KYC-Lösungsanbieter wie ComplyCube nutzen proprietäre Technologie, um bis zu 25 Datenpunkte sofort zu verifizieren, das gesamte Dokument auf Inkonsistenzen zu prüfen und die Daten mit Informationen abzugleichen, die über eine alternative Verifizierungsmethode bereitgestellt werden. Für ein Höchstmaß an Klarheit bei der Datenextraktion können sich Unternehmen für die NFC-Verifizierung entscheiden. Erfahren Sie hier mehr über die Dokumentenprüfung: Was ist Dokumentenverifizierung? Ein detaillierter Blick auf die ID-Verifizierung

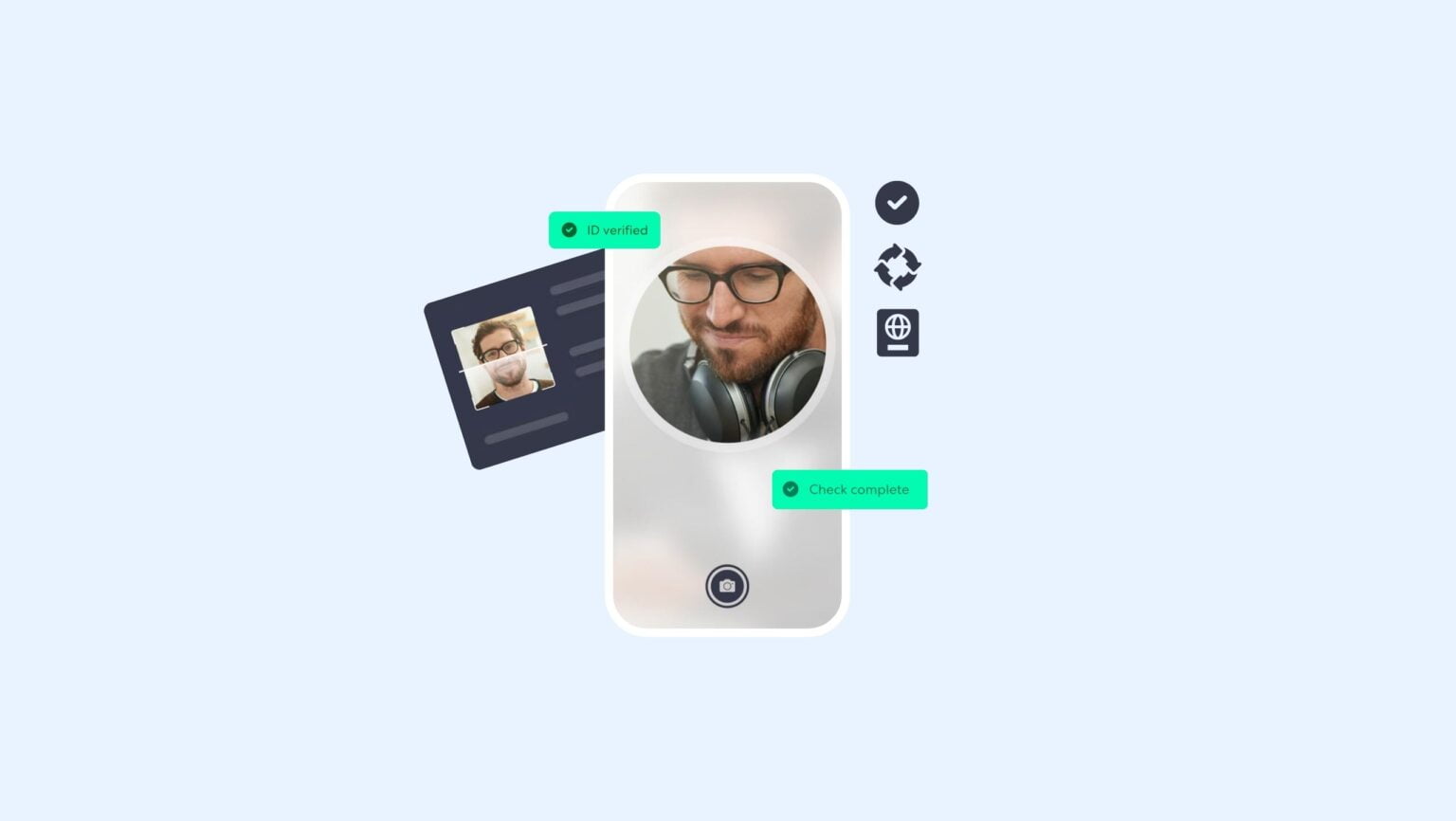

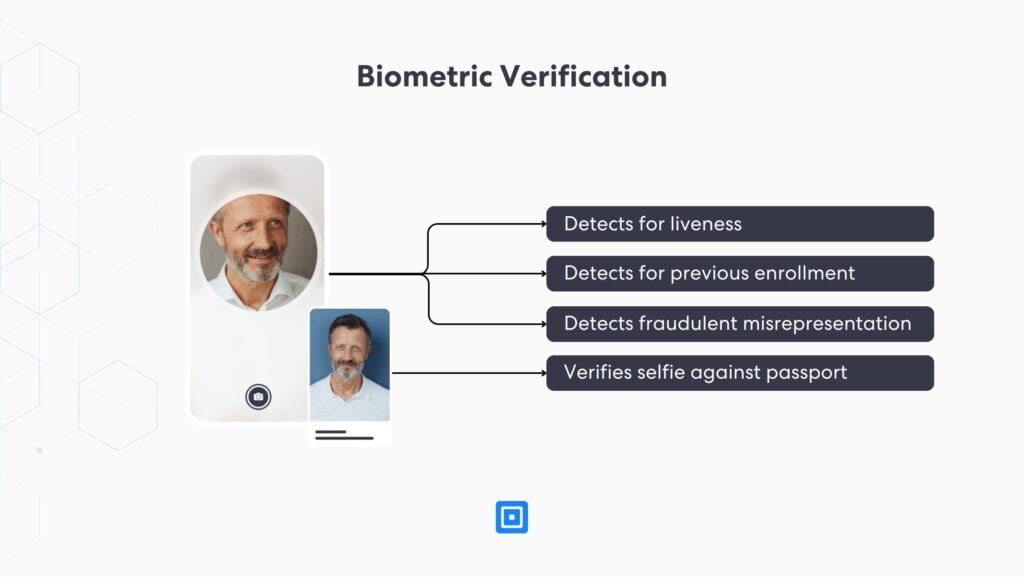

Biometrische Verifizierung

Die biometrische Authentifizierung ist eine wichtige Lösung zur Identitätsüberprüfung, die erforderlich ist, wenn Institutionen ein tieferes Verständnis und eine Bestätigung der Identität ihrer Kunden benötigen. Bei dieser Art der Prüfung wird ein hochgeladenes Selfie, das während des Kunden-Onboardings aufgenommen wurde, mit dem Dokumentbild des Benutzers verglichen.

Ein effizienter KYC-Verifizierungsdienst nutzt KI-gestützte biometrische Kontrollen um sicherzustellen, dass die Person auf der anderen Seite des Prozesses eindeutig die Person ist, für die sie sich ausgibt, und um Identitätsdiebstahl einzudämmen. Zu den wichtigsten Merkmalen, auf die Sie bei der Auswahl einer Gesichtserkennungslösung achten sollten, gehören:

Liveness-Erkennung: Verwendung der fortschrittlichen Presentation Attack Detection (PAD)-Technologie zur Analyse von Mikroausdrücken, Hauttextur, Pixelmanipulation und mehr, um die echte Präsenz des Kunden festzustellen.

Gesichtsregistrierung: Prüft sofort, ob dasselbe Gesicht zuvor registriert wurde, und kennzeichnet es als Ermittlungsbedarf, wenn es bereits zuvor verwendet wurde.

Spoof-Erkennung: Erkennt Deepfakes und Falschdarstellungen im hochgeladenen Selfie durch einen KI-gestützten Algorithmus. Dies könnte über ein gedrucktes Foto, lebensechte 3D-Masken, Videowiedergaben und Netzwerk-Spoofing erfolgen.

Schwärzungsfunktionen: Unkenntlich machen von Bildern oder anderen personenbezogenen Daten (PII) basierend auf unterschiedlichen rechtlichen Anforderungen.

- Gesichtsauthentifizierung: Gleicht die Gesichtszüge eines Kunden mit seinem zuvor registrierten Gesicht ab und ermöglicht so eine starke, passwortlose Authentifizierung, routinemäßige erneute Überprüfungen, Kontoentsperrungen und mehr.

Multi-Büro-Verifizierung

Multi-Büro-Checks werden als weiteres Maß verwendet, um zu bestätigen, dass ein Kunde der ist, für den er sich ausgibt. Datenpartner wie Kreditgenossenschaften verfügen über eine globale Reichweite und können Kundendaten sofort bestätigen. Institutionen können festlegen, ob die Daten eines Kunden anhand eines einzelnen Datenpartners oder von mindestens zwei unabhängigen Quellen überprüft werden müssen, was als „2+2-Verifizierung“ bezeichnet wird.

Führende KYC/AML-Lösungen betrachten einen Kunden als verifiziert, wenn ein Büro mindestens eine Übereinstimmung mit ihm erzielt hat Name und noch ein Attribut. Dies kann wie folgt sein:

Name und Geburtsdatum stimmen überein

Name und Adresse stimmen überein

Name und ID-Nummer stimmen überein

Wie ein automatisierter KYC-Verifizierungsdienst die Kundenakquise und den Geschäftsbetrieb revolutionieren kann

Sobald Unternehmen wissen, wer ihr Kunde ist, können sie mit der Kunden-Due-Diligence-Prüfung beginnen. Dies kann von einer einfachen Kunden-Due-Diligence bis hin zu einer erweiterten Due-Diligence reichen.

Hochmoderne KYC-Anbieter bieten automatisierte Dienste an, die die Prüfungen nahtlos und in kürzester Zeit durchführen. Es ist wichtig zu beachten, dass der Due-Diligence-Prozess auch vollständig anpassbar sein kann. KI-gestützte automatisierte KYC-Lösungen werden unter Berücksichtigung der betrieblichen Präferenzen und der Flexibilität der Kunden entwickelt.

Wie maximiert dies den Gewinn?

Durch die Automatisierung jedes Schritts im KYC-Prozess werden menschliche Fehler bei der Kundenüberprüfung ausgeschlossen. Dies reduziert die Anzahl falsch positiver Ergebnisse, die sich in Kundenberichten einschleichen.

Ein falsch positives Ergebnis ist ein Fehler in der Meldung – ein Fehlalarm. Dabei handelt es sich um eine Warnung bezüglich des Benutzerprofils, die darauf hinweist, dass eine Untersuchung durch einen MLRO, einen Compliance- oder KYC-Analysten erforderlich ist. Eine Warnung kann auch als Vorsichtsmaßnahme ausgelöst werden, wenn eine potenzielle Ähnlichkeit mit den Daten eines bereits registrierten Kunden oder einer PEP-Übereinstimmung besteht. Automatisierung und Digitalisierung reduzieren den Zeitaufwand für manuelle Aufgaben und ermöglichen es den Mitarbeitern, sich auf wichtigere Fälle zu konzentrieren.

Verbessertes Kunden-Onboarding

Digitale KYC-Prozesse verbessern auch den Kunden-Onboarding-Prozess beim Übergang von potenziellen Kunden zu echten Kunden. Schnellere und effizientere Kundenerlebnisse führen zu zufriedeneren Kunden, aber was noch wichtiger ist, sie verhindern die Abwanderung von Kunden, die zu Umsatzeinbußen führt.

Verbesserte Datenfunktionen

Durch die Automatisierung von KYC mit fortschrittlicher Technologie entsteht ein Kundendatenspeichersystem, das sowohl formbar als auch sicher ist. Dadurch können KYC-Analysten ihre Aufgaben weitaus effizienter erledigen, da Kundendaten nahtlos extrahiert und entsprechend dem Geschäftsbetrieb integriert werden können.

Einhaltung von Vorschriften und Geldwäschebekämpfung

Nicht zuletzt erleichtern automatisierte KYC-Prozesse die Einführung neuer und aktualisierter Richtlinien. Daher wird die Automatisierung eines KYC-Verifizierungsprozesses als moderne Strategie zur Risikominderung im Kampf gegen Geldwäsche und andere Finanzkriminalität immer wichtiger. Mithilfe eines kombinierten CIP-, CDD- und fortlaufenden Überwachungsworkflows können KYC-Spezialisten die relevanteren Probleme priorisieren und die betriebliche Effizienz verbessern.

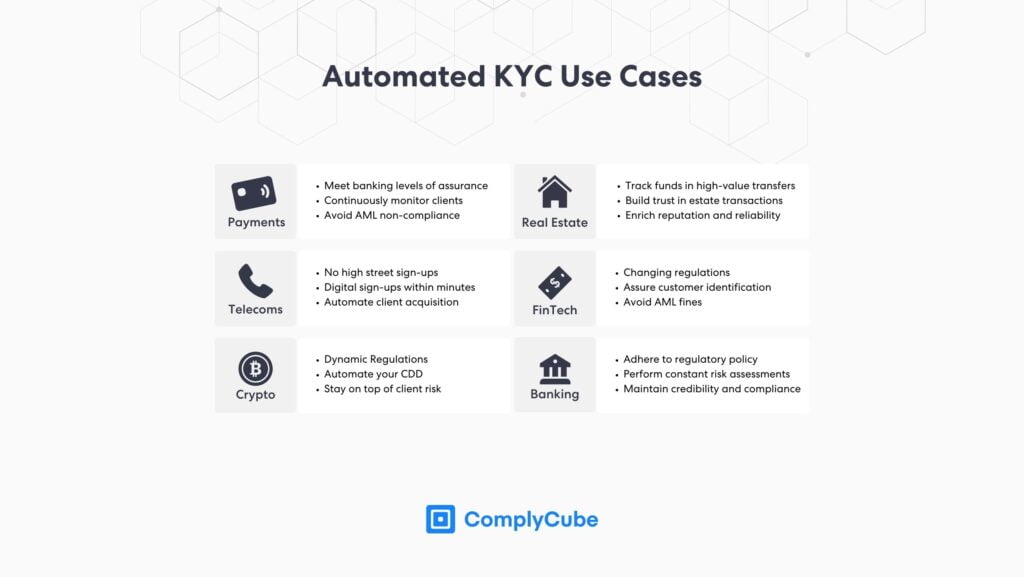

Anwendungsfälle für die KYC-Verifizierungsdienstleistungsbranche

Da die regulatorischen Anforderungen in der Weltwirtschaft immer strenger werden, erweitert sich der Umfang der KYC-Lösungen über die traditionellen Finanzsektoren hinaus. In einer Zeit, in der Unternehmen nach Möglichkeiten suchen, ihre Prozesse zu verfeinern, wird die Einführung einer automatisierten KYC-Überprüfung immer offensichtlicher. Unabhängig davon Anwendungsfallkönnen Unternehmen ihre Effizienz auf verschiedenen Ebenen erheblich steigern, indem sie ein automatisiertes Know-Your-Customer-System in ihre Abläufe integrieren.

Zahlungen

Unternehmen können Bankstandards zur Identitätssicherung mit einem automatisierten und anpassbaren Workflow von „Know Your Customer“-Prüfungen erfüllen. KYC-Anbieter ermöglichen es Unternehmen, auf sich ändernde Umstände ihrer Kunden zu reagieren, wie z. B. politisches Engagement und negative Medienbeziehungen, und gleichzeitig diese Betriebskosten um etwa 501 TP5T zu senken.

Immobilie

Immobilien sind aufgrund des hohen Transaktionswerts eine häufig missbrauchte Branche. Zu den größten Herausforderungen für diesen Sektor gehören die langwierigen, manuellen und zeitaufwändigen KYC-Prozesse bei großen Unternehmen. Ein automatisiertes und effizientes KYC/KYB-Verfahren schafft Vertrauen und Effizienz bei Transaktionen, die Unternehmen von der Konkurrenz abheben und von einem verbesserten Ruf profitieren.

Telekommunikation

Die Zeiten der stationären Anmeldungen sind vorbei, da sich der gesamte Prozess der Kundenakquise im Telekommunikationsbereich mehr und mehr auf eine Online-Umgebung verlagert. Mit digitalen KYC-Lösungen können Telekommunikationsanbieter die Kosten für die SIM-Aktivierung um über 63% senken und Benutzer in weniger als 15 Sekunden verifizieren.

FinTech

Es kann schwierig sein, die Bedrohung durch verdächtige Transaktionen zu mindern, die immer komplexer werdenden KYC- und AML-Compliance-Standards zu erfüllen und gleichzeitig ein nahtloses Kundenerlebnis zu bieten. KYC-Anbieter rationalisieren Due-Diligence-Prozesse erheblich und senken die Kosten für die Kundenakquise um bis zu 731 TP5T, wobei die Onboarding-Zeiten von Tagen auf Minuten verkürzt werden.

Krypto

Da sich die Vorschriften fast so schnell weiterentwickeln wie die zugrunde liegende Technologie, erfordern Kryptowährungsprotokolle und -projekte einen automatisierten Workflow für KYC-Prüfungen. Ein effektiver KYC-Verifizierungsdienst kann bis zu 98% Kunden mit Präzision in weniger als 30 Sekunden einbinden. Da Kryptowährungsbörsen immer häufiger zur Geldwäsche genutzt werden, hilft die Erstellung genauer Kundenprofile Kryptounternehmen dabei, Bußgelder zu vermeiden.

Bankwesen

Die Wahrung der Reputation einer Bank hat im Hinblick auf Compliance und Identitätsprüfung höchste Priorität. eKYC-Lösungen können die Kundenakquisekosten um über 73% senken. Diese automatisierten Prozesse verbessern nicht nur das Kundenerlebnis, sondern geben den Mitarbeitern auch Zeit, sich auf andere Aktivitäten zu konzentrieren, beispielsweise auf die Überwachung von Finanztransaktionen.

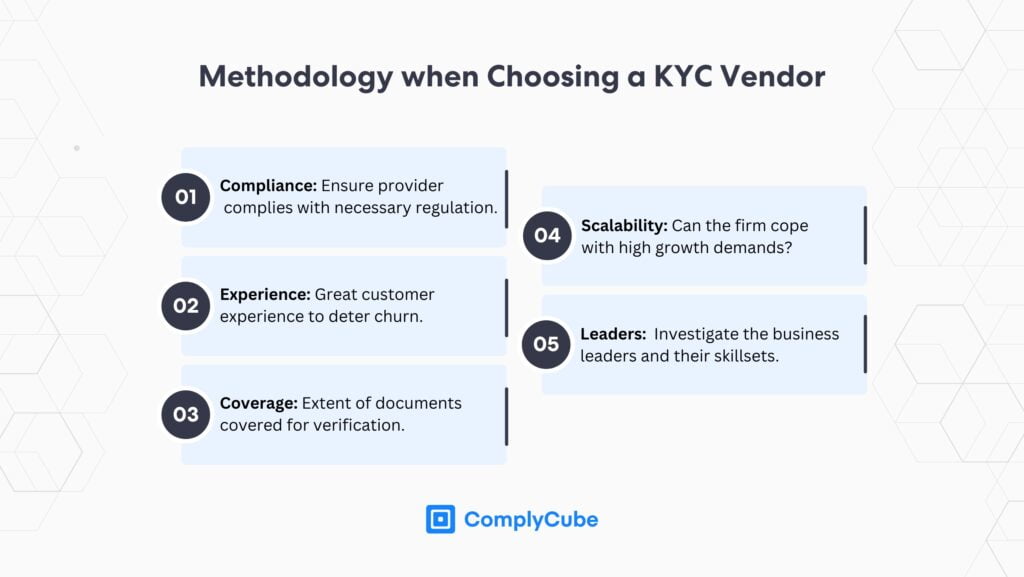

Wählen Sie Ihren automatisierten KYC-Verifizierungsdienst

Für ein hohes Maß an Flexibilität bieten effektive KYC-Anbieter eine vollständig anpassbare Suite von Integrationen, die darauf ausgelegt sind, den Geschäftsbetrieb zu verbessern. Bei der Suche nach einem Anbieter ist es von entscheidender Bedeutung, sicherzustellen, dass er über die erforderliche Infrastruktur verfügt:

Überprüfen Sie, ob alle relevanten KYC- und AML-Vorschriften eingehalten werden.

Stellen Sie sicher, dass die Customer Journey nahtlos verläuft und nicht zu fehlgeschlagenen Anmeldungen führt.

Überprüfen Sie die Bandbreite der Dokumente, mit denen sie arbeiten und von welchen Behörden.

Stellen Sie sicher, dass Ihr Anbieter mit Ihrer Wachstumsrate skalieren kann.

Untersuchen Sie, wer das Unternehmen leitet und welchen Hintergrund er hat.

ComplyCube beseitigt die Kopfschmerzen bei der Einhaltung von Richtlinien, indem es die Lücke zwischen Regulierung und Betrieb schließt. Wenn Sie Ihre Kundenakquise und Ihr regulatorisches Know-how verbessern möchten, Nehmen Sie Kontakt mit unserem Team aus IDV-, KYC- und AML-Spezialisten auf.