Lösungen zur digitalen Identitätsüberprüfung, manchmal auch als eIDV- oder IDV-Lösungen bezeichnet, werden schnell zu einer gängigen KYC-Praxis. Dieser Prozess ist von größter Bedeutung, egal ob es nur darum geht, einen Kunden zu identifizieren oder die immer strengeren AML-Vorschriften einzuhalten.

Es kann schwierig sein, zu bestimmen, auf welche Eigenschaften Unternehmen bei Lösungen zur Identitätsüberprüfung (IDV) achten sollten. Dieser Leitfaden geht darauf ein, wie eIDV-Praktiken den Kunden-Onboarding-Prozess eines Unternehmens erheblich verbessern und einen optimierten Prozess zur Einhaltung gesetzlicher Vorschriften und zum operativen Risikomanagement ermöglichen können.

Was ist eine digitale Identitätsprüfung?

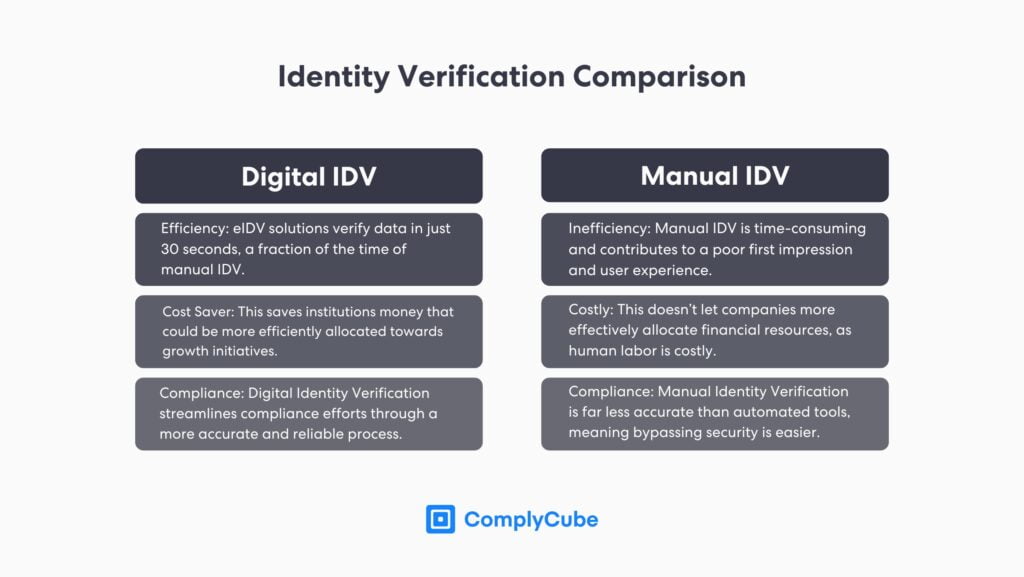

Unter digitaler Identitätsprüfung versteht man die elektronische Identifizierung und Authentifizierung von Benutzerdaten. Vor der technologiegetriebenen und digitalisierten Weltwirtschaft wurde die IDV manuell durchgeführt, indem bestimmte KYC-Dokumente angefordert und diese Informationen persönlich überprüft wurden (denken Sie an die Passsicherheit, wenn Sie in den Urlaub fahren).

Eine solche Strategie ist jedoch aus zahlreichen Gründen veraltet. Moderne Betrugstechnologien sind extrem leistungsfähig. Gefälschte Dokumente, Deepfakes und andere KI-gestützte Strategien können überzeugende Online-Identitäten vortäuschen, was zu synthetischem Betrug, erfundenen Identitäten und anderen böswilligen Möglichkeiten führen kann.

Ist die digitale Identitätsüberprüfung die Zukunft?

Unternehmen greifen jetzt auf leistungsstarke Tools zurück, um Kundenkonten zu eröffnen und mit den Aktivitäten böswilliger Akteure Schritt zu halten. Solche Lösungen helfen Unternehmen, Betrug und Identitätsdiebstahl zu verhindern und die Einhaltung der Vorschriften der zuständigen Aufsichtsbehörden sicherzustellen.

Betrug bei Neukonten macht rund 90% aller Kreditkartenbetrügereien.

Diese Zahl zeigt, dass die aktuellen Maßnahmen zur Identitätsüberprüfung unzureichend sind. Da betrügerische Aktivitäten weiter zunehmen und die dafür verwendeten Methoden immer ausgefeilter werden, sollte das Compliance-Team jedes modernen Unternehmens den Übergang zu digitalen Lösungen zur Identitätsüberprüfung priorisieren.

Wie verifizieren IDV-Lösungen Benutzer?

Weltweit gibt es mehrere nationale Finanzmarktaufsichtsbehörden, von denen jede über eigene Regeln verfügt. Die meisten dieser Aufsichtsbehörden sind Mitglieder der Financial Action Task Force (FATF). Die Minister der FATF trafen sich im April 2024 zu einem halbjährlichen Treffen und bestätigten zwei Kernpunkte:

- Ihre anhaltende Anerkennung der FATF als weltweit führende Autorität bei der Regulierung von Geldwäsche und Terrorismusfinanzierung.

- Ihre fortlaufende finanzielle Unterstützung der globalen Institution zur Gewährleistung eines umfassenden Dienstes kann in den Bewertungen des Jahres 2025 durchgeführt werden.

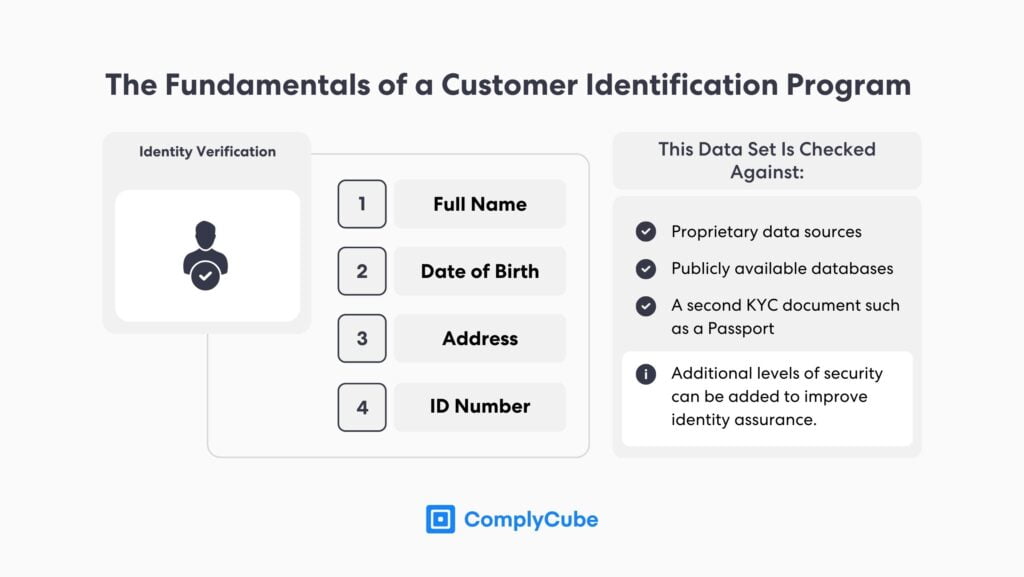

Dies zeigt, wie wichtig die Empfehlungen der FATF sind und dass Unternehmen auf der ganzen Welt sich an die darin enthaltenen Ratschläge halten sollten. Eine konsequente Botschaft der internationalen Regulierungsbehörde ist, dass Technologien zur Betrugsprävention eingeführt werden sollten, zusammen mit der Einführung eines strengen Kundenidentifizierungsprogramms (Customer Identification Program, CIP).

Es gibt mehrere Finanzaufsichtsbehörden in Amerika, jedoch war das Financial Crimes Enforcement Network (FinCEN) maßgeblich an der Entwicklung dessen beteiligt, was heute als Endgültige CIP-Regel zwischen 2003 und 2004.

Die endgültige CIP-Regel schreibt vor, dass Banken ein Identifizierungsprogramm erstellen müssen, um die begründete Annahme zu erlangen, dass ein Benutzer derjenige ist, für den er sich ausgibt. Dieses Programm umfasst die Analyse der Identitätsdaten einer Person, wie Name, Adresse, Telefonnummer und Geburtsdatum.

Dieses Programm wurde für Finanzinstitute entwickelt, wird jedoch im Zuge der zunehmenden Digitalisierung auch von vielen anderen Branchen übernommen. Weitere Informationen finden Sie unter Was ist ein Kundenidentifikationsprogramm (CIP)?

Welche KYC-Dokumente werden benötigt?

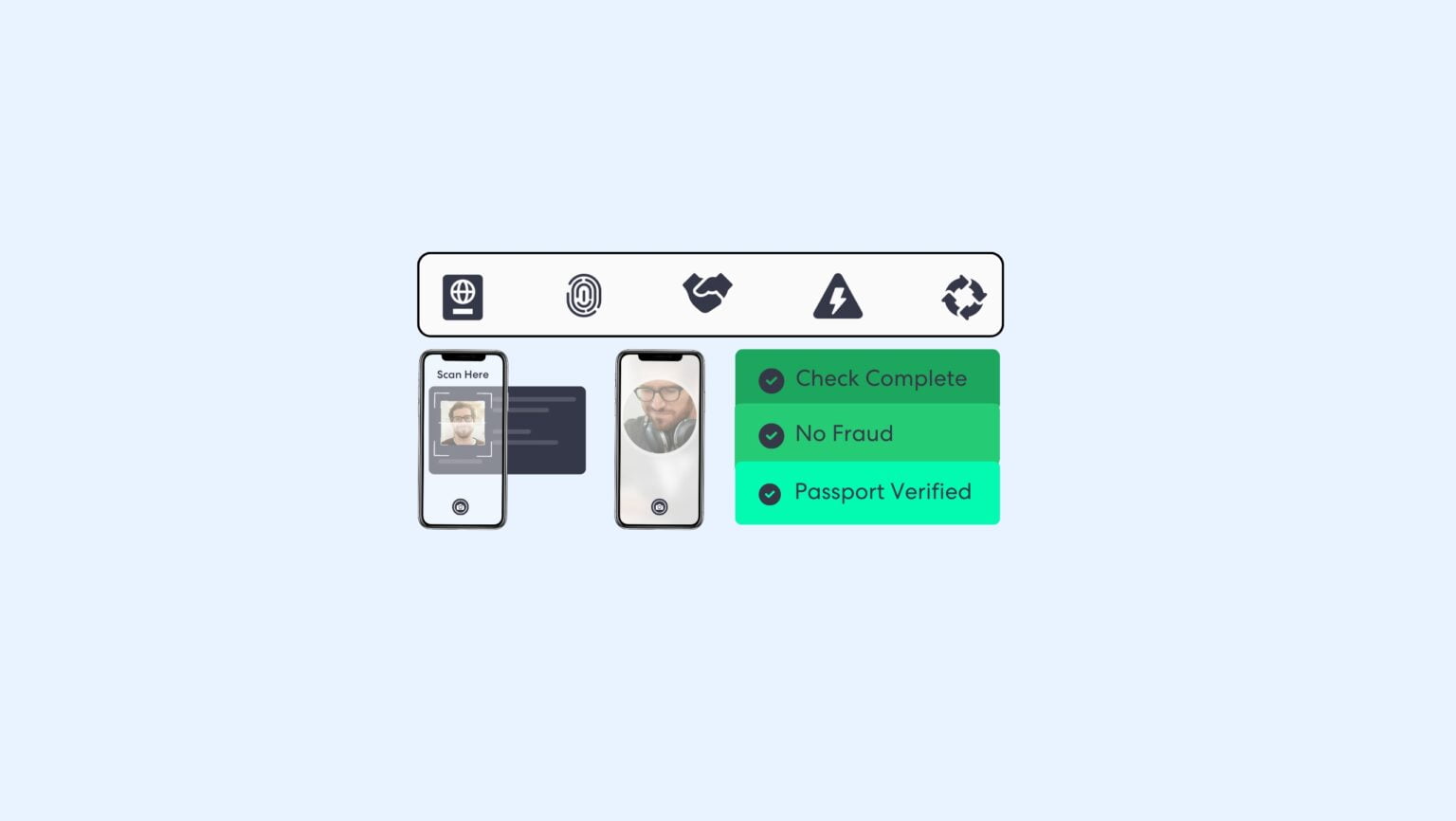

Unternehmen benötigen angereicherte Kundendaten, die sie aus ihren KYC-Ausweisdokumenten beziehen. Die Identität einer Person wird authentifiziert, indem ihr Reisepass oder Führerschein (oder ein anderer amtlicher Ausweis) überprüft und dieses Dokument über ein Selfie-Bild mit ihrem Gesicht abgeglichen wird.

Damit dies gelingt, müssen Unternehmen in der Lage sein, eines von vielen möglichen Dokumenten schnell und präzise zu verarbeiten. Die moderne digitale Kontoüberprüfung erfordert eine extrem hohe Anzahl gleichzeitiger Prüfungen; eine manuelle Identitätsüberprüfung reicht nicht mehr aus.

Dies wird durch die Kundenakquiseraten von Revolut allein im Jahr 2022 veranschaulicht. Die globale Super-Finanz-App konnte 9,8 Millionen Neukunden gewinnen, was über 26.500 Neukunden pro Tag entspricht.

Mit einem jährlichen Umsatzanstieg von 45% und über 9,8 Millionen Neukunden gewonnensetzte das Raumschiff seinen Aufstieg fort.

Um so viele Benutzer fehlerfrei und ohne Ausfallzeiten einbinden zu können, ist eine äußerst wettbewerbsfähige AML-, KYC- und IDV-Lösung erforderlich. Diese Lösungen haben dazu beigetragen, die Fähigkeit des Unternehmens zu beschleunigen, schnell in neue Märkte einzutreten. Weitere Informationen zur Know Your Customer-Automatisierung finden Sie unter Die Bedeutung der automatisierten KYC-Verifizierung.

Was ist die digitale Identitätsprüfung oder eIDV?

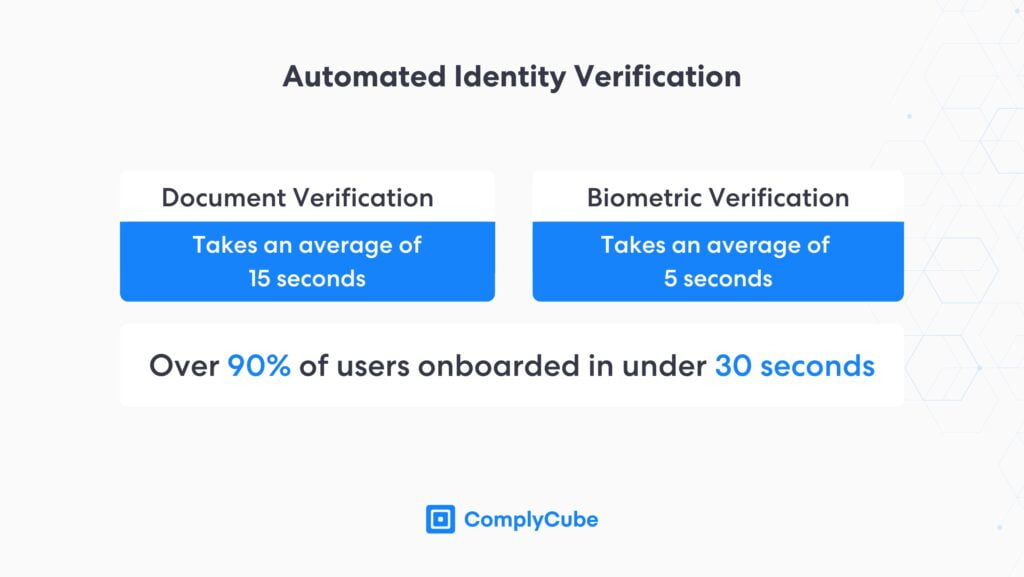

Bei der digitalen Identitätsüberprüfung werden fortschrittliche Algorithmen für maschinelles Lernen und künstliche Intelligenz verwendet, um Kundendaten beim Onboarding zu extrahieren und sofort zu authentifizieren. Die Überprüfungsmaschinen werden mit Tausenden von Dateneinträgen gefüttert, darunter globale Dokumente und Personen aus der ganzen Welt, um eine unvoreingenommene Überprüfungs-KI zu erstellen.

Diese KI unterstützt den IDV-Workflow, der normalerweise aus der Überprüfung von Dokumenten und biometrischen Daten besteht, und sorgt für ein nahtloses Benutzererlebnis. Die hochentwickelte Technologie, die diese Prozesse unterstützt, kann Benutzerdaten in Sekundenschnelle extrahieren und überprüfen, wodurch die Zeit für die Kundenakquise auf 30 Sekunden reduziert wird.

Ein IDV-System kann durch Adressüberprüfungen oder durch Prüfungen mehrerer Auskunfteien gestärkt werden, um eine höhere Identitätssicherung. Diese Prozesse sind vollständig anpassbar und programmierbar, was bedeutet, dass eIDV-Lösungen an die individuellen Anforderungen jedes Unternehmens angepasst werden können.

Warum jetzt IDV-Systeme einführen?

Wichtige Regulierungsbehörden weltweit empfehlen die Umstellung auf technologiegestützte, automatisierte Lösungen. Die FATF fördert diese Initiative bereits seit einigen Jahren, und der Bericht des US-Justizministeriums über illegale Finanzen aus dem Jahr 2024 hat dies weiter untermauert.

Die fünfte Runde der gegenseitigen Evaluierungen der FATF beginnt im Jahr 2025 und es wird mit großer Spannung erwartet, dass diese automatisierten Systeme eine entscheidende Rolle bei der Leistung vieler Regionen spielen werden. Aus diesem Grund schlagen viele Regulierungsbehörden vor, die Integration mit einem AML- und KYC-Partner als vorrangiges Thema zu betrachten.

eIDV-Lösungen für einen optimierten Kunden-Onboarding-Prozess

Mit eIDV-Lösungen können Unternehmen betrügerisches Verhalten bekämpfen und ihre Compliance mit lokalen und internationalen AML- und KYC-Vorschriften deutlich verbessern.

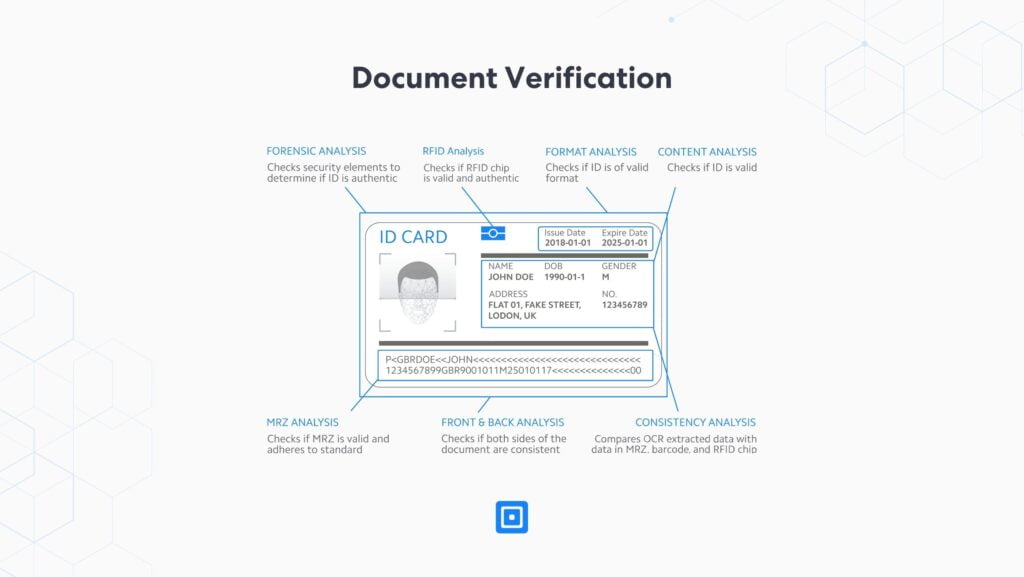

Dokumentenprüfung

Dokumentenprüfung bietet ein hohes Maß an Sicherheit, dass das bereitgestellte Dokument authentisch ist. Mithilfe benutzerdefinierter KI-gestützter Verifizierungs-Engines können diese Systeme mehrere kritische Datenpunkte gleichzeitig schnell analysieren und so eine umfassende Verifizierung des Dokuments gewährleisten.

Reisepässe, Führerscheine und andere amtliche Ausweise werden mit zahlreichen speziellen Sicherheitsfunktionen ausgestattet, darunter Near-Field Communication (NFC)-Technologie. Diese drahtlose Technologie mit kurzer Reichweite ermöglicht den Datenaustausch zwischen Geräten ohne Abhängigkeit vom Internet und sorgt für eine präzisere Datenübertragung für Ausweise und Reisepässe mit RFID-Chips.

Beim Scannen mit einem NFC-fähigen Gerät werden die verschlüsselten Daten der Chips gelesen und validiert. Fortschrittliche Verifizierungssysteme nutzen NFC, um die Echtheit digitaler Dokumente zu bestätigen und Datenkonsistenz sicherzustellen. Dies erhöht die Sicherheit und vereinfacht die Identitätsbestätigung. Wenn Ihr Unternehmen nach einer Lösung zur Dokumentenauthentifizierung sucht, lesen Sie Was ist Dokumentenverifizierung?

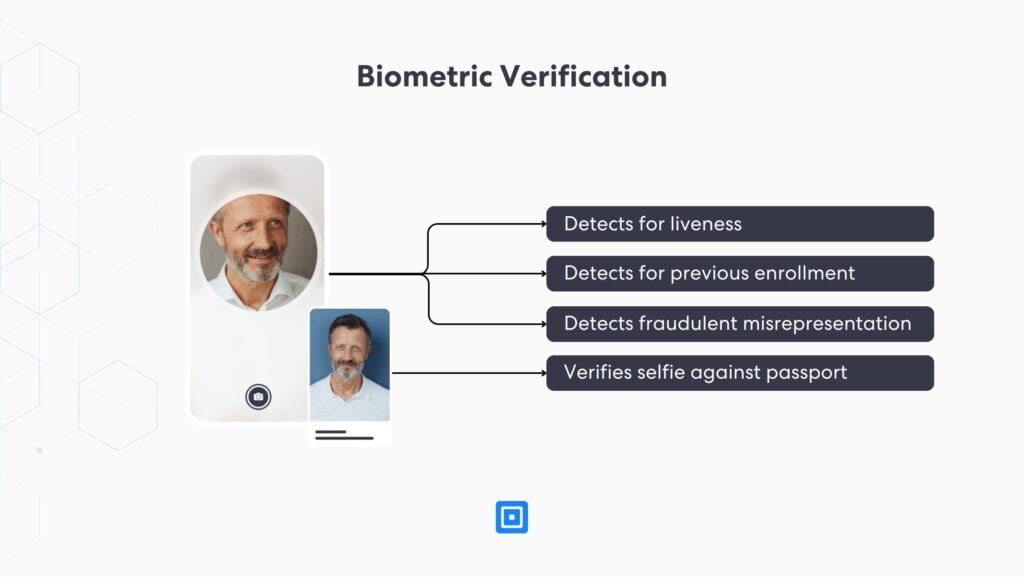

Biometrische Verifizierung

Biometrische Verifizierung ist heute ein wichtiger Bestandteil moderner Kundenidentifizierungsprogramme und bietet eine hohe Sicherheit der Identität eines Benutzers. Dabei wird ein Live-Selfie mit einem Passfoto abgeglichen und ähnliche fortschrittliche maschinelle Lernprozesse verwendet, um die Echtheit des Selfies zu bestätigen.

Presentation Attack Detection (PAD) ist eine Technologie, die eingesetzt wird, um Gesichtszüge in 3D zu analysieren, Hautstrukturen zu beurteilen, Manipulationen zu erkennen und Verkleidungen wie Masken zu erkennen. Diese innovative Technologie gewährleistet eine schnelle und genaue Erkennung von Falschdarstellungen und verbessert so die Effizienz und Zuverlässigkeit von Kunden-Onboarding-Prozessen.

Adressverifikation

Nachweis der Adresse Bei der (PoA)-Verifizierung werden Dokumente wie Stromrechnungen und Kontoauszüge analysiert. Dabei werden persönliche Daten extrahiert und mit Kundendaten abgeglichen, um die PoA zu validieren. Wenn die Überprüfung digital erfolgt, kann die Geolokalisierung des PoA-Dokuments mit der IP des Benutzers abgeglichen werden, um eine zusätzliche Ebene der Identitätssicherung zu schaffen.

Der Adressnachweis ist eine zunehmend wichtige Überprüfung zur Gewährleistung der Identität. Weitere Informationen zur IP-Validierung, zum Geolocation-Abgleich und zur PoA-Verifizierung in Großbritannien, den Britischen Jungferninseln, Singapur und Hongkong finden Sie unter Die Relevanz des Adressnachweises.

Multi-Büro-Verifizierung

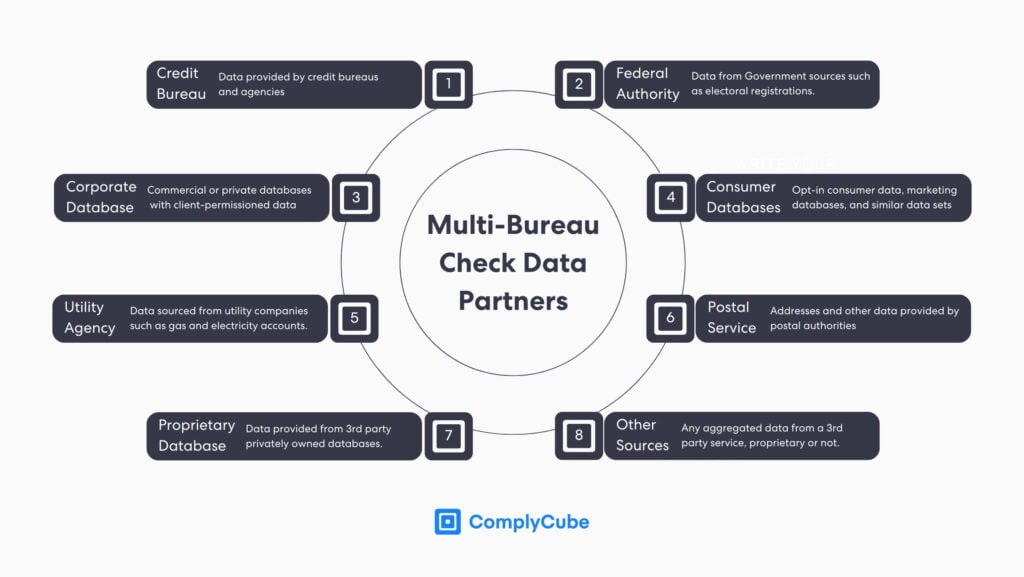

A Multi-Büro-Check stärkt das Vertrauen durch eine gründliche Finanz- und Hintergrundüberprüfung und die gleichzeitige Prüfung mehrerer Datenquellen, wie z. B. Kreditauskunfteien. Dieser Ansatz vertieft den Prüfprozess, der normalerweise zur Stärkung der Identitätssicherung bei wichtigen Unternehmensentscheidungen, wie z. B. Kreditanträgen, eingesetzt wird.

Die folgende Grafik enthält eine Liste der ComplyCube-Datenpartner. Allerdings ist das Partnerangebot nicht auf diese Datensätze beschränkt. Je mehr Datenpartner ein Unternehmen hat, desto besser kann es seine Identitätssicherung verbessern.

Vorteile der digitalen Identitätsüberprüfung

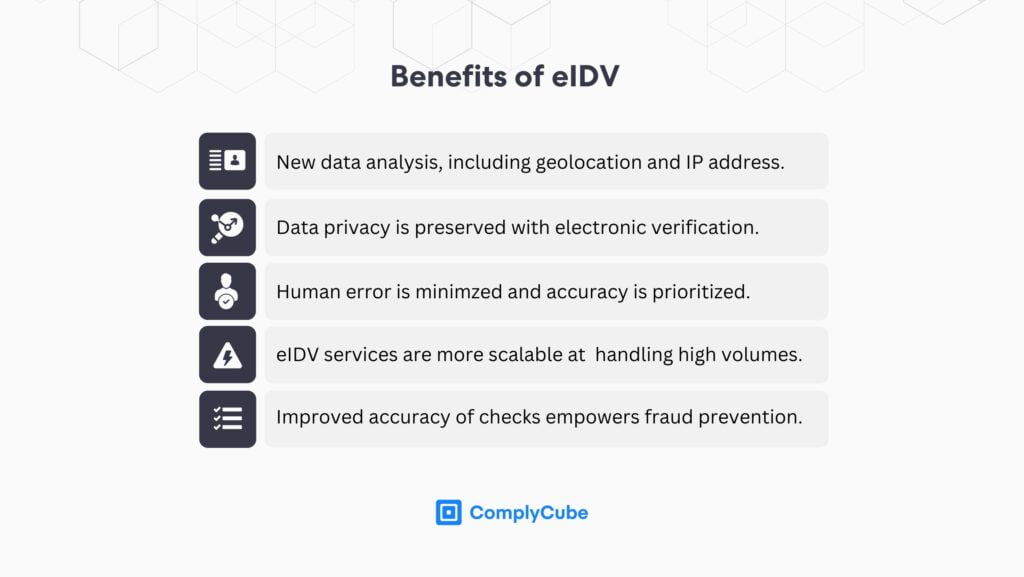

Der Nutzen der Einführung von eIDV-Lösungen liegt darin, dass das Betrugsrisiko verringert und gleichzeitig Mehrwert für Unternehmen geschaffen wird. Die ständige Bedrohung durch Betrüger sowohl in traditionellen als auch in aufstrebenden Märkten erfordert eine präzisere Risikoanalyse.

- Die digitale Identitätsüberprüfung öffnet Türen zu neuen Daten. Wenn Organisationen Kundendaten elektronisch überprüfen, beispielsweise bei einer Stromrechnung, kann die Geolokalisierung des Dokuments mit der IP-Adresse eines Benutzers abgeglichen werden.

- Die elektronische Übermittlung dieser Daten verringert das Risiko einer Datenkompromittion. ComplyCube hält sich an die strengsten Datenschutzgesetze, darunter DSGVO, Zertifizierung nach ISO 27001, und viele andere.

- Diese Technologien minimieren menschliche Eingriffe in den ID-Verifizierungsprozess. Dies führt zu einer deutlichen Reduzierung menschlicher Fehler und erhöht die Rate, mit der neue Kunden angenommen werden, was die Konversionsraten bei der Kundenakquise revolutioniert.

- Ein digitaler Übergang ermöglicht zudem einen weitaus skalierbareren Service. Automatisierung ist der Kern von eIDV, und Lösungen ermöglichen es Unternehmen, die Ausgaben für Arbeitskosten zu minimieren und gleichzeitig die Einarbeitung zu beschleunigen.

- Schließlich sind automatisierte IDV-Lösungen nachweislich genauer und stärken die Fähigkeit eines Unternehmens, Betrug zu verhindern. Die Automatisierung dieser Aufgaben wird in der Kunden-Due Diligence (CDD)-Prozess, der ein nahtloses und zuverlässiges KYC-Verfahren von Anfang bis Ende gewährleistet.

Über die Lösung zur digitalen Identitätsüberprüfung von ComplyCube

ComplyCube ist ein preisgekrönter IDV-Lösungsanbieter, was durch die Nominierungen von TrustRadius in der Kategorie „Best Of“. Diese Anerkennung würdigt die Entwicklung, die ComplyCube bei seinen IDV- und KYC-Angeboten vorangetrieben hat.

Ihre IDV-Lösungen bieten einen umfassenden Ansatz zur Bewältigung der vielfältigen Herausforderungen der modernen Identitätsüberprüfung online. Von fortgeschrittenen biometrischen Prüfungen bis hin zur Multi-Bureau- und Dokumentenüberprüfung stattet ComplyCube Unternehmen mit den notwendigen Tools aus, um die Kundenakquise zu optimieren, ihre AML-Compliance zu verbessern und Betrug effektiv zu bekämpfen.

Weitere Informationen finden Sie auf der Website Startseite um ihre Suite von IDV-Lösungen zu durchsuchen. Alternativ, Nehmen Sie Kontakt mit einem ihrer Agenten auf um herauszufinden, wie Sie eine Strategie zur Identitätsüberprüfung an die Bedürfnisse Ihres Unternehmens anpassen können.