Identitätsbetrug ist auf dem besten Weg, die häufigste Form des von Banken gemeldeten Betrugs zu werden. Prognosen gehen davon aus, dass er bis 2025 501.000.000 aller Fälle ausmachen wird. Der Bedarf an biometrischer Gesichtsverifizierung, die KI-gestützte Technologie nutzt, hat Großbritannien im Sturm erobert, da im Jahr 2023 fast 2 Millionen Menschen Opfer von bankbezogenem Identitätsbetrug wurden. Biometrie im Bankwesen bietet auch ein wesentliches Instrument, um in einem sich schnell entwickelnden Markt wettbewerbsfähig zu bleiben, in dem regulatorische Rahmenbedingungen die Branchenführer neu bestimmen.

Der globale Bankensektor erleidet einen schweren Schlag

Der Bankensektor ist eines der am häufigsten von Betrug betroffenen Gebiete. Synectics Solutions, Großbritanniens größte syndizierte Risikoinformationsdatenbank, hat Untersuchungen durchgeführt, die ergaben, dass im Jahr 2023 451.000.000 aller negativen Beiträge im Finanzsektor auf Identitätsbetrug zurückzuführen waren.

Derselbe Trend scheint sich auch in den USA abzuzeichnen. Das Financial Crimes Enforcement Network (FinCEN) des US-Finanzministeriums hat eine Mitteilung herausgegeben, in der es auf einen „besorgniserregenden Anstieg der Verwendung von US-Passkarten zur Nachahmung und Einzelpersonen betrügen bei Finanzinstituten im ganzen Land.“ Dennoch haben viele Banken nicht die notwendigen Maßnahmen ergriffen, um diesen illegalen Praktiken ein Ende zu setzen, wie etwa Investitionen in Abwehrtechnologien.

Banken und Fintechs anfällig

Organisationen im Finanzdienstleistungssektor sind häufig das Ziel groß angelegter Betrugsversuche. Banken und Fintechs haben oft Zugriff auf Finanzanlagen und sind daher lukrative Ziele. Mit einer gefälschten oder gestohlenen Identität ziehen Betrüger Geld von bestehenden Konten ab, tätigen betrügerische Einkäufe oder nehmen sogar Kredite auf. Ein häufiges Beispiel hierfür ist ein Betrüger, der mit einer gestohlenen oder synthetischen Identität eine Kreditkarte beantragt, dann das Limit der Karte ausschöpft und verschwindet.

Ein sehr aktueller Fall, der das Ausmaß möglicher Verluste aufgrund fehlender robuster biometrischer Verifizierung veranschaulicht, findet sich in dem BBC-Artikel über einen Betrug, der über Revolut durchgeführt wurde. Der Artikel beleuchtet einen Fall, in dem Betrüger 165.000 Pfund von einem Revolut-Geschäftskonto gestohlen haben, da das Opfer angibt, dass Betrüger den Identitätsverifizierungsprozess umgehen und Zugriff auf sein Konto erhalten konnten. Der Artikel lautet: „Kriminellen gelang es, Gesichtserkennung umgehen Software, um auf seinem Gerät auf sein Konto zuzugreifen. Wenn auf einem neuen Gerät ein Konto eingerichtet wird, verlangt Revolut ein Selfie, das Jack nach eigenen Angaben nicht zur Verfügung gestellt hat.“

Kriminellen gelang es, Gesichtserkennung umgehen Software, um auf ihrem Gerät Zugriff auf sein Konto zu erhalten.

Ausgefeilte biometrische Überprüfungen, die eine Echtheitserkennung und eine erweiterte Dokumentenprüfung umfassen, sind für Unternehmen wie Revolut von entscheidender Bedeutung, um ihre Kunden zu schützen. Alle Unternehmen, die mit Finanzkonten und/oder vertraulichen Daten umgehen, müssen sichere Prozesse implementieren, um Kriminelle wirksam abzuschrecken. Andernfalls riskieren Unternehmen durch Fälle wie diesen einen echten Reputationsschaden, da potenzielle Kunden sich bei der Eröffnung zukünftiger Konten möglicherweise für einen Konkurrenten entscheiden.

Argumente für biometrische Verifizierung im Vereinigten Königreich

Im Jahr 2023 werden fast zwei Millionen Menschen In Großbritannien wurden ihre Identitäten gestohlen und von Betrügern dazu verwendet, neue Bankkonten zu eröffnen. Da diese Verbrechen weiterhin große Banken treffen, sind die Kunden misstrauisch geworden. 73% der Befragten In einer von FICO durchgeführten Umfrage wurde der Schutz vor Betrug als eine der drei wichtigsten Prioritäten bei der Entscheidung eingestuft, bei welchem Finanzinstitut man ein Konto eröffnet.

Die Einhaltung gesetzlicher Vorschriften wird im Bankensektor immer komplexer, da nationale und internationale Aufsichtsbehörden strenge Auflagen durchsetzen. In Großbritannien gibt die Financial Conduct Authority (FCA) klare Vorgaben für den Finanzdienstleistungssektor vor: „Unternehmen müssen ihre Kunden und gegebenenfalls deren wirtschaftliche Eigentümer identifizieren und ihre Identitäten verifizieren.“ Ihr Handbuch enthält Beispiele für bewährte Vorgehensweisen, unter anderem:

- Ein Unternehmen, das elektronische Überprüfungen oder PEP-Datenbanken verwendet.

- Versorgung von Kunden, denen gängige Ausweisdokumente fehlen.

- Ein Unternehmen, das die Eigentums- und Kontrollstrukturen von Kunden und deren wirtschaftlichen Eigentümern versteht und dokumentiert.

Zu den jüngsten Neuerungen in diesem Sektor gehört die weltweit erste Betrugs-Rückerstattungsregel, die am 7. Oktober in Großbritannien in Kraft trat. Die FCA verlangt nun von Banken, Bausparkassen, Zahlungsinstituten und E-Geld-Instituten, Opfern von digitalem Betrug ihre Verluste zu erstatten, und zwar bis zu 85.000 £ pro Fall. Dadurch erhöht sich der Druck auf Finanzdienstleister, vorrangig in Technologien zu investieren, die Gesichtsbiometrie nutzen, das Online-Banking schützen und die Kundenakquise verbessern.

Deepfake-Technologie

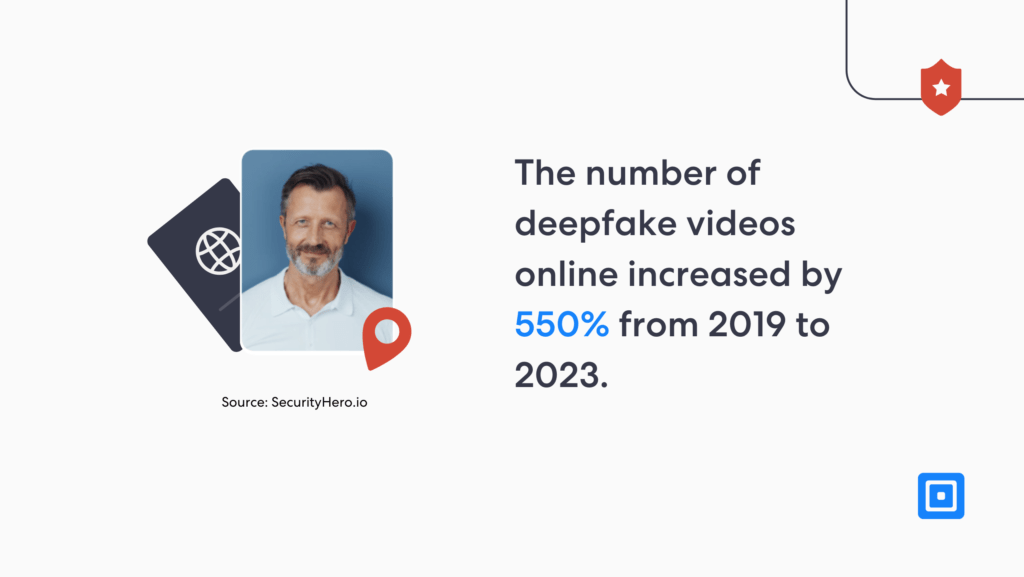

Böse Akteure können Gesichtserkennungssysteme oft mithilfe von Deepfake-Technologie unterwandern. Mehrere Berichte haben bereits auf das Risiko von KI-Betrug hingewiesen. Deloitte veröffentlichte kürzlich einen Artikel mit der Überschrift „Generative KI dürfte das Risiko von Deepfakes und anderen Betrugsfällen im Bankwesen erhöhen“. Der Artikel argumentiert, dass generative KI Betrügern nicht nur hochentwickelte Werkzeuge zur Verfügung stellt, sondern auch die Kosten und den Aufwand für die Durchführung dieser Angriffe reduziert.

Mögliche Verluste durch Betrug $40 Milliarde in den USA bis 2027.

Deloittes Prognosen für die Finanzdienstleistungsbranche 2024 stufen generative KI als größte Bedrohung für Banken und Fintechs ein. Das Potenzial für betrugsbedingte Verluste könnte in den USA bis 2027 $40 Mrd. erreichen, nachdem sie im Jahr 2023 bereits $12,3 Mrd. betrugen. Beunruhigend ist, dass ein kürzlich veröffentlichter Bericht des US-Finanzministeriums feststellte, dass „bestehende Risikomanagementrahmen möglicherweise nicht ausreichen, um aufkommende KI-Technologien.

Deepfakes stehen zweifellos im Mittelpunkt dieser Prognosen. Im Jahr 2023 wird sich die Anzahl der Deepfakes in allen Branchen verzehnfachen – eine Statistik, die kaum zu ignorieren ist. Eine erhöhte Sicherheit gegen Deepfakes muss mit der genauen Überprüfung eines Ausweisdokuments und der Durchführung eines biometrischen Gesichtsscans beginnen, bevor ein Benutzer Zugriff auf ein neues Bankkonto erhalten kann.

Biometrische Verifizierung mit ComplyCube

ComplyCubes Technologie zur Lebendigkeitserkennung stellt sicher, dass die Person, die eine Identität vorlegt, echt ist, und reduziert so das Risiko von KI-generierten oder gefälschten Identitäten. Durch die Integration der Gesichtserkennung in die Dokumentenüberprüfung authentifiziert ihre Lösung Identitätsdetails, um Fälschungen zu verhindern. Durch eine Kombination aus biometrischen, Dokumenten- und Verhaltensanalysen werden synthetische Identitäten frühzeitig erkannt, wodurch Betrüger daran gehindert werden, falsche Kredithistorien aufzubauen oder unbefugten Zugriff zu erlangen. Ihre Lösungen umfassen:

- Erweiterte Gesichtserkennung: Die hochmoderne biometrische Echtheitserkennung von ComplyCube, zertifiziert nach ISO 30107-3 und PAD Level 2, stellt sicher, dass die Person, die ein Ausweisdokument vorlegt, mit den übermittelten Daten übereinstimmt. Ihr Identity Verification (IDV)-System nutzt biometrische und verhaltensbezogene Analysen und bietet so robusten Schutz vor betrügerischen oder synthetischen Identitäten.

- Umfassende Dokumentenprüfung: ComplyCube kombiniert KI-gesteuerte Technologie mit Expertenprüfungen, um Identitätsdokumente gründlich zu verifizieren. Dieser Prozess stellt sicher, dass Dokumente nicht verändert, gefälscht, abgelaufen oder auf der schwarzen Liste stehen. Er deckt eine Reihe von Dokumenttypen ab, wie Reisepässe, Führerscheine, Personalausweise, Aufenthaltsgenehmigungen, Visastempel und Reisedokumente – und bietet umfassenden Schutz vor Identitätsbetrug.

Weitere Informationen zum Schutz Ihres Unternehmens vor Betrug erhalten Sie bei einem der ComplyCube-Mitarbeiter. Compliance-Experten.