Die UK Digital Securities Sandbox (DSS) ist die Richtlinie der britischen Regierung zur schrittweisen Umsetzung eines Rahmens für die Tokenisierung traditioneller Finanzinstrumente, wie Wertpapiere wie Unternehmensanteile. Dieser Rahmen verlangt von den betreffenden Unternehmen, sich an die KYC-Vorschriften (Know Your Customer) für Kryptowährungen zu halten, und bietet gleichzeitig ein gewisses Maß an Flexibilität für die Umsetzung des UK Security Token Offering […]

Dieser Leitfaden befasst sich mit den DSS-Spezifikationen, den Vorschriften, die Unternehmen einhalten müssen, und der Zukunft von STOs im Vereinigten Königreich und auf der ganzen Welt.

Was sind digitale Wertpapiere?

Digitale Wertpapiere sind virtuelle Darstellungen traditioneller Wertpapiere; sie werden jedoch mithilfe einer Distributed-Ledger-Technologie (DLT) oder einer Blockchain ausgegeben, gespeichert und gehandelt.

Die Bank of England (BoE) beschreibt die folgenden Vermögenswerte als Beispiele für Finanzinstrumente, die im Rahmen des DSS ausgegeben und gehandelt werden könnten:

- Aktien,

- Emissionsrechte,

- Unternehmens- und Staatsanleihen,

- Anteile an Organismen für gemeinsame Anlagen, die in Indexfonds verwendet werden,

- Geldmarktinstrumente, wie etwa Commercial Paper (Schuldverschreibungen für kurzfristige Verbindlichkeiten).

Digitale Wertpapiere und tokenisierte Real-World Assets (RWAs) sind schnell wachsende Themen. Da die Blockchain-Technologie weltweit weiter wächst, wurde die Tokenisierung von Real World Assets als ihr „Killer-Anwendungsfall“ beschrieben. Erfahren Sie mehr über Security Token Offerings und RWAs, indem Sie lesen Einhaltung des Security Token Offerings (STO).

Was ist die UK Digital Securities Sandbox?

Das DSS ist die erste Initiative Großbritanniens zur Integration der Distributed Ledger Technology (DLT) bzw. Blockchain-Technologie in die Finanzmärkte. Das umfassende Konsultationspapier der Bank of England finden Sie Hier.

Zweck und Ziele

In erster Linie soll das DSS Innovationen fördern, indem es Unternehmen die Möglichkeit gibt, mit neuen Finanzdiensten zu experimentieren, die die Technologie ermöglicht. Dies geschieht jedoch in einem regulatorisch flexiblen Umfeld, das die Haltung der Regierung zum Umgang mit Risiken für die Finanzstabilität widerspiegelt.

Diese Flexibilität ermöglicht eine schnelle Markteinführung der Technologie. Die DLT-Technologie steigert die Effizienz von Werttransfers, verkürzt die Abwicklungszeit nach dem Handel und erhöht die Integrität und Sicherheit der Transaktionen.

Gesetzlicher Rahmen

Das DSS wurde im Rahmen des Financial Services and Markets Act (FSMA) von 2023 eingerichtet und überträgt der Bank of England (BoE) und der Financial Conduct Authority (FCA) die Regulierungsbehörde über die teilnehmenden Unternehmen.

Ab dem 8. Januar 2024 sind diese Regulierungsbehörden befugt, die Regeln und Vorschriften für tokenisierte Real World Assets (RWA) für Marktteilnehmer zu überwachen und zu ändern. Die DSS-Vorschriften ermöglichten drei Geschäftsmodellmöglichkeiten.

- Übernahme der Tätigkeiten eines Zentralverwahrers (Central Securities Depository, CSD), indem man ein Digital Securities Depository (DSD) ist.

- Betrieb einer Handelsplattform oder eines Handelsplatzes, beispielsweise einer anerkannten Wertpapierbörse (darf keine ausländische Wertpapierbörse sein).

- Durch die Kombination beider Verfahren in einer Finanzmarktinfrastruktur (Financial Market Infrastructure, FMI) entsteht eine Hybridstruktur.

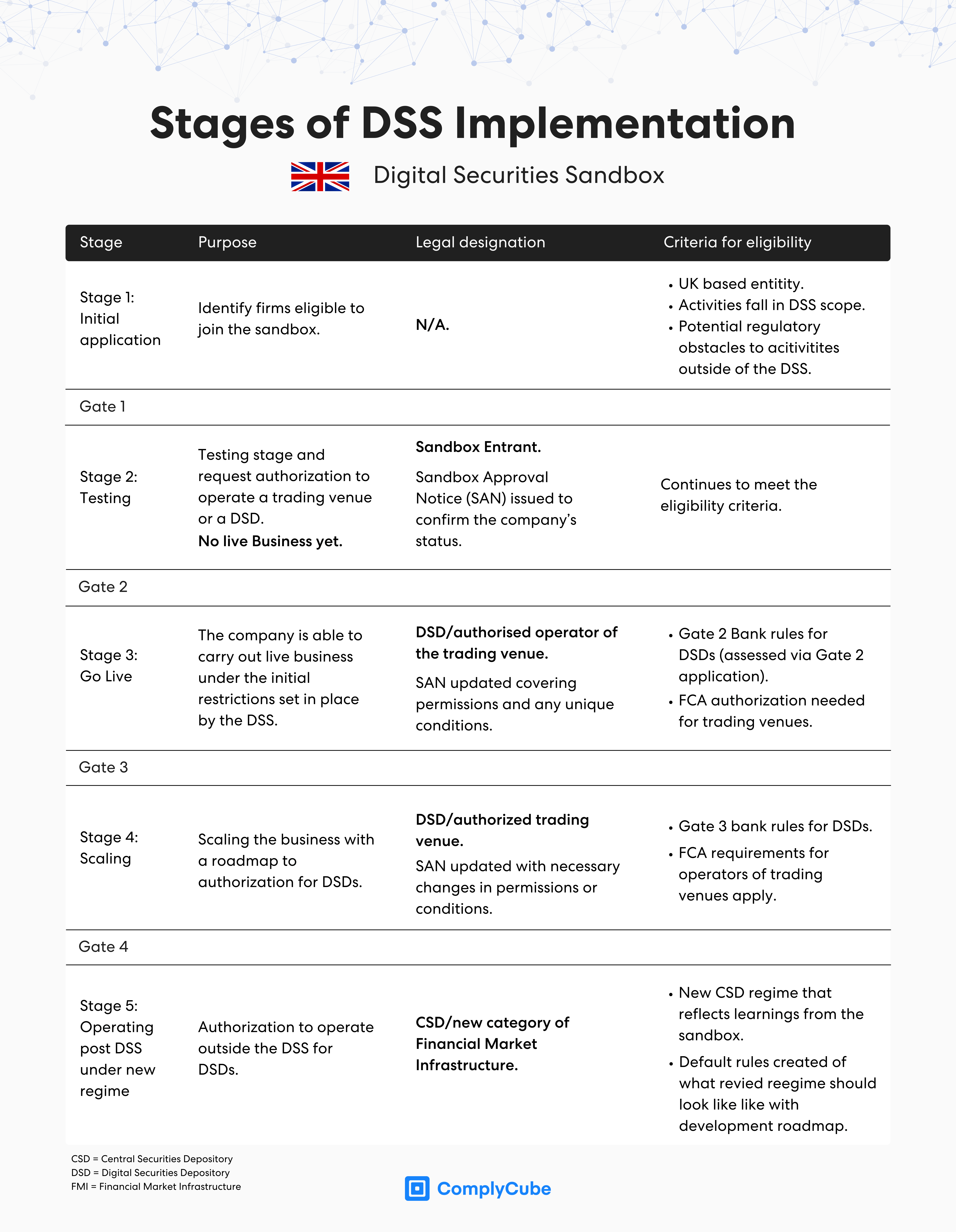

Implementierung

Die FCA und die BoE werden für Unternehmen, die teilnehmen möchten, ein geeignetes Bewerbungsverfahren gemäß dem DSS einrichten. Sie werden die Bewerbungen gemeinsam beaufsichtigen und überwachen und die entsprechenden Bewerbungen genehmigen.

Beide Aufsichtsbehörden sind dafür verantwortlich, die gebotene Sorgfalt walten zu lassen und sicherzustellen, dass die teilnehmenden Unternehmen dies mit der Absicht tun, zur Sandbox beizutragen, und nicht deren regulatorische Flexibilität missbrauchen. Das DSS ist so konzipiert, dass es flexibel ist und verschiedene Geschäftsmodelle berücksichtigt, solange es ausreichende Aufsicht für das Missbrauchspotenzial gibt.

Testen und Anpassen

Beim DSS handelt es sich um eine lebendige Richtlinie. Dies bedeutet, dass die Regulierungsbehörden die Befugnis haben, die Sandbox bei Bedarf zu ändern, um der zunehmenden Verbreitung digitaler Vermögenswerte Rechnung zu tragen.

Die Einführung neuer Technologien in diesem Bereich, sofern sie sicher erfolgt, könnte zu einem technologischen Wandel führen, Förderung einer größeren Effizienz im Finanzsystem.

Die Digital Securities Sandbox dient als Test für regulatorische Sandboxes in anderen Finanzbereichen. Wenn sie erfolgreich ist, wird Großbritannien Sandboxes als allgemein übliche Integrationsmethode für neue Richtlinien akzeptieren.

Hauptmerkmale der Digital Securities Sandbox

Die Sandbox ist äußerst flexibel und ein Beweis für die regulatorische Aufsicht des DSS, da sie eine Vielzahl von Finanzmarktinfrastrukturen anzieht. Jeder Sandbox-Teilnehmer hat einen individuellen Weg, sein Produkt im Einklang mit dem regulatorischen Rahmen zu entwickeln, um aus der Zuständigkeit des DSS in ein neues und dauerhaftes Regime überzugehen.

Das DSS schafft eine sichere Umgebung für realen und Live-Handel und ermöglicht es Unternehmen, praktische Erfahrungen mit Blockchain-Dienstprogrammen zu sammeln, ohne regulatorische Kompromisse befürchten zu müssen. Es gibt jedoch Einschränkungen hinsichtlich der Aktivitäten, an denen FMIs teilnehmen können, während sie der Kontrolle der Sandbox unterliegen. Dies dient dazu, Risiken für die Finanzstabilität zu verringern und die Marktintegrität zu wahren.

Langzeit ziele

Das ultimative Ziel ist es, eine bewährte Formel zur Regulierung digitaler Wertpapiere zu fördern. Die regulatorische Flexibilität der Sandbox sollte sicherstellen, dass die endgültige Richtlinie nicht nur funktioniert, sondern auch mehr Unternehmen zur Teilnahme ermutigt.

Es ist jedoch zu beachten, dass es keine Garantie dafür gibt, dass in das Programm aufgenommene Unternehmen die Erlaubnis erhalten, außerhalb der Digital Securities Sandbox zu operieren. Unternehmen müssen stets alle relevanten Standards erfüllen und die Bereitschaft (und Fähigkeit) zeigen, diese Standards auch weiterhin einzuhalten.

Das DSS ist selbst eine regulatorische Sandbox für ähnliche Initiativen. Sollte der Versuch erfolgreich sein, wird diese Methode wahrscheinlich flächendeckend eingesetzt. Regulatorische Sandboxes werden bereits in der Finanzregulierung in Hongkong und Singapur sowie in zahlreichen anderen asiatischen Regionen eingesetzt. Erfahren Sie mehr über Singapurs Stablecoin-Sandboxes, indem Sie lesen Krypto-Regulierung in Hongkong im Jahr 2024.

Ergänzende Entwicklungen

Großbritannien verfolgt aktiv eine Strategie zur Entwicklung einer weltweit führenden und On-Chain-Integration für Echtzeit-Bruttoabwicklung (RTGS) zwischen Blockchains (Ledgern). Projekt Rosalind, die Initiative der britischen Zentralbank für digitale Währungen (Central Bank Digital Currency, CBDC), arbeitet parallel zum DSS daran, Sofortabwicklungssysteme mit den Innovationen der Blockchain-Branche zu verbinden.

Welchen Einfluss hat Crypto KYC darauf?

Krypto-KYC und AML (Know Your Customer und Anti-Money Laundering) sind wichtige Prozesse bei der Tokenisierung von Finanzinstrumenten. Genau wie bei herkömmlichen Wertpapieren erfordern digitalisierte Finanzinstrumente den gleichen Anleger-Screening-Prozess, um sicherzustellen, dass Einzelpersonen das Finanzsystem nicht missbrauchen.

KYC für Krypto kann viele Formen annehmen, und verschiedene Plattformen erfordern unterschiedliche Prozesse basierend auf ihrem einzigartigen risikobasierten Ansatz (RBA). Ein starker KYC-Flow für eine tokenisierte Plattform würde aus Folgendem bestehen:

Ein robuster Ablauf zur Identitätsüberprüfung (IDV), einschließlich Dokumenten- und biometrischer Überprüfung.

Customer Due Diligence (CDD)- und AML-Prüfungen werden kontinuierlich im Hintergrund ausgeführt.

Bei Bedarf Screening und Überwachung der Transaktionen in der Kette, um den Ursprung der überwiesenen Gelder zu ermitteln.

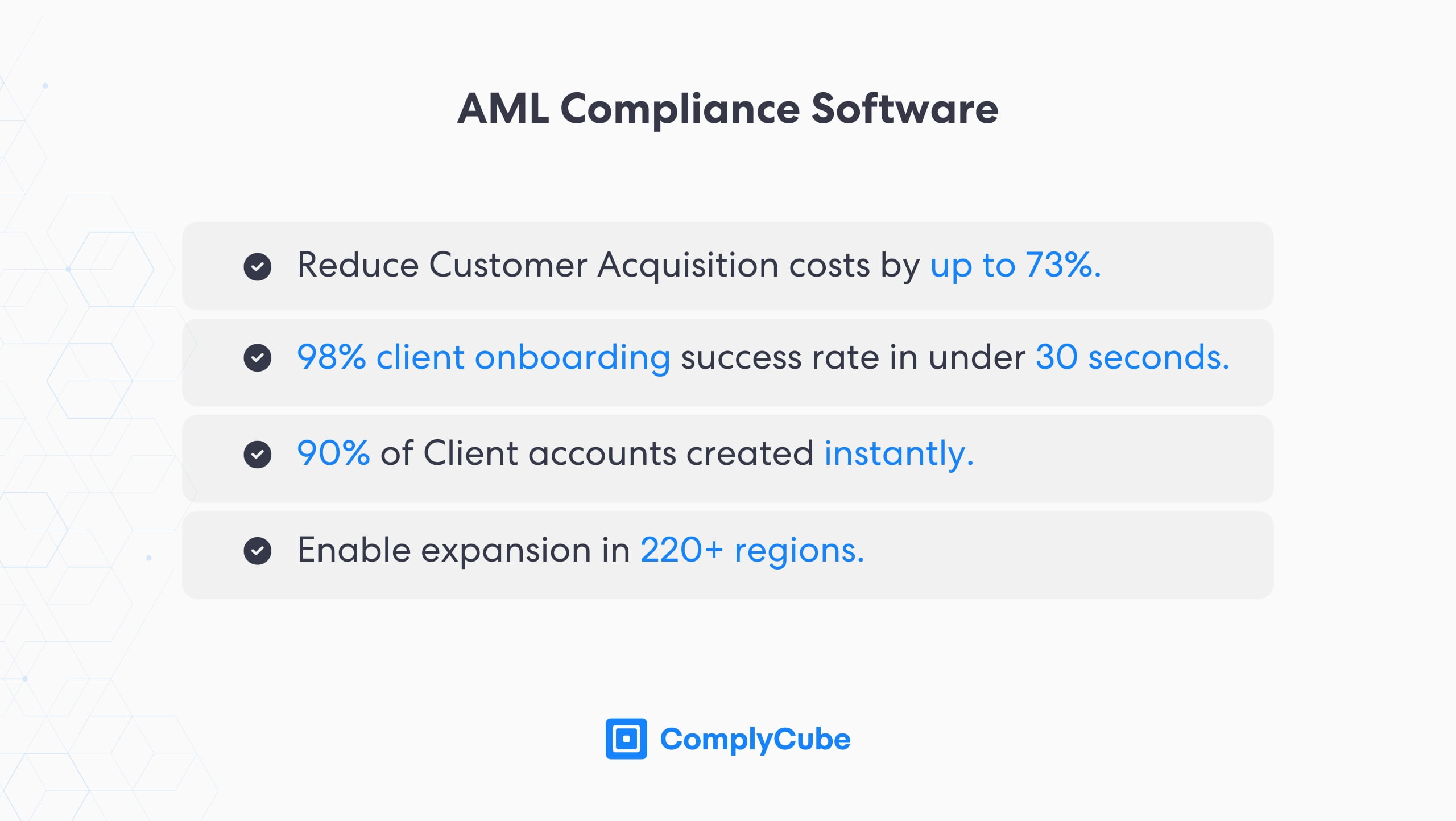

Dieser Workflow ist ein Beispiel für die Anpassbarkeit, die ComplyCube seinen Krypto-Kunden bietet. Der Branchenführer im Bereich AML hat seine Lösungssuite so entwickelt, dass sie die flexibelste Palette an Diensten auf dem Markt bietet. Wenn Ihre Plattform spezifische AML-, KYC- oder IDV-Prüfungen erfordert, Kontaktieren Sie noch heute einen Spezialisten.

Wie sieht die Zukunft der Tokenisierung aus?

Die Welt erkennt die Möglichkeiten, die die Tokenisierung mit sich bringt. Höhere Marktliquidität, 24/7-Zugang zu Märkten, sofortige Abwicklung und finanzielle Inklusion sind nur einige der Innovationen, die die DLT-Technologie ermöglicht.

Tokenisierte Märkte könnten potenziell bis zu 24 Billionen USD bis 2027.

HSBC schätzt, dass der Markt für tokenisierte Vermögenswerte bis 2027 $2 Billionen erreichen könnte, ein Gigant im Vergleich zur heutigen Größe des tokenisierten Marktes von nur wenigen Milliarden Dollar. Angesichts dieser Schätzungen ist es nicht überraschend, dass sich Großbritannien für einen Sandbox-Ansatz zur Regulierung dieses neuen Marktes entschieden hat.

Ein solches Wachstum im großen Stil ist nur mit einer effektiven und angemessenen Regulierung möglich, die keine Schlupflöcher kennt. Die UK Digital Securities Sandbox soll genau das bieten.