Stellen Sie sich einen Kunden vor, der einen Kredit beantragt, hervorragende Referenzen hat und schnell investieren möchte. Identitätsmanipulation, einschließlich der Verwendung synthetischer Identitäten zur Kreditbeschaffung, ist eine sehr verbreitete Bedrohung, die oft unbemerkt bleibt. In dieser Situation könnte ein Unternehmen finanzielle Folgen erleiden, wenn es nicht die notwendigen Schritte unternimmt, wie Gesichtsbiometrie und AML-Screening, um sicherzustellen, dass der Antragsteller keinen synthetischen Identitätsbetrug begeht.

Synthetischer Identitätsbetrug nimmt zu und herkömmliche digitale Sicherheitssoftware reicht nicht mehr aus, um Unternehmen zu schützen. Biometrische Gesichtsanalysen, AML-Risikobewertungen und andere fortschrittliche Betrugserkennungslösungen können dazu beitragen, synthetischen Identitätsdiebstahl zu verhindern und so schwerwiegende finanzielle Folgen für Unternehmen zu vermeiden.

Im Gegensatz zum herkömmlichen Identitätsdiebstahl enthalten synthetische Identitäten gerade genug genaue Informationen, um sie plausibel zu machen, und übertreffen damit grundlegende Identitätsprüfungsressourcen. Laut Mastercard wird synthetischer Identitätsbetrug Unternehmen im Jahr 2024 schätzungsweise $5 Milliarden US-Dollar kosten. Da diese betrügerischen Identitäten so schwer zu erkennen sind, glauben Unternehmen häufig, dass ihre Überprüfungsstrategien ausreichend sind. Die Daten weisen jedoch auf die sehr realen, unbestreitbaren Risiken hin, die diese Identitäten bergen, und auf ihre Fähigkeit, Überprüfungssysteme zu überwinden. Da KI-gesteuerter Betrug im Jahr 2025 weiter an Dynamik gewinnt, müssen Unternehmen die notwendigen Abwehrmaßnahmen ergreifen.

Was ist eine synthetische Identität?

Synthetischer Identitätsbetrug ist eine ausgeklügelte, aber wachsende Bedrohung für Unternehmen aller Branchen. Er tritt auf, wenn ein Betrüger personenbezogene Daten wie eine Sozialversicherungsnummer (SSN) oder eine Postanschrift verwendet, um eine neue Identität zu erstellen. Diese enthält einige gefälschte, nicht mit einer realen Person verknüpfte Anmeldeinformationen, die genau oder plausibel genug sind, um herkömmliche Software zur Erkennung von Identitätsdiebstahl zu umgehen. Betrüger verwenden diese gefälschten digitalen Identitäten, um digitale Fußabdrücke fiktiver Personen zu erstellen. Sie können daher mit einer gestohlenen SSN und der von ihnen erstellten gefälschten Identität einen Kredit beantragen.

46% von Organisationen weltweit im Jahr 2022 mit synthetischem Identitätsbetrug konfrontiert.

Synthetische IDs sind eines der am schnellsten wachsenden Werkzeuge für Identitätsdiebstahl und werden für Geldwäsche, Terrorismusfinanzierung oder Diebstahl im großen Stil verwendet. Im Jahr 2022 waren weltweit 461.000 Organisationen Opfer von synthetischem Identitätsbetrug, und diese Zahl wächst weiter. Dies kostet Unternehmen exorbitante Summen und gefährdet vertrauliche Informationen ahnungsloser Opfer.

Arten betrügerischer Identitäten

Betrügerische Identitäten, auch als hergestellte Identitäten bekannt, gibt es in zahlreichen Formen, sie lassen sich jedoch in drei Hauptkategorien einteilen:

Vollständig fiktive Identitäten

Diese enthalten keine tatsächlich verifizierbaren Informationen. Vielmehr erstellt der Betrüger eine völlig neue Persona mit Namen, Adresse und anderen Daten. Es besteht keine Verbindung zu einer anderen Person und die Identität existiert nicht. Diese falschen Identitäten können lange Zeit unentdeckt bleiben. Weitere Informationen zu vollständig fiktiven Identitäten finden Sie unter „Die Catfishing-Krise und die Identitätsüberprüfung in sozialen Medien.“

Identitätsdiebstahl

Digitaler Identitätsdiebstahl liegt vor, wenn die Online-Identität einer realen Person – wie etwa Anmeldedaten, Finanzdaten oder persönliche Informationen – gestohlen und ohne deren Zustimmung verwendet wird. Dabei kann es sich um das Hacken von Konten, Phishing-Betrug oder Datenlecks handeln, um Zugriff auf vertrauliche Informationen zu erhalten.

Hybride Identitäten (Synthetischer Identitätsbetrug)

Synthetische Identitäten sind erfundene Profile, die aus einer Kombination echter und gefälschter Informationen erstellt werden. Sie können Elemente wie eine legitime Sozialversicherungsnummer gepaart mit einem falschen Namen oder völlig erfundene Details enthalten. Diese Identitäten werden von Kriminellen für Betrug verwendet, beispielsweise um gefälschte Konten zu eröffnen, Kredite zu erhalten oder unentdeckt Finanzdelikte zu begehen.

Finanzielle Verluste durch synthetischen Identitätsbetrug

Mit betrügerischen Informationen kann der Täter eine oder mehrere betrügerische Praktiken durchführen. Einige Beispiele:

- Sie eröffnen ein Kreditkartenkonto, um einen Kredit zu beantragen, und nutzen ihre neue Kreditwürdigkeit und Kredit-Scores zur Finanzierung schändlicher Aktivitäten, ohne dass für einige Zeit verdächtige Aktivitäten in der Kreditakte vermerkt werden.

- Eröffnung eines Girokontos oder eines Girokontos. Ein Bericht von Aite Novarica stellt fest, dass erfundene Identitäten im Jahr 2022 eine der häufigsten betrügerischen Aktivitäten bei der Eröffnung von Bankkonten waren.

- Beantragen Sie Kredite oder einen Kreditrahmen und nutzen Sie den Kredit, um Finanzbetrug zu begehen. Synthetischer ID-Betrug durch Kredite finanziert illegale Taten, da Identitätsdiebe mehrere synthetische Identitäten nutzen können, um Dutzende von Krediten zu erhalten.

- Umgehung der Strafverfolgung oder behördlichen Erkennung, da der konkrete Verbraucher als Opfer oft schon seit einiger Zeit nicht mehr weiß, was passiert ist, und die Vorgeschichte nun bekannt ist.

- Begehen von Betrug über Onlinedienste oder E-Commerce-Plattformen unter Verwendung einer fiktiven Identität für Phishing-Versuche oder unerwartete Kommunikation mit unschuldigen Opfern.

Mit einer neuen Kredithistorie, die dank der erstellten synthetischen Identität entsteht, kann der Betrüger alles tun, was eine echte Person mit einem authentischen Kreditprofil und einer legitimen Sozialversicherungsnummer tun kann. Sie verschaffen sich unter falschen Namen so effektiv Zugang zu vertraulichen Informationen und Geldern, dass es für jeden äußerst schwierig ist, die falschen Informationen zu identifizieren.

Warum synthetische Identitäten schwer zu erkennen sind

In Großbritannien schreibt die Financial Conduct Authority (FCA) vor, dass alle Unternehmen im Finanzdienstleistungssektor ihre Kunden verifizieren müssen, bevor sie Konten eröffnen oder Gelder bereitstellen. Konkret heißt es im FCA-Handbuch, dass Unternehmen elektronische Verifizierungsprüfungen oder PEP-Datenbankabfragen durchführen und zusätzliche Vorkehrungen treffen sollten, wenn gängige Ausweisformulare nicht verfügbar sind.

Das liegt daran, dass synthetische Identitäten komplex sind und mit herkömmlichen Methoden nur schwer erkannt werden können. Diese Konten bieten gerade genug Details, um legitim zu wirken, und Betrüger können dank KI-Technologie schnell Dutzende von Konten erstellen, was ein echtes Risiko darstellt. Synthetische Identitäten werden oft nicht in die Datensätze einer Person aufgenommen. Dies macht es für herkömmliche Know Your Customer (KYC)- und Anti-Geldwäsche (AML)-Systeme schwierig, sie zu identifizieren.

Beispiele für die Verwendung synthetischer Identitäten

Betrüger können synthetische Identitäten für eine Vielzahl betrügerischer Aktivitäten verwenden. Nehmen wir beispielsweise an, die Sozialversicherungsnummer eines 85-jährigen Rentners wird kompromittiert. Der Diebstahl könnte zur Eröffnung eines neuen Kontos führen, das es Betrügern ermöglicht, jahrelang Geldwäsche zu betreiben, ohne dass dies tatsächlich entdeckt wird, wahrscheinlich aufgrund des Alters der Person. Adress- und Namensänderungen machen es schwierig, zunächst einen Zusammenhang mit Betrug herzustellen.

Ein Krimineller kann mithilfe hochentwickelter KI-gestützter Technologie eine neue Identität entwickeln, die sie äußerst glaubwürdig macht. Die Identität kann sogar Elemente wie Fragen zu persönlichen Vorlieben enthalten. Obwohl sie keine reale Person darstellt, gibt es online genug Elemente, um sie authentisch erscheinen zu lassen.

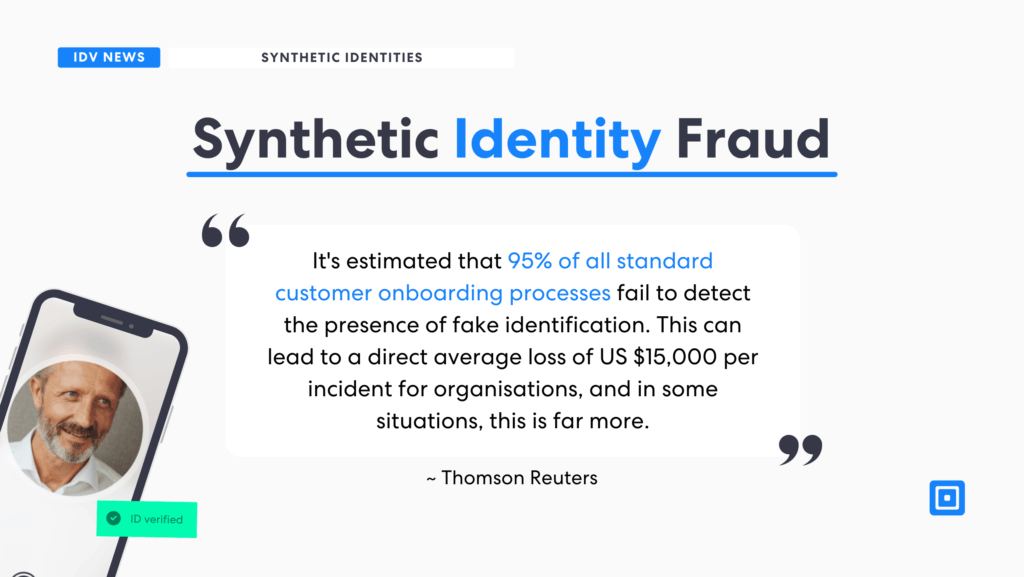

Die Auswirkungen synthetischer Identitäten auf Unternehmen

Man schätzt, dass 95% aller Standardprozesse zur Kundenaufnahme erkennen gefälschte Ausweise nicht. Dies kann für Unternehmen zu einem direkten durchschnittlichen Schaden von 1615.000 US-Dollar pro Vorfall führen, und in manchen Fällen liegt dieser Wert sogar noch höher.

95% von allen Standardmäßige Kunden-Onboardingprozesse können das Vorhandensein gefälschter Ausweise nicht erkennen.

Einfache KYC-Methoden erkennen diese falschen Identitäten nicht, wodurch ein anhaltendes Verlustrisiko entsteht. Deloitte-Zentrum Laut Financial Services wird synthetischer Identitätsbetrug bis 2030 Kosten in Höhe von bis zu 1623 Milliarden Pesos (ca. 1 Billion Euro) verursachen, die die Unternehmen durch verschiedene Verluste selbst tragen werden.

Der Schwarzmarkt oder das Dark Web, wie es oft genannt wird, ist ein wichtiger Bereich, in dem Betrüger Zugriff auf vertrauliche Informationen erhalten können. Die Erstellung synthetischer Identitäten bietet Betrügern lukrative Belohnungen, da sie es diesen Betrügern ermöglichen, direkt auf Reserven und Gelder zuzugreifen und diese Informationen an produktivere Kriminelle zu verkaufen, die die Daten verwenden könnten, um anderen zu schaden, Geld aus verschiedenen illegalen Aktivitäten zu waschen und sogar terroristische Aktivitäten auf der ganzen Welt zu finanzieren.

Bis 2028 wird die globale Dark-Web-Markt, einschließlich des Risikos des Identitätsdiebstahls, könnte 1TP6B1,3 Milliarden erreichen, mit einer durchschnittlichen jährlichen Wachstumsrate von 22,31TP5B.

Dark Web-Daten sind zunehmend besorgniserregend. Bis 2028 wird die globale Dark-Web-Markt, einschließlich des Risikos des Identitätsdiebstahls, könnte 1TP6B1,3 Milliarden erreichen, mit einer durchschnittlichen jährlichen Wachstumsrate von 22,31TP5B. A TransUnion-Bericht beschreibt, wie weitreichend diese Art von Bedrohung ist und wie sie sich heute auf nahezu jedes Unternehmen auswirkt. Insgesamt wurde prognostiziert, dass Autokredite und die Autokreditbranche synthetischen Identitäten in Höhe von 1,8 Milliarden TP6T ausgesetzt waren. Die höchsten Raten vermuteter digitaler Betrugsversuche im Jahr 2023 umfassen den Einzelhandel mit 10,61 TP5T, Videospiele mit 81 TP5T und Telekommunikation mit 5,31 TP5T. Online-Spiele wie Sportwetten machten 4,71 TP5T der Gesamtsumme aus und Finanzdienstleistungen 4,31 TP5T.

Die Lösung gegen synthetischen Identitätsbetrug finden

ComplyCube bietet eine Ausfallsicherung, eine Lösung, die das Risiko solcher Risiken eliminiert. Die von ComplyCube eliminiert das Risiko der Nichterkennung von synthetischem Identitätsbetrug durch die Kombination einer Reihe von Hochgeschwindigkeitstools, die auf diese Hochrisikoverluste abzielen. Zu diesen Lösungen gehören:

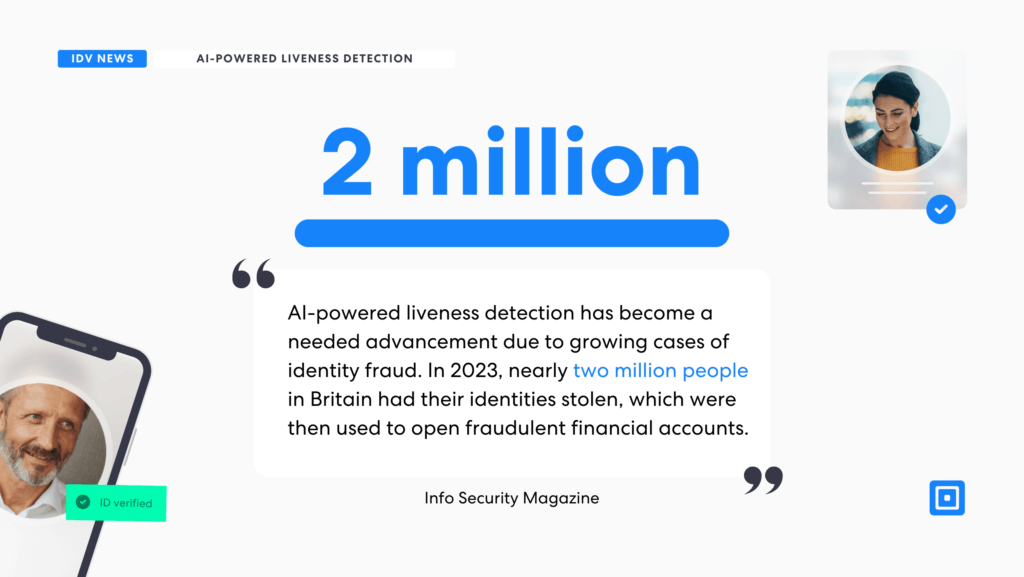

Identitätsprüfung (IDV): Dieser Prozess überprüft die Identität des Benutzers durch Abgleich biometrischer Daten mit behördlich ausgestellten Ausweisdokumenten und erkennt Manipulationen oder Abweichungen. Er verwendet Gesichtserkennung und Echtheitserkennung, um die Identität zu bestätigen und die Verwendung vorab aufgezeichneter Bilder oder synthetischer Identitäten zu verhindern.

AML-Screening mit kontinuierlicher Überwachung: Das AML-Screening identifiziert ungewöhnliche Finanzaktivitäten, die mit synthetischen Identitäten verknüpft sind, indem es globale Beobachtungslisten abgleicht. Das AML-Screening von ComplyCube analysiert verschiedene Attribute, um den Risikowert eines Kunden zu berechnen, darunter sein Herkunftsland, seine politische Präsenz, Sanktionsscreening, negative Erwähnungen in den Medien und berufliche Risiken.

Die Nutzung dieser KYC-Lösungen reduziert das Risiko und sorgt dafür, dass Verbraucher ohne Verzögerung schnell auf digitale Ressourcen zugreifen können. ComplyCube bietet erweiterte KYC-Lösungen, mit denen Unternehmen ihre Kunden und ihre Plattformen vor Betrugsversuchen schützen können. Die Plattform von ComplyCube unterstützt Unternehmen bei der Bereitstellung von Compliance-geprüften Strategien zur Risikominimierung und ermöglicht ihnen gleichzeitig, durch ihre digitale Reichweite zu wachsen.

Weitere Informationen zum Schutz Ihres Unternehmens vor Betrug erhalten Sie bei einem der ComplyCube-Mitarbeiter. Compliance-Experten.