Internationale Regulierungsrahmen schützen globale Organisationen und Einzelpersonen vor Betrug, da die Finanzkriminalität mit der Entwicklung von KI-gestützten Tools zunimmt. Organisationen wie die FATF fungieren als internationale Wachhunde und stellen sicher, dass die Länder wichtige Standards und Werte einhalten, die der globalen Wirtschaft und den Einzelpersonen dienen. Im Vereinigten Königreich gewährleisten mehrere Regulierungsbehörden die Einhaltung in verschiedenen Sektoren und arbeiten zusammen, um eine schnellere Erkennung und Unterbrechung illegaler Finanzaktivitäten zu ermöglichen. Die britische AML-Regulierung legt einen starken Fokus auf risikobasierte Ansätze und verlangt von Unternehmen, die individuellen Risiken, denen sie ausgesetzt sind, zu bewerten und maßgeschneiderte Maßnahmen zur Betrugsprävention zu ergreifen.

Die Financial Conduct Authority (FCA) konzentriert sich in erster Linie auf Unternehmen im Finanzsektor, während His Majesty's Revenue & Customs (HMRC) Immobilienfirmen oder Wirtschaftsprüfungsgesellschaften überwacht und sicherstellt, dass alle britischen Branchen sowohl den nationalen als auch den internationalen Erwartungen entsprechen. FCA, HMRC und National Crime Agency (NCA) arbeiten sehr eng zusammen, um einen kohärenten, einheitlichen Ansatz bei Straftaten wie Geldwäsche, Identitätsbetrug und Terrorismusfinanzierung zu gewährleisten.

Grundlegende britische Anti-Geldwäsche-Regulierung

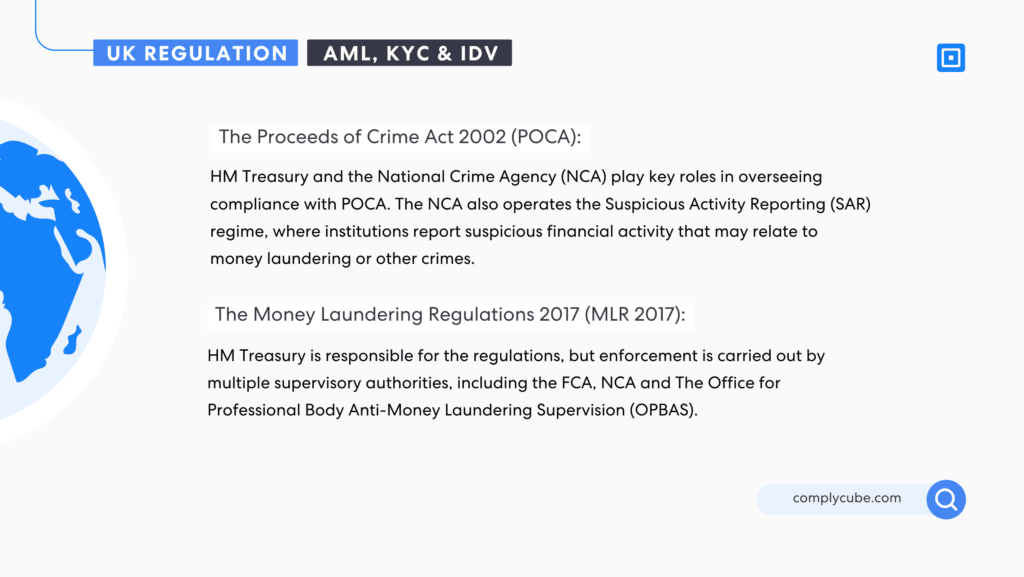

In Großbritannien Das Proceeds of Crime Act 2002 (POCA) und Die Geldwäscheverordnung 2017 (MLR 2017) werden von verschiedenen Regulierungsbehörden durchgesetzt und überwacht. Diese Vorschriften bilden den Kern des britischen Rahmenwerks zur Bekämpfung der Geldwäsche (AML).

- Das Proceeds of Crime Act 2002 (POCA):

- Britisches Finanzministerium und die Nationale Kriminalbehörde (NCA) spielen eine Schlüsselrolle bei der Überwachung der Einhaltung des POCA. Die NCA betreibt auch das Suspicious Activity Reporting (SAR)-Regime, in dessen Rahmen Institutionen verdächtige Finanzaktivitäten melden, die mit Geldwäsche oder anderen Straftaten in Zusammenhang stehen könnten.

- Die Geldwäscheverordnung 2017 (MLR 2017):

- Britisches Finanzministerium ist für die Vorschriften verantwortlich, die Durchsetzung erfolgt jedoch durch mehrere Aufsichtsbehörden, darunter die FCA, HMRC und Das Amt für die Aufsicht professioneller Organisationen zur Bekämpfung der Geldwäsche (OPBAS).

- Gemäß MLR 2017 müssen Unternehmen eine sorgfältige Kundenprüfung (Customer Due Diligence, CDD) durchführen, die umfassende Identitätsprüfungspraktiken umfasst. Darüber hinaus ist eine kontinuierliche Überwachung der Geschäftsbeziehungen und die Aufzeichnung von CDD und Transaktionen erforderlich. Verdächtige Aktivitäten müssen gemeldet werden, und es werden risikobasierte Ansätze zur Bekämpfung von Geldwäsche umgesetzt.

Der Sanktions- und Geldwäschegesetz erteilte der britischen Regierung 2018 nach dem Brexit die Befugnis, Vorschriften zu erlassen und finanzielle Sanktionen zu verhängen. Vor SAMLA unterlagen diese Sanktionen weitgehend dem EU-Recht. SAMLA legt mehrere Vorschriften fest, die Unternehmen einhalten müssen, insbesondere in Bezug auf finanzielle Sanktionen. Der Rahmen legt fest, dass Unternehmen sicherstellen müssen, dass sie keine Transaktionen mit benannten Personen (DPs) oder Unternehmen im Besitz oder unter der Kontrolle von DPs durchführen, die auf Sanktionslisten stehen. Unternehmen sind außerdem verpflichtet, mutmaßliche Sanktionsverstöße zu melden und bei Bedarf Vermögenswerte einzufrieren.

Britische Regulierungsbehörden

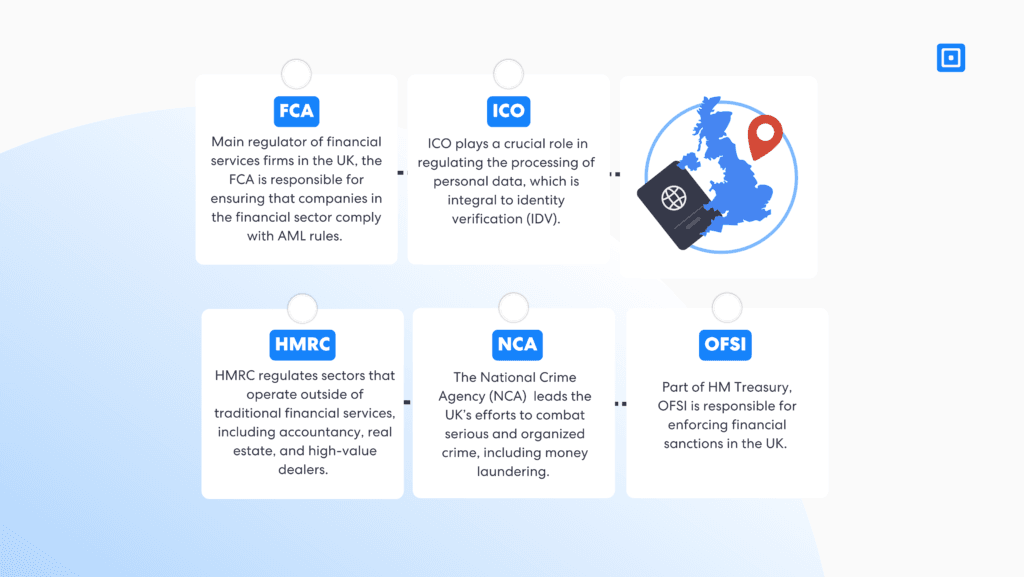

Die Durchsetzung der AML-, IDV- und KYC-Vorschriften wird im Vereinigten Königreich nicht allein von einer Organisation durchgeführt, sondern von mehreren führenden Gremien vorangetrieben, darunter:

- Finanzaufsichtsbehörde (FCA): Als Hauptregulierungsbehörde für Finanzdienstleistungsunternehmen im Vereinigten Königreich ist die FCA dafür verantwortlich, dass Unternehmen im Finanzsektor die Vorschriften zur Bekämpfung der Geldwäsche einhalten. Sie legt die Anforderungen für die Kontrollen zur Bekämpfung der Geldwäsche fest, führt aufsichtsrechtliche Prüfungen durch und kann bei Nichteinhaltung Strafen verhängen. Finanzunternehmen wie Banken, Versicherungsanbieter und Investmentfirmen unterliegen der Durchsetzungsbefugnis der FCA.

- Britische Steuerbehörde (HM Revenue & Customs, HMRC): HMRC reguliert Sektoren, die außerhalb der traditionellen Finanzdienstleistungen tätig sind, darunter Buchhaltung, Immobilien und Großhändler. Es stellt sicher, dass diese Unternehmen die Vorschriften zur Bekämpfung von Geldwäsche und Identitätsdiebstahl einhalten, indem es Inspektionen durchführt, Anleitungen bietet und bei Bedarf Durchsetzungsmaßnahmen ergreift. Darüber hinaus arbeitet HMRC mit anderen Strafverfolgungsbehörden zusammen, um Fälle von Geldwäsche zu untersuchen und zu verfolgen.

- Nationale Kriminalbehörde (NCA): Die NCA leitet die Bemühungen Großbritanniens zur Bekämpfung schwerer und organisierter Kriminalität, einschließlich Geldwäsche. Sie spielt eine entscheidende Rolle bei der Identifizierung, Untersuchung und Zerschlagung illegaler Finanztransaktionen. Die NCA analysiert Berichte über verdächtige Aktivitäten von Unternehmen, Strafverfolgungsbehörden und internationalen Partnern, führt eingehende Untersuchungen zu Geldwäschesystemen durch und beschlagnahmt illegale Vermögenswerte. Dabei arbeitet sie im Kampf gegen Finanzkriminalität eng mit inländischen und globalen Unternehmen zusammen.

- Das Office of Financial Sanctions Implementation (OFSI): Als Teil des britischen Finanzministeriums ist OFSI für die Durchsetzung von Finanzsanktionen im Vereinigten Königreich verantwortlich. Finanzsanktionen sind ein wichtiges Instrument im Kampf gegen Geldwäsche und Terrorismusfinanzierung.

- Das Information Commissioner’s Office (ICO): Obwohl das ICO nicht direkt an AML oder KYC beteiligt ist, spielt es eine entscheidende Rolle bei der Regulierung der Verarbeitung personenbezogener Daten, die ein wesentlicher Bestandteil von Verfahren zur Identitätsüberprüfung (IDV) ist. Es stellt sicher, dass Organisationen beim Sammeln und Speichern von Informationen für KYC-Zwecke Datenschutzbestimmungen wie die DSGVO einhalten.

Wer unterliegt im Vereinigten Königreich der Anti-Geldwäsche-Verordnung?

Die FCA berichtet, dass es über 100.000 Unternehmen in Großbritannien, die den AML-Vorschriften unterliegen. Dies umfasst unter anderem:

- Finanzinstitute wie Banken, Bausparkassen und Kreditinstitute

- Krypto-Börsen und -Unternehmen

- Hochwertige Händler (Juweliere, Kunsthändler, Auktionatoren, Autohändler)

- Wirtschaftsprüfungs- und Anwaltsfirmen

- Gelddienstleistungsunternehmen wie Geldwechsel- oder Geldtransferdienste

- Immobilienmakler

- Crowdfunding-Plattformen und Fintechs

- Steuerberater

Ressourcen zur Einhaltung gesetzlicher Vorschriften zur Bekämpfung der Geldwäsche

FCA-Handbuch: Die FCA stellt ein Handbuch zur Verfügung, in dem die Erwartungen hinsichtlich der Kundenüberprüfung und der erforderlichen Kontrollen sowie weitere Erwartungen wie die laufende Überwachung dargelegt werden. Im Handbuch heißt es: „Unternehmen müssen ihre Kunden und gegebenenfalls deren wirtschaftliche Eigentümer identifizieren und deren Identität überprüfen. Sie müssen auch den Zweck und die beabsichtigte Art der Beziehung des Kunden zum Unternehmen verstehen und Informationen über den Kunden und gegebenenfalls den wirtschaftlichen Eigentümer sammeln. Dies sollte ausreichen, um ein vollständiges Bild des mit der Geschäftsbeziehung verbundenen Risikos zu erhalten und eine aussagekräftige Grundlage für eine spätere Überwachung zu bieten.“

Firmen müssen ihre Kunden identifizieren und gegebenenfalls deren wirtschaftliche Eigentümer und überprüfen deren Identität.

JMLSG-Anleitungen: Dieser Leitfaden legt die Erwartungen dar, wie Unternehmen Geldwäsche und Terrorismusfinanzierung vorbeugen und damit umgehen sollten. Er umreißt die Erwartungen an Unternehmen zur Verhinderung von Finanzkriminalität und bietet gleichzeitig Flexibilität bei der Anwendung dieser Regeln auf der Grundlage ihrer spezifischen Produkte, Dienstleistungen, Transaktionen und Kundenbasis.

Mitteilungen des HMRC kann auch für die Überwachung von AML-, KYC- und IDV-Updates und -Erwartungen hilfreich sein.

Compliance-Regeln im Vereinigten Königreich

Um skalierbares Wachstum, einen weltweiten Ruf und die Vermeidung hoher Geldbußen zu gewährleisten, müssen Sie sicherstellen, dass Ihr Unternehmen die Vorschriften nationaler und internationaler Aufsichtsbehörden einhält. Da Betrug immer raffinierter wird, werden die Vorschriften weiter verschärft, um sicherzustellen, dass Unternehmen für Finanzkriminalität vor ihrer Haustür zur Verantwortung gezogen werden.

Zu den jüngsten Neuerungen in diesem Bereich gehört die weltweit erste Betrugs-Rückerstattungsregel, die am 7. Oktober in Großbritannien in Kraft trat. Die FCA verlangt nun von Banken, Bausparkassen, Zahlungsinstituten und E-Geld-Instituten, Opfern von digitalem Betrug bis zu 85.000 Pfund pro Fall zu erstatten. Dies wird sicherlich die individuelle Verantwortung jedes Unternehmens in diesem Sektor erhöhen und der Betrugsprävention eine noch höhere Priorität einräumen.

Die Zusammenarbeit mit einer zuverlässigen IDV-, AML- und KYC-Plattform ist für die meisten Unternehmen in Großbritannien mittlerweile von entscheidender Bedeutung, um die Einhaltung gesetzlicher Vorschriften sicherzustellen und digitalen Betrug zu verhindern. Weitere Informationen zum Schutz Ihres Unternehmens vor Betrug erhalten Sie von einem der ComplyCube-Mitarbeiter. Compliance-Experten.