Da der Online-Betrug im Jahr 2024 einen historischen Höchststand erreicht hat, müssen Unternehmen ihren Kunden innerhalb der digitalen Grenzen ihrer Plattformen Sicherheit bieten. Da sich die KYC-Anforderungen in verschiedenen Rechtsräumen ständig weiterentwickeln, müssen Finanzinstitute sicherstellen, dass ihre Know-Your-Customer-Verfahren (KYC) weiterhin wirksam sind, um sowohl Betrüger abzuschrecken als auch KYC- und AML-Konformität zu erreichen. In diesem Leitfaden erfahren Sie, wie die Investition in einen hochmodernen Know-Your-Customer-Prozess dazu beiträgt, Finanzkriminalität zu bekämpfen und Kundenbindung zu schaffen, von der Unternehmen langfristig profitieren können.

Betrugsbekämpfung zum Schutz der Kunden mit KYC

Kunden verlieren derzeit mehr als je zuvor durch digitale Betrügereien. Der jährliche Betrugsbericht 2024 von UK Finance weist für das Jahr 2023 Verluste von 1,17 Milliarden Pfund in Großbritannien aus. In den USA überstiegen die landesweiten Betrugsverluste die Marke von $10 Milliarden, was „das erste Mal war, dass Verluste durch Betrug haben diesen Maßstab erreicht.“

Verbraucher meldeten im Jahr 2023 Verluste von mehr als $10 Milliarden durch Betrug. Dies ist das erste Mal, dass die Betrugsverluste diesen Wert erreicht haben. Dies ist ein 14% Erhöhung über den gemeldeten Verlusten im Jahr 2022.

Besonders betroffen sind Finanzinstitute, auf denen Geldwäsche, Terrorismusfinanzierung und andere Finanzkriminalität auf einem historischen Höchststand stattfinden. KYC-Standards müssen streng sein, um Risikoprofile und verdächtiges Verhalten von Kunden schnell zu erkennen. Die risikobasierte Kundensorgfaltspflicht steht dabei im Vordergrund eines robusten KYC-Prozesses.

Proaktives Risikomanagement

Das Betrugsrisikomanagement ist ein wichtiger Grund, warum ein Kunde ein Finanzinstitut einem anderen vorziehen könnte. Eine aktuelle Studie ergab, dass 69% der Verbraucher Bei der Entscheidung zwischen Finanzinstituten wird dem Betrugsschutz inzwischen höchste Priorität eingeräumt, wobei die Bedeutung eines sicheren Kundenidentifizierungsprogramms und einer kontinuierlichen Überwachung sämtlicher Risikofaktoren hervorgehoben wird.

Auf Finanzplattformen sind viele Arten von Betrug möglich, darunter die Eröffnung neuer Konten unter falscher oder gestohlener Identität, Kontoübernahmen, nicht autorisierte Kredit- oder Darlehensanträge und vieles mehr. Zu den wichtigen Schutzmaßnahmen, die erforderlich sind, um Loyalität und Vertrauen bei Kunden zu schaffen, können folgende gehören:

- Sicherung von Konten durch biometrische Authentifizierung, wodurch die Übernahme von Konten erheblich erschwert wird.

- Sichere Identitätsüberprüfung mithilfe von Echtzeiterkennungstechnologie zur Identifizierung synthetischer, gestohlener oder falscher Identitäten. Auf diese Weise können Unternehmen Betrüger schnell daran hindern, Kredite oder Darlehen zu beantragen und ein Konto im Namen einer anderen Person zu eröffnen.

- Laufende Überwachung mit Betrugswarnungen und -benachrichtigungen. Um das Vertrauen der Kunden zu gewinnen, ist es entscheidend, Kunden in Echtzeit zu warnen, wenn auf ihren Konten potenziell betrügerische Aktivitäten festgestellt werden.

Darüber hinaus wird durch ein strenges AML-Screening, das Sanktionen und PEP-Screening, Überprüfungen auf negative Medienberichte, Watchlist-Screening und kontinuierliches Monitoring umfassen kann, die vollständige Einhaltung der AML-Vorschriften sichergestellt und so das digitale Vertrauen gestärkt.

Erweiterte Betrugserkennung

Die Betrugserkennung hat dank neuer KI-gestützter Technologien große Fortschritte gemacht. Die Unterstützung von KYC-Prozessen mit marktführenden KI-Tools trägt dazu bei, einen vertrauenswürdigen globalen Ruf aufzubauen. Zu den neuesten Technologien gehören:

Lebendigkeitserkennung

Die Echtheitserkennung kann gestohlene oder falsche Identitäten identifizieren. Dabei wird KI verwendet, um biometrische Daten aus einem während der Kundenaufnahme übermittelten Video zu ziehen und so zu überprüfen, ob es sich bei der Person um eine echte, lebende Person handelt. Der Einsatz der Echtheitserkennung stellt sicher, dass Unternehmen während dieser Aufnahmeprozesse Deepfake-Technologien erkennen, indem sie subtile Mikroausdrücke und Hautstrukturen analysieren, um Echtheit sicherzustellen. Die Identität des Kunden wird effektiv überprüft und erfüllt in Verbindung mit einer erweiterten Dokumentenüberprüfung die KYC-Vorschriften.

Optische Zeichenerkennung

Mithilfe der optischen Zeichenerkennung (OCR) können Daten aus Bildern von KYC-Dokumenten schnell und effektiv extrahiert und so die Identität eines Kunden überprüft werden. Die OCR-Technologie extrahiert wichtige Datenpunkte (z. B. Name, Geburtsdatum, Adresse) aus Ausweisdokumenten und stellt sicher, dass keine manuellen Fehler oder Inkonsistenzen auftreten.

Diese extrahierten Informationen können dann mit Datenbanken wie Sanktionslisten, Listen politisch exponierter Personen (PEP) und Beobachtungslisten abgeglichen werden, um Personen mit hohem Risiko zu identifizieren. OCR kann Anomalien in Bildern von von der Regierung ausgestellten KYC-Dokumenten erkennen, die auf betrügerische Manipulation hinweisen könnten.

KYC-Anforderungen als Wettbewerbsvorteil

In den letzten Jahren sind ausgefeilte KYC-Compliance-Prozesse in Finanzinstituten zur Verhinderung von Finanzkriminalität wie Geldwäsche zu einem klaren Wettbewerbsvorteil geworden. Kunden suchen nach Plattformen, die sie jederzeit schützen können, insbesondere da in letzter Zeit so viele Finanzinstitute Opfer von groß angelegten Betrügereien geworden sind.

45% aller nachteiligen Beiträge im Finanzsektor im Jahr 2023 standen im Zusammenhang mit Identitätsdiebstahl und Identitätsbetrug.

Der Bankensektor hat sich als Hauptziel für Identitätsdiebstahl und synthetischen Identitätsbetrug herausgestellt. Laut Synectics Solutions, das die größte syndizierte Risikoinformationsdatenbank Großbritanniens verwaltet, 45% aller nachteiligen Beiträge im Finanzsektor im Jahr 2023 standen im Zusammenhang mit gestohlenen Identitäten und Identitätsbetrug. Betrüger nutzen gefälschte oder gestohlene Identitäten, um Geld von Konten abzuheben, nicht autorisierte Einkäufe zu tätigen oder sich auf betrügerische Weise Kredite zu sichern.

Differenzierung durch Compliance

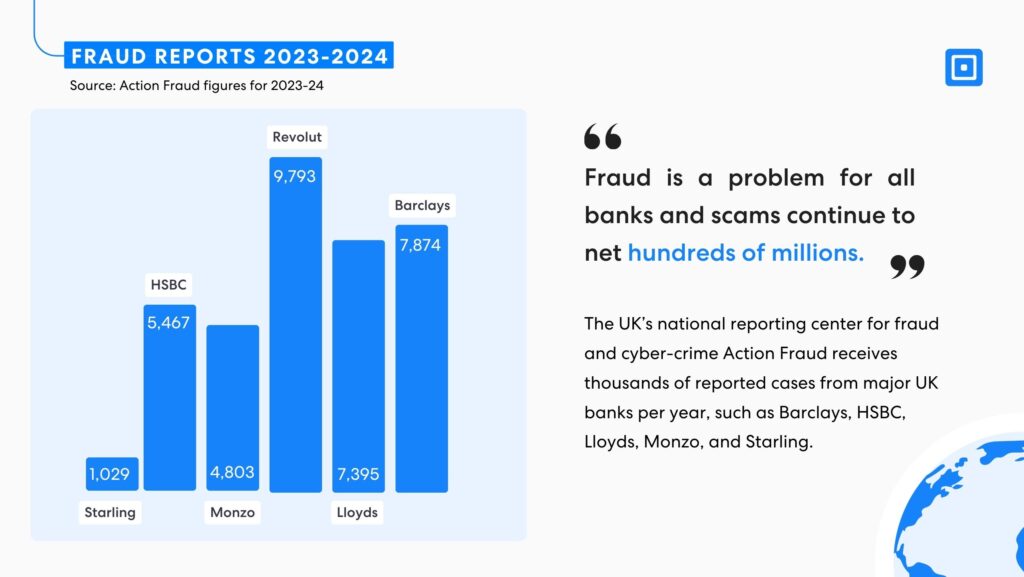

Zwischen 2023 und 2024 stiegen die Betrugsmeldungen bei den großen Finanzinstituten sprunghaft an. HSBC erhielt 5.467 Meldungen, Revolut 9.793, Lloyds 7.395 und Barclays 7.874. Diese Zahlen unterstreichen die weitverbreitete und raffinierte Natur moderner Betrugspraktiken und unterstreichen die dringende Notwendigkeit für Finanzinstitute, ihre Prioritäten neu zu bewerten, um das Vertrauen und die Loyalität der Kunden zu gewinnen. Weitere Informationen zum Identitätsbetrug bei britischen Finanzinstituten finden Sie unter „Revolut fällt einem Identitätsbetrug zum Opfer.“

Strenge KYC-Prozesse ermöglichen es Unternehmen zudem, in stark regulierten Märkten tätig zu sein und unterstützen so die globale Marktexpansion. Dadurch werden Unternehmen als zuverlässige internationale Akteure positioniert, was Investoren Sicherheit bietet und das Vertrauen von Kunden und Stakeholdern stärkt.

Unternehmen, die sich durch zuverlässige Betrugsabwehr von der Konkurrenz abheben können, werden in ihrer Branche weiterhin einen Wettbewerbsvorteil haben, da Sicherheit für die Kunden weiterhin oberste Priorität hat. Ein Unternehmen, das die weltweiten KYC- und AML-Vorschriften einhält und einen guten Ruf in puncto Sicherheit pflegt, wird mit weitaus größerer Wahrscheinlichkeit einen Kunden gewinnen.

Wie sieht ein umfassender KYC-Prozess aus?

Damit ein KYC-Prozess eine wirksame Verteidigung gegen Betrug darstellt und die Einhaltung von Vorschriften gewährleistet, müssen mehrere wichtige Schritte umgesetzt werden. Einige davon sind:

Erweiterte Dokumentenprüfung: Bei einer Dokumentenprüfung wird ein von einer Behörde ausgestelltes Ausweisdokument auf Anzeichen von Manipulation geprüft und wichtige Informationen werden mithilfe der OCR-Technologie extrahiert.

Biometrische Verifizierung mit Lebenderkennung: Die biometrische Überprüfung identifiziert schnell Präsentationsangriffe, wie sie etwa mit Deepfake-Technologie durchgeführt werden. Biometrische Datenproben werden aus eingereichten Bildern und Videos entnommen, die untersucht werden sollen. Außerdem werden Details wie Hautstruktur und subtile unwillkürliche Bewegungen analysiert.

Überprüfung durch mehrere Auskunfteien: Mit einem Multi-Bureau Check können Unternehmen Kundendaten wie Name, Adresse, Geburtsdatum und Sozialversicherungsnummer anhand vertrauenswürdiger, maßgeblicher Quellen wie Behörden und Kreditauskunfteien überprüfen.

Konformität mit ComplyCube

ComplyCube bietet hochmoderne KYC-Lösungen, die Unternehmen dabei helfen, ihre Kunden und ihre Plattform vor Betrug zu schützen. Die Einhaltung komplexer regulatorischer Strukturen ermöglicht Unternehmen eine schnelle und nahtlose Skalierung, was durch die Plattform von ComplyCube unterstützt wird.

Für weitere Informationen zur Stärkung Ihres Unternehmens mit einem robusten KYC-Prozess wenden Sie sich an einen unserer Compliance-Experten.