Das schnelle Wachstum der Online-Wirtschaft und der kometenhafte Aufstieg der FinTech-Branche haben zu einer beispiellosen Nachfrage nach Tools zur Bekämpfung der Geldwäsche (AML) und Know Your Customer (KYC) geführt. Was verstehen wir unter AML und KYC? Können wir diese beiden Begriffe synonym verwenden? Um den Unterschied zwischen KYC und AML zu verstehen, schauen wir uns zunächst an, was jeder Prozess impliziert.

Was ist Know Your Customer (KYC)?

KYC ist der Prozess, den Finanzinstitute durchführen, um relevante Daten von ihren Kunden zu sammeln, um deren Identität und Risikoprofil festzustellen. So müssen Investoren beispielsweise verifiziert werden, bevor sie an einer Finanzierungsrunde teilnehmen, und ebenso müssen Einzelpersonen verifiziert werden, bevor sie ein Bankkonto eröffnen. Die Vorschriften zur Bekämpfung der Geldwäsche (AML) verlangen KYC für regulierte Unternehmen, um sicherzustellen, dass sie keine Geschäfte mit böswilligen Personen tätigen und zur Terrorismusfinanzierung beitragen.

Was ist Geldwäschebekämpfung (AML)?

AML bezieht sich auf Maßnahmen, Richtlinien und Kontrollen, die von regulierten Institutionen und Regierungen eingesetzt werden, um Finanzkriminalität (FinCrime), insbesondere Geldwäsche und Terrorismusfinanzierung, zu verhindern, zu verhindern und zu bekämpfen. AML umfasst auch Sanktionen, die von Regierungen oder internationalen Gremien verwendet werden bestimmte Regime zwingen, ihr Verhalten zu ändern. Darüber hinaus ist die AML-Richtlinie einer regulierten Institution Teil ihres umfassenderen AML-Compliance-Programms, das entwickelt wurde, um die Anforderungen ihrer lokalen AML-Vorschriften zu erfüllen.

Was ist ein Kundenidentifikationsprogramm (CIP)?

Unternehmen führen ein Kundenidentifizierungsprogramm (Customer Identification Program, CIP) durch, um mehr über die Identität eines Kunden zu erfahren, wenn sie neue Kunden aufnehmen. Dies ist der erste Schritt zur Bekämpfung von Finanzkriminalität. CIPs helfen Unternehmen dabei, Kunden zu identifizieren, damit sie weitere behördliche Kontrollen, wie z. B. ein AML-Screening, durchführen können. Weitere Informationen finden Sie unter „Was ist CIP?„

Was ist Kunden-Due-Diligence (CDD)?

Die AML- und KYC-Vorschriften besagen, dass ein Unternehmen, sobald es einen Kunden identifiziert hat, eine Kundensorgfaltspflichtprüfung durchführen muss, um das damit verbundene Risikoniveau zu ermitteln. Die Kundensorgfaltspflicht umfasst unter anderem weitere Identitätsprüfungen sowie Hintergrund- und AML-Screenings.

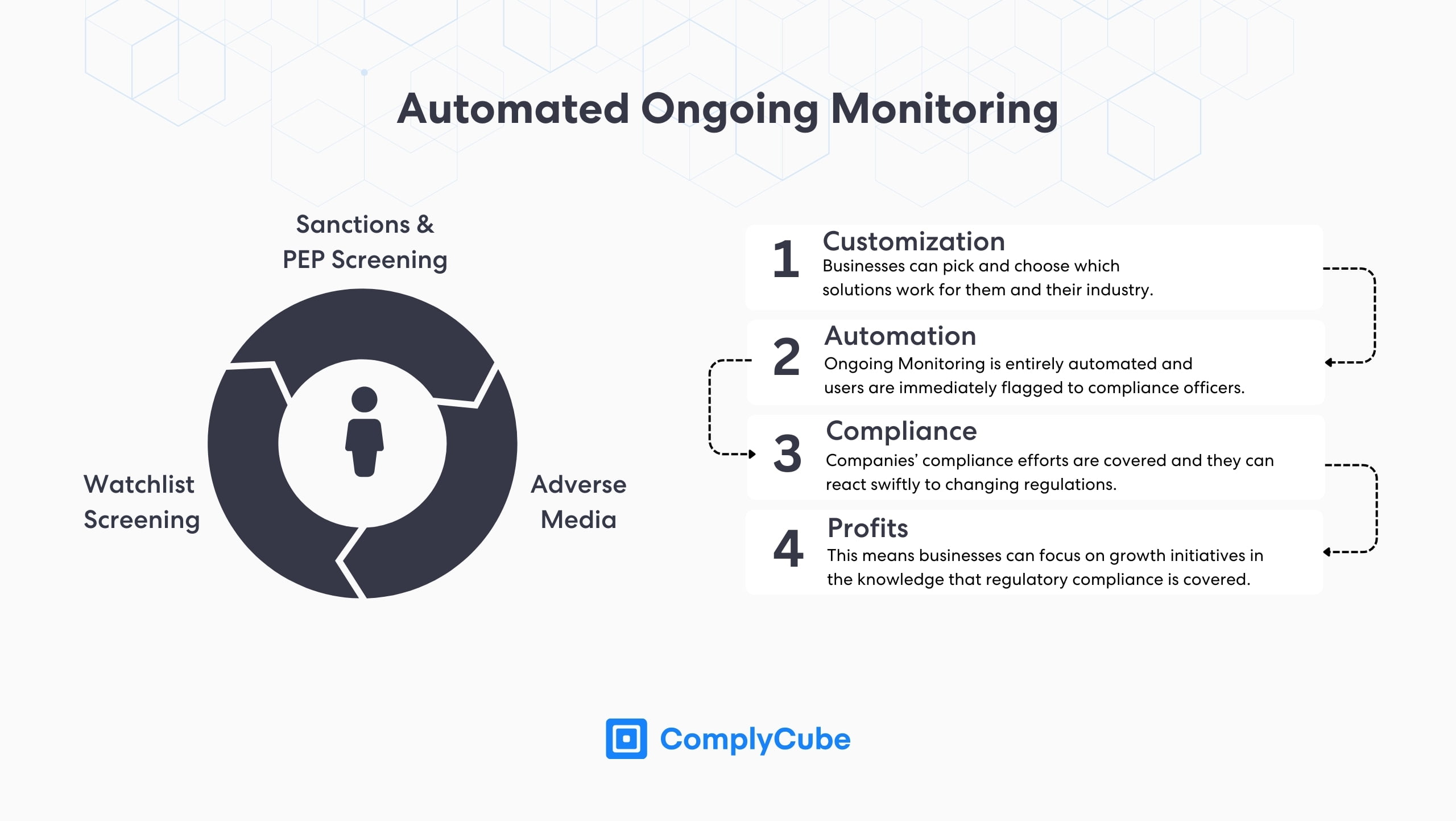

Bei Personen mit höherem Risiko, wie etwa politisch exponierten Personen (PEPs), ist gelegentlich eine verstärkte Due Diligence (EDD) erforderlich. Um Geldwäsche zu verhindern, werden diese Prozesse rund um die Uhr im Rahmen einer sogenannten laufenden Überwachung durchgeführt. Weitere Informationen finden Sie unter Was ist Kunden-Due-Diligence?

Wie unterscheiden sich KYC und AML?

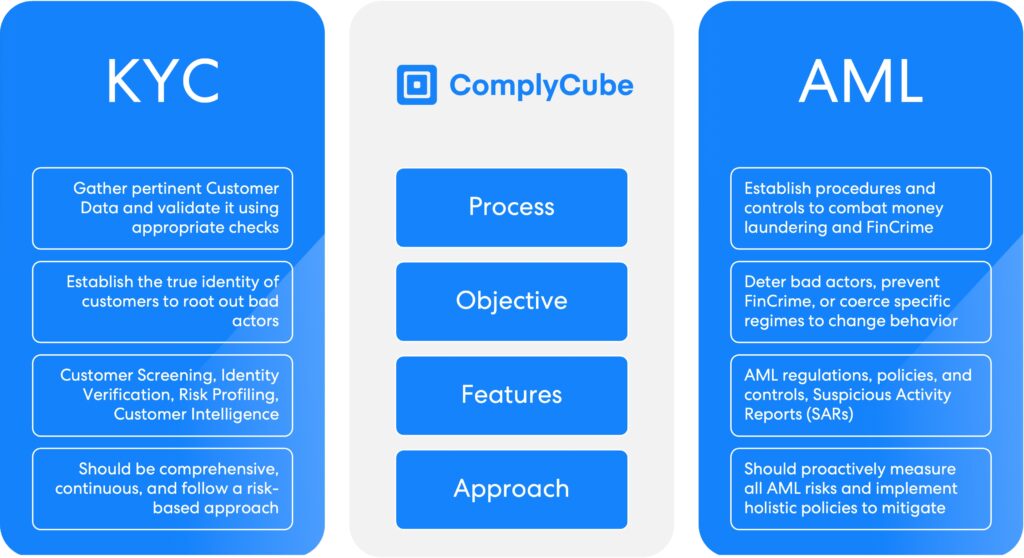

Obwohl Institutionen die Grenzen zwischen AML und KYC verwischen können, handelt es sich um zwei unterschiedliche Compliance-Frameworks. Sie haben unterschiedliche Bereiche, Prozesse und Ziele, wie in der folgenden Vergleichsgrafik dargestellt. AML ist viel umfassender und umfasst typischerweise viele Komponenten wie:

- KYC-Verfahren.

- AML-Standards und -Richtlinien.

- Risikobasierte AML-Richtlinien.

- AML-Personalhandbücher.

- Laufende Risikobewertung und kontinuierliche Überwachung.

- AML-Compliance-Schulungsprogramm für Mitarbeiter.

- Interne Kontrollen und interne Audits.

- Eskalationsmatrizen und -verfahren.

Vor diesem Hintergrund erfordert eine effektive AML-Richtlinie einen zuverlässigen KYC-Prozess, da FinCrime nicht verhindert oder entdeckt werden kann, ohne die wahre Identität der Kunden und ihre Geldquelle zu ermitteln. Auf der anderen Seite informieren AML-Gesetze und -Richtlinien der risikobasierte Ansatz die für KYC-Verfahren befolgt werden muss.

AML vs. KYC-Compliance-Lösungen

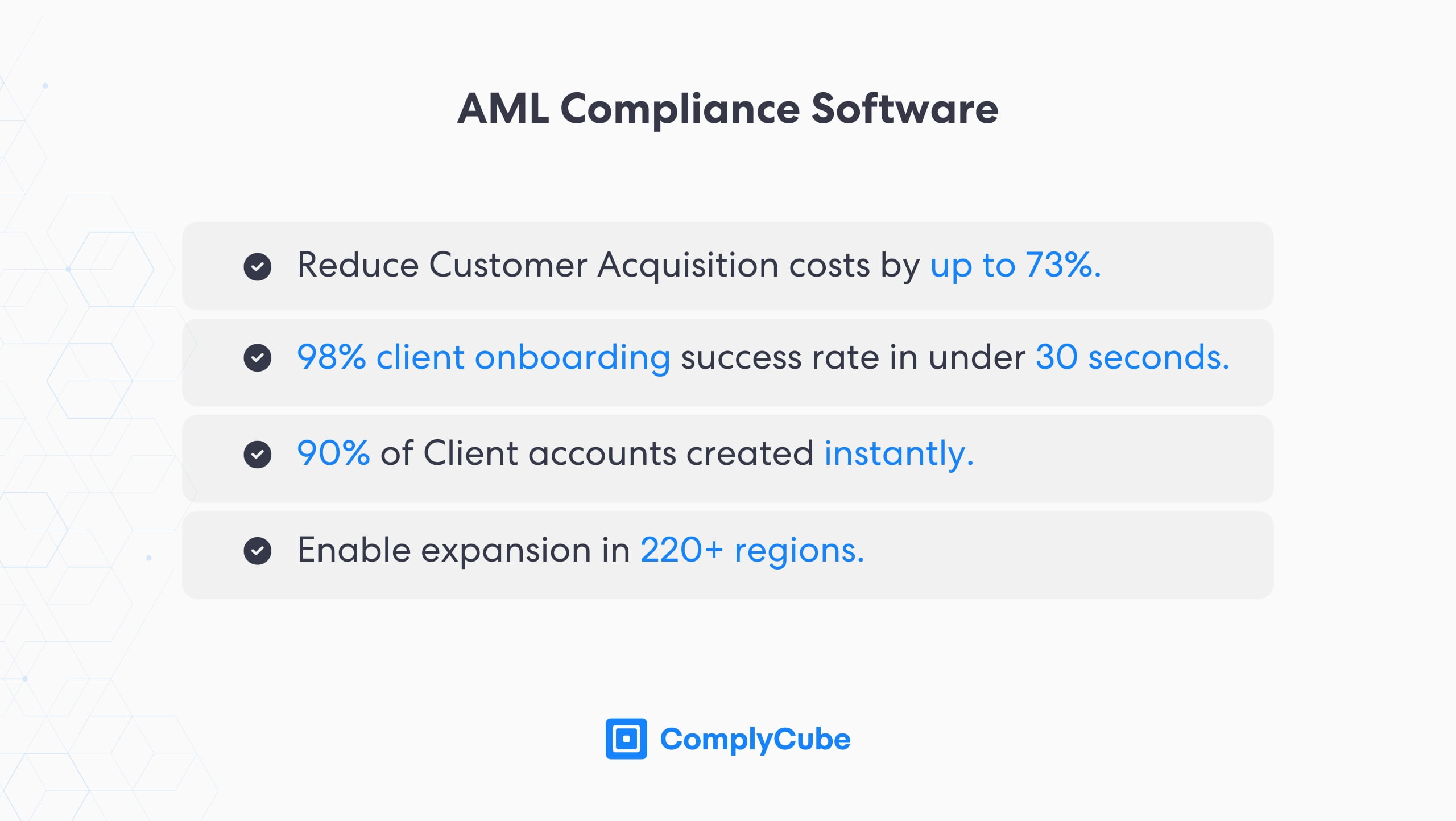

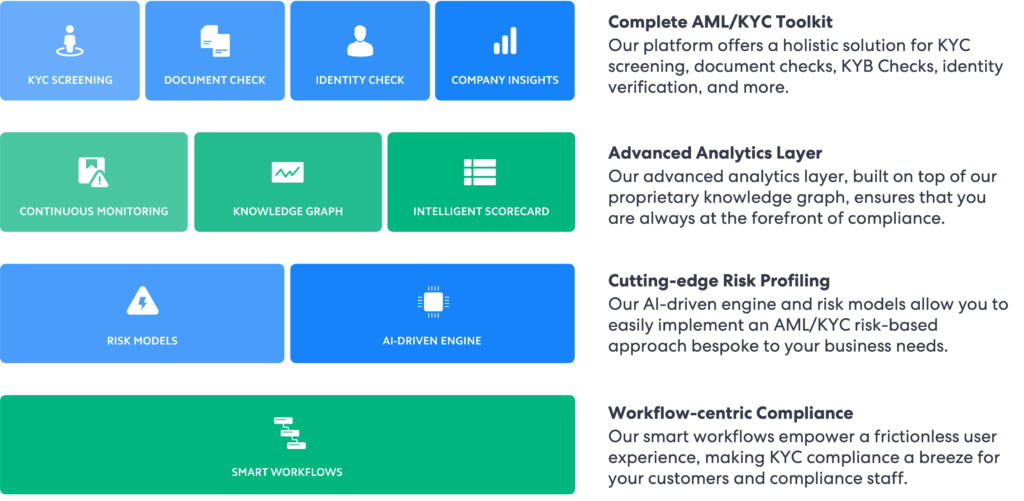

Die Einhaltung der AML/CFT-Vorschriften erfordert einen erheblichen Verwaltungsaufwand und umfangreiche Datenanalysen. Daher entscheiden sich viele Unternehmen für die Automatisierung von AML-Prozessen mit verschiedenen innovativen Tools, um menschliche Fehler zu reduzieren und potenzielle Strafen für die Einhaltung von Vorschriften zu vermeiden. Automatisierung bietet AML nicht nur verbesserte Geschwindigkeit, Genauigkeit und Effizienz; Es hilft Unternehmen auch, schnell auf neue Vorschriften zu reagieren und weiterhin die höchsten Compliance-Standards zu liefern.

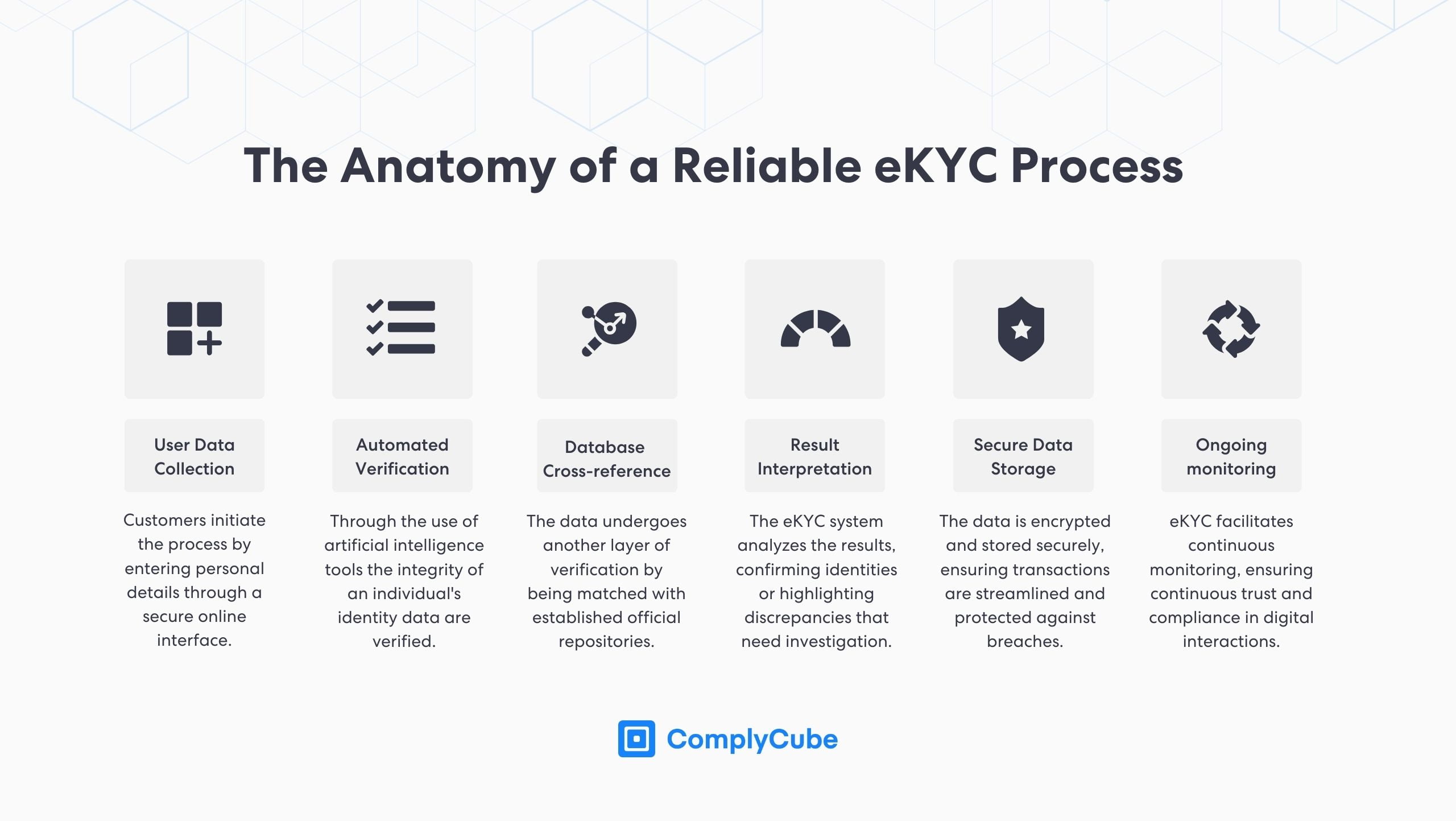

Beispielsweise können AML-Lösungen Kundendaten schnell analysieren, nach bestimmten Risiko-Flags suchen und Echtzeit-Warnungen auslösen Geldwäschebeauftragte (MLROs). Sie helfen auch bei der Automatisierung von KYC-Verfahren durch elektronische Identitätsprüfung (eIDV), was typischerweise die folgenden zwei Schritte umfasst:

- Erwerb eines Identitätsdokuments, zB Reisepass, Personalausweis oder Führerschein. Das ID-Dokument wird dann über mehrere Vektoren wie Authentizität, Konsistenz, Ablauf usw. analysiert.

- Feststellung, dass der Dokumenteninhaber während der Transaktion tatsächlich anwesend ist. Dies wird durch die Aufnahme eines Selfies/Videos zusammen mit einer passiven oder aktiven Lebendigkeitsprüfung erreicht.

Bei ComplyCubehaben wir einen leistungsstarken AML/KYC-Compliance-Stack aufgebaut, zusätzlich zu intelligenten Workflows und APIs. Unsere einzigartige Plattform ermöglicht es Unternehmen, schnell ein risikobasiertes AML/KYC-Framework zu implementieren, das auf ihre Bedürfnisse zugeschnitten ist. Unternehmen können auch unsere hochmodernen Mobil- und Web-SDKs nutzen, um benutzerfreundliche KYC-Prozesse zu erstellen, die die Identität von Kunden mühelos überprüfen.

Weitere Informationen zum Schutz Ihres Unternehmens erhalten Sie von unserem Compliance-Experten Team.