In einem aktuellen Fall von Identitätsbetrug wurden einem Geschäftsmann 165.000 Pfund von seinem Revolut-Konto gestohlen, nachdem Kriminelle den Identitätsüberprüfungsprozess des Unternehmens umgangen hatten. Betrüger konnten sich Zugang zu seinem Konto verschaffen, indem sie Schwachstellen in der Gesichtserkennungssoftware von Revolut ausnutzten. Dieser Vorfall wirft kritische Zweifel an der Wirksamkeit biometrischer Überprüfungssysteme im Finanzsektor auf und verdeutlicht die zunehmende Raffinesse digitaler Betrugstaktiken.

Der Bankensektor ist zu einem Hauptziel für Identitätsdiebstahl und synthetischen Identitätsbetrug geworden. Untersuchungen von Synectics Solutions, dem Betreiber der größten syndizierten Risikoinformationsdatenbank Großbritanniens, ergaben, dass 451.000.000 aller negativen Beiträge im Finanzsektor im Jahr 2023 mit gestohlenen Identitäten und Identitätsbetrug in Verbindung standen. Mit einer gefälschten oder gestohlenen Identität können Betrüger Geld von Konten abheben, betrügerische Einkäufe tätigen oder Kredite aufnehmen.

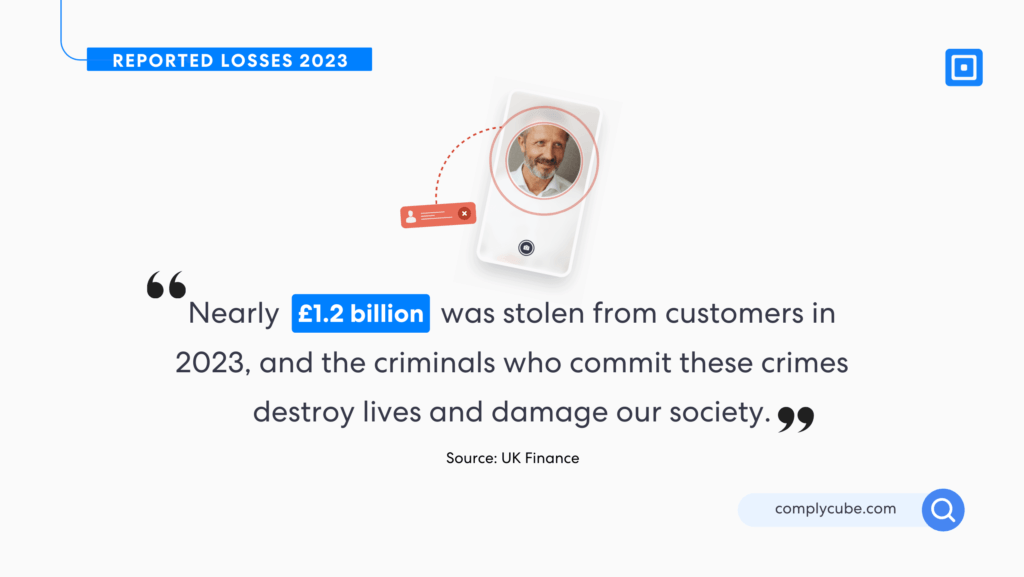

Fast 1,2 Milliarden Pfund wurden im Jahr 2023 von Kunden gestohlen, und die Kriminellen, die diese Verbrechen begehen, zerstören Leben und schaden unserer Gesellschaft.

Der Bericht 2024 von UK Finance hob kürzlich hervor, dass im Jahr 2023 fast 1,2 Milliarden Pfund von Kunden gestohlen wurden. Der Identitätsdiebstahl nahm zu, die Verluste stiegen um 53 Prozent auf 79,1 Millionen Pfund. Wenn es Kriminellen nicht gelingt, Opfer durch Social Engineering dazu zu bringen, autorisierte Zahlungen zu tätigen, verwenden sie gestohlene persönliche Informationen und Kartendaten, um entweder bestehende Konten zu übernehmen oder neue Kreditkarten zu beantragen. Ben Donaldson, Managing Director of Economic Crime bei UK Finance, erklärte:, "Fast 1,2 Milliarden Pfund wurde im Jahr 2023 von Kunden gestohlen, und die Kriminellen, die diese Verbrechen begehen, zerstören Leben und schädigen unsere Gesellschaft. Das gestohlene Geld finanziert schwere organisierte Kriminalität und die Opfer erleiden oft emotionalen Schaden, da Betrug ein heimtückisches und manipulatives Verbrechen ist.“

Diese Form des Identitätsbetrugs kann und sollte von der Finanzdienstleistungsbranche verhindert werden. Es spricht viel dafür, die ausgefeiltesten Betrugserkennungslösungen auf dem Markt zu implementieren. Gesichtserkennungssoftware muss eine aktive Echtheitserkennung in Verbindung mit einer KI-gestützten Dokumentenprüfung nutzen, um diese kostspieligen Fälle von Identitätsbetrug zu verhindern.

Was ist passiert?

Jack, ein britischer Geschäftsmann, wurde kürzlich Opfer eines Betrugs und verlor 165.000 £ aufgrund von Identitätsbetrug auf der Bankplattform von Revolut. Im Februar dieses Jahres erhielt Jack in einem Coworking-Space einen Anruf von einem Betrüger. Der Anrufer gab vor, von Revolut zu sein, und warnte Jack, dass sein Konto möglicherweise kompromittiert worden sei.

Anschließend forderte der Anrufer Jack auf, vertrauliche Daten herauszugeben, mit denen die Betrüger das Revolut-Konto auf ihrem Gerät freischalteten. So erhielten sie einen Überblick über seine vorherigen Transaktionen, darunter auch den Einkauf bei Etsy, einer E-Commerce-Plattform. Jack telefonierte noch mit den Betrügern und erhielt eine SMS, die angeblich von Revolut stammte. In der Nachricht wurde er aufgefordert, den Betrag zu bestätigen, den er für den Etsy-Kauf ausgegeben hatte, indem er eine sechsstellige Zahl eingab, die er den Betrügern laut vorlas. Anschließend richteten sie ein eigenes Konto ein, das sie ebenfalls Etsy nannten, und autorisierten mit der sechsstelligen Zahl stattdessen eine neue Zahlung auf ihr gefälschtes Konto.

Zwei weitere SMS trafen ein und forderten die Autorisierung kleiner Zahlungen an zwei weitere betrügerische Konten namens „Revolut Fees“ und „Revolut Fees Care“. Jack genehmigte unwissentlich auch diese Transaktionen und richtete damit drei neue Zahlungsempfänger ein. Dies löste einen schwerwiegenden Verstoß aus und es dauerte nicht lange, bis Tausende von Pfund vom Konto abgebucht wurden.

Große Banken kämpfen mit Identitätsbetrug

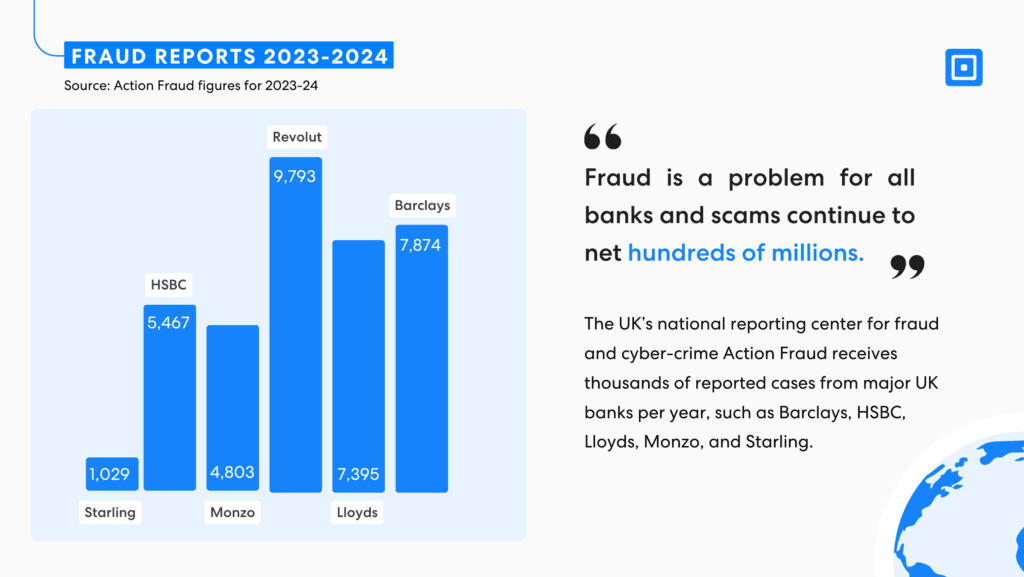

Revolut ist sicherlich nicht die einzige Riesenbank, deren Plattform Opfer von Identitätsbetrug wird. Das britische nationale Meldezentrum für Betrug und Internetkriminalität, Action Fraud, erhält Tausende gemeldeter Fälle auch von anderen großen britischen Banken wie Barclays, HSBC, Lloyds, Monzo und Starling.

Daten zeigen, dass es zwischen 2023 und 2024 bei HSBC 5.467 Betrugsmeldungen gab, bei Revolut 9.793, bei Lloyds 7.395 und bei Barclays 7.874. Die Tatsache, dass die meisten großen Banken betroffen waren, beweist die erschreckende Raffinesse moderner Betrugspraktiken und unterstreicht die Notwendigkeit einer Neupriorisierung bei den Finanzinstituten. Investitionen in eine angemessene Infrastruktur zur Betrugserkennung werden Unternehmen letztendlich dabei helfen, schwerwiegende Betrugsangriffe abzuwehren, was ihnen auf lange Sicht unüberwindbare Kosten ersparen könnte.

Rückerstattungen bei Identitätsbetrug in Sicht

Ein kritischer Punkt für Banken in Großbritannien ist die neue Rückerstattungsregel der FCA, die Banken verpflichtet, Betrugsopfern bis zu 85.000 Pfund zu erstatten. Dies könnte sich in zukünftigen Betrugsfällen als sehr kostspielig erweisen und unterstreicht die Notwendigkeit für Banken, sicherzustellen, dass ihre KYC-, IDV- und AML-Infrastruktur einen starken Schutz gegen Betrüger bietet.

Revolut verfügt derzeit über eine vorläufige Banklizenz in Großbritannien und ist auf dem Weg, eine vollwertige Bank zu werden. Dies bedeutet, dass Revolut in zukünftigen Fällen diesen Rückerstattungsstandards unterliegen wird. Bis dahin fungiert es weiterhin als E-Geld-Institut, das diesen Regeln nicht unterliegt.

Die meisten Menschen sind sich des Ausmaßes des Betrugs, insbesondere des APP-Betrugs, der derzeit auf Plattformen wie Revolut stattfindet, nicht bewusst. Zahlen des PSR aus dem letzten Jahr zeigten, dass für jede Million Pfund, die auf Revolut-Konten eingezahlt wurden, 756 Pfund von APP-Betrug.

62% der Revolut-Betrugsopfer im Jahr 2023 wurden durch unerlaubten Betrug betrogen.

Betrügerische Angriffe auf Banken können in autorisierten und nicht autorisierten Betrug unterteilt werden. Identitätsdiebstahl und Kontoeinbrüche fallen in die letztere Kategorie, da Betrüger in der Lage sind, sich in Konten einzuhacken, indem sie die Identität eines Kunden annehmen. In Anbetracht der Tatsache, dass laut dem Bericht von Revolut die meisten Opfer von nicht autorisiertem Betrug betroffen waren, muss die biometrische Identitätsüberprüfung, die eine aktive Echtheitserkennung nutzt, tief in die täglichen Aktionen auf der Plattform eingebettet sein. Dies gilt insbesondere für neue Anmeldeversuche.

Implementierung eines robusten KYC mit ComplyCube

Die Technologie zur Echtheitserkennung von ComplyCube verhindert Betrugsversuche, indem sie biometrische Identitätsdaten und von Behörden ausgestellte Dokumente validiert, um Betrug zu verhindern. Banken wie Revolut würden stark von ihren fortschrittlichen KI-gestützten Betrugserkennungstools profitieren und durch die Geschwindigkeit der Überprüfungen Kosten und Einarbeitungszeit sparen. Zu den wichtigsten Lösungen, von denen sie profitieren würden, gehören:

Biometrische Verifizierung mit aktiver Lebenderkennung: Die hochmoderne biometrische Echtheitserkennung von ComplyCube, zertifiziert nach ISO 30107-3 und PAD Level 2, überprüft, ob die Person, die das Ausweisdokument vorlegt, mit den übermittelten Angaben übereinstimmt. Ihr Identity Verification (IDV)-System nutzt sowohl biometrische als auch verhaltensbasierte Analysen, um starken Schutz vor betrügerischen oder synthetischen Identitäten zu bieten.

Umfassende Dokumentenprüfung: Mithilfe von KI-gestützter Technologie in Verbindung mit Expertenprüfungen überprüft ComplyCube Identitätsdokumente gründlich. Dadurch wird sichergestellt, dass die Dokumente authentisch, unverändert und gültig sind. ComplyCube deckt eine breite Palette von Dokumenttypen ab – Reisepässe, Führerscheine, Personalausweise, Aufenthaltsgenehmigungen, Visastempel und Reisedokumente – und bietet umfassenden Schutz vor Identitätsbetrug.

Weitere Informationen zum Schutz Ihres Unternehmens vor Betrug erhalten Sie bei ComplyCube. Compliance-Experten.