Ein risikobasierter Ansatz (RBA) ist für die effektive Umsetzung des Know Your Customer (KYC)- und Anti-Geldwäsche (AML)-Compliance-Rahmenwerks von zentraler Bedeutung. Diese moderne Risikobewertungskontrolle für Terrorismusfinanzierung und Geldwäsche ist eine wichtige Technik, die Unternehmen auf der ganzen Welt die Einhaltung der AML-Vorschriften ermöglicht. RBAs sind eine Schlüsselregelung in den Empfehlungen der Financial Action Task Force (FATF) und ermöglichen es Unternehmen, das damit verbundene AML-Risiko ihrer Benutzer ordnungsgemäß zu ermitteln.

Woher kommt die RBA?

Mitte der 1990er Jahre befanden sich die Gesetze zur Risikobewertung von KYC und Geldwäschebekämpfung noch in der Entwicklungsphase. Was heute als risikobasierter Ansatz bezeichnet wird, war damals ein regelbasierter Ansatz. Dies war letztlich eine starre Regelung, da die Nuancen unabhängiger Unternehmen nicht berücksichtigt wurden, was bedeutete, dass Finanzinstitute sich an bestimmte Regeln halten mussten, die einfach nicht wirksam waren.

Dies hatte zur Folge, dass alle Verbraucher denselben KYC- und AML-Kontrollen unterzogen wurden, unabhängig von der Branche, in der sie tätig waren, oder ihrem damit verbundenen Risikoprofil. Dies wirkte sich letztendlich auf das Branchen- und Geschäftswachstum aus und führte zur Entwicklung des risikobasierten Ansatzes.

Post-2000: Ein risikobasierter Ansatz

Der Name RBA wurde im Jahr 2000 von der Financial Services Authority (FSA) geprägt, obwohl die Behörde heute Financial Conduct Authority (FCA) heißt, die oberste Finanzaufsichtsbehörde des Vereinigten Königreichs. Im Jahr 2012 hat die Organisation im Rahmen einer Überarbeitung der Empfehlungen der FATF offiziell eine RBA als zentrales Regelwerk eingeführt.

Die Komponenten eines risikobasierten Ansatzes

Die RBA verlangt von Finanzinstituten, AML-Risikobewertungen durchzuführen, die dem Grad des damit verbundenen Risikos angemessen sind, dem ein Unternehmen ausgesetzt ist. Das damit verbundene Risiko kann sich je nach geografischem Standort ändern, an dem das Unternehmen tätig ist und von dem aus es Kunden annimmt, der Branche, in der es tätig ist, den von ihm erbrachten Dienstleistungen und vielem mehr.

Erste Risikobewertung

Die anfängliche AML-Risikobewertung identifiziert die mit einem Kunden verbundenen Risikofaktoren, einschließlich Identifizierung, Hintergrund-AML-Screening und kontinuierlicher Überwachung, um einen Risikowert zu ermitteln. In jeder dieser Kategorien gibt es unterschiedliche Compliance-Stufen. Beispielsweise müssen Unternehmen, die in risikoreicheren Branchen tätig sind, wie z. B. Virtual Asset Service Provider (VASPs oder Krypto-Börsen), die höchste Stufe der Identifizierung und AML-Risikobewertung durchführen.

Proportionale Reaktion

Sobald die Identifizierung und die AML-Risikobewertung durchgeführt wurden, müssen Unternehmen ihre Ressourcen entsprechend dem Risikoniveau zuweisen. Kundentypen können erheblich variieren. Wenn beispielsweise bei einem PEP-Screening (Political Exposed Person) festgestellt wird, dass ein Verbraucher politische Verbindungen hat, unterliegt er einer erweiterten Sorgfaltspflicht (EDD) und nicht einer grundlegenden Sorgfaltspflicht (CDD). Mit diesem Ansatz können Unternehmen die Regel so umsetzen, dass sie am besten zu ihren Abläufen passt.

Laufende Überwachung

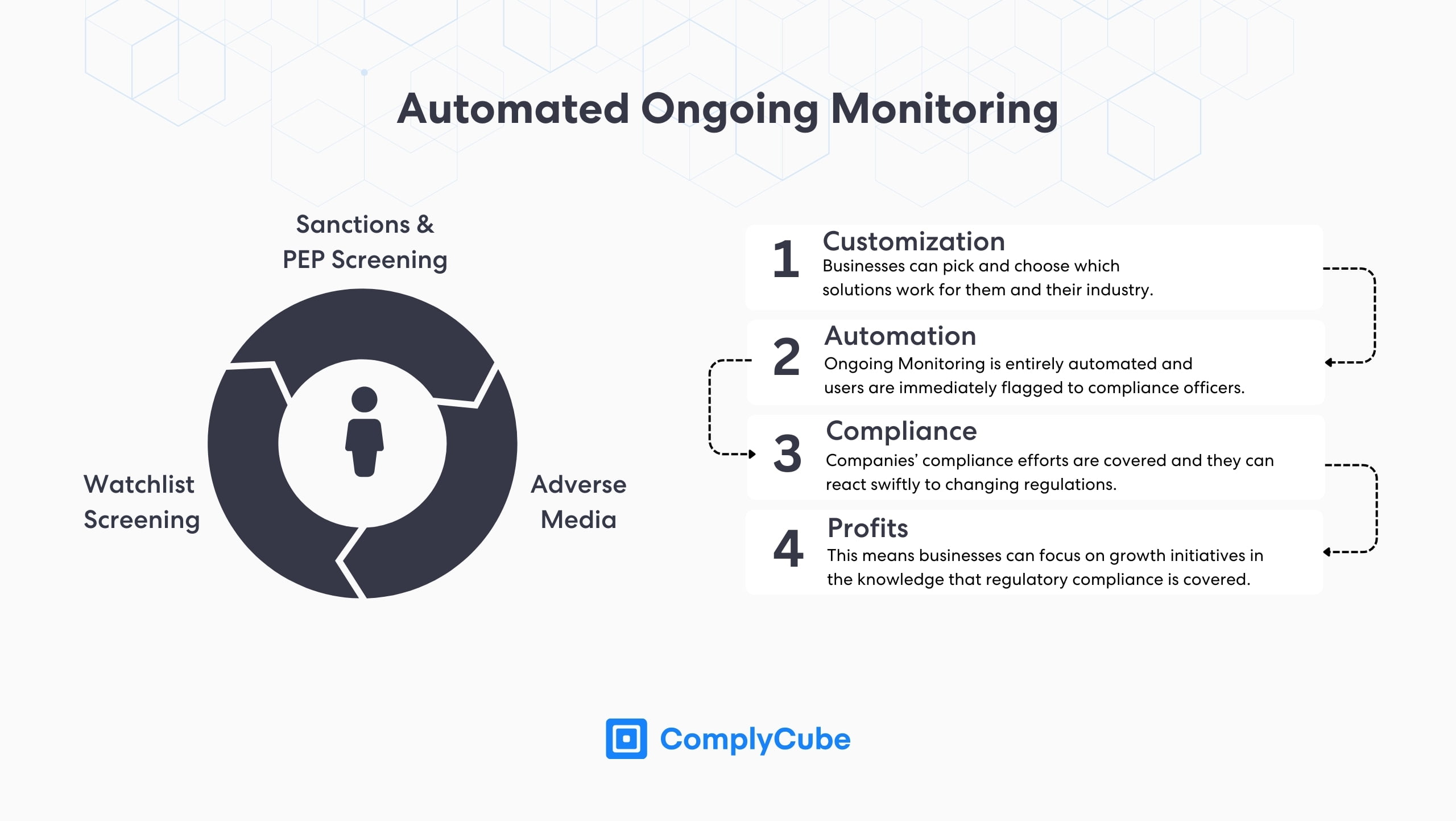

Die kontinuierliche Überwachung ist ein Schlüsselelement der RBA, da sie sicherstellt, dass sich das Risikoniveau der Kunden nicht ändert. Die Durchführung einer laufenden AML-Risikobewertung bedeutet, dass ein Unternehmen informiert wird, wenn sich die Situation eines Kunden ändert. In diesem Fall könnten weitere AML-Kontrollen erforderlich sein, z. B. eine Transaktionsprüfung oder Überwachung zur Meldung von Transaktionsdaten und verdächtigen Aktivitäten.

Flexibler Rahmen im Laufe der Zeit

Schließlich müssen Unternehmen bei der Einhaltung des risikobasierten Ansatzes flexibel sein. Dies ermöglicht es Unternehmen, ihr AML-Programm zu aktualisieren und so ihre AML-Risikobewertung im Laufe der Zeit zu verbessern. Ein solcher Ansatz schafft ein dynamisches Regulierungsumfeld, in dem Institutionen auf neue Vorschriften oder neue betrügerische Methoden reagieren können.

EU-Richtlinien zur Bekämpfung der Geldwäsche

Die Europäische Union (EU) hat mehrere Richtlinien verabschiedet, die die AML/KYC-Empfehlungen der FATF enthalten, darunter ein RBA-Rahmenwerk. Die letzte Richtlinie, die 2020 hinzugefügt wurde, heißt die 6. Geldwäscherichtlinie (6AMLD)Die Mitgliedstaaten haben diese Richtlinien in nationales Recht umgesetzt und unterliegen nun als Verordnungen den in ihrem Zuständigkeitsbereich tätigen Finanzinstituten.

Das EU-AML-System ist dezentralisiert – in jedem EU-Mitgliedsstaat gibt es eine Financial Intelligence Unit (FIU). Die FIUs sind kleine Einheiten, die für das Sammeln von Verdachtsmeldungen (STRs) und die Verfolgung mutmaßlicher Geldwäschefälle verantwortlich sind.

Der EU-Rahmen betont die Rolle der beauftragten Agenturen bei der Bestimmung des Ausmaßes des Geldwäscherisikos, das Transaktionen bergen. Je nach Risikograd führen Experten einzigartige Formen der Kundensorgfaltspflicht durch. Von ihnen wird erwartet, dass sie bei ihrer nationalen FIU eine STR einreichen, um zu entscheiden, ob die Transaktion verdächtig ist. Die Rolle der Fachleute ist daher für die Effizienz des umfassenderen AML-Mechanismus von größter Bedeutung.

Einführung des risikobasierten Ansatzes in Großbritannien und der FCA

Mit der Einführung der Geldwäschevorschriften (Money Laundering Regulations, MLRs) im Jahr 2007 übernahm Großbritannien die RBA in seine Maßnahmen zur Bekämpfung von Geldwäsche und Terrorismusfinanzierung (AML/CTF). Mit den MLRs im Jahr 2017 wurde der RBA-Rahmen weiter in die zentrale Anti-Geldwäsche-Gesetzgebung Großbritanniens verankert.

Unternehmen mussten Risikobewertungen durchführen, CDDs entsprechend dem Risikoniveau durchführen und bei Bedarf EDDs anwenden. Nach dem Brexit war Großbritannien gezwungen, seine eigenen unabhängigen Anti-Geldwäsche-Gesetze zu veröffentlichen, die größtenteils die Richtlinien der FATF und der EU-Richtlinien widerspiegelten.

Der Erfolg des risikobasierten Ansatzes

Die Einführung eines risikobasierten Ansatzes durch die Aufsichtsbehörden hat gezeigt, dass dieser Ansatz als Risikobewertungsmaßnahme zur Bekämpfung von Geldwäsche geeignet ist. Die wichtigsten Erfolge des RBA sind:

Effizienz und Ressourcenverteilung

Die RBA hilft Finanzinstituten, ihre Ressourcen effektiver einzusetzen. Anstatt alle Kunden einer pauschalen Prüfung zu unterziehen, können Banken und andere Finanzinstitute ihre Bemühungen auf Kunden oder Transaktionen mit hohem Risiko konzentrieren. Dieser gezielte Ansatz hat den Instituten viel Zeit und Geld gespart, indem unnötige Compliance-Anstrengungen für Fälle mit geringem Risiko reduziert wurden.

Verbesserte Compliance mit sich entwickelnden Risiken

Die RBA bietet die nötige Flexibilität, um sich an sich entwickelnde Risiken anzupassen, darunter den Aufstieg neuer Technologien, Kryptowährungen und komplexer internationaler Transaktionen. Diese Anpassungsfähigkeit hat sie zu einem Eckpfeiler moderner AML-Strategien gemacht, da sie es Institutionen ermöglicht, die Einhaltung von Vorschriften zu gewährleisten und gleichzeitig mit sich ändernden Geschäftslandschaften umzugehen.

Skalierbarkeit für wachsende Unternehmen

Einer der größten Vorteile der RBA ist ihre Skalierbarkeit. Wenn Unternehmen wachsen oder in neue Märkte expandieren, können sie ihre AML-Kontrollen an die Risiken der neuen Umgebung anpassen. Dies ermöglicht es Unternehmen, mit Kunden mit höherem Risiko zusammenzuarbeiten oder in riskanteren Regionen tätig zu sein, ohne die Compliance zu gefährden.

Reduziertes regulatorisches Risiko

Durch die Umsetzung des RBA zeigen die Institute den Aufsichtsbehörden, dass sie die spezifischen Risiken verstehen, denen sie ausgesetzt sind, und geeignete Maßnahmen ergreifen, um diese zu mindern. Dies verringert die Wahrscheinlichkeit von Strafen oder Bußgeldern wegen Nichteinhaltung und verbessert die Beziehungen zu den Aufsichtsbehörden.

Unterstützung für Geschäftsinnovationen

Die RBA hat auch die Entwicklung neuer, risikoreicher Sektoren – wie der Cannabis- und Kryptowährungsbranche – unterstützt, indem sie es Finanzinstituten ermöglichte, verantwortungsvoll mit ihnen zusammenzuarbeiten. Dieser maßgeschneiderte Ansatz hilft den Instituten, die mit diesen Sektoren verbundenen einzigartigen Risiken zu bewältigen und gleichzeitig ihr Geschäftswachstum zu unterstützen.

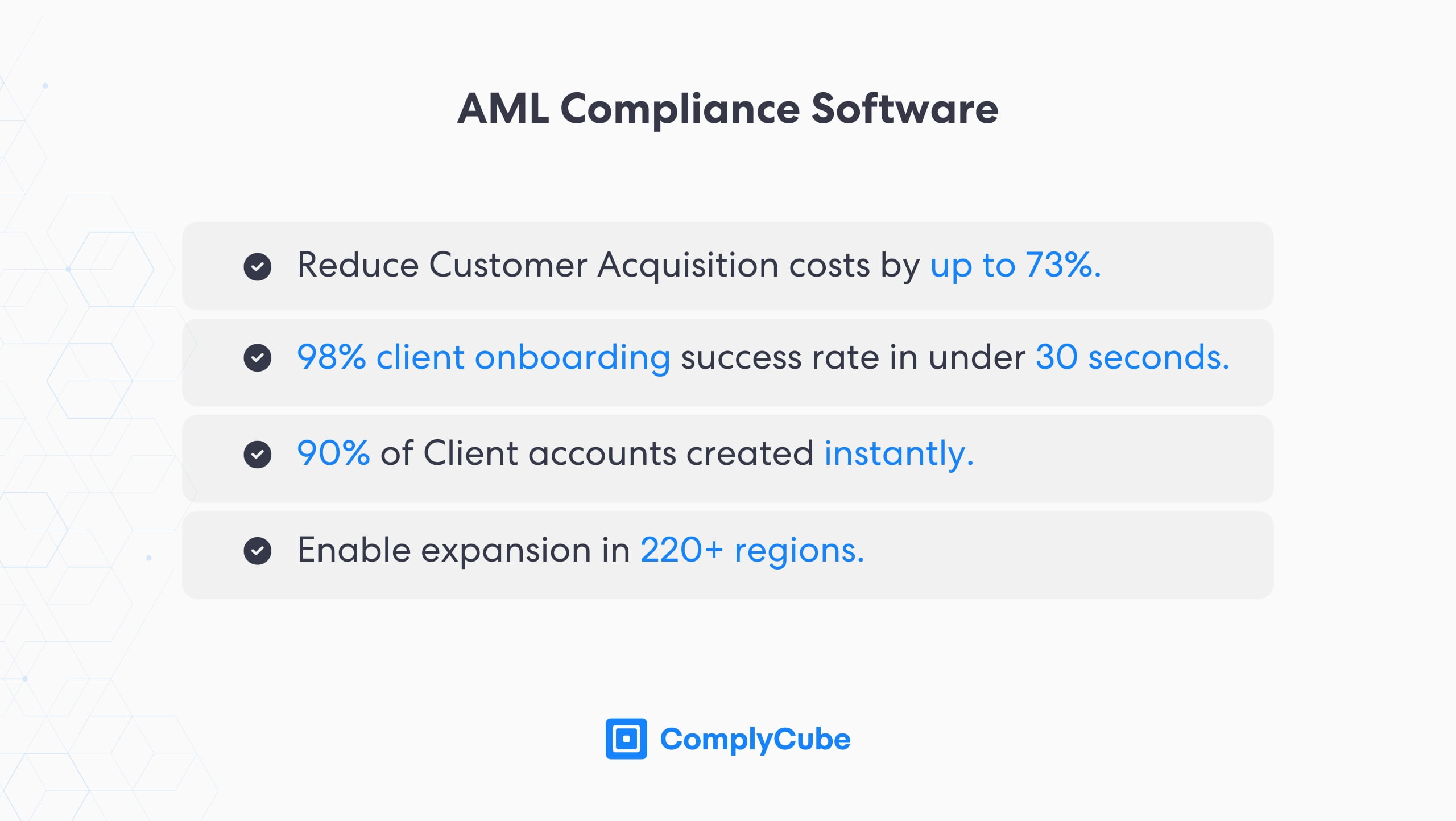

Über die AML-Risikobewertungslösungen von ComplyCube

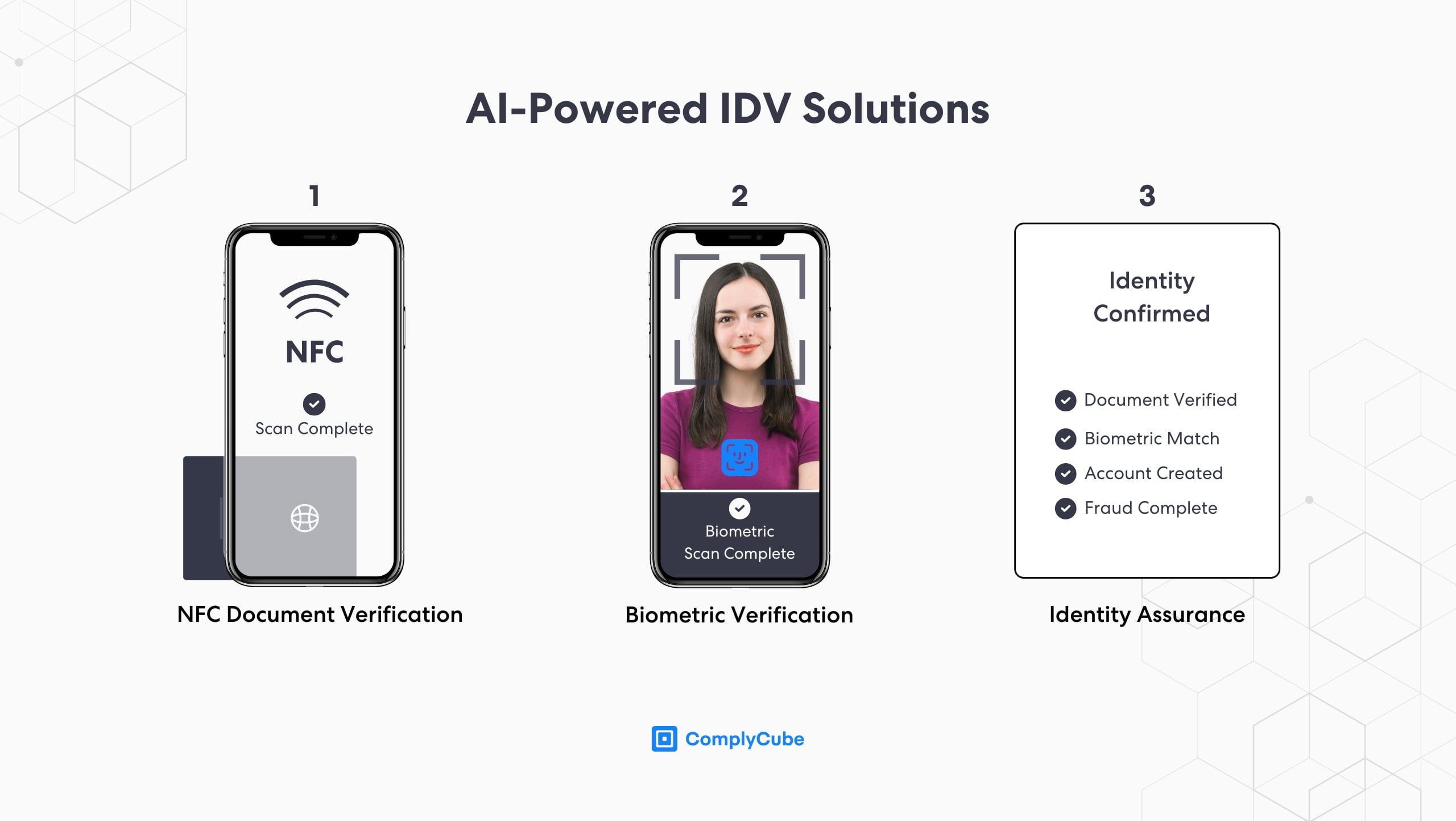

ComplyCube bietet eine beispiellose Lösung für flexible und anpassbare AML-Risikobewertungskontrollen, die es Partnerfirmen ermöglicht, das RBA-Framework problemlos einzuhalten. Es bietet umfassende Kundenidentifizierung durch Dokumenten- und biometrische Überprüfung, CDD- und Multi-Bureau-Verifizierung, AML-Screening und kontinuierliche Überwachung.

Diese Lösungen bieten ein komplettes Compliance-Paket, das umfassende Abdeckung und Flexibilität unter einem Dach bietet. Für Institutionen, die mehr über diese Lösungen erfahren möchten, Kontakt ein Compliance-Spezialist heute