Sanktionsscreening-Tools sind entscheidend für eine wirksame Bekämpfung von Geldwäsche (AML) und Terrorismusfinanzierung (CTF) und dienen der Eindämmung von Finanzkriminalität. Regulierte Unternehmen müssen zwingend Sanktionsrisiko-Screenings durchführen, um die Einhaltung der Sanktionen zu gewährleisten und eine kontinuierliche Überwachung sicherzustellen. Sanktionsscreening-Software und -Tools sind ein wichtiger Bestandteil des Know-Your-Customer-Prozesses (KYC). Dieser gewährleistet eine sorgfältige Prüfung im Rahmen der Sanktionsprüfung angesichts der wachsenden Anforderungen an die Effizienz der Transaktionsabwicklung und der Einhaltung regulatorischer Anforderungen.

Sanktionsscreening ist für Finanzinstitute unerlässlich, um Vorschriften einzuhalten und Geldwäsche zu verhindern. Mithilfe von Sanktionsscreening-Software mit maschinellem Lernen und natürlicher Sprachverarbeitung können Institute politisch exponierte Personen (PEPs) und Unternehmen in Sanktionsprogrammen effizient identifizieren. Compliance-Anforderungen und die Einhaltung gesetzlicher Vorschriften sind wesentliche Aspekte dieses Prozesses. Auch das Risikomanagement ist im Zusammenhang mit Sanktionsscreening-Software ein entscheidender Faktor. Kontinuierliches Monitoring, Transaktionsscreening und Warnmeldungsmanagement tragen dazu bei, Fehlalarme zu reduzieren und die Genauigkeit zu verbessern. Technologische Fortschritte wie robotergestützte Prozessautomatisierung und KI sind entscheidend, um die Effizienz der Transaktionsverarbeitung zu steigern und Ineffizienzen, die durch manuelle Aufgaben entstehen, zu minimieren. Durch die Integration von Negativmedienlisten gewährleistet eine robuste Screening-Lösung die Einhaltung von Anforderungen und minimiert das Risiko von Finanzkriminalität. Darüber hinaus können Institute auf ein umfassendes und zuverlässiges Netzwerk globaler Quellen zurückgreifen, um die Genauigkeit der Screening-Listen sicherzustellen.

Da sich die Sanktionslandschaft ständig verändert, ist das Verständnis der betrieblichen und regulatorischen Auswirkungen von größter Bedeutung. Ziel dieses umfassenden Leitfadens ist es, praktische Einblicke in Sanktionen, die Aufsichtsbehörden, die sie durchsetzen, und die verfügbaren Lösungen zur Sanktionsüberprüfung zu geben.

Was sind Sanktionen?

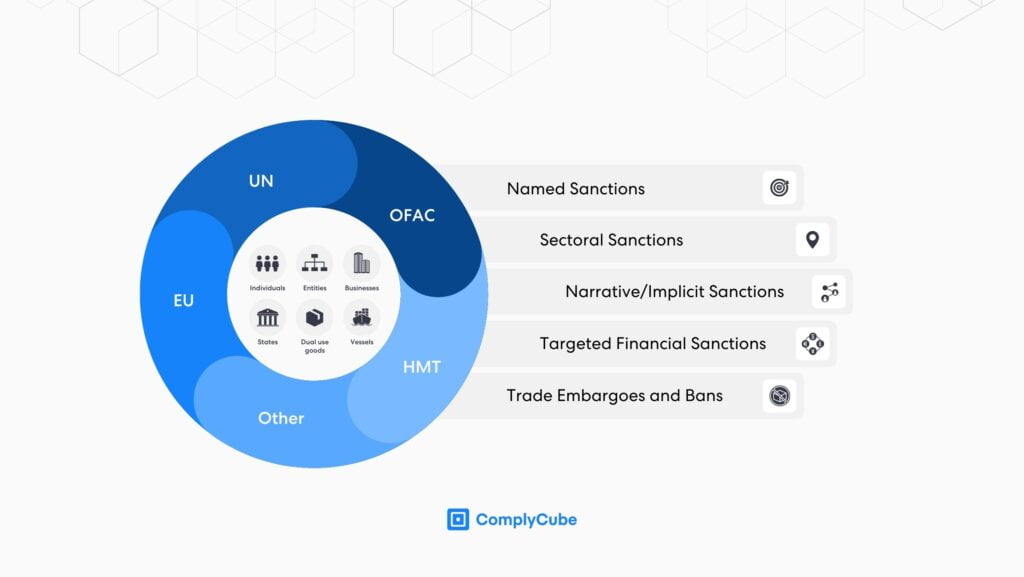

Sanktionen sind Instrumente, die von Ländern oder internationalen Organisationen eingesetzt und von Regulierungsbehörden durchgesetzt werden, um bestimmte Aktivitäten oder Beziehungen zu bestimmten Regionen, Unternehmen oder Personen einzuschränken. Sanktionen werden typischerweise eingesetzt, um Bedrohungen der nationalen Sicherheit oder des internationalen Friedens, Menschenrechtsverletzungen und das Verbot illegaler Aktivitäten zu bekämpfen. Sanktionen können verschiedene Formen annehmen, beispielsweise finanzielle Beschränkungen, Handelsembargos und Reiseverbote.

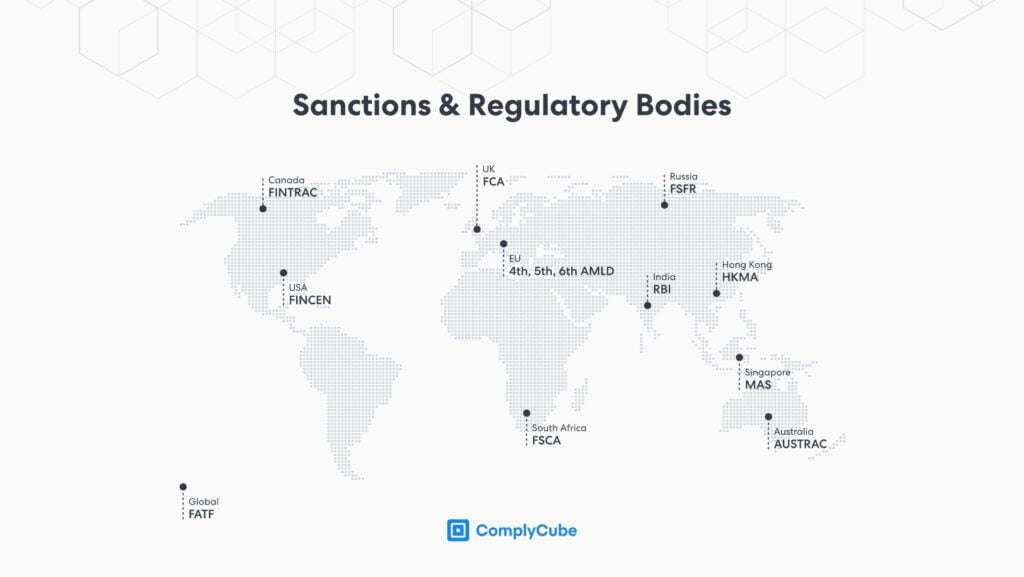

Zu den bekanntesten Leitungs- und Sanktionsgremien gehören:

- Vereinte Nationen (UN): Die Sanktionen gelten für alle UN-Nationalstaaten und umfassen eine Vielzahl von Einschränkungen und Maßnahmen.

- Amt für Auslandsvermögenskontrolle (OFAC): Die Sanktionen des OFAC erstrecken sich auf alle US-Bürger, Einzelpersonen und Institutionen, die in den Vereinigten Staaten geschäftlich tätig sind oder mit den Vereinigten Staaten in Verbindung stehen, sowie auf diejenigen, die Transaktionen in US-Währung durchführen.

- Auswärtiger Dienst der Europäischen Union (EU EAD): Die EU-EAD-Sanktionen betreffen alle EU-Bürger und juristischen Personen mit Sitz in einem der Mitgliedstaaten.

- Schatzkammer Seiner Majestät (HMT): Dieses Gremium überwacht die Sanktionsliste des Vereinigten Königreichs, die für natürliche und juristische Personen gilt, die innerhalb des Hoheitsgebiets und nach britischem Recht tätig sind oder Tätigkeiten ausüben. Das Office for Financial Sanctions Implementation (OFSI) setzt diese Sanktionen durch.

Was ist eine Sanktionsliste?

Eine Sanktionsliste ist ein öffentlich zugängliches Dokument, das von nationalen oder internationalen Behörden wie den oben genannten herausgegeben wird. Es wird regelmäßig aktualisiert und enthält relevante Details zu Einzelpersonen, Organisationen, Gebieten oder Ländern, die wirtschaftlichen oder rechtlichen Beschränkungen unterliegen.

Einzelpersonen oder Parteien, die auf diesen Sanktionslisten aufgeführt sind, kann im Rahmen von Straf- oder Präventivmaßnahmen der Zugang zu Finanzsystemen verweigert, der Handel eingeschränkt oder anderen Beschränkungen unterworfen werden.

Arten von Sanktionen

Die Einhaltung von Sanktionen ist nicht nur eine gesetzliche Verpflichtung. Wirtschaftssanktionen und Handelsbeschränkungen spielen eine entscheidende Rolle bei der Aufrechterhaltung eines sicheren und vertrauenswürdigen Geschäftsumfelds und verhindern die Erleichterung illegaler Aktivitäten wie Terrorismusfinanzierung, Geldwäsche und anderer Finanzkriminalität.

Einschränkungen können auf verschiedenen Ebenen angewendet werden:

- Explizite Sanktionen Benennen Sie das Subjekt direkt, sei es eine Einzelperson, eine Organisation oder ein Land.

- Narrative oder implizite Sanktionen Benennen Sie nicht ausdrücklich eine Einzelperson oder ein Unternehmen. Stattdessen deckt die Erzählung sie implizit aufgrund ihrer Verbindungen zu einer benannten sanktionierten Einheit oder einem Sektor ab.

Aus wirtschaftlicher Sicht können Sanktionen folgende Auswirkungen haben:

- Umfassende Sanktionen: Auferlegung von Beschränkungen für alle Transaktionen mit einem bestimmten Land. Einige Beispiele sind Iran, Kuba und Sudan.

- Gezielte Sanktionen: Beschränkung von Transaktionen mit bestimmten Personen, Organisationen oder Personen, die auf der vom OFAC geführten Liste der Specially Designated Nationals and Blocked Persons (SDN) aufgeführt sind. Russland ist ein Paradebeispiel.

- Sektorale Sanktionen: Ziel ist es, die künftige Entwicklung bestimmter Sektoren innerhalb einer Volkswirtschaft zu behindern, indem eine bestimmte Untergruppe von Finanztransaktionen im Zusammenhang mit diesen Sektoren verboten wird.

Sanktionsscreening-Software verstehen

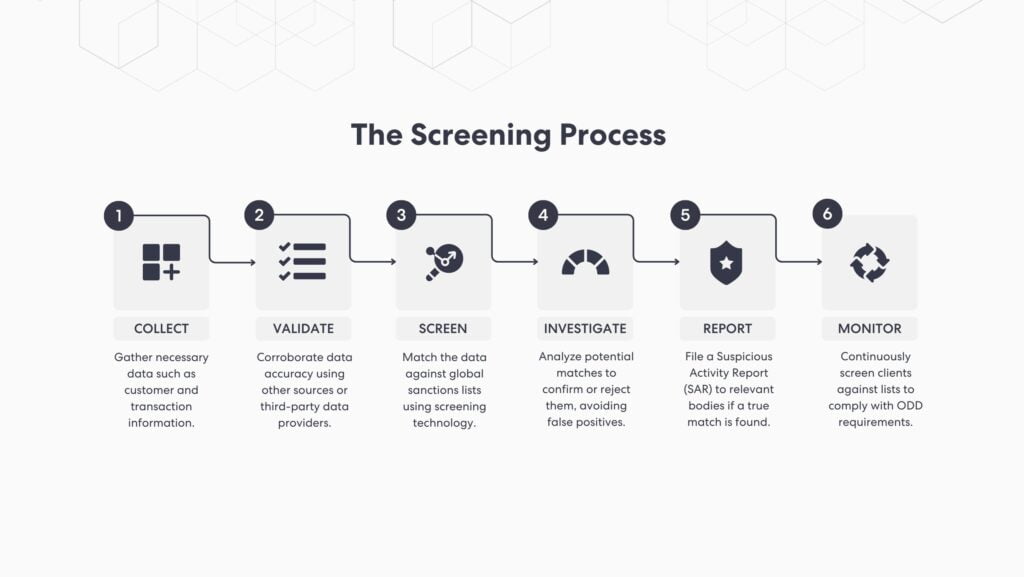

Das Sanktionsscreening ist ein wichtiger Bestandteil eines effektiven AML/CTF-Programms. Es ist auf die gestiegenen Anforderungen an die Compliance und verbesserte operative Kontrollen von Finanzinstituten zurückzuführen. Dabei werden bestehende und potenzielle Kunden, Partner und Transaktionen eines Unternehmens anhand globaler Sanktionslisten geprüft, um finanzielle Risiken zu identifizieren und die Einhaltung internationaler Vorschriften sicherzustellen. Der Prozess umfasst typischerweise sechs zentrale Schritte unter Einsatz modernster Screening-Technologie und Transaktionsscreening-Methoden:

Schritt 1: Sammeln

Im ersten Schritt werden die notwendigen Daten erhoben, die mit einer Sanktionsliste abgeglichen werden. Dazu gehören typischerweise Informationen über Kunden, potenzielle Geschäftspartner und Transaktionen. Die erhobenen Daten können Namen, Adressen, Geburtsdaten, Staatsangehörigkeit und weitere relevante Details umfassen, um die Datengenauigkeit zu gewährleisten.

Schritt 2: Validieren

Sobald die Daten erfasst sind, ist eine Datenvalidierung unerlässlich, um die Informationen zu bestätigen und ihre Richtigkeit sicherzustellen. Dieser Schritt beinhaltet häufig einen Abgleich der Daten mit anderen Quellen, wie z. B. Ausweisdokumenten, Handelsregistern oder Daten von Drittanbietern. Ziel ist es, die Integrität der Daten sicherzustellen, bevor sie im Sanktionsscreening-Prozess verwendet werden.

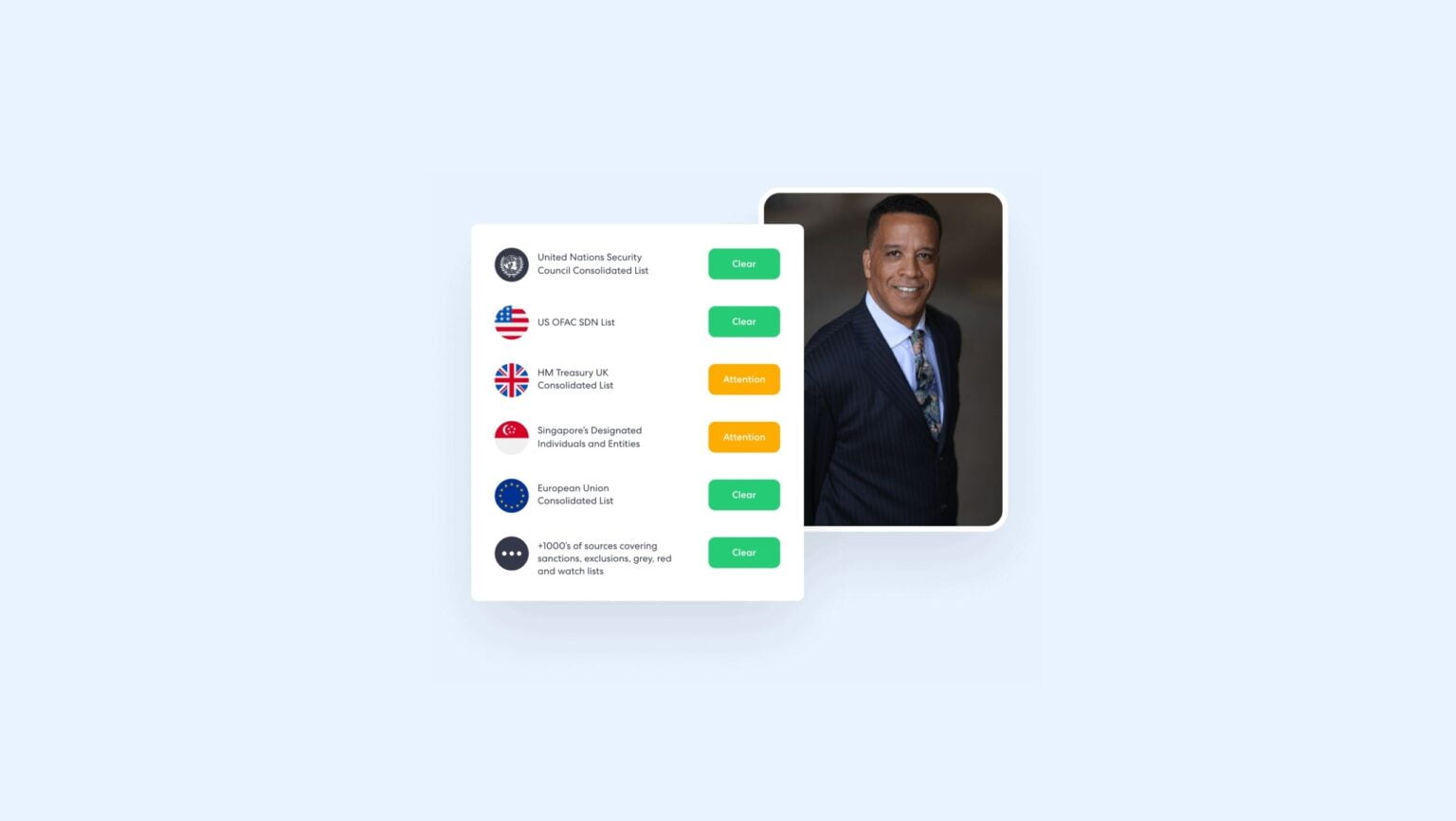

Schritt 3: Screening-Lösung

Nachdem die Daten erfasst und bestätigt wurden, beginnt der eigentliche Screening-Prozess. Mithilfe einer Sanktionsscreening-Technologie werden die gesammelten Daten mit globalen Sanktionslisten abgeglichen. Diese Listen enthalten Personen, Organisationen oder Länder, gegen die von Aufsichtsbehörden ein Embargo verhängt oder Sanktionen verhängt wurden.

Schritt 4: Untersuchen

Wird im Rahmen des Sanktionsscreenings eine mögliche Übereinstimmung identifiziert, wird ein Untersuchungsprozess eingeleitet. Ziel der Analyse ist es, die potenziellen Übereinstimmungen nach Anreicherung der Kundendaten und Abgleich der Details zu bestätigen oder abzulehnen. Dieser Schritt bestätigt, ob es sich bei den Warnungen um Fehlalarme oder echte Übereinstimmungen handelt.

Schritt 5: Bericht

Die Meldung ist der letzte und optionale Schritt im Sanktionsscreening-Prozess und wird nur aktiviert, wenn eine echte Übereinstimmung gefunden wird. Die Institution muss die Meldepflichten einhalten und den Suspicious Activity Report (SAR) gemäß den entsprechenden Protokollen bei der zuständigen Behörde einreichen, da die Nichtmeldung einer Übereinstimmung zu schweren Strafen führen kann.

Schritt 6: Überwachen

Ein wesentlicher, oft übersehener Schritt im Prozess ist die kontinuierliche Überwachung. Vorschriften und Sanktionslisten sind dynamisch. Eine kontinuierliche Überwachung kann in Echtzeit oder periodisch erfolgen, um die Einhaltung laufender Sorgfaltspflichten sicherzustellen.

Wann sollte eine Sanktionsprüfung durchgeführt werden, um die Einhaltung sicherzustellen?

Um die Compliance sicherzustellen, sollten Sanktionsprüfungen in mehreren wichtigen Phasen durchgeführt werden, einschließlich einer laufenden Überwachung. Die erste Prüfung muss bei der Aufnahme eines neuen Kunden oder Partners erfolgen. Vor Geschäftstransaktionen müssen Finanzinstitute oder Unternehmen die Identität ihrer Kunden oder Partner anhand relevanter Sanktionslisten überprüfen. Dieser Schritt stellt sicher, dass dem Unternehmen oder der Person bestimmte Aktivitäten nicht untersagt werden.

Allerdings reicht es nicht aus, Sanktionsprüfungen und Risikobewertungen nur zu Beginn einer Geschäftsbeziehung durchzuführen. Dies sollte während des gesamten Kundenbeziehungslebenszyklus regelmäßig geschehen. Dies liegt daran, dass sich der Sanktionsstatus im Laufe der Zeit ändern kann. Ein Kunde, der beim Onboarding oder bei der ersten Risikobewertung nicht zu den sanktionierten Parteien zählte, könnte es später werden.

Fallstudie 1: Rusal

Ein bemerkenswertes Beispiel dafür, wie sich Änderungen in Sanktionslisten auf Unternehmen auswirken können, ist der Fall Rusal. Dieser große Aluminiumproduzent wurde im April 2018 aufgrund seiner Verbindung zum russischen Oligarchen Oleg Deripaska in die Liste des Office of Foreign Assets Control (OFAC) des US-Finanzministeriums aufgenommen.

Der abrupte Anstieg hatte erhebliche Auswirkungen auf die globalen Aluminiummärkte. Unternehmen auf der ganzen Welt, die an laufenden oder zukünftigen Verträgen mit Rusal beteiligt waren, sahen sich gezwungen, alle Handelsaktivitäten sofort einzustellen. Dieser Schritt war notwendig, um die neuen Sanktionen einzuhalten und mögliche Bußgelder zu vermeiden, was die Bedeutung einer regelmäßigen Überwachung der Sanktionslisten unterstreicht.

Das Unternehmen wurde später Anfang 2019 dekotiert Als sein Gründer, der Unternehmer Oleg Deripaska, zustimmte, die Kontrolle aufzugeben und damit die Sanktionen gegen den Aluminiumhersteller aufzuheben. Dieser Fall bestätigt erneut, dass eine kontinuierliche Überwachung von entscheidender Bedeutung ist, um die Einhaltung der sich ständig ändernden Sanktionslandschaft sicherzustellen.

Identifizierung politisch exponierter Personen (PEPs) und ihre Rolle bei einer Sanktionsprüfung

Politisch exponierte Personen (PEPs) sind Personen mit hohem Risiko, die eine herausragende öffentliche Rolle innehaben oder in einer engen Verbindung zu solchen Personen stehen. Aufgrund ihrer Position und ihres Einflusses besteht bei PEPs ein höheres Risiko, in Bestechung, Korruption, Geldwäsche und andere Finanzkriminalität verwickelt zu werden.

Die Identifizierung und Durchführung einer verstärkten Due-Diligence-Prüfung einer politisch exponierten Person ist für einen wirksamen Sanktionsprüfungsprozess von entscheidender Bedeutung. Organisationen sollten über robuste PEP-Screening-Kontrollen verfügen, um die damit verbundenen Risiken zu mindern. Diese Kontrollen sollten die regelmäßige Überprüfung der Kundendaten anhand von PEP-Listen und die Überprüfung von Transaktionen umfassen, um verdächtige Aktivitäten zu identifizieren.

Mehr erfahren Sie hier: Was ist eine politisch exponierte Person (PEP)?

Fallstudie 2: Isabel dos Santos & PwC

Im Jahr 2018 geriet beispielsweise Isabel dos Santos, die Tochter des ehemaligen Präsidenten Angolas und als politisch exponierte Person (PEP) identifiziert, ins Visier, als durchgesickerte Dokumente darauf hindeuteten, dass sie familiäre Verbindungen und öffentliche Gelder ausnutzte, um ihr Vermögen von 1,6 Billionen T2 Milliarden Tonnen aufzubauen. Aufgrund ihres PEP-Status war sie einem hohen Risiko für Banken und andere Institutionen ausgesetzt, da die Wahrscheinlichkeit einer potenziellen Beteiligung an Bestechung oder Korruption zunahm.

PwC, ein renommiertes globales Wirtschaftsprüfungsunternehmen, geriet wegen seiner Beteiligung an Isabel dos Santos und ihr in Schwierigkeiten finanzielles Fehlverhalten. Während der strafrechtlichen Ermittlungen hatte PwC die Bücher von Sonangol, der staatlichen Ölgesellschaft Angolas, geprüft.

Die Doppelrolle des Unternehmens als Berater bei einer bedeutenden Umstrukturierung für Sonangol wurde jedoch kritisiert, weil es eine potenzieller Interessenkonflikt. Die Prüfungs- und Beratungstätigkeit durch PwC erfolgte während dos Santos, der bereits als PEP identifiziert worden war, als Vorsitzender von Sonangol fungierte.

Dos Santos wurde kurz nach der Pensionierung ihres Vaters von ihrer Position entbunden, und das neue Management von Sonangol löste daraufhin den Vertrag von PwC vorzeitig auf und ersetzte ihn durch KMPG. Dieser Fall verdeutlicht die erheblichen Risiken und potenziellen Komplikationen, denen Unternehmen im Umgang mit PEPs ausgesetzt sein können.

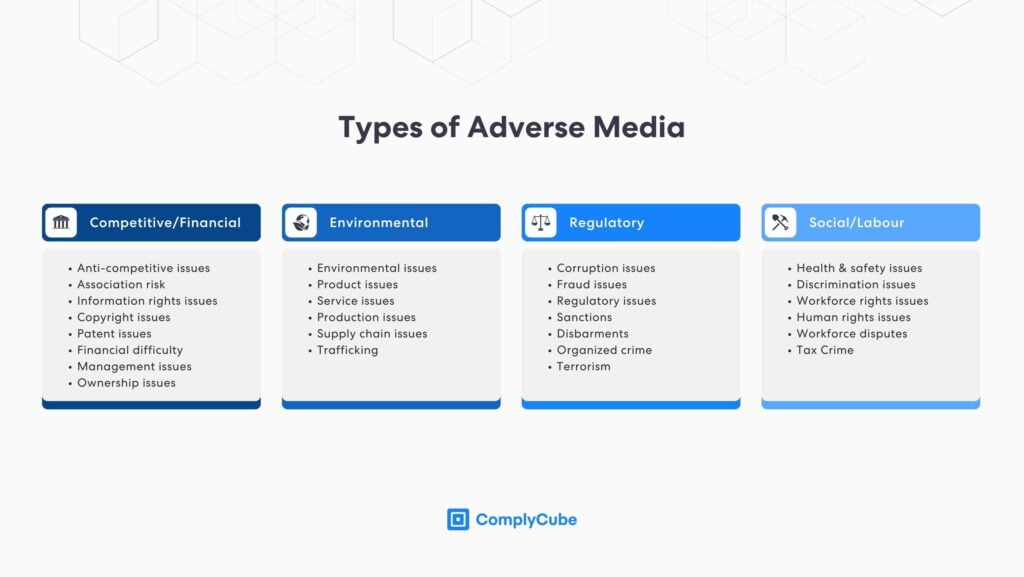

Der Einfluss unerwünschter Medien auf die Sanktionsprüfung

Unter Adverse Media, auch Negativnachrichten genannt, versteht man Informationen aus verschiedenen Medienquellen, die auf mögliche Sanktionsrisiken im Zusammenhang mit bestimmten Kunden oder Geschäftspartnern hinweisen. Es ist ein entscheidender Bestandteil eines wirksamen Sanktionsüberprüfungsprogramms, da es Frühwarnsignale für mögliche Sanktionen liefern kann.

Beispielsweise können Nachrichten über die Beteiligung eines Kunden an illegalen Aktivitäten, Verbindungen zu sanktionierten Parteien oder Änderungen seines politischen oder geschäftlichen Status auf mögliche Bedrohungen hinweisen.

Das Screening unerwünschter Medien sollte regelmäßig und in verschiedenen Phasen des Kundenbeziehungslebenszyklus durchgeführt werden. Unternehmen sollten fortschrittliche Technologien wie künstliche Intelligenz und die Verarbeitung natürlicher Sprache nutzen, um diesen Prozess zu automatisieren und zu verbessern.

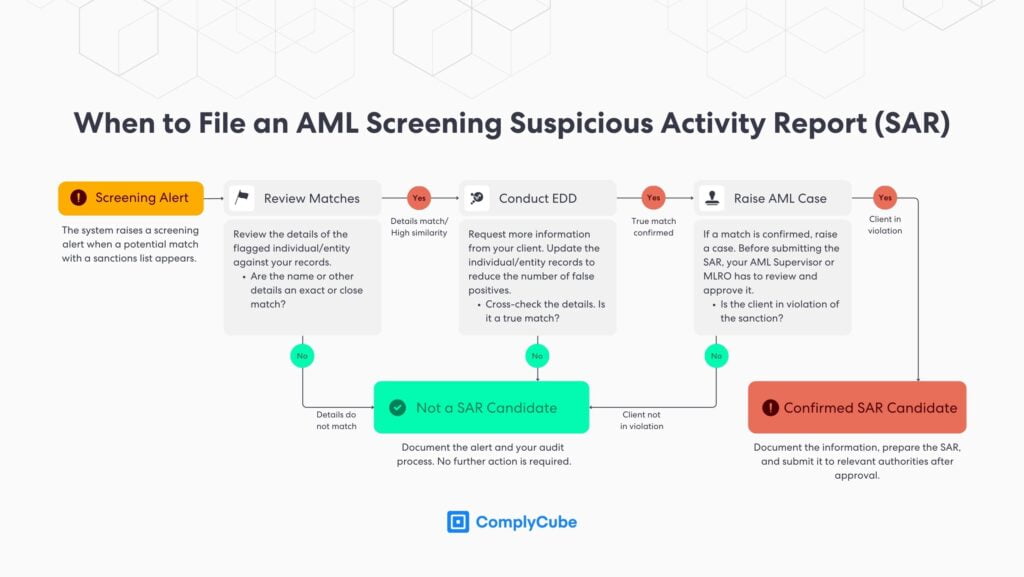

Berichte über verdächtige Aktivitäten (SARs)

Suspicious Activity Reports (SARs) sind bei der Überprüfung von Sanktionen von entscheidender Bedeutung und bieten Finanzinstituten die Möglichkeit, potenzielle illegale Aktivitäten zu melden. Wenn bei Transaktionen der Verdacht auf Verstöße besteht, reichen Institute Verdachtsmeldungen bei den zuständigen Behörden ein. Diese Berichte erleichtern den Strafverfolgungsbehörden die Ermittlungen und ermöglichen ihnen, die erforderlichen Maßnahmen zu ergreifen.

Nach Angaben des Financial Crimes Enforcement Network (FinCEN) erleben Finanzinstitute in den USA eine erheblicher Anstieg bei der Einreichung von Suspicious Activity Reports (SARs). Im Jahr 2022 überstieg die Gesamtzahl der eingereichten Verdachtsmeldungen 3,6 Millionen, was einen erheblichen Anstieg von 571 TP5T im Vergleich zum Niveau vor der Pandemie im Jahr 2019 darstellt.

SARs tragen zum kollektiven Kampf gegen Geldwäsche bei und tragen zum Schutz der Integrität des Finanzsystems bei. Finanzinstitute vermeiden Durchsetzungsmaßnahmen und unterstützen Aufsichtsbehörden und Strafverfolgungsbehörden bei ihrer Aufgabe, indem sie verdächtige Aktivitäten erkennen und melden.

Folgen eines Sanktionsverstoßes

Die Nichteinhaltung der Vorschriften zur Bekämpfung der Geldwäsche und der Anforderungen zur Sanktionsprüfung kann schwerwiegende Strafen nach sich ziehen, darunter Geldbußen, Strafverfahren, Rufschädigung und Sanktionen.

Zum Beispiel Verstöße gegen Finanzsanktionen in der Vereinigtes Königreich sind Straftaten, die mit bis zu 7 Jahren Gefängnis und Geldbußen für Personen und Unternehmen bestraft werden, die gegen die Vorschriften verstoßen. Auch das Office of Foreign Assets Control (OFAC) des US-Finanzministeriums betrachtet Sanktionsverstöße als ernste Bedrohung der nationalen Sicherheit und der auswärtigen Beziehungen. Folglich drohen den Tätern Geldbußen von bis zu mehreren Millionen Dollar und Gefängnisstrafen von bis zu 30 Jahren. Mehrere Firmen wurden wegen OFAC-Verstößen mit hohen Geldbußen belegt, in einigen Fällen von über 1TP7B1 Milliarden. Dazu gehören ZTE, Standard Chartered, BNP Paribas, Crédit Agricole, Société Générale und UniCredit. All diese Konsequenzen können den Ruf, die Glaubwürdigkeit und die Leistungsfähigkeit einer Institution ernsthaft schädigen. Eine Sanktionierung kann sogar noch schädlicher sein, da sie die Fähigkeit einer Institution, globale Geschäfte zu tätigen und Zugang zu internationalen Märkten und Kapital zu erhalten, erheblich behindert, wenn nicht sogar verhindert. In einigen Fällen führten diese Konsequenzen dazu, dass eine sanktionierte Institution ihre Geschäftstätigkeit überhaupt nicht mehr fortsetzen konnte und schließlich zu ihrem Untergang.

Mehrere Firmen wurden wegen OFAC-Verstößen zum Teil mit hohen Geldstrafen belegt über $1 Milliarde. Dazu gehören ZTE, Standard Chartered, BNP Paribas, Crédit Agricole, Société Générale und UniCredit.

Zusammenfassend stellen Sanktionsverstöße schwerwiegende Straftaten dar und haben daher schwerwiegende Auswirkungen. Daher müssen Institute ihre Kunden effizient anhand relevanter Sanktionslisten überprüfen. Da Sanktionslisten jedoch ständig aktualisiert werden, ist es von entscheidender Bedeutung, sicherzustellen, dass die Sanktionsüberprüfungsprozesse mit den Änderungen Schritt halten und gleichzeitig Ineffizienzen vermeiden und Fehlalarme reduzieren.

Vor welchen Herausforderungen steht die Sanktionsprüfung?

Das Sanktionsscreening war noch nie mit so vielen Screening-Herausforderungen konfrontiert wie heute. Dies ist auf mehrere Faktoren zurückzuführen, darunter:

- Sanktionslisten entwickeln sich schnell in ihrer Art (z. B. narrative Sanktionen) und ihrer Breite (z Exportkontrollen für US-Technologie).

- Zunahme der Komplexität restriktiver und strafender Sanktionsmaßnahmen und Screening-Vorschriften.

- Das Sanktionsscreening muss das Assoziationsrisiko berücksichtigen, das möglicherweise nicht sofort erkennbar ist. Zum Beispiel die Patriot Act verbietet US-Unternehmen die Bereitstellung von „finanzieller Unterstützung“ für Organisationen, denen dies vorgeworfen wird Terrorismus.

- Mehrere Sanktionsbehörden haben unterschiedliche Standards und Agenden, die nicht übereinstimmen, was zu inkonsistenten Wirtschaftssanktionen führt.

Laut dem Datenunternehmen Refinitiv gab es Anfang 2020 mehr als 34.000 explizite Sanktionen in mehr als 280 Sanktionsprogrammen, mit einem Anstieg von 62% seit September 2017.

Auswahl des richtigen Partners für das AML/KYC-Sanktionsscreening

Trotz der inhärenten Herausforderungen des Kundenscreenings kann Ihnen der richtige AML/KYC-Partner bei der Implementierung einer robusten und kostengünstigen Lösung helfen, wie unten beschrieben.

Einzelkundenansicht

Die Wirksamkeit eines Sanktionsscreenings hängt von den Eingabedaten ab, die zur Überprüfung der betreffenden juristischen Person oder Person verwendet werden. Daher empfiehlt sich die Nutzung einer Lösung, die Ihnen hilft, Datenerfassungsprozesse zu optimieren und Ihnen durch Datenaggregation eine einheitliche, einheitliche und ganzheitliche Kundenansicht zu bieten.

Umfassende Datenabdeckung

Die Screening-Aktivitäten sollten auf gründlich untersuchten und regelmäßig überprüften globalen Risikoinformationen aufbauen, die eine umfassende Datenabdeckung der aktuellen PEP und Sanktionslisten, ungünstige Medienberichte und Compliance-Berichte aus aller Welt.

Intelligentes Screening

Zahlreiche Anbieter Markt unscharfer Namensabgleich als Wunderwaffe für ein hochmodernes Sanktionsscreening. Allerdings sollte man sich nicht ausschließlich auf den Fuzzy-Namensabgleich verlassen. Es berücksichtigt tatsächlich Rechtschreibfehler und geringfügige Abweichungen.

Allerdings kommt es nicht gut mit phonetischen Ähnlichkeiten, Transliterationen, linguistischen Variationen, nicht-lateinischen Schriften, Vatersnamen, Ehrentiteln oder Namen in falscher Reihenfolge zurecht, um nur einige der Aspekte aufzuzählen, die eine zuverlässige Screening-Engine berücksichtigen muss. ComplyCube bietet eine umfassende Lösung zum Sanktionsscreening.

Risikobasierter Ansatz

Der risikobasierte Ansatz (RBA) ist eine umfassende Sanktionsüberprüfungslösung, die mehrere Sanktionslisten verwalten und benutzerdefinierte Schwellenwerte sowie Einschluss-/Ausschlussregeln ermöglichen sollte, damit AML-Beauftragte die Überprüfungsfunktion an die Risikowahrnehmung und -richtlinien der Organisation anpassen können.

Mehr zum Thema erfahren Sie hier: Was ist ein risikobasierter Ansatz (RBA)?

Fallmanagement

Das AML-Fallmanagement in Kombination mit Überwachung und Warnungen ermöglicht es Analysten, verdächtige Aktivitäten effektiv zu untersuchen und das Risiko von Finanzkriminalität schnell zu mindern. Eine robuste Case-Management-Lösung sollte auch eine vollständig integrierte Lösung mit reichhaltigen kontextualisierten Daten wie einer detaillierten Übereinstimmungsaufschlüsselung bieten und so den Ermittlern helfen, Untersuchungen zu organisieren, zu priorisieren, zu verwalten und Fehlalarme einfach auszuschließen – und gleichzeitig einen permanenten Audit-Trail für die behördliche Überprüfung zu erstellen .

Laufende Due Diligence

Abhängig vom Kunden und Ihrer Risikominderungsstrategie müssen Sie möglicherweise eine Sanktionsprüfung, Überwachung und Warnungen einbeziehen. Viele AML/KYC-Anbieter können Kunden in großen Mengen über laufende Chargen überprüfen. Dies ist jedoch ein umständlicher und reaktiver Prozess, der für das neue digitale Zeitalter ungeeignet ist. Auf der anderen Seite werden ausgereifte KYC-Anbieter eine kontinuierliche Überwachung anbieten, um den Übergang vom traditionellen „Tick-the-Box“-Ansatz hin zu einer fortlaufenden und proaktiven Kunden-Due-Diligence in Echtzeit zu unterstützen.

Sanktionsscreening-Software für Finanzinstitute

In der sich ständig weiterentwickelnden Finanzwelt hat sich die Überprüfung von Sanktionen zu einer nicht verhandelbaren Anforderung entwickelt. Im Kern stellt es einen integralen Bestandteil des weltweit eingesetzten Mechanismus zur Umsetzung von Finanzsanktionen dar. Dieser Prozess ist von entscheidender Bedeutung, um sicherzustellen, dass Unternehmen wie Banken und andere Finanzinstitute keine Geschäftstransaktionen mit Einzelpersonen, Organisationen oder Ländern tätigen, die auf globalen Sanktionslisten stehen.

Finanzinstitute auf der ganzen Welt haben eine robuste Sanktionsprüfungssoftware implementiert, um ihre Compliance-Bemühungen zu unterstützen. Die Bedeutung der Sanktionsprüfung innerhalb der Finanzbranche kann nicht genug betont werden. Dies ist eine entscheidende Maßnahme, um das Risiko einer Zusammenarbeit mit sanktionierten Unternehmen zu mindern und Geldwäsche zu verhindern.

Da die Durchsetzungsstrafen des OFAC Jahr für Jahr neue Rekorde erreichen, waren die Kosten der Nichteinhaltung so hoch wie noch nie. Daher sollten Finanzdienstleistungsunternehmen ihre Sanktionsprüfungsprozesse kontinuierlich verfeinern und den sich entwickelnden globalen Sanktionslandschaften immer einen Schritt voraus sein, um sich effektiv in diesem komplexen regulatorischen Umfeld zurechtzufinden.

Implementierung einer strengen Sanktionsprüfung

Die Sanktionsprüfung ist ein unverzichtbarer Bestandteil bei der Aufrechterhaltung eines konformen und sicheren Finanzumfelds. Durch den sorgfältigen Abgleich von Kundendaten mit Sanktionslisten von Aufsichtsbehörden wie den Vereinten Nationen und der Europäischen Union können Unternehmen Transaktionen mit sanktionierten Parteien verhindern. Diese proaktive Haltung stärkt die Bemühungen zur Bekämpfung der Geldwäsche (AML) und trägt zur umfassenderen globalen Initiative zur Verhinderung von Finanzkriminalität bei.

Die Welt der Sanktionen und der Einhaltung von Vorschriften zur Bekämpfung der Geldwäsche entwickelt sich ständig weiter, und die Pflege einer aktuellen Sanktionsliste als Herzstück Ihrer Überprüfungsprozesse ist für die effektive Navigation in dieser komplexen Landschaft von entscheidender Bedeutung. Auch die Wahl des richtigen AML/KYC- und Sanktionsprüfungspartners wie ComplyCube kann erhebliche Vorteile bringen.

Entdecken Sie unser globales PEP- und Sanktions-Screening Lösung um mehr über unsere Plattform zu erfahren!