Mit dem unaufhaltsamen Vormarsch der Digitalisierung im Alltag sind sichere Online-Transaktionen zum Grundpfeiler des Vertrauens in Unternehmen geworden. Die zunehmende Häufigkeit digitaler Interaktionen erfordert einen zuverlässigen Online-Identitätsprüfungsprozess. Aus dieser Anforderung ist das elektronische Know Your Customer (eKYC) entstanden, ein digitaler Prozess, der sich schnell zum Goldstandard für die digitale Identitätssicherung entwickelt.

Dieser Artikel untersucht eKYC und seine Rolle dabei Kunden-Due-Diligence (CDD) Prozess, Verifizierungsmechanismen und ihre Auswirkungen auf globale Unternehmen in der heutigen digitalisierten Umgebung.

Was ist eKYC?

eKYC schließt die Lücke zwischen technologischem Können und Benutzersicherheit und ist die moderne Antwort auf die Herausforderungen der Identitätsüberprüfung. Im Wesentlichen steht eKYC für elektronisches Know Your Customer, eine Methode, die die Art und Weise, wie Unternehmen die Kundenidentität bestätigen, die digitale KYC-Konformität sicherstellen und Geldwäsche und Finanzkriminalität verhindern, digital optimiert.

Warum ist eKYC wichtig?

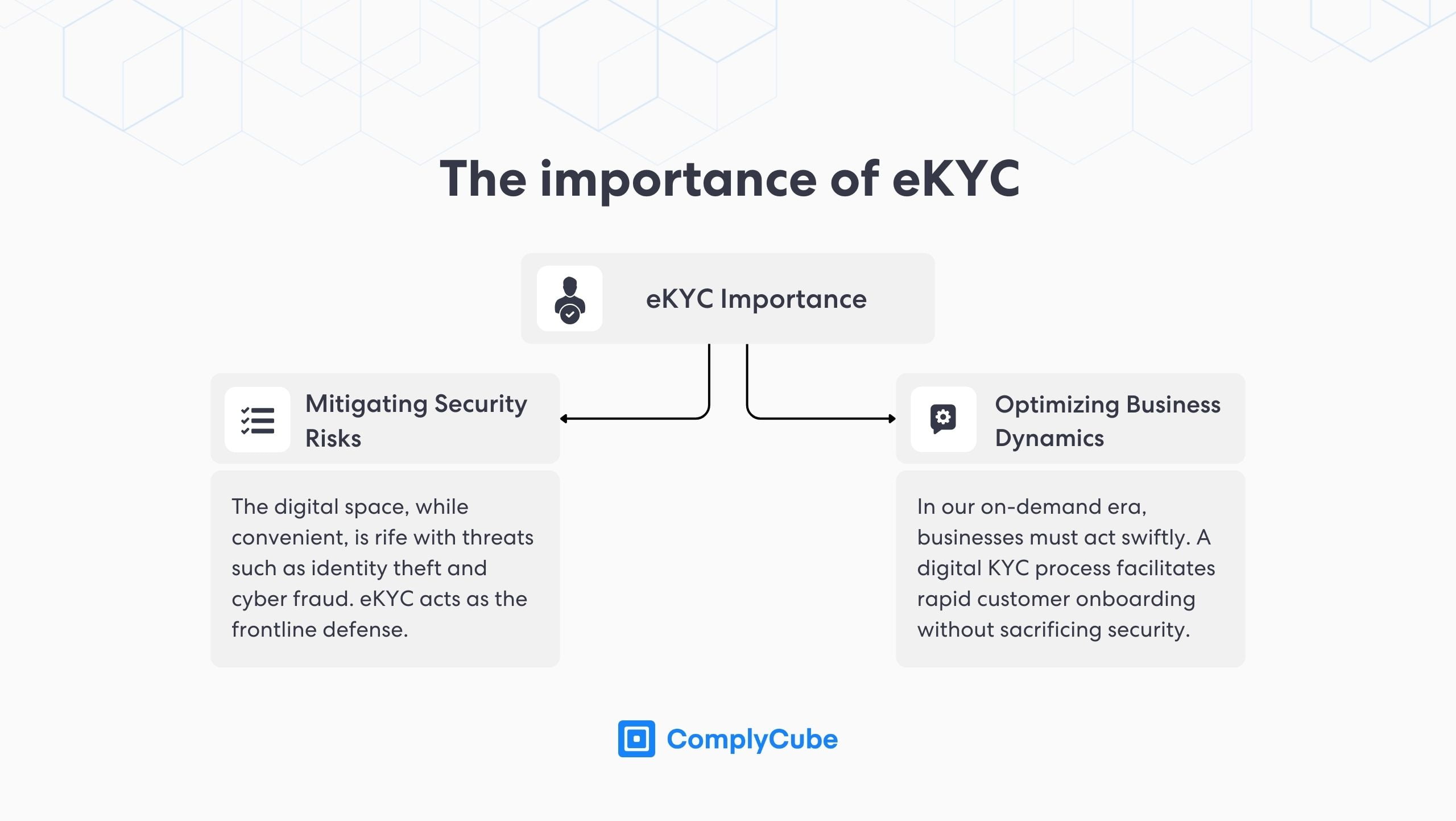

Das Navigieren in den Nuancen des digitalen Kunden-Onboardings mithilfe von eKYC unterstreicht seine unverzichtbare Rolle in der heutigen vernetzten Welt:

- Sicherheitsrisiken mindern: Der digitale Raum ist zwar praktisch, birgt jedoch zahlreiche Bedrohungen wie Identitätsdiebstahl und Cyberbetrug. eKYC fungiert als Frontverteidigung gegen diese digitalen Gegner.

- Optimierung der Geschäftsdynamik: In unserem On-Demand-Zeitalter müssen Unternehmen schnell handeln. Ein digitaler KYC-Prozess ermöglicht ein schnelles Kunden-Onboarding, ohne dabei auf Sicherheit zu verzichten.

Immer mehr KMU arbeiten im Bereich Cybersicherheit mit Managed Service Providern zusammen. die Zahl stieg von 74% im Jahr 2020 auf 89% im Jahr 2022.

eKYC vs. traditionelles KYC:

Traditionell Kenne deinen Kunden Traditionelle KYC-Methoden basieren seit langem auf manueller Verifizierung, die physische Anwesenheit, Papierdokumentation und persönliche Kontrollen erfordert. Diese Methode war zwar gründlich, erwies sich jedoch oft als zeit- und ressourcenintensiv.

eKYC nutzt die Leistungsfähigkeit der Technologie, um die Identitätsüberprüfung mithilfe von Online-Plattformen, digitaler Dokumentation und automatisierten Prüfungen zu optimieren. Der eKYC-Onlineprozess bietet nicht nur eine schnellere und effizientere Identitätsüberprüfung, sondern reduziert auch menschliche Fehler, sorgt durch einen papierlosen Prozess für einen konsistenten Ansatz und kann Kunden weltweit ohne Einschränkungen durch physische Grenzen bedienen.

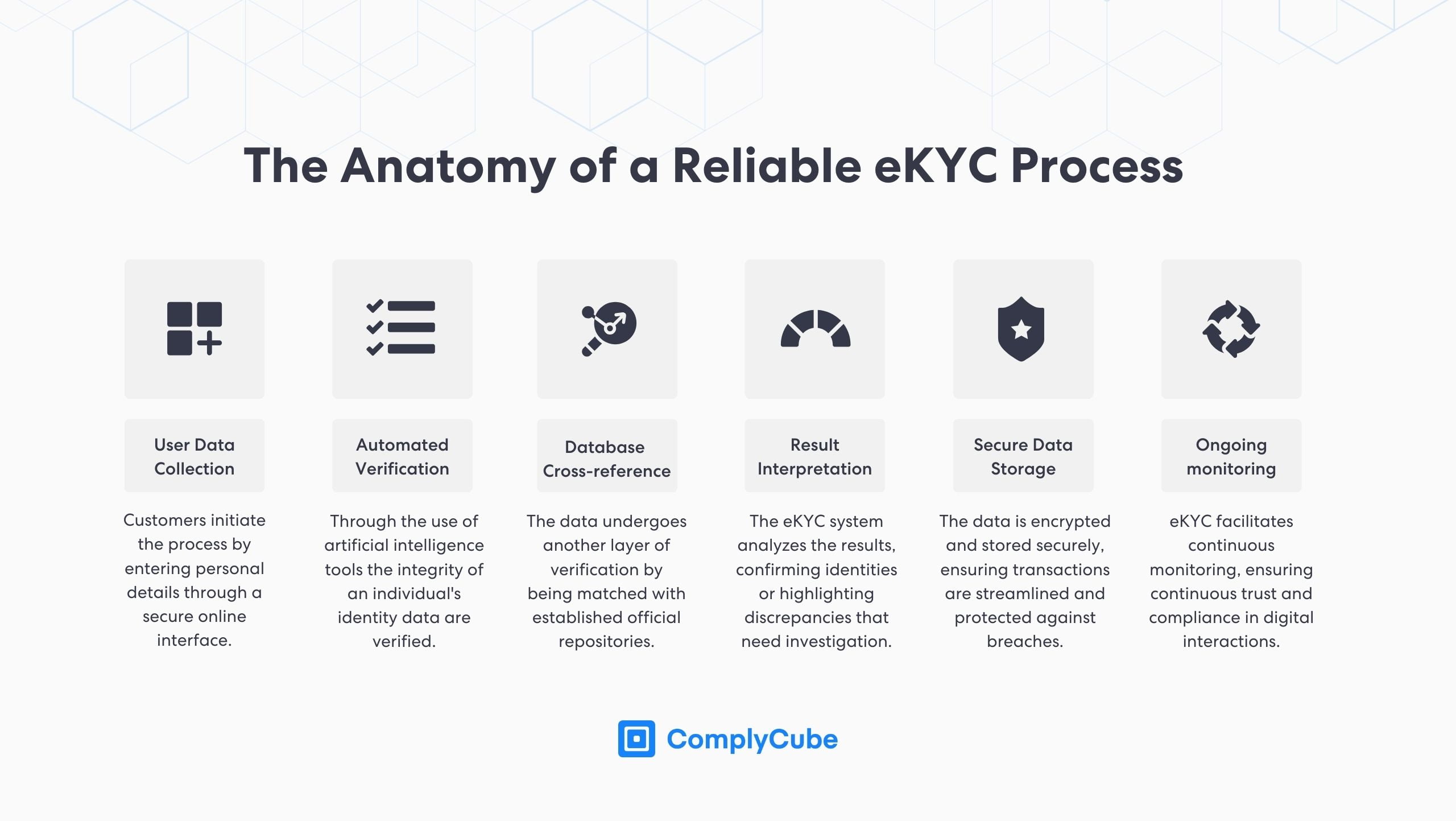

Die Anatomie eines zuverlässigen eKYC-Prozesses

Für Finanzinstitute und verschiedene andere Branchen ist das Verständnis des elektronischen KYC-Prozesses von entscheidender Bedeutung, um seine Wirksamkeit bei der Überprüfung digitaler Identitäten zu erfassen Verhinderung von Identitätsbetrug:

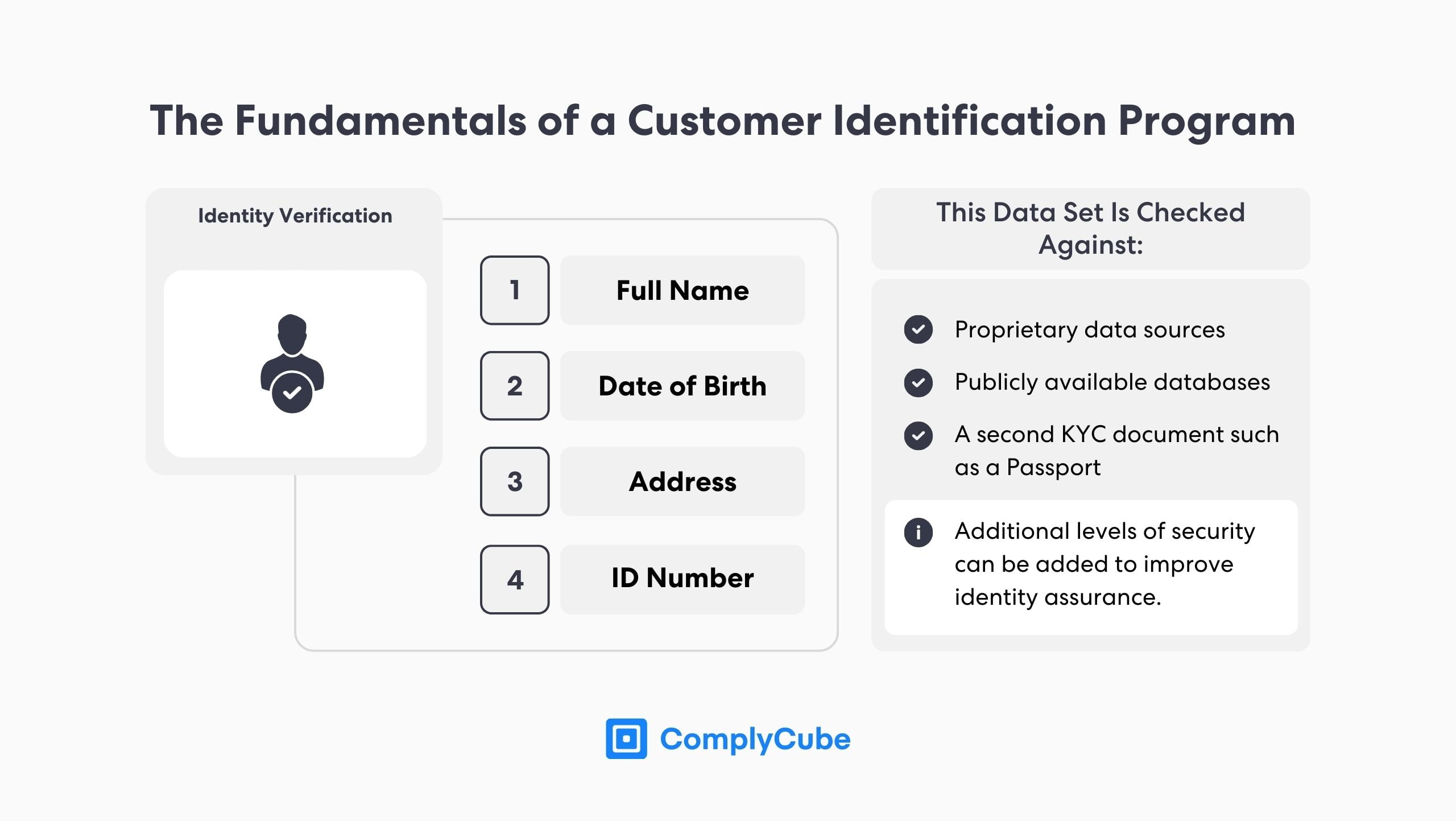

Kundenidentifikationsprogramm (CIP)

Ein CIP ist für Unternehmen bei der Erfassung von Kundeninformationen von entscheidender Bedeutung und wird während des Online-Registrierungsprozesses ausgefüllt. Wenn ein neues Konto erstellt wird, gibt ein Benutzer persönliche Daten über eine sichere Online-Schnittstelle ein. Ein gutes Beispiel ist der Beginn der Reise eines Kunden bei der Eröffnung eines neuen Bankkontos.

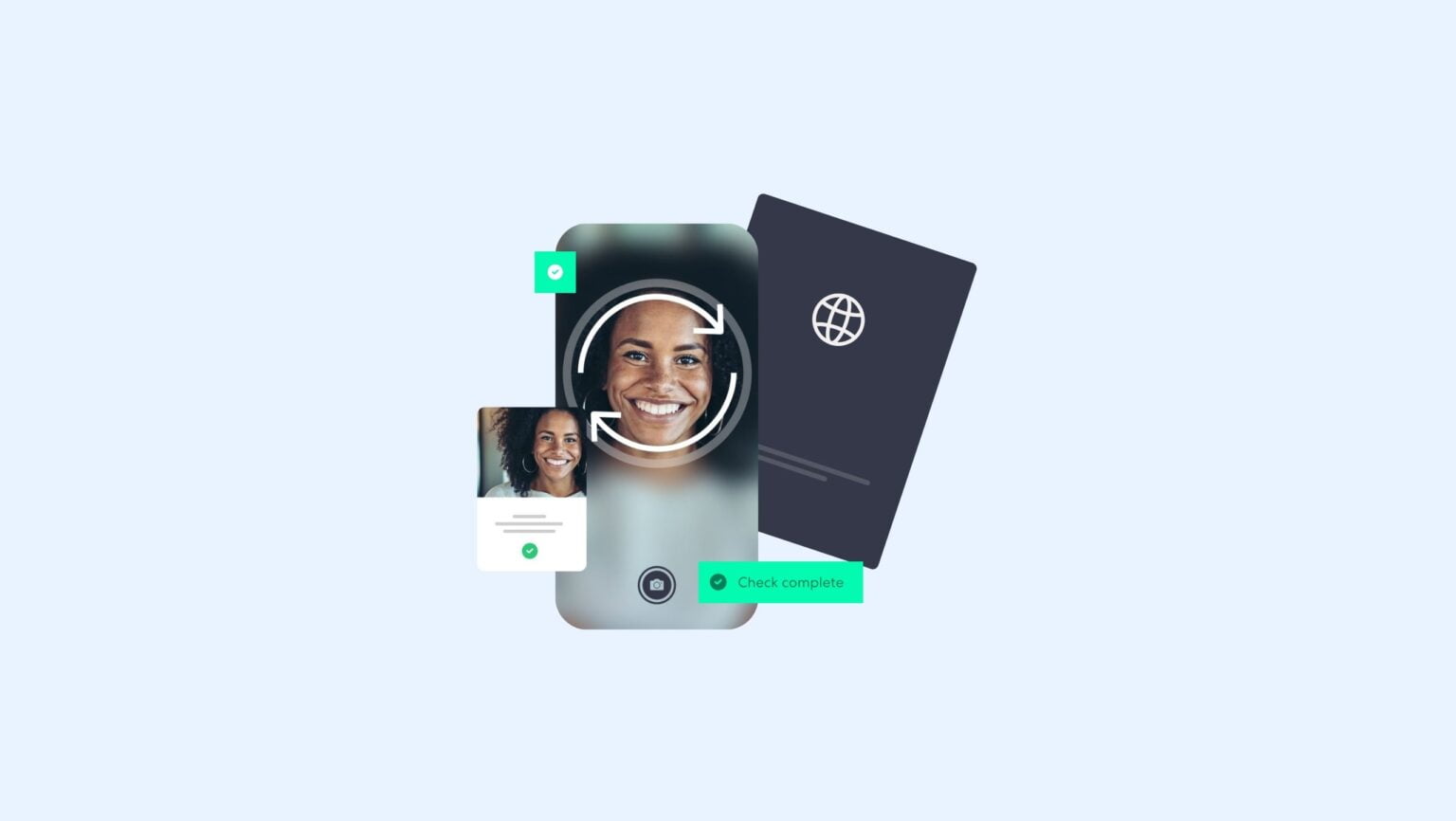

Automatisierte Identitätsprüfung (IDV)

IDV wird durchgeführt, um die Identität eines Kunden zu verifizieren und zu beweisen, dass er derjenige ist, für den er sich ausgibt. Die Authentizität und Integrität der erfassten Identitätsdaten einer Person werden durch den Einsatz von Tools der künstlichen Intelligenz wie Identitätsdokumentenüberprüfung, biometrischen Datenprüfungen, Gesichtserkennung und mehr überprüft. Weitere Informationen zur sicheren Identitätsüberprüfung finden Sie hier: Der grundlegende Leitfaden für eine zuverlässige Identitätsprüfung.

Kunden-Due-Diligence (CDD)

Sobald die Identität der Kunden bestätigt ist, werden die Benutzer weiteren Kontrollen durch Anti-Geldwäsche-Screening (AML) und umfassenden Vergleichen mit Datenbanken von Drittanbietern unterzogen, die als büroübergreifende SchecksBeispielsweise könnte der Wohnsitz eines Benutzers mit der Datenbank einer Partnerkreditauskunftei abgeglichen werden.

Feedback und Ergebnisinterpretation

Das eKYC-System analysiert die elektronisch verifizierten Ergebnisse, bestätigt wahre Identitäten oder hebt Unstimmigkeiten hervor, die möglicherweise einer weiteren Untersuchung bedürfen. Ein Risiko-Score wird rasch erstellt und basierend auf dem risikobasierten Ansatz (RBA) eines Finanzinstituts wird der Benutzer automatisch als bestanden oder nicht bestanden eingestuft.

Sichere Datenspeicherung

Verifizierte Daten werden sicher gespeichert, sodass zukünftige Transaktionen reibungsloser ablaufen und vor Verstößen geschützt sind. Achten Sie bei der Auswahl eines eKYC-Anbieters darauf, dass dieser Ihren lokalen und internationalen Datenschutzbestimmungen entspricht.

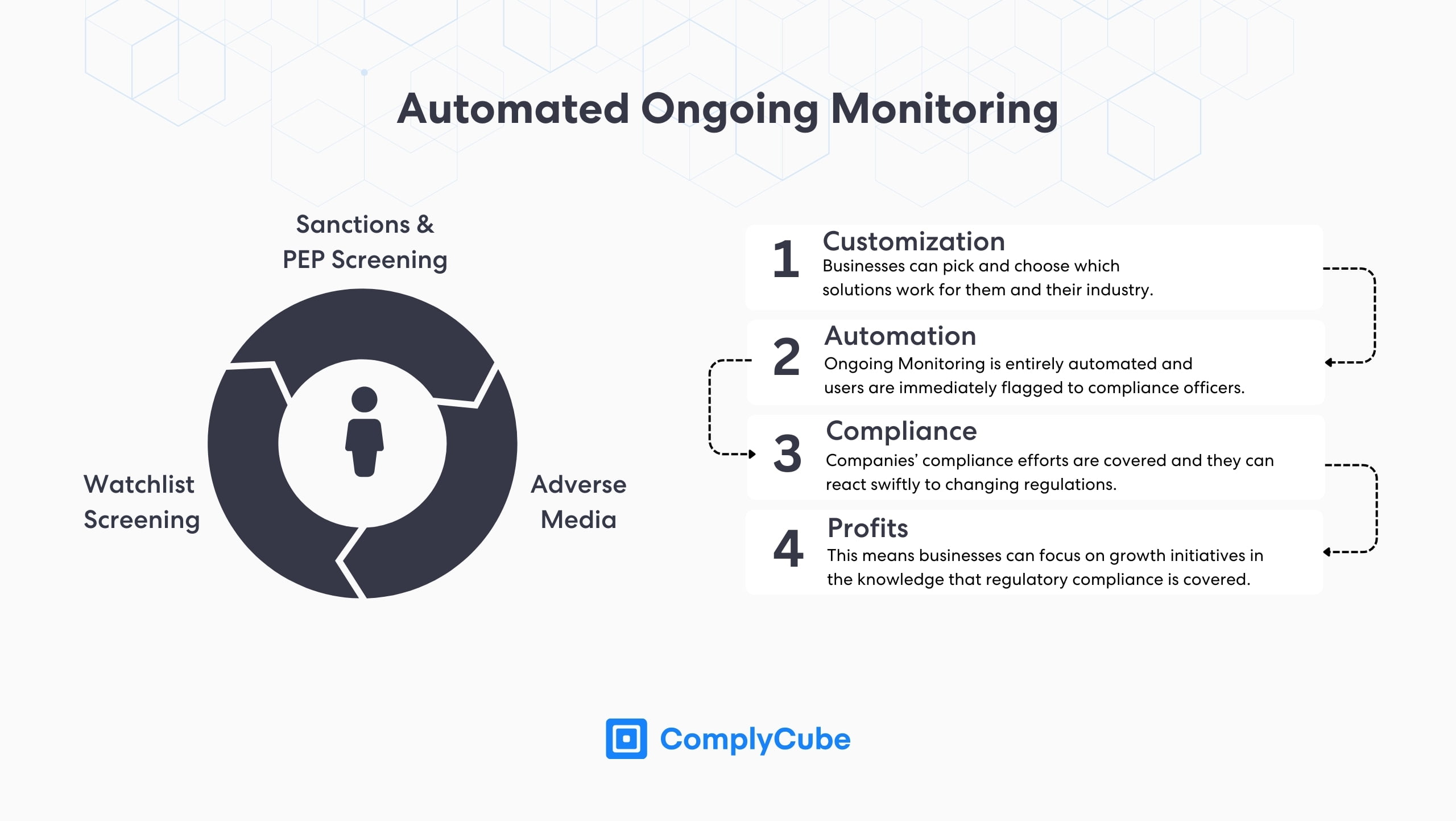

Laufende Überwachung

Die eKYC-Verifizierung vereinfacht nicht nur die anfängliche Identitätssicherung, sondern erleichtert auch die kontinuierliche Überwachung und sorgt so für anhaltendes Vertrauen und Compliance bei digitalen Interaktionen. In der modernen Zeit ist dies eine wichtige Lösung, um sicherzustellen, dass sich die KYC-Compliance-Vereinbarungen der Benutzer nicht ändern.

Auswahl des richtigen eKYC-Anbieters

Um die eKYC-Anforderungen Ihres Unternehmens im Auge zu behalten, skalierbares Wachstum sicherzustellen und die Bekämpfung der Geldwäsche zu fördern, ist die Zusammenarbeit mit dem richtigen Anbieter unerlässlich. Hier ist eine Richtlinie, um sicherzustellen, dass eine Auswahl Ihren erforderlichen Standards für die elektronische Identifizierung entspricht:

- Ruf und Erfolgsbilanz: Informieren Sie sich über den Ruf und die bisherige Leistung potenzieller Anbieter auf dem Markt. Die Untersuchung von Kundenfeedback, Bewertungen und Erfolgsgeschichten kann ein klares Bild liefern.

- Technologische Fähigkeiten: Stellen Sie sicher, dass der von Ihnen gewählte Anbieter auf dem neuesten Stand der Technik ist und Tools wie KI, Gesichtsbiometrie, automatische Videoidentifizierung und andere hochmoderne Verifizierungsmethoden verwendet.

- Einhaltung gesetzlicher Anforderungen: Der Anbieter sollte mit den globalen und lokalen KYC-Richtlinien und -Vorschriften vertraut sein und die Einhaltung weltweiter Datenschutznormen sicherstellen.

- Nahtlose Integrationsmöglichkeiten: Ihre eKYC-Lösung sollte sich problemlos in Ihr aktuelles digitales Ökosystem integrieren lassen und minimale Unterbrechungen und maximale Effizienz bieten.

- Robuster Kundensupport: Der Wert eines Anbieters liegt auch in seiner Unterstützung nach der Integration. Für die Bearbeitung von Anliegen oder Optimierungen ist ein engagiertes, reaktionsfähiges Team unabdingbar.

- Preis-Leistungs-Verhältnis: Ein effektiver eKYC-Anbieter sollte erstklassige Dienstleistungen anbieten, die Ihren Budgetvorgaben entsprechen, ohne Kompromisse bei der Qualität einzugehen.

Unter Berücksichtigung dieser Kriterien können sich Unternehmen und Wirtschaftsakteure sicher in der eKYC-Onlinedienstlandschaft zurechtfinden und sicherstellen, dass sie mit einem Unternehmen zusammenarbeiten, das ihre Identitätsprüfungsziele konsequent, sicher und effizient erfüllt.

eKYC-Prozesse: Vorteile und Herausforderungen

cd Obwohl es zahlreiche Vorteile bietet, ist es wichtig, die damit verbundenen Herausforderungen anzuerkennen. Das Verständnis beider Seiten der Medaille kann Unternehmen dabei helfen, eKYC-Prozesse und -Lösungen effektiver umzusetzen.

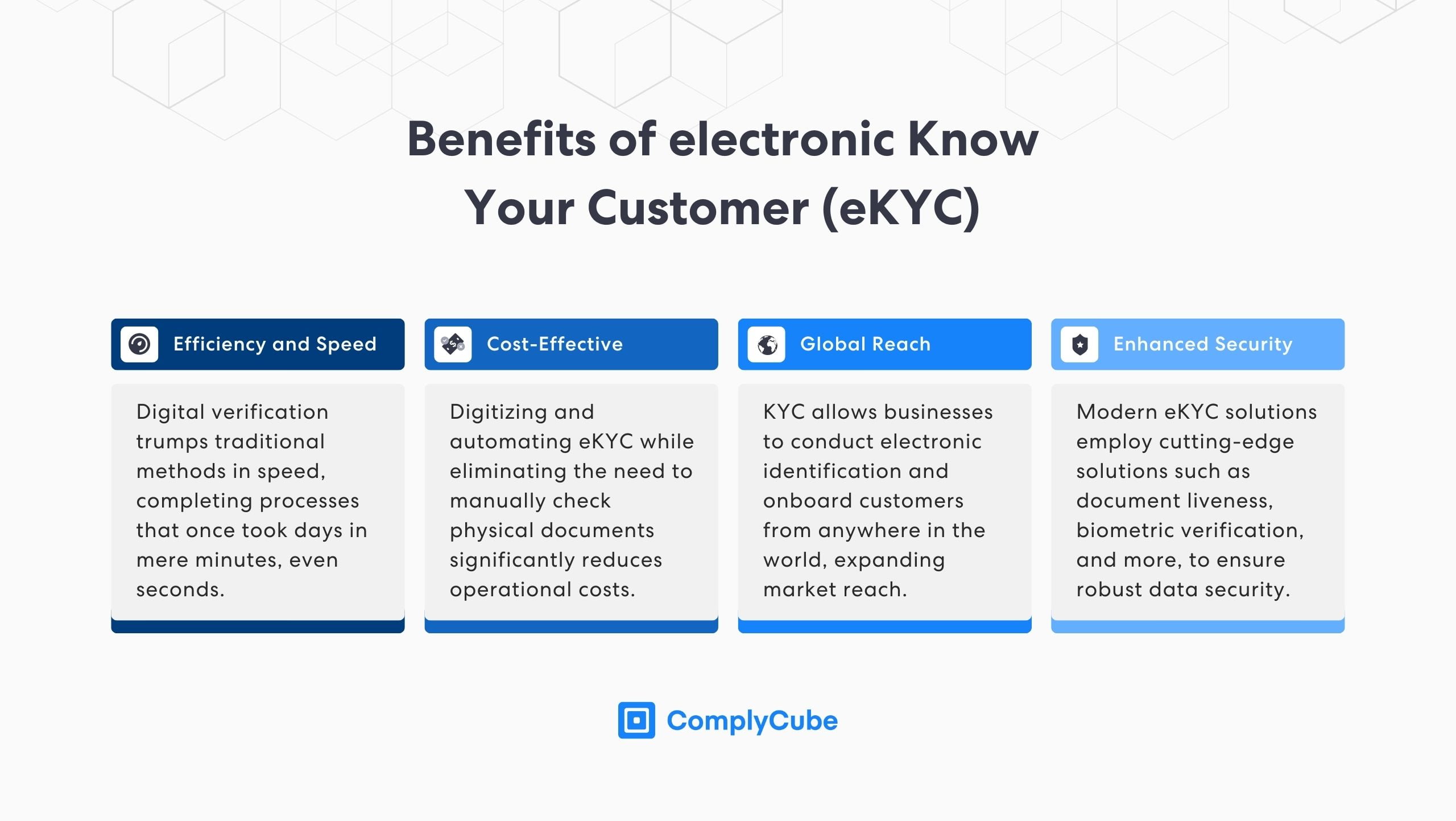

Vorteile von eKYC:

- Effizienz und Geschwindigkeit: Die digitale Verifizierung übertrifft herkömmliche Methoden in puncto Geschwindigkeit und erledigt Prozesse, die früher Tage dauerten, in nur wenigen Minuten oder sogar Sekunden.

- Kosteneffizient: Durch die Digitalisierung und Automatisierung der eKYC-Dienste bei gleichzeitiger Eliminierung der manuellen Überprüfung physischer Dokumente werden die Betriebskosten erheblich gesenkt.

- Globale Reichweite: KYC ermöglicht Unternehmen die elektronische Identifizierung und das Onboarding von Kunden von überall auf der Welt und erweitert so ihre Marktreichweite.

- Verbesserte Sicherheit: eKYC-Lösungen nutzen Spitzentechnologien wie Dokumentenechtheit, biometrische Verifizierung und KI und gewährleisten so die Einhaltung der Datenschutzbestimmungen.

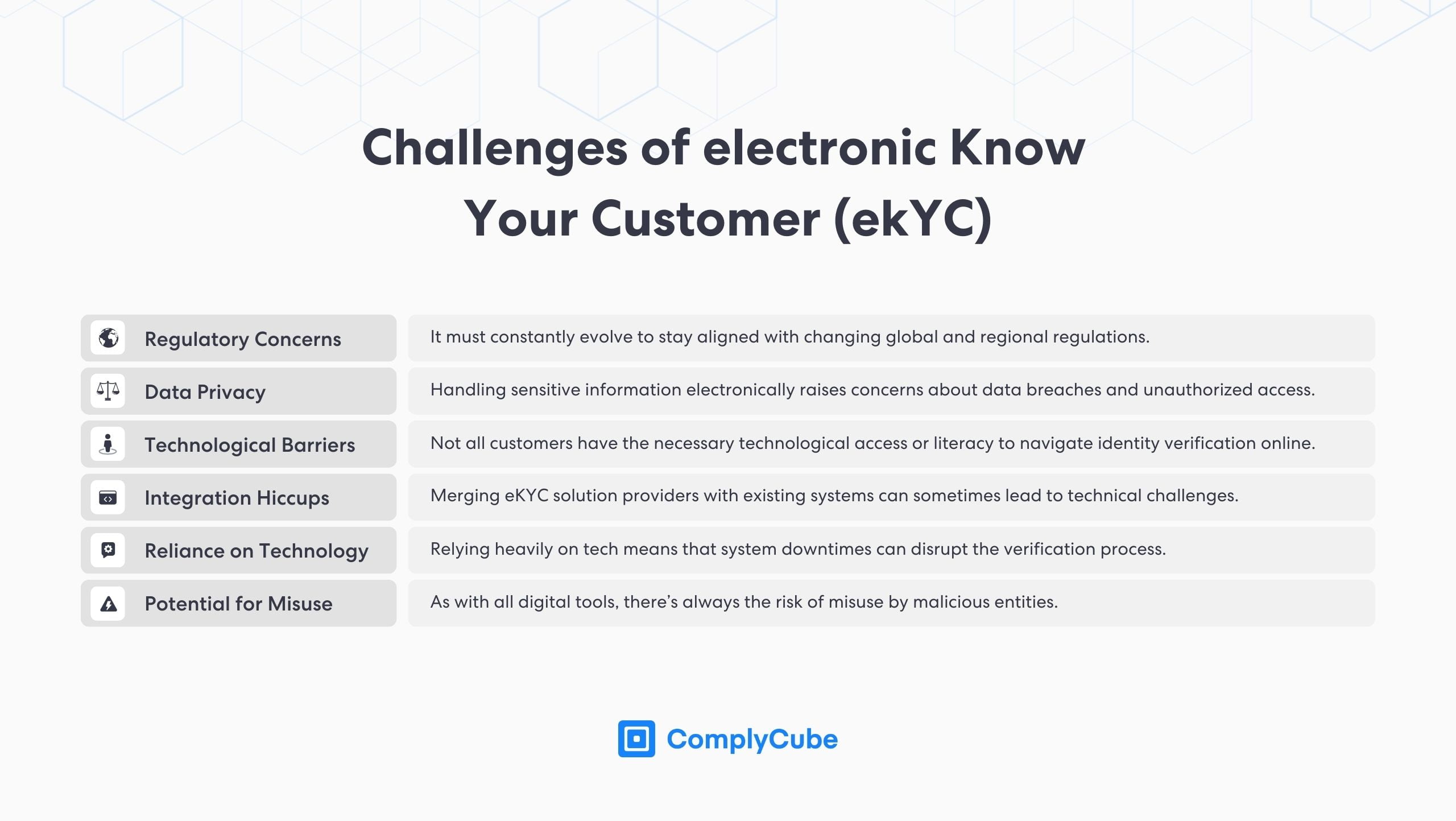

Herausforderungen von eKYC:

- Regulatorische Bedenken: Es muss sich ständig weiterentwickeln, um mit den sich ändernden globalen und regionalen Vorschriften Schritt zu halten.

- Datenprivatsphäre: Der elektronische Umgang mit sensiblen Informationen wirft Bedenken hinsichtlich Datenschutzverletzungen und unbefugtem Zugriff auf.

- Technologische Barrieren: Möglicherweise verfügen nicht alle Kunden über den erforderlichen technologischen Zugang oder die nötigen Kenntnisse, um Online-Identitätsprüfungsprozesse reibungslos zu steuern.

- Integrationsschwierigkeiten: Die Zusammenführung von eKYC-Lösungsanbietern mit bestehenden Systemen kann manchmal zu technischen Herausforderungen führen.

- Abhängigkeit von der Technologie: Wenn man sich stark auf die Technologie verlässt, kann der Verifizierungsprozess durch Systemausfälle unterbrochen werden.

- Missbrauchspotenzial: Wie bei allen digitalen Tools besteht immer die Gefahr des Missbrauchs durch böswillige Einheiten.

Das Erkennen sowohl der Vorteile als auch der Herausforderungen von eKYC ermöglicht es Unternehmen, fundierte Entscheidungen zu treffen, die Identitätsprüfungsprozesse ihrer Kunden zu optimieren und gleichzeitig potenzielle Fallstricke zu umgehen.

Sektoren, die mit eKYC erfolgreich sind

Im Zuge der Weiterentwicklung des digitalen Zeitalters ist eKYC zu einem Eckpfeiler für verschiedene Sektoren geworden und gewährleistet eine sichere und optimierte Identitätsüberprüfung. Die Anwendung von eKYC findet in verschiedenen Branchen großen Anklang, wobei jede Branche ihre Fähigkeiten nutzt, um den Betrieb zu verbessern. Hier ein Einblick in einige Branchen, die wirklich von eKYC-Lösungen profitieren:

Banken und Finanzinstitute

Das Fundament vieler moderne BankgeschäfteeKYC bietet einen schnellen und sicheren Kunden-Onboarding-Prozess für die Eröffnung eines Bankkontos. Darüber hinaus ist es von entscheidender Bedeutung, den laufenden Sorgfaltspflichten während der Laufzeit der Kundenbeziehung nachzukommen, um Finanzkriminalität und Geldwäsche zu verhindern und das Vertrauen der Nutzer in den Finanzsektor zu stärken.

Telekommunikation

Da Abonnenten und Dienste wachsen, Telekommunikationsanbieter Nutzen Sie elektronische KYC-Praktiken, um Benutzeridentitäten zu validieren und so die rechtlichen Verfahren zur Registrierung neuer Benutzer und SIM-Aktivierungen reibungsloser zu gestalten.

Immobilien- und Immobilienverwaltung

eKYC hilft dabei Überprüfung der Käufer- und Verkäuferdaten Ausweisdokumente, optimiertes Kunden-Onboarding, Immobilientransaktionen und Mietverträge bei gleichzeitiger Verhinderung von Geldwäsche, Identitätsbetrug und anderen Finanzkriminalität.

Reisen und Gastgewerbe

Bei Online-Buchungen und Check-ins bietet e-KYC eine zusätzliche Verifizierungsebene, die das Vertrauen der Kunden stärkt und echte Reservierungen gewährleistet.

Die Zukunft der Elektronik Kennen Sie Ihren Kunden

Während wir unseren Blick nach vorne in die sich entwickelnde Landschaft der Identitätsüberprüfung richten:

- Technologische Fusion: Die Verschmelzung bahnbrechender Technologien wie Blockchain und KI soll die Effizienz und Zuverlässigkeit von eKYC-Prozessen und Online-Verfahren steigern.

- Erweiterte Sicherheitsprotokolle: Da sich die digitale Landschaft ständig verändert, wird der Schwerpunkt verstärkt auf der kontinuierlichen Anpassung des digitalen Kunden-Onboardings und der Stärkung elektronischer KYC-Prozesse liegen, um aufkommenden digitalen Herausforderungen zu begegnen.

Über die eKYC-Lösung von ComplyCube

eKYC ist nicht nur ein weiterer digitaler Trend; Es ist ein grundlegendes Element im Entwurf zukünftiger digitaler Interaktionen. Während sich Unternehmen im digitalen Zeitalter zurechtfinden, erweist sich eKYC als unschätzbarer Verbündeter und bietet die Mischung aus Geschwindigkeit, Sicherheit und Anpassungsfähigkeit, die zur Verhinderung der Terrorismusfinanzierung erforderlich ist.