Der Kryptowährungsmarkt wurde jahrelang von verschiedenen Rahmenbedingungen zurückgedrängt, darunter der britischen Kryptoregulierung und den Kryptoversuchen der SEC. Dies hat die KYC-Krypto-Compliance für zahlreiche Web3- und Blockchain-basierte Unternehmen zu einem Thema mit höchster Priorität gemacht. Während die globale Gesetzgebung in dieser dynamischen Branche weiterhin Fuß fasst, werden Unternehmen, die einen KYC-Krypto-Dienst anbieten, für das Wachstum und den Erfolg von Kryptowährungsinstituten von entscheidender Bedeutung sein.

In diesem Leitfaden werden die dynamischen Vorschriften zusammengefasst, mit denen diese notorisch volatile Branche konfrontiert ist, einschließlich der Art und Weise, wie sich Krypto-Projekte an die neuen Vorschriften anpassen, die von Großbritannien, den USA und der EU als Reaktion auf die zunehmende Einführung von Kryptowährungen eingeführt wurden.

Was ist KYC?

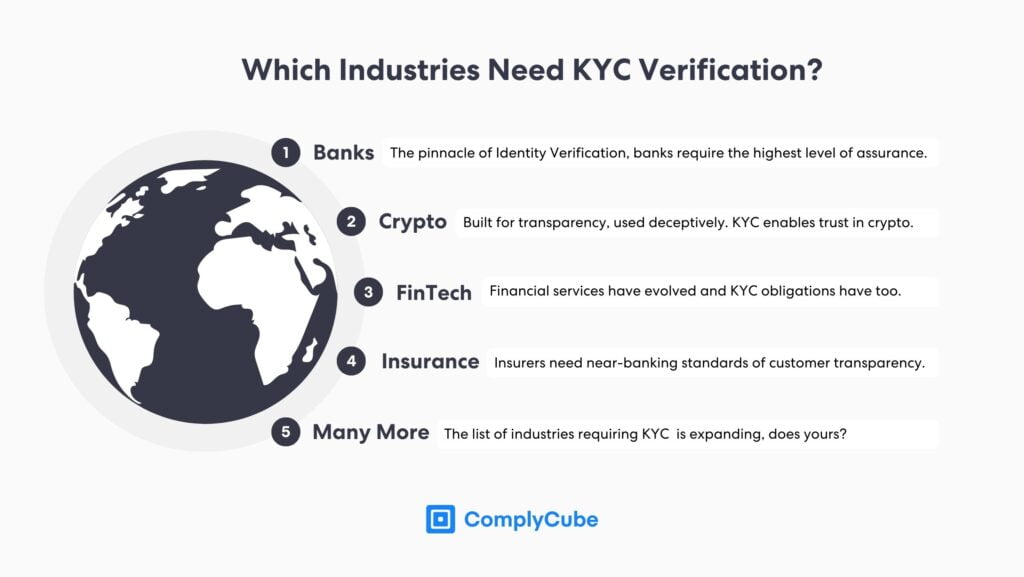

Kenne deinen Kunden KYC (Know Your Customer) ist der Prozess, der die Strategien umfasst, mit denen die Identität eines Benutzers überprüft wird und Institutionen ein besseres Verständnis darüber vermittelt, wer ihre Kunden wirklich sind. Dazu gehört die Durchführung der notwendigen Überprüfungen, um sicherzustellen, dass die Kunden die sind, für die sie sich ausgeben, und den Betrieb und den Ruf eines Unternehmens nicht gefährden. Es wurden KYC-Maßnahmen eingeführt, um zu verhindern, dass böswillige Akteure auf Finanzplattformen zugreifen, um illegale Aktivitäten durchzuführen. Allerdings werden KYC-Verfahren häufiger in Branchen eingesetzt, die über die reine Finanzbranche hinausgehen.

KYC-Strategien sind ein sich weiterentwickelndes Phänomen, und mit der Blüte der Finanztechnologien haben auch die Anpassungen von KYC und verwandten Lösungen zugenommen.

Das BankgeheimnisgesetzDas 1970 ins Leben gerufene Gesetz verpflichtet alle US-Banken, die amerikanische Regierung bei der Aufdeckung, Überwachung und Verhinderung von Finanzkriminalität wie Geldwäsche und Terrorismusfinanzierung zu unterstützen.

Der USA Patriot Act und die endgültige Regelung des Financial Crimes Enforcement Network (FinCEN) verlangt von Finanzinstituten, dass sie vernünftigerweise davon ausgehen können, dass sie wissen, wer ihre Kunden sind. Dieses Mandat verpflichtet Finanzdienstleister, strengste Maßnahmen zur Identitätsüberprüfung (IDV) in ihre Geschäftstätigkeiten einzuführen.

Im jüngsten Erlass des EU-Rats heißt es, dass CASPs (Crypto Asset Service Providers) nun ein ähnliches Maß an Autorität über den Schutz des Finanzsystems haben wie Banken. Dies erfordert strengere regulatorische Anforderungen und strengere KYC-Strategien, einschließlich verstärkter Maßnahmen zur Identitätsprüfung und einer verbesserten CDD für Personen, die Transaktionen über 1.000 € tätigen.

Wie sieht Crypto KYC aus?

Kryptowährungen sind so konzipiert, dass sie anonym und erlaubnisfrei sind, sodass die Identität der Kunden nur schwer zurückverfolgt werden kann. Das von Satoshi Nakamoto entworfene Konzept von Bitcoin bestand darin, einen Rahmen zu schaffen, der Transaktionen von Person zu Person ermöglicht, bei denen jeder Krypto kaufen kann, ohne einen Vermittler wie eine Bank zu benötigen. Dies ist weitgehend der aktuelle Status quo.

Der Grund dafür bestand darin, den Nutzern in der Finanzbranche mehr Macht und Eigenverantwortung zu geben. Aus diesem Konzept entstand das digitale Währungsökosystem, das wir heute kennen und das auf dezentralen Mechanismen basiert, dessen anonyme Transaktionen jedoch für Finanzkriminalität wie Geldwäsche missbraucht werden.

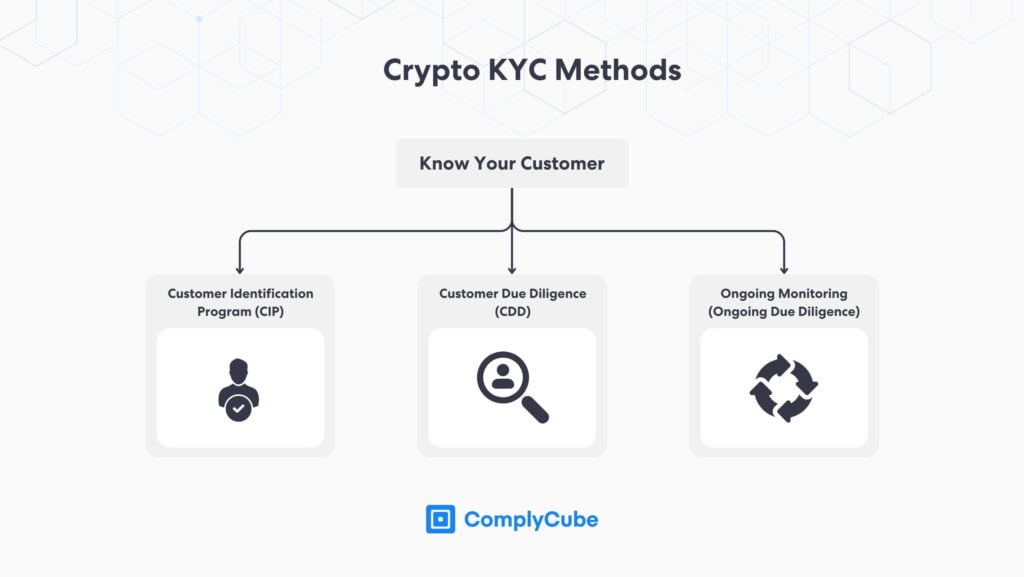

Die KYC-Anforderungen für Web3-Anwendungen, wie etwa eine Krypto-Handelsplattform, nehmen unter dem Druck globaler regulatorischer Änderungen zu. Um das erforderliche Maß an KYC-Konformität zu erreichen, integrieren Krypto-Wallets, Kryptowährungsbörsen und andere ähnliche Projekte KYC-Maßnahmen, darunter:

Dokumenten- und biometrische Überprüfung

Mithilfe einer hochmodernen Verifizierungsmaschine können eKYC-Dienste ein Dokument in Sekundenschnelle authentifizieren. Dieser Prozess analysiert bis zu 25 Datenpunkte in Echtzeit und fördert so eine Verbesserung der Skalierbarkeit gegenüber der manuellen Überprüfung.

Mithilfe einer ähnlichen Technologie des maschinellen Lernens scannt die biometrische Verifizierung im KYC-Prozess die Lebendigkeit und mögliche Bildfälschungen. Mithilfe der Presentation Attack Detection (PAD)-Technologie erstellt dieser Check 3D-Gesichtskarten zur Analyse auf Lebendigkeit, Pixelmanipulation, Mikroausdrücke und vieles mehr.

Weitere Informationen zur Lebenderkennung finden Sie unter ComplyCube unterstützt die ID-Verifizierung mit Liveness Layer.

Kunden-Due-Diligence (CDD)

CDD stellt sicher, dass Krypto-Börsen wissen, wofür Krypto-Transaktionen wahrscheinlich verwendet werden. Dieser Prozess geht über die bloße Feststellung der Identität des Kunden hinaus, sondern bestätigt sein Profil anhand verschiedener Überprüfungsdienste, einschließlich Überprüfungen nachteiliger Medien, AML-Überwachung sowie Watchlist- und PEP-Screening. Dies ist ein wichtiger Schritt bei der Zuordnung eines Kunden zu einem Risikoprofil.

Laufende Überwachung

Die ständige Überwachung der Anmeldeinformationen eines Kunden ist ein weiteres Hindernis für die Minderung des Kundenrisikos. Dieser Prozess stellt sicher, dass Benutzer Finanztransaktionen nicht für böswillige Zwecke missbrauchen, indem er sie kontinuierlich anhand derselben Checklisten wie im CDD-Prozess überwacht.

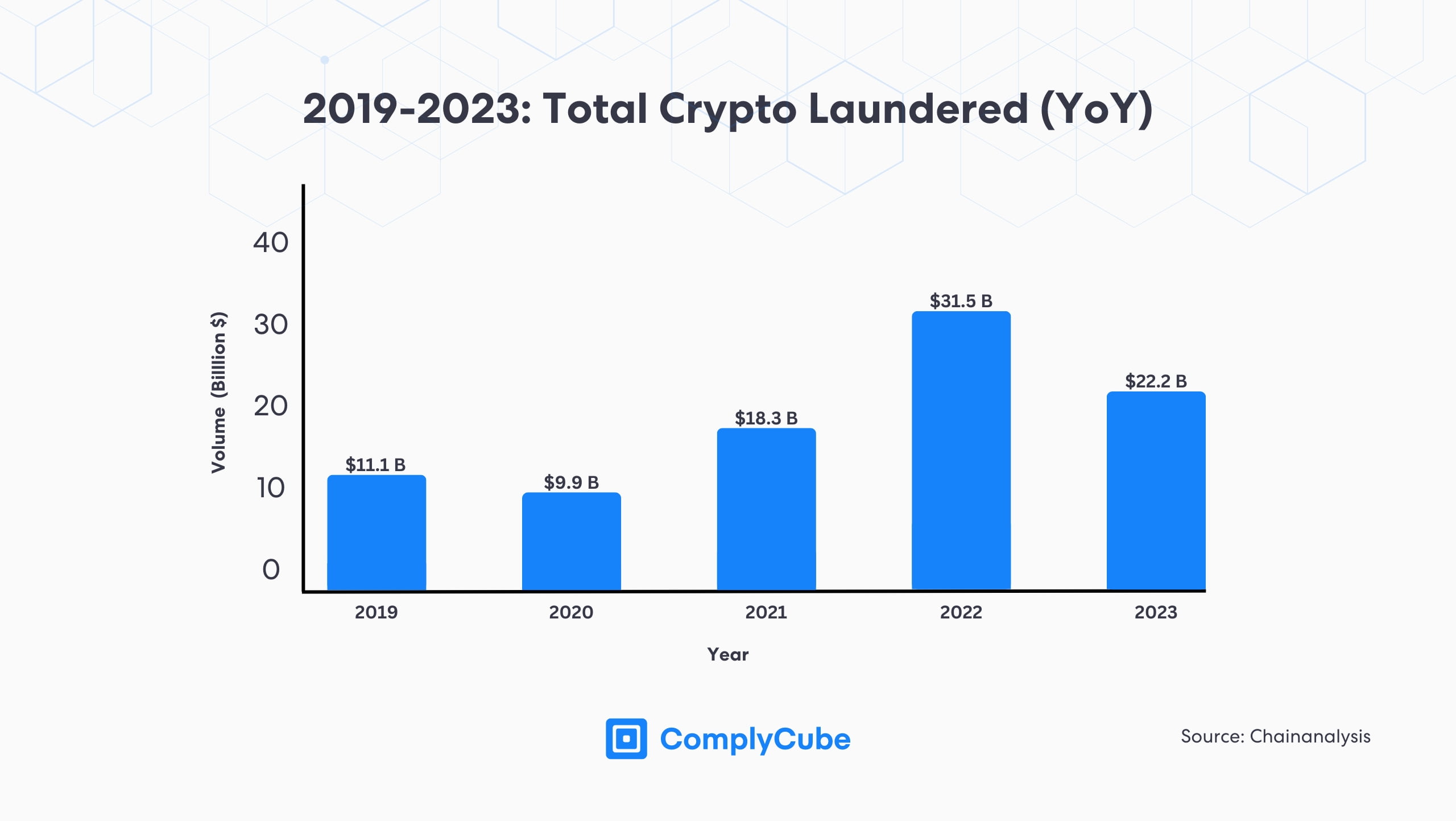

Zahlen zur Geldwäsche bei Krypto-Assets

Aufgrund ihrer Anonymität sind digitale Vermögenswerte zu einem der Hauptverursacher von Geldwäscheaktivitäten geworden. Das Nettowäschevolumen belief sich im Jahr 2022 auf $31,5 Milliarden und im Jahr 2023 auf $22,2 Milliarden. Obwohl dies eine vernünftige Reaktion auf die Verbreitung des Problems darstellt, bleiben diese Zahlen zu hoch.

Netto-Wäschevolumen in Im Jahr 2022 waren es $31,5 Milliarden und im Jahr 2023 waren es $22,2 Milliarden.

Interessanterweise ist die Konzentration des über dieselben fünf Off-Ramping-Dienste (Plattformen, die die Monetarisierung von Kryptogeldern in Fiat-Währung ermöglichen) gewaschenen Geldes im gleichen Zeitraum von 68,71 TP5T auf 71,71 TP5T gestiegen. Dies deutet darauf hin, dass große Kryptoinstitute strengere KYC- und AML-Prozesse benötigen, um Finanzkriminalität und damit verbundene Straftaten einzudämmen.

Warum die Kryptoindustrie einen KYC-Prozess braucht

Wie oben dargelegt, sind die Risiken der Finanzkriminalität auf Krypto-Handelsplattformen und Krypto-Börsen außergewöhnlich. Dies ist einer der Gründe, warum die Branche in den letzten Jahren so viel Widerstand erfahren hat. Ordnungsgemäße KYC-Vorschriften in Verbindung mit ausreichenden Maßnahmen zur Identitätsprüfung werden dazu führen, dass weniger böswillige Akteure auf Kryptodienste zugreifen.

Allerdings erfordern weitere Compliance-Vorschriften für die Branche eine gleichwertige Reaktion bei AML-, KYC- und IDV-Diensten. Hier bringen KYC-Lösungen frischen Wind in die Krypto-KYC-Bemühungen von Unternehmen. Die Einhaltung gesetzlicher Vorschriften ist in dieser Branche aus zahlreichen Gründen von entscheidender Bedeutung für den Erfolg.

Die Bußgelder im Zusammenhang mit AML-Verstößen können astronomisch hoch sein, wie das Jahr 2023 zeigt.

Der Wettbewerb ist hart und es gibt immer einen Konkurrenten, der Marktanteile erobern möchte.

Kryptowährungen werden naturgemäß für böswillige Aktivitäten genutzt. Das bedeutet, dass die Regulierungsbehörden Unternehmen stets auf mögliche Abkürzungen überwachen, die ein Unternehmen oder ein Projekt genommen haben könnte.

Sogar regulierte Börsen werden häufig dazu missbraucht, Finanzkriminalität zu erleichtern und den Ruf des Marktes in Misskredit zu bringen. Aus diesem Grund wird erwartet, dass die meisten Krypto-Börsen ihre KYC-Strategien in den kommenden Jahren deutlich verstärken werden. Dies umfasst in der Regel eine Mischung aus Dokumentenprüfung und biometrischer Prüfung bei der Anmeldung eines neuen Kunden sowie eine kontinuierliche Überwachung seines Risikoprofils.

Es kommen Vorschriften, um die Krypto-Compliance sicherzustellen

Kryptowährungsbörsen hatten es jedoch leicht. In den Jahren 2022 und 2023 kam es zu einer bedauerlichen Fülle von Skandalen, die vor allem von vermeintlich regulierten zentralisierten Börsen (CEXs) ausgingen. Es wurde festgestellt, dass bestimmte CEXs aufgrund mangelhafter Due-Diligence-Prozesse Milliarden von Dollar zu weltweiten Geldwäschebemühungen beitragen; Diese Skandale stellen die Branche in große Zweifel.

Diese Skandale haben zu einer erheblichen Änderung der globalen Einstellung gegenüber den KYC-Vorschriften für Kryptobörsen geführt. Ein PWC-Whitepaper legt nahe, dass alle Dienste im Zusammenhang mit digitalen Assets bereit sein müssen strengere Kryptowährungsvorschriften als die aktuellen.

Allerdings wurde darauf hingewiesen, dass der Zeitrahmen dafür schwer zu definieren sei. Krypto-Börsen sind schwer zu regulieren; obwohl sie ihren Hauptsitz in einem Land haben, sind sie wahrscheinlich in mehreren verschiedenen Regionen tätig, die alle widersprüchliche Ansätze zur Regulierung von Kryptowährungen verfolgen. Dies macht es sehr schwierig, einen geeigneten Rahmen zu schaffen, der betrügerische Aktivitäten und damit verbundene kriminelle Aktivitäten erheblich reduzieren kann. Wenn Ihr Krypto-Unternehmen Schwierigkeiten hat, Geldwäschemuster zu erkennen, lesen Sie So erkennen Sie die Warnsignale für Krypto-Geldwäsche.

Darüber hinaus können sich die KYC-Prozesse von Region zu Region stark unterscheiden, und selbst kleinste Abweichungen in den Prozessen, wie beispielsweise die laufende Überwachungslogistik, können unterschiedliche Software-Workflows erfordern. Da sich die Branche jedoch weiterentwickelt und reift, wird die KYC-Compliance weltweit wahrscheinlich immer ganzheitlicher werden. Allerdings brauchen, wie in jeder aufstrebenden Branche, korrekte Richtlinien und Vorschriften Zeit.

Zum Beispiel eine dezentrale Kryptowährungsbörse, wie z Uniswapfungiert als P2P-Handelsplattform und erfordert intelligente Verträge, um den Handel zu erleichtern. Dies macht es nahezu unmöglich, die Benutzeridentitäten, die die Plattform nutzen, über ihre Krypto-Wallets zu analysieren. Diese nicht verwahrten Wallets sowie die entsprechenden privaten Schlüssel bestehen aus einer Folge von Buchstaben und Zahlen. Das bedeutet, dass es sehr schwierig sein kann, Betrug zu verhindern und Betrüger davon abzuhalten, Betrügereien zu unterstützen.

Die folgende Grafik zeigt, dass es im Jahr 2023 zwar zu einem deutlichen Rückgang des Geldwäschevolumens in Kryptowährungen kam, der langfristige Trend ab 2019 jedoch darauf hindeutet, dass es in den Jahren 2024 und 2025 zu einem weiteren dramatischen Anstieg kommen könnte. Diese Theorie wird durch die erwartete Welle an Liquidität und Nutzern gestützt, die in den nächsten Jahren auf den Markt kommen wird.

Warum Krypto-Börsen KYC erfordern

Wenn Sie KYC bei Kryptowährungsbörsen weglassen, erhöht sich das Risiko von Finanzkriminalität, dem Ihre Plattform ausgesetzt ist, erheblich. Krypto-KYC Strategien sollten sich nicht negativ auf Ihr Unternehmen auswirken, sondern zur Verhinderung von Finanzkriminalität beitragen. KYC-Prozesse sollten ein Compliance-Enabler sein und sicherstellen, dass Unternehmen die erforderlichen rechtlichen Rahmenbedingungen einhalten und gleichzeitig ein optimiertes Benutzererlebnis mit reibungslosen Lösungen zur Kundenakquise schaffen.

Das Versäumnis, KYC für Krypto-Anbieter einzuführen, wird:

Erhöhen Sie das Risiko krimineller Aktivitäten: Dies wird zu einem Reputationsschaden führen und zahlreiche Einnahmequellen zunichte machen, über die Krypto-Börsen normalerweise verfügen, wie etwa die Listungsgebühren für neue Token.

Führt zu einer Nichteinhaltung der AML-Vorschriften: Gesetzliche Vorgaben müssen eingehalten werden. Wie sich im Jahr 2023 zeigt, können sich die Gebühren für die Nichteinhaltung von Kryptowährungen auf Milliarden von Dollar belaufen und den laufenden Betrieb von Anbietern ernsthaft gefährden.

Erregen Sie unerwünschte Aufmerksamkeit bei den Aufsichtsbehörden: Das Vorzeigen einer schwachen KYC-Strategie wird wahrscheinlich weitere Aufmerksamkeit der zuständigen Aufsichtsbehörden auf sich ziehen. Dies liegt daran, dass es den Anschein haben kann, dass eine Plattform absichtlich nicht die erforderliche Sorgfaltspflicht gegenüber den Nutzern durchführt, was den Transfer illegaler Gelder erleichtert und zu Herausforderungen bei der Sicherstellung der Einhaltung führt.

Reduziertes Vertrauen: Kryptoplattformen erfordern heute mehr denn je strenge KYC-Prozesse. Das Vertrauen in die Branche oder das Fehlen davon war für institutionelle Anleger die größte Abstoßung. Plattformen, die sich nicht an die AML-Vorschriften halten, werden in dieser schnelllebigen Branche wahrscheinlich auf der Strecke bleiben.

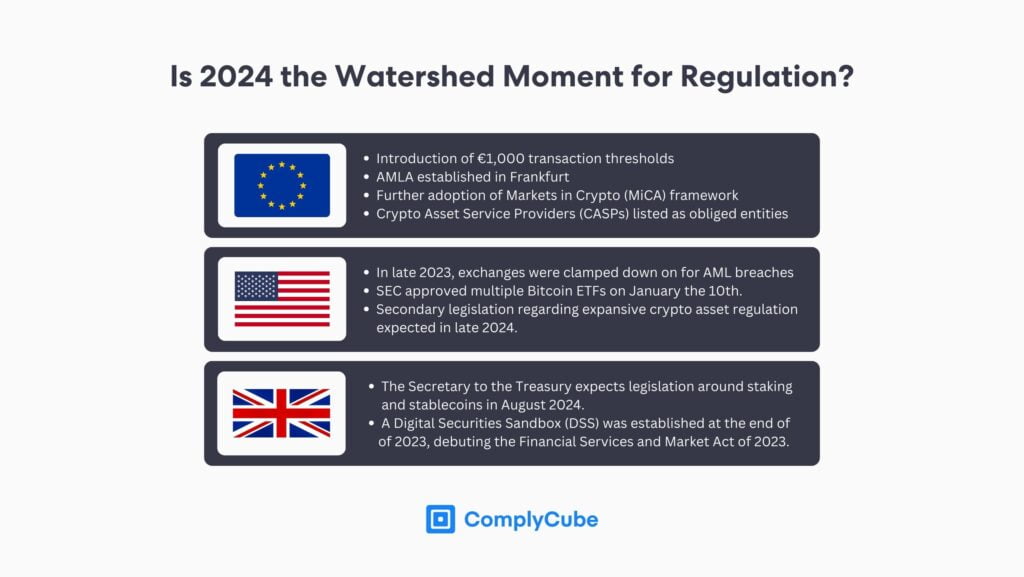

EU-Kryptoregulierungen

Die Europäische Union hat nach und nach Gesetze zur Regulierung des Kryptowährungsaustauschs und verwandter Branchenplattformen eingeführt. Im Juni 2023 veröffentlichte es ein Rahmenwerk für Markets in Crypto Assets (MiCA), mit besonderem Fokus auf die Anwendung von Stablecoins. Die Richtlinie wird im Dezember 2024 vollständig in Kraft treten.

Dieser Regulierungsrahmen wurde geschaffen, um sicherzustellen, dass Regionen innerhalb der EU bei der Revolution der digitalen Vermögenswerte nicht ins Hintertreffen geraten. Im Januar 2024 hat der EU-Rat neue Definitionen für die Arten von Institutionen herausgegeben, die eine natürliche Verantwortung für den Schutz des Finanzsystems vor Kriminalität, Geldwäsche und Terrorismusfinanzierung haben.

„Die neuen Regeln werden den größten Teil des Kryptosektors abdecken, Alle Krypto-Asset-Dienstleister (CASPs) müssen ihre Kunden einer Due-Diligence-Prüfung unterziehen.“

Was die KYC-spezifischen Vorschriften betrifft, schreibt die gleiche Regelung vor, dass alle Transaktionen über einem Wert von 1.000 € einer gründlichen Due-Diligence-Prüfung unterliegen müssen. Kryptofirmen können diese neuen Vorschriften nur dann einhalten, wenn sie mit einem eKYC-Dienst zusammenarbeiten, der diese KYC-Prüfungen in dem von Benutzern im Kryptobereich geforderten Umfang durchführen kann.

US-amerikanische und SEC-Kryptoregulierungen

Die SEC (Securities and Exchange Commission) war das Hindernis für ein florierendes Kryptowährungs-Ökosystem in Amerika und erlegte der Branche strenge Bundesvorschriften auf. Unter dem Vorsitz von Gary Gensler hat die Organisation Kryptowährungen auf Schritt und Tritt vereitelt und mehrere wichtige Altcoins als US-Wertpapiere gekennzeichnet. Doch obwohl dies seit vielen Jahren in aller Munde ist, scheint sich das Blatt gewendet zu haben.

Heute hat die Kommission die Notierung und den Handel genehmigt eine Reihe von Spot-Bitcoin-ETP-Aktien (Exchange Traded Product).

Dies ist ein Beispiel für eine große Kehrtwende in der bundesstaatlichen Kryptowährungspolitik der USA und in der Haltung gegenüber Krypto-Compliance und -Vorschriften in den USA. Dies deutet darauf hin, dass im Laufe des Jahres weitere Gesetze in Kraft treten werden.

Britische Kryptovorschriften

Die Financial Conduct Authority (FCA) beschränkt sich derzeit darauf, dies sicherzustellen Kryptounternehmen, die im Vereinigten Königreich tätig sind, sind bei der FCA registriert und halten Sie sich an die britischen Gesetze zur Bekämpfung von Geldwäsche (AML) und Terrorismusfinanzierung (CTF).

Großbritannien ist seit Jahren ein Zentrum für Finanzinnovationen, doch die globale Kryptowährungsrevolution gefährdet diesen Status. Die britische Regierung hat erklärt, dass sie sich dafür einsetzt, das Vereinigte Königreich zu einem globalen Zentrum für Kryptowährungsinnovationen zu machen; Die Entwicklungen Anfang Februar lassen darauf schließen, dass sie an diesem Plan festhalten.

Abstecken und Stablecoins

Der Finanzminister des Vereinigten Königreichs hat die Gesetzgebung zu Einsätzen und Stablecoins bekannt gegeben sollte innerhalb von 6 Monaten erwartet werden. Dies würde dazu führen, dass im August 2024 schlüssige Richtlinien rund um Staking und Stablecoins erwartet werden.

Die globalen Bemühungen auf den Kryptowährungsmärkten gehen nur in eine Richtung – in Richtung einer stärker regulierten Branche. Eine weitere Regulierung wird dazu dienen, die Stärke des Sektors durch neue Liquidität, neue Nutzer und höhere Einnahmen aus Dienstleistungen in der Branche zu stärken.

Dies ist jedoch ein zweischneidiges Schwert für Krypto-Börsen und verwandte Anbieter. Eine weitere Regulierung wird strengere Compliance-Bemühungen erfordern, insbesondere in den Bereichen AML, KYC und IDV. Diese Entwicklungen werden KYC-Lösungen für die Skalierbarkeit der Branche von entscheidender Bedeutung machen.

Globale Krypto-Vorschriften

Ein Bericht der Financial Action Task Force (FATF) aus dem Jahr 2023 kam zu dem Schluss, dass globale Jurisdiktionen weiterhin mit zentralen regulatorischen Anforderungen konfrontiert sind. Dazu gehören die Durchführung einer Risikobewertung und die Umsetzung der Gesetze zur Regulierung von Crypto Asset Service Providers (CASPs). Der Bericht stellte nur fest, dass dies der Fall war 75% der Gerichtsbarkeiten erfüllen die Anforderungen der FATF nur teilweise.

Dadurch verbleibt ein riesiger Marktsektor, dessen Einhaltung gesetzlicher Vorschriften nicht berücksichtigt wird. Der Bericht stellte außerdem fest, dass die Reiseregel in mehr als der Hälfte der in den Bericht einbezogenen Gerichtsbarkeiten nur unzureichend oder gar nicht umgesetzt worden war.

Alle Kryptounternehmen müssen die Informationen sowohl des Absenders als auch des Empfängers überprüfen, aufzeichnen und weitergeben Kryptotransaktionen, die $1.000 überschreiten.

Der genaue Schwellenwert variiert von Region zu Region. Der Bericht der FATF deutet jedoch darauf hin, dass diese Politik nicht befolgt wird. Dies könnte auf die Komplexität der Aufgabe zurückzuführen sein. Die Durchführung einer verstärkten Due-Diligence-Prüfung der Benutzer sowie die Überwachung ihrer Transaktionen können eine mühsame Herausforderung sein.

KYC-Lösungen lösen dieses Problem jedoch, indem sie die Aufgabe vollständig automatisieren. Bei der Kundenanmeldung wird ein Risikoprofil auf Grundlage der Kundensorgfaltspflichtprüfungen erstellt. Diese Informationen werden in Echtzeit überwacht, sodass CASPs bei verdächtigen Transaktionen rechtzeitig Nachforschungen anstellen und eine Due-Diligence-Prüfung ihrer Benutzer durchführen können. Weitere Informationen zur Crypto Travel Rule finden Sie unter Die Krypto-Reiseregel und die Notwendigkeit einer AML-Compliance-Software.

Auswahl von KYC-Kryptoprogrammen

Kryptoplattformen tragen mittlerweile eine große Verantwortung für den Schutz des Finanzsystems. Da Krypto-Ökosysteme von Jahr zu Jahr wachsen, werden in den Jahren 2024 und 2025 mehr Kapitalzuflüsse als je zuvor erwartet. Es ist wichtig sicherzustellen, dass der Kundenakquiseprozess optimiert wird, um potenzielle Kunden in aktive Nutzer zu verwandeln, und dass dieser Prozess den Verbraucherschutzstandards entspricht.

Wenn sich Ihr Kundenakquiseprozess als Skalierungsherausforderung erweist oder Sie nach Lösungen in den Bereichen AML, KYC und IDV suchen, Nehmen Sie noch heute Kontakt mit einem der Spezialisten von ComplyCube auf.