El rápido crecimiento de la economía en línea y el ascenso meteórico de la industria FinTech ha llevado a una demanda sin precedentes de herramientas contra el lavado de dinero (AML) y Conozca a su cliente (KYC). ¿Qué queremos decir con AML y KYC? ¿Podemos usar estos dos términos indistintamente? Para comprender la diferencia entre KYC y AML, comenzaremos observando lo que implica cada proceso.

¿Qué es Conozca a su cliente (KYC)?

KYC es el proceso que siguen las instituciones financieras para recopilar datos relevantes de sus clientes a fin de establecer su identidad y perfil de riesgo. Por ejemplo, los inversores deben ser verificados antes de participar en una ronda de financiación y, del mismo modo, las personas deben ser verificadas antes de abrir una cuenta bancaria. Las regulaciones contra el lavado de dinero (AML) exigen KYC a las empresas reguladas para garantizar que no realicen negocios con personas malintencionadas y contribuyan a la financiación del terrorismo.

¿Qué es la lucha contra el blanqueo de capitales (AML)?

AML se refiere a las medidas, políticas y controles empleados por instituciones reguladas y gobiernos para prevenir, desalentar y combatir los delitos financieros (FinCrime), especialmente el lavado de dinero y el financiamiento del terrorismo. AML también abarca Sanciones, que los gobiernos u organismos internacionales utilizan para obligar a regímenes específicos a cambiar su comportamiento. Además, la política ALD de una institución regulada forma parte de su programa de cumplimiento ALD más amplio, que se desarrolla para cumplir con los requisitos de las reglamentaciones ALD locales.

¿Qué es un Programa de Identificación de Clientes (CIP)?

Las empresas llevan a cabo un Programa de Identificación de Clientes (CIP, por sus siglas en inglés) para conocer más sobre la identidad de un cliente al incorporar nuevos consumidores. Es el primer paso para detener los delitos financieros. Los CIP ayudan a las empresas a identificar a los clientes para que puedan realizar más controles regulatorios sobre ellos, como la detección de lavado de dinero. Obtenga más información leyendo “¿Qué es el CIP?“

¿Qué es la diligencia debida del cliente (CDD)?

Las normas AML y KYC establecen que, una vez que una empresa ha identificado a un cliente, debe realizar una diligencia debida con el cliente para determinar el nivel de riesgo asociado. La diligencia debida con el cliente implica más controles de identidad y antecedentes y verificación AML, entre otras tareas.

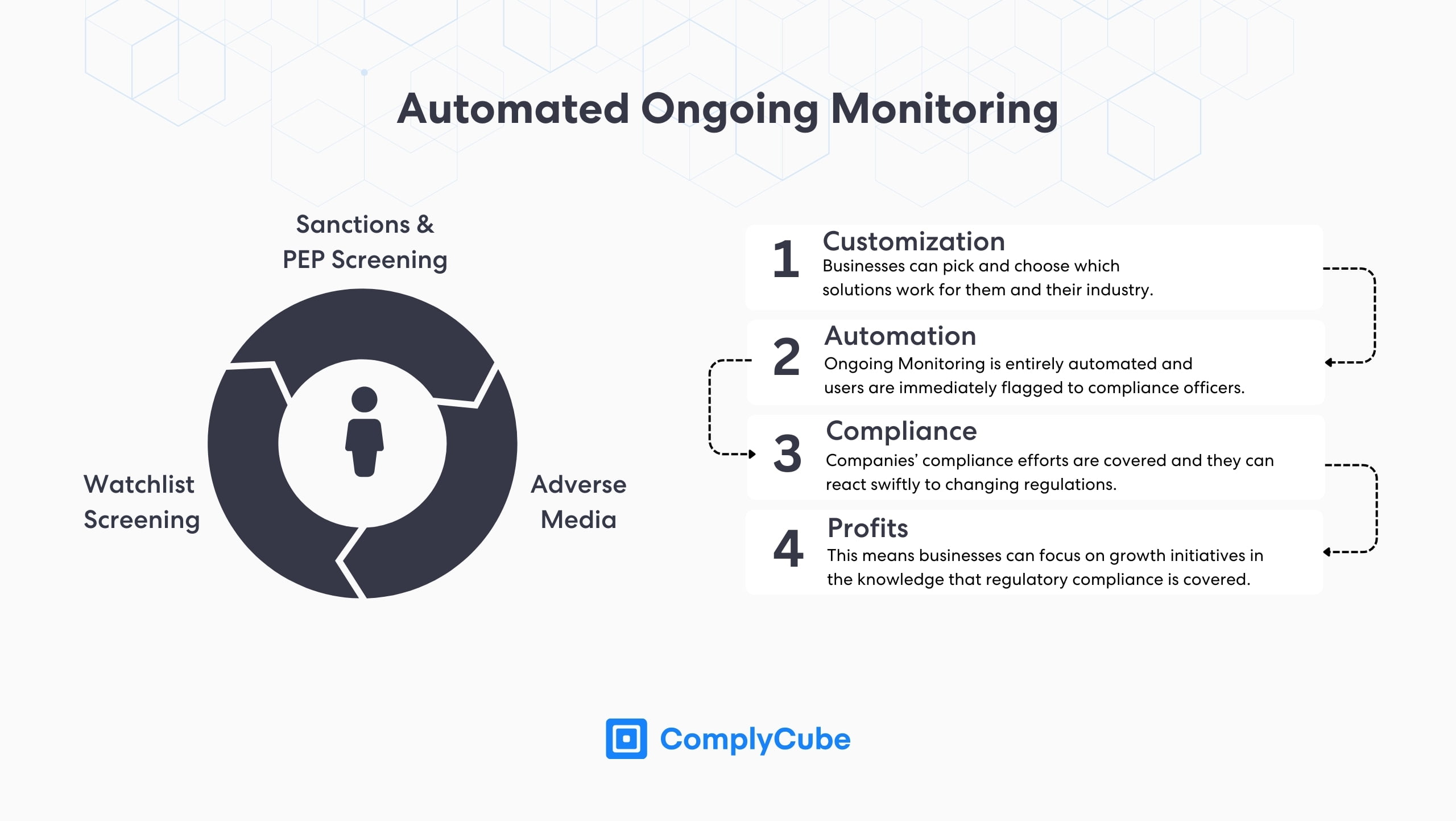

En ocasiones, se necesita una diligencia debida mejorada (EDD, por sus siglas en inglés) para personas de mayor riesgo, como las personas políticamente expuestas (PEP, por sus siglas en inglés). Para ayudar a prevenir el lavado de dinero, estos procesos se llevan a cabo las 24 horas del día en lo que se conoce como monitoreo continuo. Obtenga más información leyendo ¿Qué es la Debida Diligencia del Cliente?

¿En qué se diferencian KYC y AML?

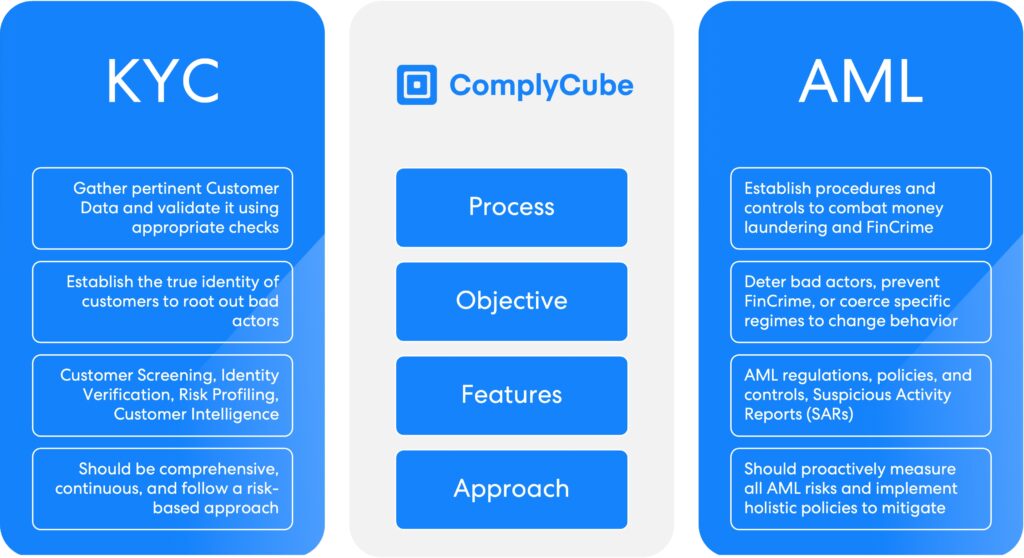

Aunque las instituciones pueden desdibujar las líneas entre AML y KYC, son dos marcos de cumplimiento distintos. Tienen diferentes alcances, procesos y objetivos, como se muestra en el gráfico de comparación a continuación. AML tiene un alcance mucho más amplio y generalmente abarca muchos componentes, tales como:

- Procedimientos KYC.

- Normas y directrices AML.

- Políticas AML basadas en el riesgo.

- Manuales del personal ALD.

- Evaluación continua de riesgos y seguimiento continuo.

- Programa de capacitación en cumplimiento ALD para el personal.

- Controles internos y auditorías internas.

- Matrices y procedimientos de escalamiento.

Dicho esto, una política ALD efectiva requiere un proceso KYC confiable, ya que sin establecer la verdadera identidad de los clientes y su fuente de fondos, FinCrime no se puede prevenir ni detectar. Por otro lado, las leyes y políticas ALD informan el enfoque basado en el riesgo que debe seguirse para los procedimientos KYC.

Soluciones de cumplimiento AML vs KYC

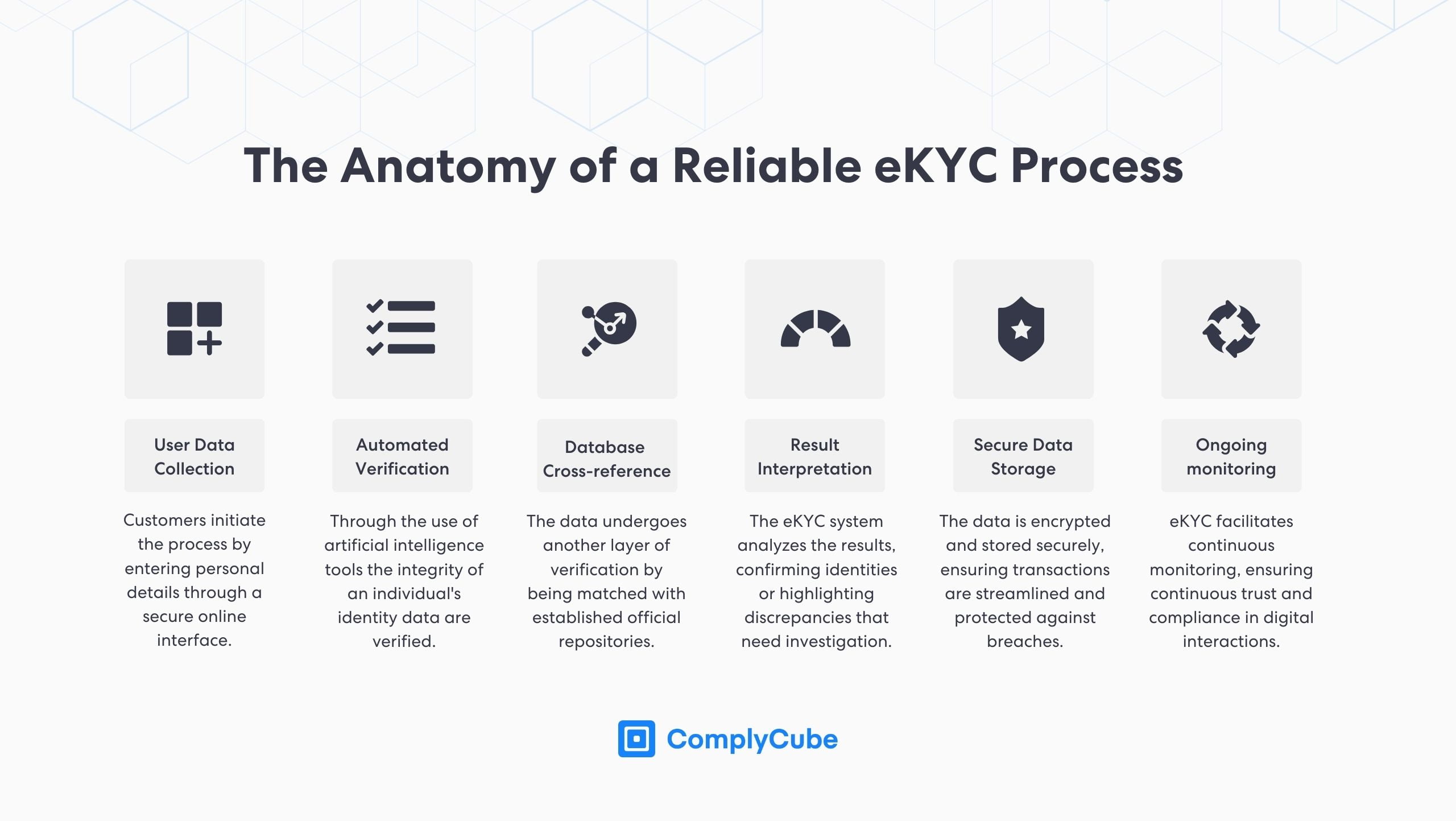

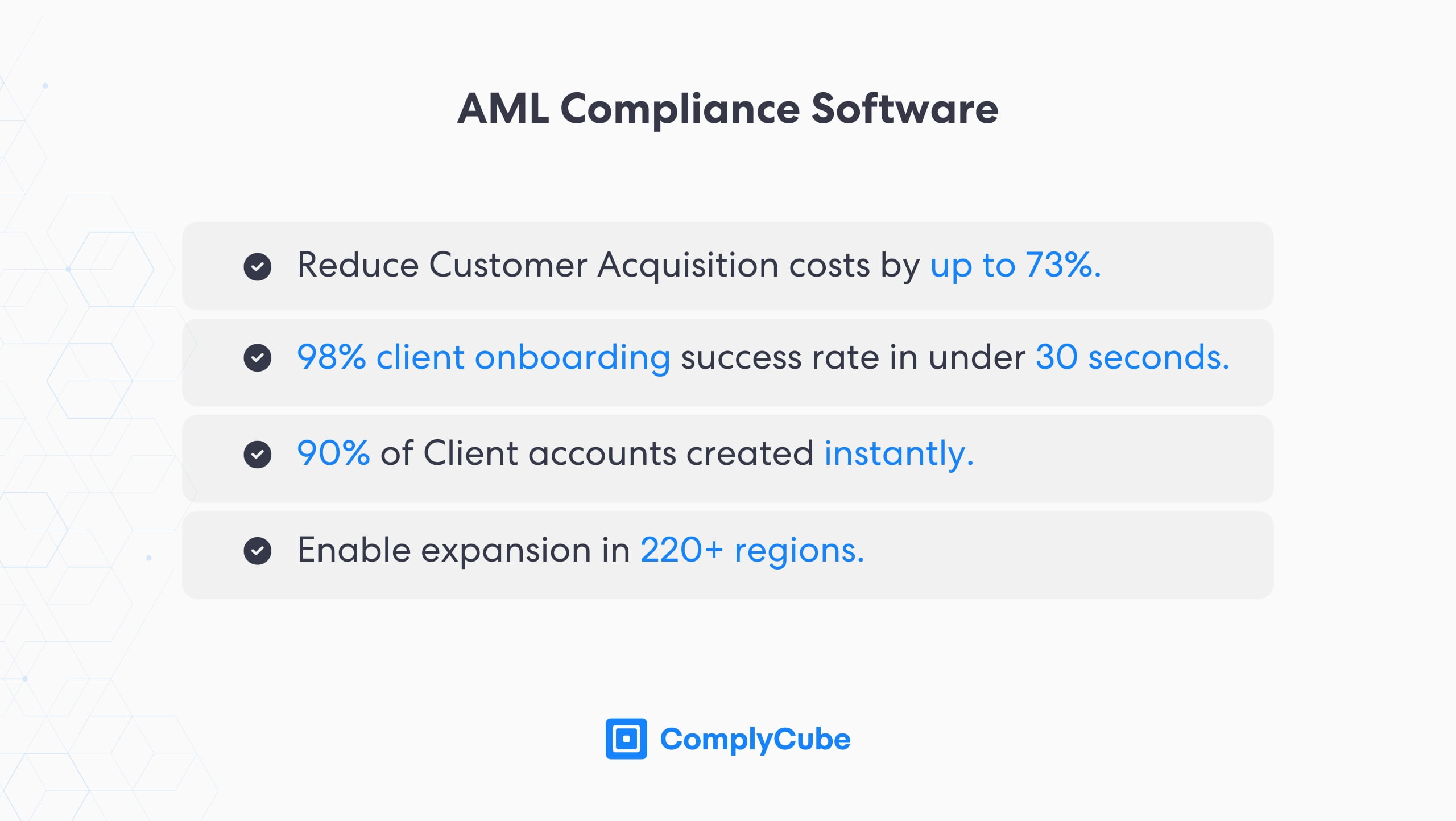

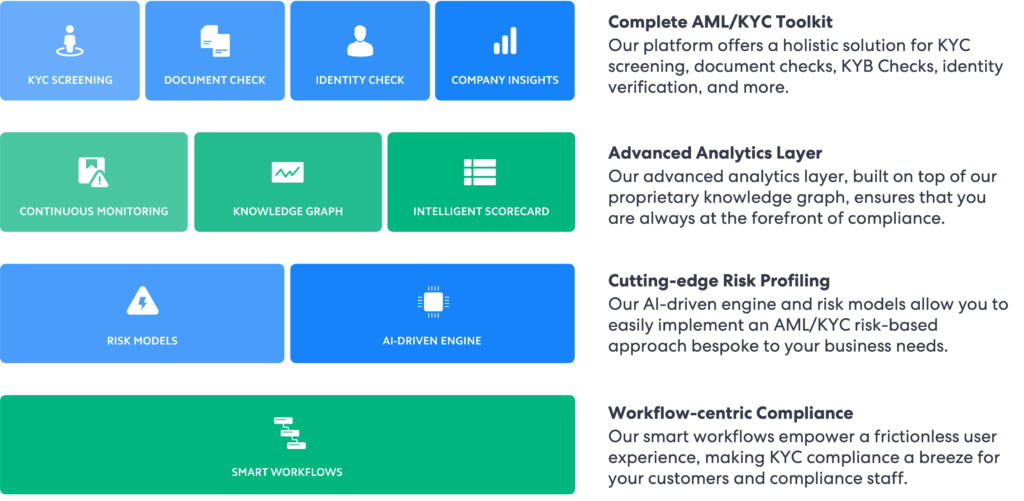

Lograr el cumplimiento de las regulaciones ALD/CFT requiere un esfuerzo administrativo significativo y una gran cantidad de análisis de datos. Por lo tanto, muchas empresas optan por automatizar los procesos ALD con varias herramientas innovadoras para reducir el error humano y evitar posibles sanciones por incumplimiento. La automatización no solo ofrece mayor velocidad, precisión y eficiencia para ALD; también ayuda a las empresas a responder rápidamente a las nuevas reglamentaciones y a continuar brindando los más altos estándares de cumplimiento.

Por ejemplo, las soluciones AML pueden analizar rápidamente los datos de los clientes, buscar indicadores de riesgo específicos y generar alertas en tiempo real para Oficiales Denunciantes de Lavado de Activos (MLRO). También ayudan con la automatización de los procedimientos KYC a través de Verificación de identidad electrónica (eIDV), que normalmente implica los siguientes dos pasos:

- Adquisición de un documento de identidad, por ejemplo, pasaporte, documento nacional de identidad o licencia de conducir. Luego, el documento de identidad se analiza a través de múltiples vectores, como la autenticidad, la consistencia, la caducidad, etc.

- Establecer que el titular del documento está efectivamente presente durante la transacción. Esto se logra tomando una selfie/video junto con una verificación de vida pasiva o activa.

A ComplyCube, hemos creado una potente pila de cumplimiento AML/KYC, además de flujos de trabajo inteligentes y API. Nuestra plataforma única permite a las empresas implementar rápidamente un marco AML/KYC basado en el riesgo y adaptado a sus necesidades. Las empresas también pueden aprovechar nuestros SDK móviles y web de última generación para crear procesos KYC fáciles de usar que verifiquen las identidades de los clientes sin esfuerzo.

Para obtener más información sobre cómo proteger su organización, comuníquese con nuestro experto en cumplimiento. equipo.