El mundo en línea ha revolucionado la forma en que nos comunicamos, accedemos a la información y hacemos negocios. Casi todo lo que hacemos, desde abrir una nueva cuenta bancaria hasta programar una cita con el médico, se puede hacer en línea con solo unos pocos pasos.

Sin embargo, esta nueva realidad trae consigo nuevos desafíos. Los estafadores son cada vez más sofisticados y las empresas deben mantenerse al día para proteger a sus clientes, activos y reputación mientras cumplen con un mayor escrutinio regulatorio.

La diligencia debida mejorada (EDD) es un proceso clave contra el lavado de dinero (AML) y la financiación del terrorismo (CTF). Este artículo destaca los aspectos y desafíos clave de EDD.

¿Qué es la Debida Diligencia del Cliente?

La Diligencia Debida del Cliente (CDD) es un proceso llevado a cabo por las empresas, en particular las instituciones financieras, y entidades reguladas, para verificar la identidad de los clientes y evaluar los riesgos antes de establecer una relación comercial. CDD tiene como objetivo prevenir el lavado de dinero, el financiamiento del terrorismo y otras actividades ilegales.

Un elemento crucial de CDD es el proceso Conozca a su cliente (KYC), que implica verificar los detalles del cliente, como el nombre, la dirección, la fecha de nacimiento, el historial de transacciones, la biometría y los documentos de identificación.

Después Verificación de identidad, las empresas deben llevar a cabo una diligencia debida continua (ODD) al monitorear continuamente el perfil de riesgo del cliente y reportar actividades sospechosas a las autoridades competentes.

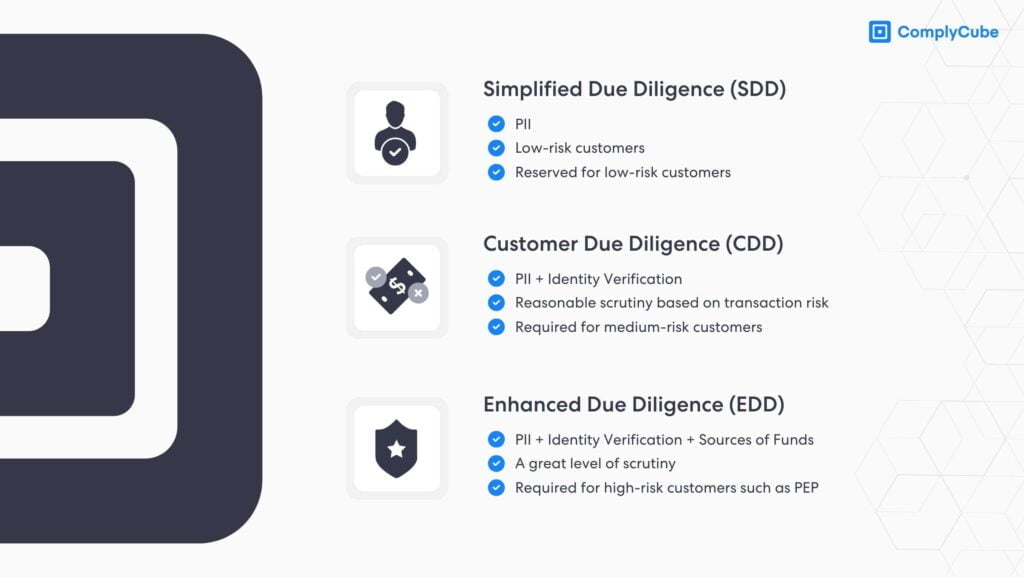

Los diferentes niveles de CDD

Hay tres niveles de CDD:

- Debida Diligencia Simplificada (SDD): Aplicado a clientes de bajo riesgo, SDD implica una verificación de identidad y una evaluación de riesgos mínimas. Se utiliza cuando el riesgo de delitos financieros (FinCrime) se considera bajo.

- Debida Diligencia Básica (BDD): Aplicado a la mayoría de los clientes, BDD, también llamado CDD, implica obtener y verificar la información del cliente, incluida la ocupación, el origen de los fondos y el propósito de la relación comercial.

- Diligencia debida mejorada (EDD): Se aplica a clientes de alto riesgo, como una Persona Políticamente Expuesta (PEP) o un cliente de una jurisdicción con controles débiles de ALD/CFT. EDD implica un análisis más profundo de la información del cliente y una evaluación de riesgos exhaustiva.

Para determinar el nivel adecuado de CDD, las empresas utilizan un enfoque basado en el riesgo (RBA) para evaluar los factores de riesgo del cliente, como la ubicación, la naturaleza de las transacciones y el comportamiento. RBA permite a las instituciones asignar recursos a áreas de mayor riesgo, mejorando la eficacia de las medidas ALD/CFT.

¿Qué es la debida diligencia mejorada?

La diligencia debida mejorada (EDD) representa un enfoque integral de la diligencia debida del cliente empleada por las empresas para abordar el mayor riesgo de transacción asociado con clientes de alto riesgo.

Los procesos de EDD implican un examen exhaustivo de los antecedentes de los clientes, los activos financieros, las fuentes de fondos, los certificados comerciales y los patrones de transacciones. Al obtener información de identificación adicional y profundizar en los factores de riesgo, EDD permite una mejor gestión de riesgos en comparación con las medidas de diligencia estándar de KYC.

Es por eso que varias jurisdicciones han introducido regulaciones que requieren que las instituciones implementen controles integrales de EDD. Los ejemplos clave incluyen la Ley de Secreto Bancario (BSA) en los Estados Unidos y la 6ª Directiva contra el blanqueo de capitales de la Unión Europea (6AMLD).

La diferencia entre la diligencia debida de AML y EDD

La debida diligencia ALD es un término amplio que abarca varios procesos y medidas que las instituciones financieras y las empresas toman para detectar, prevenir y denunciar el lavado de dinero y otras actividades ilícitas. Incluye la implementación de políticas, procedimientos y controles para identificar y evaluar el riesgo del cliente, así como la realización de CDD y monitoreo de transacciones.

Por otro lado, EDD es una forma especializada de CDD utilizada en situaciones con un mayor riesgo de lavado de dinero, financiamiento del terrorismo u otros delitos financieros. Requiere un examen más completo de los antecedentes del cliente, la fuente de riqueza y la actividad de transacción.

En resumen, Debida Diligencia AML es un término amplio que incluye políticas, procedimientos y controles para evaluar el riesgo del cliente. EDD es un proceso especializado y extenso para la investigación de antecedentes de clientes que se utiliza en situaciones de alto riesgo para obtener una comprensión más profunda de las actividades financieras de un cliente e identificar riesgos potenciales.

¿Cuándo se requiere EDD? Definición de clientes de alto riesgo

EDD puede activarse para clientes o transacciones en curso que una institución financiera considera de mayor riesgo. Ejemplos incluyen:

- Clientes de países de alto riesgo o jurisdicciones con regulaciones ALD/CFT débiles o un mayor riesgo de lavado de dinero. Estos también se conocen como terceros países de alto riesgo..

- Personas Expuestas Políticamente, sus familiares o allegados.

- Clientes con antecedentes de actividad delictiva, participación en transacciones sospechosas o negocios de alto riesgo, como negocios con uso intensivo de efectivo.

- Individuos de alto valor neto con estructuras comerciales complejas o arreglos financieros.

- Las transacciones que involucran industrias de alto riesgo incluyen el comercio de armas, los juegos de azar, el sector financiero y las criptomonedas.

Los componentes clave de la diligencia debida mejorada

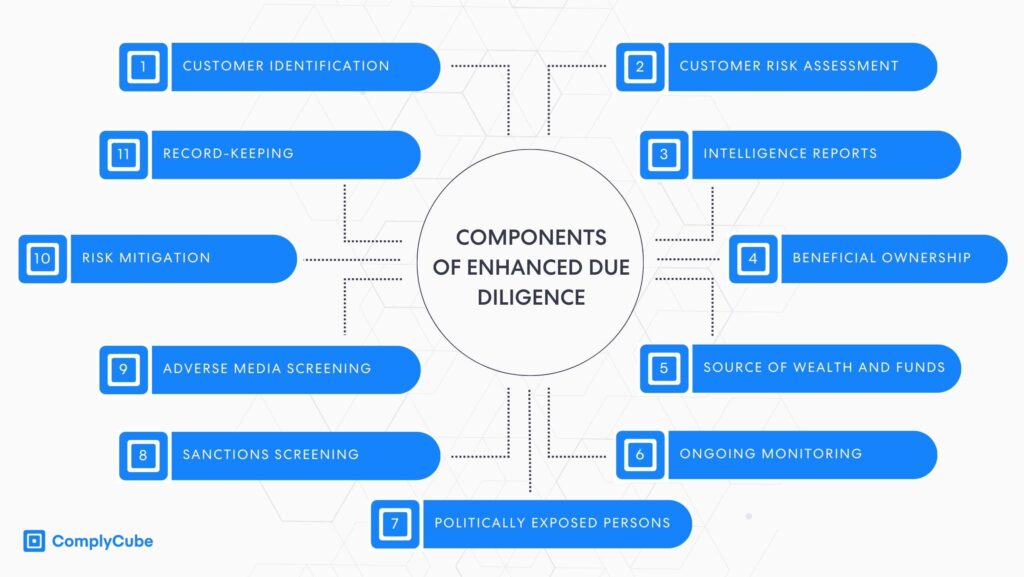

Los procedimientos mejorados de diligencia debida se basan en el apetito de riesgo de la organización, pero generalmente incluyen los siguientes componentes:

- Programa de identificación de clientes (CIP): Verificar la identidad del cliente mediante la recopilación de los documentos de identificación necesarios y corroborar la información proporcionada.

- Evaluación de riesgos del cliente: Evaluar el nivel de riesgo del cliente en función de factores como la industria, la ubicación, el comportamiento transaccional y las afiliaciones.

- Informes de inteligencia: Encargar un informe de inteligencia para obtener información sobre un individuo, beneficiario real, negocio o industria para evaluar los riesgos de manera integral.

- Beneficiario real: Identificar a los beneficiarios reales finales de la empresa o cuenta del cliente, incluidas las personas que poseen o controlan la entidad legal.

- Fuente de Riqueza y Fondos: Investigar discrepancias en la fuente de riqueza del cliente, el origen de los fondos y el patrimonio neto.

- Monitoreo Continuo: Supervise continuamente las cuentas de clientes de alto riesgo para detectar actividades sospechosas, cambios en el perfil de riesgo o problemas de cumplimiento.

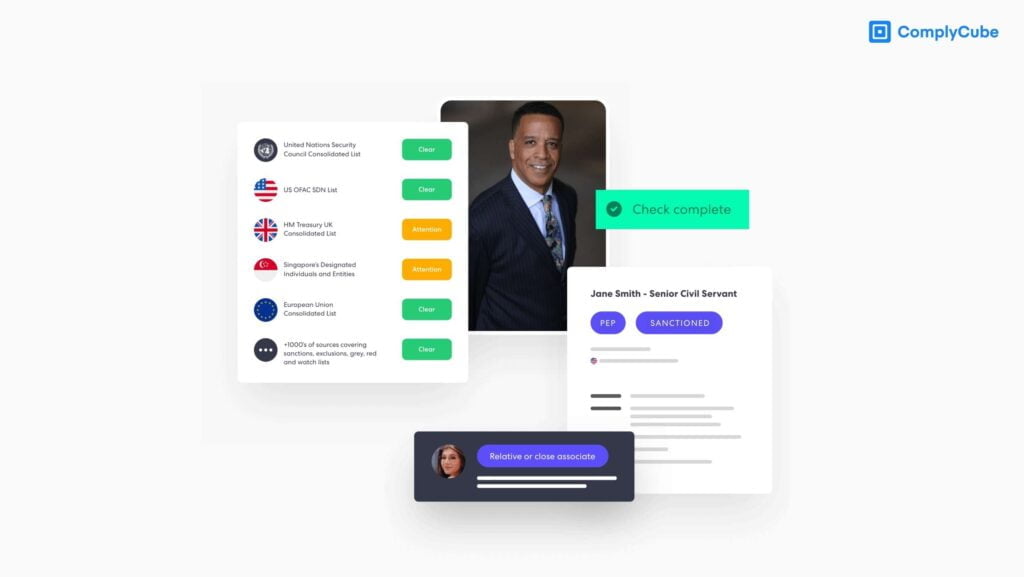

- Personas Expuestas Políticamente (PEP): Identificar si el cliente o un beneficiario real es una persona expuesta políticamente o tiene vínculos estrechos con una. Puedes aprender más acerca de esto aquí: ¿Qué es una Persona Expuesta Políticamente (PEP)?

- Evaluación de sanciones: Cotejar al cliente con listas de sanciones nacionales o internacionales, que pueden prohibir o restringir las relaciones comerciales. Puedes aprender más sobre el tema aquí: ¿Qué es la detección de sanciones?

- Detección de medios adversos: Revisar artículos de noticias y fuentes en línea para identificar una posible participación en FinCrime o actividades ilícitas.

- Mitigación de riesgos: Implementar medidas apropiadas de mitigación de riesgos, como monitoreo mejorado de transacciones, requisitos de documentación adicional o aprobaciones senior.

- Mantenimiento de registros: Mantener registros detallados del proceso de EDD, incluida la información del cliente, las evaluaciones de riesgos y cualquier acción relacionada.

Incorporación de KYC en los procedimientos de diligencia debida mejorada

La incorporación de KYC en los procedimientos de EDD fortalece la gestión de riesgos para las instituciones que tratan con clientes de alto riesgo. El proceso KYC sienta las bases para EDD al recopilar información esencial del cliente y evaluar los riesgos. Cuando se combinan, estos enfoques crean una sólida estrategia de gestión de riesgos del cliente.

Los procedimientos KYC y EDD involucran la identificación, verificación, evaluación de riesgos y monitoreo continuo del cliente. Sin embargo, EDD requiere un análisis más profundo, enfatizando el beneficiario final, una evaluación exhaustiva de la fuente de riqueza y fondos del cliente y un monitoreo continuo mejorado. Este mayor nivel de examen permite a los bancos y otras instituciones financieras obtener una comprensión más profunda de los clientes de alto riesgo y mantener el cumplimiento normativo.

Lista de verificación de diligencia debida mejorada

El proceso de EDD incluye varios pasos que pueden variar según las políticas y los procedimientos de la organización. Una lista típica de verificación de diligencia debida podría incluir:

- Identificar clientes y transacciones de alto riesgo que requieren EDD en función de criterios y umbrales de evaluación de riesgos.

- Obtener información y documentos adicionales para verificar la identidad, los fondos y el patrimonio del cliente involucrado en la transacción para evaluar el riesgo que representa la relación comercial.

- Llevar a cabo un análisis exhaustivo de las actividades financieras del cliente, los documentos relacionados con el negocio y el historial de transacciones.

- Investigar señales de alerta o actividad sospechosa, como pagos de terceros desconocidos y su naturaleza prevista, y escalar a las autoridades internas o externas correspondientes.

- Documentación de hallazgos y pistas de auditoría enriquecidas, desde las etapas de evaluación de riesgos del cliente y a lo largo de la relación con el cliente, para futuras referencias y cumplimiento.

- Implementar una estrategia efectiva de monitoreo continuo para clientes y transacciones de alto riesgo para garantizar que los perfiles de riesgo permanezcan precisos y actualizados.

Beneficios de la debida diligencia mejorada

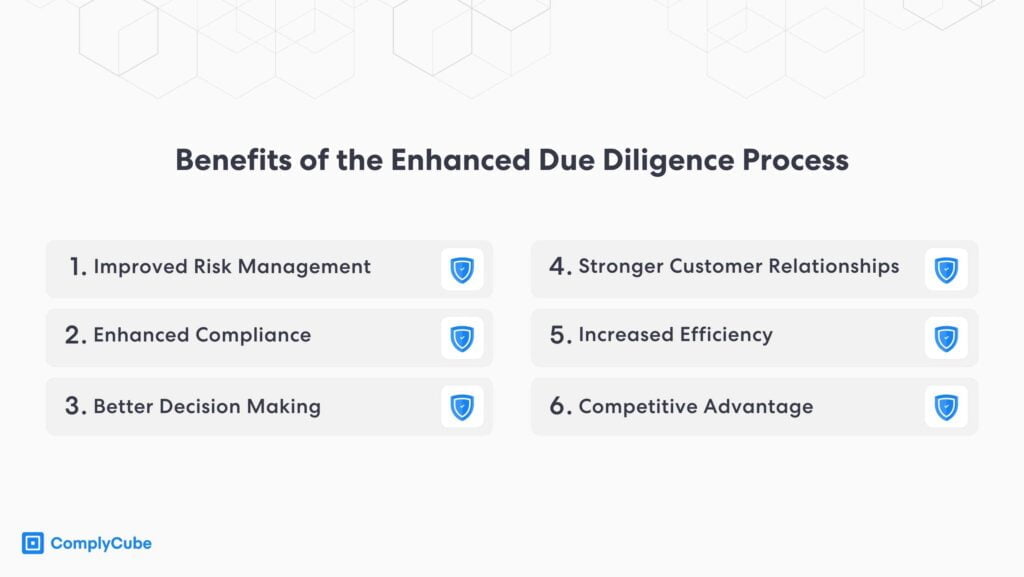

El proceso de diligencia debida mejorada permite a las organizaciones administrar transacciones y clientes de alto riesgo, reducir la probabilidad de pérdidas financieras, sanciones legales y daños a la reputación, y garantizar el cumplimiento normativo.

Los beneficios de implementar EDD incluyen:

- Gestión de riesgos mejorada: EDD permite a las organizaciones identificar transacciones de clientes de alto riesgo de manera más efectiva, lo que ayuda a reducir los riesgos financieros y de reputación.

- Cumplimiento mejorado: EDD garantiza el cumplimiento de los requisitos reglamentarios, lo que reduce la probabilidad de sanciones legales y reglamentarias.

- Mejor toma de decisiones: EDD proporciona información detallada sobre los posibles factores de riesgo, lo que permite a las organizaciones adoptar un enfoque basado en el riesgo.

- Relaciones más fuertes con los clientes: La implementación de EDD demuestra un compromiso con el cumplimiento, lo que ayuda a construir relaciones más sólidas con los clientes y evitar actores que presenten una mayor exposición al riesgo de lavado de dinero.

- Eficiencia incrementada: EDD simplifica el proceso de incorporación y monitoreo continuo, lo que permite a las organizaciones abordar problemas potenciales de manera proactiva.

- Ventaja competitiva: Al optimizar el cumplimiento, las organizaciones pueden diferenciarse de la competencia y atraer nuevos negocios.

Desafíos de la debida diligencia mejorada

Como se mencionó anteriormente, las medidas de diligencia debida mejorada se utilizan ampliamente en varias industrias para identificar riesgos potenciales. Sin embargo, implementar EDD plantea desafíos para las empresas.

En esta sección, analizaremos algunos de estos desafíos y cómo abordarlos.

Cumplimiento normativo

El cumplimiento normativo es uno de los mayores desafíos en EDD debido a la complejidad y diversidad de las regulaciones que rigen a las instituciones financieras. Los aspectos importantes a considerar incluyen:

- Variación en las Regulaciones: Diferentes jurisdicciones tienen diferentes reglas con respecto a EDD. Por ejemplo, lo que se considera adecuado en un país puede resultar insuficiente en otro. Esta variación puede dificultar que las instituciones que operan a través de las fronteras mantengan procedimientos de EDD consistentes y en cumplimiento.

- Cambios en la regulación: Las regulaciones no son estáticas; pueden cambiar con el tiempo, a menudo en respuesta a tendencias emergentes en FinCrime o incidentes importantes. Las instituciones deben mantenerse al día con estos cambios y adaptar rápidamente sus procedimientos de EDD en consecuencia. Esto requiere un monitoreo continuo de las actualizaciones y cambios regulatorios, lo que puede ser bastante desafiante y requerir muchos recursos.

- Interpretación de Reglamentos: A veces, los reglamentos pueden estar abiertos a interpretación, o pueden carecer de claridad en puntos específicos. Esto puede dar lugar a incoherencias en la forma en que se realiza la EDD y puede aumentar el riesgo de incumplimiento.

Abordar el cumplimiento regulatorio en EDD es fundamental para las instituciones financieras y requiere un enfoque integrado que combine mantenerse al tanto de los cambios regulatorios, estandarizar procesos, aprovechar Tecnología regulatoria (RegTech)e invertir en la formación regular del personal.

Eficiencia y eficacia

Uno de los principales desafíos en la implementación de medidas EDD es equilibrar el requisito de eficiencia con la necesidad de realizar evaluaciones de riesgo integrales. Las organizaciones deben encontrar formas de optimizar los procesos, prevenir el lavado de dinero y mantener una excelente experiencia del cliente.

Las organizaciones deben invertir en tecnología y herramientas de automatización, como ComplyCube, que aprovecha la Inteligencia Artificial (IA), para mejorar la precisión y consistencia de los perfiles de riesgo de los clientes y así mejorar la postura de cumplimiento.

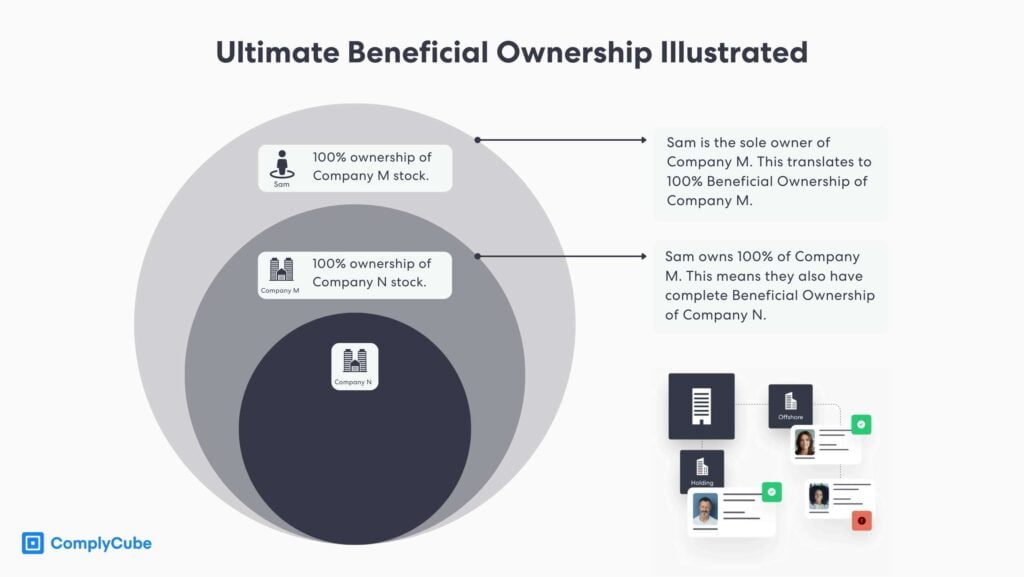

Beneficiario final final (UBO)

La Propiedad Efectiva Final (UBO, por sus siglas en inglés) plantea un desafío importante para EDD debido a las complejidades y la opacidad de las estructuras corporativas modernas. El predominio de empresas ficticias, cuentas extraterritoriales, acuerdos de asociación y arreglos de propiedad complejos hace que determinar los propietarios reales detrás de las entidades legales requiera mucho trabajo y tiempo.

Además, EDD efectivo requiere una fuerza laboral capacitada con un amplio conocimiento de los requisitos reglamentarios, los riesgos específicos de la industria y los avances tecnológicos. La capacitación y el desarrollo de tales profesionales pueden ser costosos y consumir mucho tiempo, especialmente para las pequeñas empresas.

Las direcciones virtuales también pueden ser problemáticas para identificar UBO y evaluar el riesgo de delitos financieros. Las instituciones pueden realizar una visita in situ a la dirección proporcionada, utilizar un servicio de verificación de datos electrónicos e implementar controles de EDD que incluyan una visita in situ a la dirección física.

Si bien los reguladores han logrado un progreso significativo en el fortalecimiento de las medidas ALD/CFT, se necesita una mayor cooperación internacional, iniciativas de intercambio de datos y el uso de soluciones tecnológicas innovadoras para desenmascarar a los beneficiarios reales ocultos.

Detección de medios adversos

Las búsquedas de medios adversas verificables son un componente esencial de los procedimientos de debida diligencia mejorada. La detección sólida de medios adversos descubre información negativa de fuentes confiables, lo que permite a las organizaciones tomar decisiones informadas y mejorar la gestión de riesgos.

Realizar búsquedas manualmente es ineficiente, requiere mucho tiempo y es susceptible a errores humanos y sesgos, lo que puede comprometer la calidad y la confiabilidad de los resultados. Tampoco es rentable ni escalable para empresas de gran volumen.

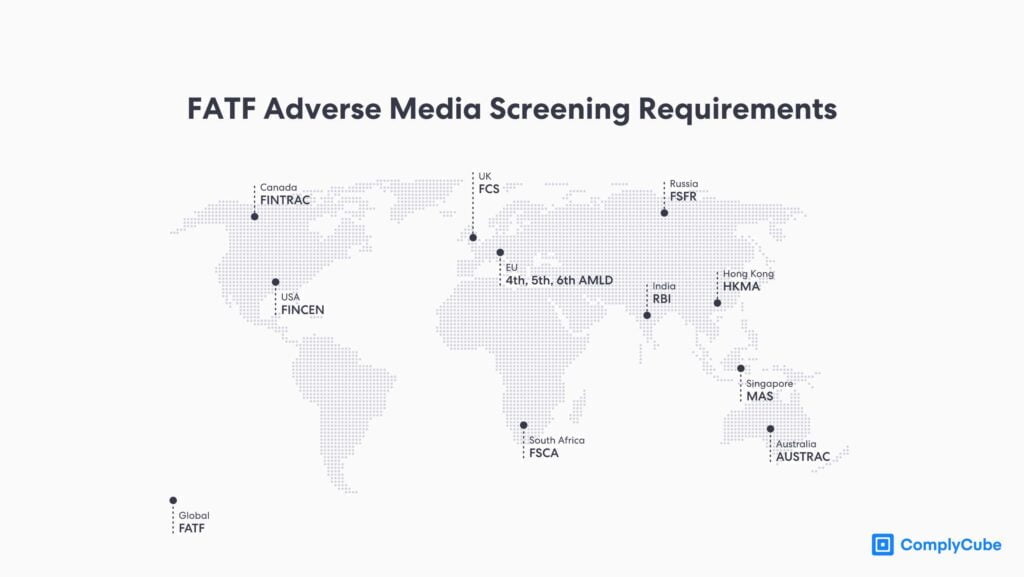

Las herramientas automatizadas que utilizan inteligencia artificial y aprendizaje automático pueden analizar de forma rápida y precisa grandes volúmenes de datos, agilizando los procesos de EDD y reduciendo el error humano, de acuerdo con las recomendaciones del Grupo de Acción Financiera Internacional (GAFI). Puedes encontrar más al respecto aquí: La importancia de los controles de Adverse Media para un KYC efectivo.

Privacidad y protección de datos

Un desafío en el proceso de EDD es garantizar la privacidad y protección de los datos de los clientes, ya que implica recopilar y almacenar información personal y financiera confidencial. Las empresas deben implementar estándares sólidos de seguridad de datos para salvaguardar la información del cliente y evitar accesos no autorizados o infracciones.

Garantizar que los datos sean precisos y estén actualizados es otro aspecto desafiante de EDD desde el punto de vista de la protección y la privacidad de los datos. Para abordar esto, las empresas deben establecer procedimientos para mantener datos de clientes precisos y relevantes mediante el uso de un Vista única del cliente (SCV) solución.

El cumplimiento de las normas de protección de datos, como el RGPD, es fundamental para mantener el cumplimiento y demostrar un compromiso con la gestión responsable de los datos. Este enfoque ayuda a generar confianza con las partes interesadas y, en última instancia, fomenta un entorno seguro para realizar negocios.

Enfoque basado en el riesgo

La implementación de un enfoque basado en el riesgo dentro de EDD es defendido por el GAFI. Sin embargo, dado que los malos actores continuamente idean nuevas tácticas para eludir los controles ALD/CFT existentes, es exigente mantenerse informado sobre el panorama cambiante del riesgo y ajustar el enfoque basado en el riesgo.

Las organizaciones deben establecer criterios y umbrales claros de evaluación de riesgos, teniendo en cuenta indicadores como el tipo de cliente, la actividad, la ubicación geográfica y los factores de riesgo del canal de entrega. Las evaluaciones exhaustivas permiten a las organizaciones comprender los riesgos de las transacciones, enfocar los esfuerzos e implementar de manera proactiva nuevos controles AML para adelantarse a los malos actores.

Una estrategia de monitoreo basada en el riesgo es crucial para revisar y actualizar periódicamente los criterios para garantizar la pertinencia y la eficacia. Puedes aprender sobre esto aquí: ¿Qué es un enfoque basado en el riesgo (RBA)?

Conclusión

A medida que evoluciona el panorama regulatorio, EDD sigue siendo fundamental para los procesos ALD/CFT de una organización. Para mitigar los riesgos emergentes de lavado de dinero, las empresas deben invertir en tecnología y automatización, adoptar una estrategia de monitoreo basada en riesgos y priorizar la privacidad y protección de datos.

El futuro de EDD radica en mejorar el intercambio de información entre las partes interesadas clave, como los reguladores, las instituciones financieras, las instituciones bancarias privadas y los organismos encargados de hacer cumplir la ley. Este enfoque colaborativo conducirá a mejores prácticas estandarizadas de EDD y un sistema financiero global más seguro.

¿Busca una plataforma de cumplimiento global para verificaciones AML y KYC? Ponerse en contacto con nosotros hoy!