El UK Digital Securities Sandbox (DSS) es la política del gobierno del Reino Unido para implementar gradualmente un marco para tokenizar instrumentos financieros tradicionales, como valores como el capital de las empresas. Este marco requiere que las empresas relevantes se adhieran a las regulaciones cripto KYC (Conozca a su cliente) y, al mismo tiempo, proporciona un grado de flexibilidad para lograr la oferta de tokens de seguridad del Reino Unido […]

Esta guía profundiza en las especificaciones DSS, las regulaciones que las empresas deben cumplir y el futuro de las STO en el Reino Unido y en todo el mundo.

¿Qué son los valores digitales?

Los valores digitales son representaciones virtuales de valores tradicionales; sin embargo, se emiten, almacenan y comercializan en una tecnología de contabilidad distribuida (DLT) o una cadena de bloques.

El Banco de Inglaterra (BoE) describe los siguientes activos como ejemplos de instrumentos financieros que podrían emitirse y negociarse bajo el DSS:

- acciones,

- Derechos de emisión,

- Bonos corporativos y gubernamentales,

- Participaciones en organismos de inversión colectiva, utilizadas en fondos indexados,

- Instrumentos del mercado monetario, como papel comercial (deuda para pasivos a corto plazo).

Los valores digitales y los activos tokenizados del mundo real (RWA) son temas de rápido crecimiento. A medida que la tecnología blockchain continúa creciendo en todo el mundo, la tokenización de activos del mundo real se ha descrito como su "caso de uso letal". Obtenga más información sobre las ofertas de tokens de seguridad y los RWA leyendo Cumplimiento de la oferta de tokens de seguridad (STO).

¿Qué es el Sandbox de valores digitales del Reino Unido?

El DSS es la primera iniciativa del Reino Unido para integrar la tecnología de contabilidad distribuida (DLT), o tecnología blockchain, en sus mercados financieros. Puede encontrar el documento de consulta completo del Banco de Inglaterra. aquí.

Propósito y metas

En primer lugar, el DSS está diseñado para fomentar la innovación al brindar a las empresas la capacidad de experimentar con nuevas utilidades financieras que permite la tecnología. Sin embargo, lo hace en un entorno regulatorio flexible que muestra la actitud del gobierno para gestionar los riesgos para la estabilidad financiera.

Esta flexibilidad permite la rápida adopción de la tecnología en el mercado. La tecnología DLT aumenta la eficiencia de las transferencias de valor, reduciendo el tiempo de liquidación posterior a la negociación y aumentando la integridad y seguridad de las transacciones.

Marco normativo

El DSS se estableció en virtud de la Ley de Mercados y Servicios Financieros (FSMA) de 2023, que otorga al Banco de Inglaterra (BoE) y a la Autoridad de Conducta Financiera (FCA) autoridad regulatoria sobre las empresas participantes.

A partir del 8 de enero de 2024, estos reguladores tienen el poder de supervisar y modificar las reglas y regulaciones de activos del mundo real (RWA) tokenizados para los participantes del mercado. La normativa DSS permitió 3 oportunidades de modelos de negocio.

- Realizar las actividades de un Depositario Central de Valores (CSD) siendo un Depositario de Valores Digital (DSD).

- Operar una plataforma o lugar de negociación, como una bolsa de inversiones reconocida (no debe ser una bolsa de inversiones en el extranjero).

- Combinando ambos en una Infraestructura del Mercado Financiero (FMI) para crear una estructura híbrida.

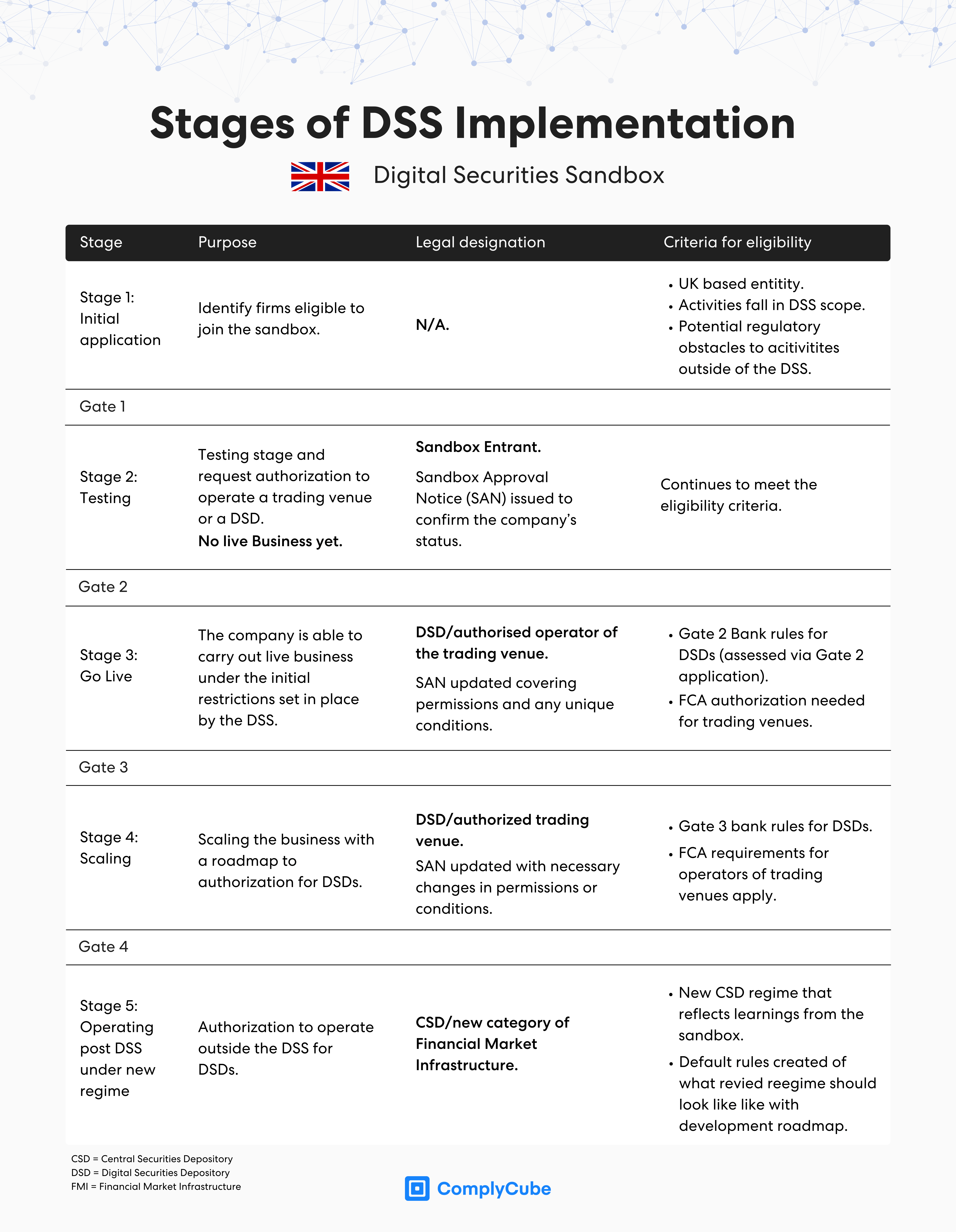

Implementación

La FCA y el BoE establecerán un proceso de solicitud adecuado según el DSS para las empresas que deseen participar. Supervisarán y supervisarán conjuntamente las solicitudes y otorgarán permisos a las aplicaciones relevantes.

Ambos reguladores son responsables de realizar la debida diligencia y garantizar que las empresas participantes lo hagan con la intención de contribuir al sandbox en lugar de abusar de su flexibilidad regulatoria. El DSS está diseñado para ser flexible y adaptarse a diversos modelos de negocio, siempre que exista suficiente supervisión para detectar posibles usos indebidos.

Pruebas y adaptación

El DSS es una política viva, lo que significa que los reguladores tienen la autoridad de modificar el sandbox cuando sea necesario para dar cabida a una mayor adopción de activos digitales.

La adopción de nuevas tecnologías en esta área, si se hace de manera segura, podría conducir a una transformación tecnológica, Fomentar una mayor eficiencia en el sistema financiero.

El Digital Securities Sandbox sirve como prueba para los sandboxes regulatorios en otros ámbitos financieros. Si tiene éxito, el Reino Unido respaldará los sandboxes como un método de integración más comúnmente practicado para nuevas políticas.

Características clave del Sandbox de valores digitales

El sandbox es muy flexible y es un testimonio de la supervisión regulatoria del DSS, que atrae a una amplia gama de infraestructuras de mercados financieros. Cada participante del sandbox tiene un camino único para desarrollar su producto de acuerdo con el marco regulatorio para realizar la transición fuera de la jurisdicción del DSS a un régimen nuevo y permanente.

El DSS crea un entorno seguro para el comercio real y en vivo, lo que permite a las empresas obtener experiencia práctica con las utilidades de blockchain sin temor a compromisos regulatorios. Sin embargo, existen límites a las actividades en las que las FMI pueden participar mientras están bajo el escrutinio del sandbox. Esto tiene como objetivo reducir los riesgos para la estabilidad financiera y mantener la integridad del mercado.

Metas a largo plazo

La ambición final es fomentar una fórmula probada para regular los valores digitales. La flexibilidad regulatoria del sandbox debería garantizar que la política final no sólo funcione sino que también aliente a más empresas a participar.

Sin embargo, cabe señalar que no hay garantía de que las empresas aceptadas en el programa obtengan permiso para operar fuera del Digital Securities Sandbox. Las empresas siempre deben cumplir con todos los estándares relevantes y mostrar voluntad (y capacidad) para continuar adhiriéndose a esos estándares.

El DSS es en sí mismo un entorno de pruebas regulatorio para iniciativas similares. Si la prueba tiene éxito, esta metodología probablemente se utilizará en todos los ámbitos. Los entornos de pruebas regulatorios ya se utilizan en la regulación financiera en Hong Kong y Singapur, así como en muchas otras regiones asiáticas. Obtenga más información sobre los entornos sandbox de monedas estables de Singapur leyendo Regulación criptográfica de Hong Kong en 2024.

Desarrollos complementarios

El Reino Unido está siguiendo activamente una estrategia para desarrollar una integración de liquidación bruta en tiempo real (RTGS) líder en el mundo entre cadenas de bloques (libros mayores). Proyecto Rosalinda, la iniciativa de Moneda Digital del Banco Central (CBDC) del Reino Unido, trabaja en paralelo con el DSS para fusionar los sistemas de liquidación instantánea con las innovaciones que se están produciendo en la industria blockchain.

¿Cómo afecta Crypto KYC esto?

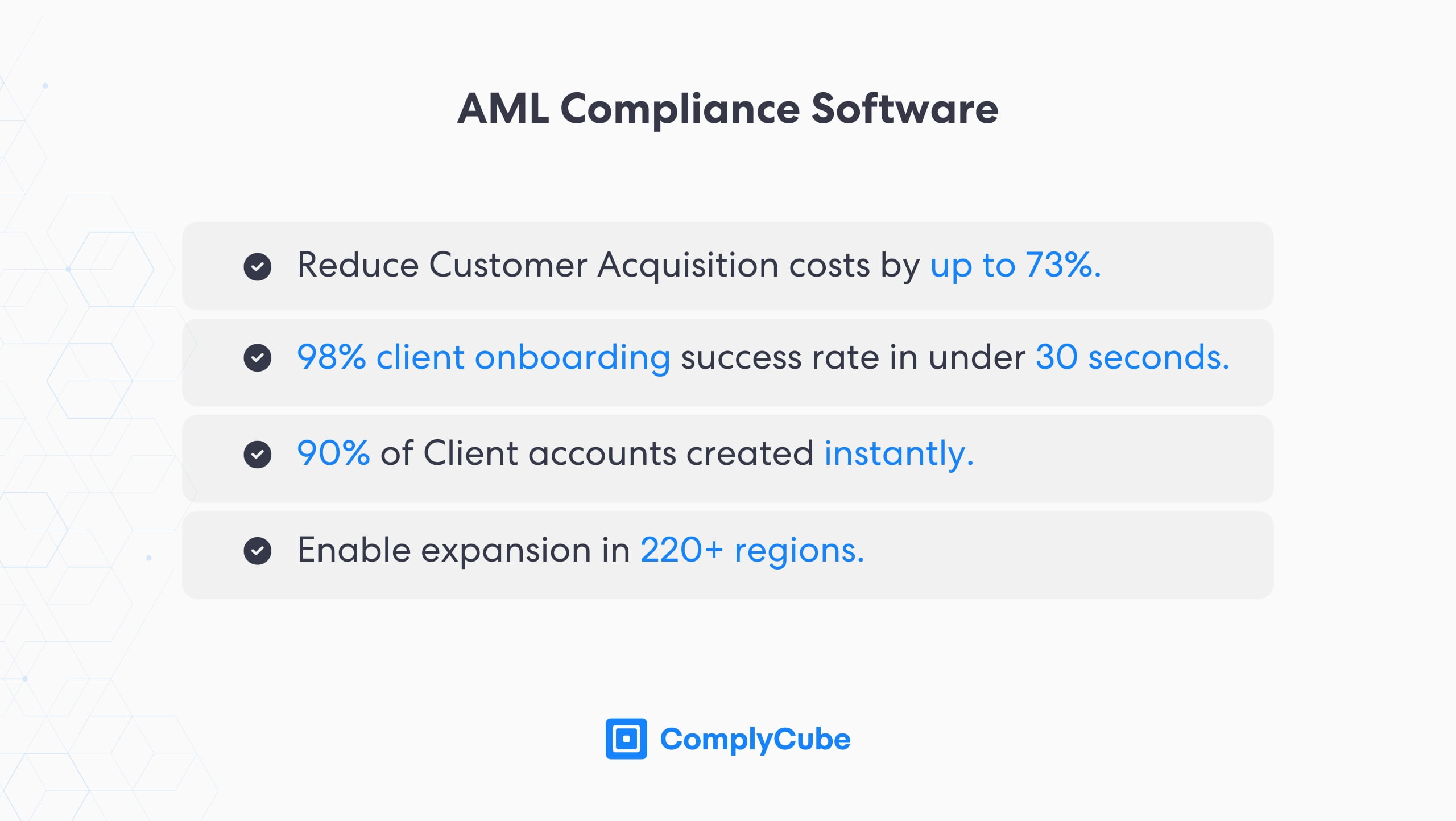

Cripto KYC y AML (Conozca a su Cliente y Anti-Lavado de Dinero) son procesos vitales en la tokenización de instrumentos financieros. Al igual que los valores tradicionales, los instrumentos financieros digitalizados requieren el mismo proceso de selección de inversores para garantizar que las personas no estén abusando del sistema financiero.

KYC para criptomonedas puede adoptar muchas formas, y diferentes plataformas requerirán diferentes procesos según su exclusivo enfoque basado en riesgos (RBA). Un fuerte flujo KYC para una plataforma tokenizada consistiría en:

Un flujo sólido de verificación de identidad (IDV), que incluye verificación biométrica y de documentos.

Las comprobaciones de debida diligencia del cliente (CDD) y AML se ejecutan continuamente en segundo plano.

Si es necesario, detección y monitoreo de transacciones en cadena para identificar de dónde se originaron los fondos transferidos.

Este flujo de trabajo es un ejemplo de la personalización que ComplyCube ofrece a sus clientes criptográficos. El líder de la industria AML creó su conjunto de soluciones para ofrecer la gama de servicios más flexible del mercado. Si su plataforma requiere controles AML, KYC o IDV específicos, comuníquese con un especialista hoy.

¿Cuál es el futuro de la tokenización?

El mundo se está dando cuenta de las posibilidades que ofrece la tokenización. Mayor liquidez del mercado, acceso a los mercados las 24 horas del día, los 7 días de la semana, liquidación instantánea e inclusión financiera son solo algunas de las innovaciones que permite la tecnología DLT.

Los mercados tokenizados podrían valer tanto como 24 billones de dólares para 2027.

HSBC estima que el mercado de activos tokenizados podría alcanzar $2 billones para 2027, un gigante en comparación con el tamaño actual del mercado tokenizado de sólo unos pocos miles de millones de dólares. Dadas estas estimaciones, no sorprende que el Reino Unido haya optado por un enfoque sandbox para regular este nuevo mercado.

Este crecimiento a gran escala sólo es posible con una regulación eficaz y adecuada que carezca de lagunas jurídicas. El entorno de pruebas de valores digitales del Reino Unido debería proporcionar exactamente eso.