Los fondos de capital de riesgo invierten grandes cantidades de capital en acuerdos de alto riesgo, y los procesos de diligencia debida del capital de riesgo constituyen una parte fundamental del éxito de estas inversiones. Sin duda, el riesgo es el nombre del juego. Sin embargo, lo que muchos capitalistas de riesgo pasan por alto no es el riesgo de no apostar por un unicornio, sino más bien el riesgo de apostar por un estafador. De manera similar, el riesgo de aceptar fondos ilícitos de un socio comanditario (LP) no verificado también suele estar presente. Por lo tanto, es esencial implementar estrictos procesos de debida diligencia para fundadores e inversores, con soluciones adecuadas de cumplimiento de capital de riesgo que requieren controles integrales AML y KYC.

Los inversores que participan en inversiones de alto riesgo deben sentirse seguros no sólo de la adecuación del producto al mercado o de la brecha identificada en el mercado, sino también de saber exactamente en quién están invirtiendo. De manera similar, deben tener total transparencia sobre quiénes son sus clientes. los inversores lo son. Al aceptar inversiones de los LP, los capitalistas de riesgo pueden volverse vulnerables a inyecciones de capital ilícito, ya que los malos actores intentan disfrazar el dinero lavado con capital legítimo.

La Oficina Federal de Investigaciones de EE.UU. cree que empresas de la industria de fondos de inversión privados, valorada en casi $10 billones, se están utilizando como vehículos para blanquear dinero a gran escala, y afirma que esto permite la reintegración de "dinero sucio en el legítimo sistema financiero global”.

Riesgos encontrados

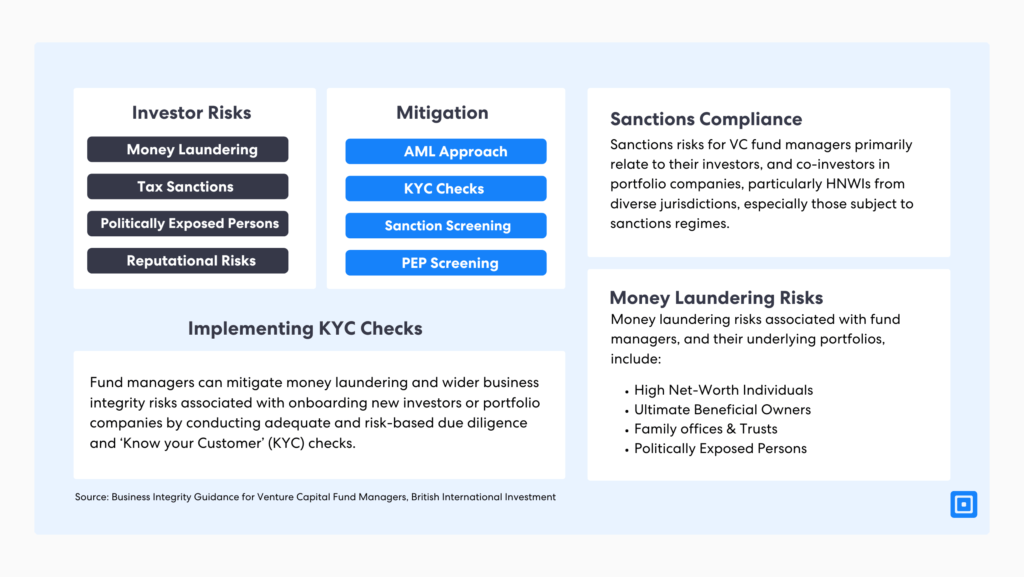

Los inversores de capital riesgo se enfrentan a varios riesgos al realizar y recibir inversiones debido a la falta de controles KYC y AML. Algunos incluyen invertir en fundadores que representan un riesgo para la reputación o el cumplimiento del capital de riesgo, el riesgo de que se invierta capital lavado en el fondo e invertir o recibir inversiones de personas políticamente expuestas o de personas que enfrentan sanciones fiscales.

El artículo del Journal of Financial Crime “Fraud in Startups: What Stakeholders Need to Know” afirma: “La presión de mantener el crecimiento de la startup y recaudar constantemente nuevos fondos es, por tanto, crucial tanto para los empresarios como para los inversores de capital de riesgo existentes. Por lo tanto, las startups muchas veces recurren a actividades cuestionables o fraudulentas para lograr estos objetivos. hitos en la búsqueda del crecimiento."

Las empresas emergentes a menudo recurren a actividades cuestionables o fraudulentas para alcanzar estos hitos en la búsqueda del crecimiento.

Algunos de los riesgos que comúnmente enfrentan los inversores incluyen:

Lavado de dinero: Los acuerdos de capital de riesgo implican invertir grandes cantidades de capital, lo que puede resultar especialmente atractivo para quienes llevan a cabo actividades de blanqueo de dinero. Un mal actor puede actuar como LP e invertir fondos ilícitos en un fondo de capital riesgo. Como el VC invierte en muchas empresas de cartera, el origen de los fondos se vuelve extremadamente oscuro. Identidades falsas También se puede utilizar para enterrar aún más el verdadero origen de los fondos.

Riesgo de Personas Políticamente Expuestas (PEP): El riesgo PEP para los capitalistas de riesgo implica invertir en una figura política y estar sujetos a implicaciones legales, daños a la reputación, mayores estándares de cumplimiento, mayor riesgo de sanciones y más. Las PEP suelen experimentar más peligros de corrupción y un mayor escrutinio regulatorio.

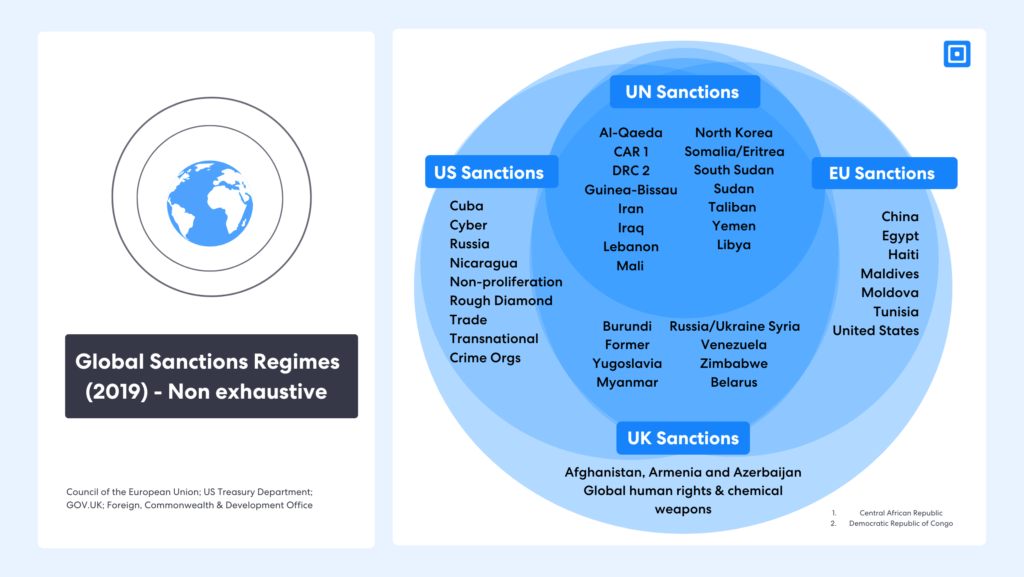

Los riesgos de sanciones para los administradores de fondos de capital de riesgo se relacionan principalmente con sus inversores y coinversores en empresas de cartera, en particular personas de alto patrimonio neto (HNWI) de diversas jurisdicciones.

Sanciones Fiscales: Las sanciones son impuestas por gobiernos y organizaciones supranacionales (como las Naciones Unidas) para contrarrestar el terrorismo y la actividad criminal. Por lo general, imponen restricciones a las personas designadas. Las personas sancionadas están sujetas a restricciones en las transacciones financieras y operaciones comerciales y a un mayor riesgo de cumplimiento.

Socios comanditarios y otros inversores

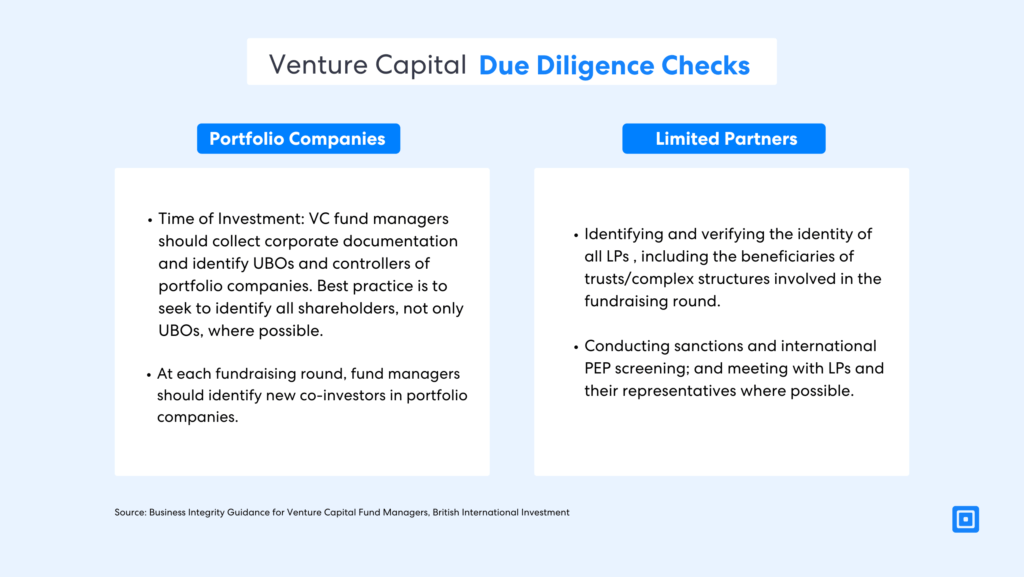

Muchos de los riesgos asociados con invertir o aceptar una inversión incorrecta pueden contrarrestarse con soluciones KYC y AML sólidas y estrictas. Todas las empresas de cartera y LP deben someterse a un proceso de incorporación en el que se llevan a cabo controles AML y KYC. Según British International Investment, Los controles de los LP deben incluir:

Verificación de identidad: Los inversores deben ser verificados obteniendo una prueba de identidad y una prueba de domicilio. También se deben verificar las identidades de los beneficiarios finales de fideicomisos/estructuras complejas involucradas en una ronda de recaudación de fondos.

Realización de sanciones y screening internacional de PEP: Asociarse con inversores sancionados puede dañar la reputación de un VC, así como correr el riesgo de incumplimiento, lo que puede tener consecuencias legales graves. El riesgo de lavado de dinero, corrupción y otras actividades ilícitas también se reduce drásticamente cuando se llevan a cabo estos controles.

Reunión con los LP y sus representantes cuando sea posible: Soporta una evaluación integral de los LP.

Empresas de cartera

La Sociedad Británica de Inversiones Internacionales afirma que Se deben completar verificaciones KYC para todas las empresas de la cartera en los siguientes horarios:

Verificación al momento de la inversión: Los administradores de fondos de capital de riesgo deben recopilar documentación corporativa e identificar a las UBO y a los controladores de las empresas de cartera. Es importante identificar a todos los accionistas clave.

En cada ronda de recaudación de fondos: Se deben verificar los nuevos coinversores y empresas de cartera.

Debida diligencia debe ser continuo y no sólo se lleva a cabo en la etapa de inversión. La mejor práctica es buscar identificar a todos los accionistas, no sólo las UBO, cuando sea posible.

Verificación de identidad (IDV) y lucha contra el blanqueo de capitales (AML): Se deben realizar controles para garantizar el cumplimiento normativo, de sanciones y del comercio mundial, la seguridad de las inversiones y la gestión del riesgo reputacional.

Cumplimiento ALD en capital de riesgo

Todas las empresas de capital privado y de capital riesgo del Reino Unido se enfrentan a regímenes estrictos para luchar contra el lavado de dinero y la financiación del terrorismo. El Grupo de Acción Financiera Internacional (GAFI) establece estándares internacionales.

Dentro de la Unión Europea, la quinta directiva contra el lavado de dinero (AMLD V/5MLD) surgió a principios de 2020, basándose en la cuarta AMLD, que se implementó para prevenir la financiación de actividades delictivas y fortalecer las reglas de transparencia. La quinta versión de esta directiva también aclaró las PEP, asegurando que las personas que son PEP potenciales deben ser identificadas para su seguimiento.

También se implementaron otras distinciones, como una mayor diligencia debida al establecer asociaciones a través de fronteras de alto riesgo. Actualmente, el costo del cumplimiento ALD en el capital de riesgo es mayor de lo esperado, y la mayor parte del costo se deriva de tareas manuales.

La investigación realizada por LexisNexis concluyó que verificar un LP puede resultar en más 25 horas de trabajo para un equipo de 3-4 personas. Teniendo en cuenta que los capitalistas de riesgo suelen tener varios cientos de LP, la cantidad de trabajo relacionado con la verificación ALD puede ser alarmante.

Se sabe que la mayor parte del costo asociado con el cumplimiento ALD proviene de los costos laborales. Hasta 75% de costos ALD son para personas que realizan CDD manual y analizan casos.

Por lo tanto, la implementación de soluciones AML y KYC automatizadas y basadas en IA es fundamental para que estas organizaciones logren el cumplimiento manteniendo un presupuesto razonable.

Cumplimiento de KYC, IDV y AML con ComplyCube

ComplyCube es una plataforma todo en uno RegTech100 para automatizar el cumplimiento de la verificación de identidad (IDV), la lucha contra el lavado de dinero (AML) y el conocimiento de su cliente (KYC). Tiene clientes globales en los sectores legal, telecomunicaciones, servicios financieros, atención médica, comercio electrónico, criptomonedas, viajes y más.

Nuestro conjunto completo de tecnologías basadas en IA KYC/AML Las soluciones mejoradas con flujos de trabajo automáticos están altamente adaptadas para adaptarse a los requisitos de cumplimiento de nuestros clientes. Al utilizar tecnologías de aprendizaje automático desarrolladas y propiedad de nuestro equipo, nuestras soluciones agilizan la extracción de datos y brindan una experiencia de incorporación de usuarios fluida.

Para más información, póngase en contacto con nuestro equipo experto en cumplimiento.