Los marcos regulatorios internacionales protegen a las organizaciones y personas globales del fraude a medida que los delitos financieros aumentan con el desarrollo de herramientas impulsadas por la IA. Organizaciones como el GAFI actúan como organismos de control internacionales, garantizando que las naciones sigan cumpliendo con los estándares y valores críticos que benefician a las economías y personas globales. En el Reino Unido, varios organismos regulatorios garantizan el cumplimiento en diferentes sectores, trabajando juntos para permitir una detección y desmantelamiento más rápido de las actividades financieras ilícitas. La regulación británica contra el lavado de dinero pone un fuerte énfasis en los enfoques basados en el riesgo, lo que requiere que las empresas evalúen los riesgos únicos que enfrentan e implementen medidas personalizadas para prevenir el fraude.

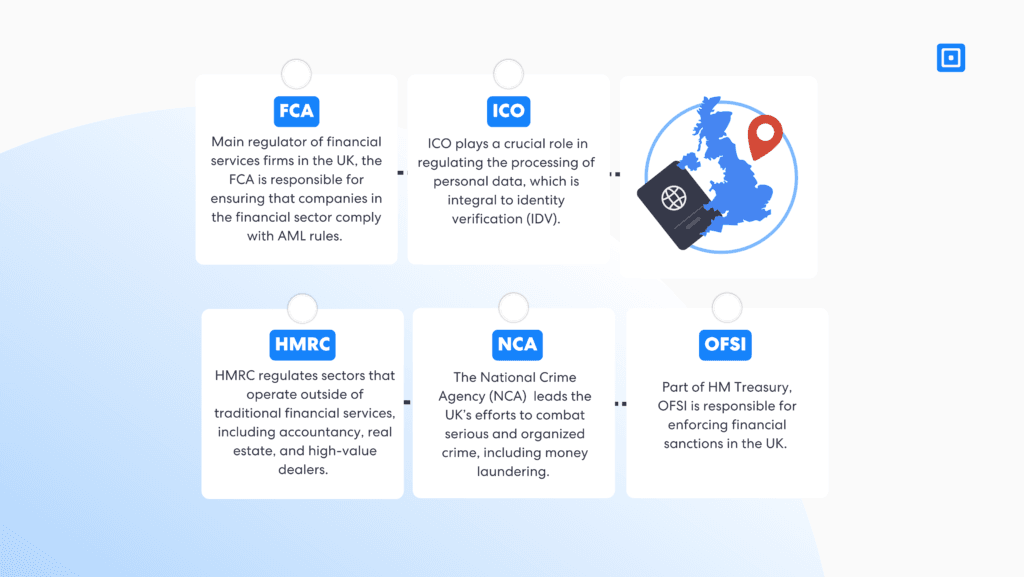

La Autoridad de Conducta Financiera (FCA) se centra principalmente en las empresas del sector financiero, mientras que la Agencia Tributaria y de Aduanas de Su Majestad (HMRC) supervisa las empresas inmobiliarias o de contabilidad, asegurándose de que todas las industrias del Reino Unido estén alineadas con las expectativas nacionales e internacionales. La FCA, la HMRC y la Agencia Nacional contra el Crimen (NCA) trabajan en estrecha colaboración para garantizar un enfoque cohesivo y unificado frente a los delitos, incluidos el blanqueo de dinero, el fraude de identidad y la financiación del terrorismo.

Normativa básica contra el blanqueo de capitales del Reino Unido

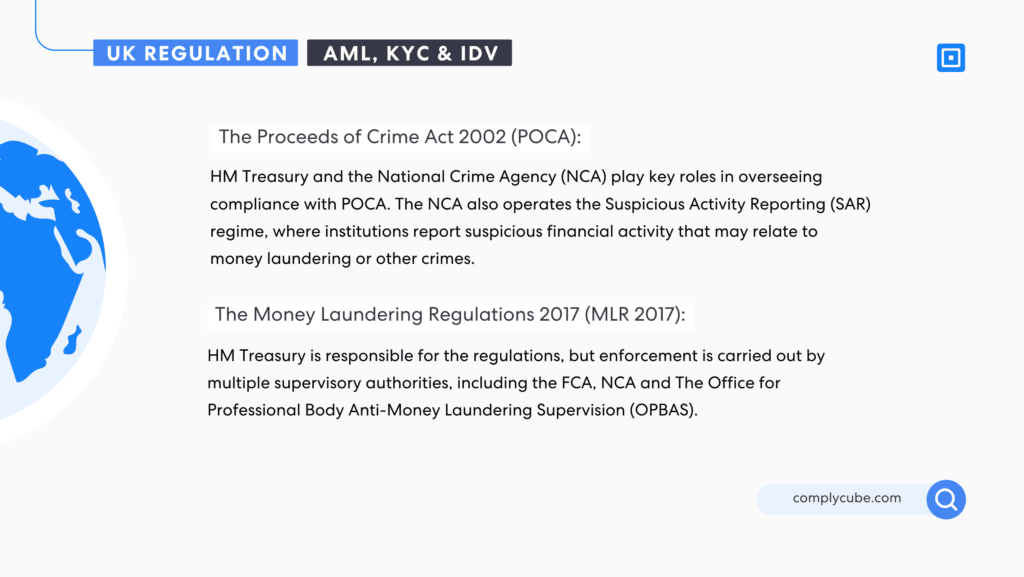

En el Reino Unido, Ley de 2002 sobre el producto del delito (POCA) y Reglamento sobre el blanqueo de dinero de 2017 (MLR 2017) Son aplicadas y supervisadas por diversos organismos reguladores. Estas regulaciones forman el núcleo del marco contra el lavado de dinero (AML) del Reino Unido.

- Ley de 2002 sobre el producto del delito (POCA):

- Tesoro de Su Majestad y el Agencia Nacional contra el Crimen (NCA) Desempeñan un papel clave en la supervisión del cumplimiento de la POCA. La NCA también aplica el régimen de Informes de Actividades Sospechosas (SAR), en el que las instituciones informan sobre actividades financieras sospechosas que pueden estar relacionadas con el lavado de dinero u otros delitos.

- Reglamento sobre el blanqueo de dinero de 2017 (MLR 2017):

- Tesoro de Su Majestad es responsable de las regulaciones, pero su aplicación la llevan a cabo múltiples autoridades supervisoras, incluida la FCA, Agencia Tributaria de Su Majestad y La Oficina de Supervisión de Organismos Profesionales contra el Lavado de Dinero (OPBAS).

- De acuerdo con la MLR 2017, las empresas deben realizar una debida diligencia del cliente (CDD, por sus siglas en inglés), que incluye prácticas integrales de verificación de identidad. También se requiere mantener un monitoreo constante de las relaciones comerciales y llevar registros de la CDD y las transacciones. Se deben informar las actividades sospechosas y se deben implementar enfoques basados en el riesgo para combatir el lavado de dinero.

El Ley de Sanciones y Prevención del Blanqueo de Capitales En 2018, después del Brexit, el gobierno del Reino Unido recibió la autoridad para crear regulaciones e imponer sanciones financieras. Antes de la SAMLA, estas sanciones se regían en gran medida por la legislación de la UE. La SAMLA describe varias regulaciones que las empresas deben cumplir, en particular en lo que respecta a las sanciones financieras. El marco establece que las empresas deben asegurarse de no realizar transacciones con personas designadas (PD) o entidades propiedad de o controladas por PD que estén en listas de sanciones. Las empresas también tienen el deber de informar sobre presuntas infracciones de las sanciones y congelar activos cuando sea necesario.

Reguladores del Reino Unido

La aplicación de las normas AML, IDV y KYC en el Reino Unido no está a cargo de una sola organización, sino que es impulsada por varios organismos líderes, algunos de los cuales incluyen:

- Autoridad de Conducta Financiera (FCA):Como principal regulador de las empresas de servicios financieros en el Reino Unido, la FCA es responsable de garantizar que las empresas del sector financiero cumplan con las normas de prevención del blanqueo de capitales. Establece los requisitos para los controles de prevención del blanqueo de capitales, lleva a cabo revisiones de supervisión y puede imponer sanciones por incumplimiento. Las entidades financieras, como los bancos, los proveedores de seguros y las empresas de inversión, están bajo la jurisdicción de la FCA para su aplicación.

- Agencia Tributaria y Aduanas de Su Majestad (HMRC):HMRC regula sectores que operan fuera de los servicios financieros tradicionales, incluidos los de contabilidad, bienes raíces y corredores de valores de alto valor. Garantiza que estas empresas cumplan con las regulaciones contra el lavado de dinero y la corrupción mediante la realización de inspecciones, ofreciendo orientación y tomando medidas de cumplimiento cuando sea necesario. Además, HMRC colabora con otros organismos de aplicación de la ley para investigar y procesar casos de lavado de dinero.

- Agencia Nacional contra el Crimen (NCA):La NCA lidera los esfuerzos del Reino Unido para combatir el crimen organizado y grave, incluido el lavado de dinero. Desempeña un papel fundamental en la identificación, investigación y desmantelamiento de operaciones financieras ilícitas. La NCA analiza los informes de actividades sospechosas de empresas, fuerzas de seguridad y socios internacionales, realiza investigaciones exhaustivas sobre esquemas de lavado de dinero e incauta activos ilegales, trabajando en estrecha colaboración con entidades nacionales e internacionales en la lucha contra el crimen financiero.

- La Oficina de Implementación de Sanciones Financieras (OFSI):La OFSI, que forma parte del Ministerio de Hacienda, es responsable de hacer cumplir las sanciones financieras en el Reino Unido. Las sanciones financieras son una herramienta importante para combatir el blanqueo de dinero y la financiación del terrorismo.

- La Oficina del Comisionado de Información (ICO):Si bien no está directamente involucrada en la lucha contra el lavado de dinero o en la verificación del cliente (KYC), la ICO desempeña un papel crucial en la regulación del procesamiento de datos personales, que es parte integral de los procedimientos de verificación de identidad (IDV). Garantiza que las organizaciones cumplan con las regulaciones de protección de datos, como el RGPD, al recopilar y almacenar información para fines de KYC.

¿Quién está sujeto a la regulación AML en el Reino Unido?

La FCA informa que hay más de 100.000 Empresas del Reino Unido sujetas a la normativa contra el blanqueo de capitales. Entre ellas se incluyen, entre otras:

- Instituciones financieras como bancos, sociedades de crédito y entidades de crédito.

- Intercambios y negocios de criptomonedas

- Comerciantes de alto valor (joyeros, comerciantes de arte, subastadores, concesionarios de automóviles)

- Contabilidades y despachos de abogados

- Empresas de servicios monetarios, como casas de cambio o servicios de transferencia de dinero.

- Agentes inmobiliarios

- Plataformas de crowdfunding y fintechs

- Asesores fiscales

Recursos para el cumplimiento normativo de la lucha contra el lavado de dinero

Manual de la FCA: La FCA ofrece un manual que describe las expectativas en materia de verificación de clientes y los controles necesarios, así como otras expectativas, como el seguimiento continuo. El manual establece que “las empresas deben identificar a sus clientes y, cuando corresponda, a sus beneficiarios finales y verificar sus identidades. También deben comprender el propósito y la naturaleza prevista de la relación del cliente con la empresa y recopilar información sobre el cliente y, cuando corresponda, el beneficiario final. Esto debería ser suficiente para obtener una imagen completa del riesgo asociado con la relación comercial y proporcionar una base significativa para el seguimiento posterior”.

Empresas Deben identificar a sus clientes y, en su caso, sus beneficiarios finales y verificar sus identidades.

Guías de JMLSG: Esta guía establece las expectativas sobre cómo las empresas deben prevenir y abordar el lavado de dinero y la financiación del terrorismo. Describe las expectativas de las empresas para prevenir los delitos financieros y, al mismo tiempo, ofrece flexibilidad sobre cómo aplicar estas normas en función de sus productos, servicios, transacciones y base de clientes específicos.

Avisos de HMRC También puede ser útil para monitorear actualizaciones y expectativas de AML, KYC e IDV.

Cómo abordar el cumplimiento normativo en el Reino Unido

Garantizar que su empresa pueda cumplir con los mandatos regulatorios de los organismos de control nacionales e internacionales es fundamental para lograr un crecimiento escalable, una reputación global y evitar multas elevadas. A medida que el fraude se vuelve cada vez más sofisticado, las regulaciones seguirán endureciéndose para garantizar que las empresas asuman la responsabilidad por los delitos financieros que ocurren en sus propias puertas.

Entre las actualizaciones recientes en este ámbito se incluye la primera norma mundial de reembolso por fraude, que entró en vigor el 7 de octubre en el Reino Unido. La FCA ahora exige a los bancos, las sociedades de crédito, las instituciones de pago y las instituciones de dinero electrónico que reembolsen a las víctimas las pérdidas sufridas por fraude digital, pagando hasta 85.000 libras por caso. Esto seguramente aumentará la responsabilidad individual de cada empresa dentro del sector, haciendo que la prevención del fraude sea una prioridad aún mayor.

Asociarse con una plataforma confiable de identificación, lucha contra el lavado de dinero y conocimiento del cliente (IDV, por sus siglas en inglés) se ha vuelto fundamental para la mayoría de las empresas del Reino Unido a la hora de garantizar el cumplimiento normativo y prevenir el fraude digital. Para obtener más información sobre cómo proteger su empresa contra el fraude, comuníquese con uno de los representantes de ComplyCube. expertos en cumplimiento.