La verificación de la identidad del cliente depende en gran medida de la precisión de las herramientas y el software utilizados durante el proceso de incorporación. Si bien las herramientas de identificación del cliente se han vuelto más disponibles y sofisticadas en los últimos años, la presentación Los ataques de presentación (también conocidos como spoofs) siguen evolucionando a nivel mundial. Estos ataques ocurren cuando un estafador utiliza los datos biométricos o las características físicas de otra persona para obtener acceso fraudulento a una cuenta o sistema. Con estrategias de verificación de identidad digital que emplean el uso de verificación biométrica y detección de vida, las empresas pueden defender sus operaciones de estos ataques. Esta guía examinará cómo ocurren los ataques de presentación y qué hace que la verificación de identidad del cliente sea tan crítica y, a la vez, desafiante para las empresas modernas.

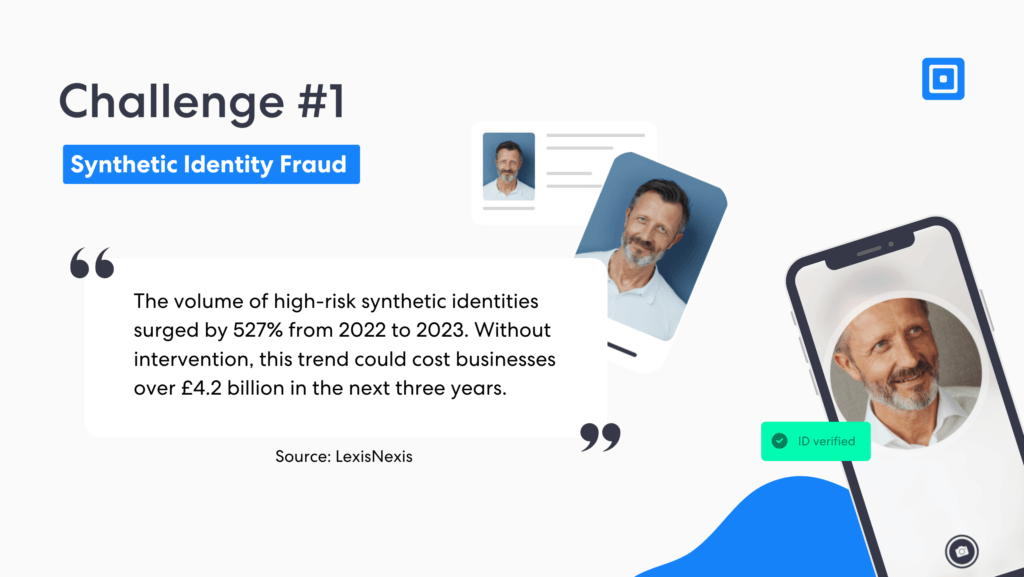

Desafío #1: Fraude de identidad sintética

El fraude de identidad sintética ocurre cuando los estafadores combinan información real y falsa para crear una identidad nueva e imposible de rastrear. A menudo utilizan uno o varios componentes de datos reales, como un número de la Seguridad Social, y los complementan con un nuevo nombre, dirección u otros detalles de verificación. Al hacerlo, el estafador crea una identidad completamente nueva.

El de más rápido crecimiento Delito financiero En los Estados Unidos.

El fraude de identidad sintética es una preocupación para las empresas cuando intentan verificar a los clientes, con KPMG Recientemente, lo han calificado como el problema de los 1.000 millones de dólares. Afirman que “el fraude de identidad sintética, el delito financiero de más rápido crecimiento en los Estados Unidos, supone un asombroso coste de 1.000 millones de dólares para los bancos. Para perpetrar el delito, los actores maliciosos utilizan una combinación de información real y falsa para fabricar una identidad sintética, también conocida como 'identificación Frankenstein'”.

El problema

Las identidades sintéticas utilizan información suficiente para superar las herramientas tradicionales y simplistas de verificación de identidad del cliente. Estas identidades hacen que sea muy difícil para las instituciones financieras detectar riesgos y evitar actividades fraudulentas, como solicitudes de préstamos falsas o esquemas de lavado de dinero.

La solución

Las herramientas avanzadas de verificación de identificación impulsadas por inteligencia artificial, incluida la verificación de identificación biométrica que aprovecha la detección de vida, pueden detectar identidades sintéticas. Las sofisticadas estrategias de Conozca a su cliente (KYC) emplean controles biométricos, que garantizan que sus clientes estén presentes y sean genuinos durante una transacción. Estos procesos de verificación biométrica fáciles de usar permiten una rápida incorporación de clientes mientras se utiliza tecnología de inteligencia artificial para detectar suplantación de identidad. Los sistemas biométricos también pueden extraer datos biométricos y analizar rasgos faciales, utilizando muestras de datos como microexpresiones sutiles y textura de la piel para garantizar la vida. Para obtener más información sobre el fraude de identidad sintética, lea “Detección del fraude de identidad sintética en 2025”.

Desafío #2: Verificación de identidad transfronteriza

La verificación de la identidad digital se ha vuelto cada vez más importante a medida que más empresas expanden sus servicios y productos en todo el mundo. Si bien la economía digital beneficia a las empresas, verificar la identidad de los clientes a través de las fronteras puede ser un desafío, ya que cada jurisdicción tiene diferentes requisitos de cumplimiento y estándares de documentación.

El problema

Los distintos formatos, niveles de datos disponibles y estrategias para identificar a los clientes globales dificultan a las empresas verificar la autenticidad de sus clientes. Las diferencias de idioma, los distintos estándares de verificación y el simple conocimiento de las diferencias limitan el éxito de las organizaciones. Fintech Global aborda este tema en su debate sobre la identificación transfronteriza desafíos“Las empresas deben sortear estas complejidades adaptando sus procesos de verificación para alinearlos con el marco legal de cada país”.

La solución

La implementación de una solución de verificación de identidad automatizada y unificada garantiza el cumplimiento transfronterizo. Los servicios de verificación de clientes de ComplyCube brindan cobertura global, aprovechando tecnología inteligente que se adapta a diversos requisitos de cumplimiento. Las plataformas líderes del mercado pueden sortear los desafíos de las variaciones multijurisdiccionales en tiempo real. Además, al implementar el monitoreo AML con selección de lista de vigilancia, las organizaciones ganan protecciones fortificadas contra amenazas internacionales.

Los clientes deben proporcionar información que pueda verificarse con registros existentes o mediante sus datos biométricos. Sin embargo, los datos (como los datos básicos de la cuenta bancaria) varían mucho según la región y los requisitos de cumplimiento normativo pueden diferir significativamente. Por lo tanto, es esencial asociarse con una plataforma que pueda adelantarse a estas complejidades y garantizar el cumplimiento en todas las regiones.

Desafío #3: Procesos de verificación propensos a errores que no pueden detectar ataques sofisticados

Muchas organizaciones utilizan métodos manuales propensos a errores para la recopilación de datos y la identificación. La falta de tecnología de detección de vida y verificación biométrica impulsada por IA pone a estas organizaciones en riesgo de recibir severas sanciones financieras por parte de los reguladores.

El problema

El uso de técnicas de suplantación de identidad sigue aumentando, ya que los estafadores obtienen acceso a información confidencial en el mercado negro o utilizan inteligencia artificial para generar deepfakes. Sin una tecnología avanzada de verificación de identidad, incluido un proceso de verificación biométrica, es prácticamente imposible que las organizaciones identifiquen los intentos de suplantación de identidad, que ahora se han vuelto increíblemente sofisticados.

La solución

El uso de la inteligencia artificial y la tecnología de aprendizaje automático puede mejorar drásticamente las tasas de detección y la precisión. Para combatir la suplantación de identidad, los procesos de incorporación deben implementar una detección avanzada de signos vitales y un análisis biométrico. Cualquier organización que ofrezca servicios digitales debe ir más allá de los métodos tradicionales y obsoletos, como la verificación manual, para mitigar el riesgo de que la identidad de un usuario sea fraudulenta.

Desafío #4: Garantizar una experiencia positiva del cliente durante la verificación

La verificación de identidad puede resultar intrusiva, complicada y frustrante para los clientes. Si bien estos reconocen el valor de la verificación, a menudo no quieren verse obstaculizados por numerosos pasos y procesos que son difíciles de seguir debido a procesos engorrosos.

Un viaje seguro basado en la experiencia puede incluso convertirse en una ventaja competitiva.

“Los clientes esperan una experiencia digital sencilla, que incluya una autenticación y un inicio de sesión rápidos, así como una interactividad fluida en la web y en dispositivos móviles. Las empresas que puedan ofrecer todo esto manteniendo al mismo tiempo unos estándares de seguridad sólidos ganarán la fidelidad de los clientes. Una experiencia segura basada en la experiencia puede incluso convertirse en una ventaja competitiva”, señala un estudio de McKinsey.

El problema:

Encontrar un equilibrio entre una seguridad rigurosa y una experiencia de usuario sin inconvenientes es fundamental para mantener la confianza y la lealtad del cliente. Sin embargo, los clientes se frustran cada vez más a medida que se emplean más verificaciones de identidad digital. La experiencia del cliente es un componente fundamental de cualquier interacción en línea. Los clientes conocen los riesgos de las filtraciones de datos y esperan que la información confidencial permanezca protegida. Sin embargo, esta capa adicional de protección, en formas comunes, puede ralentizar las interacciones. Los retrasos extensos y los procesos lentos simplemente no son aceptables a los ojos del consumidor.

La solución

Las soluciones avanzadas, como la verificación biométrica, no tienen por qué impedir la satisfacción del cliente, ya que son procesos sencillos y rápidos. Aprovechar una plataforma como ComplyCube garantiza un proceso de verificación simple, que demora aproximadamente 30 segundos en completarse. Priorizar un proceso de incorporación sin inconvenientes para el usuario final permite a las instituciones financieras retener a los clientes sin sacrificar el cumplimiento normativo.

ComplyCube ofrece varios métodos para prevenir el fraude, cumplir con los requisitos normativos y mejorar el proceso KYC sin limitar la interacción con el cliente. La verificación pasiva, por ejemplo, determina de forma rápida y sencilla las características únicas, lo que permite a los clientes avanzar por el proceso fácilmente con un mínimo esfuerzo.

Desafío #5: Equilibrar la privacidad de los datos con una verificación integral

La privacidad sigue siendo un componente fundamental de cualquier transacción. Así como las organizaciones deben verificar la identidad de los clientes, los consumidores quieren estar seguros de que la empresa o la persona con la que interactúan no está haciendo un uso indebido de sus datos personales. Las estrictas leyes de privacidad y protección de datos, como GDPR y CCPA, impiden la capacidad de las empresas de realizar controles sobre datos confidenciales de los clientes.

El problema

Las instituciones financieras se encuentran bajo presión para equilibrar la transparencia con la minimización de datos. Deben asegurarse de recopilar solo la información necesaria sin exponer datos confidenciales. El auge de leyes estrictas de protección de datos, como el Reglamento General de Protección de Datos (RGPD) en Europa y la Ley de Privacidad del Consumidor de California (CCPA)) En Estados Unidos, obstaculizan la capacidad de las empresas para investigar y evaluar plenamente los riesgos.

La solución:

Asociarse con la plataforma KYC (Know Your Customer) adecuada es fundamental para lograr el delicado equilibrio entre la privacidad de los datos y la mitigación de riesgos. La solución KYC ideal debe ayudar a las empresas a cumplir con sus obligaciones de cumplimiento sin comprometer la privacidad. Esto significa aprovechar los procesos de verificación de identidad que priorizan la minimización de datos y garantizan que solo se recopile información esencial durante el proceso de verificación, de acuerdo con los estándares globales de privacidad de datos como GDPR y CCPA.

Por ejemplo, las plataformas KYC que ofrecen OCR (Reconocimiento óptico de caracteres) La tecnología puede ayudar a capturar y verificar con precisión la información de las identificaciones emitidas por el gobierno, mientras que la detección de vida y el reconocimiento facial Las funciones de comparación evitan el uso de identificaciones falsas y el fraude de identidad. Estas tecnologías permiten a las instituciones verificar con seguridad que la persona que solicita un préstamo o abre una cuenta es la misma que figura en el informe crediticio, sin exponer datos confidenciales.

Cómo utilizar una verificación eficaz de la identidad del cliente

A medida que el robo de identidad y las falsificaciones profundas se vuelven más comunes y complejas, las empresas deben encontrar una manera de mantenerse a la vanguardia de las amenazas. Asociarse con la plataforma adecuada, como ComplyCube, minimiza los desafíos que enfrentan las organizaciones y, al mismo tiempo, permite a las empresas verificar las identidades de los clientes de manera rápida y sin esfuerzo. La verificación biométrica, los métodos de verificación de identidad en vivo y las sólidas estrategias respaldadas por inteligencia artificial y aprendizaje automático garantizan una protección sin esfuerzo.

Proteja su negocio con un socio de confianza. Póngase en contacto con un experto en cumplimiento en ComplyCube hoy para explorar cómo sus soluciones de verificación biométrica pueden proteger su negocio.