La verificación Conozca a su cliente (KYC) se ha vuelto cada vez más integral para protegerse contra el abuso del sistema financiero, el lavado de dinero y muchas otras prácticas que podrían ser perjudiciales para el funcionamiento y la reputación de una empresa. La adopción de un proceso de verificación KYC global y simplificado ayuda a conservar una ventaja competitiva.

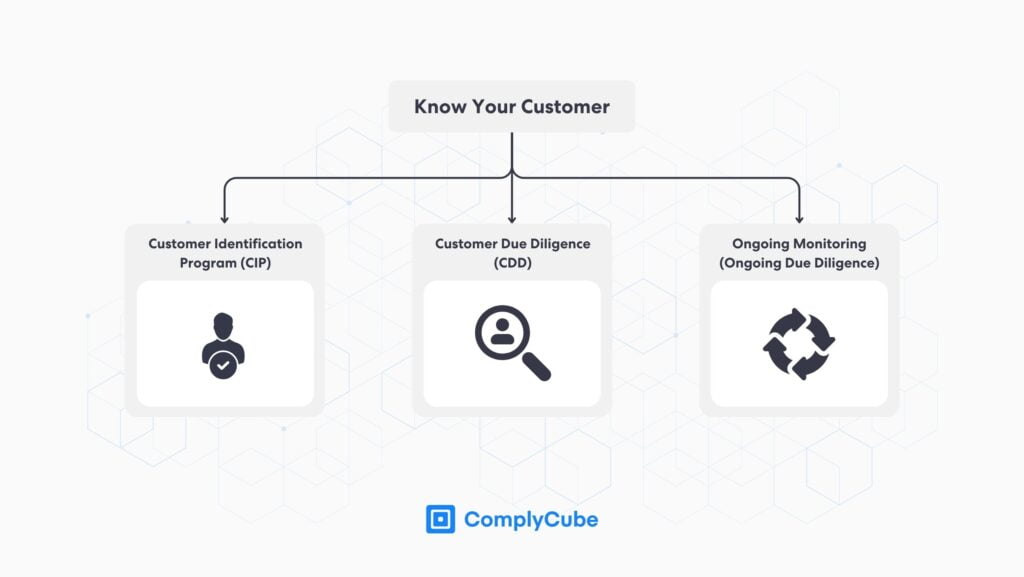

Esta guía profundizará en los 3 pasos críticos del proceso KYC, subrayando la importancia de verificar una Identidad del cliente, completando minuciosamente Debida diligencia del cliente controles y comprometerse a Monitoreo continuo.

¿Qué es la verificación KYC?

En todo el mundo, las instituciones financieras, junto con otras empresas, deben comprender a fondo quiénes son sus clientes. Esta necesidad, exigida por normas como la Ley de secreto bancario y el Ley Patriota de EE. UU. en Estados Unidos, tiene como objetivo identificar y prevenir el lavado de dinero, el fraude, la financiación del terrorismo y otros delitos financieros. Las estrategias y procedimientos que las empresas implementan para cumplir con las regulaciones pertinentes se reconocen colectivamente como Conozca a su cliente (KYC).

El proceso KYC implica una serie de 3 pasos, que incluyen un Programa de identificación del cliente (CIP), Debida diligencia del cliente (CDD) y Monitoreo continuo. Estos pasos son fundamentales para verificar la identidad del cliente, comprender su comportamiento y monitorear continuamente sus riesgos asociados.

Este enfoque integral es una estrategia de mitigación de riesgos, que garantiza que la institución financiera permanezca alerta contra actividades ilegales y al mismo tiempo mantenga información precisa sobre la identidad de sus clientes. A través de la verificación KYC, estas instituciones cumplen con los requisitos legales y protegen sus operaciones contra posibles amenazas.

Por lo tanto, con una economía cada vez más global aumentada por la proliferación de interacciones digitales, una empresa debe cumplir con sus requisitos KYC para evitar el incumplimiento de la autoridad reguladora pertinente de la industria financiera. La necesidad de cumplir con KYC ha llevado a las empresas a subcontratar soluciones que brinden una experiencia de incorporación de clientes fluida. Las soluciones KYC ayudan a las empresas a maximizar las inscripciones de clientes con un procedimiento KYC integrado que identifica los factores de riesgo potenciales de los nuevos clientes.

KYC Los proveedores de soluciones ofrecen servicios eficaces en una amplia gama de industrias que requieren transparencia para el cliente. Se trata de servicios financieros que requieren altos niveles de garantía de identidad, así como empresas que requieren una debida diligencia más básica con el cliente.

Los 3 pasos para conocer la verificación de tu cliente

Hay 3 pasos en un proceso de verificación KYC: Programa de identificación del cliente (CIP), Debida diligencia del cliente (CDD) y Monitoreo continuo.

Programa de identificación de clientes (CIP)

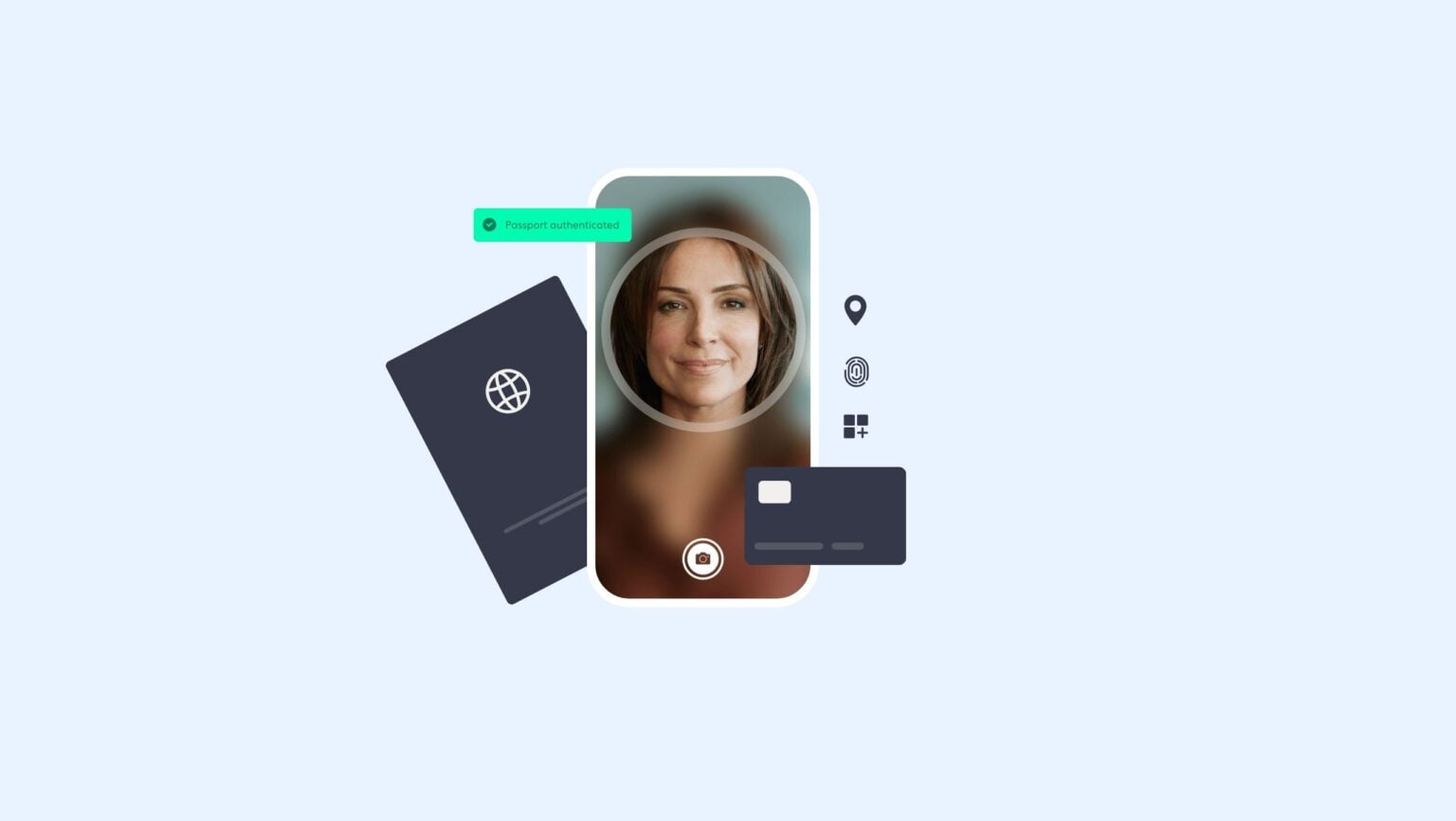

Un CIP es un conjunto de procedimientos que ejecutan las instituciones financieras y otras empresas para verificar la identidad de sus clientes. Este es un proceso crítico para confirmar la exactitud de la información del cliente y garantizar que la persona en cuestión sea realmente quien dice ser.

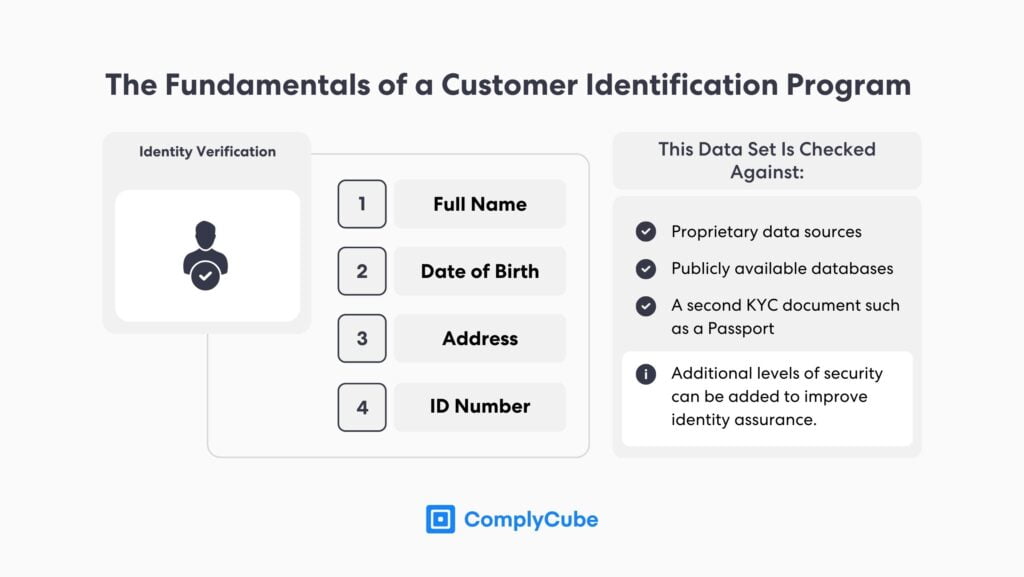

Los fundamentos para implementar un conjunto riguroso de métodos de verificación de identidad en un Programa de Identificación de Clientes son:

Nombre completo, tal como se muestra en el pasaporte de un usuario

Fecha de nacimiento (DoB)

Dirección residencial, que se encuentra en una factura de servicios públicos.

Número de identificación emitido por el gobierno, es decir, número de pasaporte

Diligencia debida del cliente (CDD)

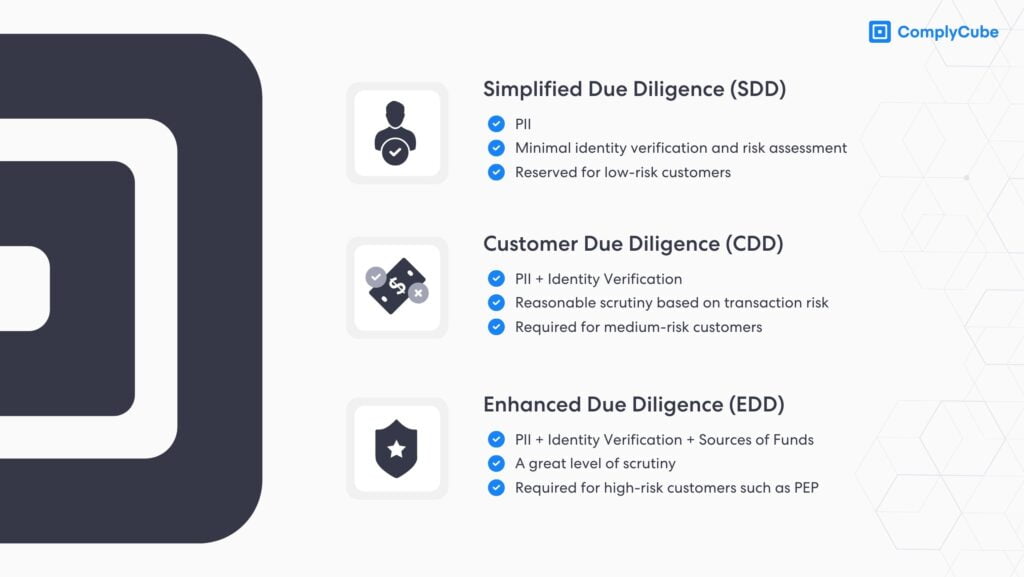

Un proceso de debida diligencia del cliente profundiza en una verificación de verificación del cliente. Si se hace correctamente, la CDD demostrará la identidad y ayudará a prevenir el lavado de dinero y otros delitos financieros. Este proceso utiliza la verificación de documentos KYC y los datos de usuario adquiridos, que se ratifican con bases de datos de terceros y otras agencias de informes del consumidor. Cuanto más sepa una institución con quién está tratando, mayores serán sus posibilidades de evitar el abuso del sistema financiero.

Un procedimiento de DDC sólido permitirá a la empresa hacer predicciones precisas sobre la naturaleza del negocio de un cliente. Esto permitirá a la empresa diagnosticar cualquier actividad sospechosa que pueda realizar el usuario. Por ejemplo, las personas políticamente expuestas (PEP) requieren un mayor escrutinio ya que el riesgo de participar en una actividad ilícita es mayor. Una vez que se completa la diligencia debida del cliente, se le asigna un nivel de riesgo. Obtenga más información sobre la debida diligencia del cliente aquí: ¿Qué es la Debida Diligencia del Cliente?

Un proceso de debida diligencia mejorada (EDD) ocurre cuando se detecta un mayor riesgo de lavado de dinero o financiamiento del terrorismo. Esto podría ser alertado por la región y jurisdicción en la que se encuentra el individuo, el propio individuo, como una PEP, o los productos específicos de la industria a los que accede.

Las empresas deben adoptar un enfoque basado en riesgos (RBA) para determinar los factores de riesgo de los clientes, como la naturaleza de sus transacciones, su comportamiento y otros factores. Los RBA ayudan a las empresas a tomar decisiones sobre la asignación de recursos a áreas de mayor riesgo, lo que aumenta la eficacia de los procedimientos contra el lavado de dinero (AML) y la financiación del terrorismo (CTF).

Monitoreo continuo

Monitoreo continuo, o Monitoreo continuo, es la verificación en tiempo real de la integridad de una cuenta. En esencia, es una evaluación de riesgos perpetua. Las regulaciones ALD requieren que las empresas verifiquen y verifiquen con frecuencia la identidad de sus usuarios para garantizar que su evaluación de riesgos esté actualizada. El monitoreo continuo es uno de los componentes clave de una estrategia de verificación KYC que cumpla plenamente con las normas.

El lavado de dinero y otras metodologías de delitos financieros están en constante evolución. Un individuo puede verse involucrado en conductas financieras ilícitas muy rápidamente. El seguimiento continuo de los clientes, en particular de aquellos que requieren una debida diligencia mejorada, como las PEP, garantiza que las instituciones financieras permanezcan alerta a riesgos potenciales y patrones inusuales de comportamiento.

Los beneficios de optar por un servicio de verificación KYC

Registrarse en un servicio es el comienzo del viaje de un cliente y las primeras impresiones cuentan. Las soluciones KYC, o eKYC (KYC electrónico), facilitan la transición sin problemas de clientes potenciales a clientes reales. Verifican la identidad de los clientes, los documentos KYC y muchas otras medidas de detección personalizables en el proceso de diligencia debida e incorporación.

Registrarse en un servicio es el comienzo del viaje del cliente y genera una primera impresión crucial. Las soluciones eKYC (conozca a su cliente electrónico) facilitan la conversión de clientes potenciales en clientes reales. Estos sistemas confirman la identidad de los clientes autenticando sus documentos KYC y realizando muchas otras medidas de detección personalizadas. Obtenga más información sobre eKYC aquí: ¿Qué es eKYC (Conozca a su Cliente electrónico)?

Mayor eficiencia operativa

Los proveedores eficientes de KYC automatizan todo el proceso de verificación de KYC y admiten decenas de miles de documentos verificables al instante. Medidas como Verificación biométrica Reduzca el proceso de adquisición de clientes de semanas a segundos. Estos procesos automatizados eliminan a los intermediarios, erradican el error humano en la verificación de Conozca a su cliente y aumentan la eficiencia y los márgenes.

Facilidad de integración

Las soluciones KYC de última generación ofrecen una variedad de métodos para integrarse sin problemas en una pila tecnológica empresarial. Estos incluyen SDK web y móvil, API potentes, plataformas alojadas y soluciones sin código o con poco código. Los datos del cliente se pueden monitorear fácilmente en una interfaz de usuario amigable, alertando automáticamente los riesgos potenciales del cliente y cuando es necesario volver a verificar los documentos KYC.

Incorporación de clientes optimizada

El 87% de los clientes cree que las empresas podrían mejorar la experiencia de incorporación de sus clientes. Los procesos de incorporación inadecuados a menudo no logran convertir a los clientes potenciales en clientes, lo que afecta a las empresas en un momento crucial. Las primeras impresiones cuentan y un procedimiento de verificación KYC simplificado es fundamental. Una excelente experiencia de usuario genera lealtad, lo que a su vez reduce la deserción.

87% de clientes Creemos que las empresas podrían mejorar la experiencia de incorporación de sus clientes.

Una encuesta de 2022, que incluyó a 79 empresas de SaaS, encontró que la tasa de conversión promedio para su proceso de incorporación fue menos de 37%. Con la ayuda del proveedor KYC adecuado, las tarifas de incorporación de clientes pueden ser tan alto como 98%.

Datos maleables con eKYC

La digitalización de los datos de los clientes facilita el seguimiento y las transferencias de información. Antes de las soluciones eKYC, los bancos y otras instituciones financieras realizaban manualmente procedimientos KYC y almacenaban datos en papel. Las soluciones automatizadas de Conozca a su Cliente garantizan que los datos no se pierdan ni se extravíen y que sean accesibles de forma inmediata y digital.

Verificación KYC corporativa

Conocido como Conozca su negocio (KYB)La verificación KYC corporativa es el proceso de identificación y diligencia debida requerido al establecer nuevas relaciones comerciales. Están diseñados para:

Valide la autenticidad de un nuevo socio comercial y asegúrese de que iniciar una relación comercial sea seguro. Por ejemplo, en el Reino Unido, comprobar que una empresa ha sido registrada en Casa de Empresas es un mínimo indispensable del que se pueden extraer datos oficiales.

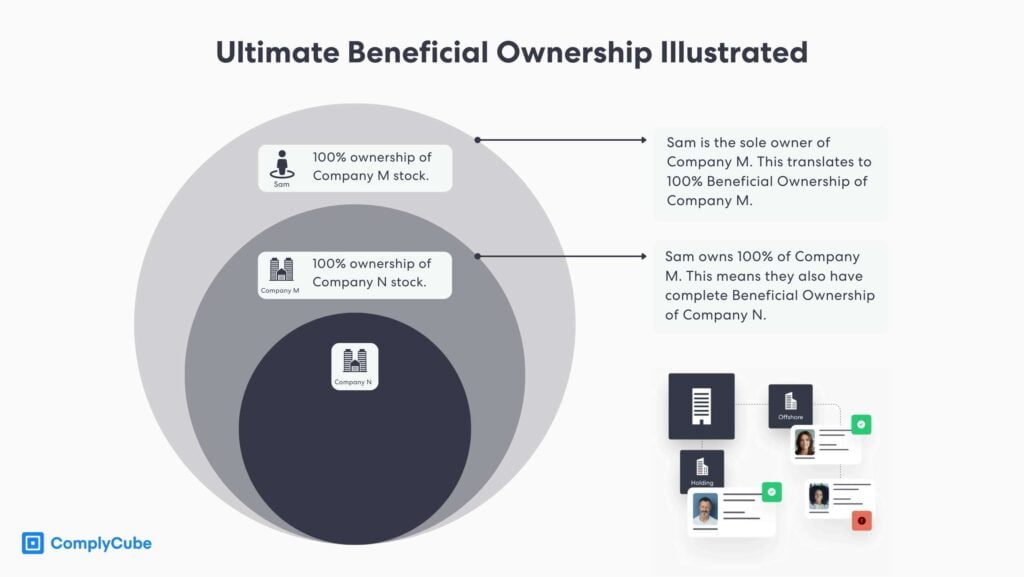

Asegúrese de que los beneficiarios finales y las personas que dirigen la empresa, como directores y directores ejecutivos, no estén involucrados en actividades maliciosas como el lavado de dinero. Estas comprobaciones son muy parecidas a los procesos típicos de KYC que se analizan a lo largo de este artículo.

Los clientes corporativos necesitan requisitos KYC igualmente estrictos para verificar la integridad de las nuevas relaciones comerciales. Esto implica controles que califican para el registro adecuado ante el organismo autorizado necesario y garantizan que no estén relacionados con actividades ilícitas.

Las instituciones involucradas en el lavado de dinero crearán capas para intentar esconderse de los reguladores y autoridades. La intención detrás de la estratificación es hacer que el seguimiento del dinero entre cada segmento de la empresa sea mucho más difícil de lograr.

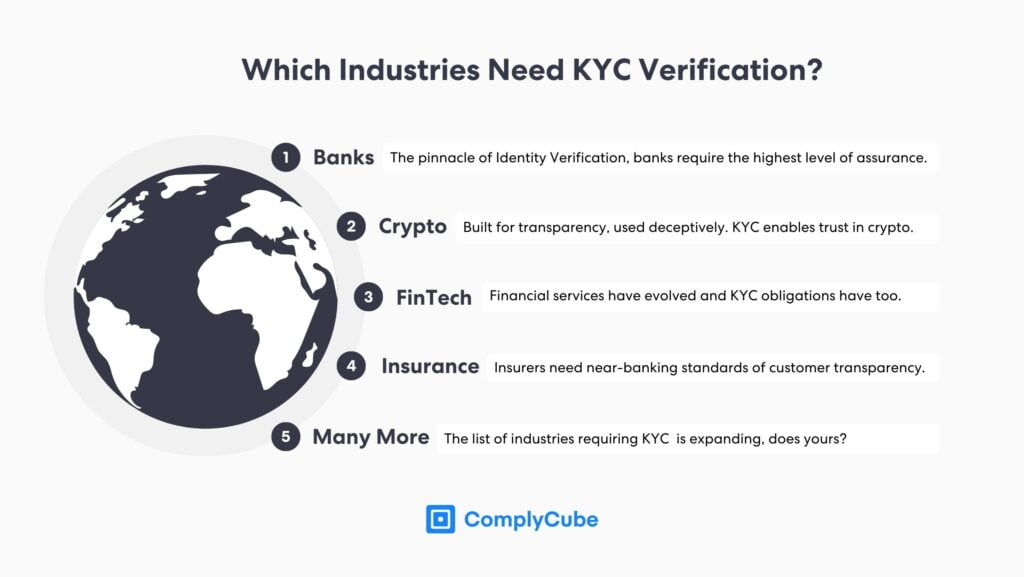

¿Qué industrias necesitan la verificación KYC?

La necesidad de la verificación Conozca a su Cliente (KYC) no sólo es crucial para las empresas de servicios financieros que buscan frenar los riesgos de lavado de dinero. Es esencial que cualquier organización que presente clientes a través de un proceso de incorporación tenga un medio para autenticar la identidad del usuario. KYC está diseñado para proteger a instituciones financieras, empresas de bienes raíces, proveedores de hotelería y muchos otros.

Esto subraya la importancia de proporcionar varias opciones de garantía de identidad, ya que diferentes empresas pueden optar por procesos de detección más estrictos según su industria, sus necesidades de seguridad y la tolerancia al riesgo de la empresa. Un valioso servicio KYC proporcionará una gama de soluciones KYC, lo que permitirá a las empresas la flexibilidad de seleccionar el paquete que mejor se adapte a sus requisitos específicos.

Por ejemplo, un banco requerirá un nivel mucho más alto de garantía de identidad que un sitio de comercio electrónico que venda productos con restricción de edad.

Es posible que un sitio de comercio electrónico solo requiera una verificación de estimación de edad para verificar la identidad de un nuevo usuario.

Un banco requeriría niveles de garantía mucho más estrictos, que incluyen, entre otros: verificación biométrica y de documentos, verificación de comprobantes de dirección y verificación de múltiples oficinas.

Verificación KYC en la banca

La verificación KYC en la industria bancaria requiere el más alto nivel de garantía de identidad. Los bancos deben evaluar los riesgos de lavado de dinero y la exposición al financiamiento del terrorismo al abrir nuevas cuentas, particularmente con clientes de mayor riesgo o Personas Expuestas Políticamente (PEP).

Luego, los datos de identidad del cliente deben almacenarse, archivarse y monitorearse en caso de que se detecte alguna actividad ilícita. Si esto ocurriera, se podría encargar un informe completo y enviarlo a una autoridad adecuada, como la Financial Crimes Enforcement Network de Estados Unidos.

KYC en la banca también proporciona claridad informativa entre el proveedor bancario y el cliente. Esto permite un servicio más eficiente y relevante.

Verificación KYC en FinTech

La Ley de Secreto Bancario de 1970 exige que todas las instituciones financieras ayuden al gobierno de Estados Unidos a disuadir y prevenir las actividades de lavado de dinero. Antes, esto sólo se refería a servicios financieros establecidos, como bancos y corredores de seguros. Sin embargo, los acontecimientos de las últimas décadas han obligado a una reevaluación.

El aumento de FinTech servicios y tecnologías asociadas ha obligado a esta reevaluación, y esta política ahora incluye una gama mucho más amplia de servicios financieros. Las FinTech suelen ser objeto de ataques como vehículos de lavado de dinero, lo que significa que ahora cualquier empresa que opere en la industria financiera debe cumplir con estrictos requisitos de verificación KYC.

Verificación KYC en Cripto

Criptomoneda y la tecnología blockchain se diseñaron para generar transparencia, propiedad y anonimato en la industria financiera. Sin embargo, como ocurre con cualquier nueva innovación global, individuos malintencionados se embarcaron en la manipulación de esta tecnología no regulada con fines ilícitos.

Los riesgos asociados con las criptomonedas son mucho mayores debido a este anonimato. Para cada nuevo usuario, es esencial evaluar los riesgos de lavado de dinero y financiamiento del terrorismo a través de un proceso KYC exhaustivo complementado con un monitoreo continuo de las transacciones.

Después de dos años turbulentos de confianza en la industria entre 2021 y 2023, las criptomonedas buscan recuperarse. Los servicios de verificación KYC serán fundamentales para generar confianza a escala en esta industria de ritmo rápido. Para obtener más información sobre KYC para Crypto, lea Cómo las regulaciones criptográficas KYC protegen la industria.

Verificación KYC en seguros

Al igual que la banca, los seguros se basan en la confianza. Confía en que el usuario que adquiere una póliza es quien dice ser. Claramente, la verificación KYC ayuda a una aseguradora a identificar al individuo, asegurando que sepa realmente quién está del otro lado de la transacción.

Las soluciones KYC integradas brindan a las empresas la capacidad de incorporar instantáneamente a nuevos asegurados con una verificación confiable, precisa e inmediata en todo el mundo. Esto permite a las aseguradoras escalar a nuevos mercados y expandirse en los existentes sin temor a comprometer el cumplimiento.

¿Es hora de elegir un socio KYC?

La seguridad de las transacciones financieras tiene muchas partes móviles. Los procesos KYC deberían ayudar a cerrar la creciente brecha entre operación y regulación. Las soluciones AML y KYC líderes en la industria de ComplyCube garantizan que las empresas tengan éxito en sus estrategias de cumplimiento y eliminan el dolor de cabeza de incorporar clientes nuevos y de mayor riesgo.

Al estandarizar la adquisición exitosa de clientes a una tasa de incorporación de hasta 98% en menos de 30 segundos, ComplyCube está ganando terreno entre los servicios financieros, la tecnología financiera y una gran cantidad de otros mercados. Esto también se debe a su completo conjunto de herramientas de soluciones ALD, que no solo actúa como facilitador sino que también reduce significativamente los costos operativos al optimizar los flujos de trabajo de cumplimiento.

Si está buscando un nuevo proveedor o es nuevo en este mercado, póngase en contacto con el equipo de especialistas en IDV, KYC y AML de ComplyCube.