Verificar la identidad del cliente es vital para operaciones comerciales seguras. Las empresas obtienen información de los clientes y la ratifican a través de un proceso llamado Conozca a su Cliente (KYC), que comienza con un Programa de Identificación del Cliente (CIP). La regla final de FinCEN establece los requisitos de CIP y responde muchas preguntas sobre qué es CIP.

Esta guía determina qué es un CIP y cómo se relaciona con el proceso KYC más amplio, ampliando los matices y especificidades de los programas de identificación de clientes entre instituciones e industrias.

¿Qué es un programa de identificación de clientes?

Cuando las empresas reguladas establecen nuevas relaciones con los usuarios, deben verificar la identidad del cliente. Si bien esto es particularmente pertinente para los servicios financieros, su importancia también se extiende a otras industrias. Se espera que esta tendencia continúe hasta 2024 y más allá.

Un Programa de Identificación de Clientes es un procedimiento que la mayoría de las empresas deben seguir al incorporar nuevos clientes. Está diseñado para disuadir a los malos actores, los delincuentes financieros y los terroristas conocidos o sospechosos. Demuestra que los clientes son quienes dicen ser y es un primer paso crucial en el proceso KYC.

La Red de Ejecución de Delitos Financieros Norma final (de la FinCEN) exige que el CIP de una empresa debe ser "apropiado para el tamaño de su negocio". Esto significa que cada empresa debe analizar los detalles del cliente hasta que exista una "creencia razonable" de que el cliente es realmente quien dice ser. Este reglamento proporciona a las empresas un grado de autonomía y flexibilidad a la hora de decidir y ejecutar su programa.

CIP vs KYC: ¿Cuál es la diferencia?

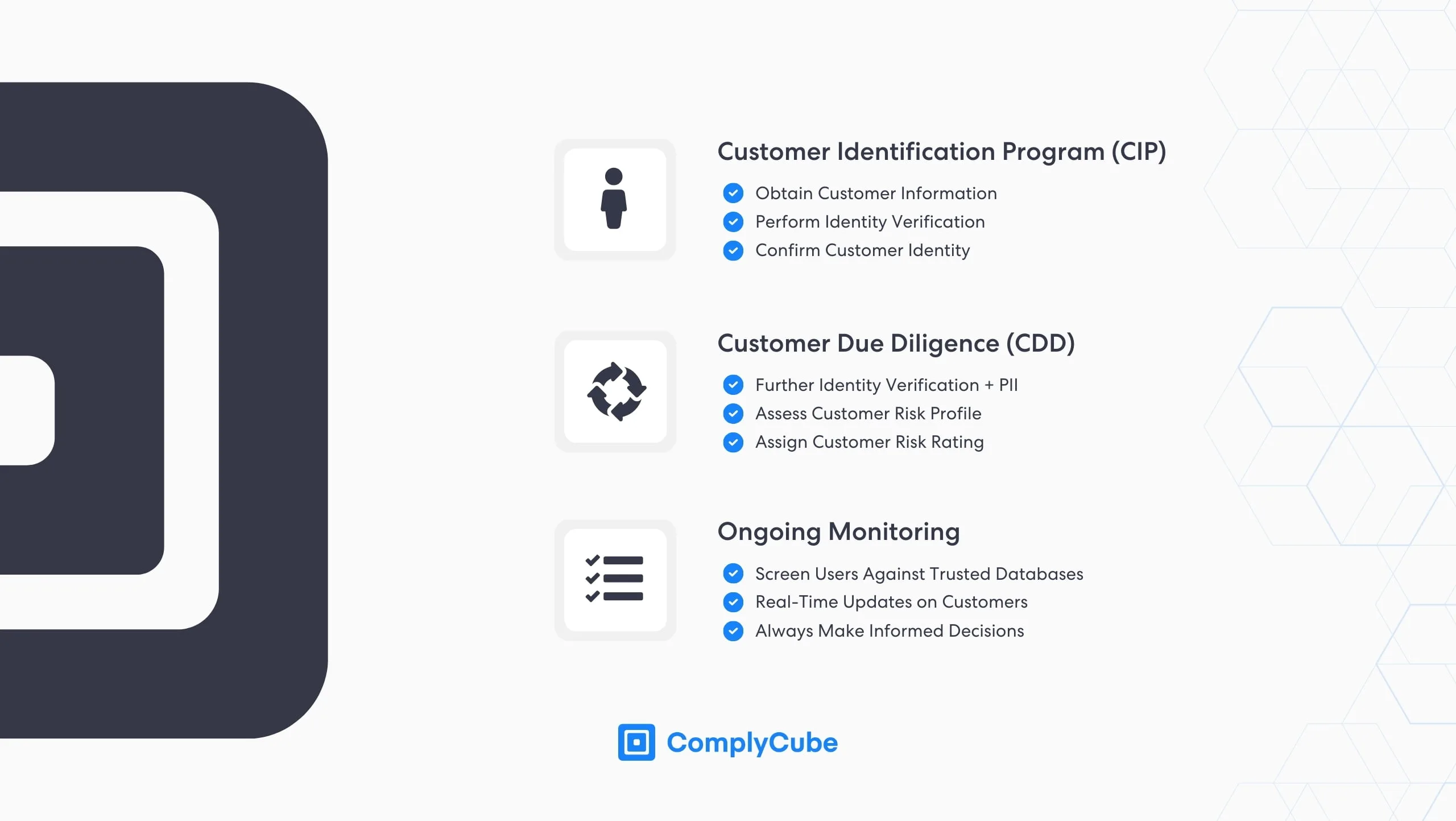

La diferencia fundamental entre un programa de identificación de clientes y una estrategia Conozca a su cliente es que un CIP es un componente de KYC:

Programa de Identificación de Clientes (CIP): FinCEN y el Ley Patriota de EE. UU. Requerir que una institución financiera tenga la creencia razonable de que conoce la identidad de sus clientes.

Debida diligencia del cliente (CDD): el proceso de debida diligencia fomenta un perfil de riesgo para cada cliente que los funcionarios de cumplimiento y KYC pueden utilizar para tomar decisiones informadas sobre los usuarios.

Monitoreo continuo: El proceso de diligencia debida se realiza de manera continua (continua). Esto brinda a las instituciones información en tiempo real para que estén completamente informadas de sus usuarios.

Para obtener más información sobre la verificación KYC, lea Verificación KYC en 3 pasos.

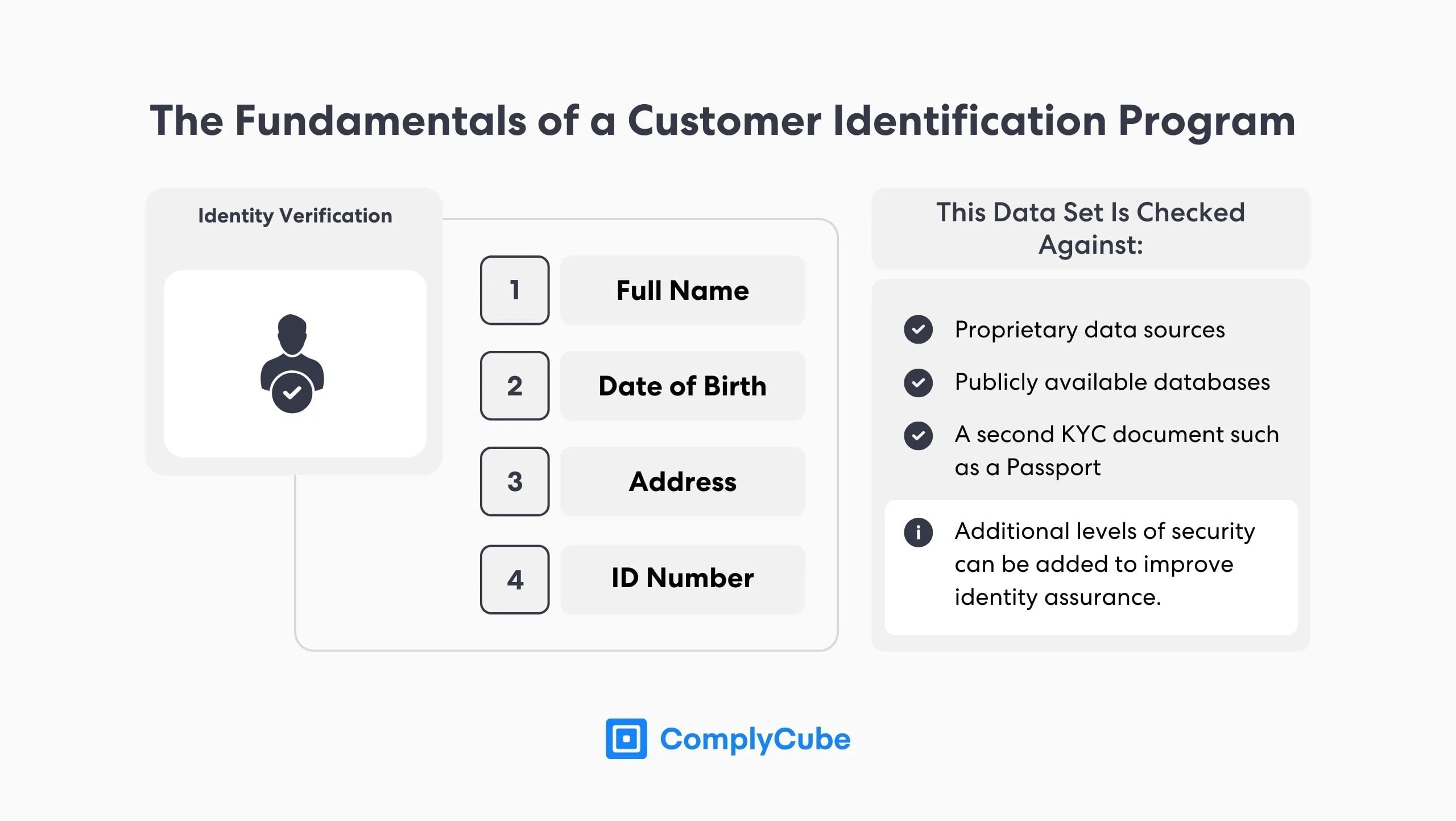

¿Qué información debe extraer un CIP?

Hay 4 requisitos esenciales que se deben obtener cuando una institución inicia un CIP. Ellos son:

Nombre completo

Fecha de nacimiento

Habla a

Número de identificación

Los datos extraídos se verifican con los documentos proporcionados por el cliente potencial y bases de datos confiables de terceros. De esta manera, la empresa puede tener una imagen clara de quién es el usuario para poder decidir si puede obtener acceso o continuar utilizando el servicio. Las empresas pueden agregar capas adicionales de verificación de identidad para aumentar la seguridad según lo dicte el Enfoque de base de riesgos (RBA) de la empresa o los organismos reguladores.

Al solicitar información de una cuenta nueva o antigua, como un comprobante de domicilio, una institución debe proporcionar un aviso adecuado de los datos o documentos que se proporcionarán; esto está ordenado en la Regla Final.

Requisitos CIP para instituciones financieras

Si bien la regla final queda abierta a la discreción de cada empresa, generalmente existe un marco agregado para el proceso.

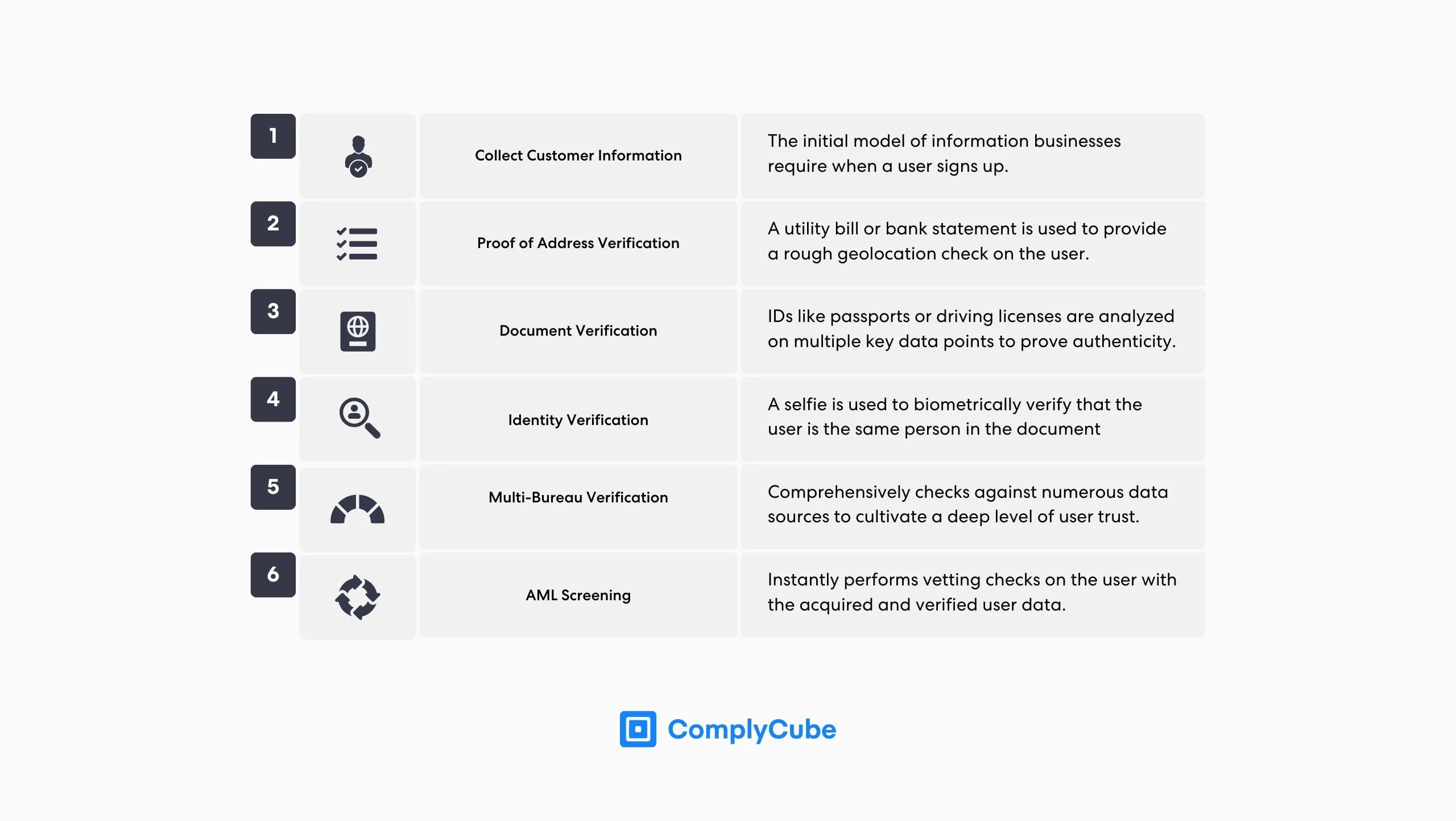

El primer paso del proceso es recopilar información del cliente; Esto es crucial ya que sienta las bases para identificar la verdadera identidad del individuo. Esta etapa preliminar le da a la empresa algo con lo que comparar los documentos del usuario cuando cargan su identificación.

Es esencial verificar los documentos del usuario, como el pasaporte, la licencia de conducir o cualquier otra identificación emitida por el gobierno. Esto ayuda a la empresa a corroborar la información proporcionada inicialmente: nombre, fecha de nacimiento, dirección y número de identificación (como un número de identificación de contribuyente o un número de seguro social en Estados Unidos).

Luego, las empresas ratifican esta información con una base de datos de terceros confiable, como una oficina de crédito, un servicio postal u otra institución financiera. Dependiendo de la tolerancia al riesgo de la empresa, se puede solicitar un comprobante de domicilio como una capa adicional de garantía de identidad. Por lo general, esto se presenta en forma de factura de servicios públicos o extracto bancario.

Una vez que una empresa está satisfecha con el nivel de garantía de identidad, realiza una evaluación AML. Esto verifica que el usuario no esté involucrado en actividades ilegales y ayuda al gobierno a luchar contra los delitos financieros. Las soluciones líderes de KYC/AML brindan múltiples servicios de detección de AML que incluyen, entre otros, Sanciones y detección de PEP, Verificaciones de medios adversos, y Proyección de lista de seguimiento.

Procedimientos de verificación de identidad (IDV)

Una vez adquirida la información del usuario, se debe verificar su verdadera identidad. Esto se puede hacer de varias maneras, dependiendo de las regulaciones específicas de la industria, así como del enfoque corporativo basado en el riesgo de la empresa. Los servicios KYC brindan una serie de soluciones que son indispensables para extraer datos confiables de los clientes e innovar los procesos de incorporación de clientes. Las soluciones se pueden personalizar y adaptar para adaptarse a las necesidades y operaciones de una empresa.

Verificación de comprobante de domicilio (PoA)

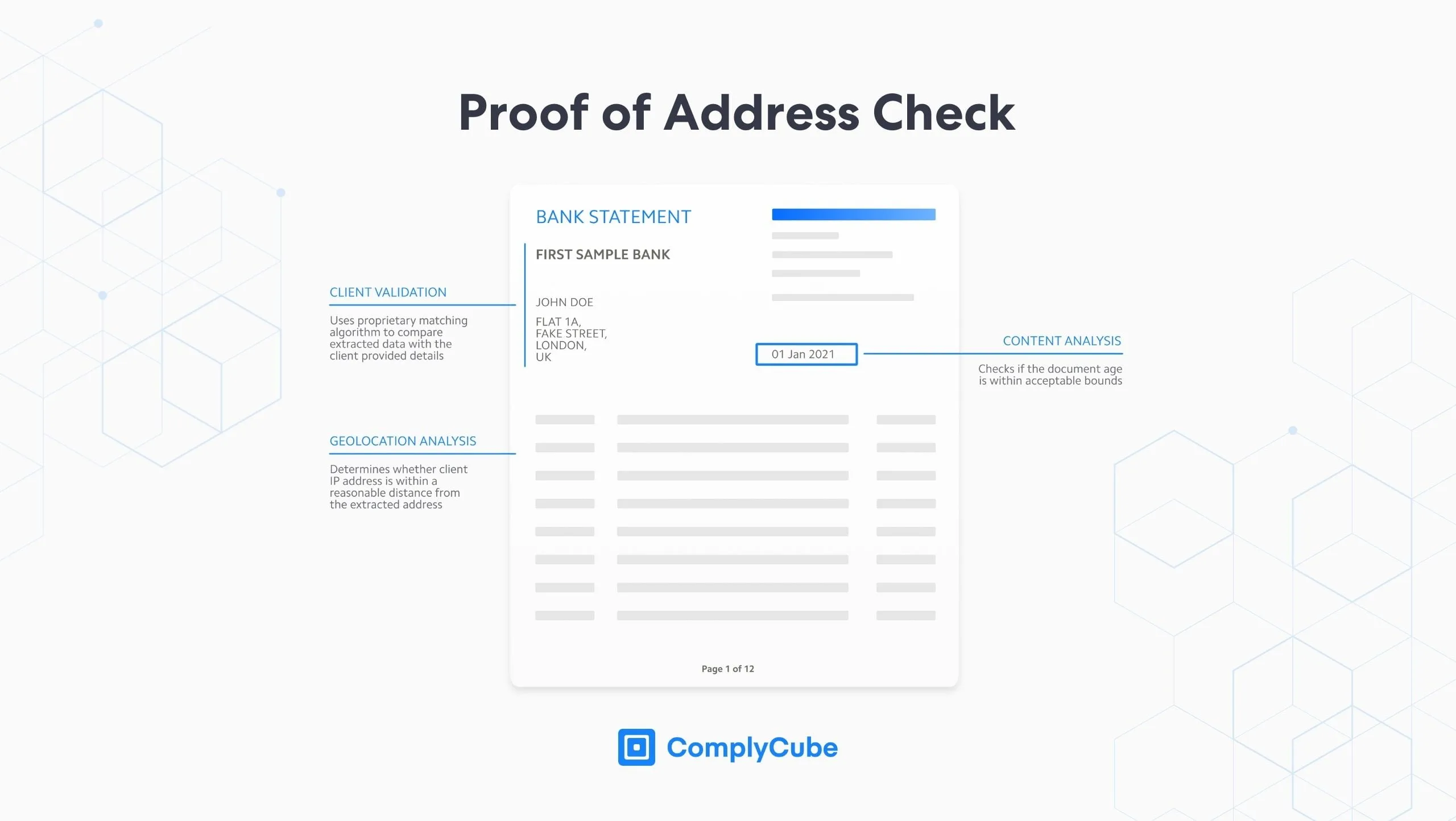

Cheques para Comprobante de domicilio aproveche el OCR de última generación y los motores de toma de decisiones para extraer información relevante de los documentos de comprobante de domicilio en segundos. Estos documentos incluyen extractos bancarios, facturas de servicios públicos, permisos de conducir y documentos fiscales que se verifican según 2 criterios:

Los datos del documento PoA se comparan con los detalles proporcionados por el cliente al registrarse.

Se prueba la geolocalización del documento proporcionado para determinar su proximidad a la dirección IP de la carga.

La verificación del PoA tarda menos de 15 segundos en completarse en promedio, lo que la convierte en un método fluido pero confiable para fortalecer la autenticidad del cliente. Descubra más sobre la verificación de PoA aquí: Una guía sólida para la verificación de prueba de domicilio (PoA).

Verificación de documentos

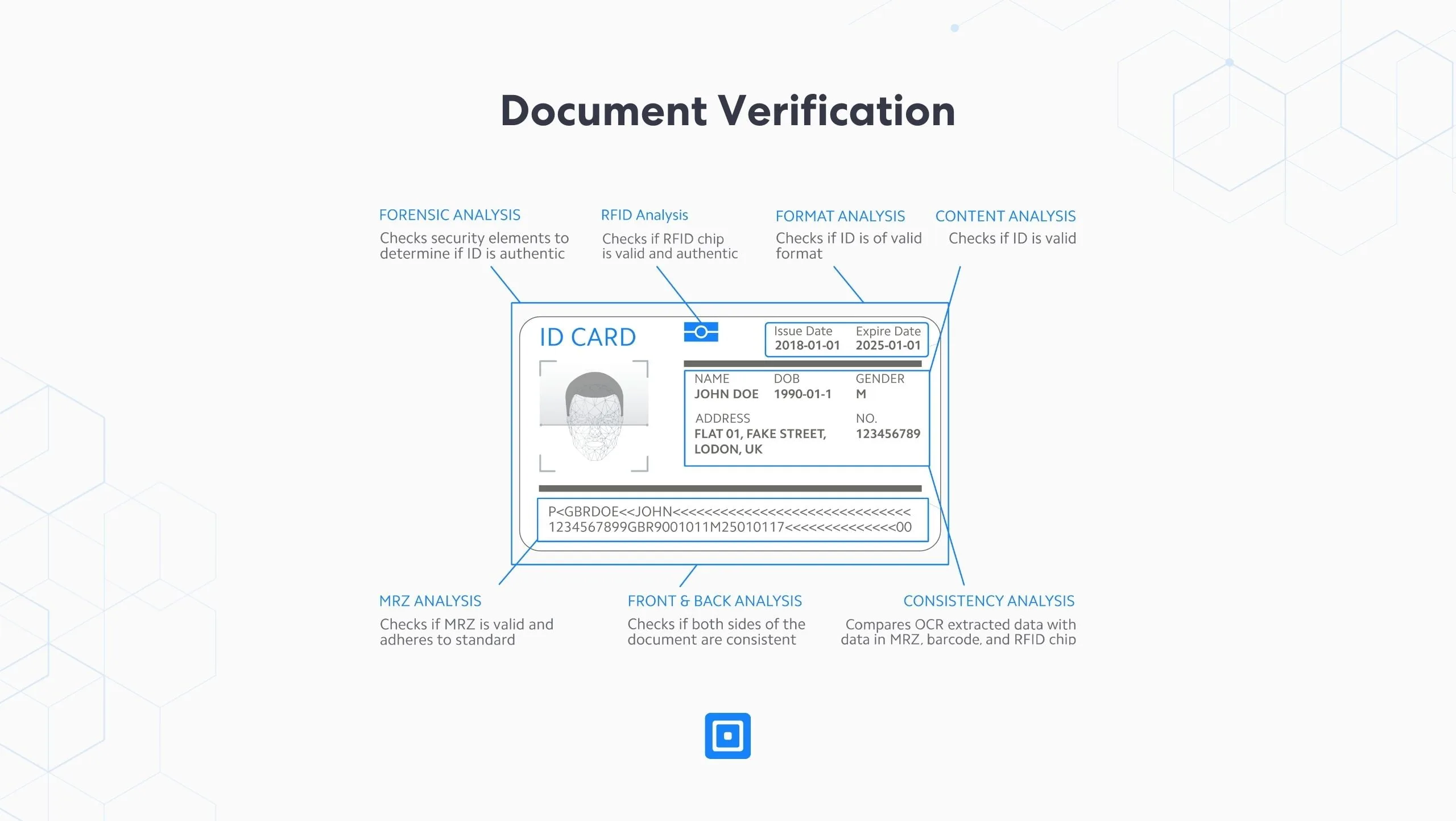

Verificación de documentos puede, en algunas circunstancias, pertenecer al mandato del PoA. Sin embargo, cuando se requieren altos niveles de garantía de identidad, como en los servicios financieros, se requieren otros documentos de identificación, incluido el pasaporte.

Utilizando tecnologías de análisis personalizadas basadas en IA, estas comprobaciones pueden analizar múltiples puntos de datos integrales al instante, incluidos:

Análisis forense

Análisis RFID

Análisis de formato

Análisis de contenido

Análisis de la ZLM

Análisis frontal y posterior

Análisis de consistencia

Estas comprobaciones redactan automáticamente cualquier información confidencial, como imágenes de pasaportes de menores, códigos MRZ y más, lo que garantiza que tanto el proveedor de servicios como la empresa cumplan con todas las leyes jurisdiccionales de privacidad de datos.

Para obtener más información sobre los matices de un proceso de verificación de documentos, lea: ¿Qué es la verificación de documentos? Una mirada en profundidad a la verificación de identidad.

Verificación biométrica

Verificación biométrica es la última pieza del rompecabezas de la garantía de identidad y se está convirtiendo rápidamente en un requisito CIP moderno. Una vez completado, las instituciones financieras deben tener suficiente confianza en que el usuario es quien dice ser y que se puede abrir una cuenta.

Este proceso compara una selfie en vivo con la imagen del documento de identidad. Aprovechando las tecnologías de aprendizaje automático, la verificación biométrica detecta la vida de un selfie a través de ciertas tecnologías innovadoras y avanzadas, incluida la detección de ataques de presentación (PAD).

La tecnología PAD construye mapas faciales en 3D, realiza análisis detallados de la textura de la piel y microexpresiones, identifica la manipulación de píxeles y reconoce varios disfraces, incluidas máscaras. Esta innovadora tecnología detecta instantáneamente cualquier intento fraudulento con precisión a una velocidad que sería imposible de imitar para un humano.

Esta precisión a una escala tan amplia mitiga la cantidad de falsos positivos y aumenta el volumen en el que las empresas pueden incorporar nuevos clientes. Obtenga más información sobre la detección de ataques de presentación aquí: ComplyCube refuerza la verificación de identidad con Liveness Layer.

Verificación de múltiples oficinas

A Verificación de múltiples oficinas ofrece una capa integral de verificación de antecedentes financieros e informativos, cultivando una confianza más profunda entre el usuario y el servicio. La verificación de múltiples oficinas examina sincrónicamente varias oficinas y bases de datos, como cooperativas de crédito, realizando así una investigación multifacética de los antecedentes de un usuario.

Este método se utiliza normalmente para amplificar un nivel existente de garantía de identidad. Por ejemplo, si un usuario solicitara un préstamo después de haber abierto una cuenta en un banco. Las bases de datos de socios típicas se pueden ver a continuación.

¿Qué instituciones están sujetas a la regla CIP?

Los requisitos CIP y la regla final de FinCEN se crearon para instituciones financieras; sin embargo, se han convertido en el estándar o expectativa global para todas las industrias que requieren la administración de un proceso Conozca a su Cliente. Por esta razón, la regla CIP constituye un buen punto de referencia para cualquier institución que necesite verificar la identidad de sus clientes.

La digitalización de la economía global ha estimulado el crecimiento económico al conectar a personas de todo el mundo. Sin embargo, la confianza en la identidad es crucial para que florezca una economía global y totalmente digitalizada.

Es por eso que la Primera Regla de FinCEN se puede aplicar a más empresas que solo instituciones financieras. Ya se ha establecido que la regla CIP debe ser proporcional al tamaño de una empresa y debe estar dictada por la regulación de garantía de identidad de una industria y el enfoque basado en riesgos de una empresa.

Algunas industrias no están obligadas legalmente a implementar un proceso KYC y, por lo tanto, un Programa de Identificación del Cliente; sin embargo, los sectores en línea con menos regulación podrían optar por hacerlo en función de la tolerancia al riesgo corporativo de esa empresa.

Cómo un CIP exhaustivo ayuda a prevenir el lavado de dinero

Un Programa de Identificación de Clientes es fundamental para ayudar a las instituciones financieras a frenar las actividades de lavado de dinero. La ley federal exige que estos programas recopilen la información de identificación del cliente, incluido el nombre completo, el número de identificación, la fecha de nacimiento y la dirección. Este paso fundamental es fundamental para prevenir el lavado de dinero y otros delitos financieros.

Un CIP es mucho más que simplemente recuperar datos de clientes con precisión; es el comienzo de una investigación sobre la autenticidad de cada información. Esta información se monitorea continuamente para garantizar que las circunstancias del usuario no cambien.

Existe toda posibilidad de que la situación de un usuario y, por tanto, el riesgo asociado, evolucione a lo largo de su relación con una empresa. Por ejemplo, un cliente podría abrir una cuenta bancaria sin conexiones políticas iniciales pero, con el tiempo, podría desarrollar asociaciones con figuras políticas influyentes.

Las instituciones financieras pueden tener una confianza suficiente en las identidades de sus clientes y actuar en consecuencia al adherirse a las estrictas medidas analizadas en esta guía, junto con una estrategia KYC detallada y más amplia.

Un informe sobre el lavado de dinero en la industria inmobiliaria británica encontró una creciente necesidad de verificación de identidad asistida por tecnología y que los métodos más tradicionales se estaban quedando obsoletos rápidamente.

Estos métodos [verificaciones manuales KYC y AML] por sí solos son ya no es suficiente.

Esto representa un panorama cambiante en una amplia gama de industrias, donde la IA y las soluciones IDV impulsadas por máquinas se convertirán en una práctica común en múltiples industrias. El lavado de dinero en la industria inmobiliaria no es nada nuevo, pero los informes muestran que creciente aptitud del Reino Unido, particularmente Londres, para actividades de lavado de dinero inmobiliario. Sin embargo, este es un problema cada vez mayor en múltiples industrias en todo el mundo.

Una investigación exhaustiva de los detalles de identificación de un cliente es esencial, ya que permite a las empresas cumplir con las políticas regulatorias y fortalece el sistema financiero contra los peligros de actividades ilícitas. Esto garantiza que cada cuenta abierta se base en una base de confianza e identidad verificada.

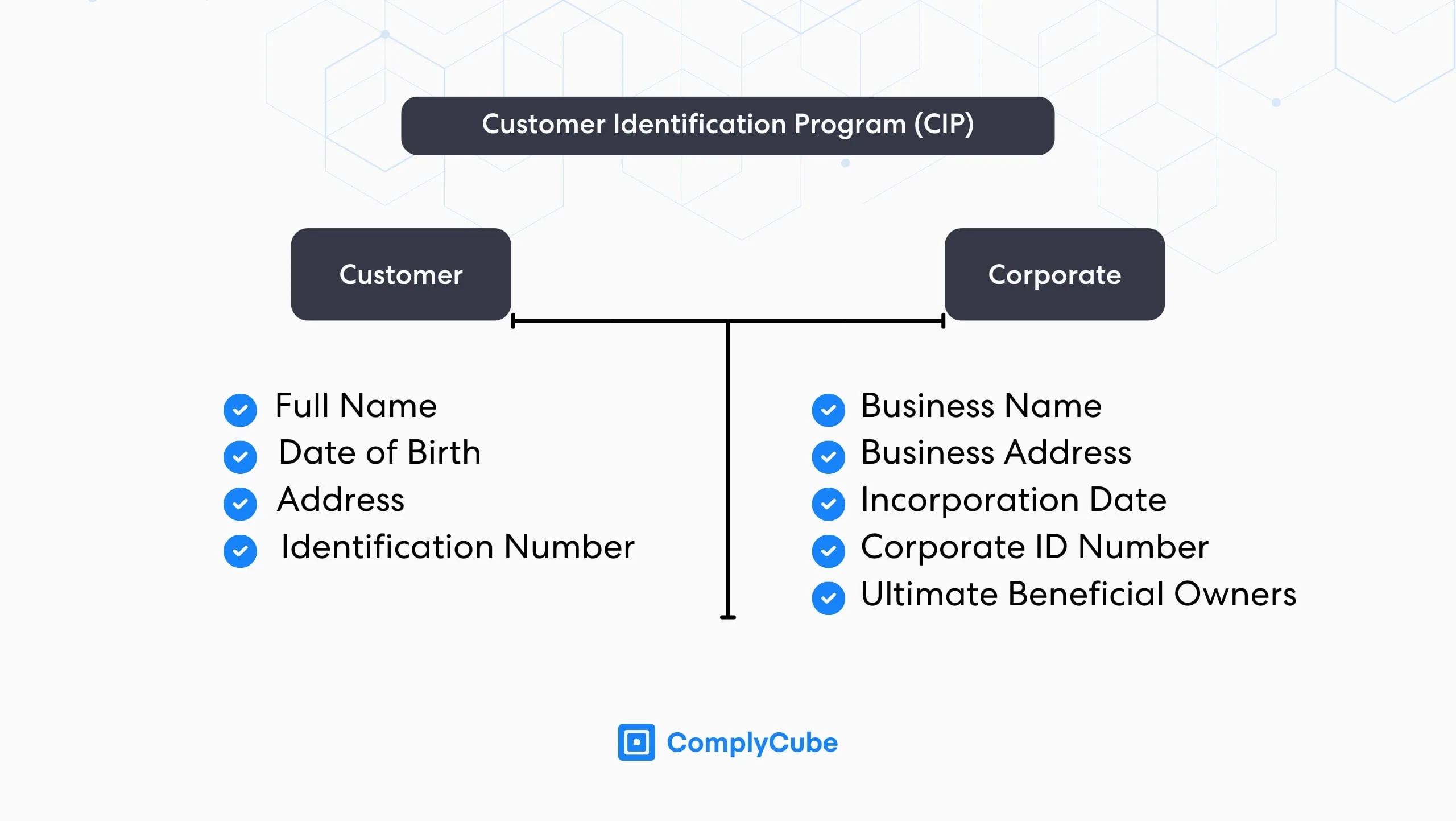

CIP para clientes frente a empresas

La regla del Programa de Identificación de Clientes establece un consenso para un Programa de Identificación de Clientes sólido, y el mismo marco se puede aplicar a instituciones que inician nuevas relaciones con otras empresas. Este proceso generalmente se denomina Conozca su negocio (KYB), pero se requiere un proceso CIP similar para cualquier nuevo acuerdo de asociación.

Se requiere un conjunto de datos equivalente, incluido el nombre de la empresa, la dirección de registro, la fecha de constitución y la licencia comercial emitida por el gobierno o el número de identificación del empleador. Sin embargo, la diferencia crucial, o adición, es determinar quiénes son los beneficiarios finales del negocio.

Este proceso puede ser increíblemente desafiante ya que las capas empresariales, los propietarios y los propietarios pueden quedar enmascarados por circunstancias naturales o deliberadamente a través de varias capas. Generalmente, los dueños de negocios están enmascarados intencionalmente porque hay algo que ocultar al gobierno y a los organismos reguladores. Esto denota aún más la importancia de estas medidas y por qué un proceso exhaustivo de debida diligencia es clave para determinar los verdaderos propietarios y operadores del negocio y sus antecedentes y motivaciones.

Elegir un servicio de verificación CIP y KYC

Refinar un Programa de Identificación de Clientes (CIP) como parte de una estrategia más amplia de KYC (Conozca a su Cliente) es vital para las empresas que buscan cumplir con las regulaciones contra el lavado de dinero y prevenir el fraude. Esto requiere una atención meticulosa a los detalles y una comprensión profunda de los requisitos reglamentarios y los perfiles de los clientes.

Las soluciones de ComplyCube incluyen un portal todo en uno fácil de usar que rápidamente se está convirtiendo en una herramienta esencial para los responsables de cumplimiento. Esta plataforma presenta controles de automatización avanzados y umbrales de falla rápida, que agilizan el proceso de adquisición de clientes y refinan las operaciones internas con herramientas que mejoran la eficiencia.

Las soluciones KYC automatizadas alivian a las empresas del estrés de monitorear los cambiantes panoramas regulatorios y, al mismo tiempo, brindan experiencias de usuario perfectas. Un sólido servicio CIP y KYC hará esto sin renunciar a la integridad y seguridad de los datos extraídos. Los servicios KYC basados en IA de ComplyCube podrían ayudar a aliviar las inquietudes de su empresa sobre el cumplimiento normativo. Si esto es motivo de preocupación, póngase en contacto a continuación.