Con el incesante avance de la digitalización en la vida cotidiana, las transacciones seguras en línea se han convertido en la piedra angular de la confianza en los negocios. La creciente frecuencia de las interacciones digitales exige un proceso confiable de verificación de identidad en línea. Este requisito ha dado lugar al conocimiento electrónico de su cliente (eKYC), un proceso digital que se está convirtiendo rápidamente en el estándar de oro para la garantía de identidad digital.

Este artículo explora eKYC, su papel en el Diligencia debida del cliente (CDD) proceso, mecanismos de verificación y su impacto en las empresas globales en el entorno digital actual.

¿Qué es eKYC?

Al tender un puente entre la destreza tecnológica y la seguridad del usuario, eKYC se erige como la respuesta moderna a los desafíos de verificación de identidad. En esencia, eKYC se traduce como "Conozca a su cliente electrónico", un método que optimiza digitalmente la forma en que las empresas confirman la identidad del cliente, garantizan el cumplimiento de la normativa KYC digital y previenen el lavado de dinero y los delitos financieros.

¿Por qué es importante eKYC?

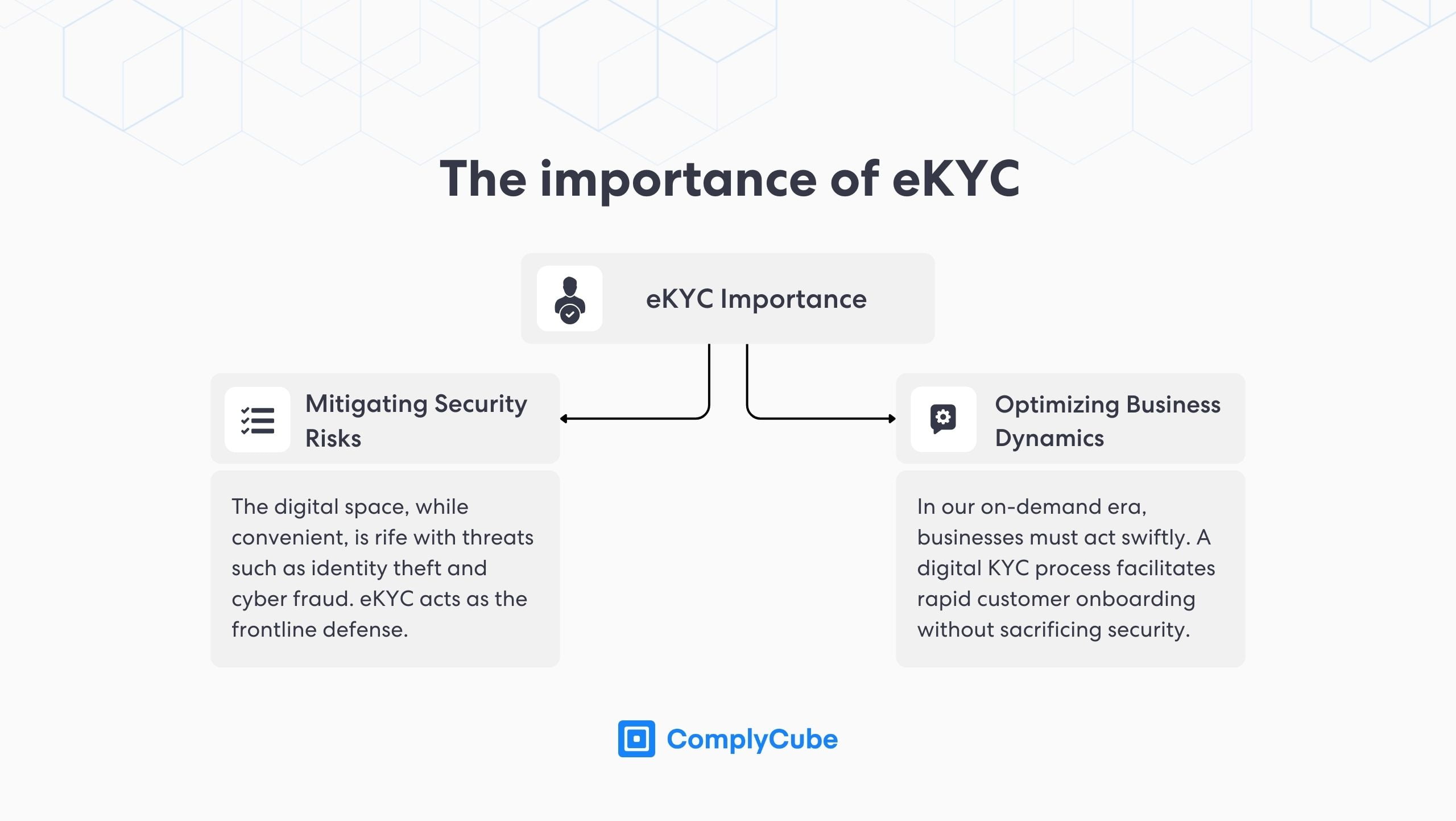

Explorar los matices de la incorporación de clientes digitales a través de eKYC subraya su papel indispensable en el mundo interconectado de hoy:

- Mitigar los riesgos de seguridad: El espacio digital, aunque conveniente, está plagado de amenazas como el robo de identidad y el fraude cibernético. eKYC actúa como primera línea de defensa contra estos adversarios digitales.

- Optimización de la dinámica empresarial: En nuestra era bajo demanda, las empresas deben actuar con rapidez. Un proceso KYC digital facilita la rápida incorporación de clientes sin sacrificar un ápice de seguridad.

Un número cada vez mayor de PYMES se están asociando con proveedores de servicios gestionados para la ciberseguridad; la cifra aumentó a 89% en 2022 desde 74% en 2020.

eKYC frente a KYC tradicional:

Tradicional Conozca a su cliente Los métodos tradicionales de KYC se han basado durante mucho tiempo en la verificación manual, lo que requiere presencia física, documentación en papel y controles en persona. Este método, aunque minucioso, a menudo resultó requerir mucho tiempo y recursos.

eKYC aprovecha el poder de la tecnología para agilizar la verificación de identidad mediante plataformas en línea, documentación digital y controles automatizados. El proceso en línea eKYC no solo ofrece una verificación de identidad más rápida y eficiente, sino que también reduce el error humano, garantiza un enfoque consistente a través de un proceso sin papel y puede atender a los clientes en todo el mundo sin las limitaciones de las fronteras físicas.

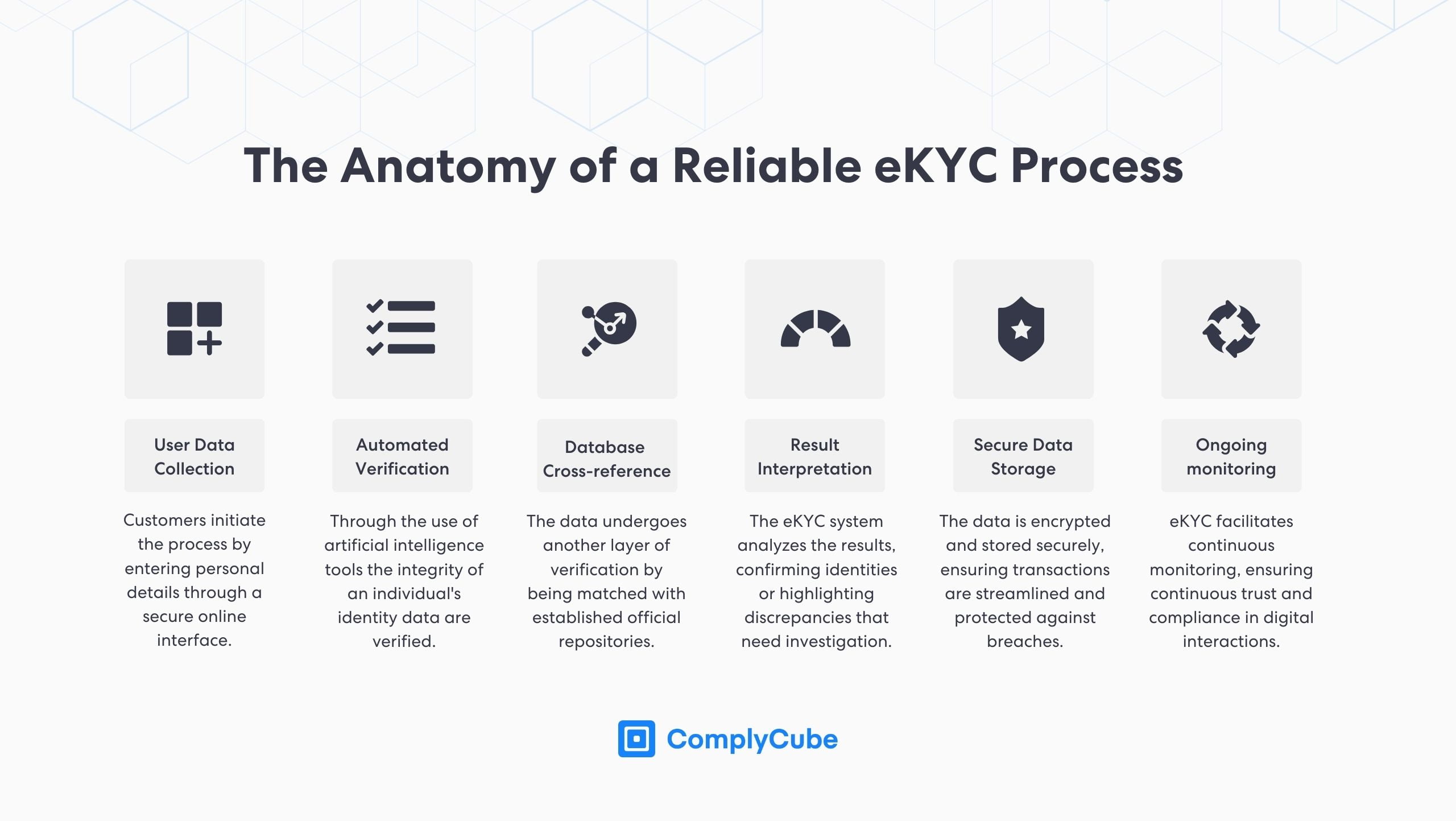

La anatomía de un proceso eKYC confiable

Para las instituciones financieras y otras industrias variadas, comprender el proceso electrónico KYC es vital para comprender su efectividad en la verificación de identidad digital y prevenir el fraude de identidad:

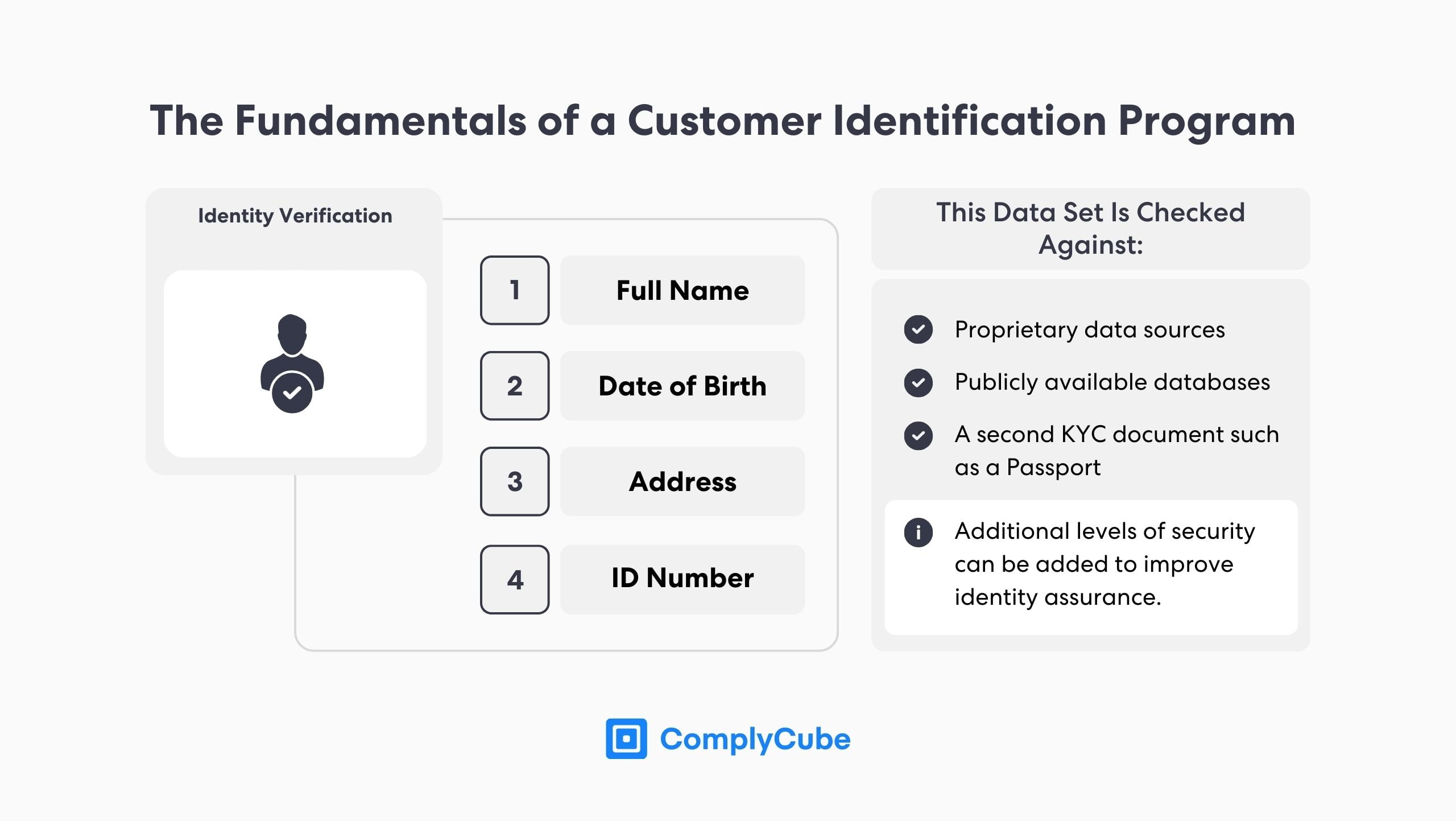

Programa de identificación de clientes (CIP)

El CIP es fundamental para las empresas a la hora de obtener información de los clientes y se completa durante el proceso de registro en línea. Cuando se crea una nueva cuenta, el usuario introduce sus datos personales a través de una interfaz segura en línea. Un buen ejemplo es el comienzo del recorrido del cliente al abrir una nueva cuenta bancaria.

Verificación automática de identidad (IDV)

La verificación de identidad se realiza para verificar la identidad de un cliente y demostrar que es quien dice ser. La autenticidad e integridad de los datos de identidad recopilados de una persona se verifican mediante el uso de herramientas de inteligencia artificial, como la verificación de documentos de identidad, la verificación de datos biométricos, el reconocimiento facial y más. Puede obtener más información sobre la verificación de identidad segura aquí: La guía esencial para una verificación de identidad robusta

Diligencia debida del cliente (CDD)

Una vez que se confirman las identidades de los clientes, los usuarios están sujetos a verificaciones adicionales a través de pruebas contra el lavado de dinero (AML) y comparaciones exhaustivas con bases de datos de terceros, conocidas como controles multioficinaPor ejemplo, la residencia de un usuario podría compararse con una base de datos asociada de una agencia de crédito.

Retroalimentación e interpretación de resultados

El sistema eKYC analiza los resultados verificados electrónicamente, confirmando las identidades reales o destacando las discrepancias que podrían requerir una investigación más profunda. Se genera rápidamente una puntuación de riesgo y, según el enfoque basado en el riesgo (RBA) de una institución financiera, el usuario pasa o no pasa automáticamente la prueba.

Almacenamiento seguro de datos

Los datos verificados se almacenan de forma segura, lo que garantiza que las transacciones futuras sean más ágiles y estén protegidas contra infracciones. Al elegir un proveedor de eKYC, asegúrese de que cumpla con las normativas de datos locales e internacionales.

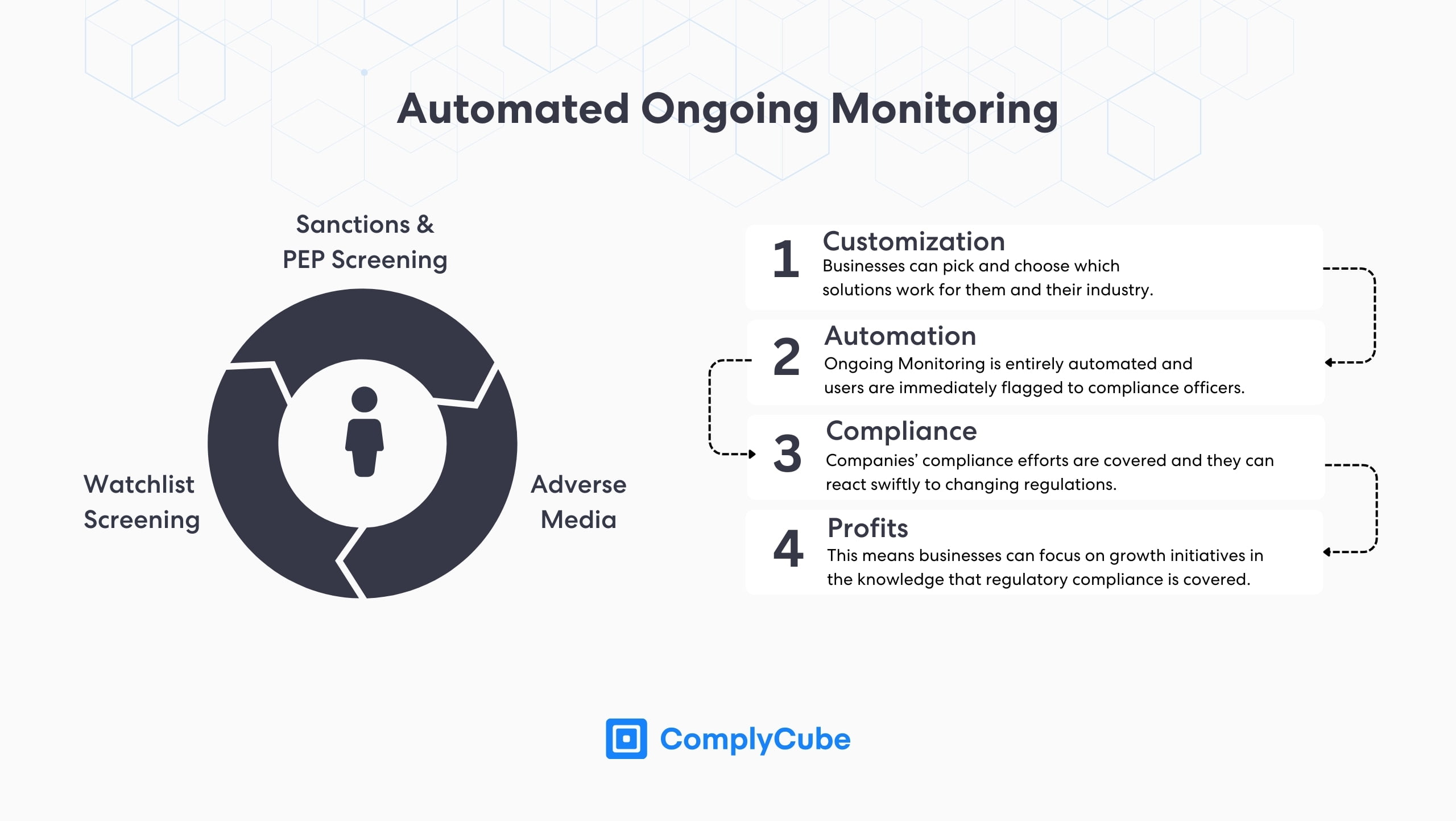

Monitoreo continuo

La verificación eKYC no solo agiliza la verificación inicial de la identidad, sino que también facilita el seguimiento continuo, lo que garantiza la confianza y el cumplimiento constantes en las interacciones digitales. En la era moderna, esta es una solución vital para garantizar que los acuerdos de cumplimiento KYC de los usuarios no cambien.

Elegir el proveedor eKYC adecuado

Para estar al tanto de las necesidades eKYC de su empresa, garantizar un crecimiento escalable y promover la lucha contra el lavado de dinero, es esencial asociarse con el proveedor adecuado. Aquí hay una guía para garantizar una selección que coincida con los estándares de identificación electrónica requeridos:

- Reputación y trayectoria: Investigar la reputación de mercado de los proveedores potenciales y su desempeño pasado. Examinar los comentarios, las reseñas y las historias de éxito de los clientes puede ofrecer una imagen clara.

- Capacidades tecnológicas: Asegúrese de que el proveedor elegido esté a la vanguardia de la tecnología, utilizando herramientas como inteligencia artificial, biometría facial, identificación automática por video y otros métodos de verificación de vanguardia.

- Cumplimiento de requisitos reglamentarios: El proveedor debe estar bien versado en las políticas y regulaciones KYC globales y locales, garantizando el cumplimiento de las normas mundiales de privacidad de datos.

- Capacidades de integración perfecta: Su solución eKYC debería fusionarse fácilmente con su ecosistema digital actual, ofreciendo interrupciones mínimas y máxima eficiencia.

- Sólida atención al cliente: El valor de un proveedor también está en su soporte posterior a la integración. Un equipo dedicado y receptivo es indispensable para abordar inquietudes u optimizaciones.

- Valor por dinero: Un proveedor eKYC eficaz debe ofrecer servicios de primer nivel que se ajusten a sus limitaciones presupuestarias sin comprometer la calidad.

Con estos criterios en mente, las empresas y los agentes económicos pueden navegar con confianza en el panorama de los servicios en línea de eKYC, asegurándose de asociarse con una entidad que realmente complemente sus objetivos de verificación de identidad de manera consistente, segura y eficiente.

Procesos eKYC: beneficios y desafíos

cd Si bien ofrece numerosos beneficios, es crucial reconocer los desafíos que lo acompañan. Comprender ambas caras de la moneda puede ayudar a las empresas a implementar procesos y soluciones eKYC de manera más efectiva.

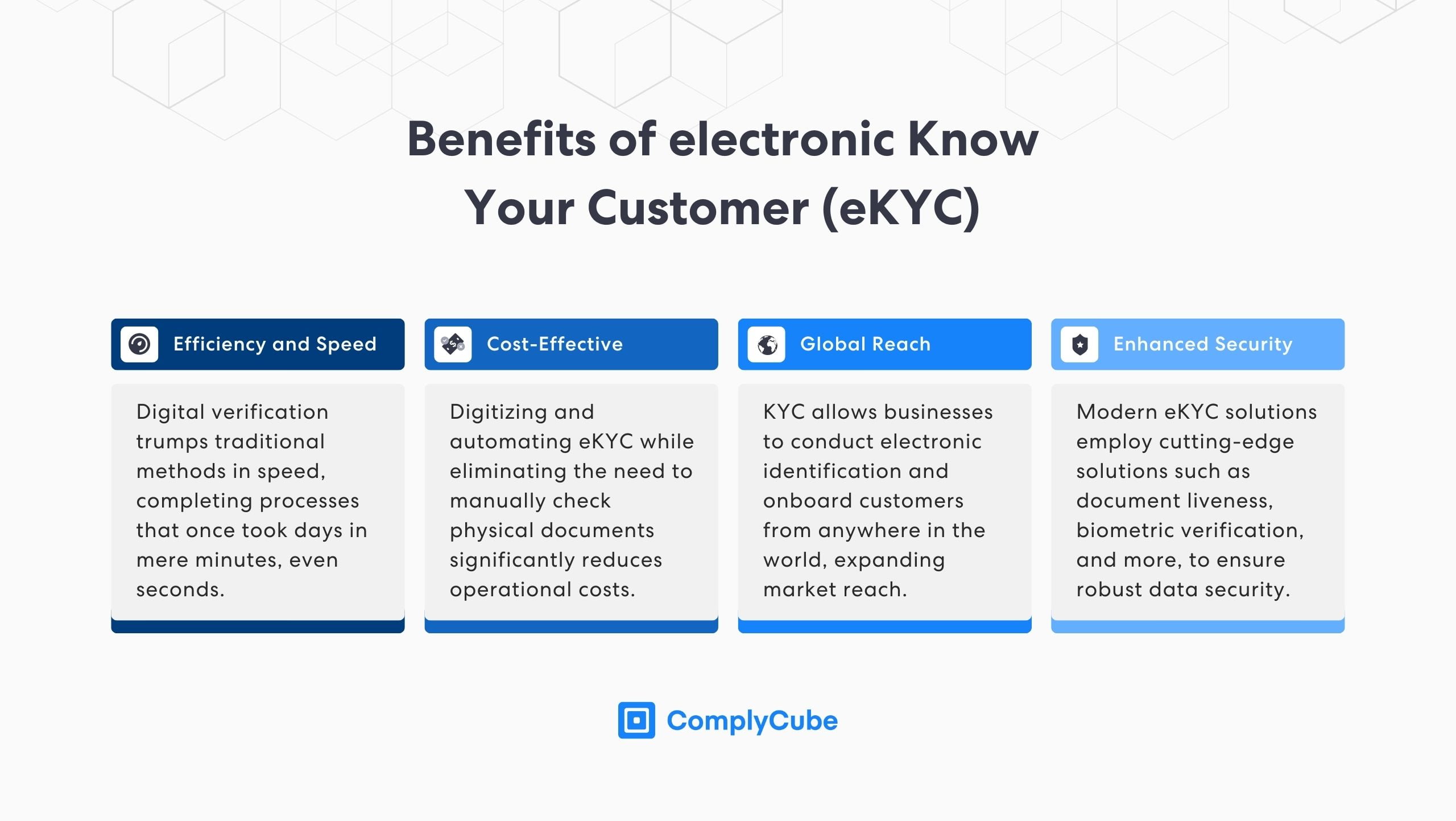

Beneficios de eKYC:

- Eficiencia y Velocidad: La verificación digital supera a los métodos tradicionales en velocidad, completando procesos que antes llevaban días en cuestión de minutos, incluso segundos.

- Económico: Digitalizar y automatizar los servicios eKYC y al mismo tiempo eliminar la necesidad de verificar manualmente los documentos físicos reduce significativamente los costos operativos.

- Alcance global: KYC permite a las empresas realizar identificación electrónica e incorporar clientes desde cualquier parte del mundo, ampliando el alcance del mercado.

- Seguridad mejorada: Las soluciones eKYC emplean tecnologías de vanguardia como verificación de vida de documentos, verificación biométrica e inteligencia artificial, lo que garantiza el cumplimiento de las regulaciones de protección de datos.

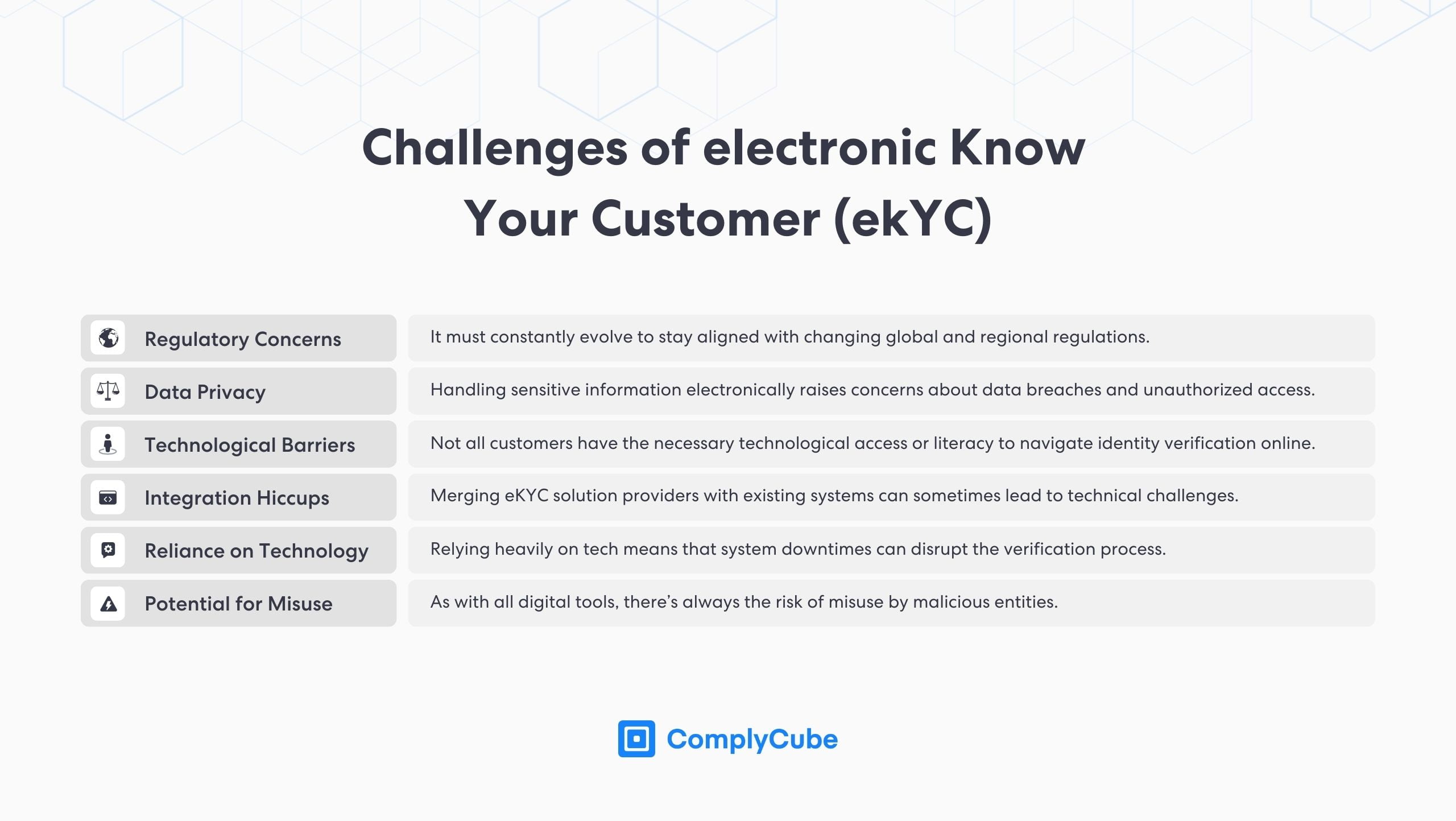

Retos del eKYC:

- Preocupaciones regulatorias: Debe evolucionar constantemente para mantenerse alineado con las cambiantes regulaciones globales y regionales.

- Privacidad de datos: El manejo electrónico de información confidencial genera preocupaciones sobre violaciones de datos y acceso no autorizado.

- Barreras Tecnológicas: Es posible que no todos los clientes tengan el acceso tecnológico o los conocimientos necesarios para navegar sin problemas los procesos de verificación de identidad en línea.

- Problemas de integración: La fusión de proveedores de soluciones eKYC con sistemas existentes a veces puede generar desafíos técnicos.

- Dependencia de la tecnología: Depender en gran medida de la tecnología significa que los tiempos de inactividad del sistema pueden interrumpir el proceso de verificación.

- Potencial de uso indebido: Como ocurre con todas las herramientas digitales, siempre existe el riesgo de que entidades maliciosas las utilicen de forma indebida.

Reconocer tanto las ventajas como los desafíos de eKYC permite a las empresas tomar decisiones informadas, optimizando los procesos de verificación de identidad de sus clientes mientras sortean posibles obstáculos.

Sectores que prosperan con eKYC

A medida que evoluciona la era digital, eKYC se ha convertido en una piedra angular para varios sectores, garantizando una verificación de identidad segura y optimizada. La aplicación de eKYC está resonando en diversas industrias, cada una de las cuales aprovecha sus capacidades para mejorar las operaciones. A continuación se ofrece una visión de algunos sectores que realmente están aprovechando las soluciones eKYC:

Banca e instituciones financieras

La base de muchos operaciones bancarias modernas, eKYC proporciona un proceso de incorporación de clientes rápido y seguro para la apertura de cuentas bancarias. También es crucial cumplir con las obligaciones continuas de diligencia debida durante la vida de la relación con el cliente, previniendo los delitos financieros y el lavado de dinero y mejorando la confianza de los usuarios en el sector financiero.

Telecomunicaciones

A medida que crecen los suscriptores y los servicios, proveedores de telecomunicaciones utilizar prácticas electrónicas KYC para validar las identidades de los usuarios, simplificando los procedimientos legales para registrar nuevos usuarios y activaciones de SIM.

Bienes Raíces y Gestión de Propiedades

eKYC ayuda en verificar tanto a los compradores como a los vendedores documentos de identidad, agilizando la incorporación de clientes, transacciones de propiedad y contratos de alquiler, al mismo tiempo que previene el lavado de dinero, el fraude de identidad y otros delitos financieros.

Viajes / Hospitalidad

Para reservas y check-ins en línea, e-KYC proporciona una capa adicional de verificación, lo que mejora la confianza del cliente y garantiza reservas genuinas.

El futuro de la electrónica Conozca a su cliente

Mientras echamos nuestra mirada hacia el panorama cambiante de la verificación de identidad:

- Fusión Tecnológica: La fusión de tecnologías innovadoras como Blockchain y la IA amplificará la eficiencia y confiabilidad de los procesos y procedimientos en línea de eKYC.

- Protocolos de seguridad mejorados: Dado que el panorama digital cambia continuamente, habrá un mayor enfoque en adaptar continuamente la incorporación de clientes digitales y reforzar los procesos electrónicos KYC para contrarrestar los desafíos digitales emergentes.

Acerca de la solución eKYC de ComplyCube

eKYC no es una tendencia digital más; es un elemento fundamental en el plan de futuras interacciones digitales. A medida que las empresas navegan en la era digital, eKYC se destaca como un aliado invaluable, que ofrece una combinación de velocidad, seguridad y adaptabilidad necesarias para prevenir la financiación del terrorismo.