Las herramientas de detección de sanciones son fundamentales para una sólida prevención del lavado de dinero (ALD) y la financiación del terrorismo (FCT), y se utilizan para frenar los delitos financieros. Las empresas reguladas deben realizar la detección de riesgos de sanciones como práctica obligatoria para un cumplimiento eficaz de las mismas y garantizar un seguimiento continuo. El software y las herramientas de detección de sanciones son un componente crucial del proceso de Conozca a su Cliente (KYC), que garantiza una diligencia debida exhaustiva en la verificación de sanciones ante la creciente demanda de eficiencia en la gestión de transacciones y los requisitos regulatorios.

El análisis de sanciones es vital para que las instituciones financieras cumplan con las regulaciones y prevengan el lavado de dinero. Mediante el uso de software de análisis de sanciones con aprendizaje automático y procesamiento del lenguaje natural, las instituciones pueden identificar eficientemente a personas políticamente expuestas (PEP) y entidades en programas de sanciones. Los requisitos de cumplimiento y el cumplimiento normativo son aspectos esenciales de este proceso. La gestión de riesgos también es un factor crítico en el contexto del software de análisis de sanciones. La monitorización continua, el análisis de transacciones y la gestión de alertas ayudan a reducir los falsos positivos y a mejorar la precisión. Los avances tecnológicos, como la automatización robótica de procesos y la IA, son cruciales para mejorar la eficiencia del procesamiento de transacciones y mitigar las ineficiencias derivadas de las tareas manuales. Al integrar listas de medios adversos, una solución de análisis robusta garantiza el cumplimiento de los requisitos y mitiga los riesgos de delitos financieros. Además, las instituciones pueden acceder a una red integral y confiable de fuentes globales para garantizar la precisión de las listas de análisis.

Dado que el panorama de las sanciones cambia constantemente, comprender las implicaciones operativas y regulatorias es de suma importancia. Esta guía integral tiene como objetivo proporcionar información práctica sobre las sanciones, los órganos rectores que las aplican y las soluciones de detección de sanciones disponibles.

¿Qué son las sanciones?

Las sanciones son herramientas utilizadas por países u organizaciones internacionales, aplicadas por organismos reguladores, para imponer restricciones a ciertas actividades o relaciones con regiones, entidades o individuos específicos. Su aplicación se suele emplear para abordar amenazas a la seguridad nacional o la paz internacional, violaciones de derechos humanos y prohibir actividades ilícitas. Las sanciones pueden adoptar diversas formas, como restricciones financieras, embargos comerciales y prohibiciones de viaje.

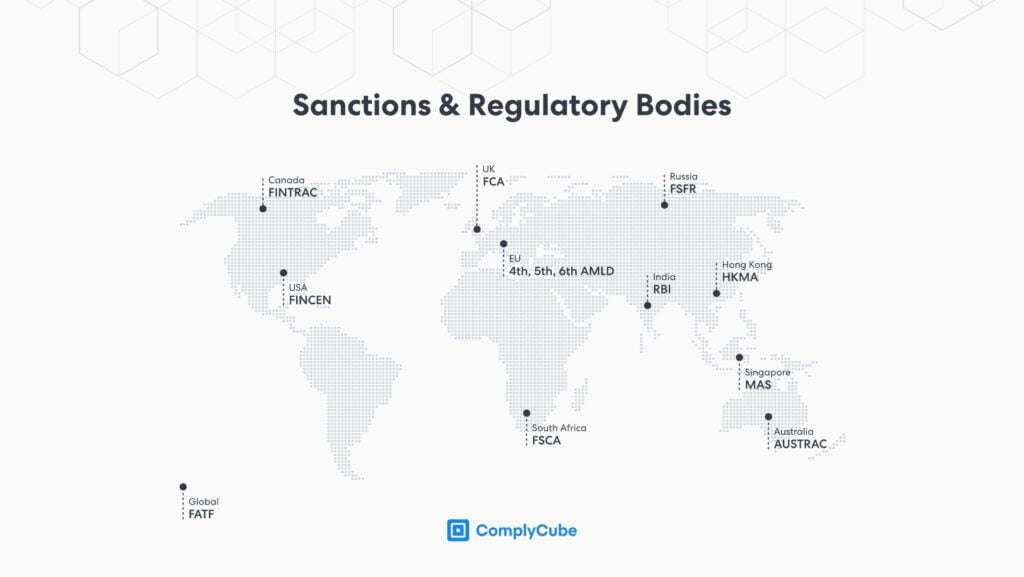

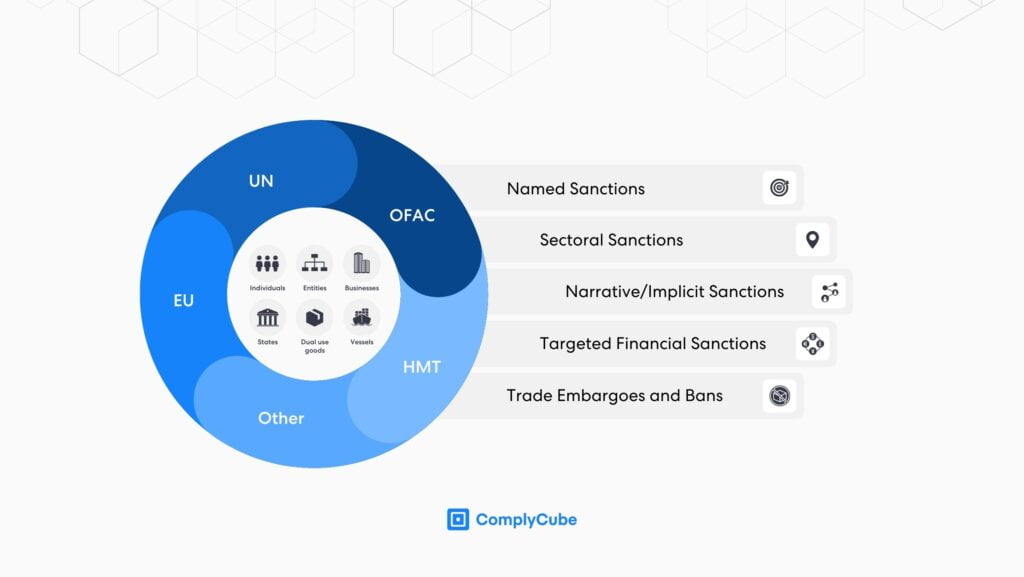

Algunos de los órganos rectores y sancionadores más destacados incluyen:

- Naciones Unidas (Naciones Unidas): Las sanciones se aplican a todos los Estados-nación de las Naciones Unidas y abarcan una amplia gama de restricciones y medidas.

- Oficina de Control de Activos Extranjeros (OFAC): Las sanciones de la OFAC se extienden a todos los ciudadanos, individuos e instituciones de los EE. UU. que realicen negocios dentro de los Estados Unidos o relacionados con ellos, y aquellos que participen en transacciones que utilicen moneda estadounidense.

- Servicio de Acción Exterior de la Unión Europea (SEAE UE): Las sanciones del SEAE de la UE afectan a todos los ciudadanos de la UE y las personas jurídicas establecidas en cualquiera de los estados miembros.

- El Tesoro de Su Majestad (HMT): este organismo supervisa la lista de sanciones del Reino Unido, que se aplica a las personas físicas y jurídicas que trabajan o realizan actividades dentro del territorio y de conformidad con la legislación del Reino Unido. La Oficina para la Implementación de Sanciones Financieras (OFSI) hace cumplir estas sanciones.

¿Qué es una Lista de Sanciones?

Una lista de sanciones es un documento disponible públicamente emitido por autoridades nacionales o internacionales como las mencionadas anteriormente. Se actualiza regularmente y contiene detalles relevantes de personas, entidades, territorios o países sujetos a restricciones económicas o legales.

A las personas o partes identificadas en estas listas de sanciones se les puede negar el acceso a los sistemas financieros, restringir el comercio o estar sujetas a otras limitaciones como parte de medidas punitivas o preventivas.

Tipos de Sanciones

El cumplimiento de las sanciones no es una mera obligación legal. Las sanciones económicas y las restricciones comerciales desempeñan un papel crucial para mantener un entorno empresarial seguro y confiable, y para prevenir la facilitación de actividades ilegales como la financiación del terrorismo, el blanqueo de capitales y otros delitos financieros.

Las restricciones se pueden aplicar en diferentes niveles:

- Sanciones explícitas nombrar directamente al sujeto, ya sea un individuo, una entidad o un país.

- Sanciones narrativas o implícitas no nombre específicamente a un individuo o una entidad. En cambio, la narrativa los cubre implícitamente debido a sus conexiones con una entidad o sector sancionado nombrado.

Desde una perspectiva económica, las sanciones pueden materializarse en:

- Sanciones integrales: imponer restricciones a todas las transacciones con un país específico. Algunos ejemplos incluyen Irán, Cuba y Sudán.

- Sanciones dirigidas: limitar las transacciones con individuos, entidades o individuos específicos que figuran en la lista de personas bloqueadas y nacionales especialmente designados (SDN, por sus siglas en inglés) que mantiene la OFAC. Rusia es un buen ejemplo.

- Sanciones sectoriales: diseñado para obstaculizar el desarrollo futuro de sectores específicos dentro de una economía al prohibir un subconjunto específico de transacciones financieras relacionadas con esos sectores.

Comprensión del software de detección de sanciones

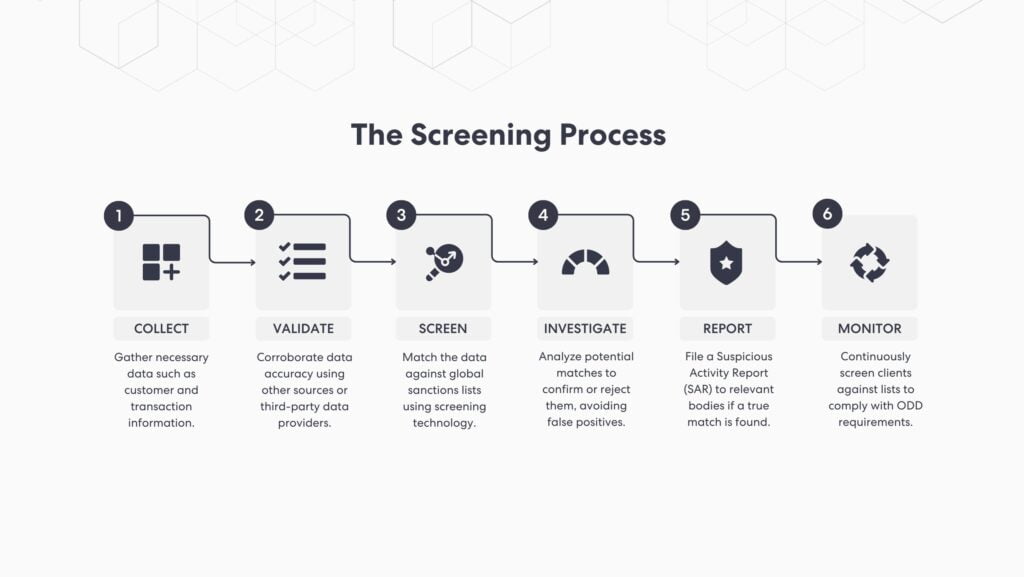

El análisis de sanciones es un componente crucial de un programa eficaz de prevención del lavado de dinero y el financiamiento del terrorismo (AML/CFT), impulsado por la demanda de las instituciones financieras de cumplir con las mayores expectativas de cumplimiento y reforzar los controles operativos. Implica la comprobación de los clientes, socios y transacciones, tanto actuales como potenciales, de una organización con respecto a las listas de sanciones globales para identificar riesgos financieros y garantizar el cumplimiento de las regulaciones internacionales. El proceso suele constar de seis pasos clave que utilizan tecnología avanzada de análisis y métodos de análisis de transacciones:

Paso 1: Recoger

El primer paso consiste en recopilar los datos necesarios que se cotejarán con una lista de sanciones. Por lo general, esto incluye información sobre clientes, posibles socios comerciales y transacciones. Los datos recopilados pueden incluir nombres, direcciones, fechas de nacimiento, nacionalidad y otros detalles pertinentes.

Paso 2: Validar

Una vez recopilados los datos, su validación es crucial para corroborar la información y garantizar su exactitud. Este paso suele implicar la verificación cruzada de los datos con otras fuentes, como documentos de identidad, registros mercantiles o proveedores de datos externos. El objetivo es garantizar la integridad de los datos antes de que se utilicen en el proceso de evaluación de sanciones.

Paso 3: Solución de cribado

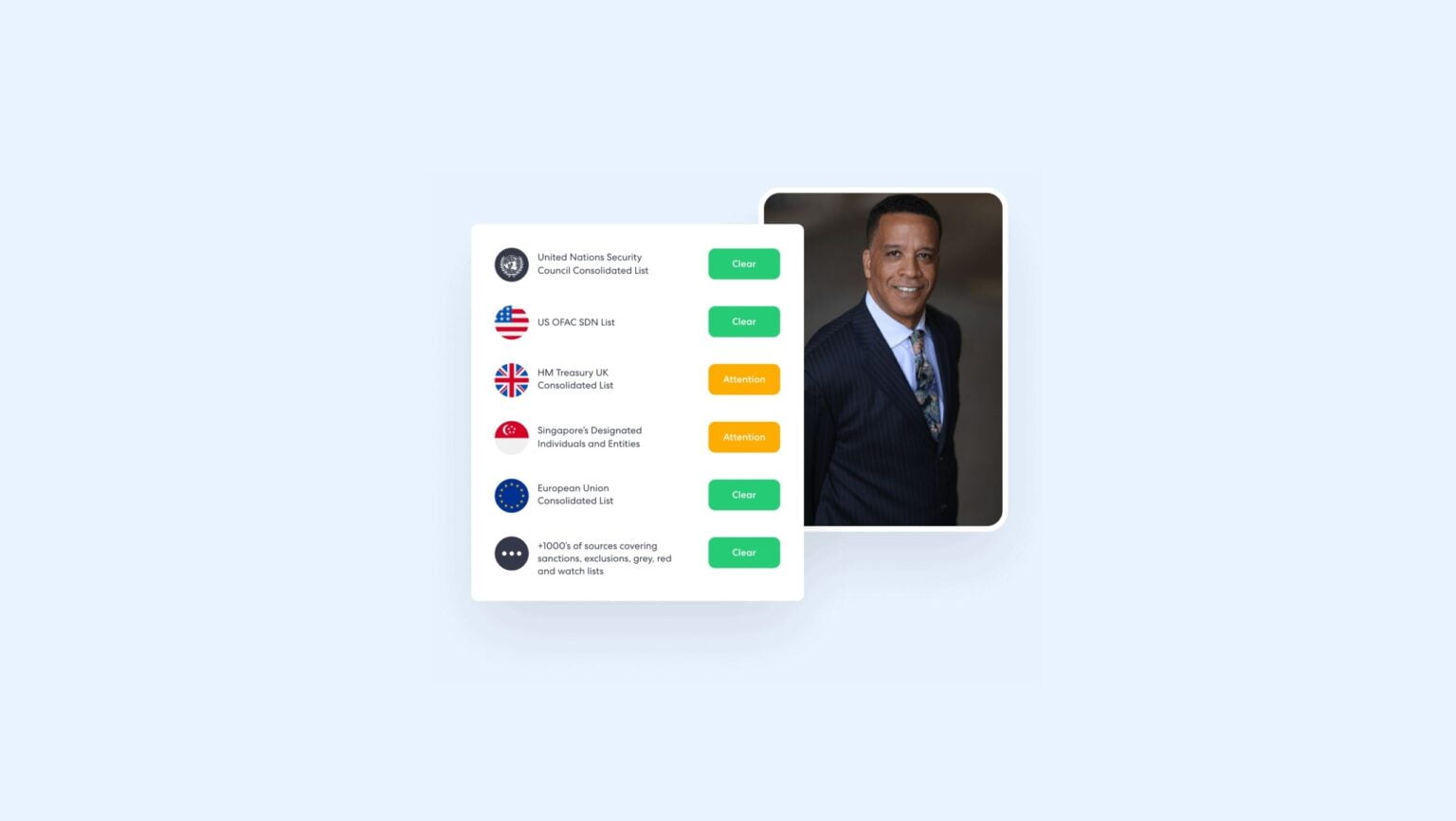

Una vez que se han recopilado y corroborado los datos, es el momento de la evaluación real. Mediante el uso de tecnología de detección de sanciones, los datos recopilados se comparan con las listas de sanciones globales, que incluyen personas, organizaciones o países que están embargados o sancionados por organismos reguladores.

Paso 4: Investiga

Si se identifica una coincidencia potencial durante el proceso de selección de sanciones, se inicia una investigación. El análisis tiene como objetivo confirmar o rechazar las posibles coincidencias al enriquecer los datos del cliente y verificar los detalles. Este paso confirma si las alertas fueron falsos positivos o coincidencias verdaderas.

Paso 5: Informe

La denuncia es el paso final y opcional en el proceso de evaluación de sanciones, y se activa solo si se encuentra una coincidencia real. La institución debe cumplir con los requisitos de denuncia y presentar el Informe de Actividad Sospechosa (SAR) a la autoridad competente siguiendo los protocolos adecuados, ya que no informar una coincidencia puede conllevar sanciones severas.

Paso 6: Supervisar

Un paso esencial, a menudo pasado por alto en el proceso, es el monitoreo continuo. Las listas de regulaciones y sanciones son dinámicas. El monitoreo continuo se puede realizar en tiempo real o periódicamente para determinar el cumplimiento de las obligaciones de diligencia debida en curso.

¿Cuándo se debe realizar la evaluación de sanciones para garantizar el cumplimiento?

La evaluación de sanciones debe realizarse en varias etapas clave para mantener el cumplimiento. La evaluación inicial debe realizarse al incorporar a un nuevo cliente o socio. Antes de participar en transacciones comerciales, las instituciones financieras o las empresas deben verificar las identidades de sus clientes o socios con las listas de sanciones pertinentes. Este paso asegura que la entidad o persona no tenga prohibido participar en ciertas actividades.

Sin embargo, realizar evaluaciones de riesgo y detección de sanciones solo al comienzo de una relación comercial es insuficiente. Debería ocurrir regularmente a lo largo del ciclo de vida de la relación con el cliente. Esto se debe a que los estados de las sanciones pueden cambiar con el tiempo. Un cliente que no era una parte sancionada durante la incorporación o la evaluación de riesgos inicial podría convertirse en uno más adelante.

Estudio de caso 1: Rusal

Un ejemplo notable de cómo los cambios en las listas de sanciones pueden afectar a las empresas es el caso de Rusal. Este importante productor de aluminio se agregó a la lista de la Oficina de Control de Activos Extranjeros (OFAC) del Departamento del Tesoro de EE. UU. en abril de 2018 debido a su asociación con el oligarca ruso Oleg Deripaska.

La adición abrupta tuvo un efecto significativo en los mercados mundiales de aluminio. Las entidades corporativas de todo el mundo involucradas en contratos en curso o futuros con Rusal se vieron en la necesidad de detener todas las actividades comerciales de inmediato. Este paso fue necesario para cumplir con las nuevas sanciones y evitar posibles multas, lo que destaca la importancia del seguimiento regular de las listas de sanciones.

La empresa fue más tarde eliminado de la lista a principios de 2019 cuando su fundador, el empresario Oleg Deripaska, consintió en perder el control, levantando las sanciones de la empresa de fabricación de aluminio. Este caso reafirma que el monitoreo continuo es vital para garantizar el cumplimiento del panorama de sanciones en constante cambio.

Identificación de personas políticamente expuestas (PEP) y su papel en el control de sanciones

Las personas expuestas políticamente (PEP) son personas de alto riesgo que ocupan un papel público destacado o tienen una relación cercana con dichas personas. Debido a su posición e influencia, las PEP presentan un mayor riesgo de verse involucradas en sobornos, corrupción, lavado de dinero y otros delitos financieros.

Identificar y llevar a cabo una diligencia debida mejorada sobre una persona políticamente expuesta es fundamental para un proceso de selección de sanciones eficaz. Las organizaciones deben contar con controles sólidos de detección de PEP para mitigar los riesgos asociados. Estos controles deben incluir la verificación periódica de los datos de los clientes con las listas de PEP y la detección de transacciones para identificar actividades sospechosas.

Puedes aprender más aqui: ¿Qué es una Persona Expuesta Políticamente (PEP)?

Estudio de caso 2: Isabel dos Santos y PwC

Por ejemplo, en 2018, Isabel dos Santos, hija del expresidente de Angola e identificada como Persona Políticamente Expuesta (PEP), fue objeto de escrutinio cuando documentos filtrados sugirieron que explotó conexiones familiares y fondos públicos para construir su fortuna de $2 mil millones. Su condición de PEP la convertía en un alto riesgo para los bancos y otras instituciones debido a la mayor posibilidad de participación potencial en sobornos o corrupción.

PwC, una renombrada firma de contabilidad global, se encontró en problemas por su relación con Isabel dos Santos y su mala conducta financiera. Durante el tiempo que estuvo bajo investigación criminal, PwC había estado auditando los libros de Sonangol, la compañía petrolera estatal de Angola.

Sin embargo, la doble función de la firma como asesora en una importante reestructuración de Sonangol ha sido criticada por presentar una posible conflicto de intereses. El trabajo de auditoría y asesoría de PwC se llevó a cabo mientras dos Santos, quien ya había sido identificado como PEP, se desempeñaba como presidente de la Sonangol.

Dos Santos fue relevada de su cargo poco después de la jubilación de su padre y, posteriormente, la nueva gerencia de Sonangol rescindió anticipadamente el contrato de PwC y lo reemplazó con KMPG. Este caso destaca los riesgos considerables y las posibles complicaciones que pueden enfrentar las empresas al tratar con PEP.

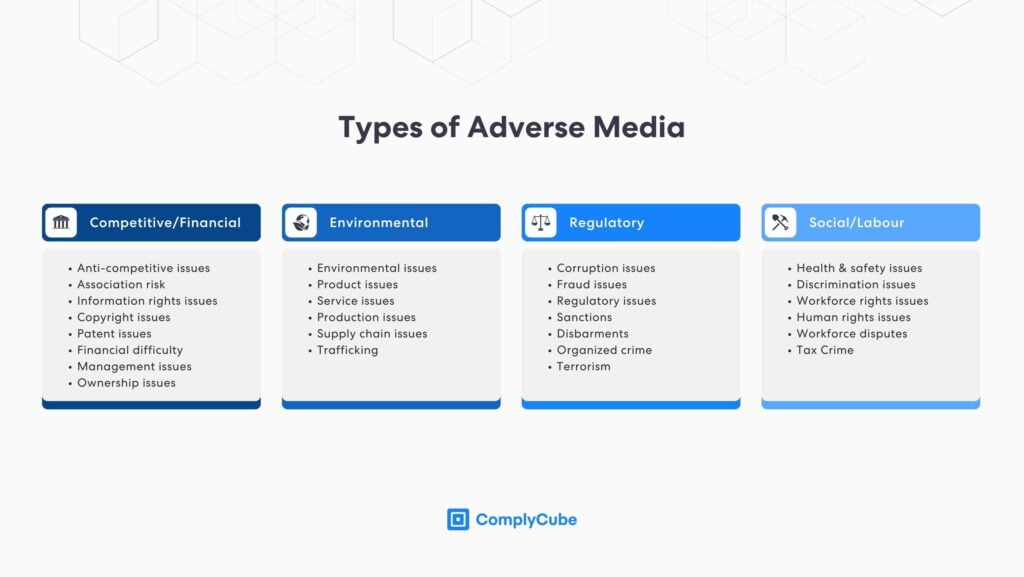

El impacto de los medios adversos en la evaluación de sanciones

Los medios adversos, también conocidos como noticias negativas, se refieren a información de varias fuentes de medios que indican posibles riesgos de sanciones asociados con ciertos clientes o socios comerciales. Es un componente crucial de un programa eficaz de detección de sanciones, ya que puede proporcionar señales de advertencia tempranas de posibles sanciones.

Por ejemplo, las noticias sobre la participación de un cliente en actividades ilegales, la asociación con partidos sancionados o cambios en su estatus político o comercial pueden indicar amenazas probables.

La detección de medios adversos debe realizarse regularmente y en varias etapas del ciclo de vida de la relación con el cliente. Las organizaciones deben aprovechar tecnologías avanzadas como la inteligencia artificial y el procesamiento del lenguaje natural para automatizar y mejorar este proceso.

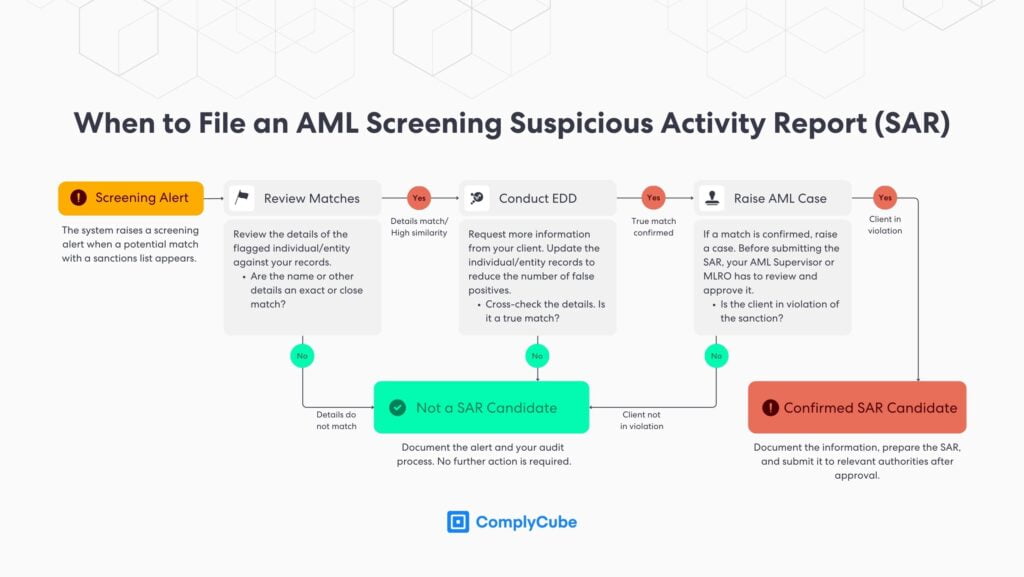

Informes de actividades sospechosas (SAR)

Los informes de actividades sospechosas (SAR, por sus siglas en inglés) son cruciales en la detección de sanciones, ya que brindan a las instituciones financieras un medio para informar posibles actividades ilícitas. Cuando las transacciones levantan sospechas de violaciones, las instituciones presentan ROS a las autoridades competentes. Estos informes facilitan las investigaciones de los organismos encargados de hacer cumplir la ley, lo que les permite tomar las medidas necesarias.

Según la Red de Ejecución de Delitos Financieros (FinCEN), las instituciones financieras en los EE. UU. están experimentando una aumento significativo en la presentación de Reportes de Actividad Sospechosa (SAR). En 2022, el número total de SAR presentados superó los 3,6 millones, lo que marca un aumento sustancial de 57% en comparación con los niveles previos a la pandemia en 2019.

Los SAR contribuyen a la lucha colectiva contra el lavado de dinero, ayudando a proteger la integridad del sistema financiero. Las instituciones financieras evitan acciones de ejecución y ayudan a las organizaciones reguladoras y agencias de aplicación de la ley en su misión al detectar y reportar actividades sospechosas.

Consecuencias del incumplimiento de las sanciones

El incumplimiento de las normas AML y los requisitos de control de sanciones puede dar lugar a graves sanciones de cumplimiento, incluidas multas punitivas, procedimientos penales, daño a la reputación y sanciones.

Por ejemplo, las infracciones de las sanciones financieras en el Reino Unido Son delitos penales punibles con hasta 7 años de prisión y multas monetarias impuestas a las personas y empresas que incumplen las sanciones. De igual manera, la Oficina de Control de Activos Extranjeros (OFAC) del Departamento del Tesoro de Estados Unidos considera las violaciones de las sanciones una grave amenaza para la seguridad nacional y las relaciones exteriores. En consecuencia, los infractores enfrentan multas monetarias de hasta varios millones de dólares y penas de prisión de hasta 30 años. Varias empresas fueron multadas considerablemente por infracciones de la OFAC, en algunos casos superando los 1000 millones de dólares. Entre ellas se incluyen ZTE, Standard Chartered, BNP Paribas, Crédit Agricole, Société Générale y UniCredit. Todas estas consecuencias pueden dañar gravemente la reputación, la credibilidad y el rendimiento de una institución. Convertirse en una entidad sancionada puede ser aún más perjudicial, ya que dificulta significativamente, si no detiene, la capacidad de una institución para realizar negocios globales y acceder a los mercados y capitales internacionales. En algunos casos, estas consecuencias llevaron a la incapacidad total de una institución sancionada para continuar sus operaciones y, en última instancia, a su desaparición.

Varias empresas fueron fuertemente multadas por infracciones OFAC, en algunos casos superior a $1 mil millones. Estos incluyen ZTE, Standard Chartered, BNP Paribas, Crédit Agricole, Société Générale y UniCredit.

En resumen, el incumplimiento de las sanciones constituye una infracción grave y, por lo tanto, tiene un impacto severo. Por lo tanto, las instituciones deben evaluar de manera eficiente a los clientes contra las listas de sanciones relevantes. Sin embargo, dado que las listas de sanciones se actualizan constantemente, es crucial garantizar que los procesos de detección de sanciones se mantengan al día con los cambios, evitando ineficiencias y reduciendo los falsos positivos.

¿Cuáles son los desafíos que enfrenta la detección de sanciones?

El sistema de selección de sanciones nunca ha enfrentado tantos desafíos como hoy debido a varios factores, entre ellos:

- Las listas de sanciones están evolucionando rápidamente en naturaleza (p. Ej., Sanciones narrativas) y amplitud (p. Ej. Controles de exportación de tecnología de EE. UU.).

- Aumento de la complejidad de las medidas sancionadoras restrictivas y punitivas y de las normas de control.

- La selección de sanciones debe tener en cuenta el riesgo de asociación, que puede no ser evidente de inmediato. Por ejemplo, el acto Patriota prohíbe a las corporaciones estadounidenses proporcionar 'asistencia financiera' a organizaciones acusadas de terrorismo.

- Múltiples organismos sancionadores tienen diferentes estándares y agendas que no se alinean, lo que lleva a sanciones económicas inconsistentes.

Según la empresa de datos Refinitiv, a principios de 2020, había más de 34.000 sanciones explícitas en más de 280 programas de sanciones, con un aumento de 62% desde septiembre de 2017.

Cómo elegir el socio adecuado para la detección de sanciones AML/KYC

A pesar de los desafíos inherentes a la selección de clientes, el socio ALD / KYC adecuado puede ayudarlo a implementar una solución sólida y rentable, como se describe a continuación.

Vista de cliente único

: La evaluación de sanciones es tan efectiva como los datos de entrada utilizados para evaluar a la entidad o individuo en cuestión. Por lo tanto, se recomienda aprovechar una solución que lo ayude a agilizar los procesos de recopilación de datos y le brinde una vista única del cliente que sea agregada, consistente y holística.

Cobertura de datos completa

Las actividades de detección deben basarse en información sobre riesgos globales estudiada a fondo y revisada periódicamente, que incluya una cobertura de datos exhaustiva de la situación actual. ENERGÍA y listas de sanciones, medios desfavorables e informes de cumplimiento de todo el mundo.

Detección inteligente

Mercado de numerosos proveedores coincidencia de nombres difusos como una bala de plata para la detección de sanciones de última generación. Sin embargo, no se debe confiar únicamente en la coincidencia de nombres difusos. De hecho, tiene en cuenta las faltas de ortografía y las variaciones menores.

Sin embargo, no se ocupa bien de la similitud fonética, las transliteraciones, las variaciones lingüísticas, las escrituras no latinas, los patronímicos, los honoríficos, los títulos o los nombres fuera de orden, para enumerar algunos de los aspectos que un motor de detección confiable debe tener en cuenta. ComplyCube ofrece una solución integral de detección de sanciones.

Enfoque basado en el riesgo

El enfoque basado en el riesgo (RBA) es una solución integral de detección de sanciones que debe administrar varias listas de sanciones y permitir umbrales personalizados y reglas de inclusión/exclusión para permitir que los oficiales ALD adapten la capacidad de detección a la percepción y las políticas de riesgo de la organización.

Puedes aprender más sobre el tema aquí: ¿Qué es un enfoque basado en el riesgo (RBA)?

Gestión de casos

La gestión de casos de AML, combinada con el monitoreo y las alertas, permite a los analistas investigar de manera efectiva las actividades sospechosas y mitigar rápidamente el riesgo de delitos financieros. Una solución sólida de gestión de casos también debe proporcionar una solución totalmente integrada con datos contextualizados ricos, como un desglose detallado de coincidencias, y así ayudar a los investigadores a organizar, priorizar, gestionar investigaciones y descartar fácilmente los falsos positivos, todo mientras se crea una pista de auditoría permanente para la revisión reglamentaria. .

Debida diligencia continua

Según el cliente y su estrategia de mitigación de riesgos, es posible que deba incluir alertas y monitoreo de detección de sanciones. Muchos proveedores de AML/KYC pueden verificar a los clientes de forma masiva mediante la ejecución de lotes. Sin embargo, ese es un proceso engorroso y reactivo inadecuado para la nueva era digital. Por otro lado, los proveedores maduros de KYC ofrecerán monitoreo continuo para respaldar el cambio del enfoque tradicional de marcar la casilla a la debida diligencia del cliente en tiempo real, continua y proactiva.

Software de detección de sanciones para instituciones financieras

En el mundo de las finanzas en constante evolución, la detección de sanciones se ha convertido en un requisito no negociable. En esencia, representa una parte integral del mecanismo de implementación de sanciones financieras utilizado a nivel mundial. Este proceso es fundamental para garantizar que entidades como bancos y otras instituciones financieras no participen en transacciones comerciales con personas, organizaciones o países que se encuentran en listas de sanciones globales.

Las instituciones financieras de todo el mundo implementaron un sólido software de detección de sanciones para ayudar en sus esfuerzos de cumplimiento. No se puede exagerar la importancia de la detección de sanciones dentro de la industria financiera. Es una medida crucial para mitigar el riesgo de involucrarse con entidades sancionadas y prevenir el lavado de dinero.

A medida que las sanciones de aplicación de la OFAC alcanzan nuevos récords año tras año, el costo del incumplimiento nunca ha sido tan alto. Como tal, las empresas de servicios financieros deben perfeccionar continuamente sus procesos de evaluación de sanciones y mantenerse a la vanguardia de los panoramas de sanciones globales en evolución para navegar de manera efectiva en este complejo entorno regulatorio.

Implementación de un control de sanciones estricto

La evaluación de sanciones sirve como un componente indispensable para mantener un entorno financiero seguro y en cumplimiento. Al cotejar atentamente los datos de los clientes con las listas de sanciones proporcionadas por organismos reguladores como las Naciones Unidas y la Unión Europea, las empresas pueden evitar transacciones con partes sancionadas. Esta postura proactiva fortalece los esfuerzos contra el lavado de dinero (AML) y contribuye a la iniciativa global más amplia para prevenir los delitos financieros.

El mundo de las sanciones y el cumplimiento de las normas contra el blanqueo de capitales está en constante evolución, y mantener una lista de sanciones actualizada en el centro de sus procesos de selección es esencial para navegar este complejo panorama de manera efectiva. Elegir el socio adecuado para la detección de sanciones y AML/KYC, como ComplyCube, también puede brindar beneficios significativos.

Explore nuestra evaluación global de PEP y sanciones solución para conocer más sobre nuestra plataforma!