Un enfoque basado en el riesgo (RBA, por sus siglas en inglés) es fundamental para la implementación eficaz del marco de cumplimiento de Conozca a su cliente (KYC, por sus siglas en inglés) y de la lucha contra el lavado de dinero (AML, por sus siglas en inglés). Este moderno control de evaluación del riesgo de financiamiento del terrorismo y lavado de dinero es una técnica vital que permite el cumplimiento de la AML para las empresas de todo el mundo. Los RBA son una regulación clave en las recomendaciones del Grupo de Acción Financiera Internacional (GAFI) y permiten a las empresas determinar adecuadamente el riesgo asociado de AML de sus usuarios.

¿De dónde viene el RBA?

A mediados de los años 90, las leyes de evaluación de riesgos KYC y AML todavía estaban en pleno desarrollo. Lo que ahora se conoce como un enfoque basado en riesgos era entonces un enfoque basado en reglas. En definitiva, se trataba de una regulación rígida, ya que no se tenían en cuenta los matices de las empresas independientes, lo que significaba que las instituciones financieras tenían que cumplir ciertas reglas que simplemente no eran efectivas.

El resultado fue que todos los consumidores estaban sujetos a los mismos controles KYC y AML, independientemente de la industria en la que participaban o su perfil de riesgo asociado. Esto, en última instancia, afectó al crecimiento de la industria y el negocio, lo que dio lugar al desarrollo del enfoque basado en el riesgo.

Después del año 2000: un enfoque basado en el riesgo

El RBA fue creado por la Autoridad de Servicios Financieros (FSA) en 2000, aunque el organismo ahora se llama Autoridad de Conducta Financiera (FCA), el principal regulador financiero del Reino Unido. En 2012, en virtud de una revisión de las Recomendaciones del GAFI, la organización adoptó formalmente el RBA como una norma clave.

Los componentes de un enfoque basado en riesgos

El RBA exige a las instituciones financieras que realicen evaluaciones de riesgo de lavado de dinero que sean proporcionales al nivel de riesgo asociado que enfrenta una empresa. El riesgo asociado puede cambiar en función de las ubicaciones geográficas en las que opera la empresa y de dónde incorpora clientes, la industria en la que opera y los servicios que brinda, entre muchos otros factores.

Evaluación inicial de riesgos

La evaluación inicial del riesgo de lavado de dinero identifica los factores de riesgo asociados de un cliente, incluida la identificación, la verificación de antecedentes de lavado de dinero y el monitoreo continuo para determinar una puntuación de riesgo. Existen diferentes niveles de cumplimiento en cada una de estas categorías. Por ejemplo, las empresas que operan en industrias de mayor riesgo, como los proveedores de servicios de activos virtuales (VASP o exchanges de criptomonedas), deben realizar el nivel más alto de identificación y verificación de evaluación del riesgo de lavado de dinero.

Respuesta proporcional

Una vez realizada la identificación y evaluación del riesgo de lavado de dinero, las empresas deben asignar recursos de acuerdo con el nivel de riesgo que presenten. Los tipos de clientes pueden variar significativamente; por ejemplo, si se descubre que un consumidor tiene conexiones políticas a través de una evaluación de personas políticamente expuestas (PEP), estará sujeto a una diligencia debida mejorada (EDD) en lugar de una diligencia debida básica del cliente (CDD). Este enfoque permite a las empresas implementar la norma de la manera que mejor se adapte a sus operaciones.

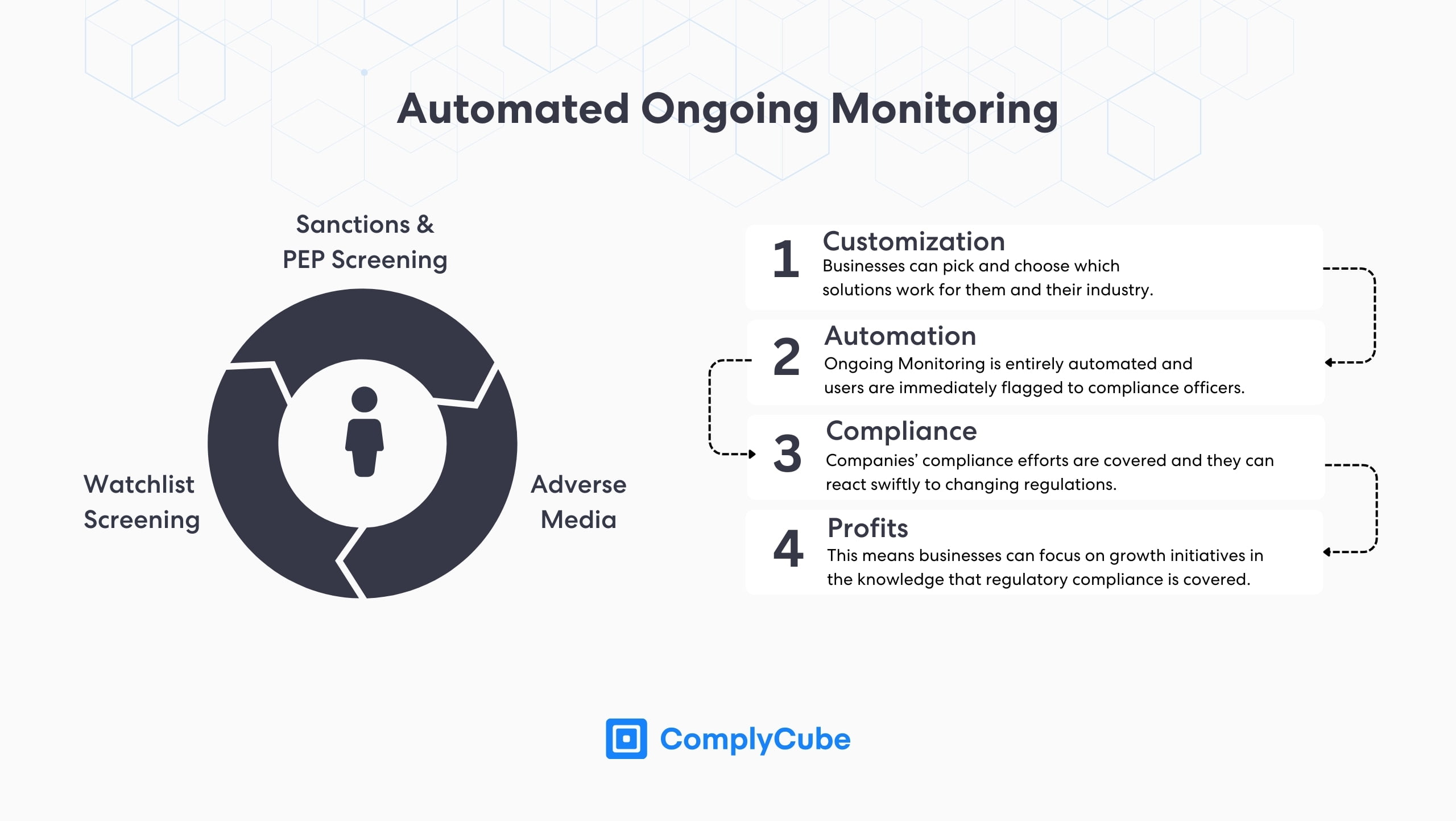

Monitoreo continuo

El seguimiento continuo es un elemento clave de la RBA, ya que garantiza que los niveles de riesgo de los clientes no cambien. Realizar una evaluación de riesgo de lavado de dinero constante significa que una empresa está al tanto de si la situación de un cliente cambia. Si este fuera el caso, podrían requerirse controles adicionales de lavado de dinero, como el análisis o el seguimiento de transacciones para informar sobre datos de transacciones y actividades sospechosas.

Marco flexible a lo largo del tiempo

Por último, las empresas deben ser flexibles en su estrategia de adhesión al enfoque basado en el riesgo. Esto les permite actualizar su programa de lucha contra el blanqueo de capitales y, por lo tanto, mejorar su evaluación del riesgo de blanqueo de capitales a medida que pasa el tiempo. Este enfoque crea un entorno regulatorio dinámico, en el que las instituciones pueden reaccionar ante nuevas regulaciones o nuevas metodologías fraudulentas.

Directivas contra el lavado de dinero de la UE

La Unión Europea (UE) ha adoptado varias directivas que incorporan las recomendaciones AML/KYC del GAFI, incluido un marco RBA. La directiva más reciente agregada en 2020 se llama Sexta Directiva contra el blanqueo de capitales (6AMLD)Los Estados miembros han transpuesto estas directivas a su legislación nacional y ahora regulan las instituciones financieras que operan en su jurisdicción como reglamentos.

El sistema ALD de la UE está descentralizado: dentro de cada estado miembro de la UE se encuentra una Unidad de Inteligencia Financiera (UIF). Las UIF son pequeñas unidades responsables de recopilar Informes de transacciones sospechosas (ROS) y procesar los casos sospechosos de lavado de dinero.

El marco de la UE hace hincapié en el papel que desempeñan los organismos competentes para determinar el grado de riesgo de blanqueo de dinero que presentan las transacciones. Según el grado de riesgo, los expertos aplican formas únicas de diligencia debida con el cliente. Se espera que presenten un informe de operaciones sospechosas a su UIF nacional para decidir si la transacción es sospechosa. Por lo tanto, el papel que desempeñan los profesionales es fundamental para la eficiencia del mecanismo más amplio de lucha contra el blanqueo de dinero.

La adopción del enfoque basado en riesgos por parte del Reino Unido y la FCA

El Reino Unido adoptó el RBA en su legislación contra el lavado de dinero y el financiamiento del terrorismo (AML/CTF) con la introducción de sus Regulaciones sobre el lavado de dinero (MLR) en 2007. Las MLR de 2017 consolidaron aún más el marco del RBA en la legislación central contra el lavado de dinero del Reino Unido.

Las empresas debían realizar evaluaciones de riesgo, llevar a cabo una diligencia debida proporcional a los niveles de riesgo y aplicar una diligencia debida en caso necesario. Tras el Brexit, el Reino Unido se vio obligado a publicar su propio conjunto independiente de leyes contra el blanqueo de capitales, gran parte de las cuales reflejaban las políticas del GAFI y las directivas de la UE.

El éxito del enfoque basado en el riesgo

La adopción de un enfoque basado en el riesgo por parte de las autoridades regulatorias ha demostrado su idoneidad como control de evaluación del riesgo de lavado de dinero. Los principales logros del RBA son:

Eficiencia y asignación de recursos

El RBA ayuda a las instituciones financieras a asignar sus recursos de manera más eficaz. En lugar de aplicar un nivel general de escrutinio a todos los clientes, los bancos y otras instituciones financieras pueden centrar sus esfuerzos en los clientes o transacciones de alto riesgo. Este enfoque específico ha permitido ahorrar tiempo y dinero a las instituciones al reducir los esfuerzos innecesarios de cumplimiento en los casos de bajo riesgo.

Cumplimiento mejorado ante riesgos en evolución

El RBA ofrece la flexibilidad necesaria para adaptarse a los riesgos cambiantes, incluido el auge de las nuevas tecnologías, las criptomonedas y las transacciones internacionales complejas. Esta adaptabilidad lo ha convertido en una piedra angular de las estrategias modernas de lucha contra el blanqueo de capitales, ya que permite a las instituciones cumplir con las regulaciones y, al mismo tiempo, gestionar los cambiantes panoramas comerciales.

Escalabilidad para empresas en crecimiento

Una de las mayores ventajas del RBA es su escalabilidad. A medida que las empresas crecen o se expanden a nuevos mercados, pueden ajustar sus controles de prevención del lavado de dinero para que coincidan con los riesgos del nuevo entorno. Esto permite a las empresas relacionarse con clientes de mayor riesgo u operar en regiones más riesgosas sin comprometer el cumplimiento normativo.

Riesgo regulatorio reducido

Al implementar el RBA, las instituciones demuestran a los reguladores que comprenden los riesgos específicos a los que se enfrentan y que están tomando las medidas adecuadas para mitigarlos. Esto reduce la probabilidad de sanciones o multas por incumplimiento y mejora las relaciones con los organismos reguladores.

Apoyo a la innovación empresarial

El RBA también ha apoyado el desarrollo de nuevos sectores de alto riesgo, como las industrias del cannabis y las criptomonedas, al permitir que las instituciones financieras interactúen con ellos de manera responsable. Este enfoque personalizado ayuda a las instituciones a gestionar los riesgos específicos asociados con estos sectores y, al mismo tiempo, respaldar el crecimiento de sus negocios.

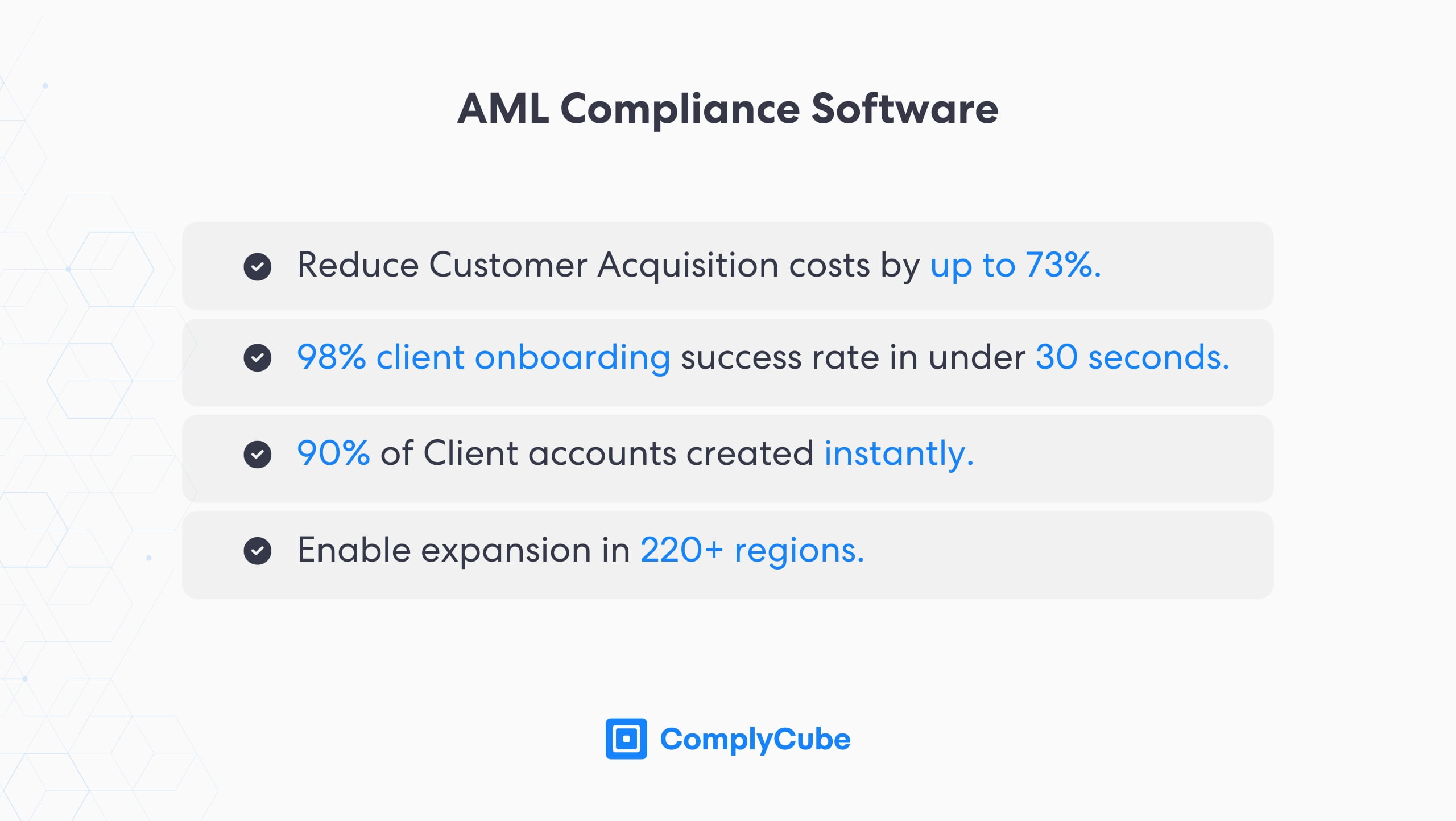

Acerca de las soluciones de evaluación de riesgo de lavado de dinero de ComplyCube

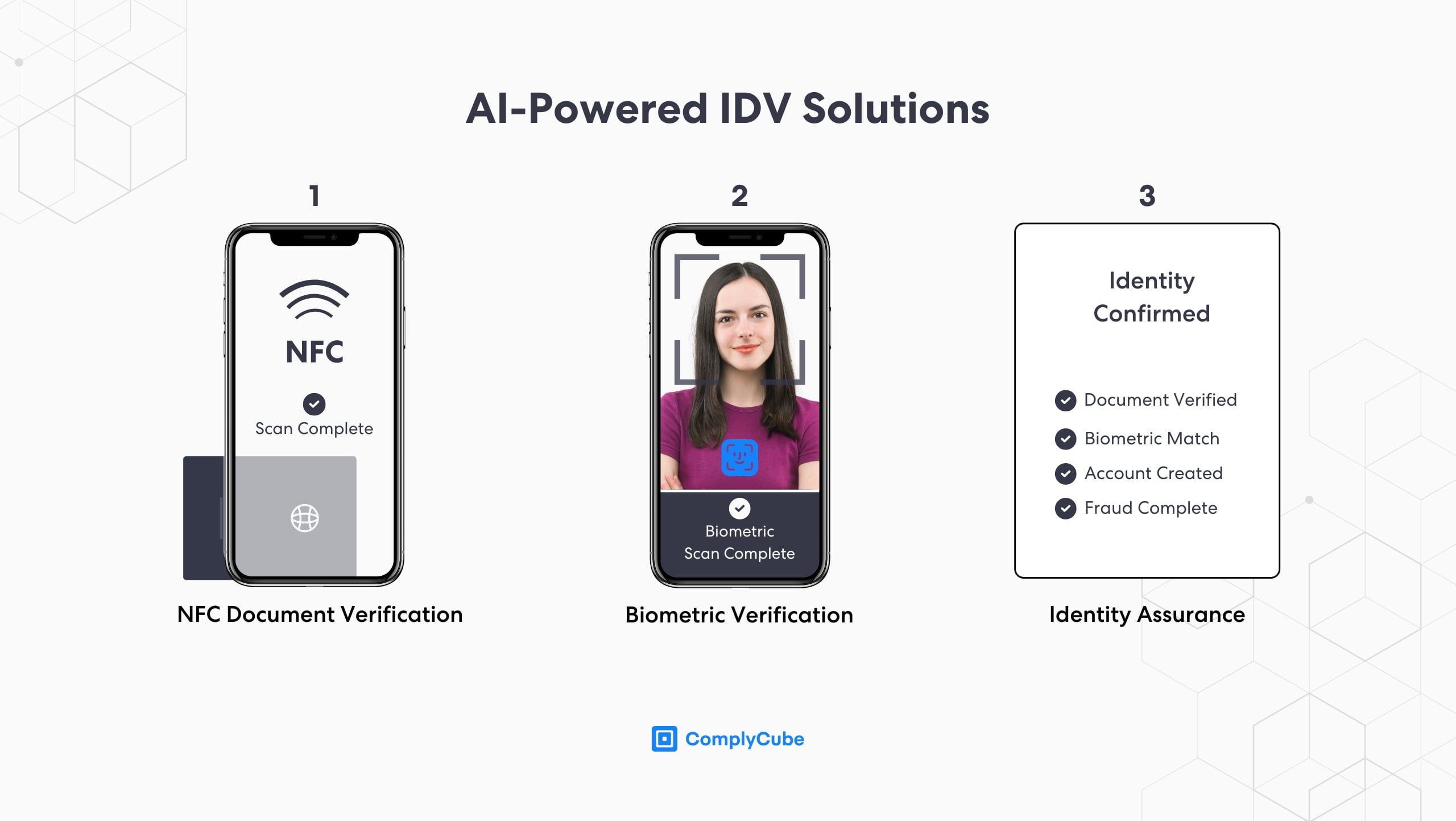

ComplyCube ofrece una solución incomparable para controles de evaluación de riesgo de lavado de dinero flexibles y personalizables, lo que permite a las empresas asociadas adherirse al marco de RBA con facilidad. Ofrece identificación integral del cliente a través de verificación de documentos y biométrica, verificación de CDD y de múltiples agencias, detección de lavado de dinero y monitoreo continuo.

Estas soluciones ofrecen un paquete completo de soluciones de cumplimiento diseñado para brindar una cobertura y flexibilidad totales bajo un mismo techo. Para las instituciones interesadas en obtener más información sobre estas soluciones, contacto Un especialista en cumplimiento hoy