Se espera que la quinta ronda de evaluaciones mutuas del GAFI comience en 2025 y ejercerá una presión significativa sobre las instituciones financieras para que mejoren sus sistemas ALD/CFT existentes. El marco de evaluación mutua del GAFI está diseñado para analizar qué tan bien se han implementado las recomendaciones del GAFI.

Esta breve guía cubre qué son los informes de evaluación mutua, cómo están cambiando y qué deben considerar las empresas comerciales y financieras al elegir las soluciones ALD y CFT adecuadas.

¿Qué es el GAFI?

El Grupo de Acción Financiera Internacional (GAFI) es una organización intergubernamental que establece los estándares globales para las políticas contra el lavado de dinero (AML) y el financiamiento del terrorismo (CTF). Al hacerlo, promueven la correcta implementación de medidas regulatorias y operativas para combatir los delitos financieros.

Estas normas se describen en el 40 Recomendaciones del GAFI, en el que más de 200 países y jurisdicciones se comprometen a implementar estos estándares. Esto significa que el GAFI tiene un efecto profundo en la forma en que las organizaciones financieras operan a nivel local, nacional y global y ha provocado cambios importantes en las leyes de los gobiernos.

¿Cuáles son las recomendaciones del GAFI?

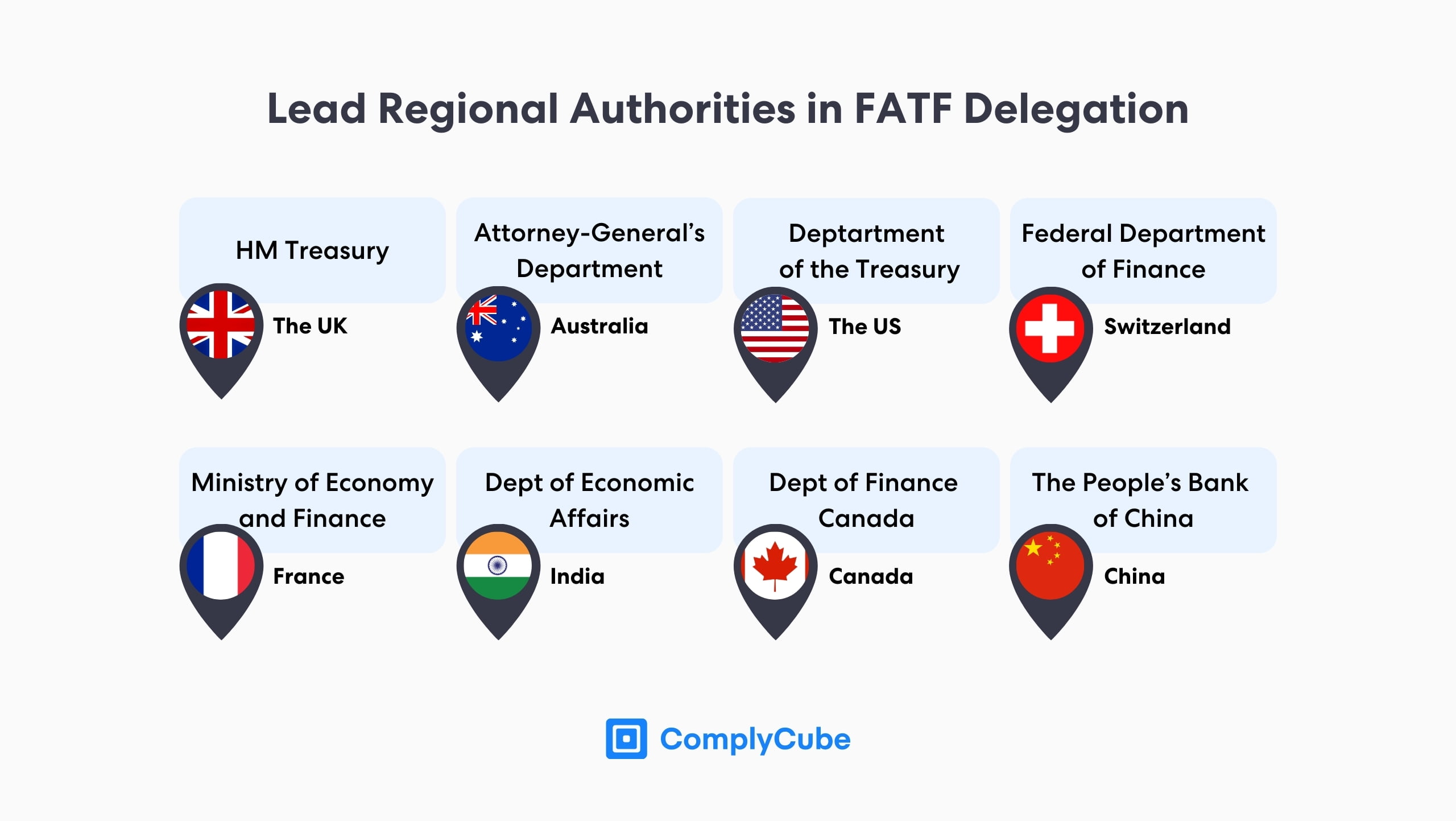

Mientras el GAFI sienta el precedente para sus miembros, corresponde a las propias jurisdicciones miembros decidir cómo implementar las 40 recomendaciones. Esto significa que las guías de los reguladores globales quedan en cierto modo abiertas a la interpretación y la eficacia de las recomendaciones del GAFI no siempre está garantizada.

Por lo tanto, es responsabilidad de los organismos regionales nacionales al estilo del GAFI implementar con éxito la política ALD en todas las jurisdicciones locales. Si bien el GAFI tiene una autoridad muy fuerte sobre las regulaciones globales ALD, no tiene poder directo cuando se trata de la aplicación o penalización por parte de agencias gubernamentales del lavado de dinero o el financiamiento del terrorismo.

¿Qué son las Evaluaciones Mutuas?

Una evaluación mutua es la metodología para evaluar el cumplimiento del marco ALD de cada miembro según la influencia de los estándares del GAFI. Estos son particularmente reveladores tanto para el GAFI como para sus miembros, ya que:

Proporcionar un punto de partida mediante el cual se identifiquen áreas de mejora (y el incumplimiento de sus recomendaciones), y

Informe a la propia agencia sobre las áreas en las que pueden mejorar con respecto a la calidad, profundidad y expectativas de las recomendaciones.

Luego, cada país puede fortalecer su marco en consecuencia, impulsando la eficacia de las estrategias globales de lucha contra el lavado de dinero, el financiamiento del terrorismo y otras estrategias de prevención de delitos financieros. Por lo tanto, las evaluaciones pueden verse como una iniciativa en curso para alinear las políticas nacionales que combaten el lavado de dinero con las del GAFI.

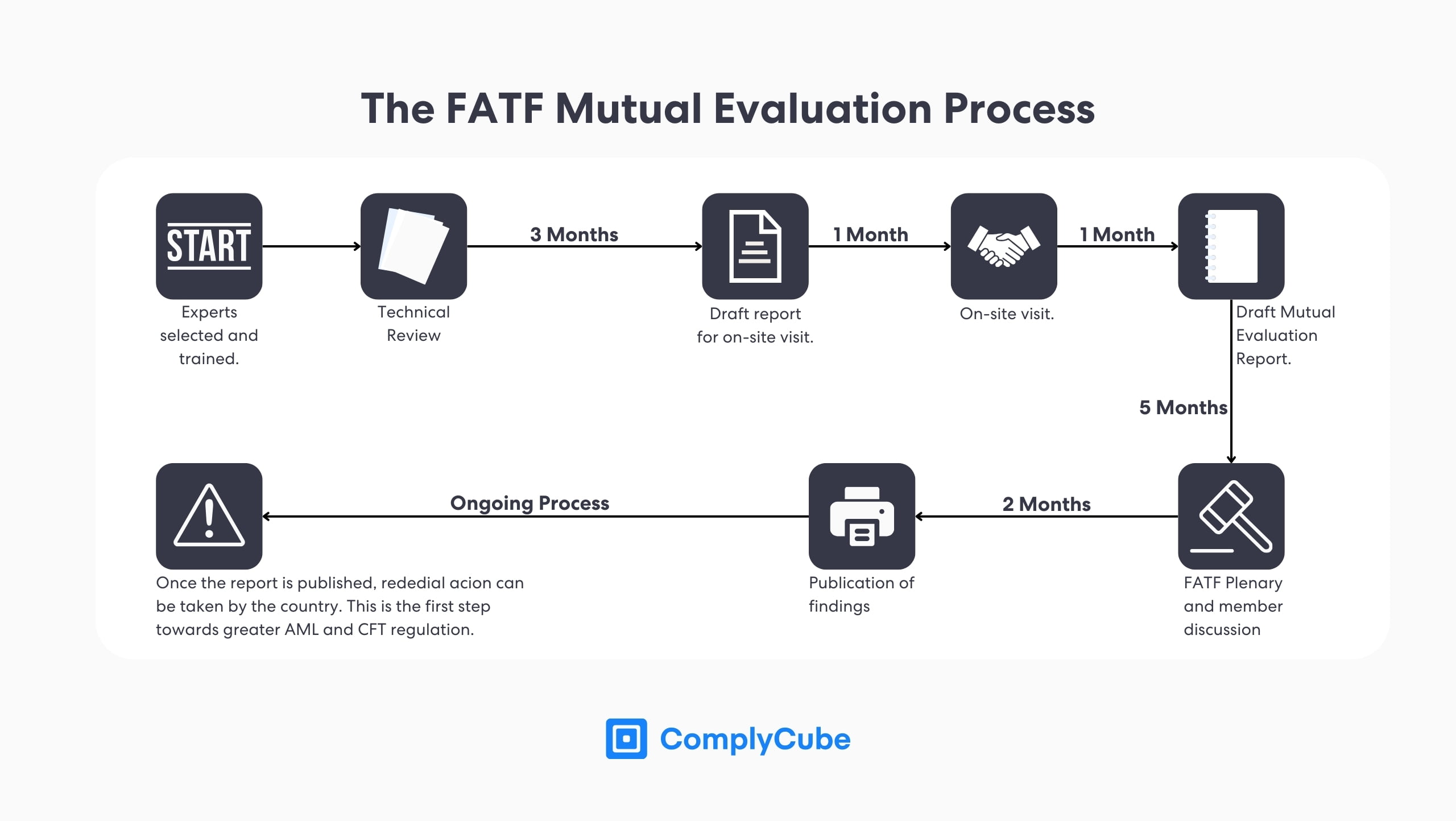

El proceso de Evaluación Mutua históricamente puede tomar hasta 18 meses y consta de varias etapas:

Los expertos en cumplimiento están capacitados en las recomendaciones y metodología para evaluar el cumplimiento del GAFI.

Los profesionales financieros (funcionarios del banco central) del país evaluado reciben capacitación para que estén familiarizados con los procesos y expectativas del GAFI.

Los evaluadores se seleccionan según los requisitos específicos de la evaluación, como el idioma y las barreras legales que pueden ser específicas de una jurisdicción.

El país analizado proporciona a los evaluadores detalles sobre sus regulaciones y leyes financieras y cómo se comparan con las directrices del GAFI. Esto lleva alrededor de 4 meses.

Los evaluadores realizan un ejercicio de evaluación preliminar antes de una visita in situ. Esto se hace para garantizar que sus enfoques estén colocados correctamente durante el análisis.

Los asesores asisten a los espacios de formulación de políticas del sistema financiero del país y a las instituciones privadas sujetas a dichas políticas. Hay 11 áreas clave que los evaluadores analizarán de efectividad y 40 de cumplimiento técnico.

Luego de la visita in situ, los evaluadores redactarán su informe y finalizarán el informe de evaluación mutua con los hallazgos tanto de efectividad como de cumplimiento técnico con el GAFI.

Los evaluadores presentan el borrador al Plenario del GAFI en una reunión trianual. Aquí se obtiene un consenso de los miembros para garantizar que las calificaciones estén justificadas y sean justas.

Todos los países de la organización llevan a cabo una revisión de calidad final para mitigar las deficiencias técnicas antes de su publicación.

Todos los países están entonces sujetos a una evaluación de seguimiento. Esto puede variar desde informes periódicos hasta advertencias públicas emitidas contra un país por acciones correctivas repetidas e insuficientes.

Cumplimiento técnico vs eficacia

El cumplimiento técnico evalúa si un miembro del GAFI cuenta con las leyes y regulaciones adecuadas para un marco ALD/CFT. Esto incluye 40 calificaciones que determinan en qué medida las leyes y regulaciones del país incluyen los requisitos del GAFI.

Las calificaciones de cumplimiento técnico incluyen

Obediente – Sin defectos.

Cumple en gran medida – Deficiencias menores.

Cumple parcialmente – Carencias moderadas.

No conforme – Principales deficiencias.

No aplica – Hay requisitos que no aplican por falta de infraestructura nacional.

Las calificaciones de efectividad

La eficacia, por otro lado, mide si estos sistemas ALD/CFT están funcionando y si el miembro del GAFI está logrando los resultados específicos recomendados por el propio GAFI. Se utilizan 11 calificaciones para reflejar el grado de eficacia de los sistemas regulatorios de un país:

Alto nivel de efectividad.

Nivel sustancial de efectividad.

Nivel moderado de efectividad.

Bajo nivel de efectividad.

Para obtener más información sobre esto, lea el Informe del GAFI de 2022.

5ta Ronda de Evaluaciones Mutuas

La quinta ronda de evaluaciones mutuas marcará el comienzo de una ola de nuevos cambios desde la cuarta ronda de evaluaciones mutuas en 2013. A diferencia de las rondas anteriores, que generalmente duraban 10 años en promedio y tenían una evaluación de seguimiento después de 5 años, la siguiente ronda El número de evaluaciones será significativamente más corto a lo largo de un ciclo de seis años.

Después de la evaluación mutua de un miembro del GAFI, los países sólo tendrán tres años para tomar medidas sobre las brechas identificadas por el Grupo de Acción Financiera Internacional. Las consecuencias de no abordar estas deficiencias pueden llevar a que el GAFI las intensifique públicamente, lo que puede tener implicaciones económicas significativamente negativas para los países.

La escalada pública puede conducir a una reducción de los negocios extranjeros y a una reputación económica y regulatoria dañina que es difícil de superar sin una inversión significativa de tiempo y recursos. Por esta razón, es vital implementar efectivamente las recomendaciones del GAFI.

El propósito de este ciclo de revisión más corto es ejercer un mayor escrutinio sobre los miembros del GAFI y es una decisión estratégica para garantizar que los gobiernos estén al tanto de la implementación de leyes, regulaciones y políticas ALD de acuerdo con las 40 recomendaciones. Esto sigue siendo una tendencia con los movimientos regulatorios en todo el mundo, donde parece haber habido un acuerdo concertado para mejorar el cumplimiento ALD.2025

La quinta ronda de evaluaciones mutuas comenzará una vez que todos los miembros hayan sido evaluados según la metodología actual, lo que significa que probablemente entrarán en vigor en 2025. Esta nueva ronda también pondrá un mayor énfasis en la eficacia para garantizar que los países estén implementando regulaciones para lo mejor que puedan.

Por lo tanto, los servicios financieros deben estar preparados para la creciente presión que enfrentarán por parte de los reguladores para garantizar que los sistemas ALD/CFT que están utilizando estén en línea con las nuevas evaluaciones mutuas del GAFI orientadas a resultados.

Esto plantea la pregunta: ¿qué deberían buscar los servicios financieros en un sistema de verificación ALD/CFT?

¿Qué buscar en un sistema de verificación ALD/CFT?

Mientras el GAFI presiona para que la próxima ronda de evaluaciones esté orientada a resultados, los servicios financieros no podrán salirse con la suya simplemente comprando un nuevo sistema ALD. Lo que realmente le importa a la organización internacional y, por lo tanto, lo que es importante para sus reguladores miembros, es cómo se utilizan estos sistemas para implementar las recomendaciones del GAFI.

Los sistemas ALD/CFT eficaces son receptivos. Los proveedores de soluciones AML, KYC y CFT deben tener fuentes de datos en tiempo real de listas de vigilancia globales, sanciones y requisitos PEP. Es cierto que los servicios financieros de los países miembros del GAFI ya conocerán y tendrán acceso a estas listas.

Sin embargo, será crucial cómo recopilan estos datos y cómo los aprovechan e integran en sus sistemas ALD para evaluar a los clientes. Estas fuentes de datos se actualizan continuamente debido a acontecimientos geopolíticos imprevisibles que provocan rápidos aumentos de entidades e individuos sancionados.

Además, la digitalización de la economía global y las innovaciones en actividades fraudulentas han hecho que la recuperación manual de estos campos de datos sea un proceso ineficiente. Las organizaciones deben adoptar un sistema que se encargue de esta tarea intensiva por ellas, donde puedan acceder a listas que se actualizan y monitorean continuamente. Pueden aprovechar servicios como el monitoreo continuo que ayuda a aumentar la eficiencia operativa.

La accesibilidad a los datos es igualmente importante. Los equipos de cumplimiento deben poder llevar a cabo sus investigaciones rápidamente, desde la alerta inicial hasta un acto correctivo final. Es muy fácil que los equipos de cumplimiento se sientan abrumados por una sobrecarga de datos. Esto requiere un sistema que permita a los analistas de KYC y AML actuar intuitivamente ante ciertas alertas.

Los portales de investigación se utilizan cada vez más para facilitar estas acciones. Estas plataformas contienen todos los datos necesarios para todas las etapas de las investigaciones de un analista sobre un cliente para que puedan tomar decisiones informadas y oportunas.

Por último, aunque los falsos positivos siempre serán una parte inherente de la detección de ALD, ha habido una tendencia creciente a utilizar inteligencia artificial y aprendizaje automático en entornos de automatización para reducir los falsos positivos. Esto ayuda a los investigadores a dejar de lado el ruido y centrar su tiempo y recursos únicamente en las personas que representan la mayor amenaza para sus organizaciones. Esto ayudaría a actualizar los resultados que desea el GAFI.

Acerca de ComplyCube

ComplyCube es un proveedor líder de soluciones AML, KYC e IDV. La motivación de la empresa es generar confianza a escala y se fundó sobre la base de lagunas de cumplimiento clave en el sistema financiero internacional. Con flujos de trabajo de verificación de identidad que se pueden completar en menos de 30 segundos, operan en más de 220 regiones, aceptan más de 13 000 documentos y se han asociado con una variedad de listas de datos ALD institucionales y de propiedad privada.

Esto los ha convertido en una solución confiable para combatir el lavado de dinero, logrando un equilibrio entre eficiencia operativa y cumplimiento regulatorio. ComplyCube ha sido el socio elegido por una variedad de empresas, incluidas instituciones financieras, proveedores de servicios de activos virtuales, telecomunicaciones y muchas más.

La capacidad de ajustar, iterar y dar forma continuamente a las estrategias de cumplimiento es fundamental para los equipos de cumplimiento de hoy en día. Esto será particularmente pertinente cuando la quinta ronda de evaluaciones mutuas entre en pleno vigor.

Si su empresa se ve desafiada por algo de lo discutido a lo largo de este artículo, podría ser el momento de asociarse con un servicio KYC. Inicie una conversación hoy.