El software de incorporación de clientes representa el comienzo del viaje de un usuario y podría definir la naturaleza de una nueva relación comercial. Sin embargo, facilitar la adquisición de clientes sin problemas y al mismo tiempo cumplir con las regulaciones de incorporación de KYC será una barrera operativa importante en 2024. Esta guía analiza los desafíos regulatorios de las empresas y por qué el software AML es ahora una fuerza líder en el cumplimiento corporativo.

¿Qué es AML y KYC?

Anti lavado de dinero (AML) y Conozca a su cliente (KYC) son prácticas fundamentales para identificar riesgos potenciales y prevenir la escalada de fraude, delitos financieros y otras actividades ilegales. Cuando se integran de manera efectiva, el software KYC y AML mejorará la eficiencia operativa y reducirá el riesgo de incumplimiento.

Regulaciones contra el lavado de dinero

AML se refiere al conjunto de políticas que las empresas deben cumplir para cumplir con las regulaciones de lavado de dinero. Por lo general, se trata de regulaciones jurisdiccionales que promueven las recomendaciones del Grupo de Acción Financiera Internacional (GAFI).

El Recomendaciones del GAFI, actualizado en noviembre de 2023, denotan las responsabilidades de las instituciones financieras para detectar y prevenir el lavado de dinero y el financiamiento del terrorismo. Estas regulaciones ALD se recomiendan a nivel mundial, pero corresponde a los órganos jurisdiccionales implementarlas localmente. Estos reguladores nacionales incluyen:

El Autoridad de conducta financiera (FCA) en el Reino Unido

El Red de ejecución de delitos financieros (FinCEN) en EE.UU.

El Autoridad Monetaria de Singapur (MAS) en Singapur

El Comisión de Valores y Futuros (SFC) en Hong Kong

El Autoridad contra el blanqueo de dinero (AMLA) en la Unión Europea (Bloque Regulador Internacional)

Todos los estados miembros del GAFI deben cumplir adecuadamente con las Recomendaciones del GAFI. Por lo tanto, los reguladores nacionales deben diseñar sus políticas según estas recomendaciones. Para obtener más información sobre la evolución del GAFI en 2024, lea el Recomendaciones del GAFI en la Quinta Evaluaciones Mutuas.

El siglo XXI ha visto a la industria financiera expandirse hacia tecnologías que sustentan una mayor inclusión. Esta digitalización ha aumentado la pertinencia de las Recomendaciones del GAFI, que se han vuelto cada vez más integrales para el funcionamiento exitoso de empresas más allá de las finanzas tradicionales.

Muchas de las políticas del GAFI implican un escrutinio exhaustivo de los datos de los clientes, pero es un desafío lograrlo sin sacrificar la experiencia del usuario. Las soluciones de incorporación KYC permiten el cumplimiento de estas demandas sin comprometer una mala experiencia del cliente.

Conozca el cumplimiento de sus clientes

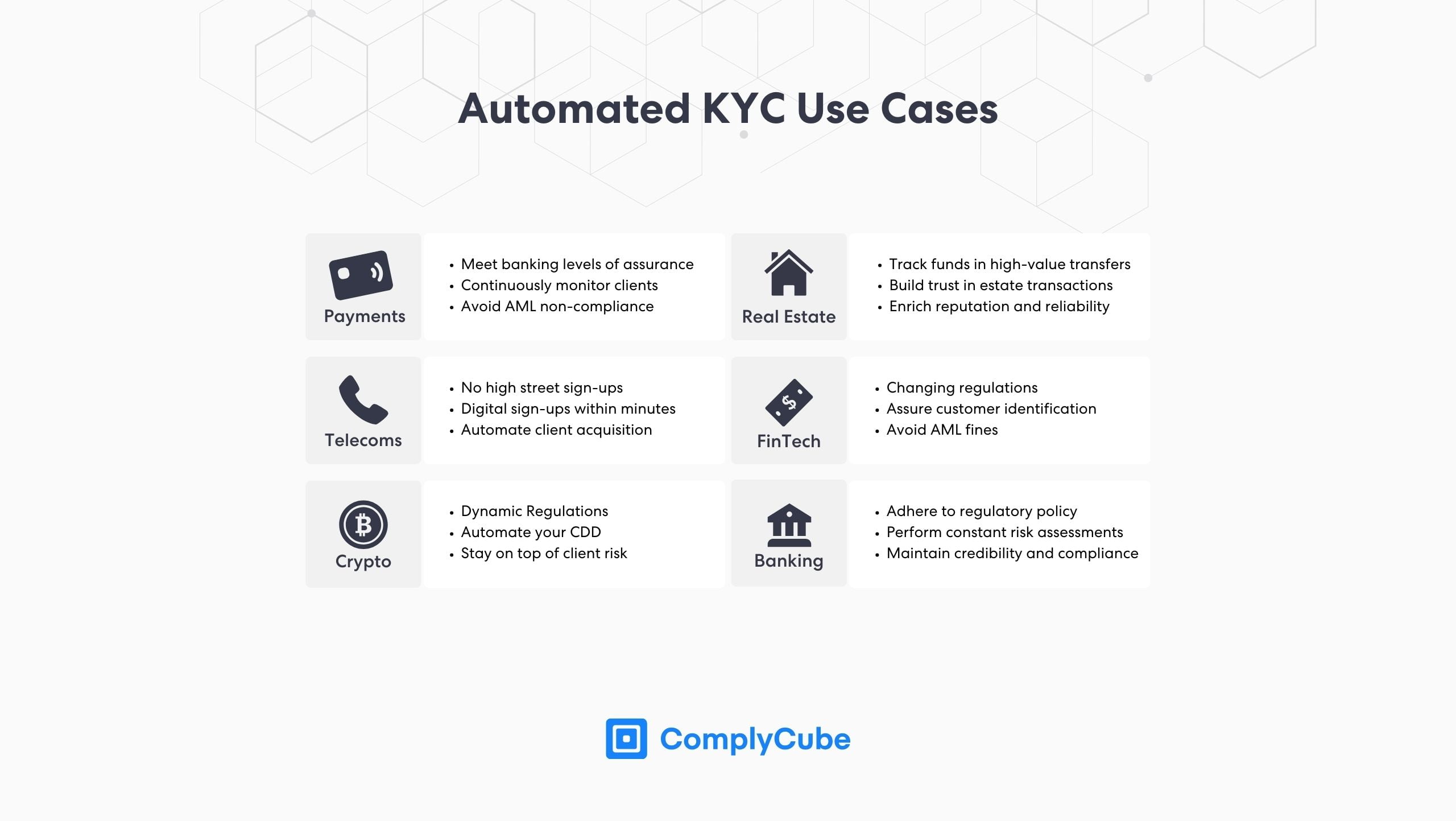

KYC es un término que abarca todos los procesos involucrados en la obtención y monitoreo de la información del cliente. Esto incluye la información necesaria para tomar decisiones ALD sobre clientes de bajo y alto riesgo. Cumplir con las regulaciones nacionales y los estándares internacionales KYC se está convirtiendo en un imperativo empresarial global, independientemente del sector de la empresa.

Gran parte de la información necesaria para aprobar nuevos clientes se obtiene durante el proceso de incorporación de clientes. Han surgido soluciones KYC automatizadas que incorporan software AML para fomentar un proceso de incorporación fluido que impulse la satisfacción del cliente. Estas soluciones realizan lo necesario Debida diligencia del cliente (CDD) verifica en segundo plano, lo que contribuye a una experiencia de usuario elegante.

Incorporación de KYC

Un proceso de incorporación de KYC se refiere al flujo de trabajo que completa un nuevo usuario al registrarse en un nuevo servicio. Cada empresa tiene un enfoque basado en riesgos (RBA) único que exige cualidades específicas de su evaluación de riesgos. Esto hace que los requisitos de KYC por industria sean muy flexibles y exijan un software de incorporación versátil.

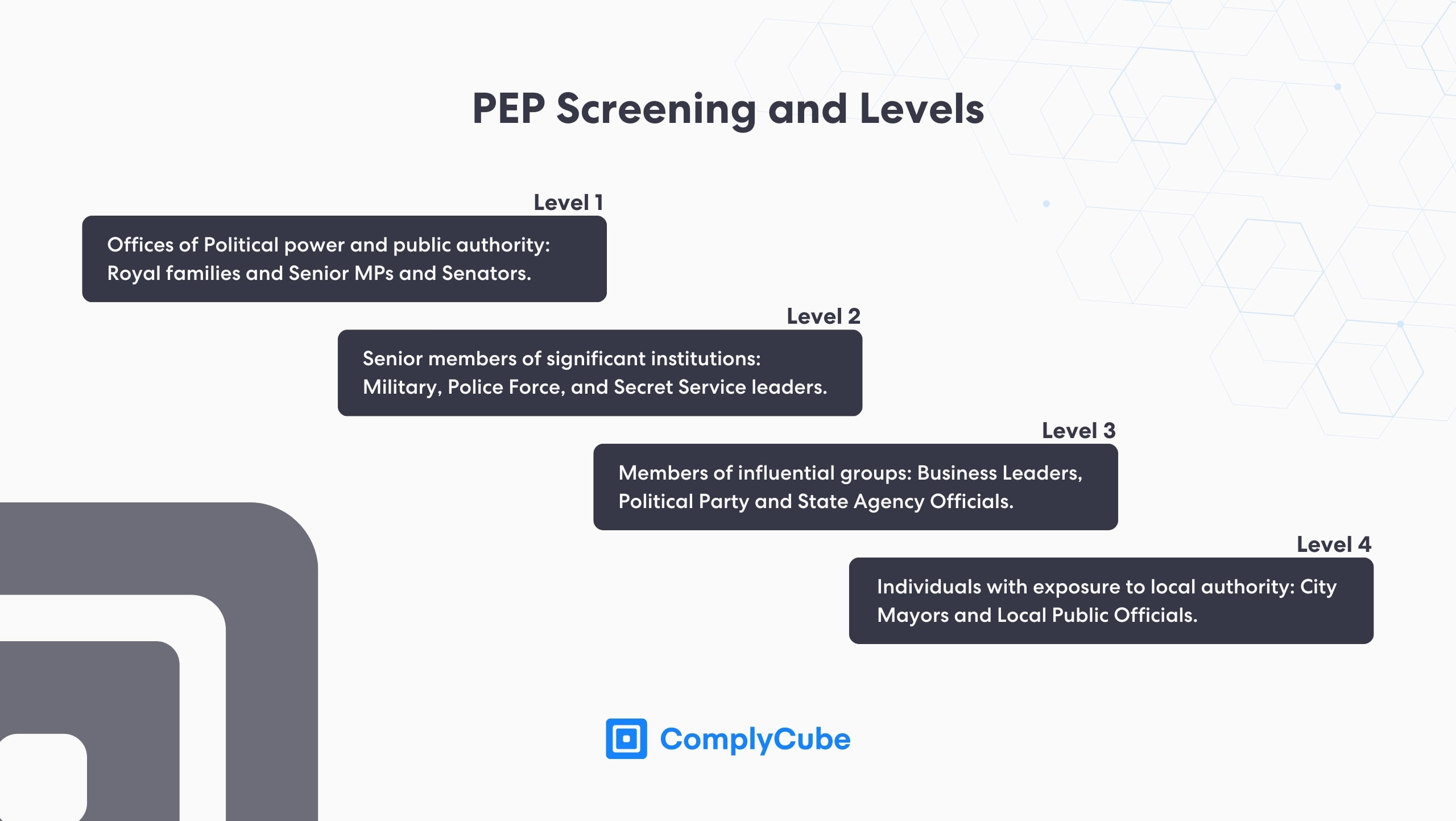

Una estrategia Conozca a su Cliente va mucho más allá de la simple experiencia inicial del usuario y la etapa de adquisición del cliente. Después de las verificaciones de incorporación de IDV y KYC, el usuario está sujeto a una serie de prácticas de DDC, que incluyen Detección de Personas Políticamente Expuestas (PEP), selección de lista de vigilancia, y controles de medios adversos, que se realizan en tiempo real para fortalecer su validez. Este proceso se conoce como seguimiento continuo.

Este proceso KYC permite a una empresa monitorear periódicamente el nivel de riesgo de un cliente para tomar decisiones informadas las 24 horas del día y comprender qué usuarios podrían necesitar ser monitoreados para detectar actividades sospechosas. Para obtener más información sobre el monitoreo continuo o continuo, lea ¿Qué es un proceso de monitoreo continuo?

Proceso de incorporación de KYC: los detalles

Los procesos de incorporación de clientes son el punto de contacto inicial entre un usuario y una empresa. Un proceso de incorporación KYC proporciona una ruta simplificada para que las empresas incorporen nuevos clientes y, al mismo tiempo, extraigan y analicen los datos de los usuarios.

Herramientas de adquisición de clientes

Las soluciones KYC se han vuelto cada vez más automatizadas. Para lograr esto, los servicios KYC aprovechan las tecnologías de aprendizaje automático para realizar tareas que antes habría completado un humano. Durante los próximos 3 años, 91% de empresas Se espera que los sectores de finanzas, aviación, telecomunicaciones y muchas otras industrias aumenten su gasto en sistemas de verificación de identidad (IDV). Para 2027, se espera que el mercado de IDV duplique su tamaño con respecto a su valoración de 2024.

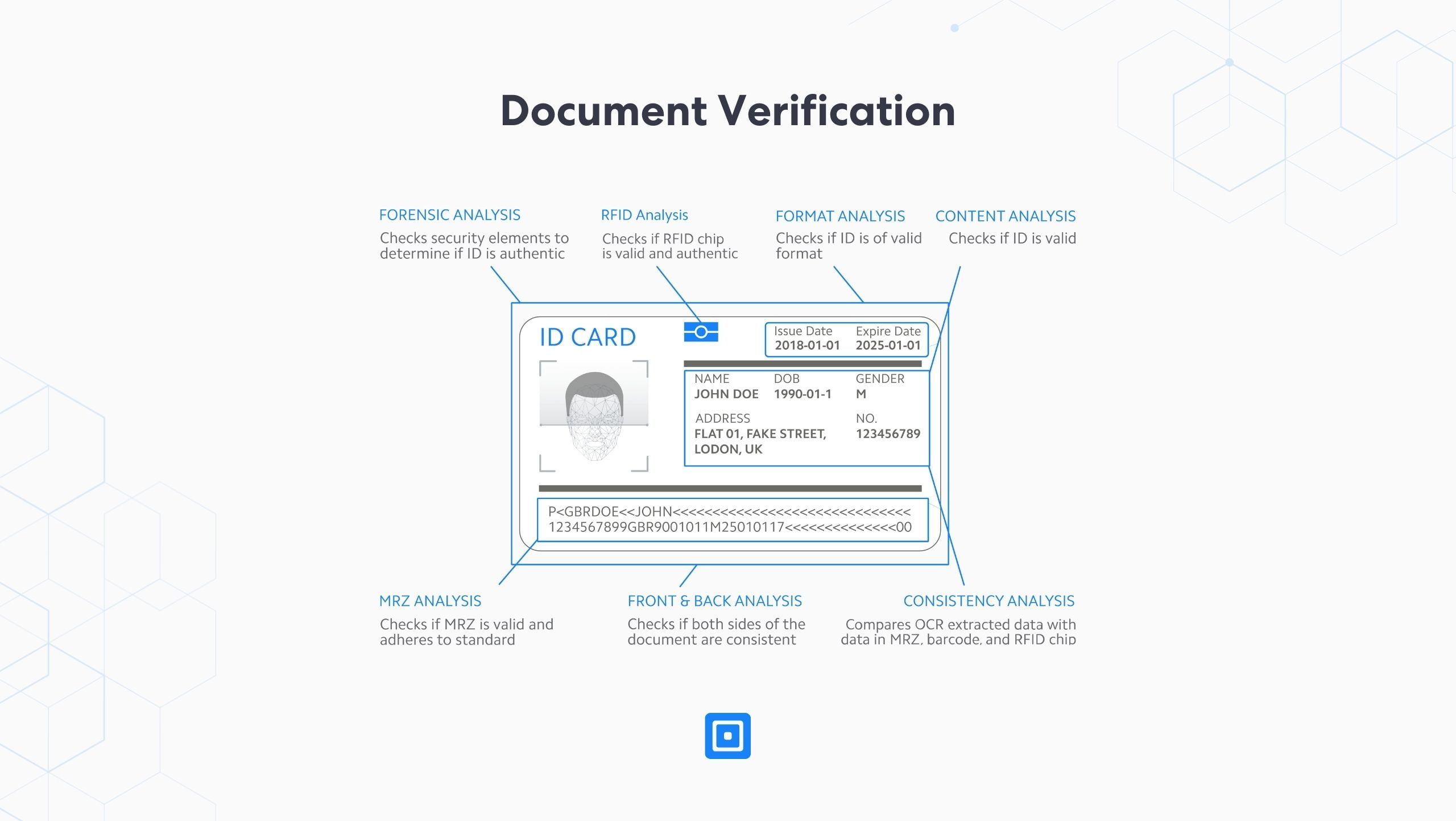

Verificación de documentos

Utilizando mecanismos avanzados de Inteligencia Artificial (IA), los documentos KYC, como un pasaporte o una licencia de conducir, se pueden analizar en segundos. Verificación de documentos analiza estos datos a una velocidad mucho mayor que la de un humano y, al mismo tiempo, proporciona un mayor nivel de precisión.

La autenticación de documentos de identificación implica 7 categorías de análisis y, si bien los operadores humanos han sido capacitados para identificar documentos fraudulentos, el error humano no se puede erradicar por completo. Para obtener más información sobre la verificación de documentos, lea ¿Qué es la verificación de documentos?

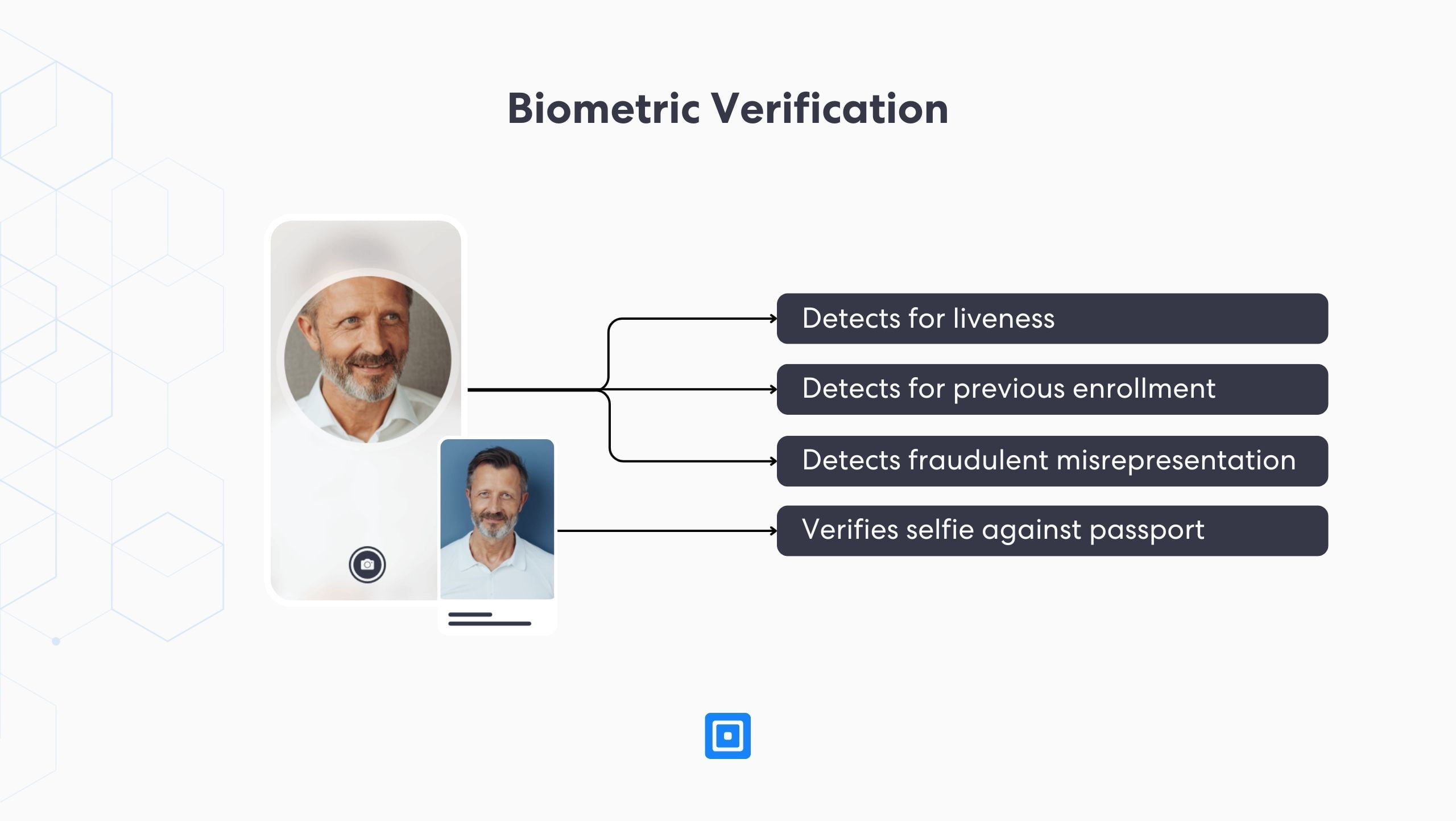

Verificación biométrica

Verificación biométrica fortalece la legitimidad de un nuevo usuario al examinar una selfie al registrarse. Utilizando un motor de reconocimiento facial y una tecnología conocida como Detección de ataques de presentación (PAD), estos sistemas crean una poderosa máquina de verificación.

PAD es la tecnología que detecta la vivacidad de una imagen, evaluando si es real, falsa o manipulada. La tecnología puede autenticar una cantidad ilimitada de selfies todos los días, lo que garantiza que la escalabilidad no abandone la confiabilidad y que el proceso no obstaculice las estrategias de incorporación de clientes de una empresa. Para más detalles, lea Las ventajas de la verificación biométrica.

Estas tecnologías son capaces de manejar una gran cantidad de transacciones todos los días sin que la confiabilidad se vea afectada como consecuencia de un rendimiento laborioso. La verificación de los usuarios mediante procesos automatizados reduce drásticamente la tasa de adquisición fallida de clientes. Ambos procesos son fundamentales en la adquisición de clientes moderna y contribuyen significativamente a los dos conceptos centrales de los procesos de incorporación de KYC:

Eficiencia y

Exactitud.

Proceso eficiente de incorporación de clientes

Los procesos de incorporación de KYC son mucho más que una herramienta de cumplimiento AML. La gran competencia en el espacio ha significado que los proveedores de KYC también deben ofrecer a sus clientes flujos de trabajo de adquisición de clientes que sean elegantes y sin fricciones.

La experiencia del usuario debe estar en el centro del desarrollo del proceso, lo que significa que la incorporación del cliente debe ser fácil de completar para los usuarios. 87% de usuarios Creemos que las empresas no hacen lo suficiente para ofrecer una experiencia de incorporación de clientes perfecta. La integración con un proceso de incorporación KYC es el catalizador que satisface al otro 13%.

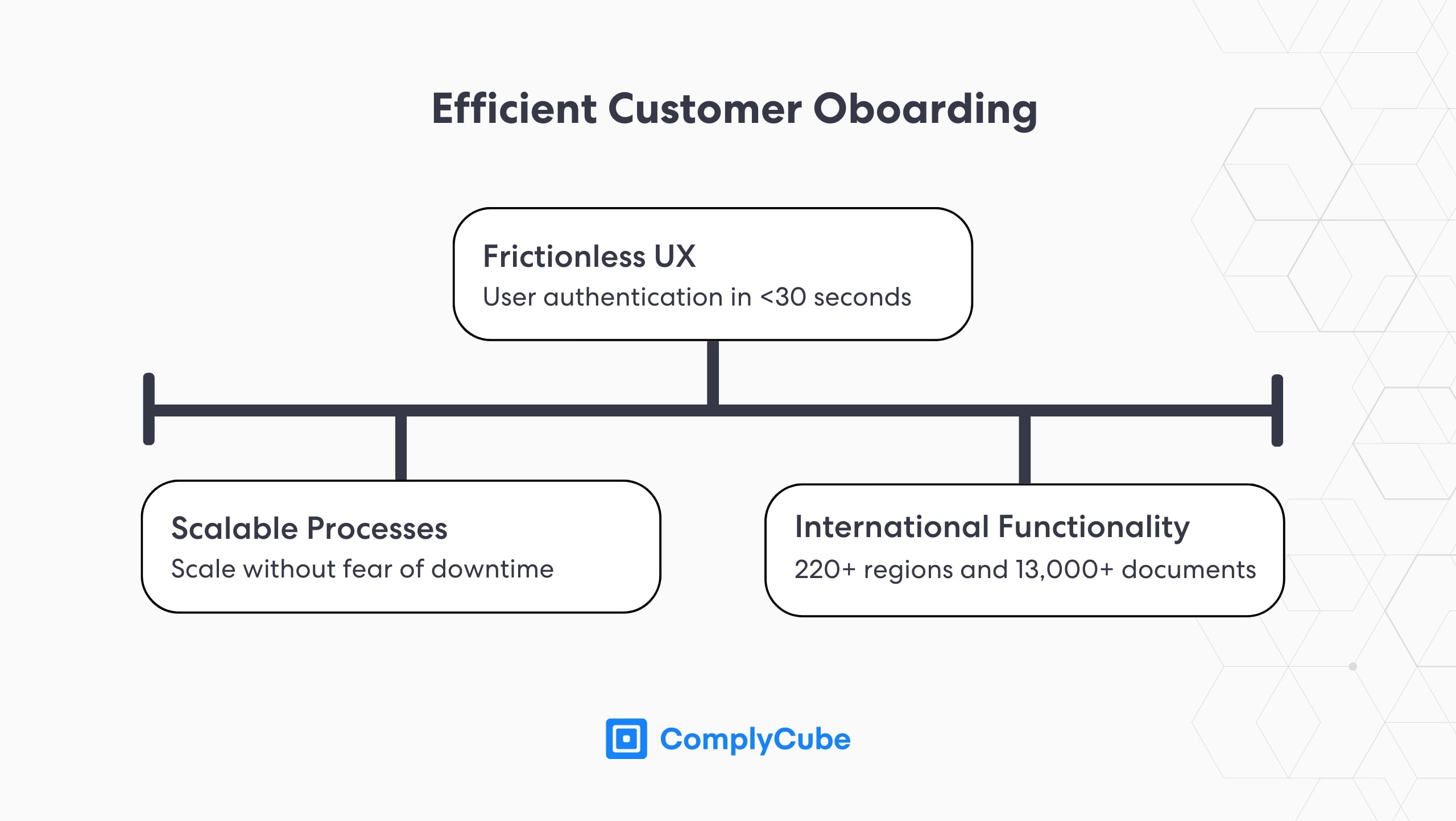

Experiencia de usuario sin fricciones

Un proceso sólido de incorporación de KYC debería alentar a los usuarios a registrarse durante el proceso, no disuadirlos. Como se mencionó anteriormente, un sistema de adquisición de clientes define la primera impresión de un usuario; las empresas deben hacer que esto valga la pena.

La verificación biométrica y de documentos se puede completar de forma conjunta en menos de 30 segundos, y el flujo de trabajo visual del lado del cliente se puede personalizar según la imagen de marca de su empresa. Esto impresiona a los clientes con un proceso elegante y estilizado que mitigará los registros fallidos.

Procesos KYC escalables

Las herramientas avanzadas de incorporación de KYC están diseñadas para poder manejar el volumen cada vez mayor de transacciones y rendimiento de los clientes. La escalabilidad es un elemento crucial que impulsa el éxito de las empresas, particularmente en industrias con un crecimiento exigente, como las criptomonedas, los neobancos y las plataformas de juegos.

Sin integrarse con un proceso de incorporación KYC, las empresas de alto crecimiento tendrán dificultades para hacer frente al volumen de clientes que necesitan incorporar para seguir siendo competitivas. Los métodos tradicionales de KYC y de incorporación son demasiado ineficientes y no maximizan la asignación de recursos.

La popular aplicación de citas. Tinder tarda unas horas en verificar documentos de identidad. Si bien esto no impide actualmente su crecimiento, sí genera nuevas oportunidades de mercado de la competencia que pueden proporcionar una estrategia de inducción y KYC más fluida.

Amplia gama de funcionalidades

El cumplimiento de las jurisdicciones locales es crucial para todas las empresas. Aprender sobre los matices de las regulaciones internacionales, nacionales y locales puede llevar mucho tiempo, pero las soluciones Conozca a su Cliente hacen el trabajo pesado de información y cumplimiento.

ComplyCube ofrece a sus clientes una solución exhaustiva que abarca más de 220 regiones y acepta más de 13.000 documentos KYC. Los métodos tradicionales de adquisición de clientes se vuelven obsoletos en comparación con la eficiencia y la amplitud del moderno proceso de incorporación de KYC. Estas estrategias facilitan el cumplimiento de los estándares regulatorios globales y, al mismo tiempo, simplifican el proceso de incorporación del cliente.

Herramientas precisas para garantizar el cumplimiento

Las soluciones de incorporación de KYC brindan herramientas para optimizar más que la eficiencia operativa. Facilitan una infraestructura que aumenta drásticamente la precisión de los datos recopilados tras la adquisición de clientes, lo que hace que garantizar el cumplimiento de las regulaciones ALD específicas de la industria sea mucho más sencillo.

Precisión de verificación

Los procesos de incorporación de KYC proporcionan un nivel superior de precisión a escala en comparación con los métodos IDV tradicionales. A El informe de 2018 del Instituto Nacional de Estándares y Tecnología encontró que el desarrollo de la IA ha avanzado significativamente las capacidades de verificación de identidad.

El rápido avance de las herramientas de aprendizaje automático ha revolucionó efectivamente la industria.

Esta tendencia continúa en 2024, que se está convirtiendo rápidamente en un año decisivo para las tecnologías de IA. La verificación biométrica y de documentos está impulsada por tecnologías de aprendizaje automático de última generación, que permiten la extracción y autenticación de los datos del cliente en un grado inalcanzable para un humano.

La precisión impulsada por la IA permite a las empresas mejorar la experiencia del cliente y el cumplimiento normativo. La precisión de las comprobaciones ayuda a prevenir la creación de cuentas fraudulentas sin comprometer el proceso de usuario.

El costo de la vacilación en KYC

Un proceso de incorporación KYC está demostrando ser una estrategia mucho más confiable que los métodos tradicionales. Los datos de todas las industrias que han integrado estos métodos avanzados lo ejemplifican. Sin embargo, la adopción real y la incorporación de la incorporación de KYC a la adquisición de clientes siguen siendo lentas.

Algunas industrias, como la bancaria, han tardado en adaptarse a la transformación digital, lo que significa que esas mismas industrias son testigos de procesos de incorporación lánguidos. La renuencia de las industrias a adoptar la transformación digital ha permitido que una competencia más ágil, en este contexto, los neobancos, exploten esto y florezcan.

Las empresas deberían rediseñar sus sistemas y controles contra el lavado de dinero (AML) para reenfocarse en los procesos de Conozca a su Cliente (KYC).

Las dudas sobre la integración con un socio KYC representan un costo potencialmente sustancial. Las industrias tradicionales que no aprovechan las estrategias de incorporación de KYC pierden los beneficios adicionales de operaciones optimizadas, experiencia del cliente mejorada y confiabilidad y precisión mejoradas de los extractos de datos.

Los competidores más ágiles que adopten estas innovaciones tendrán entonces espacio para capitalizar su participación de mercado. Este es el costo de oportunidad de KYC que será cada vez más significativo en la era digitalizada.

¿Su empresa debería adoptar la incorporación de KYC?

En un mercado cada vez más competitivo, la confianza del cliente puede determinar el éxito empresarial. Los procesos de incorporación de KYC están demostrando ser extremadamente influyentes para fomentar la confianza desde el comienzo de una relación comercial y con el cliente y mitigar los delitos financieros. No adaptarse a la creciente digitalización podría dar lugar a que las entidades reguladas, como los bancos, comprometan más recursos que nunca para sus obligaciones ALD.

La renuencia a adoptar este tipo de tecnologías obstaculiza la eficiencia operativa y compromete la seguridad y la confianza de los clientes en las instituciones. Por el contrario, las entidades que adoptan estas soluciones innovadoras obtienen una ventaja significativa, estableciendo nuevos estándares para la experiencia del cliente y el cumplimiento de los requisitos reglamentarios.

Las instituciones que opten por emplear tecnologías de incorporación KYC darán pasos significativos por delante de su competencia, lo que permitirá un mayor crecimiento, expansión y eficiencia operativa. Si su empresa enfrenta desafíos para cumplir con los requisitos AML, la oferta KYC de ComplyCube puede ayudar. Póngase en contacto con uno de sus agentes y encontrar una solución hoy.