Las soluciones de verificación de identidad (IDV) y eKYC han agilizado múltiples procesos comerciales, desde la incorporación de clientes hasta el cumplimiento continuo. La verificación de documentos digitales y la verificación biométrica (verificación mediante selfies) son la primera capa de protección para las empresas contra el fraude, el lavado de dinero y otros delitos financieros.

Esta guía analiza los problemas contemporáneos que han exigido un proceso para verificar los documentos KYC de forma digital, segura y rápida.

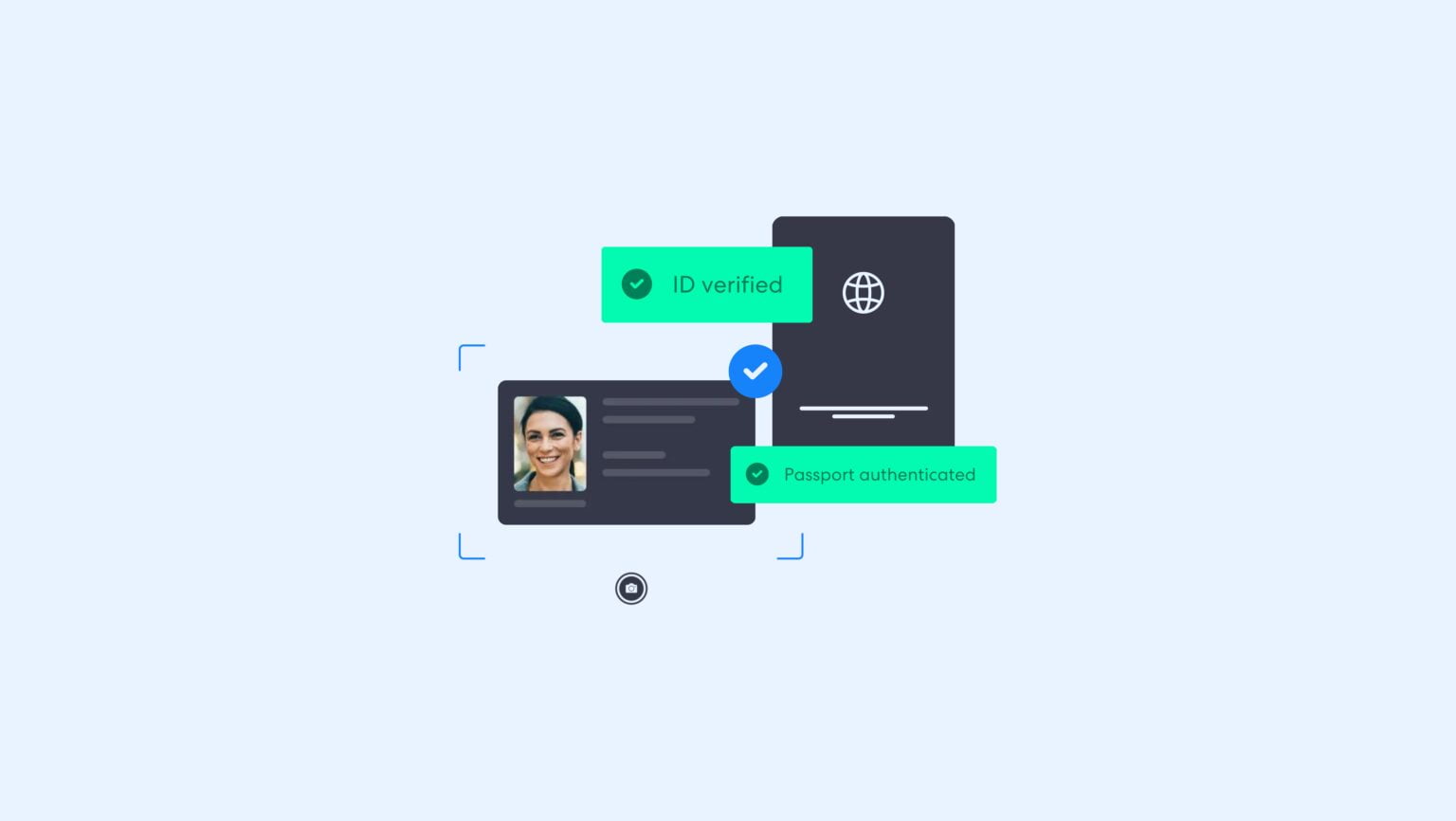

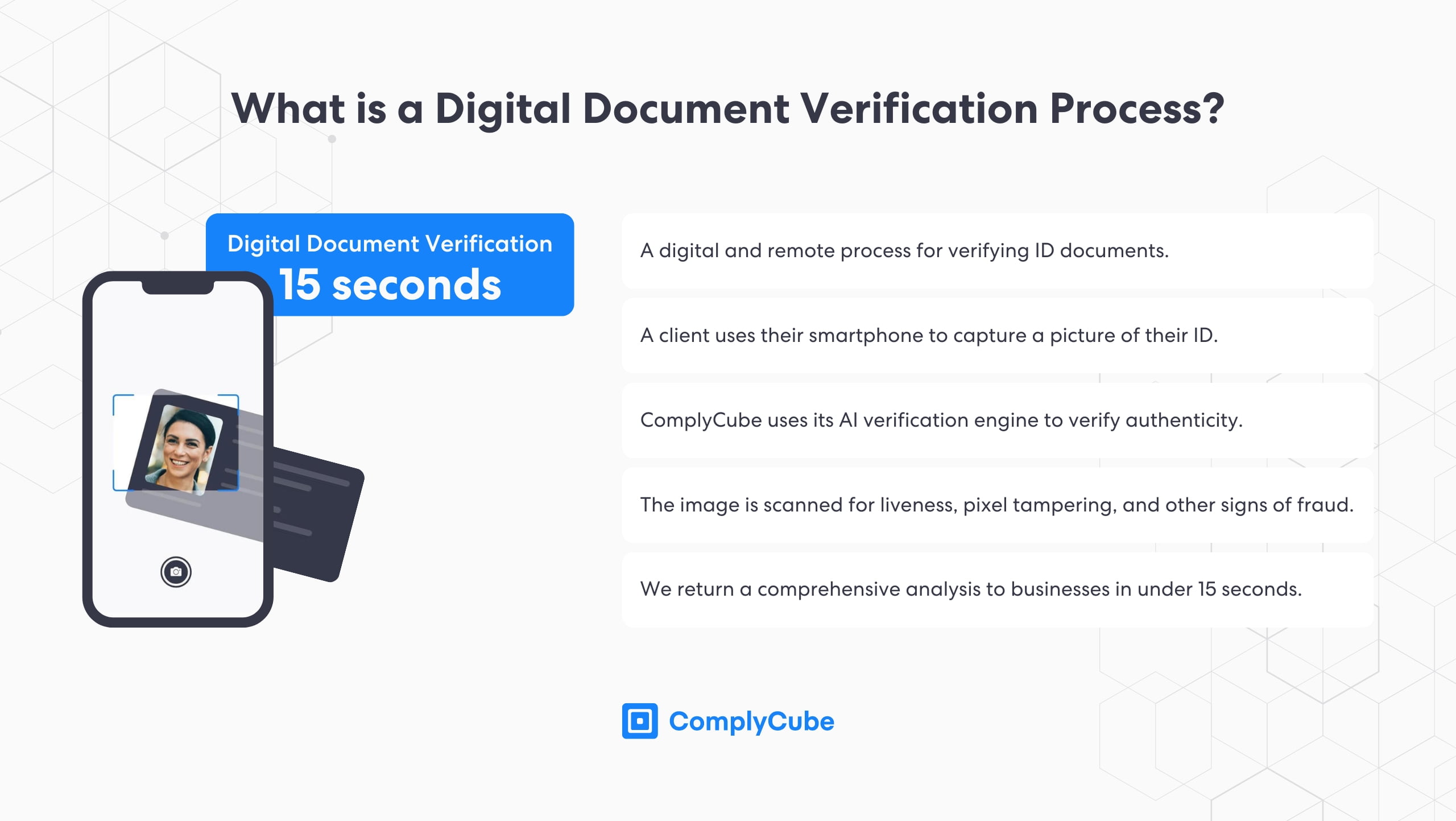

¿Qué es un proceso de verificación de documentos digitales?

Los procesos de verificación de documentos en línea implican el análisis metódico de un documento de identidad, como una licencia de conducir, un pasaporte o cualquier otro documento oficial emitido por el gobierno. La verificación digital a través de procesos eKYC supera con creces la utilidad de la verificación manual de documentos.

Las soluciones KYC automatizadas pueden verificar documentos de identidad con un mayor nivel de precisión que los métodos tradicionales, haciéndolo en una fracción del tiempo.Esto genera enormes beneficios para las empresas que requieren la autenticación de nuevos clientes y la detección de documentos fraudulentos.

¿Por qué es relevante hoy en día la verificación digital de documentos?

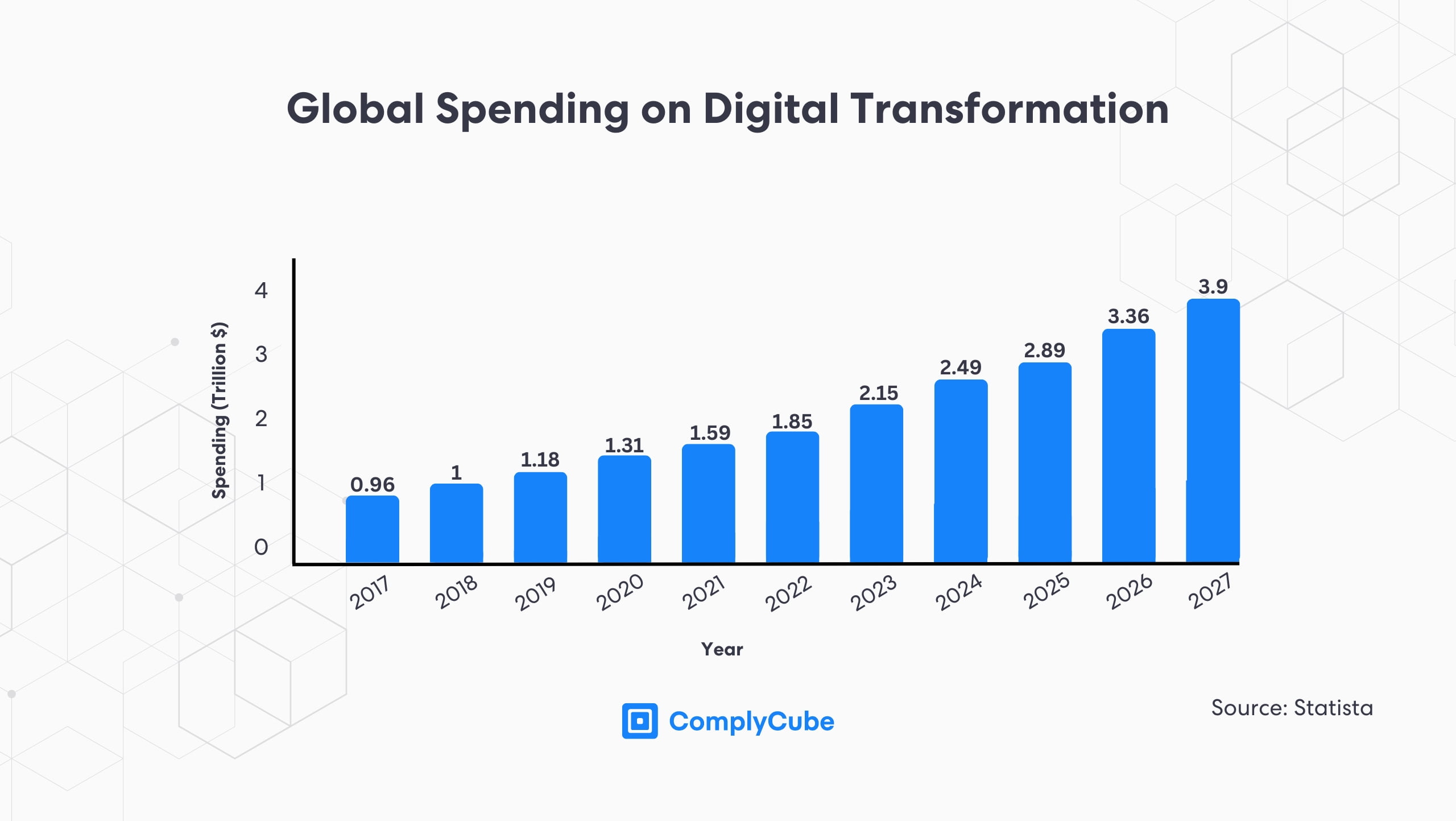

Internet ha transformado la forma en que interactuamos entre nosotros y ha revolucionado las economías globales con la introducción del comercio electrónico. La pandemia del coronavirus catalizó esta transferencia a una cultura socioeconómica digital, lo que está obligando a muchas empresas a transformarse digitalmente.

Las soluciones de verificación de identidad fueron fundamentales para este cambio, y las empresas que se adaptaron rápidamente se beneficiaron de poder incorporar usuarios de forma digital y remota desde cualquier parte del mundo.

La pandemia del coronavirus aumentó la Tasa de desarrollo y adopción de tecnologías remotas y digitales por parte de las empresas en 7 años.

Este cambio dramático llegó para quedarse e infiere la importancia de las tecnologías digitales que potencian las comunicaciones remotas entre usuarios y empresas por igual.

Transformación digital

Casi de la noche a la mañana, las empresas tuvieron que encontrar soluciones de transformación digital que les permitieran seguir con sus operaciones comerciales. Este acontecimiento catalizó la velocidad a la que las empresas tuvieron que adoptar el comercio, los procesos y la administración digitales.

En el informe anual de 2023 de Barclays, la compañía destacó cómo el desarrollo de servicios públicos digitales impulsará su competitividad y, lo que es más importante para el consumidor, continuará derribando barreras financieras.

[Estamos] creando una experiencia digital mejorada para el cliente Construir un negocio más eficiente.

Las soluciones eKYC, como la validación de documentos digitales, son ahora herramientas esenciales para permitir que las empresas se adapten y triunfen en el acelerado mundo digital actual. Garantizan interacciones seguras y fluidas con los clientes, al tiempo que eliminan las barreras de accesibilidad tradicionales.

Lucha contra las metodologías fraudulentas mejoradas

Un desarrollo más reciente desde la aparición de la Inteligencia Artificial Generativa (Gen AI) son los ataques de fraude altamente sofisticados que utilizan tecnología de IA poderosa. El ejemplo más famoso se conoce como deepfake, que es un ataque a la identidad de una persona mediante la creación de una imagen o un video de su rostro.

Estos ataques pueden llevarse a cabo contra cualquier persona y son una de las mayores amenazas que Gen AI representa para la seguridad empresarial.

Solo 20% de las compañías de seguros han tomado medidas contra las amenazas deepfake.

Los deepfakes suponen una amenaza importante para todo tipo de instituciones financieras. Así es como podría desarrollarse un ataque contra una compañía de seguros.

Un estafador obtiene los datos de un asegurado legítimo y presenta un reclamo para obtener un pago grande de seguro de vida.

Como parte del proceso eKYC del seguro, la persona que realiza el reclamo debe completar un video para verificar su identidad y confirmar los detalles pendientes.

El estafador crea un vídeo hiperrealista del individuo asegurado, detallando toda la información requerida.

Debido a que el deepfake es tan realista, la compañía de seguros pasa el reclamo y lo paga, lo que resulta en un ataque deepfake rentable.

La mitigación de los ataques deepfake es una prioridad absoluta para todas las instituciones financieras. Sin embargo, la adopción de herramientas sofisticadas de KYC y de detección de fraudes ha sido limitada, en particular en el sector de seguros.

Mayor seguridad y cumplimiento normativo

Estas innovaciones fraudulentas están haciendo que las herramientas KYC avanzadas sean una necesidad para las empresas modernas. Se ha demostrado que la verificación manual de los datos del cliente es mucho menos precisa que un sistema de verificación basado en inteligencia artificial.

Verificación de documentos digitales

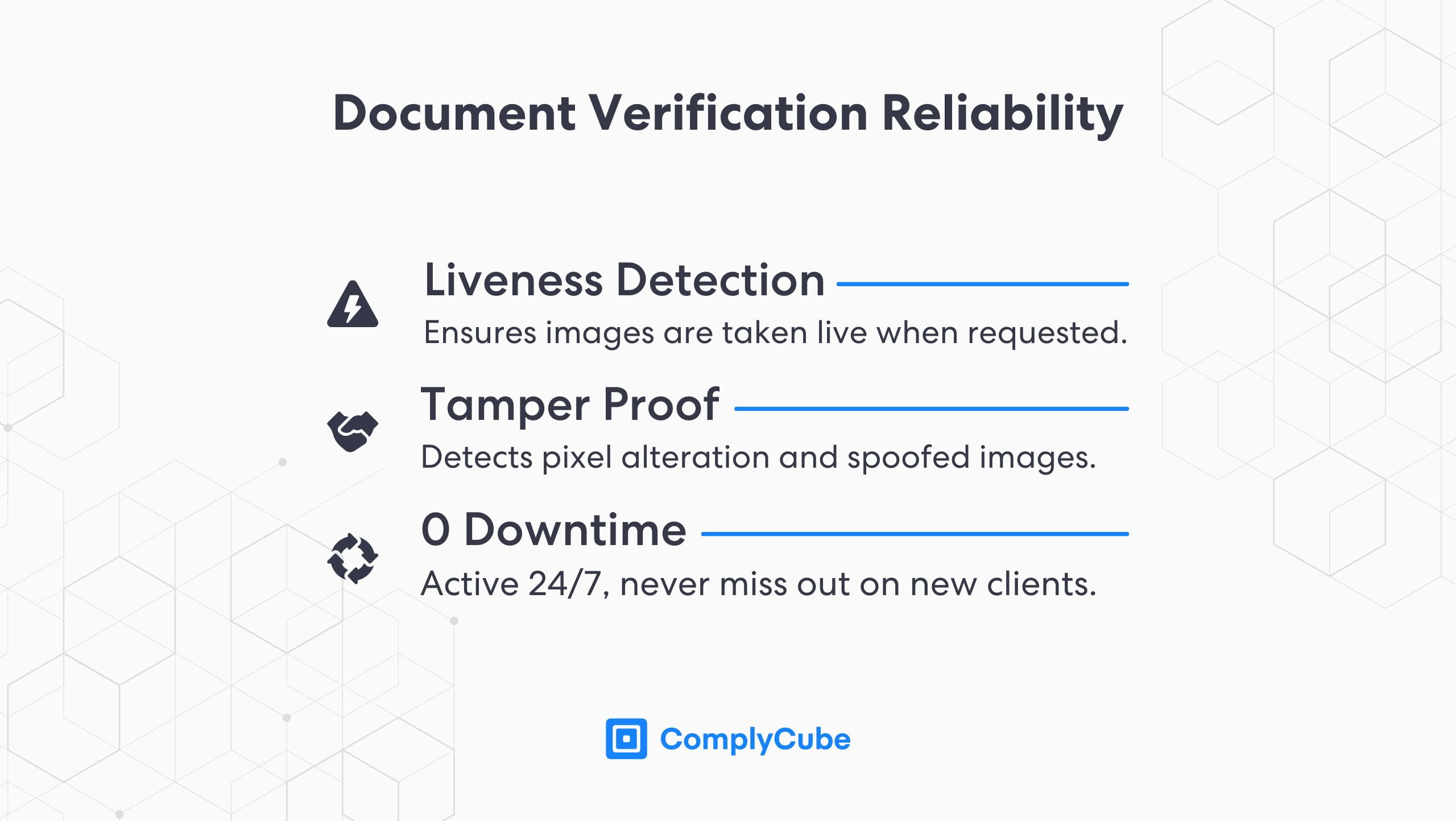

Las tecnologías de inteligencia artificial, aprendizaje automático (ML) y reconocimiento óptico de caracteres (OCR) han avanzado significativamente en la tecnología digital. verificación de documentosJuntos, crean un poderoso motor de verificación que extrae y analiza una gran cantidad de datos de documentos en un período de tiempo muy corto.

Las verificaciones de documentos más comunes incluyen la verificación de identidad, que confirma la identidad de un individuo mediante documentos KYC oficiales emitidos por el gobierno, y las verificaciones de prueba de domicilio (PoA), que validan direcciones a través de documentos como facturas de servicios públicos.

Para verificación de identidad, Comunicación de campo cercano La tecnología NFC añade más capas de seguridad al acceder a datos cifrados en chips de identificación con un dispositivo habilitado con NFC, como los teléfonos inteligentes modernos. Lea más sobre la solución de verificación de documentos de ComplyCube leyendo ¿Qué es la verificación de documentos?

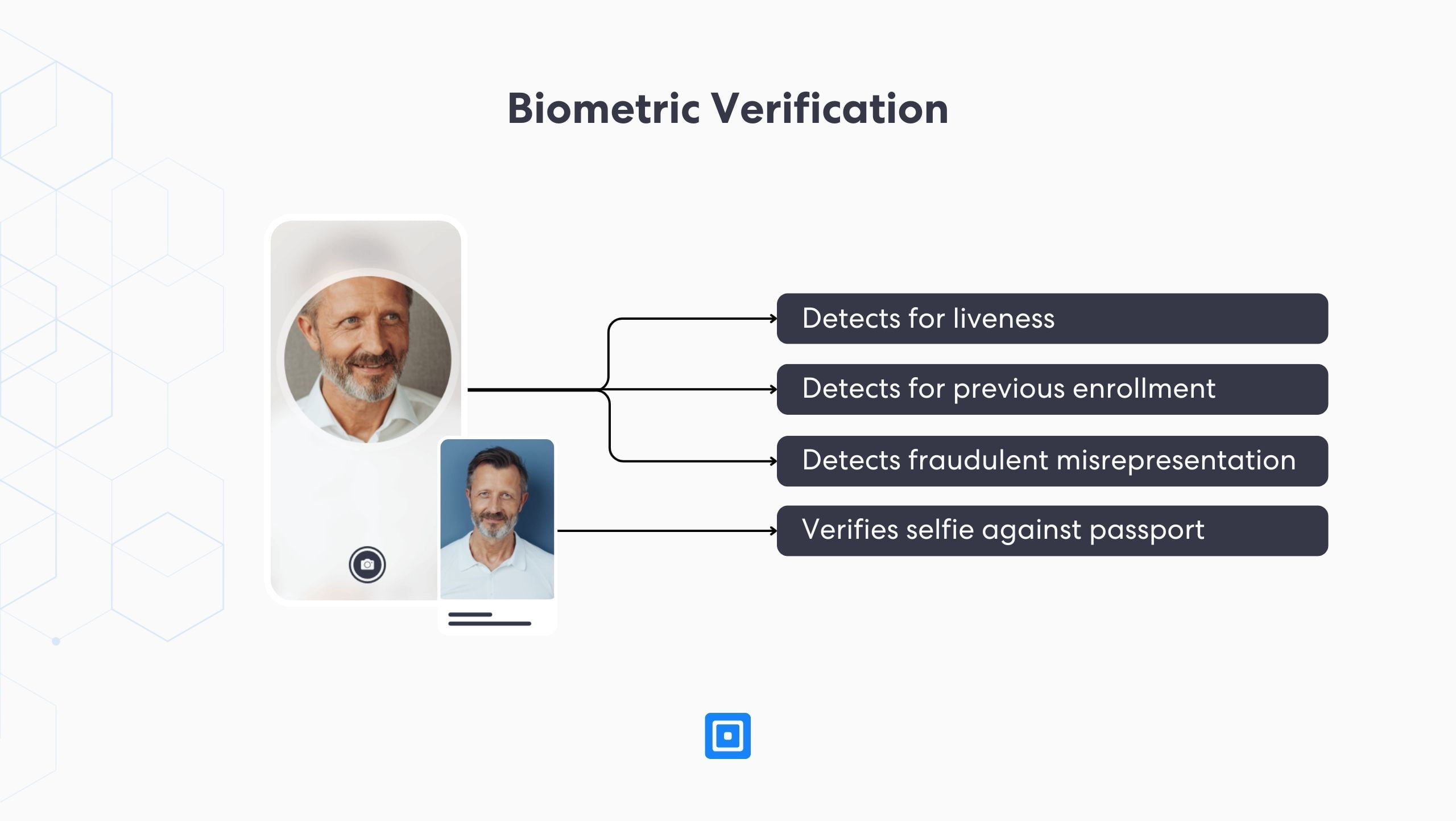

Verificación de selfies

Verificación biométrica Utiliza la biometría y las características faciales para verificar la identidad de un usuario y detectar metodologías fraudulentas a medida que se llevan a cabo, como fraudes deepfake. La verificación de selfies utiliza una tecnología de última generación llamada Presentation Attack Detection (PAD), que crea mapas faciales en 3D, analiza el tono de piel y las microexpresiones, detecta la manipulación de píxeles y garantiza que la imagen del selfie no haya sido manipulada de ninguna manera.

Si su empresa busca una solución, asegúrese de que el proveedor sea Con certificación ISO y detección de vitalidad PAD nivel 2 para garantizar que se está asociando con una solución líder en el mercado. Esto garantiza que su empresa tenga la máxima protección contra cualquier tipo de ataque fraudulento, lo que garantiza que se cumplan los requisitos de cumplimiento en todo el mundo. Obtenga más información leyendo Las ventajas de la verificación biométrica.

Recomendaciones regulatorias

En su informe sobre la Con certificación ISO y detección de vitalidad PAD nivel 2El Comité de Supervisión Bancaria de Basilea (BCBS) analiza que, si bien la digitalización aporta muchas innovaciones y ventajas al sector bancario, también crea ciertas vulnerabilidades que los estafadores pueden explotar.

Los principales reguladores de todo el mundo respaldan las tecnologías de cumplimiento como una solución integral contra el lavado de dinero (AML) para estas vulnerabilidades. Desde el BCBS hasta el Grupo de Acción Financiera (GAFI) y los reguladores locales y nacionales, las tecnologías de cumplimiento son ampliamente recomendadas para potenciar el cumplimiento frente al creciente fraude digital.

Muchos bancos están realizando fuertes inversiones para mejorar sus propias capacidades digitales y mejorar su eficiencia de costos en general.

Esta cita proviene del informe de BCBS sobre la digitalización de las finanzas y se relaciona con cómo los sistemas digitales están mejorando la eficiencia en todas las operaciones de las instituciones financieras, en particular al brindar una experiencia de usuario (UX) elegante, reducir los costos de adquisición de clientes (CAC) y mejorar el cumplimiento normativo.

Por lo tanto, los reguladores no solo están pensando en cómo las tecnologías digitales pueden ayudar a agilizar los esfuerzos de cumplimiento, sino también en cómo pueden unirse como una solución todo en uno para aumentar los márgenes, la productividad y la experiencia del usuario.

Experiencia de usuario más limpia y proceso de incorporación de clientes optimizado

La verificación de identidad digital ayuda a mitigar los errores humanos, lo que aumenta la precisión de las comprobaciones. La verificación también se completa varias veces con rapidez, lo que da como resultado un proceso de incorporación superior para los nuevos clientes.

Una característica destacada de la verificación electrónica de identidad (eIDV) es que se puede completar en menos de 30 segundos, lo que reduce el tiempo que lleva incorporar nuevos usuarios de varios días a menos de un minuto. Además, los procesos automatizados se pueden personalizar para adaptarse al enfoque basado en riesgos (RBA) de su empresa.

En el caso de las empresas que gestionan grandes cantidades de riesgo asociado, es posible ajustar la configuración de automatización para enviar a los nuevos usuarios a un proceso de diligencia debida mejorada (EDD) si su puntuación de riesgo está por debajo de un umbral configurable. Esto permite que las empresas asociadas tomen la iniciativa en lo que respecta a sus acuerdos de cumplimiento.

Acerca de las soluciones de verificación de documentos digitales de ComplyCube

Si su empresa busca verificar documentos en línea, comuníquese con ComplyCube hoy mismo. Con soluciones de verificación líderes en la industria, escalabilidad y precisión inigualables y configuraciones de cumplimiento configurables, se están convirtiendo en la solución ideal para cumplir con las normativas.

Brindan servicios en todo el mundo, operan en más de 220 regiones y aceptan más de 13 000 documentos KYC, lo que brinda un nivel inigualable de cobertura contra el lavado de dinero y KYC. Si su empresa enfrenta estos desafíos, Póngase en contacto con un especialista regulatorio hoy mismo.