Les solutions de vérification d'identité numérique, parfois appelées solutions eIDV ou IDV, deviennent rapidement une pratique KYC courante. Ce processus est primordial, qu’il s’agisse simplement d’identifier un client ou de respecter une réglementation AML de plus en plus stricte.

Il peut être difficile de déterminer quelles qualités les entreprises doivent rechercher dans les solutions de vérification d'identité (IDV). Ce guide explique comment les pratiques eIDV peuvent améliorer considérablement le processus d'intégration des clients d'une entreprise et permettre un processus rationalisé de respect de la réglementation et de gestion des risques opérationnels.

Qu'est-ce que la vérification d'identité numérique ?

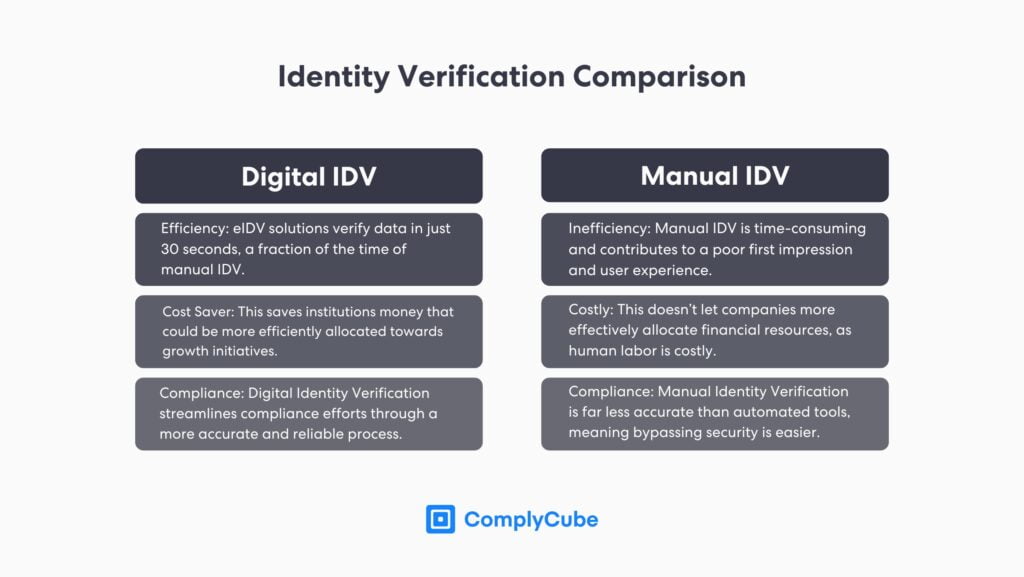

La vérification de l'identité numérique fait référence à l'identification et à l'authentification électroniques des détails de l'utilisateur. Avant l’économie mondiale numérique et axée sur la technologie, l’IDV se faisait manuellement en demandant certains documents KYC et en vérifiant ces informations en personne (pensez à la sécurité du passeport lorsque vous partez en vacances).

Cependant, une telle stratégie est dépassée pour de nombreuses raisons. Les technologies frauduleuses modernes sont extrêmement puissantes. Les documents falsifiés, les deepfakes et autres stratégies basées sur l'IA peuvent donner lieu à des identités en ligne convaincantes, conduisant à des fraudes synthétiques, à des identités inventées et à d'autres éventualités malveillantes.

La vérification de l’identité numérique est-elle l’avenir ?

Les entreprises se tournent désormais vers des outils puissants d’ouverture de compte client afin de suivre le rythme des mouvements des mauvais acteurs. De telles solutions aident les entreprises à prévenir la fraude et le vol d'identité et à garantir la conformité avec les autorités réglementaires compétentes.

La fraude aux nouveaux comptes représente environ 90% de toute fraude à la carte bancaire.

Ce graphique montre que les mesures actuelles de vérification de l’identité font défaut. Alors que les activités frauduleuses continuent d'augmenter et que les méthodes utilisées pour les alimenter deviennent de plus en plus sophistiquées, l'équipe de conformité de chaque entreprise moderne devrait donner la priorité à la transition vers des solutions de vérification d'identité numérique.

Comment IDV Solutions vérifie-t-elle les utilisateurs ?

Il existe de nombreux régulateurs nationaux des marchés financiers dans le monde, chacun ayant son propre ensemble de règles. La plupart de ces organismes de réglementation sont membres du Groupe d'action financière (GAFI). Les ministres du GAFI se sont réunis en avril 2024 lors d’une réunion semestrielle et ont confirmé deux éléments essentiels :

- Leur reconnaissance continue du GAFI en tant que principale voix faisant autorité mondiale en matière de réglementation de la LBC et du CTF.

- Leur soutien financier continu à l'institution mondiale pour garantir un service complet pourra être réalisé lors des évaluations de 2025.

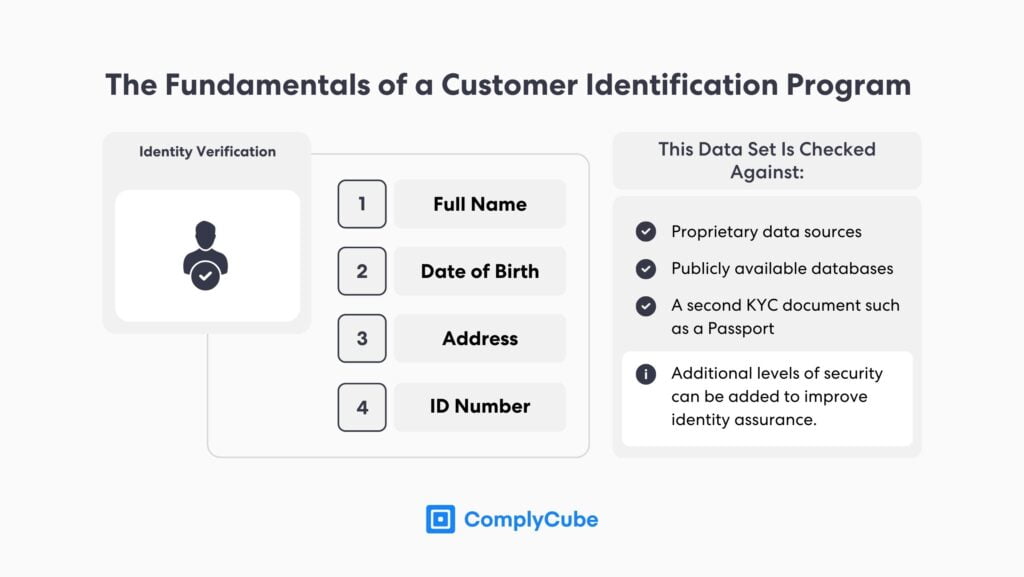

Cela démontre l'importance des recommandations du GAFI et le fait que les entreprises du monde entier devraient s'engager à suivre les conseils qu'elles fournissent. Un message constant du régulateur international est que la technologie devrait être adoptée pour contribuer à la prévention de la fraude, ainsi que l'adoption d'un programme rigoureux d'identification des clients (CIP).

Il existe de nombreux régulateurs financiers aux États-Unis, mais le Financial Crimes Enforcement Network (FinCEN) a joué un rôle déterminant dans le développement de ce que l'on appelle aujourd'hui le Financial Crimes Enforcement Network (FinCEN). Règle CIP finale entre 2003 et 2004.

La règle CIP finale exige que les banques créent un programme d'identification pour obtenir une conviction raisonnable qu'un utilisateur est celui qu'il prétend être. Ce programme comprend l'analyse des données d'identité d'une personne, telles que son nom, son adresse, son numéro de téléphone et sa date de naissance.

Ce programme a été créé en pensant aux institutions financières ; cependant, il a été plus communément adopté par de nombreux autres secteurs à mesure que le monde se numérise de plus en plus. Pour plus d'informations, lisez Qu'est-ce qu'un programme d'identification client (CIP) ?

Quels documents KYC sont nécessaires ?

Les entreprises ont besoin de données clients enrichies, et celles-ci sont obtenues à partir de leurs documents d'identité KYC. L'identité d'une personne est authentifiée en vérifiant son passeport ou son permis de conduire (ou toute pièce d'identité émise par le gouvernement) et en faisant correspondre ce document à son visage via une image de selfie.

Pour y parvenir avec succès, les entreprises doivent être capables de traiter rapidement et avec précision l’un des nombreux documents potentiels. La vérification numérique moderne des comptes nécessite simultanément un volume extrêmement élevé de contrôles ; la vérification manuelle de l’identité ne suffit plus.

Ceci est illustré par les taux d’acquisition de clients de Revolut rien qu’en 2022. L'application super financière mondiale a accueilli 9,8 millions de nouveaux clients, ce qui équivaut à plus de 26 500 nouveaux clients chaque jour.

Avec un chiffre d'affaires annuel augmentant de 45%, et plus de 9,8 millions de nouveaux clients ajoutés, la fusée poursuit son ascension.

L'intégration d'un si grand nombre d'utilisateurs sans échec et sans temps d'arrêt nécessite une solution AML, KYC et IDV extrêmement compétitive. Ces solutions ont contribué à catalyser la capacité de l'entreprise à pénétrer rapidement de nouveaux marchés. Pour plus d’informations sur l’automatisation Know Your Customer, lisez L’importance de la vérification KYC automatisée.

Qu'est-ce que la vérification de l'identité numérique, ou eIDV ?

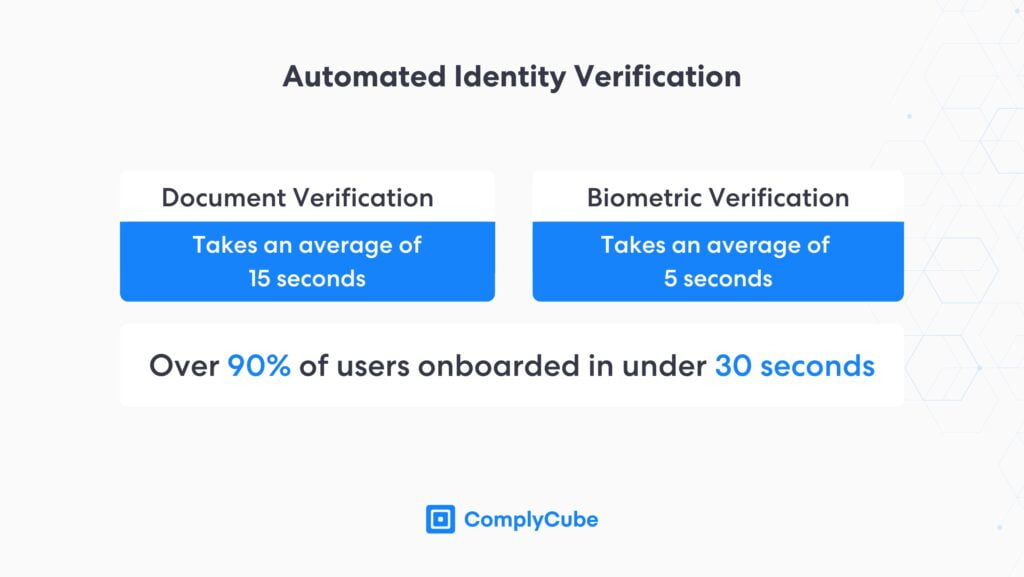

La vérification de l'identité numérique utilise des algorithmes avancés d'apprentissage automatique et l'intelligence artificielle pour extraire les données des clients au moment de leur intégration et les authentifier instantanément. Les moteurs de vérification reçoivent des milliers d’entrées de données, notamment des documents mondiaux et des individus du monde entier, pour créer une IA de vérification impartiale.

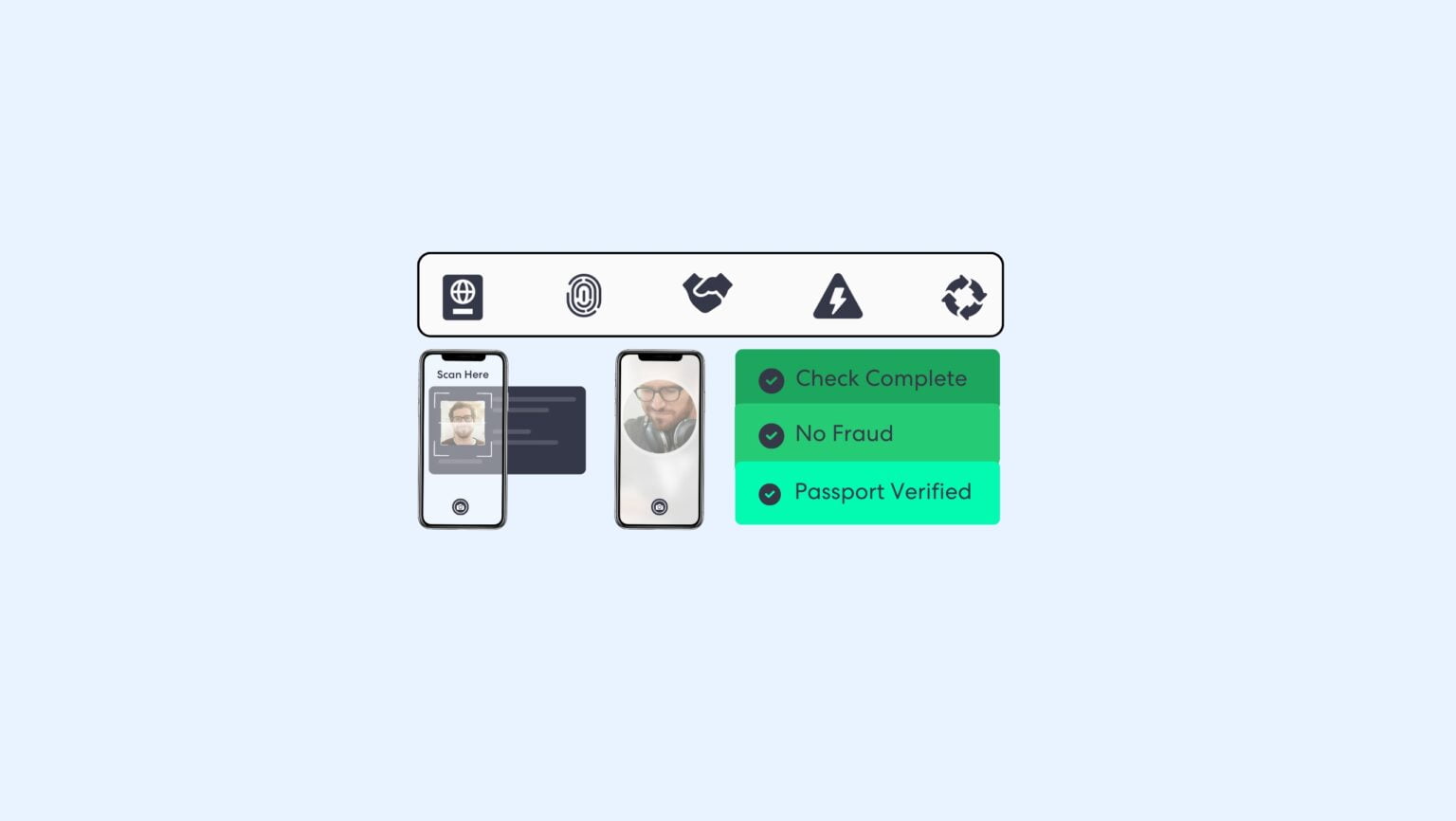

Cette IA alimente le flux de travail IDV, qui consiste généralement en une vérification documentaire et biométrique, offrant une expérience utilisateur transparente. La technologie sophistiquée qui alimente ces processus peut extraire et vérifier les données des utilisateurs en quelques secondes, réduisant ainsi le temps d'acquisition du client à 30 secondes.

Un système IDV peut être renforcé par une vérification d’adresse ou par des contrôles multi-bureaux pour obtenir une plus grande assurance de l'identité. Ces processus sont entièrement personnalisables et programmables, ce qui signifie que les solutions eIDV peuvent être adaptées aux besoins uniques de chaque entreprise.

Pourquoi adopter les systèmes IDV maintenant ?

Les principaux régulateurs du monde entier recommandent de passer à des solutions automatisées basées sur la technologie. Le GAFI encourage cette initiative depuis plusieurs années déjà, et le rapport 2024 du ministère américain de la Justice sur le financement illicite l'a encore corroboré.

Le 5e cycle d'évaluations mutuelles du GAFI débute en 2025 et il est très probable que ces systèmes automatisés joueront un rôle essentiel dans les performances de nombreuses régions. Pour cette raison, de nombreux régulateurs suggèrent d’intégrer en priorité un partenaire AML et KYC.

Solutions eIDV pour un processus d'intégration client rationalisé

Les solutions eIDV permettent aux entreprises de lutter contre les comportements frauduleux et d'améliorer considérablement leur conformité aux réglementations locales et internationales AML et KYC.

Vérification des documents

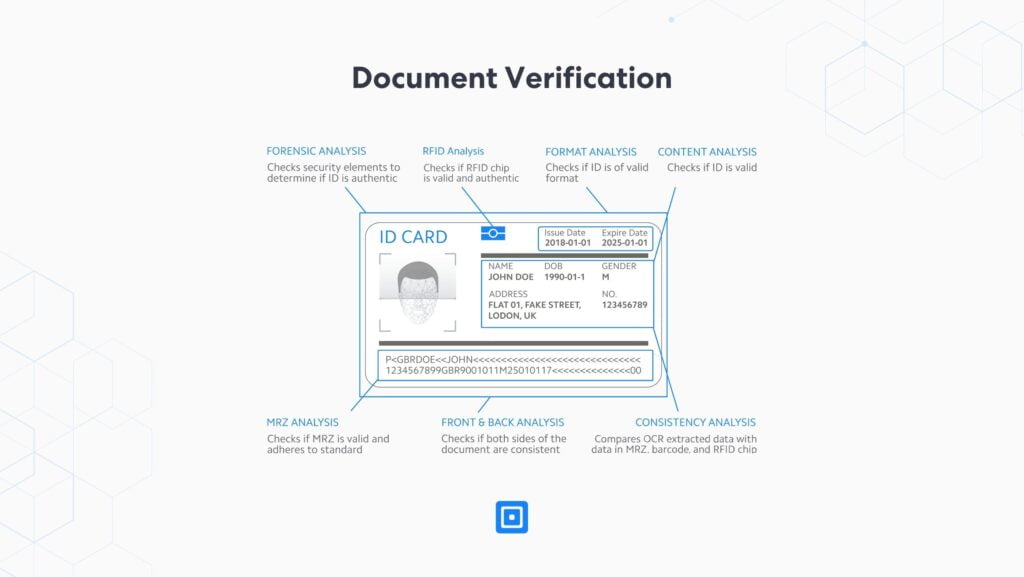

Vérification des documents fournit un haut niveau d’assurance que le document fourni est authentique. Tirant parti de moteurs de vérification personnalisés basés sur l’IA, ces systèmes peuvent analyser rapidement plusieurs points de données critiques simultanément, garantissant ainsi une vérification complète du document.

Les passeports, permis de conduire ou toute pièce d'identité émise par le gouvernement sont créés avec plusieurs fonctionnalités de sécurité spécialement conçues, notamment la technologie de communication en champ proche (NFC). Cette technologie sans fil à courte portée permet l'échange de données entre appareils sans dépendre d'Internet et permet une transaction de données plus précise pour les cartes d'identité et les passeports contenant des puces RFID.

Lorsqu'elles sont numérisées par un appareil compatible NFC, les données cryptées des puces sont lues et validées. Les systèmes de vérification avancés utilisent NFC pour confirmer l'authenticité des documents numériques et garantir la cohérence des données, améliorant ainsi la sécurité et rationalisant la confirmation d'identité. Si votre entreprise recherche une solution d'authentification de documents, lisez Qu'est-ce que la vérification des documents ?

Vérification biométrique

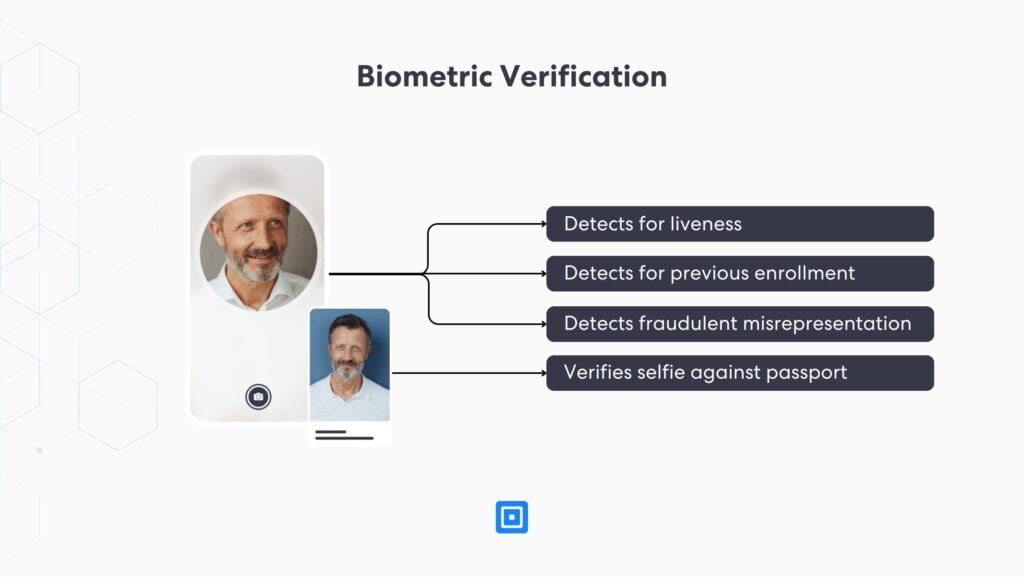

Vérification biométrique est désormais un élément essentiel des programmes modernes d'identification des clients, offrant une garantie élevée de l'identité d'un utilisateur. Il s’agit de faire correspondre un selfie en direct à une photo d’identité et d’utiliser des processus d’apprentissage automatique avancés similaires pour confirmer l’authenticité du selfie.

La détection des attaques de présentation (PAD) est une technologie utilisée pour analyser les traits du visage en 3D, évaluer les textures de la peau, détecter les falsifications et reconnaître les déguisements, tels que les masques. Cette technologie innovante garantit une détection rapide et précise des fausses déclarations, améliorant ainsi l’efficacité et la fiabilité des processus d’intégration des clients.

Vérification d'adresse

Un justificatif de domicile (PoA) analyse des documents tels que les factures de services publics et les relevés bancaires. Il extrait et associe les données personnelles aux données client pour valider le PoA. Une fois complétée numériquement, la géolocalisation du document PoA peut être recoupée avec l'adresse IP de l'utilisateur pour apporter une couche supplémentaire de garantie d'identité.

La preuve d’adresse est un contrôle de plus en plus important pour garantir l’identité. Pour en savoir plus sur la validation IP, la correspondance de géolocalisation et la vérification PoA en Grande-Bretagne, dans les îles Vierges britanniques, à Singapour et à Hong Kong, lisez La pertinence de la vérification de la preuve d’adresse.

Vérification multi-bureaux

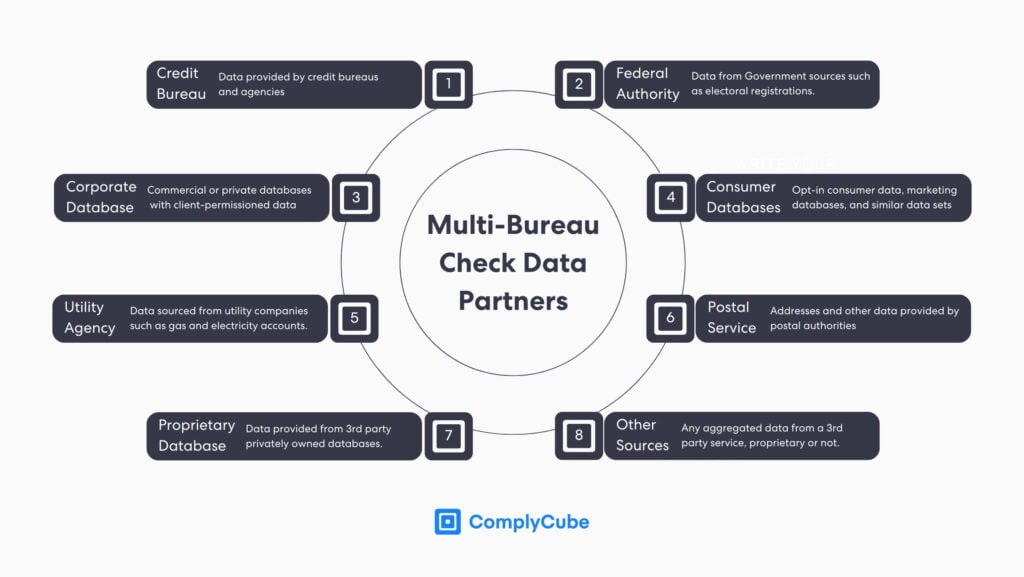

UNE Chèque multi-bureaux renforce la confiance en fournissant une vérification financière et des antécédents approfondie et en examinant simultanément plusieurs sources de données, telles que les agences d'évaluation du crédit. Cette approche approfondit le processus de vérification, qui est généralement utilisé pour renforcer l'assurance de l'identité pour les décisions importantes de l'entreprise, telles que les demandes de prêt.

Le graphique ci-dessous détaille une liste de partenaires de données ComplyCube ; cependant, leur gamme de partenaires ne se limite pas à ces seuls ensembles de données. Plus une entreprise dispose de partenaires de données, plus elle peut fournir un service efficace pour améliorer l'assurance de l'identité.

Avantages de la vérification de l'identité numérique

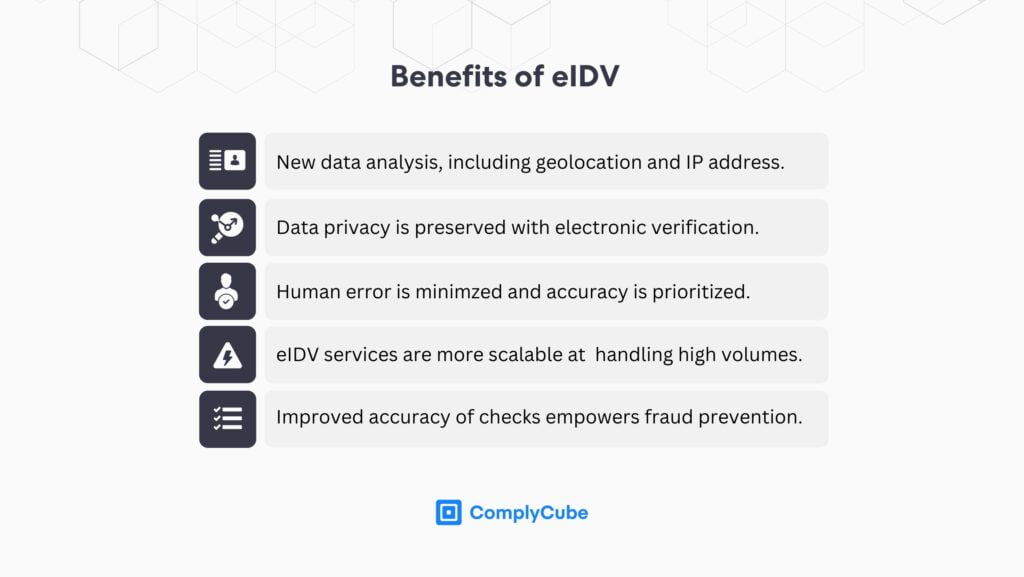

L’avantage de l’adoption des solutions eIDV est de réduire les risques de fraude tout en générant plus de valeur pour les entreprises. La menace constante des fraudeurs sur les marchés traditionnels et émergents a exigé une plus grande précision dans l'analyse des risques.

- La vérification de l'identité numérique ouvre les portes à de nouvelles données. Lorsque les organisations vérifient électroniquement les données des clients, par exemple avec une facture de services publics, la géolocalisation du document peut être comparée à l'adresse IP d'un utilisateur.

- La transaction électronique de ces données réduit le risque de compromission des données. ComplyCube adhère aux lois les plus rigoureuses sur la confidentialité des données, notamment RGPD, OIN 27001, et plein d'autres.

- Ces technologies minimisent l’interférence humaine avec le processus de vérification d’identité. Cela entraîne une réduction significative des erreurs humaines et augmente la vitesse à laquelle les nouveaux clients sont acceptés, révolutionnant ainsi les taux de conversion d'acquisition de clients.

- Une transition numérique permet également un service beaucoup plus évolutif. L'automatisation est au cœur de l'eIDV, et les solutions permettent aux entreprises de minimiser les dépenses en main-d'œuvre tout en accélérant l'intégration.

- Enfin, les solutions IDV automatisées se sont avérées plus précises, renforçant ainsi la capacité d'une entreprise à prévenir la fraude. L'automatisation de ces tâches se poursuit dans le Due Diligence Client (CDD), offrant une procédure KYC transparente et fiable de bout en bout.

À propos de la solution de vérification d'identité numérique de ComplyCube

ComplyCube est un fournisseur de solutions IDV primé, comme en témoignent ses nominations auprès de TrustRadius dans leur catégorie de prix « Best Of ». Cette reconnaissance célèbre le développement que ComplyCube a apporté à ses offres IDV et KYC.

Leurs solutions IDV offrent une approche globale pour gérer les défis multiformes de la vérification d’identité moderne en ligne. Des contrôles biométriques avancés à la vérification multi-bureaux et de documents, ComplyCube fournit aux entreprises les outils nécessaires pour rationaliser l'acquisition de clients, améliorer leur conformité AML et lutter efficacement contre la fraude.

Pour plus d'informations, visitez leur site Web page d'accueil pour parcourir leur suite de solutions IDV. Alternativement, contactez un de leurs agents pour découvrir comment ils peuvent adapter une stratégie de vérification d'identité aux besoins de votre entreprise.