L'adoption des cryptomonnaies a connu une croissance rapide ces dernières années, mais les régulateurs n'ont réagi qu'en 2018, date à laquelle les risques liés au secteur sont devenus évidents. Les entreprises doivent comprendre ces risques et comment une arnaque aux cryptomonnaies peut les exposer à un risque de non-conformité, alors que le blanchiment d'argent et d'autres crimes financiers semblent se développer à l'échelle mondiale.

Le blanchiment de cryptomonnaies pose des défis majeurs aux régulateurs comme aux entreprises. Les criminels utilisent des monnaies numériques comme le Bitcoin pour blanchir des fonds illicites, transférant ainsi les bénéfices d'activités illégales comme le trafic de drogue et le terrorisme vers le système financier légitime. Grâce à des méthodes telles que l'utilisation de mixeurs, les protocoles DeFi et les petites transactions, les acteurs malveillants dissimulent l'origine de leurs fonds, rendant ainsi difficile la traçabilité des adresses illicites.

Malgré les efforts du Groupe d'action financière (GAFI) et du Département d'État américain, la cryptocriminalité demeure une préoccupation croissante. Les affaires de blanchiment d'argent impliquent souvent des criminels utilisant des cryptoactifs pour transférer des valeurs au-delà des frontières, ce qui complique la détection des activités illicites et la protection des marchés financiers légitimes. La lutte contre le blanchiment d'argent et le financement du terrorisme exige une collaboration continue entre les secteurs public et privé. Ce guide explique comment les cryptomonnaies favorisent le blanchiment d'argent et ce que les entreprises peuvent faire pour détecter et prévenir ce phénomène.

Le problème du blanchiment d'argent cryptographique

Les criminels ont blanchi environ $2,8 milliards Les échanges de cryptomonnaies ont commencé en 2019, et cette activité illégale se poursuit encore aujourd'hui. Les plateformes d'échange de cryptomonnaies sont continuellement utilisées pour acheminer des fonds illicites, faciliter l'évasion fiscale et exploiter le système financier, faisant de la lutte contre le blanchiment d'argent une priorité essentielle des cadres juridiques et des conventions internationales.

Pour se conformer à la législation AML, les plateformes de cryptomonnaie doivent adhérer aux organismes chargés de l'application de la loi financière, tels que FinCEN et l'Internal Revenue Service (IRS) en Amérique. Pour ce faire, les échanges cryptographiques doivent mettre en œuvre une stratégie de conformité AML, comprenant une vérification d'identité (IDV) approfondie, une diligence raisonnable client (CDD) et une surveillance continue, y compris la surveillance des transactions.

Comprendre le blanchiment d'argent lié aux cryptomonnaies

Le blanchiment d'argent par cryptomonnaie est un processus complexe et évolutif qui implique l'utilisation de monnaies numériques pour dissimuler l'origine de fonds illicites. Cette pratique constitue une préoccupation majeure pour les forces de l'ordre et les institutions financières, car elle peut faciliter un large éventail d'activités criminelles, notamment le financement du terrorisme et de la prolifération.

Le processus de blanchiment d'argent comprend généralement trois étapes clés : la structuration, la superposition et l'intégration. La structuration, également appelée « smurfing », consiste à décomposer des transactions importantes en transactions plus petites afin d'échapper à la détection des autorités de régulation. La superposition consiste à transférer des fonds via plusieurs comptes ou juridictions afin d'en masquer l'origine, rendant ainsi difficile la traçabilité des fonds par les enquêteurs. Enfin, l'intégration consiste à intégrer les fonds illicites au système financier légitime, souvent par le biais d'investissements ou d'achats apparemment légaux.

Les cryptomonnaies comme le Bitcoin et l'Ethereum ont facilité le blanchiment d'argent par les criminels grâce à leur haut degré d'anonymat et à la facilité de leurs transferts transfrontaliers. Cependant, les forces de l'ordre et les institutions financières ne restent pas les bras croisés. Elles luttent activement contre le blanchiment d'argent par cryptomonnaies en appliquant des réglementations strictes en matière de lutte contre le blanchiment d'argent (LAB) et en exploitant des technologies avancées, telles que l'analyse blockchain, pour suivre et détecter les transactions illicites. Ces efforts sont essentiels pour prévenir l'utilisation abusive des monnaies numériques et protéger l'intégrité du système financier.

Cas de blanchiment d'argent lié aux cryptomonnaies

Ces processus constituent la base d'une stratégie rigoureuse de connaissance du client (KYC), essentielle à la mise en œuvre des procédures de lutte contre le blanchiment d'argent (LBC). Les cellules de renseignement financier (CRF) jouent un rôle crucial dans ces processus, collaborant avec les forces de l'ordre pour suivre et prévenir les flux de fonds illicites. Les solutions KYC existent pour faciliter la conformité avec les organismes de réglementation et prévenir la criminalité financière. Une partie du processus KYC consiste à vérifier la légitimité des comptes financiers des clients afin d'empêcher le stockage de fonds illicites.

Ces développements illicites créent une urgence pour des exigences AML et KYC plus strictes qui sont conformes aux normes internationales, comme la loi sur le secret bancaire et la règle de voyage du FinCEN. Pour plus d'informations sur les règles de voyage et le blanchiment d'argent crypto, lisez La règle de voyage cryptographique : la nécessité d'un logiciel de conformité AML.

Le 13 juillet, La police britannique a annoncé ils avaient confisqué environ $250 millions de crypto-monnaie impliqués dans une opération de blanchiment d'argent en cours. Cela en a fait l'une des plus importantes saisies de cryptos jamais réalisées. Cela faisait suite à une confiscation de $160 millions de crypto-monnaies effectuée trois semaines seulement auparavant.

Mauvais acteurs et cryptocriminalité

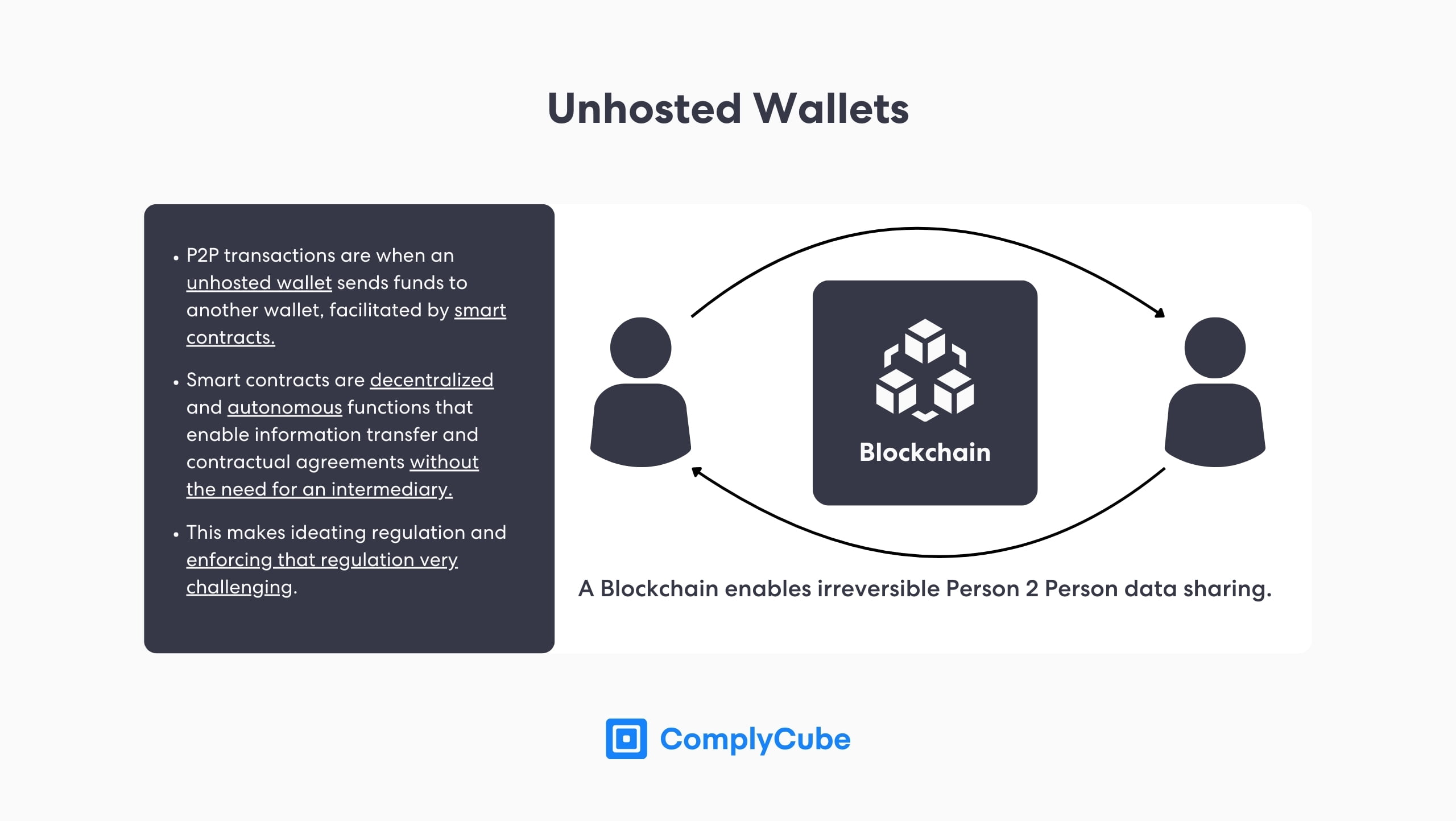

Comparées aux institutions financières traditionnelles, les cryptomonnaies sont décentralisées et présentent de faibles barrières à l'entrée. Leur caractère anonyme facilite leur transfert transfrontalier, ce qui pose des défis importants pour la protection des systèmes financiers contre les activités illicites.

Il y a toutefois une bonne nouvelle. La réglementation anti-blanchiment d'argent (AML) s'attaque de plus en plus efficacement à ce problème. On estime aujourd'hui que moins de 11 TP6T de toutes les transactions en cryptomonnaies sont liées à des activités illégales, contre 351 TP6T en 2012. Cette baisse est en grande partie due à la mise en conformité des entreprises avec la réglementation AML et à leur apprentissage de la détection des signaux d'alerte liés au blanchiment d'argent.

Concentration des activités de blanchiment d'argent

Le blanchiment d'argent est souvent concentré dans certaines régions ou certains pays où l'environnement réglementaire est faible ou corrompu. Ces zones offrent aux criminels un refuge sûr pour blanchir leurs fonds illicites et servent de plateformes pour le transfert de ces fonds vers d'autres régions du monde.

Plusieurs facteurs contribuent à la concentration des activités de blanchiment d'argent dans ces régions. L'absence de réglementation efficace en matière de lutte contre le blanchiment d'argent permet aux criminels d'opérer en toute impunité. La corruption au sein des administrations locales et des forces de l'ordre aggrave encore le problème, créant un environnement propice au développement d'activités illicites. De plus, la présence de groupes criminels organisés dans ces régions facilite le blanchiment d'argent à grande échelle.

Les plateformes d'échange de cryptomonnaies non conformes jouent également un rôle important dans cette concentration. Elles peuvent servir de canal pour les fonds illicites, permettant aux criminels de convertir leurs gains illicites en monnaies numériques et de les intégrer au système financier légitime. En exploitant ces failles du système financier mondial, les blanchisseurs d'argent peuvent poursuivre leurs opérations avec un risque minimal d'être détectés.

Politiques de lutte contre le blanchiment d'argent en matière de cryptographie

Le Groupe d’action financière (GAFI) et l’UE incluent désormais les entreprises de cryptographie dans leurs lignes directrices, aux côtés d’autres institutions financières traditionnelles. Cela signifie que les membres européens et non européens exigent que les entreprises de cryptographie se conforment aux normes AML. Ne pas le faire pourrait entraîner des amendes, des sanctions ou une peine de prison.

Pour savoir si votre entreprise est concernée, vérifiez si votre pays a transposé la réglementation du GAFI dans sa législation nationale.

Tactiques et techniques sophistiquées

Les blanchisseurs d'argent sophistiqués emploient diverses tactiques et techniques avancées pour échapper à la détection et dissimuler l'origine de leurs fonds illicites. Une méthode courante consiste à recourir à des sociétés écrans, des fiducies et d'autres structures financières complexes. Ces entités peuvent être utilisées pour créer des couches de transactions qui compliquent la traçabilité des flux financiers par les enquêteurs.

Outre ces structures financières, les blanchisseurs d'argent utilisent souvent des technologies avancées, telles que le chiffrement et l'anonymisation, pour dissimuler leur identité et l'origine de leurs fonds. Ces technologies peuvent compliquer le suivi et l'identification des transactions financières suspectes par les forces de l'ordre.

Les blanchisseurs d'argent emploient également diverses méthodes pour superposer et intégrer leurs fonds illicites. Ils peuvent notamment utiliser plusieurs comptes, devises et juridictions pour transférer de l'argent et en dissimuler l'origine. Ils peuvent également utiliser de fausses factures, reçus et autres documents pour créer une trace écrite semblant légitime.

Grâce à ces tactiques et techniques sophistiquées, les blanchisseurs d'argent peuvent dissimuler efficacement leurs activités et intégrer leurs fonds illicites au système financier légitime. Il est donc d'autant plus important pour les institutions financières et les forces de l'ordre de rester vigilantes et d'utiliser des technologies et des stratégies avancées pour lutter contre le blanchiment d'argent.

Les signaux d'alarme à surveiller en matière de blanchiment d'argent cryptographique

Les criminels utilisent de nombreuses stratégies pour blanchir leur argent avec des cryptomonnaies, le véhicule le plus prédominant du secteur étant les échanges de cryptomonnaies. Une partie de la surveillance des signaux d'alarme AML implique d'être vigilant face aux signes d'usurpation d'identité, car il s'agit d'une méthode largement utilisée dans les délits financiers pour blanchir de l'argent. Même si un seul signal d’alarme ne suffit pas à déterminer une activité criminelle, plusieurs signaux d’alarme détectés en combinaison devraient déclencher d’autres mesures.

Selon la dernière Rapport du GAFI à partir de 2020, voici cinq signaux d'alarme courants que les entreprises de cryptographie doivent surveiller :

- Modèles de transaction inhabituels

- Risques géographiques

- Profils d'utilisateurs suspects

- Anonymat

- Source de fonds

Modèles de transaction inhabituels

Des schémas irréguliers liés à la taille, à la fréquence ou au type de transactions cryptographiques peuvent être des signaux d'alarme indiquant une activité de blanchiment d'argent, notamment :

- Clients effectuant plusieurs transferts de grande valeur dans un court laps de temps, comme une période de 24 heures

- Structurer les montants des transactions pour qu'ils tombent en deçà des seuils de déclaration

- Dépôt de fonds sur des comptes avec de la monnaie volée préalablement identifiée

- Transfert de crypto vers des fournisseurs de services situés dans des zones à faibles normes de réglementation

- Transferts fréquents de gros montants de plusieurs comptes vers un seul compte

- Retrait immédiat des dépôts sans aucun historique de transactions, en particulier lorsque des sommes importantes sont vidées de comptes nouvellement ouverts.

- Conversion de dépôts cryptographiques dans de nombreuses devises avec un montant élevé de frais encourus, même en échangeant à perte

- Conversion de sommes substantielles de monnaie fiduciaire en crypto sans prémisse commerciale raisonnable

Risques géographiques

Les criminels impliqués dans le blanchiment d'argent exploitent les pays dont la réglementation concernant les actifs numériques est faible. Soyez donc à l'affût de :

- Les fonds cryptographiques sont transférés vers des bourses ou des fournisseurs de services situés dans des régions où la réglementation AML est inadéquate ou inexistante

- Les clients qui envoient ou reçoivent des fonds d'échanges situés dans d'autres pays que celui dans lequel le client vit ou opère

- Clients qui établissent des adresses commerciales dans des pays qui n'ont pas de rapports d'activité suspecte selon les normes du GAFI

L'anonymat utilisé pour blanchir de l'argent

Les cryptomonnaies utilisent une technologie avancée pour protéger les utilisateurs et les plateformes d'échange contre les violations de données. Les acteurs illicites exploitent souvent les ponts inter-chaînes à des fins de blanchiment d'argent, transférant et convertissant des fonds illicites sur différentes blockchains. Cependant, cela complique la tâche des régulateurs lorsqu'il s'agit de détecter les activités frauduleuses ou de déterminer quelles transactions de cryptomonnaies pourraient contenir des fonds illicites. Néanmoins, certains indicateurs peuvent alerter les enquêteurs :

- Les clients qui transfèrent des fonds des blockchains publiques vers des bourses où les fonds sont immédiatement convertis en pièces de confidentialité

- Clients sans licence qui agissent en tant que fournisseurs de services cryptographiques

- Utilisateurs qui effectuent régulièrement des transactions de grande valeur sur des échanges cryptographiques peer-to-peer (P2P), en particulier ceux sans licence

- Transactions fréquentes ou à volume élevé sur des plateformes qui offrent des services de mixage crypto pour masquer l'origine des fonds

- Clients qui effectuent fréquemment des transactions de grande valeur sur des plateformes qui ne respectent pas les normes internationales de connaissance du client (KYC) ou les procédures de diligence raisonnable à l'égard de la clientèle (CDD)

- Transactions multiples impliquant des guichets automatiques cryptographiques, souvent situés dans des zones présentant des risques connus de criminalité financière

- Utilisation de proxys ou d'autres services destinés à dissimuler des adresses IP et des noms de domaine lors de l'inscription à un échange

Comportement suspect des utilisateurs et acteurs illicites

Les entreprises doivent intercepter les clients dont les documents d’identification sont insuffisants ou falsifiés au stade KYC. En outre, il existe différents types de comportements suspects que les entreprises devraient marquer comme des activités de blanchiment d’argent et des signaux d’alarme :

- Transactions provenant d'adresses IP ou de domaines non fiables qui diffèrent du pays dans lequel le client opère ou réside

- Plusieurs portefeuilles cryptés contrôlés par la même adresse IP

- Utilisation régulière de crypto-monnaies liées à des comportements frauduleux ou à des stratagèmes de Ponzi

- Clients qui changent souvent leurs coordonnées et leurs informations d'identification

- Clients utilisant plusieurs adresses IP pour effectuer des transactions ou accéder à des plateformes de cryptographie

- Les clients qui effectuent souvent des transactions avec les mêmes expéditeurs ou destinataires, entraînant des gains ou des pertes importants, pourraient être signalés comme des adresses illicites

- Les expéditeurs qui ne possèdent pas une compréhension pratique de la crypto-monnaie (y compris, mais sans s'y limiter, les personnes âgées) mais qui effectuent toujours des transactions régulières ou de grande valeur

- Les clients effectuant des achats substantiels de crypto-monnaie au-delà de leurs moyens financiers établis

Source des fonds

Les sources de financement peuvent identifier de nombreuses opérations de blanchiment d'argent. Par exemple, l'un des éléments suivants devrait déclencher un drapeau rouge :

- Fonds impliquant des comptes liés à des acteurs illicites connus et à des opérations illégitimes telles que la fraude, les ransomwares, l'extorsion, les marchés du darknet ou les sites de jeux illégaux

- Portefeuilles crypto connectés à plusieurs cartes de crédit qui retirent des sommes importantes de monnaie fiduciaire

- Fonds provenant d'offres initiales de pièces (ICO) qui peuvent être frauduleuses, de services de mixage tiers ou de plates-formes non conformes aux normes AML

- Des dépôts substantiels qui sont convertis directement en pièces de confidentialité ou retirés dans une autre monnaie fiduciaire

Comment les plateformes d'échange de cryptomonnaies peuvent prévenir le financement du terrorisme et le blanchiment d'argent

Quelle est la prochaine étape une fois que votre entreprise est familiarisée avec les différents signaux d’alarme en matière de lutte contre le blanchiment d’argent (LBC) ?

Mieux vaut prévenir que guérir. Supposons qu'une bourse conforme ait mis en place une politique de confidentialité appropriée. Approche fondée sur le risque. Dans ce cas, il est déjà sur la bonne voie pour lutter contre les menaces de blanchiment d'argent en utilisant une méthodologie recommandée par le GAFI.

De plus, tout programme de conformité d'entreprise crypto doit inclure les fonctionnalités suivantes :

- Un robuste processus CDD pour identifier les clients et les affecter à leurs catégories de risques associées

- Dépistage des sanctions assurer la conformité avec les listes mises à jour concernant les sanctions internationales et personnes politiquement exposées (PEP).

- Surveillance médiatique défavorable des clients qui figurent dans des reportages négatifs

- Un puissant moteur de détection des comportements suspects par IA pour débusquer les mauvais acteurs

- Contrôle d’identification biométrique de pointe.

- Contrôles KYC/AML linguistiques et phonétiques avancés

La plate-forme cloud SaaS de ComplyCube peut aider les entreprises Crypto à automatiser ces flux de travail AML et KYC. Il comprend un ensemble flexible d'outils et d'API pour résoudre les problèmes répertoriés ci-dessus et offre aux clients une expérience sans friction qui renforce la confiance des utilisateurs.

Avec l'essor continu de la crypto-monnaie, la possibilité pour les criminels d'en faire un usage abusif augmentera également. Par conséquent, les entreprises de cryptographie doivent mettre en œuvre une plate-forme KYC à la pointe de la technologie capable de gérer le processus de vérification des utilisateurs pour se concentrer sur leur cœur de métier.