Les cabinets comptables, comme toutes les institutions financières, ont une grande responsabilité en matière de conformité à la lutte contre le blanchiment d'argent. Le blanchiment d'argent est un crime grave qui peut rapidement ternir la réputation d'une organisation. Des organisations internationales telles que le Groupe d'action financière (GAFI), le Fonds monétaire international (FMI), l'Organisation internationale de police criminelle (Interpol) et d'autres veillent à ce que les mandats mondiaux soient respectés et que les programmes de lutte contre le blanchiment d'argent sous-évalués soient rapidement mis au jour. Le meilleur logiciel de lutte contre le blanchiment d'argent pour les comptables et les professionnels de la finance est celui qui offre des contrôles de connaissance du client (KYC) et de diligence raisonnable renforcée (EDD) alimentés par l'IA, ainsi qu'une surveillance continue et des évaluations des risques individuels.

Qui réglemente la conformité AML pour les comptables au Royaume-Uni ?

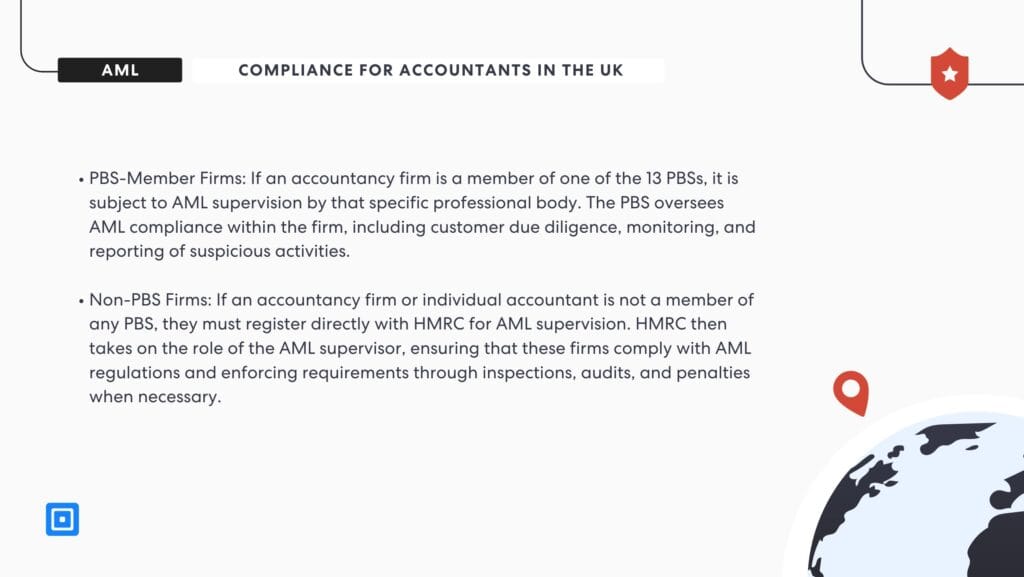

Actuellement, le Royaume-Uni compte 25 autorités de contrôle de la lutte contre le blanchiment d’argent, dont trois sont des autorités statutaires. Il s’agit de la Financial Conduct Authority (FCA), de la Gambling Commission et de HM Revenue & Customs (HMRC). Ces autorités de contrôle sont légalement habilitées à faire respecter les règles de lutte contre le blanchiment d’argent, à mener des inspections et à imposer des sanctions en cas de non-respect.

En plus de ces organismes, 22 autres, connus sous le nom de Professional Body Supervisors (PBS), existent et sont responsables de la surveillance de la lutte contre le blanchiment de capitaux des avocats et des cabinets comptables au Royaume-Uni. Neuf PBS existent pour le secteur juridique et 13 pour les cabinets comptables.

Entreprises membres du PBS:Si un cabinet comptable est membre de l'un des 13 PBS, il est soumis à la surveillance de la lutte contre le blanchiment d'argent par cet organisme professionnel spécifique. Le PBS supervise la conformité de la société à la lutte contre le blanchiment d'argent, y compris la diligence raisonnable à l'égard de la clientèle, la surveillance et le signalement des activités suspectes.

Entreprises non-PBS:Si un cabinet comptable ou un expert-comptable individuel n'est pas membre d'un PBS, il doit s'enregistrer directement auprès du HMRC pour la surveillance de la lutte contre le blanchiment d'argent. Le HMRC assume alors le rôle de superviseur de la lutte contre le blanchiment d'argent, en veillant à ce que ces entreprises se conforment à la réglementation de la lutte contre le blanchiment d'argent et en appliquant les exigences par le biais d'inspections, d'audits et de sanctions si nécessaire.

Obligations en matière de lutte contre le blanchiment d'argent dans le secteur

Les cabinets comptables sont légalement tenus de se conformer aux règlements de 2017 sur le blanchiment d'argent, le financement du terrorisme et le transfert de fonds (informations sur le payeur), qui ont été modifiés en 2019. Ces règlements exigent la vérification de l'identité, le profilage des risques, le signalement des activités suspectes, la diligence raisonnable à l'égard de la clientèle, la surveillance continue, etc. Cependant, différentes organisations doivent répondre à ces exigences avec des processus différents, car les besoins spécifiques de chaque entreprise pour répondre à ces exigences réglementaires doivent être pris en charge.

L'Institut Royal des Services Unis (RUSI), le principal groupe de réflexion sur la défense et la sécurité au Royaume-Uni, déclare : « La grande variété de taille et de profil de risque des entreprises opérant dans les deux secteurs présente des défis importants tant pour la mise en œuvre de la Les LMR et la surveillance de la LBC. Bien que la taille de l'entreprise ne soit pas nécessairement liée au risque des services qu'elle propose, la nature des risques de blanchiment d'argent auxquels un cabinet d'avocats du « cercle magique » est exposé sera très différente de celle des risques auxquels un petit avocat de quartier est exposé. Il en va de même dans le secteur de la comptabilité.

La meilleure solution logicielle de lutte contre le blanchiment d'argent pour les comptables doit être adaptable aux besoins de l'entreprise, car une solution unique ne suffit pas pour éviter la non-conformité. Une évaluation des risques à l'échelle de l'entreprise peut être nécessaire pour identifier les mesures de conformité nécessaires qui sont propres à cette organisation. Par exemple, une grande entreprise spécialisée dans les clients fortunés ou les transactions internationales peut donner la priorité au filtrage en temps réel par rapport aux listes de sanctions, tandis qu'un petit cabinet local peut se concentrer sur des contrôles efficaces de diligence raisonnable à l'égard de la clientèle (CDD) et des processus simples de vérification d'identité.

Chaque entreprise Conformité à la LBC doit également être unique.

David Winch, conseiller en matière de LBC et d'intégration chez MLRO Support Ltd, déclare : « Chaque cabinet comptable est unique, notamment parce que les associés qui le composent ont une expérience, des connaissances et des intérêts uniques », a déclaré Winch. « À mon avis, les compétences de chaque cabinet Conformité à la LBC doit également être unique. » Pour en savoir plus sur la réglementation britannique en matière de lutte contre le blanchiment d'argent, lisez « Atteindre la conformité : réglementation britannique en matière de lutte contre le blanchiment d’argent. »

Intégration des clients auprès d'un fournisseur de logiciels AML

L'intégration des clients doit toujours s'appuyer sur un processus KYC sophistiqué, car il peut aider les entreprises à signaler rapidement les risques potentiels. En effectuant des vérifications d'identité, des contrôles des médias négatifs, des vérifications des bénéficiaires effectifs, des contrôles des sanctions, etc., les comptables s'assurent que leurs clients ne participent pas à des activités illicites qui pourraient ternir leur réputation. Pour plus d'informations sur les contrôles KYC et AML, lisez « KYC vs AML : quelle est la différence ? »

Les nouveaux clients doivent se soumettre à des procédures de lutte contre le blanchiment d'argent contrôlées par un responsable des rapports sur le blanchiment d'argent (MLRO). Cela permet une intégration rapide et facile tout en minimisant les risques en vérifiant leurs antécédents et leur identité.

Les logiciels de lutte contre le blanchiment d’argent qui filtrent efficacement les nouveaux clients peuvent permettre aux entreprises de se développer rapidement, car le KYC basé sur l’IA peut être effectué en quelques minutes. Les clients peuvent être intégrés rapidement et efficacement sans avoir à se soucier de la non-conformité. En outre, ces plateformes peuvent également garantir que les exigences en matière de confidentialité des données (telles que le RGPD britannique) sont respectées.

Il peut être difficile pour les entreprises de trouver le juste équilibre entre la conservation des données clients, comme l’exigent les normes de conformité réglementaire, et le respect des lois sur la confidentialité des données. Le bon fournisseur de logiciels de lutte contre le blanchiment d’argent protégera une organisation contre ce problème.

Solutions logicielles de comptabilité AML de ComplyCube

ComplyCube est une plateforme leader en matière de KYC et de LBC, dotée d'une connaissance approfondie du paysage réglementaire britannique et des besoins des entreprises individuelles. Les comptables britanniques peuvent trouver les procédures logicielles adaptées pour exécuter les contrôles LBC selon leurs besoins dans leurs solutions, avec des exigences de diligence en fonction des types de clients.

Répondez aux exigences réglementaires grâce à des outils complets pour mettre en œuvre les procédures AML les plus sophistiquées, réduisant ainsi considérablement les risques de non-conformité et de criminalité financière. Les solutions logicielles AML adaptées à un cabinet comptable diffèrent de celles d'un autre, c'est pourquoi les solutions de ComplyCube sont hautement personnalisables.

Pour plus d'informations sur la façon de mettre en œuvre le meilleur logiciel AML pour les comptables avec ComplyCube, contactez l'un de leurs experts en conformité.