Les criminels financiers continuent d'employer des méthodes plus innovantes pour faciliter l'identification frauduleuse des clients, ce qui conduit au renforcement des exigences KYC pour les banques et au développement de solutions antifraude. Les solutions KYC et AML destinées aux banques jouent un rôle de plus en plus important dans la lutte contre le blanchiment d'argent et le financement du terrorisme.

Ce guide évaluera les défis auxquels les banques sont confrontées à la suite de réglementations KYC de plus en plus complexes, en mettant en lumière certains des principaux décideurs politiques internationaux en matière de financement du terrorisme.

Qu’est-ce que le KYC ?

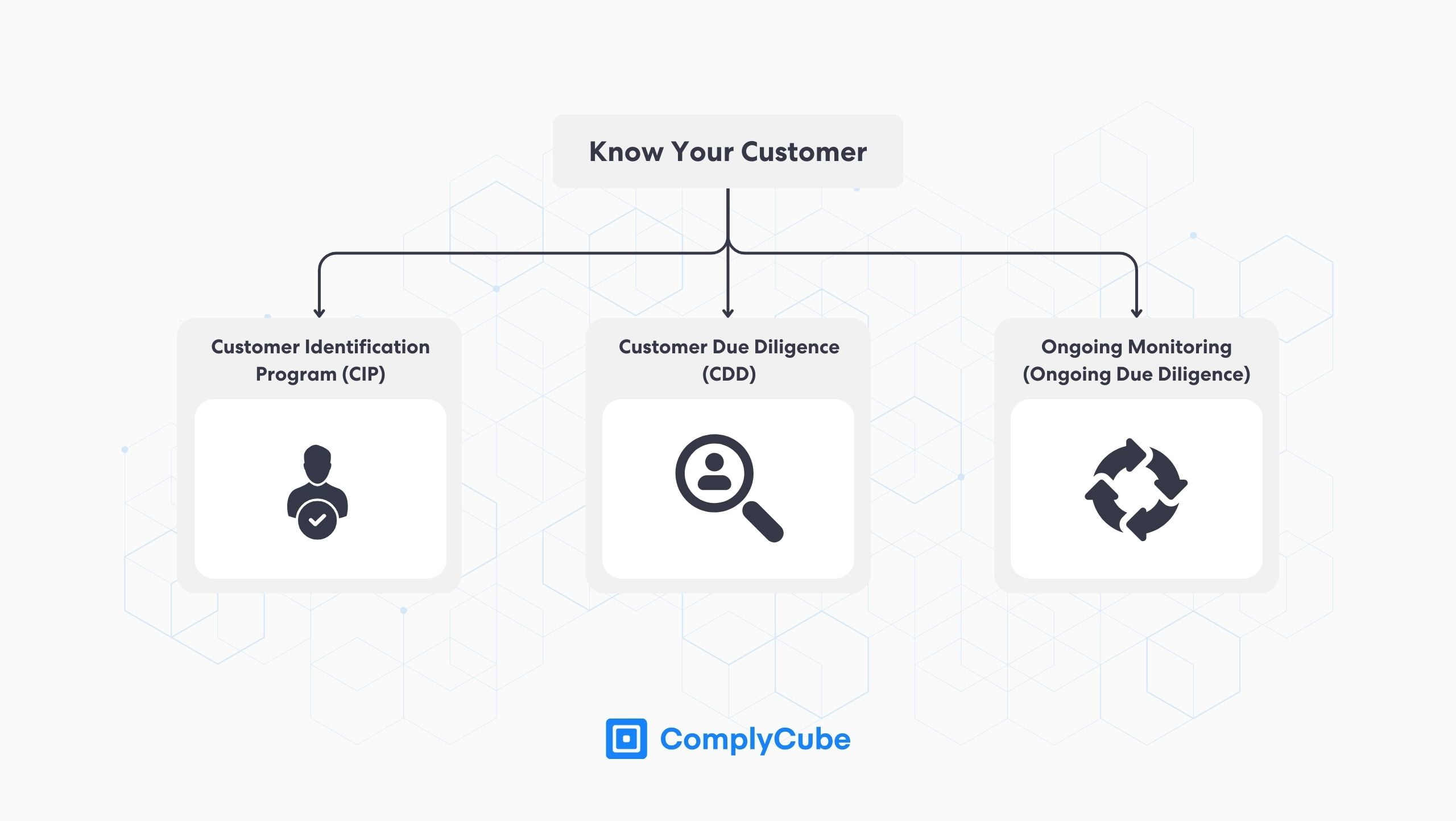

Connaître votre client est un terme général désignant la véritable identification des clients. Ce processus comprend un certain nombre de pratiques qui garantissent que les utilisateurs ne sont pas seulement ceux qu'ils prétendent être, mais ne constituent pas une menace pour votre entreprise. KYC identifie un utilisateur, effectue une diligence raisonnable et effectue des contrôles de surveillance en permanence pour s'assurer qu'il reste une personne avec laquelle votre entreprise aimerait être associée.

Dans le cas du KYB (Know Your Business), des processus très similaires sont menés dans le but de découvrir la propriété effective d'une institution. Toutefois, cela peut constituer un défi de taille, car les entreprises ayant quelque chose à cacher peuvent le faire de manière visible à travers diverses sociétés écrans.

Dans le secteur bancaire, les principes Know Your Customer sont indispensables pour maintenir l’intégrité financière et assurer la conformité réglementaire. Les banques sont le fer de lance des efforts visant à protéger le secteur financier et représentent donc le summum de la sécurité des institutions financières (IF). Pour en savoir plus sur les principes Know Your Customer, lisez Processus global de vérification KYC en 3 étapes.

Les défis du KYC bancaire

Le véritable défi de la vérification de la connaissance de votre client ou de votre entreprise dans le secteur bancaire est la complexité croissante des systèmes conçus pour masquer la véritable identité, les véritables bénéficiaires effectifs et les véritables motivations.

Les régulateurs mondiaux mettent fréquemment à jour leurs directives sur la manière dont les banques devraient atténuer le risque de blanchiment d’argent. Les banques doivent adhérer aux réglementations financières les plus strictes imposées par les organisations fédérales. Aux États-Unis, il s’agit du FinCEN (le Financial Crimes Enforcement Network) et de son BSA (Bank Secrecy Act) et de sa Final Rule.

Régulateurs américains KYC et AML

La BSA autorise le Département du Trésor à imposer des politiques particulières aux institutions financières sur la manière dont elles signalent les transactions suspectes, les données et d'autres facteurs afin de détecter et de prévenir le blanchiment d'argent.

Règle finale du FinCEN concernant la diligence raisonnable à l'égard des clients (CDD) précise que les banques doivent :

Identifier et vérifier leurs clients

Identifier et vérifier les bénéficiaires effectifs des entreprises qui ouvrent un nouveau compte

Comprendre la nature de la relation client pour établir un profil de risque précis

Effectuer une surveillance continue pour prévenir et signaler les activités malveillantes et mettre à jour les profils utilisateur

Exigences KYC pour les banques au Royaume-Uni

Au Royaume-Uni, il existe deux forces de régulation clés : la FCA (Financial Conduct Authority) et la PRA (Prudential Regulatory Authority). Bien que les deux jouent un rôle déterminant dans la prise de décision en matière de politique financière britannique, la FCA a un impact plus important sur la réglementation AML.

L’Autorité de régulation prudentielle se concentre davantage sur le bien-être opérationnel des banques, notamment sur leur solvabilité, leur liquidité et leur capacité à résister aux turbulences financières. Cela signifie que la PRA est chargée de garantir que les banques britanniques ont la capacité de contribuer à la croissance économique à un niveau compétitif à l’échelle internationale.

La Financial Conduct Authority a une responsabilité bien plus importante en matière de conformité AML et KYC. Ils sont responsables de la création et de la mise en œuvre des politiques CTF (contre-financement du terrorisme) et de lutte contre le blanchiment d'argent (AML) dans tout le Royaume-Uni.

Le régulateur établit des lois claires concernant la conformité AML et KYC, telles que les programmes de diligence raisonnable envers la clientèle (CDD). influencé par les normes mondiales fixées par le Groupe d’action financière (GAFI). L’année 2024 marque déjà un regain d’attitude au Royaume-Uni pour prendre le contrôle de la politique de blanchiment d’argent et réduire la criminalité financière.

Ceci est mieux démontré au début de 2024 par Maison des Entreprises qui ont commencé à déployer leur infrastructure améliorée pour détecter la fraude et le blanchiment d’argent. Pour plus d'informations sur ce développement, consultez les ComplyCube Publication LinkedIn.

Exigences KYC de l’UE pour les banques

Le programme AML de l'Union européenne (UE) est régi par deux institutions principales, l'ABE (Autorité bancaire européenne) et la Commission européenne. Ces deux décideurs politiques sont, une fois de plus, influencés par le GAFI.

L'ABE a une responsabilité interjuridictionnelle dans l'ensemble du secteur bancaire européen afin de garantir que ses normes en matière de blanchiment d'argent sont respectées dans l'ensemble du système financier de l'UE. Il s’agit notamment de politiques telles que la réglementation des marchés de crypto-actifs (MiCAR), mais plus particulièrement du secteur bancaire, de la loi européenne anti-blanchiment d’argent de 2020 ou de la loi anti-blanchiment d’argent de l’UE de 2020. AMLD (Directive Anti-Blanchiment).

La Commission européenne amplifie le travail effectué par l'ABE. Cet organisme discerne les lacunes potentielles dans la conformité AML en effectuant des évaluations approfondies des risques dans la mise en œuvre des politiques à l'échelle locale et régionale. Cela contribue à promouvoir l’adoption de réglementations internationales anti-blanchiment d’argent.

Comment les banques adhèrent-elles à la réglementation AML ?

L'utilisation d'un processus rigoureux de connaissance de votre client est la manière dont une institution financière respecte les politiques KYC et AML. Chaque année, ces exigences internationales en matière de lutte contre le blanchiment d’argent deviennent de plus en plus difficiles à respecter. Les acteurs malveillants à l’origine de la criminalité financière emploient continuellement des méthodes plus innovantes pour contourner les mesures de sécurité bancaire.

Un rapport de Deloitte de 2020 a révélé que les banques considèrent les attentes réglementaires croissantes comme le plus grand défi en matière de conformité AML.

Le montant estimé de l’argent blanchi à l’échelle mondiale est dans la fourchette de $800 milliards à $2 trillions.

Comparé au PIB mondial, ce chiffre se situe entre 2 et 51 TP5T. Deloitte a cité cela comme un problème incrédule que les gouvernements, les banques et les institutions financières doivent résoudre à l'aide de technologies KYC améliorées.

Si l’on considère l’essor de la technologie financière au 21e siècle, il n’est pas difficile d’imaginer l’étendue des opportunités dont disposent les criminels financiers. Les crypto-monnaies sont un excellent exemple d’innovations financières qui menacent non seulement le secteur bancaire, mais aussi la sécurité du système financier en raison de réglementations médiocres. Pour plus d’informations sur la réglementation crypto KYC, lisez Comment les réglementations KYC Crypto protègent l’industrie.

Cela nécessite une sécurité et une précision renforcées des services KYC à l’échelle mondiale. La vérification KYC utilise 3 étapes clés pour vérifier l'identité d'un client : un programme d'identification du client, des mesures de diligence raisonnable (une diligence raisonnable renforcée si nécessaire) et une surveillance continue.

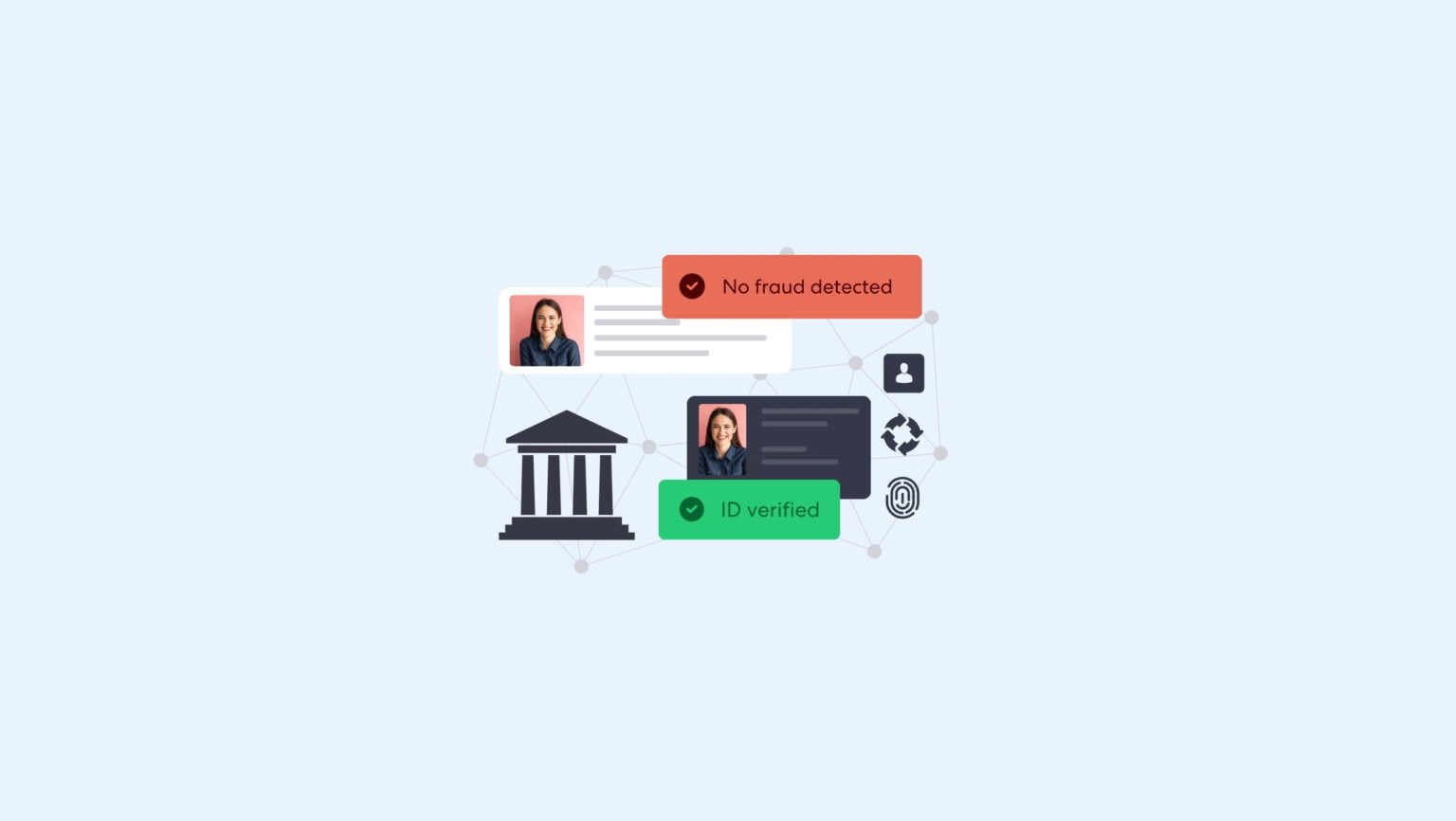

Vérification d'identité

Le processus KYC commence par la vérification de l'identité d'un client et cela peut se faire de plusieurs manières selon le secteur en question. Dans le secteur bancaire, le niveau de garantie d'identité le plus strict est requis, c'est pourquoi les documents KYC des utilisateurs, tels que leur passeport, sont requis.

Une vérification documentaire est renforcée par un selfie pris en direct lors du processus d'acquisition client. Avant l’adoption des services KYC et d’intégration des clients, tout cela aurait été réalisé en interne par des professionnels qualifiés.

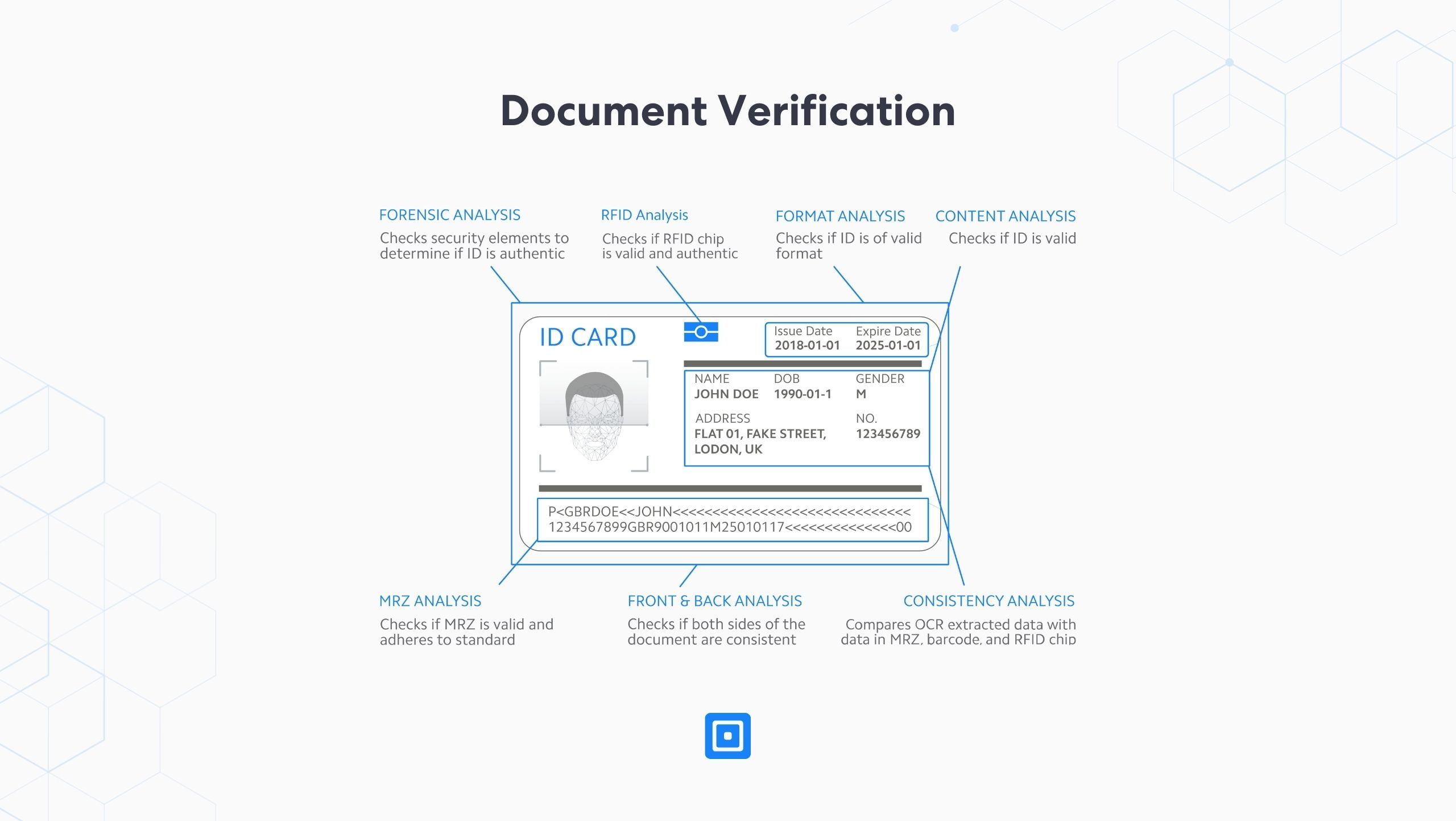

Vérification des documents

Plusieurs points de données doivent être analysés dans un document KYC généralement accepté, tel qu'une pièce d'identité ou un passeport délivré par le gouvernement. Authentifier tous les points de données manuellement et avec précision n’est pas évolutif. C’est ainsi que le processus d’identification aurait été réalisé avant les solutions KYC.

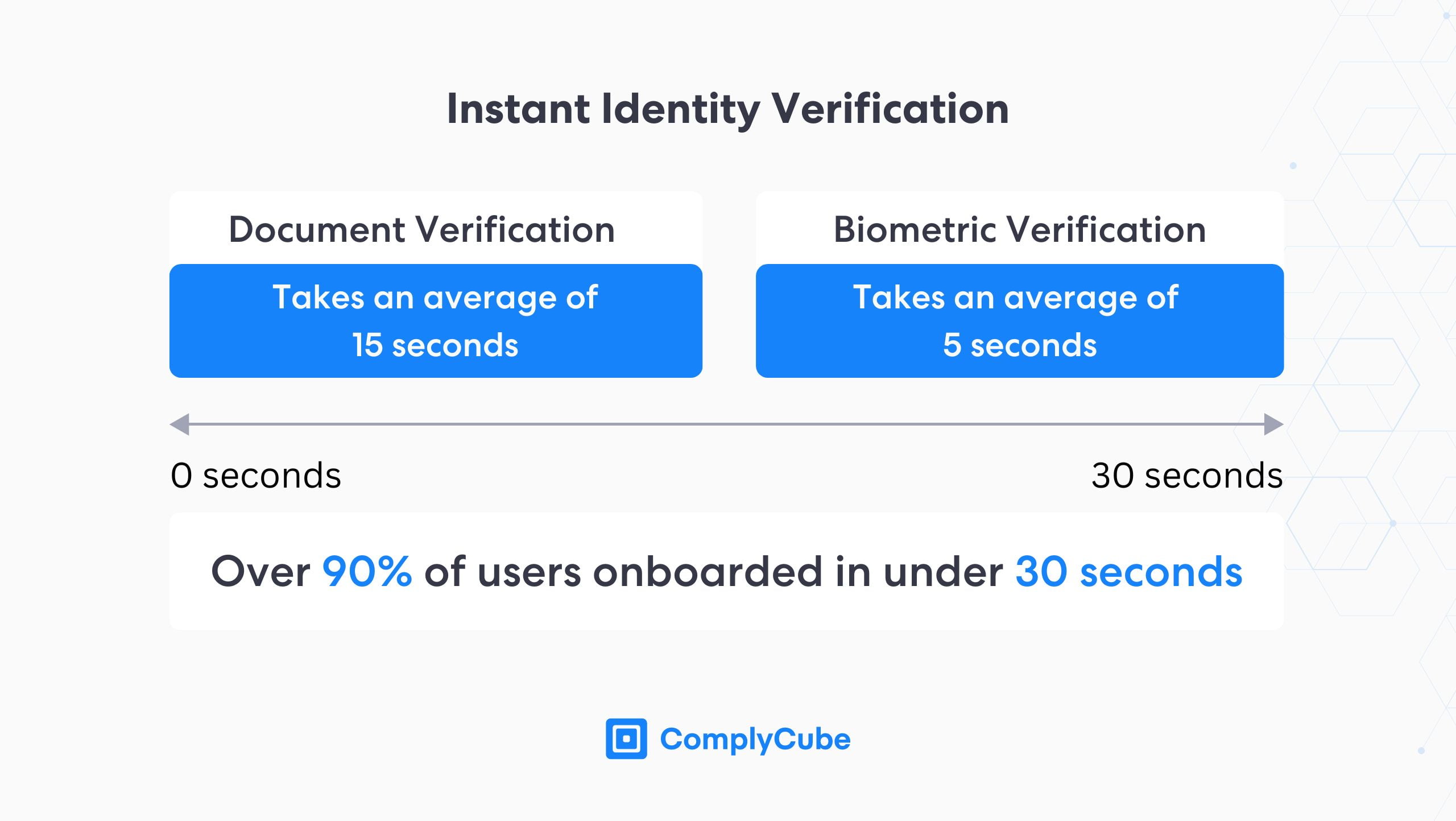

Maintenant, vérification des documents prend moins de 15 secondes et est réalisé avec un niveau de précision bien plus élevé. Les solutions KYC et AML pour les banques analysent instantanément jusqu'à 25 points de données sur les documents d'identité, en tirant parti de puissants moteurs d'analyse alimentés par l'IA. Pour plus d’informations sur la vérification d’identité, lisez notre guide : Qu'est-ce que la vérification des documents ?

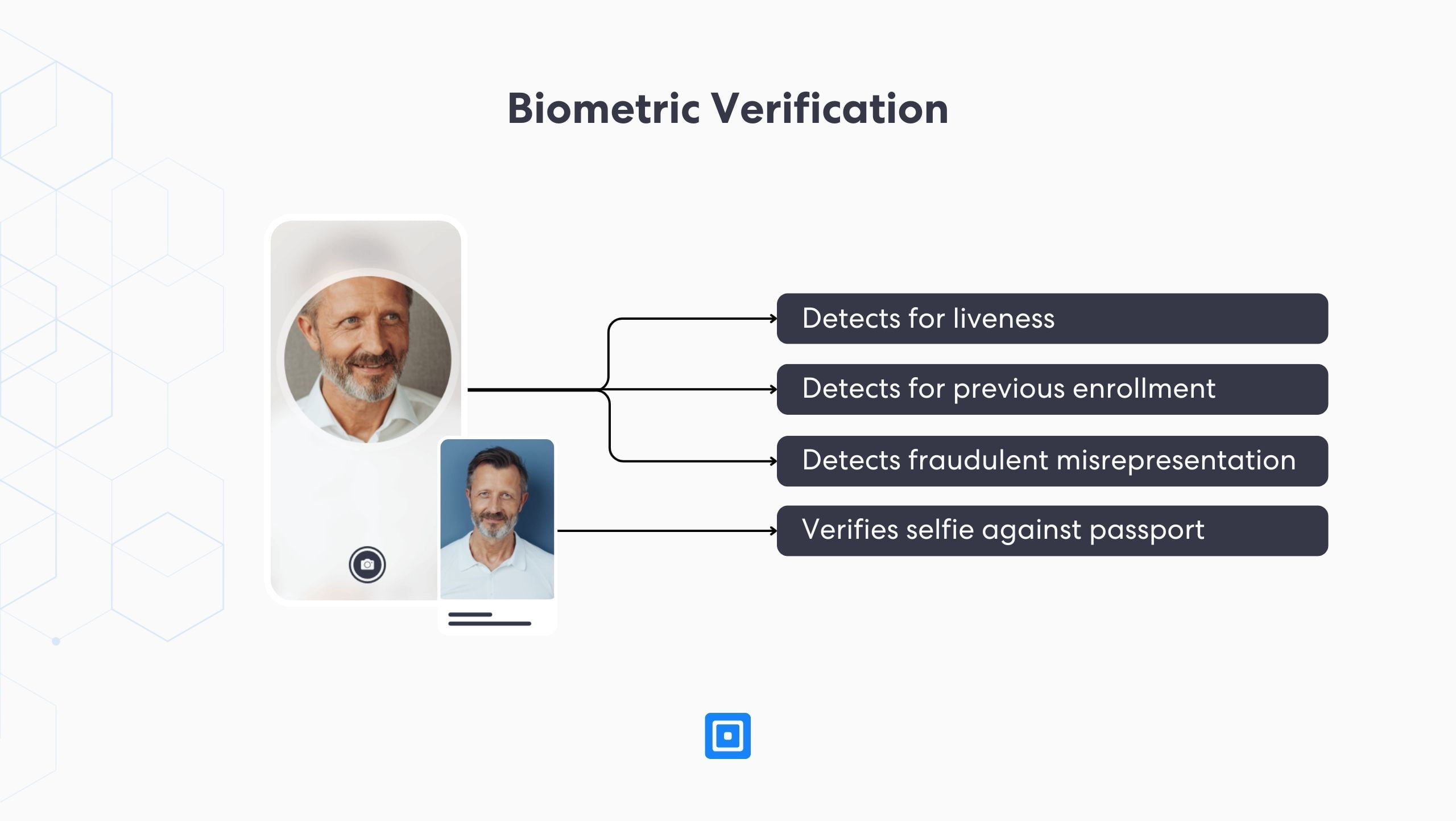

Vérification biométrique

Utilisant un moteur d'IA similaire, authentification biométrique correspond à un selfie téléchargé pour des similitudes avec l'image dans l'ID utilisateur. Ce processus utilise les technologies de reconnaissance faciale et PAD (presentation Attack Detection) qui permettent de qualifier l'authenticité d'un selfie.

La technologie PAD crée des cartes faciales 3D qui sont utilisées pour analyser la falsification potentielle des pixels, les micro-expressions, la texture de la peau et de nombreuses autres méthodes frauduleuses. La vérification biométrique, lorsqu'elle est fournie via une solution KYC, peut être effectuée en moins de 5 secondes.

Lorsque ces processus sont automatisés, la vérification d’identité offre aux entreprises une expérience d’acquisition de clients à la fois sécurisée et extrêmement efficace. Un processus d'intégration peut être terminé avec précision en moins de 30 secondes, garantissant ainsi que la satisfaction du client est la priorité sans compromettre l'intégrité des données client ou les exigences de conformité régionales.

Maximiser l'expérience client

Que vous soyez une banque, une néobanque, ou autre service financier, il existe désormais une multitude d'institutions qui proposent des services similaires. Cela fait de l’acquisition efficace de clients un élément essentiel de la réduction du taux de désabonnement des clients, de la maximisation des taux d’acquisition ainsi que du succès et du fonctionnement continus des banques modernes.

Cependant, des rapports suggèrent que les banques ont mis du temps à intégrer de tels processus.

Due Diligence Client

Due Diligence Client est un vaste processus qui englobe une multitude de services différents conçus pour faire deux choses :

Donner aux institutions une plus grande assurance d’identité sur leurs utilisateurs et

Assurez-vous que les utilisateurs ne constituent pas une menace pour votre entreprise.

Ces menaces peuvent prendre de nombreuses formes, mais concernent généralement des individus susceptibles de se livrer à des activités suspectes. CDD est conçu pour exploiter les informations client afin de réduire le risque de fraude. La complexité de la diligence raisonnable requise varie d’un client à l’autre. Pour plus d'informations sur le CDD et ses différents dégradés, lisez Qu'est-ce que la vigilance à l'égard de la clientèle (CDD) ?

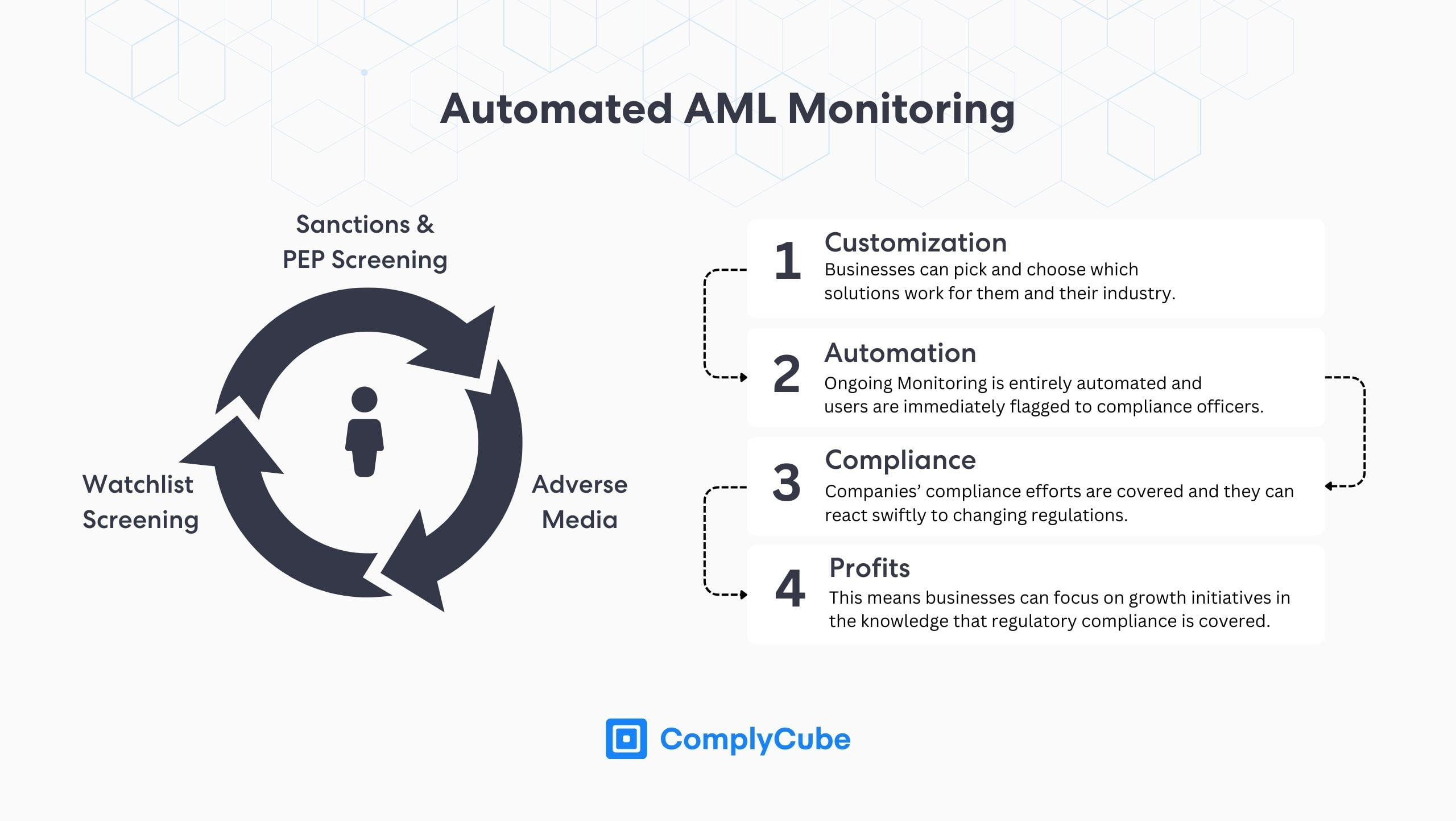

Sanctions et dépistage des PPE

Sanctions et contrôle des personnes politiquement exposées (PPE) Empêchez les mauvais acteurs, y compris les institutions et entités juridiques sanctionnées au niveau international, de contourner votre programme AML. Ce processus est considérablement amélioré en s'associant à un fournisseur de solutions KYC.

Le partenariat avec un service KYC rationalise considérablement ce processus. L'automatisation du système qui ratifie les utilisateurs contre les sanctions et les listes PEP crée un niveau de précision plus élevé à un rythme beaucoup plus rapide.

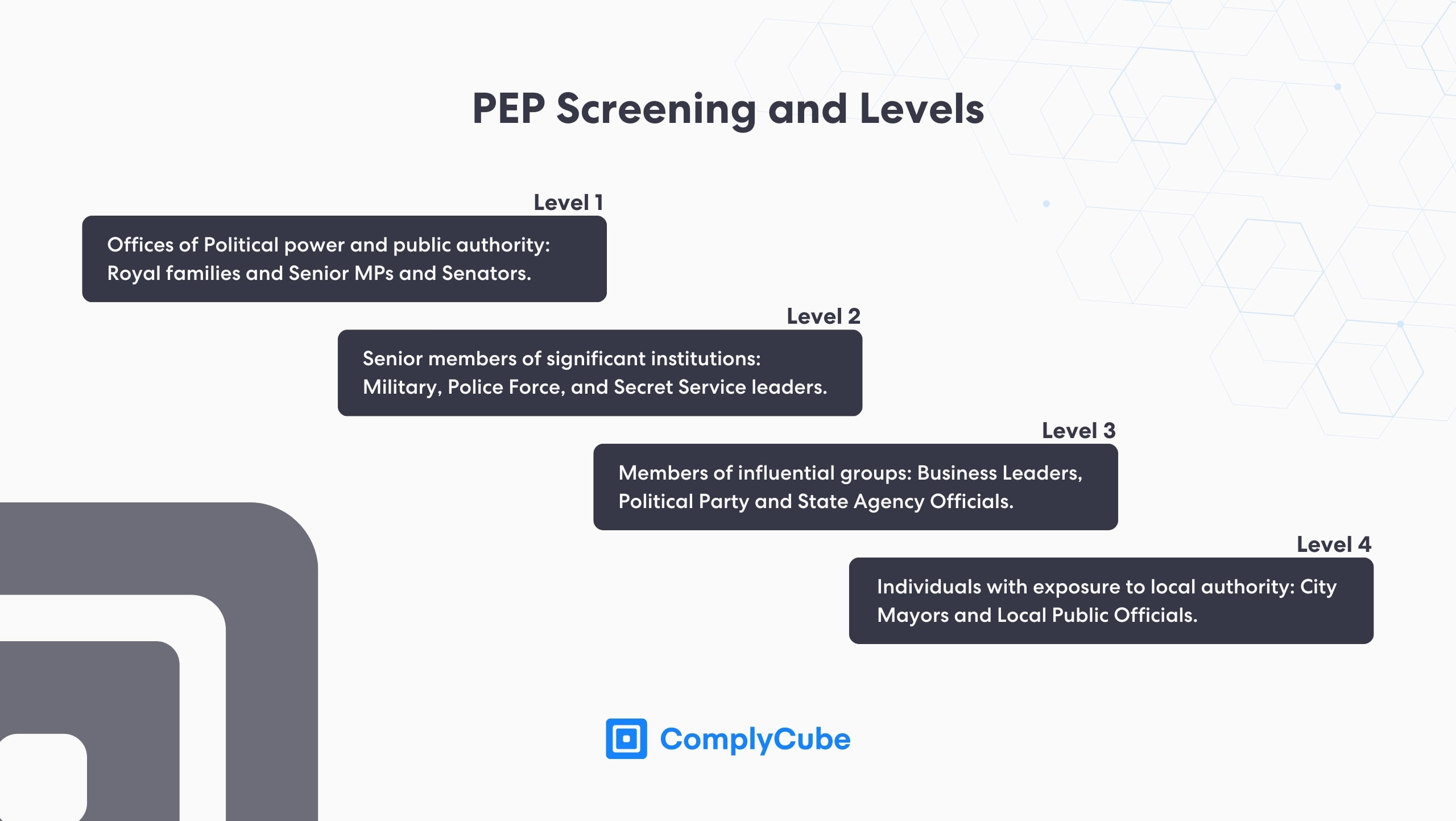

Qu'est-ce qu'un PEP ?

Une PPE est toute personne occupant une position naturelle d’autorité. Il n'est pas nécessaire qu'il s'agisse d'une fonction directement liée à la politique, mais elle peut également être de nature aristocratique ou d'ancienneté d'entreprise. Ces types de bureaux peuvent avoir des liens avec le gouvernement ou des institutions financières qui pourraient être exploités à des fins de corruption.

Par exemple, une personne de niveau PEP 2 comprendrait un haut dirigeant d'une force de police nationale. Un bureau comme celui-ci bénéficierait naturellement d’une exposition privilégiée aux processus gouvernementaux. Cette exposition pourrait être exploitée en raison de la propre corruption d'un individu ou indirectement exploitée par le biais de chantage ou d'autres comportements malveillants.

Pour ces raisons, le dépistage PEP est fondamental dans les processus KYC modernes. Les services KYC permettent l'immédiateté de ces informations, permettant ainsi de prendre des décisions en temps opportun concernant la diligence raisonnable nécessaire et la surveillance des transactions potentielles qui pourraient devoir avoir lieu.

Couverture médiatique défavorable

Les processus automatisés ont permis la détection immédiate des risques associés. Média défavorable identifier les clients qui sont apparus négativement dans les médias du monde entier. Une apparence négative peut inclure des activités présumées de blanchiment d’argent dans un pays étranger jusqu’à une arrestation locale effectuée sur un utilisateur.

Ce processus est crucial pour élaborer un profil de risque structuré qui améliore la capacité d'une banque à prendre des décisions éclairées et intelligentes pour ses utilisateurs en temps réel. Il signalera automatiquement un utilisateur comme un risque potentiel dès son apparition dans les médias, permettant ainsi de prendre des décisions intelligentes.

Sélection de la liste de surveillance

Listes de surveillance permet aux banques d’accepter ou de refuser immédiatement les utilisateurs après une évaluation initiale. Cette fonctionnalité améliore l'efficacité en minimisant le temps perdu en vérifications inutiles. Si le nom d'un client correspond à un nom sur une liste fédérale, il est signalé en rouge et peut être rejeté.

La technologie utilisée pour fournir ce système en tant que service automatisé est appelée correspondance floue. Correspondance floue. ComplyCube utilise cette technologie propriétaire pour optimiser le flux de travail de son logiciel AML. La correspondance floue prend en charge une conformité AML plus large en analysant l'étymologie ou les dérivations des noms.

La correspondance floue rationalise considérablement le processus de sélection et permet de définir des seuils de risque en fonction de l'approche basée sur les risques (RBA) d'une banque, rationalisant ainsi davantage la vérification des clients. Cependant, la RBA d'une banque est souvent très averse au risque, ce qui limite la possibilité de personnalisation pour réduire les seuils.

Surveillance continue

le contrôle continu des utilisateurs, y compris les pratiques évoquées, est indispensable aux banques modernes. Une fois qu'un profil client a été créé et une évaluation des risques établie, ce service vérifie en permanence les mises à jour des antécédents ou du statut d'un utilisateur.

Les profils clients sont soumis à une vérification perpétuelle, avec leurs scores de risque mis à jour en temps réel si nécessaire. Cette tâche devient de moins en moins viable pour les banques, car le volume de données à analyser est très vaste.

La naissance de l'intelligence artificielle et des systèmes basés sur l'apprentissage automatique a considérablement amélioré la capacité des entreprises à analyser les données avec précision, facilitant ainsi la transition vers des solutions AML automatisées pour les banques.

Logiciels KYC et AML

Alors que la complexité croissante des activités frauduleuses et criminelles financières ouvre la voie à des réglementations de plus en plus complexes sur les risques de blanchiment d’argent, les solutions KYC et AML deviendront fondamentales pour le fonctionnement sûr des banques.

Les développements réglementaires soutenus d’organisations telles que le Financial Crimes Enforcement Network et la Financial Conduct Authority rendent difficile le respect de ces réglementations dynamiques.

Il s'agit d'un défi qui peut être résolu par le logiciel KYC, ou eKYC. Les solutions KYC rendent l'identification des personnes susceptibles de blanchir de l'argent beaucoup moins difficile pour les professionnels de la conformité. Les clients à risque plus élevé peuvent se voir prescrire des mesures de diligence raisonnable particulières pour garantir la conformité.

Automatisation et eKYC

Les développements dans l’accessibilité des données numériques et les technologies d’apprentissage automatique ont permis cette avancée dans les systèmes AML. Lorsque la vérification d’identité est automatisée, elle peut être effectuée en moins de 30 secondes.

De plus, le temps requis pour effectuer la vérification du client est une fraction de celui des méthodes traditionnelles tout en améliorant considérablement la précision. L’erreur humaine ne doit pas être prise en compte lorsque les moteurs d’analyse basés sur l’IA peuvent numériser et vérifier des documents et des données biométriques faciales en quelques secondes.

Le véritable progrès, cependant, réside dans l'automatisation et la personnalisation du contrôle préalable de la clientèle et dans le suivi continu des clients des banques. Ce sont des processus qui ont été révolutionnés par les systèmes automatiques en raison du grand volume de données nécessaires pour filtrer les clients. Pour plus d'informations à ce sujet, rendez-vous sur ComplyCube page de documentation ici.

À propos de ComplyCube

ComplyCube s'associe à une multitude de clients dans divers secteurs, notamment les banques, les coopératives de crédit, la cryptographie, la fintech, les télécommunications, etc. Prenant la tête de la vérification de l'identité numérique, de la diligence raisonnable et de la conformité AML, ComplyCube offre un service de premier plan avec une portée mondiale.

Leurs services sont disponibles dans plus de 220 régions, ce qui permet à leur valeur fondamentale (instaurer la confiance à grande échelle) d'être étendue dans le monde entier. Les services de ComplyCube sont intégrés dans sa plateforme globale, qui devient rapidement une nécessité pour tout responsable de la conformité qui l'utilise.

Il est temps de laisser de côté les complexités de la conformité AML et KYC. Si vous recherchez un nouveau partenaire en AML, KYC et IDV, démarrez une conversation ici.