La tokenisation des actifs du monde réel (tokénisation RWA) est la transition des droits de propriété vers la blockchain. Une offre de jetons de sécurité (STO) se produit lorsqu'une entreprise distribue des jetons qui représentent la propriété numérique d'un actif particulier, généralement des actions. Cependant, diverses règles et réglementations RWA, ainsi que les nouvelles exigences de conformité Know Your Customer (KYC) STO, doivent être respectées.

Ce guide digère les nouvelles réglementations ayant un impact sur les titres numériques et explique comment les offres de jetons de sécurité devraient révolutionner les marchés financiers mondiaux.

Que sont les titres numériques ?

Les titres numériques sont des représentations virtuelles de propriété stockées sur la blockchain ; ils agissent comme une réplique numérique des titres traditionnels, tels que les capitaux propres de l’entreprise. Cependant, tout actif, allant de l’immobilier à l’art, peut théoriquement être tokenisé en chaîne.

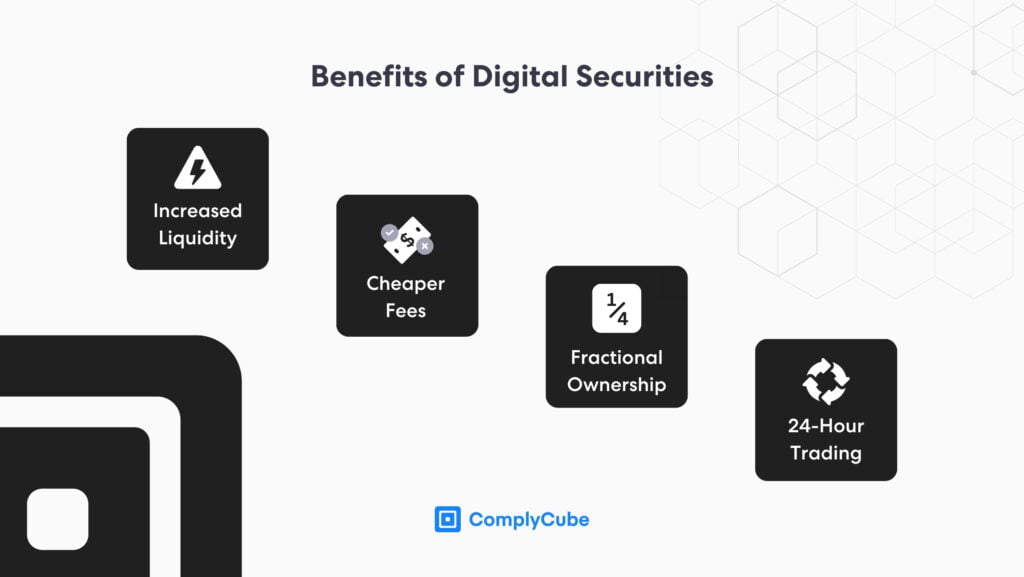

Le trading de jetons de sécurité qui représentent un actif financier traditionnel, tel que les actions tokenisées d'une entreprise, offre divers avantages aux utilisateurs et aux traders :

- Liquidité accrue

- Coûts de négociation réduits

- Propriété fractionnée

- Négociation 24 heures sur 24

La numérisation des titres démocratiserait également les marchés de capitaux mondiaux, dont la grande majorité n’est actuellement pas accessible aux investisseurs particuliers. Le marché des investisseurs particuliers est également en croissance. À la suite de la crise financière de 2007-2008, le niveau des investisseurs particuliers à l’échelle mondiale a chuté pour des raisons évidentes. Cependant, il y a eu un rebond significatif au cours de la dernière décennie., et les investisseurs particuliers affichent un appétit croissant pour leur propre bien-être financier.

Les titres numériques offrent non seulement une exposition accrue aux acteurs actuels des marchés financiers, mais agissent également comme une incitation pour ceux qui ne le sont pas. Par conséquent, ils agissent comme un moyen de parvenir à une plus grande inclusion financière dans le monde.

Une caractéristique importante du marché des cryptomonnaies est sa capacité à acheter et à vendre des actifs numériques 24h/24 et 7j/7. Cette innovation a été motivée par la fonctionnalité des contrats intelligents ; Les contrats intelligents peuvent vérifier un contrat (comme le transfert de fonds) sans intermédiaire, permettant ainsi de négocier à tout moment de la journée.

Pour cette raison, les échanges centralisés (CEX), tels que Coinbase, permettent également de négocier 24 heures sur 24. Ces échanges ne sont cependant pas facilités par un contrat intelligent. Le CEX lui-même agit comme intermédiaire, créant une expérience utilisateur similaire à celle des plateformes de trading traditionnelles.

Comme l’ensemble du marché de la cryptographie est négociable 24h/24 et 7j/7, le La Bourse de New York a ouvert des discussions sur l'ouverture d'un marché boursier 24h/24 et 7j/7 ce qui rationaliserait probablement la transition vers un marché financier numérisé et tokenisé.

Qu'est-ce qu'une offre de jetons de sécurité ?

Une STO est la répartition des actifs de l’entreprise sur la blockchain. Ces actifs sont tokenisés, ce qui signifie qu’ils existent sur la blockchain et agissent comme une représentation numérique de la propriété. Les jetons numériques distribués lors de cet événement sont considérés comme des valeurs mobilières par la loi et doivent donc respecter les réglementations et politiques adoptées par les principaux organismes de réglementation des valeurs mobilières, tels que :

- La Securities and Exchange Commission (SEC, Amérique)

- La Securities and Futures Commission (SFC, Hong Kong)

- Financial Conduct Authority (FCA, Royaume-Uni)

Les STO gagnent en popularité en tant que méthode de collecte de fonds pour les entreprises et commencent à être utilisées à la place des offres publiques initiales (IPO). Un STO doit se conformer à la législation en matière de sécurité du lieu où le jeton de sécurité numérique est effectué.. Ces réglementations incluent généralement la divulgation, la transparence et la protection des utilisateurs.

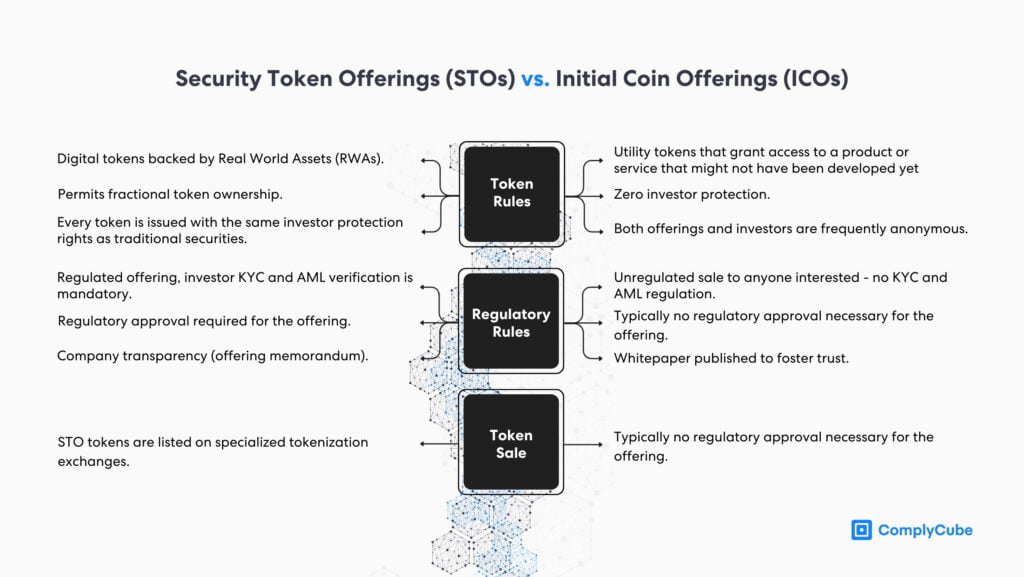

STO contre ICO

Une STO est une initiative visant à lever des capitaux ou à distribuer publiquement des instruments financiers sur la blockchain, tels que les capitaux propres d'une entreprise. Les offres initiales de pièces (ICO) collectent des fonds grâce à la vente de jetons utilitaires, qui donnent accès à la plate-forme ou aux services d'une entreprise. Le jeton utilitaire agit en fin de compte comme le moteur du projet d’une entreprise.

Le Groupe d'action financière (GAFI) réglemente les ICO comme tout autre fournisseur de services d'actifs virtuels (VASP). Cela signifie que toutes les ICO doivent adhérer aux mêmes réglementations AML et KYC que Recommandation 15.

Au Royaume-Uni, cependant, la Financial Conduct Authority (FCA) n'a pas produit de directives claires sur la manière dont une offre initiale de pièces de monnaie devrait être réglementée et, par conséquent, bon nombre d'entre elles sont réglementées au cas par cas.

C’est ce qu’indique un organigramme de la FCA concernant les entreprises exploitant une entreprise de cryptographie qui n’organisent pas de services de paiement, n’exploitent pas de machine de paiement ou ne fournissent pas de services de garde. Le Royaume-Uni devrait réduire l'ambiguïté entourant les activités de cryptographie et la législation connexe en 2024, ce qui devrait conduire à une nouvelle croissance du secteur britannique.

Règles et règlements RWA

Les actifs tokenisés du monde réel et les titres numériques sont soumis aux mêmes lois traditionnelles sur les valeurs mobilières que les actifs ordinaires. Aux États-Unis, par exemple, les marchés de valeurs mobilières traditionnels sont réglementés par la SEC, qui crée et fait respecter des réglementations destinées à protéger les consommateurs d'instruments financiers (investisseurs). Les bourses RWA tokenisées doivent également recevoir une licence du même régulateur fédéral.

Règlement sur l'offre de jetons de sécurité

Les STO et les titres numériques doivent adhérer aux mêmes lois traditionnelles sur les valeurs mobilières que les titres ordinaires. Ceux-ci inclus:

- Enregistrement : les émetteurs de titres numériques doivent toujours enregistrer leurs jetons d'actions auprès de l'organisme de réglementation nécessaire, par exemple la SEC en Amérique.

- Divulgation : Toutes les informations nécessaires sur les titres et les émetteurs doivent être fournies pour la transparence des investisseurs.

- Reporting : les obligations de reporting de l'entreprise doivent être respectées, telles que les états financiers, les mises à jour sur les relations avec les investisseurs et les développements commerciaux associés.

Les émetteurs et les intermédiaires doivent ensuite adhérer à une série de réglementations AML et KYC. Cela implique une identification et un contrôle approfondis, connus sous le nom de Customer Due Diligence (CDD), des utilisateurs qui souhaitent négocier ou investir dans des titres. Pour plus d'informations sur le processus CDD, Qu'est-ce que la vigilance à l'égard de la clientèle ?

Les mêmes réglementations doivent également être respectées par les courtiers. Toutefois, ces institutions doivent obtenir une licence particulière pour fournir leurs services. Les réglementations auxquelles ils adhèrent vont au-delà de la vérification des clients, du stockage des données de transaction et des interactions avec les clients.

Il s'agit également de vérifier que l'individu a le droit d'acheter ou d'investir dans les titres, ce que l'on appelle la vérification des investisseurs accrédités. Un tel exemple serait les placements privés (offres non publiques, généralement à des individus ou à des groupes qui fournissent à une entreprise plus qu'un simple financement financier).

Règlements sur les valeurs mobilières spécifiques à la blockchain

En raison de la cotation, du transfert et du stockage des titres numériques via une technologie de grand livre distribué (DLT), les protocoles qui facilitent la négociation de titres numériques, tels que INX, doivent faire l'objet d'audits de contrats intelligents pour des raisons de sécurité.

Un audit de code est généralement effectué pour rechercher des vulnérabilités qu'un pirate informatique pourrait exploiter pour drainer la trésorerie, les pools de liquidités ou d'autres zones numériques où les fonds sont stockés. La plateforme de tokenisation doit également prendre des mesures pour garantir que les opérations puissent être menées en toute sécurité au quotidien.

Il est fortement suggéré que les échanges comme celui-ci effectuent des étapes rigoureuses de vérification d'identité (IDV) pour garantir que leurs utilisateurs sont bien ceux qu'ils prétendent être. Il s’agit des mêmes vérifications typiques que la plupart des échanges centralisés réglementés (CEX) effectuent lorsqu’un nouvel utilisateur s’inscrit.

Un flux AML et KYC typique comprendrait les étapes suivantes :

- Vérification des documents

- Vérification biométrique (selfie)

- Vérification de l'adresse (le cas échéant)

- Vérifications des antécédents en matière de CDD

- Contrôle continu

Après une évaluation adéquate du risque potentiel qu'un nouvel utilisateur pourrait poser, ses transactions sont examinées et surveillées si nécessaire pour garantir que tout comportement suspect est identifié, suivi et corrigé le plus rapidement possible. Pour plus d’informations sur la conformité cryptographique, lisez Comment les réglementations KYC Crypto protègent l’industrie.

Solutions de conformité STO de ComplyCube

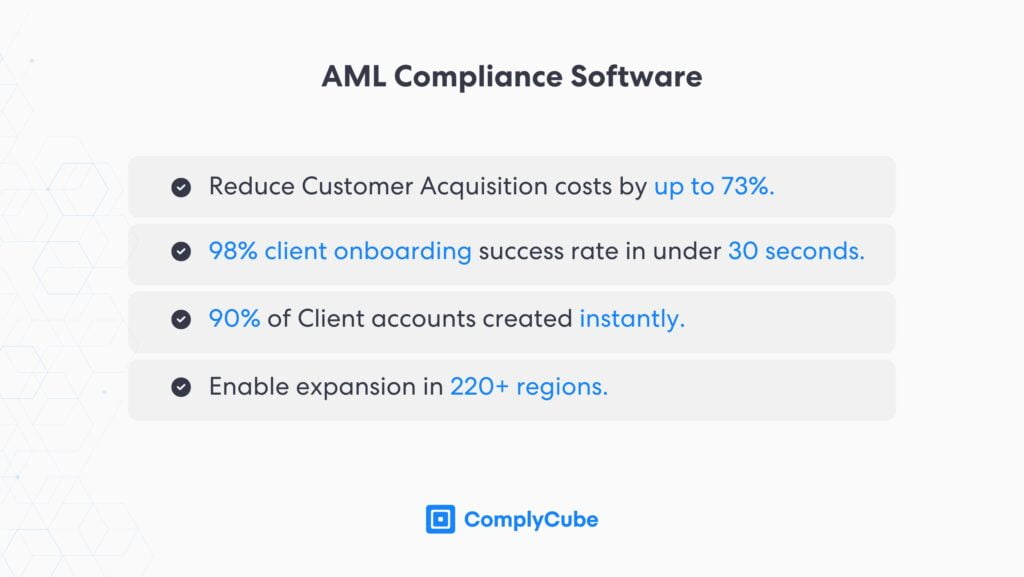

ComplyCube propose une suite complète de solutions AML et KYC utilisées dans plusieurs secteurs à travers le monde. Dans les secteurs de la blockchain et du commerce, ils ont aidé les entreprises à se développer de manière conforme dans plus de 220 régions tout en intégrant de nouveaux clients en moins de 30 secondes.

Une telle capacité à recruter rapidement de nouveaux clients est fondamentale dans le domaine des actifs numériques et a été un catalyseur de croissance pour de nombreuses entreprises à travers le monde. Cependant, leurs solutions AML vont au-delà des stratégies d’acquisition de clients.

Le leader du secteur fournit une gamme de services AML, tels que :

- Média défavorable

- Sanctions et contrôle des PEP (Contrôle des Personnes Politiquement Exposées)

- Sélection de la liste de surveillance

- Criblage et surveillance des transactions (disponibles via la solution API d'un partenaire)

Toutes ces solutions AML sont disponibles 24h/24 et 7j/7, garantissant que les clients ComplyCube sont entièrement protégés contre les activités malveillantes, quelle que soit leur forme.

Contactez un expert en réglementation de la STO dès aujourd'hui

Si votre plateforme STO, crypto ou fintech nécessite une stratégie optimisée de vérification d’identité, de connaissance de votre client ou de lutte contre le blanchiment d’argent, contactez dès aujourd’hui un spécialiste ComplyCube pour savoir comment il peut vous aider.