La fraude à l'identité est en passe de devenir la principale forme de fraude signalée par les banques, les projections prévoyant qu'elle représentera 50% de tous les cas d'ici 2025. Le besoin de vérification biométrique faciale qui s'appuie sur une technologie basée sur l'IA a pris d'assaut le Royaume-Uni, puisque près de 2 millions de personnes ont été victimes de fraude d'identité liée au secteur bancaire en 2023. La biométrie dans le secteur bancaire offre également un outil essentiel pour rester compétitif sur un marché en évolution rapide où les cadres réglementaires redéfinissent les leaders du secteur.

Le secteur bancaire mondial subit un coup dur

Le secteur bancaire est l'un des secteurs les plus ciblés par la fraude. Synectics Solutions, la plus grande base de données de renseignements sur les risques syndiqués du Royaume-Uni, a mené une étude qui a révélé que 45% de toutes les contributions négatives au sein du secteur financier étaient liées à la fraude à l'identité en 2023.

La même tendance semble se produire aux États-Unis, le Financial Crimes Enforcement Network (FinCEN) du département du Trésor américain ayant publié un avis soulignant une « augmentation inquiétante des cartes de passeport américaines utilisées pour usurper l'identité et escroquer des individus dans les institutions financières à travers le pays. » Pourtant, de nombreuses banques n’ont pas pris les mesures nécessaires pour mettre fin à ces pratiques illicites, comme investir dans des technologies défensives.

Les banques et les Fintechs sont vulnérables

Les entreprises du secteur des services financiers sont souvent la cible de tentatives de fraude à grande échelle. Les banques et les fintechs ont souvent accès à des actifs financiers, ce qui en fait des cibles lucratives. Avec une identité falsifiée ou volée, les fraudeurs vident les fonds des comptes existants, effectuent des achats frauduleux ou contractent même des prêts. Un exemple courant est celui d'un fraudeur qui demande une carte de crédit avec une identité volée ou synthétique, pour ensuite atteindre la limite de la carte et disparaître.

Un cas très récent qui illustre l'ampleur des pertes possibles en raison de l'absence de vérification biométrique robuste se trouve dans l'article de la BBC sur une escroquerie menée par Revolut. L'article met en évidence un cas dans lequel 165 000 £ ont été volés sur un compte professionnel Revolut par des fraudeurs, la victime déclarant que des acteurs malveillants ont pu contourner le processus de vérification d'identité et accéder à son compte. L'article dit : « Les criminels ont réussi à contourner la reconnaissance faciale logiciel pour accéder à son compte sur son appareil. Si un compte est créé sur un nouvel appareil, Revolut demande un selfie, que Jack dit ne pas avoir fourni.

Les criminels ont réussi à contourner la reconnaissance faciale logiciel pour accéder à son compte sur son appareil.

Des contrôles de vérification biométrique sophistiqués, qui incluent la détection de l’activité, associés à une vérification avancée des documents, sont essentiels pour les organisations comme Revolut afin de protéger leurs clients. Toutes les entreprises qui gèrent des comptes financiers et/ou des données sensibles doivent mettre en place des processus sécurisés pour dissuader efficacement les criminels. Dans le cas contraire, les entreprises risquent de voir leur réputation réellement ternie par des cas comme celui-ci, les clients potentiels optant peut-être pour un concurrent lors de l’ouverture de futurs comptes.

Plaidoyer en faveur de la vérification biométrique au Royaume-Uni

En 2023, près de deux millions de personnes En Grande-Bretagne, des individus malintentionnés ont vu leur identité volée et utilisée pour créer de nouveaux comptes financiers. Ces crimes continuent de frapper les géants bancaires, et les clients commencent à s'en lasser. 73% des répondants Dans une enquête menée par FICO, la protection contre la fraude est classée parmi les trois principales priorités au moment de décider auprès de quelle institution financière ouvrir un compte.

La conformité réglementaire devient de plus en plus complexe dans le secteur bancaire, alors que les organismes de surveillance nationaux et internationaux s'efforcent d'appliquer des mandats rigoureux. Au Royaume-Uni, la Financial Conduct Authority (FCA) définit des mandats clairs pour le secteur des services financiers : « Les entreprises doivent identifier leurs clients et, le cas échéant, leurs bénéficiaires effectifs et vérifier leurs identités.” Leur manuel présente des exemples de bonnes pratiques, notamment, mais sans s’y limiter :

- Une entreprise qui utilise des contrôles de vérification électroniques ou des bases de données PEP.

- Service de restauration pour les clients qui ne disposent pas de pièces d'identité courantes.

- Une entreprise qui comprend et documente les structures de propriété et de contrôle des clients et de leurs propriétaires bénéficiaires.

Les dernières mises à jour du secteur incluent la première règle de remboursement des escroqueries au monde, entrée en vigueur le 7 octobre au Royaume-Uni. La FCA exige désormais que les banques, les sociétés de construction, les établissements de paiement et les établissements de monnaie électronique remboursent les victimes de leurs pertes liées à la fraude numérique, en versant jusqu'à 85 000 £ par casCela accroît la pression sur les services financiers pour qu’ils accordent la priorité aux investissements dans les technologies capables d’exploiter la biométrie faciale, de protéger les services bancaires en ligne et de renforcer l’intégration des clients.

Technologie Deepfake

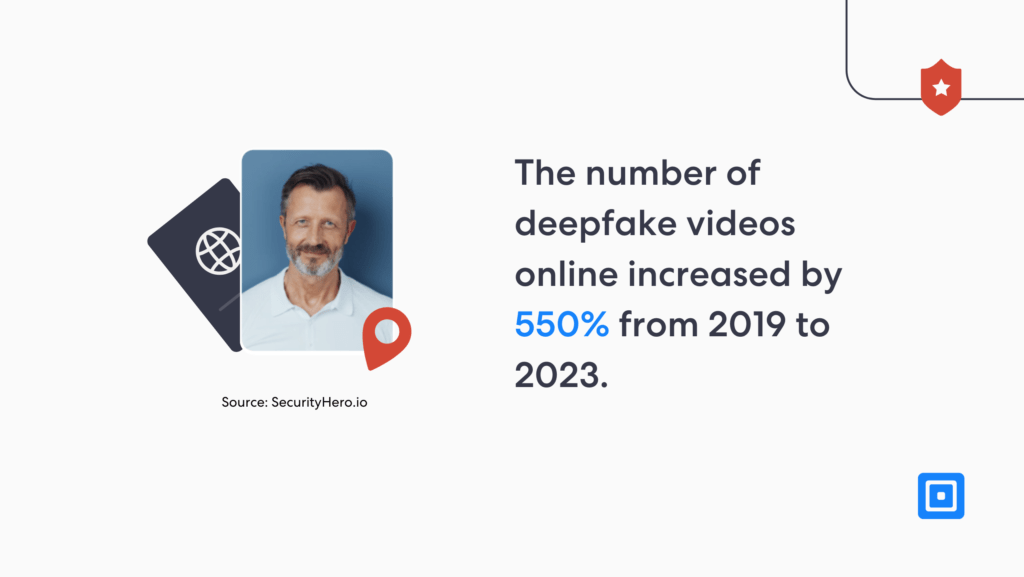

Les acteurs malveillants sont souvent capables de contourner un système de reconnaissance faciale en utilisant la technologie deepfake. Plusieurs rapports ont déjà souligné le risque de fraude par IA, Deloitte ayant récemment publié un article intitulé « L'IA générative devrait amplifier le risque de deepfakes et d'autres fraudes dans le secteur bancaire ». L'article soutient que l'IA générative ne fournit pas seulement aux fraudeurs des outils très sophistiqués ; elle réduit également le coût et l'effort nécessaires à la réalisation de ces attaques.

Potentiel de pertes liées à la fraude $40 milliard aux États-Unis d’ici 2027.

Les prévisions de Deloitte pour le secteur des services financiers en 2024 ont positionné l'IA générative comme la plus grande menace pour les banques et les fintechs, avec un potentiel de pertes liées à la fraude pouvant atteindre 16,4 milliards de livres sterling aux États-Unis d'ici 2027, contre 12,3 milliards de livres sterling en 2023. Il est inquiétant de constater qu'un récent rapport du Trésor américain a récemment révélé que « les cadres de gestion des risques existants pourraient ne pas être suffisants pour couvrir les risques liés à la fraude ». technologies d'IA émergentes.

Les deepfakes sont certainement au cœur de ces projections. En 2023, le nombre de deepfakes dans tous les secteurs d’activité a été multiplié par 10 – une statistique difficile à ignorer. Une sécurité renforcée contre les deepfakes doit commencer par la vérification précise d’un document d’identité et la réalisation d’un scan biométrique du visage avant qu’un utilisateur puisse accéder à un nouveau compte bancaire.

Vérification biométrique avec ComplyCube

ComplyCube technologie de détection de vie garantit que la personne présentant une identité est réellement présente, réduisant ainsi le risque d'identités générées par l'IA ou usurpées. En intégrant la reconnaissance faciale à la vérification des documents, leur solution authentifie les détails d'identité pour empêcher toute fabrication. Grâce à une combinaison d'analyses biométriques, documentaires et comportementales, les identités synthétiques sont détectées précocement, empêchant les fraudeurs de créer de faux antécédents de crédit ou d'obtenir un accès non autorisé. Leurs solutions comprennent :

- Reconnaissance faciale avancée:La détection biométrique de l'activité de pointe de ComplyCube, certifiée ISO 30107-3 et PAD Niveau 2, garantit que la personne présentant un document d'identité correspond aux informations soumises. Leur système de vérification d'identité (IDV) s'appuie sur l'analyse biométrique et comportementale, offrant une sécurité robuste contre les identités frauduleuses ou synthétiques.

- Vérification complète des documents:ComplyCube combine une technologie basée sur l'IA avec des examens d'experts pour vérifier minutieusement les documents d'identité. Ce processus garantit que les documents ne sont pas altérés, falsifiés, expirés ou mis sur liste noire, couvrant une gamme de types de documents tels que les passeports, les permis de conduire, les cartes nationales d'identité, les permis de séjour, les tampons de visa et les documents de voyage, offrant ainsi une protection étendue contre la fraude à l'identité.

Pour plus d'informations sur la protection de votre entreprise contre la fraude, contactez l'un des ComplyCube experts en conformité.