L’intelligence artificielle (IA) a déjà remodelé de nombreux processus métier au cours de sa courte durée de vie. Réagir rapidement à ses capacités vous permettra de devancer vos concurrents. Ce même raisonnement s’applique aux processus automatisés de vérification KYC. L’automatisation Know Your Customer ou KYC a comblé un écart considérable entre la conformité réglementaire et l’efficacité opérationnelle.

Ce guide explore comment l'automatisation KYC alimente les infrastructures d'entreprise et permet le respect des réglementations grâce à des processus rationalisés de vérification d'identité, de diligence raisonnable à la clientèle et de lutte contre le blanchiment d'argent.

Qu'est-ce que la connaissance de votre client ?

KYC est le processus général que les entreprises utilisent pour comprendre qui est un client. Cela implique plusieurs étapes de vérification de l'identité, de diligence raisonnable du client et de surveillance continue pour garantir qu'un client ne présente pas de risque pour la réputation d'une entreprise.

Processus de vérification d'identité

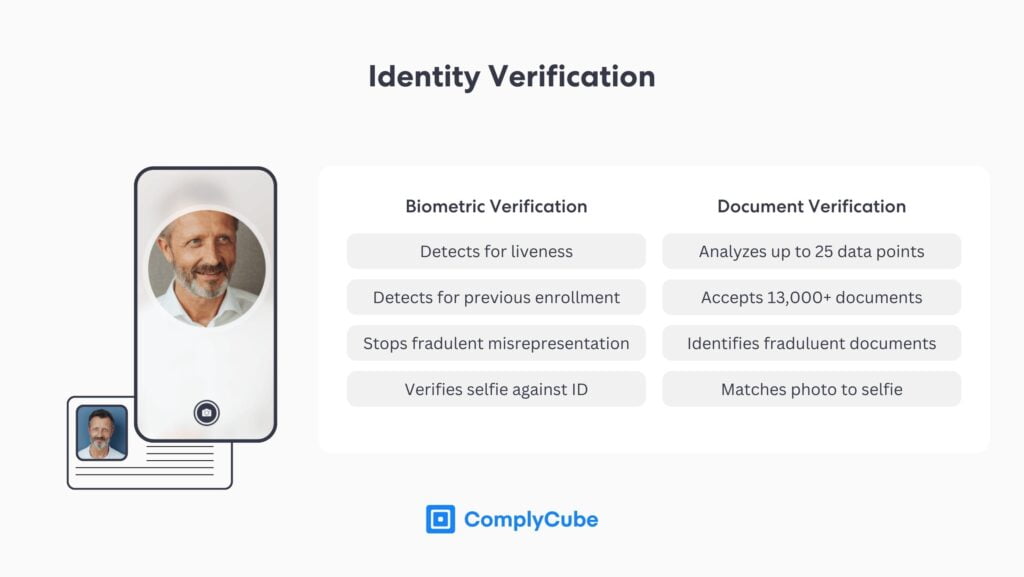

La vérification d'identité (IDV) peut être effectuée de différentes manières, mais suit généralement un modèle de téléchargement de documents et de selfies pour un niveau sûr d'assurance de l'identité. Ces images sont ensuite analysées pour rechercher des similitudes, ainsi que des falsifications potentielles. Ce processus aurait auparavant été effectué manuellement par un humain et aurait été très sujet à des erreurs de précision.

Due Diligence Client (CDD)

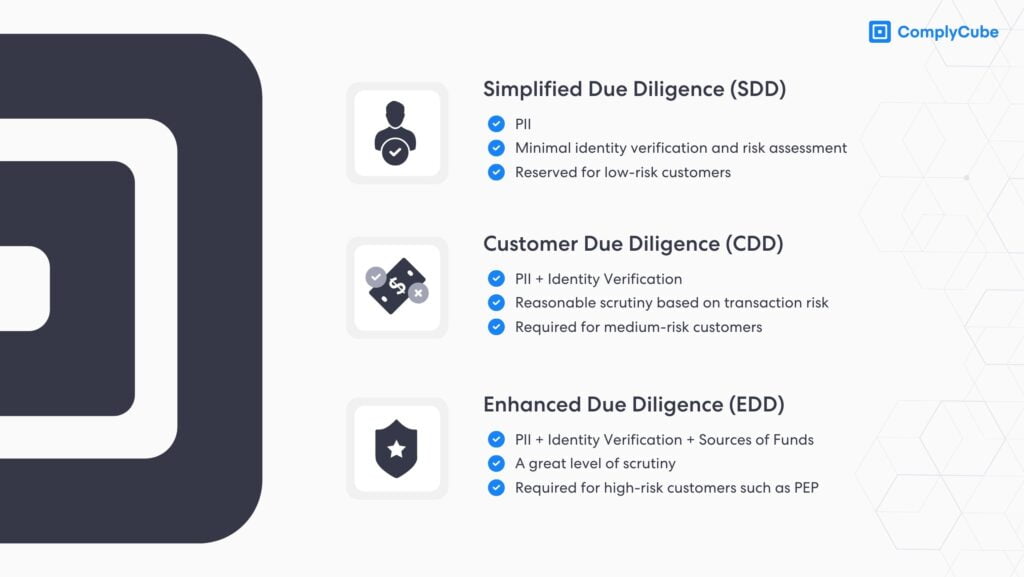

Une fois qu'une entreprise a établi que l'identité de l'utilisateur est authentique, elle peut commencer sa vérification préalable à la clientèle. Ce processus, également fastidieux à réaliser manuellement, implique de vérifier le profil de l'utilisateur par rapport à une multitude de bases de données partenaires, telles que celles d'une agence de télécommunications ou d'une agence d'évaluation du crédit, afin de clarifier davantage l'identité d'un utilisateur. Due diligence client permet également d'évaluer les risques de lutte contre le blanchiment d'argent (AML) pour les clients, fournissant ainsi aux entreprises des informations adéquates pour prendre des décisions éclairées concernant leurs utilisateurs.

Surveillance AML continue

La surveillance continue consiste en une diligence raisonnable et une vérification continue d'un utilisateur. La surveillance AML continue décrit des processus similaires à ceux du CDD, mais examine constamment les clients en temps réel. Une équipe manuelle ne pourrait pas imiter ce processus en raison de la grande quantité de données qui devraient être analysées 24 heures sur 24. Ce processus repose sur des partenariats solides avec diverses bases de données et sur la technologie permettant des mises à jour en direct.

La diligence raisonnable continue est encore plus pertinente maintenant que le Conseil de l’UE a mis à jour ses réglementations crypto AML. Toutes les transactions cryptographiques terminées 1 000 € dans toute l’Union européenne doivent être scrutés dans le cadre d’une diligence raisonnable renforcée, ce qui rend la surveillance continue des données clients plus critique que jamais.

Les stratégies KYC sont généralement utilisées pour respecter la conformité réglementaire, mais sont également utilisées en association avec l'approche basée sur les risques définie par une entreprise. Ces processus sont essentiels à la surveillance, à la prévention et au report des crimes financiers, tels que le blanchiment d'argent, par une institution.

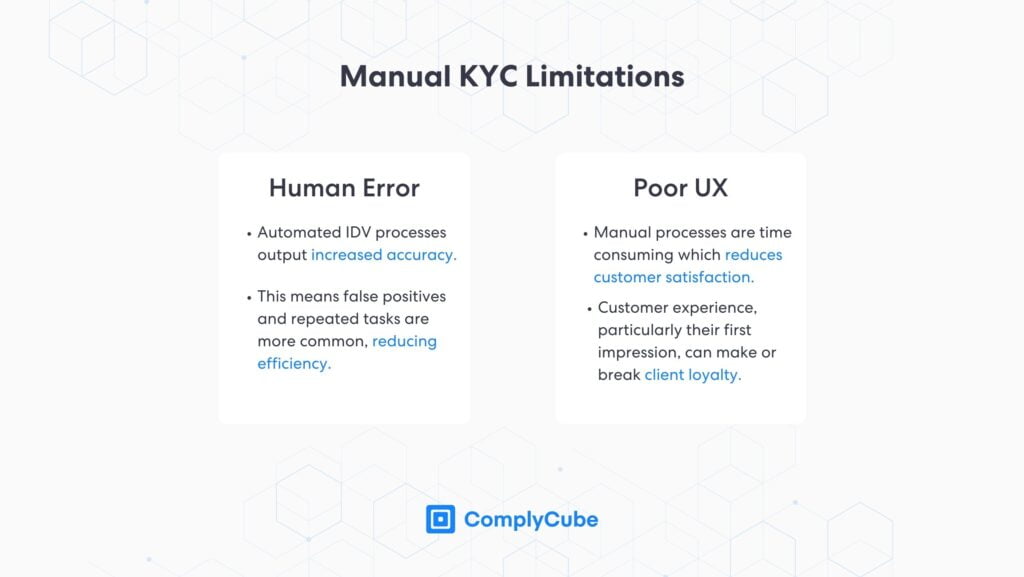

Limites du KYC manuel

Les processus KYC manuels ne peuvent pas évoluer avec le volume géré par les entreprises modernes. La gestion manuelle des tâches mentionnées ci-dessus est lente, ardue et truffée d'erreurs humaines. Cela conduit à une mauvaise expérience client et regroupe les limitations naturelles qui ont été surmontées par la vérification KYC automatisée.

Erreur humaine

Les erreurs ne peuvent jamais être éliminées, en particulier lorsqu’il s’agit de la vérification complexe des documents d’identité et des images à l’appui. Apprentissage automatique Les technologies (ML) peuvent être entraînées pour produire une précision bien supérieure à celle qu’un œil humain pourrait atteindre. Cela permet aux entreprises d'employer leur personnel à des fins beaucoup plus efficaces, telles que des initiatives liées à la croissance des revenus et à l'expansion de l'entreprise.

Les erreurs humaines dans les rapports, la saisie manuelle des données et les contrôles réglementaires contribuent de manière significative au nombre de faux positifs qui pèsent sur les équipes de conformité. Cela a un effet d’entraînement sur les coûts opérationnels nets, car les tâches doivent être inutilement répétées, ce qui entraîne une réduction de l’efficacité.

Mauvaise expérience client

Peut-être plus important encore, les contrôles KYC manuels prennent du temps. Même si l'augmentation de l'efficacité interne et la réduction des coûts opérationnels devraient être une priorité pour toutes les entreprises, un long processus d'acquisition de clients pourrait entraîner une frustration des clients et de graves dommages à votre entreprise en raison d'échecs d'inscription.

L'expérience client est vitale, en particulier lorsque la concurrence sur votre marché est féroce et qu'un processus KYC manuel peut prendre des jours à la fois. Le KYC et, par conséquent, une acquisition de clients qui n’est pas instantanée limiteront la croissance et constitueront un goulot d’étranglement vers le succès.

Qu'est-ce que la vérification KYC automatisée ?

Les solutions KYC représentent une avancée transformatrice dans la gestion, la vérification et la surveillance des données clients. Les technologies d'IA utilisées améliorent la conformité réglementaire et améliorent considérablement les expériences d'intégration des clients grâce à des flux de travail de vérification d'identité transparents et personnalisés. À cela s’ajoutent des solutions intégrées de diligence raisonnable de la clientèle et de surveillance continue dans une seule plateforme globale.

Il est bien documenté que les solutions de vérification KYC automatisée rationaliser considérablement les efforts de conformité des entreprises. Cela permet aux entreprises d'opérer sans crainte d'être impliquées implicitement dans des délits financiers, garantissant ainsi un environnement sécurisé à la fois pour l'entreprise et ses utilisateurs.

Vérification d'identité automatisée

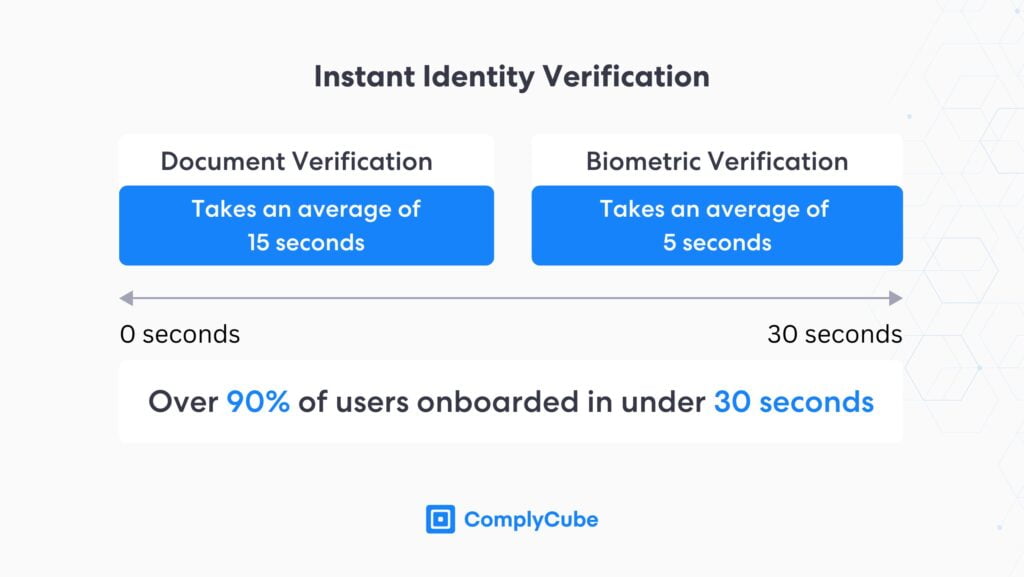

Les solutions eKYC, alimentées par de puissants moteurs d'IA, vérifient les documents d'identité et leurs caractéristiques de sécurité spécifiques avec une vitesse et une précision inégalées. Cet exploit dépasse les capacités de l’œil humain, même le plus entraîné. Ces systèmes avancés utilisent des algorithmes de correspondance sophistiqués pour examiner jusqu'à 25 points de données sur les documents d'identité tels que les passeports et les permis de conduire, ainsi qu'une puissante technologie de reconnaissance faciale pour vérifier des milliers de pixels de selfie afin de garantir leur authenticité.

Ces processus, appelés vérification documentaire et biométrique, réduisent considérablement le temps nécessaire à l'inscription d'un client et peuvent être terminé en moins de 60 secondes. Les entreprises fournissant des services KYC hébergent généralement une gamme de services alternatifs mais similaires, qui peuvent être personnalisés selon les besoins de l'entreprise. Pour plus d'informations sur les types de solutions KYC automatisées disponibles, parcourez la liste de ComplyCube ici.

Des outils puissants pour rationaliser la diligence raisonnable des clients

L'automatisation des processus KYC ne s'arrête pas à l'acquisition de clients. La due diligence client et la surveillance continue sont intégrées dans la même solution. Cela fait des services de vérification KYC automatisés un instrument complet pour la méthodologie KYC et AML.

La due diligence client fait référence à l’évaluation des risques et au profilage d’un client. Cela implique des mesures supplémentaires en matière de VDI, un contrôle des utilisateurs par rapport à des bases de données multi-bureaux, ainsi qu'une sélection de listes de surveillance et de médias indésirables. Ce processus est très long et coûteux pour les entreprises en raison du volume de données à traiter. L'automatisation résout le problème.

Plus de données analysées

Confirmation plus rapide

Score de risque précis

Lorsque ce processus est automatisé, rien n’est laissé au hasard et ces ensembles de données peuvent être examinés instantanément. Il atténue l’insatisfaction des clients et garantit le respect des normes de conformité. Les clients se voient ensuite attribuer avec précision et rapidité leur score de risque, et l'utilisateur peut être acquis conformément au cadre réglementaire requis en place.

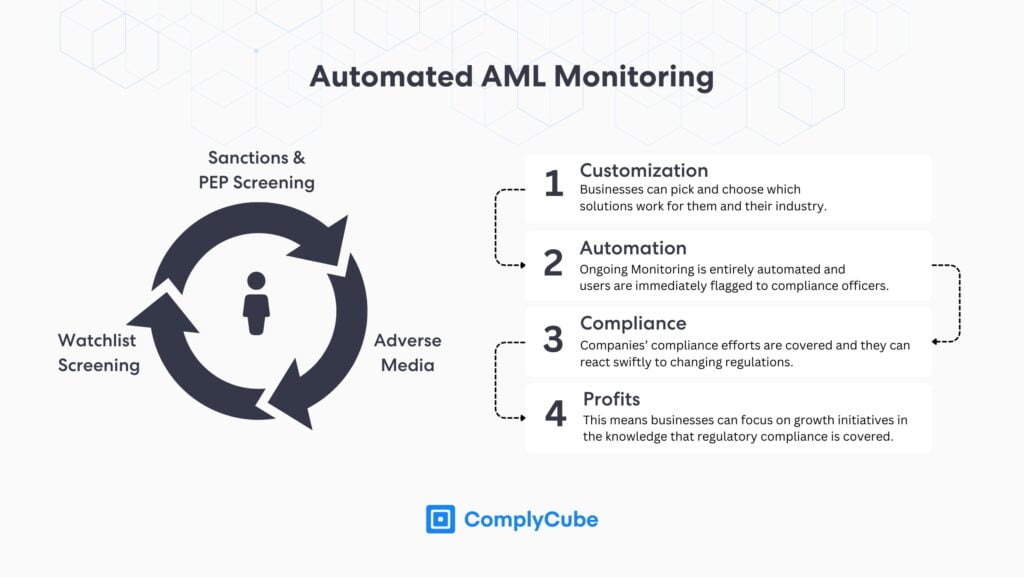

Surveillance AML automatisée

Surveillance AML serait une tâche presque impossible à optimiser manuellement, nécessitant des ressources importantes. En effet, l’application correcte de la surveillance continue nécessite de vérifier un volume toujours croissant d’ensembles de données.

Par exemple, le client d’une néobanque en démarrage a été dépeint négativement dans un obscur journal colombien pour des accusations de blanchiment d’argent. Les méthodes traditionnelles de vérification et de diligence raisonnable auraient peu de chance de détecter cette situation, surtout si l’article n’était pas diffusé dans les médias nationaux.

Une solution automatisée de surveillance AML détecterait un tel événement. En analysant continuellement les médias mondiaux à la recherche d'une couverture médiatique négative, la détection de toute impression médiatique négative est immédiatement signalée sur le profil de l'utilisateur. Celui-ci détecte l'apparition et fournit toutes les données pertinentes aux responsables de la conformité pour qu'ils puissent prendre des décisions éclairées et opportunes.

Avantages de la vérification KYC automatisée

La vérification automatique des clients apporte de nombreux avantages aux entreprises, quel que soit le niveau d'assurance d'identité requis.

Gain de temps

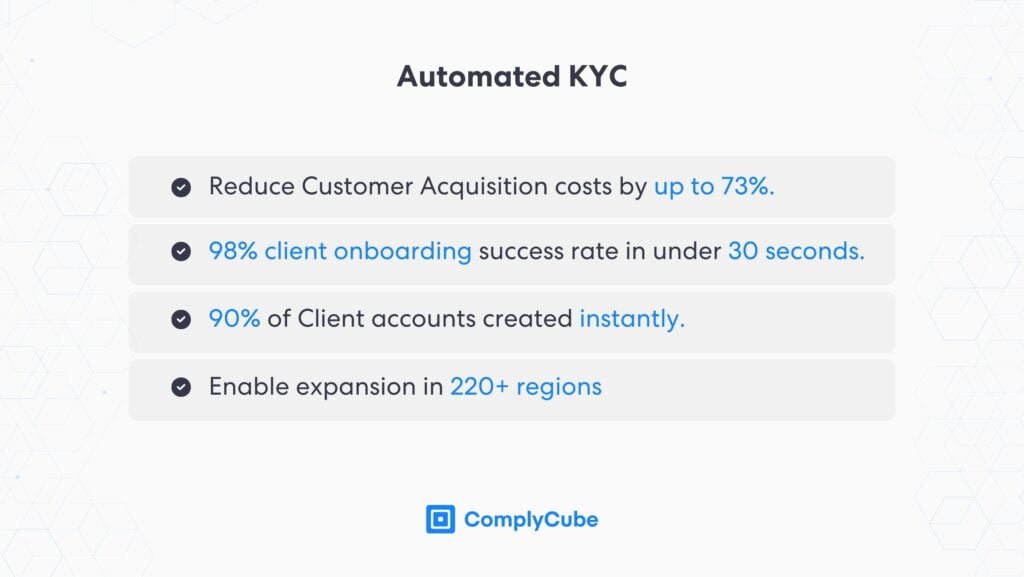

L'automatisation de Know Your Customer réduit considérablement le temps passé à examiner les documents des utilisateurs et à vérifier leur authenticité. Cela signifie que l’efficacité opérationnelle est considérablement augmentée et que les entreprises constatent une réduction des erreurs manuelles. La rapidité de ces processus automatisés améliore l'expérience client et permet aux entreprises de traiter et d'accepter un volume de clients beaucoup plus élevé.

Réduction des coûts

La réduction du temps consacré aux tâches banales signifie que les coûts opérationnels peuvent être considérablement minimisés. Les procédures KYC automatisées permettent aux entreprises de se concentrer sur ce qui est important pour elles en réduisant le nombre de faux positifs et de tâches répétées. Cela signifie qu’il peut y avoir une culture d’entreprise plus rationalisée et que l’efficacité peut être maximisée.

Le KYC automatisé évite également aux entreprises des amendes potentielles résultant de la non-conformité. Crypto KYC (et sa non-conformité) en est un excellent exemple. En 2023, crypto et les groupes FinTech associés ont été condamnés à une amende de $5,8 milliards pour non-conformité avec la réglementation AML. Bon nombre de ces amendes auraient pu être atténuées si une stratégie KYC et AML suffisante avait été établie.

Conclusions précises

La précision des solutions KYC signifie que l'exactitude des données est exceptionnellement élevée, améliorant ainsi l'analyse des données des responsables de la conformité. Les processus eKYC, de par leur nature, garantissent des informations sécurisées, malléables et fluides. Comme ces systèmes AML sont basés sur le cloud et fournis par les principales sociétés SaaS, les données sont facilement disponibles et extractibles pour que les responsables de la conformité puissent prendre des décisions instantanées et précises.

De plus, les données des utilisateurs sont soumises aux normes de sécurité les plus strictes et les plus améliorées, notamment le RGPD, le CCPA et la loi sur la protection des données. Ceci est illustré par la fonction de rédaction automatique de ComplyCube sur les images d'identité et les téléchargements de selfies d'utilisateurs de moins de 18 ans.

La conformité simplifiée

Les réglementations, en particulier dans les secteurs FinTech, évoluent rapidement. Les solutions d'automatisation et de connaissance de votre client simplifient grandement le respect de ces réglementations. Par exemple, le GAFI met fréquemment à jour les pays figurant sur ses listes noire et grise en raison des mouvements financiers et géopolitiques. Les solutions KYC automatisées permettent de réagir en temps opportun aux mises à jour de ces listes.

Les sociétés de cryptographie travaillant déjà avec un partenaire KYC seraient en mesure de réagir rapidement à cette nouvelle, en discutant des solutions requises de la part de leur fournisseur existant. Cela permet de prendre facilement des mesures réactionnaires sous pression.

Intégrations faciles

Avec la simplicité d'intégration au cœur de l'automatisation KYC, votre pile technologique existante n'a pas besoin de changer pour faciliter les services KYC. Les workflows sont intégrés à votre site Web via une API (Application Programming Interface) ou un SDK (Software Development Kit) robuste. Cela signifie qu'ils peuvent être personnalisés et conçus selon la marque de votre entreprise.

L'intégration des solutions KYC dans votre flux actuel est vitale. Il contribue à une expérience utilisateur exceptionnelle, améliorant la réputation de la marque et laissant les nouveaux clients satisfaits d'une expérience agréable et conviviale.

Intelligence artificielle dans la vérification KYC automatisée

L’intégration d’une IA de pointe et d’algorithmes avancés dans les processus automatisés de vérification KYC est à l’origine du changement dans la façon dont les entreprises intègrent les clients et assurent la conformité. Ces technologies avancées rationalisent l'extraction de données, la vérification des documents et toutes les étapes du processus KYC, améliorant ainsi l'efficacité de la conformité réglementaire en matière de lutte contre le blanchiment d'argent.

Les moteurs d'apprentissage automatique, tels que la technologie de reconnaissance faciale, garantissent que les erreurs sont minimisées et que les tâches répétées, ou les faux positifs, sont atténuées. L'IA permet également une surveillance 24 heures sur 24 des sources de données approfondies pour garantir que les profils de risque des utilisateurs sont précis et mis à jour en temps réel.

Les processus KYC automatisés ne seraient pas possibles sans le développement d’une technologie avancée d’IA. C’est pour cette raison que les entreprises à la pointe du développement de l’IA doivent le faire de manière éthique. Étant donné que ces systèmes traitent des données sensibles des utilisateurs sur la race, le genre, le sexe et de nombreuses autres catégories sensibles, le développement éthique de l’IA est fondamental pour garantir l’exclusion des préjugés potentiels.

Dois-je intégrer un KYC automatisé ?

Les systèmes qui alimentent les stratégies modernes de vérification KYC automatisées apportent d’énormes retours sur investissement aux entreprises qui les utilisent. Cela les place en avance sur leurs concurrents car l'efficacité opérationnelle, les marges bénéficiaires et la réputation sont toutes optimisées.

L'avenir du KYC

Les entreprises employant un processus KYC manuel n'auront pas l'évolutivité opérationnelle nécessaire pour se développer aux côtés du marché ou de leurs concurrents. Les exigences réglementaires visant à connaître votre client s'étendent à plus de secteurs que jamais ; ce n'est qu'avec l'automatisation KYC qu'une entreprise à l'échelle peut répondre aux demandes de ses utilisateurs.

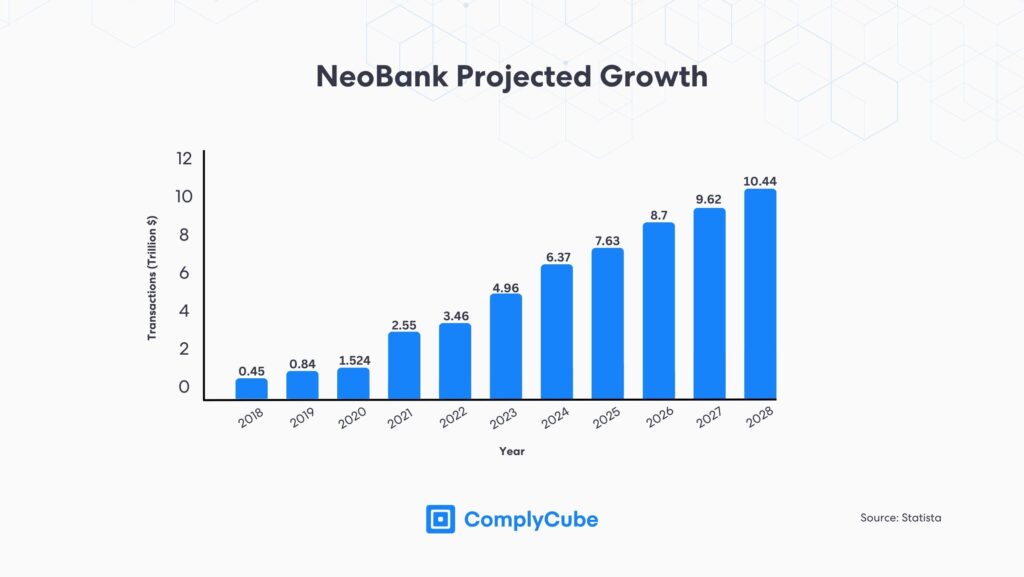

En prenant la néobanque comme exemple du secteur, le volume de transactions prévu pour 2024 devrait être de $6,37 billions et grimper à $10,44 billions en 2028.

Sur le marché de la néobanque, le nombre d'utilisateurs devrait s'élever à 386,30 millions d’utilisateurs d’ici 2028.

Les volumes croissants représentés dans ces chiffres mettent en évidence la trajectoire des secteurs FinTech, comme les néobanques, et soulignent l'impératif pour les stratégies KYC d'évoluer en tandem. À mesure que la base d'utilisateurs et les transactions au sein de ces secteurs se développent, il devient urgent que les processus KYC soient automatisés et augmentent l'évolutivité afin de gérer efficacement la demande de services financiers.

Votre entreprise a-t-elle adopté la vérification KYC automatisée ?

L'expansion rapide des secteurs FinTech, y compris les néobanques, nécessite l'évolution des stratégies KYC pour s'adapter au volume croissant de transactions et à la base d'utilisateurs, soulignant l'importance de l'automatisation pour l'évolutivité et l'efficacité. La vérification KYC automatisée, optimisée par des technologies d'IA avancées, rationalise la vérification de l'identité, la diligence raisonnable des clients et la surveillance continue, garantissant la conformité réglementaire tout en améliorant l'efficacité opérationnelle.

Les technologies exclusives de ComplyCube fournissent une suite complète d'utilitaires permettant aux entreprises de se développer sans limites. Hébergeant plus de 220 régions, plus de 13 000 documents et des processus d'intégration typiques réalisés avec succès en moins de 60 secondes, ils deviennent un choix courant pour les entreprises en croissance.

L'avenir du KYC réside dans l'adoption des avancées technologiques pour répondre aux demandes croissantes du secteur des services financiers, en garantissant des processus de vérification des clients sécurisés, efficaces et évolutifs. Si vous recherchez un nouveau partenaire AML, KYC et IDV, entamez une conversation avec l’un de nos spécialistes dès aujourd’hui.