Le respect des réglementations en matière de criminalité financière est crucial pour chaque entreprise. Dans le cadre de cette conformité, il est essentiel de comprendre la définition d'une personne politiquement exposée (PPE) pour l'identifier et effectuer une diligence raisonnable supplémentaire, comme l'exigent les lois anti-blanchiment d'argent (AML).

Qu'est-ce qu'une personne politiquement exposée ?

Une personne politiquement exposée est une personne qui occupe une fonction publique de premier plan, telle qu'un fonctionnaire du gouvernement, un officier militaire de haut rang ou un cadre supérieur dans une grande entreprise d'État. Une PPE présente généralement un risque plus élevé d'implication potentielle dans corruption ou la corruption par leur position et leur influence. Les partenaires commerciaux proches ou les membres de la famille des PPE sont souvent considérés comme des PPE connectées car ils pourraient également présenter un risque de lutte contre le blanchiment d'argent.

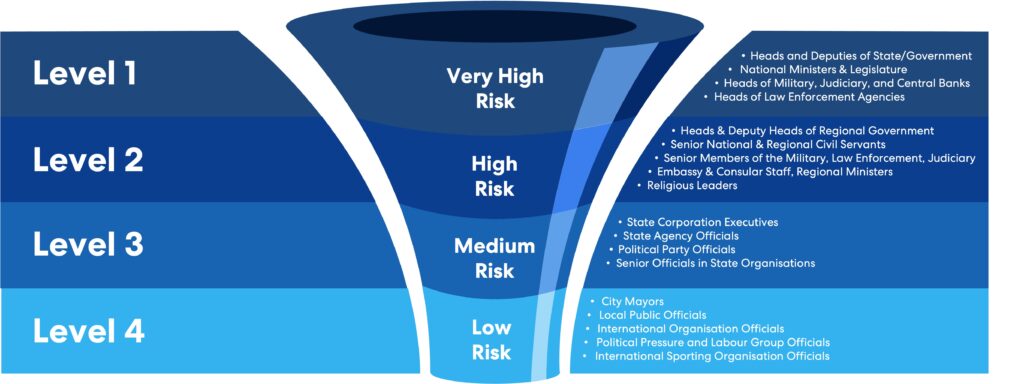

Niveaux de personnes politiquement exposées

Les niveaux de PPE font référence à la catégorisation des personnes politiquement exposées (PPE) en fonction du niveau de risque qu'elles présentent en termes d'implication potentielle dans des pots-de-vin ou de la corruption en raison de leur position et de leur influence. Les PPE peuvent être globalement classées en quatre niveaux :

- Niveau 1: Des personnalités représentant une instance internationale.

- Niveau 2: Personnes occupant un poste au niveau national.

- Niveau 3: fonctionnaires occupant un poste au niveau de l'État.

- Niveau 4: fonctionnaires occupant un poste au niveau local.

Les institutions financières sont tenues de rechercher les PPE et de mettre en œuvre des mesures AML adéquates basées sur ces quatre niveaux pour réduire leurs risques et responsabilités.

Pourquoi est-il important de dépister les PPE ?

Toutes les personnes répondant à la définition d'une PPE doivent être classées en fonction de leur niveau de risque et examinées avant de commencer une relation d'affaires. Les institutions financières doivent mettre en œuvre des mesures PEP AML adéquates pour réduire les risques et responsabilités AML.

La surveillance accrue des autorités de réglementation financière locales et internationales fait qu'il est crucial pour les institutions financières de se protéger contre la fraude et les crimes financiers. Les amendes imposées par des organismes tels que le Groupe d'action financière (GAFI) et le Réseau de lutte contre la criminalité financière (FinCEN) pour non-respect des lois et réglementations AML ont atteint des millions de dollars, ce qui incite fortement les entreprises à dépister les PPE. C'est pourquoi de nombreuses institutions financières adoptent souvent l'approche « une fois une PPE, toujours une PPE », même lorsque les clients abandonnent leurs fonctions gouvernementales ou civiques.

Comment mener une due diligence PEP ?

La diligence raisonnable des PPE est effectuée en fonction du niveau de risque que présente chaque personne politiquement exposée (PPE). Les PPE de niveau 1 comprennent ceux qui représentent des organismes internationaux, tandis que les PPE de niveau 2 sont des personnes occupant un poste au niveau national. Les PPE de niveau 3 sont des fonctionnaires occupant un poste au niveau de l'État et les PPE de niveau 4 sont des fonctionnaires occupant un poste au niveau local. Le niveau de risque associé à chaque PPE détermine l'étendue de la diligence raisonnable requise, les PPE à risque plus élevé nécessitant une diligence raisonnable plus approfondie.

Il est important de noter que les étapes spécifiques de diligence raisonnable et l'évaluation des risques peuvent varier en fonction de la juridiction et des exigences réglementaires. Les institutions financières doivent élaborer des politiques et des procédures fondées sur les risques pour la diligence raisonnable des PPE afin de se conformer aux lois et réglementations en matière de lutte contre le blanchiment d'argent.

D'une manière générale, la diligence raisonnable des PPE devrait intégrer les aspects suivants :

- Adoptez une approche basée sur les risques : le stratégie basée sur le risque fournit une image complète des clients à haut risque d'une entreprise et des situations qui justifient le statut à haut risque.

- Obtenir des informations d'identification supplémentaires : Fournissez un questionnaire aux clients à haut risque adapté aux politiques basées sur les risques pour acquérir une connaissance approfondie des clients et du risque qu'ils peuvent poser.

- Analysez la source des fonds : En vertu de la quatrième directive sur le blanchiment d'argent (MLD4) de l'UE, les organisations juridiques sont tenues de tenir à jour les registres du bénéficiaire effectif ultime (UBO) dans un registre ouvert aux autorités et aux autres personnes ayant un véritable intérêt.

- Surveillance des transactions en cours : Obtenez les détails de la transaction, tels que l'historique, le but et la nature, et analysez les informations, telles que la durée de la transaction et les parties impliquées.

- Vérification des médias indésirables : Pour créer un profil client KYC complet de votre client et de sa réputation, vous devez examiner attentivement les articles de presse connexes et analyser les informations pertinentes. Les résultats extrêmement négatifs indiquent fortement qu'ils sont trop risqués pour les entreprises. Les entreprises doivent prendre les mesures de diligence raisonnable suivantes si les résultats sont positifs.

- Rédigez votre rapport pour un examen plus approfondi : Compilez votre rapport de diligence raisonnable pour les examens réglementaires internes et futurs avant l'intégration.

- Élaborer une stratégie de surveillance continue axée sur les risques : La surveillance continue des clients à haut risque prend du temps et nécessite beaucoup d'efforts. L'utilisation d'une stratégie de surveillance basée sur les risques est donc optimale.

Conclusion

En résumé, comprendre la définition d'une PPE et l'importance d'effectuer une diligence raisonnable à leur sujet est essentiel pour que les institutions financières se conforment aux lois et réglementations AML. Avec une surveillance accrue de la part des autorités de réglementation, les institutions financières doivent mettre en œuvre des mesures adéquates pour réduire leurs risques et leurs responsabilités. En suivant une approche basée sur les risques et en effectuant une diligence raisonnable approfondie, les entreprises peuvent se protéger contre les crimes financiers et les amendes potentielles.

ComplyCube fournit des solutions complètes de conformité AML, notamment Dépistage PEP, pour aider les entreprises à atténuer leurs risques et à assurer la conformité. Contactez-nous pour en savoir plus sur nos services et sur la manière dont nous pouvons vous aider à protéger votre entreprise contre les crimes financiers.