L'approche fondée sur les risques (RBA) est essentielle à la mise en œuvre efficace du cadre de conformité KYC (Know Your Customer) et AML (Anti-Money Laundering). Ce contrôle moderne d'évaluation des risques de financement du terrorisme et de blanchiment d'argent est une technique essentielle qui permet aux entreprises du monde entier de se conformer à la LBC. Les RBA constituent un élément clé des recommandations du Groupe d'action financière (GAFI) et permettent aux entreprises d'évaluer correctement le risque AML associé à leurs utilisateurs.

D’où vient la RBA ?

Au milieu des années 1990, les lois sur l'évaluation des risques KYC et AML étaient encore en pleine élaboration. Ce que l'on appelle aujourd'hui une approche basée sur les risques était alors une approche basée sur les règles. Il s'agissait en fin de compte d'une réglementation rigide, car les nuances des entreprises indépendantes n'étaient pas prises en compte, ce qui signifiait que les institutions financières devaient se conformer à certaines règles qui n'étaient tout simplement pas efficaces.

En conséquence, tous les consommateurs ont été soumis aux mêmes contrôles KYC et AML, quel que soit le secteur d'activité auquel ils participaient ou leur profil de risque associé. Cette situation a eu un impact sur la croissance du secteur et des entreprises, ce qui a conduit au développement de l'approche fondée sur les risques.

Après 2000 : une approche fondée sur les risques

La RBA a été créée par la Financial Services Authority (FSA) en 2000, bien que l'organisme s'appelle désormais Financial Conduct Authority (FCA), le principal régulateur financier du Royaume-Uni. En 2012, dans le cadre d'une révision des recommandations du GAFI, l'organisation a officiellement adopté la RBA comme une décision clé.

Les composantes d’une approche fondée sur les risques

La RBA exige que les institutions financières procèdent à des évaluations des risques de blanchiment d'argent proportionnelles au niveau de risque associé auquel une entreprise est confrontée. Le risque associé peut varier en fonction des zones géographiques dans lesquelles l'entreprise opère et des clients qu'elle intègre, du secteur dans lequel elle opère et des services qu'elle fournit, entre autres.

Évaluation initiale des risques

L'évaluation initiale des risques liés à la lutte contre le blanchiment d'argent identifie les facteurs de risque associés à un client, notamment l'identification, le contrôle des antécédents en matière de lutte contre le blanchiment d'argent et la surveillance continue pour déterminer un score de risque. Il existe différents niveaux de conformité dans chacune de ces catégories. Par exemple, les entreprises opérant dans des secteurs à haut risque, tels que les fournisseurs de services d'actifs virtuels (VASP ou bourses de crypto-monnaies), doivent effectuer le niveau le plus élevé d'identification et de contrôle des risques liés à la lutte contre le blanchiment d'argent.

Réponse proportionnelle

Une fois l’identification et l’évaluation des risques de blanchiment d’argent effectuées, les entreprises doivent allouer des ressources en fonction du niveau de risque posé. Les types de clients peuvent varier considérablement. Par exemple, si un client est identifié comme ayant des liens avec des personnalités politiques à l’issue d’un contrôle de personne politiquement exposée (PPE), il sera soumis à une diligence raisonnable renforcée (EDD) plutôt qu’à une diligence raisonnable de base à l’égard de la clientèle (CDD). Cette approche permet aux entreprises de mettre en œuvre la règle de la manière qui convient le mieux à leurs activités.

Surveillance continue

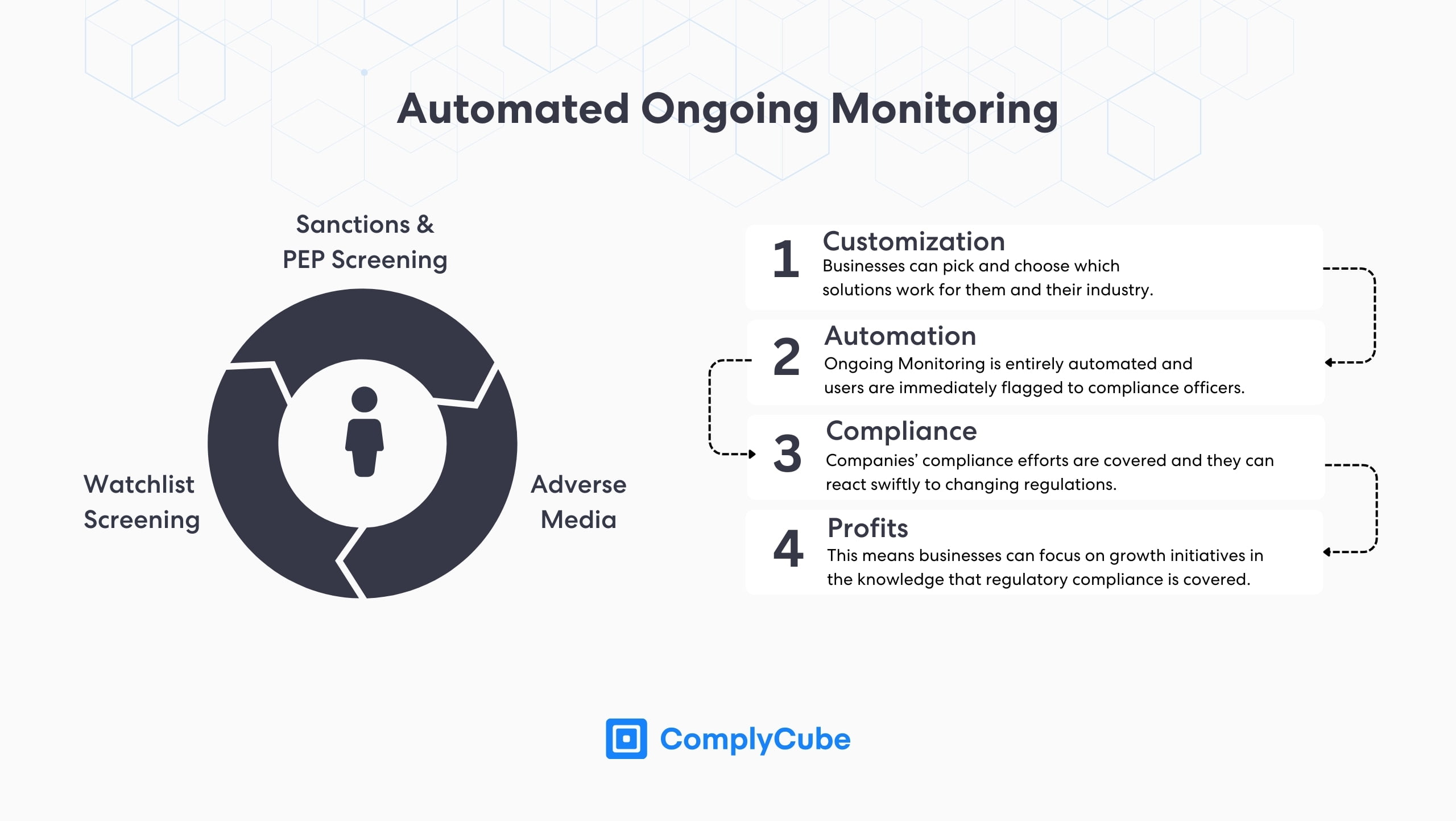

La surveillance continue est un élément clé de la RBA, car elle garantit que les niveaux de risque des clients ne changent pas. La réalisation d'une évaluation continue des risques liés à la lutte contre le blanchiment d'argent signifie qu'une entreprise est informée si la situation d'un client change. Si tel était le cas, des contrôles supplémentaires liés à la lutte contre le blanchiment d'argent pourraient être nécessaires, tels que le filtrage des transactions ou la surveillance pour signaler les données de transaction et les activités suspectes.

Cadre flexible au fil du temps

Enfin, les entreprises doivent faire preuve de souplesse dans leur approche pour adhérer à l’approche fondée sur les risques. Cela permet aux entreprises de mettre à jour leur programme de lutte contre le blanchiment d’argent, améliorant ainsi leur évaluation des risques liés à la lutte contre le blanchiment d’argent au fil du temps. Une telle approche crée un environnement réglementaire dynamique, dans lequel les institutions peuvent réagir aux nouvelles réglementations ou aux nouvelles méthodologies frauduleuses.

Directives anti-blanchiment de l'UE

L'Union européenne (UE) a adopté plusieurs directives intégrant les recommandations AML/KYC du GAFI, y compris un cadre RBA. La directive la plus récente ajoutée en 2020 s'appelle la 6e directive anti-blanchiment (6AMLD)Les États membres ont transposé ces directives dans leur législation nationale et régissent désormais les institutions financières opérant dans leur juridiction sous forme de règlements.

Le système de lutte contre le blanchiment d'argent de l'UE est décentralisé - au sein de chaque État membre de l'UE se trouve une cellule de renseignement financier (CRF). Les CRF sont de petites unités chargées de collecter les déclarations d'opérations suspectes (DOS) et de poursuivre les cas suspects de blanchiment d'argent.

Le cadre de l'UE met l'accent sur le rôle joué par les agences mandatées pour déterminer l'ampleur du risque de blanchiment d'argent que présentent les transactions. En fonction du degré de risque, les experts mettent en œuvre des formes spécifiques de vigilance à l'égard de la clientèle. Ils sont censés déposer une déclaration d'opération suspecte auprès de leur CRF nationale pour décider si la transaction est suspecte. Le rôle joué par les professionnels est donc primordial pour l'efficacité du mécanisme plus large de lutte contre le blanchiment d'argent.

Adoption de l'approche basée sur les risques au Royaume-Uni et par la FCA

Le Royaume-Uni a adopté la RBA dans sa législation sur la lutte contre le blanchiment d'argent et le financement du terrorisme (AML/CTF) avec l'introduction de sa réglementation sur le blanchiment d'argent (MLR) en 2007. La MLR de 2017 a encore renforcé le cadre de la RBA dans la législation fondamentale de la LBC du Royaume-Uni.

Les entreprises ont été tenues d’effectuer des évaluations des risques, de mener des contrôles de la conformité proportionnels aux niveaux de risque et d’appliquer des contrôles de la conformité si nécessaire. Au lendemain du Brexit, le Royaume-Uni a été contraint de publier son propre ensemble de lois indépendantes en matière de lutte contre le blanchiment d’argent, dont une grande partie reflétait les politiques du GAFI et les directives de l’UE.

Le succès de l’approche fondée sur les risques

L'adoption d'une approche fondée sur les risques par les autorités de régulation a démontré sa pertinence en tant que contrôle d'évaluation des risques de blanchiment d'argent. Les principaux succès de la RBA sont les suivants :

Efficacité et allocation des ressources

La RBA aide les institutions financières à allouer leurs ressources de manière plus efficace. Au lieu d’appliquer un niveau de contrôle généralisé à tous les clients, les banques et autres institutions financières peuvent concentrer leurs efforts sur les clients ou les transactions à haut risque. Cette approche ciblée a permis aux institutions d’économiser beaucoup de temps et d’argent en réduisant les efforts de conformité inutiles pour les cas à faible risque

Amélioration de la conformité face à l'évolution des risques

La RBA offre la flexibilité nécessaire pour s'adapter à l'évolution des risques, notamment l'essor des nouvelles technologies, des cryptomonnaies et des transactions internationales complexes. Cette adaptabilité en a fait une pierre angulaire des stratégies modernes de lutte contre le blanchiment d'argent, car elle permet aux institutions de rester conformes aux réglementations tout en gérant des environnements commerciaux en constante évolution.

Évolutivité pour les entreprises en croissance

L’un des principaux avantages de la RBA est son évolutivité. À mesure que les entreprises se développent ou s’étendent sur de nouveaux marchés, elles peuvent adapter leurs contrôles anti-blanchiment aux risques du nouvel environnement. Cela permet aux entreprises de s’engager auprès de clients à haut risque ou d’opérer dans des régions plus risquées sans compromettre la conformité

Réduction du risque réglementaire

En mettant en œuvre la RBA, les institutions démontrent aux régulateurs qu'elles comprennent les risques spécifiques auxquels elles sont confrontées et qu'elles prennent les mesures appropriées pour les atténuer. Cela réduit la probabilité de pénalités ou d'amendes pour non-conformité et améliore les relations avec les organismes de réglementation.

Soutien à l'innovation des entreprises

La RBA a également soutenu le développement de nouveaux secteurs à haut risque, tels que ceux du cannabis et des cryptomonnaies, en permettant aux institutions financières de s’engager de manière responsable avec eux. Cette approche sur mesure aide les institutions à gérer les risques spécifiques associés à ces secteurs tout en soutenant la croissance de leur activité.

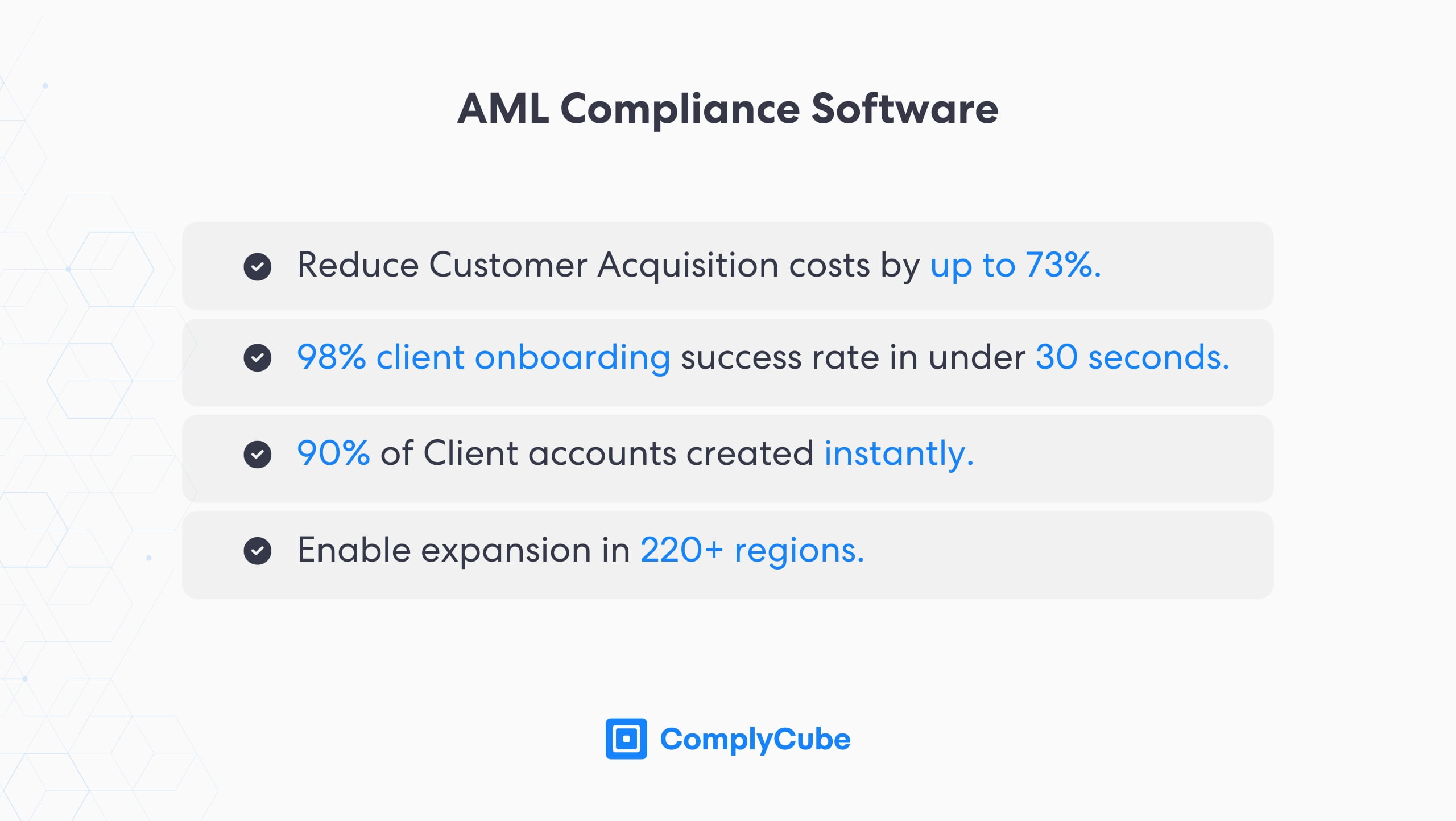

À propos des solutions d'évaluation des risques de blanchiment d'argent de ComplyCube

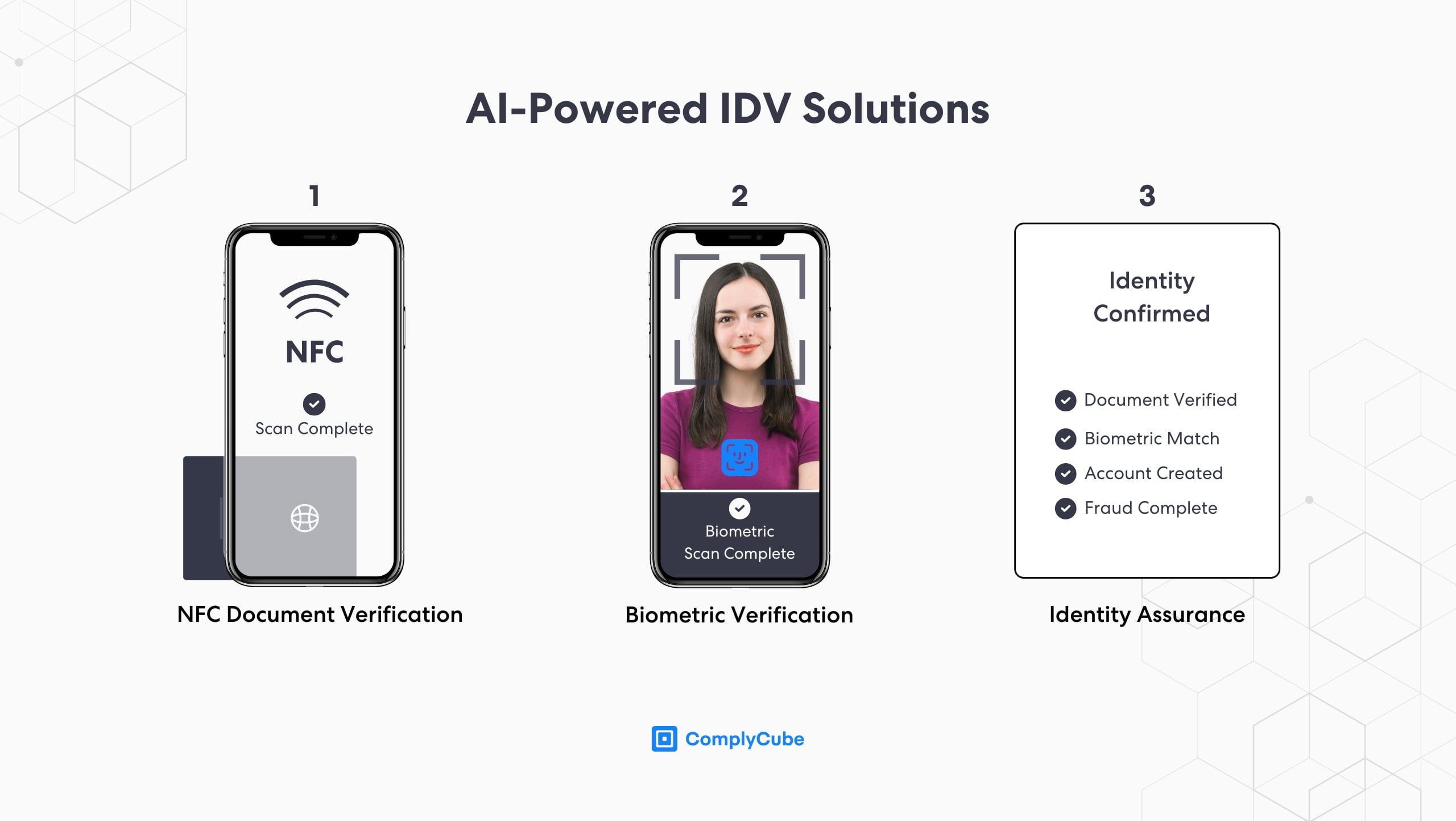

ComplyCube propose une solution inégalée pour des contrôles d'évaluation des risques AML flexibles et personnalisables, permettant aux entreprises partenaires d'adhérer facilement au cadre RBA. Il offre une identification complète des clients grâce à la vérification des documents et biométriques, à la vérification CDD et multi-bureaux, au dépistage AML et à la surveillance continue.

Ces solutions offrent un package de conformité complet conçu pour une couverture et une flexibilité totales sous un même toit. Pour les institutions souhaitant en savoir plus sur ces solutions, Contactez un spécialiste de la conformité aujourd'hui