Les fonds de capital-risque investissent des sommes importantes dans des transactions à haut risque, les processus de diligence raisonnable en matière de capital-risque constituant un élément essentiel du succès de ces investissements. Sans aucun doute, le risque est la clé du jeu. Cependant, ce que de nombreux VC négligent, ce n’est pas le risque de ne pas parier sur une licorne mais plutôt le risque de parier sur un fraudeur. De même, le risque d’accepter des fonds illicites d’un commanditaire (LP) non vérifié est également souvent présent. La mise en œuvre de processus rigoureux de diligence raisonnable pour les fondateurs et les investisseurs est donc essentielle, avec des solutions adéquates de conformité du capital-risque nécessitant des contrôles AML et KYC complets.

Les investisseurs qui participent à des investissements à haut risque doivent être assurés non seulement de l'adéquation produit-marché ou de l'écart identifié sur le marché, mais également de savoir exactement dans qui ils investissent. De même, ils doivent avoir une transparence totale sur qui sont leurs investisseurs. les investisseurs le sont. En acceptant les investissements des LP, les sociétés de capital-risque peuvent devenir vulnérables aux injections de capitaux illicites, les mauvais acteurs tentant de dissimuler l’argent blanchi avec du capital légitime.

Le Federal Bureau of Investigation des États-Unis estime que les entreprises du secteur des fonds d’investissement privés, estimé à près de 1600 milliards de dollars, sont utilisées comme véhicules de blanchiment d’argent à grande échelle, affirmant que cela permet la réintégration de «argent sale dans le système financier mondial légitime.

Risques rencontrés

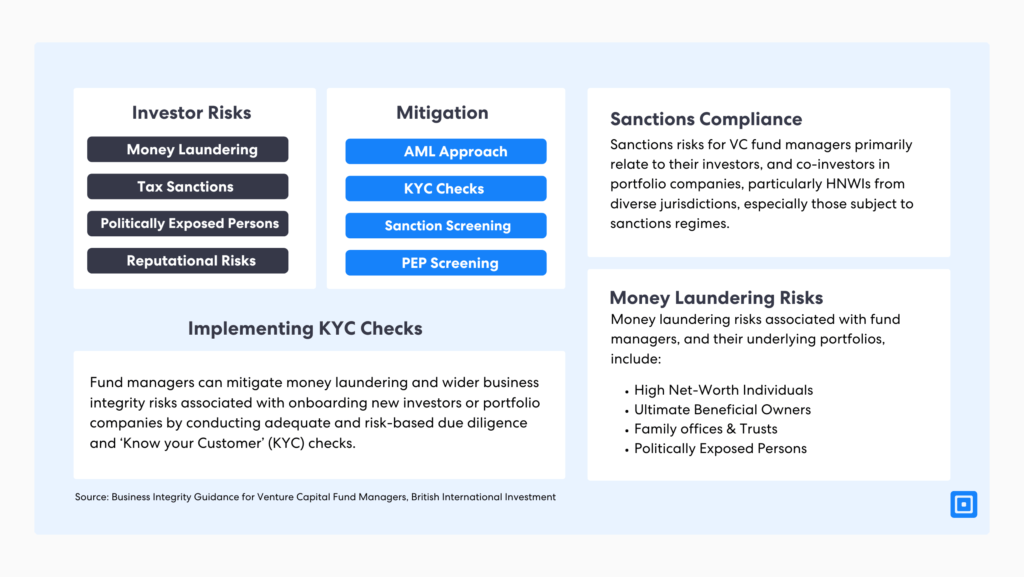

Les investisseurs en capital-risque sont confrontés à plusieurs risques lorsqu’ils effectuent et reçoivent des investissements en raison du manque de contrôles KYC et AML. Certains incluent l’investissement dans des fondateurs qui présentent un risque de réputation ou de conformité pour le capital-risque, le risque que des capitaux blanchis soient investis dans le fonds et l’investissement ou la réception d’investissements de personnes politiquement exposées ou faisant l’objet de sanctions fiscales.

L'article du Journal of Financial Crime « Fraud in Startups: What Stakeholders Need to Know » déclare : « La pression exercée pour maintenir la croissance de la startup et lever régulièrement de nouveaux fonds est donc cruciale à la fois pour les entrepreneurs et les investisseurs en capital-risque existants. Par conséquent, les startups recourent souvent à des activités douteuses ou frauduleuses pour atteindre ces objectifs. des jalons dans la poursuite de la croissance.»

Les startups ont souvent recours à activités douteuses ou frauduleuses pour atteindre ces jalons dans la poursuite de la croissance.

Certains des risques auxquels les investisseurs sont généralement confrontés comprennent :

Blanchiment d'argent: Les opérations de capital-risque impliquent l’investissement de sommes importantes en capital, ce qui peut être particulièrement attractif pour ceux qui mènent des activités de blanchiment d’argent. Un mauvais acteur peut agir comme un LP et investir des fonds illicites avec un fonds de capital-risque. Comme le capital-risque investit ensuite dans de nombreuses sociétés de portefeuille, l’origine des fonds devient extrêmement obscure. Fausses identités peut également être utilisé pour enterrer davantage la véritable origine des fonds.

Risque lié aux personnes politiquement exposées (PPE): Le risque PEP pour les sociétés de capital-risque implique d'investir dans une personnalité politique et d'être soumis à des implications juridiques, à des atteintes à la réputation, à des normes de conformité accrues, à un risque accru de sanctions, etc. Les PPE sont généralement confrontées à davantage de risques de corruption et à davantage de contrôles réglementaires.

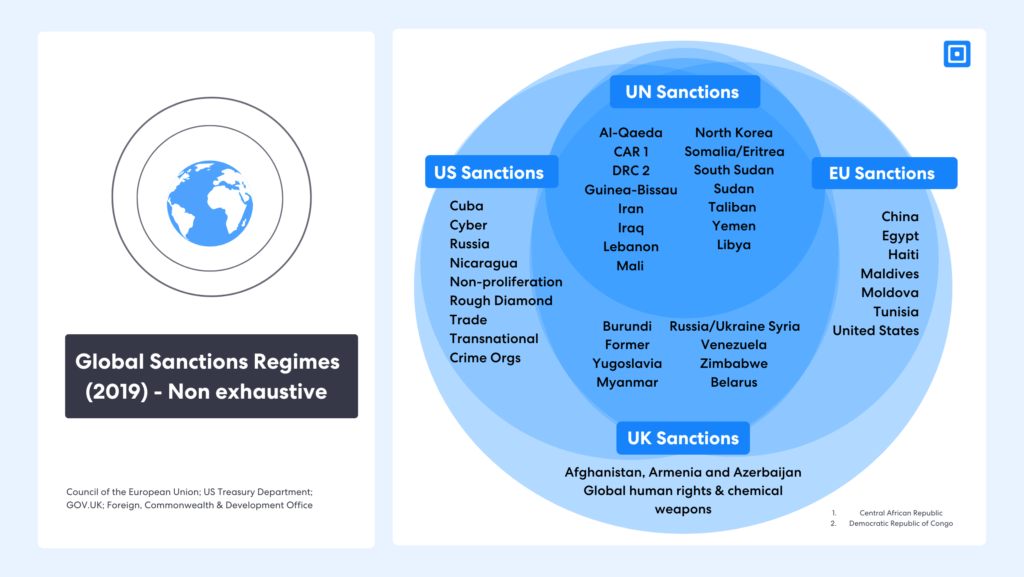

Les risques de sanctions pour les gestionnaires de fonds de capital-risque concernent principalement leurs investisseurs et co-investisseurs dans les sociétés de portefeuille, en particulier les particuliers fortunés (HNWI) de diverses juridictions.

Sanctions fiscales : Des sanctions sont imposées par les gouvernements et les organisations supranationales (telles que les Nations Unies) pour lutter contre le terrorisme et les activités criminelles. Ils imposent généralement des restrictions aux personnes désignées. Les personnes sanctionnées sont soumises à des restrictions sur les transactions financières et les opérations commerciales et à un risque accru de non-conformité.

Commanditaires et autres investisseurs

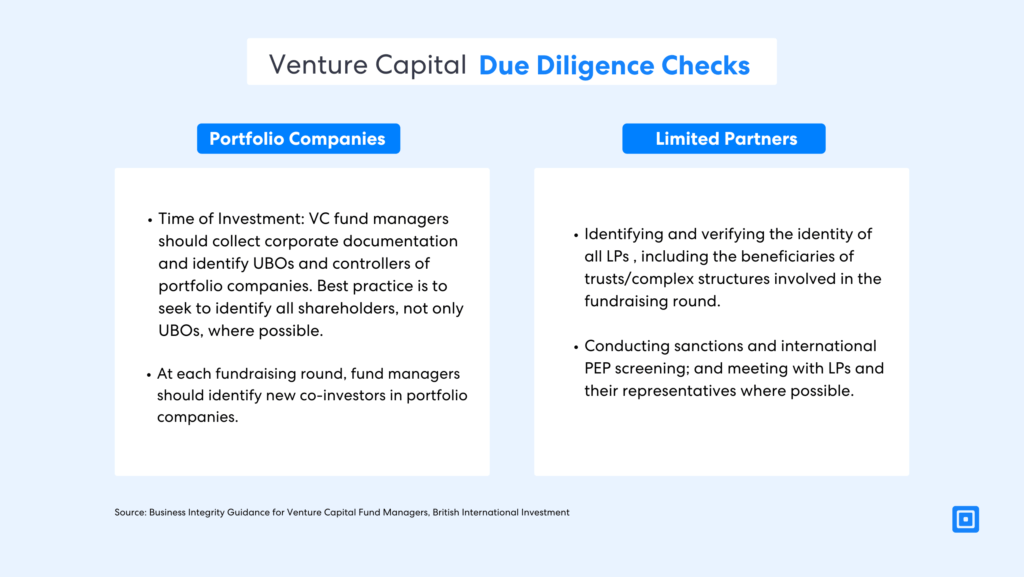

De nombreux risques associés à l’investissement ou à l’acceptation d’un mauvais investissement peuvent être contrecarrés grâce à des solutions KYC et AML robustes et strictes. Toutes les sociétés du portefeuille et les LP doivent se soumettre à un processus d'intégration au cours duquel des contrôles AML et KYC sont effectués. Selon British International Investment, les contrôles sur les LP doivent inclure:

Vérification d'identité: Les investisseurs doivent être vérifiés en obtenant une preuve d’identité et un justificatif de domicile. L’identité des bénéficiaires ultimes des fiducies/structures complexes impliquées dans une levée de fonds doit également être vérifiée.

Réalisation des sanctions et du filtrage international des PPE : S'associer à des investisseurs sanctionnés peut nuire à la réputation d'un fonds de capital-risque et entraîner un risque de non-conformité, ce qui peut entraîner de graves conséquences juridiques. Le risque de blanchiment d’argent, de corruption et d’autres activités illicites est également considérablement réduit lorsque ces contrôles sont effectués.

Rencontre avec les LP et leurs représentants lorsque cela est possible : Prend en charge une évaluation complète des LP.

Sociétés de portefeuille

La British International Investment Society déclare que Les contrôles KYC doivent être effectués pour toutes les sociétés du portefeuille aux heures suivantes :

Vérification au moment de l'investissement : Les gestionnaires de fonds de capital-risque doivent collecter la documentation d'entreprise et identifier les UBO et les contrôleurs des sociétés de portefeuille. Il est important d'identifier tous les actionnaires clés.

À chaque levée de fonds : Les nouveaux co-investisseurs et sociétés de portefeuille doivent être vérifiés.

Vérification diligente doit être continu et pas seulement au stade de l'investissement. La meilleure pratique consiste à chercher à identifier tous les actionnaires, pas seulement les UBO, lorsque cela est possible.

Vérification d'identité (IDV) et lutte contre le blanchiment d'argent (AML): Des contrôles doivent être effectués pour garantir la conformité aux réglementations, aux sanctions et au commerce mondial, la sécurité des investissements et la gestion des risques de réputation.

Conformité AML dans le capital-risque

Les sociétés britanniques de capital-investissement et de capital-risque sont toutes confrontées à des régimes stricts pour lutter contre le blanchiment d’argent et le financement du terrorisme. Le Groupe d’action financière (GAFI) établit des normes internationales.

Au sein de l’Union européenne, la cinquième directive anti-blanchiment (AMLD V/5MLD) a été adoptée début 2020, s’appuyant sur la quatrième AMLD, mise en place pour empêcher le financement d’activités criminelles et renforcer les règles de transparence. La cinquième version de cette directive a également clarifié les PPE, garantissant que les personnes potentiellement PPE doivent être identifiées pour être surveillées.

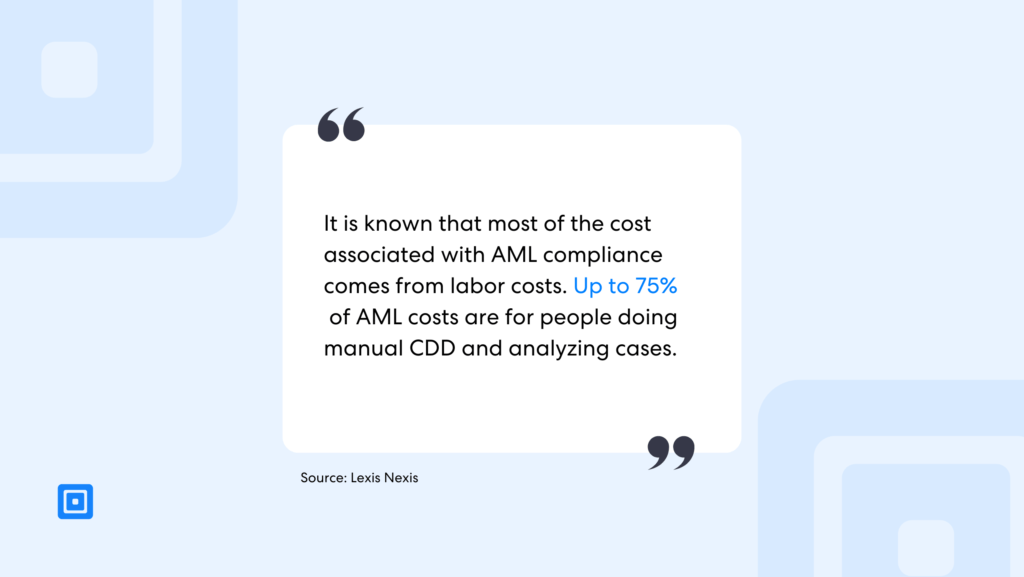

D’autres distinctions, telles qu’une diligence raisonnable renforcée lors de l’établissement de partenariats transfrontaliers à haut risque, ont également été mises en œuvre. Actuellement, le coût de la conformité AML dans le capital-risque est plus élevé que prévu, la majeure partie du coût provenant de tâches manuelles.

Les recherches menées par LexisNexis ont conclu que la vérification d'un LP peut entraîner plus de 25 heures de travail pour une équipe de 3-4 personnes. Étant donné que les sociétés de capital-risque disposent souvent de plusieurs centaines de LP, la quantité de travail concernant la vérification AML peut être alarmante.

On sait que la majeure partie des coûts associés à la conformité AML provient des coûts de main-d’œuvre. Jusqu’à 75% de frais AML sont destinés aux personnes effectuant des CDD manuels et analysant des cas.

Par conséquent, la mise en œuvre de solutions AML et KYC automatisées et basées sur l’IA est essentielle pour que ces organisations puissent se conformer tout en maintenant un budget raisonnable.

Conformité KYC, IDV et AML avec ComplyCube

ComplyCube est une plate-forme tout-en-un RegTech100 pour automatiser la conformité à la vérification d'identité (IDV), à la lutte contre le blanchiment d'argent (AML) et à la connaissance du client (KYC). Elle compte des clients mondiaux dans les domaines juridique, des télécommunications, des services financiers, de la santé, du commerce électronique, des cryptomonnaies, des voyages, etc.

Notre suite complète de solutions basées sur l'IA KYC/LBA Les solutions améliorées par des flux de travail automatiques sont hautement adaptées pour répondre aux exigences de conformité de nos clients. Utilisant des technologies d'apprentissage automatique développées et détenues par notre équipe, nos solutions rationalisent l'extraction de données tout en offrant une expérience d'intégration fluide aux utilisateurs.

Pour plus d'informations, contactez notre équipe d'experts en conformité.