Dans un récent cas de fraude à l'identité, un homme d'affaires s'est fait voler 165 000 £ sur son compte Revolut après que des criminels ont contourné le processus de vérification d'identité de l'entreprise. Les fraudeurs ont pu pénétrer dans son compte en exploitant les vulnérabilités du logiciel de reconnaissance faciale de Revolut. Cet incident soulève de graves inquiétudes quant à l'efficacité des systèmes de vérification biométrique dans le secteur financier et met en évidence la sophistication croissante des tactiques de fraude numérique.

Le secteur bancaire est devenu une cible privilégiée pour le vol d'identité et la fraude à l'identité synthétique. Une étude menée par Synectics Solutions, qui exploite la plus grande base de données de renseignements sur les risques syndiqués du Royaume-Uni, a révélé que 45% de toutes les contributions négatives dans le secteur financier en 2023 étaient liées à des identités volées et à des fraudes à l'identité. En utilisant une identité falsifiée ou volée, les fraudeurs peuvent vider les fonds des comptes, effectuer des achats frauduleux ou contracter des prêts.

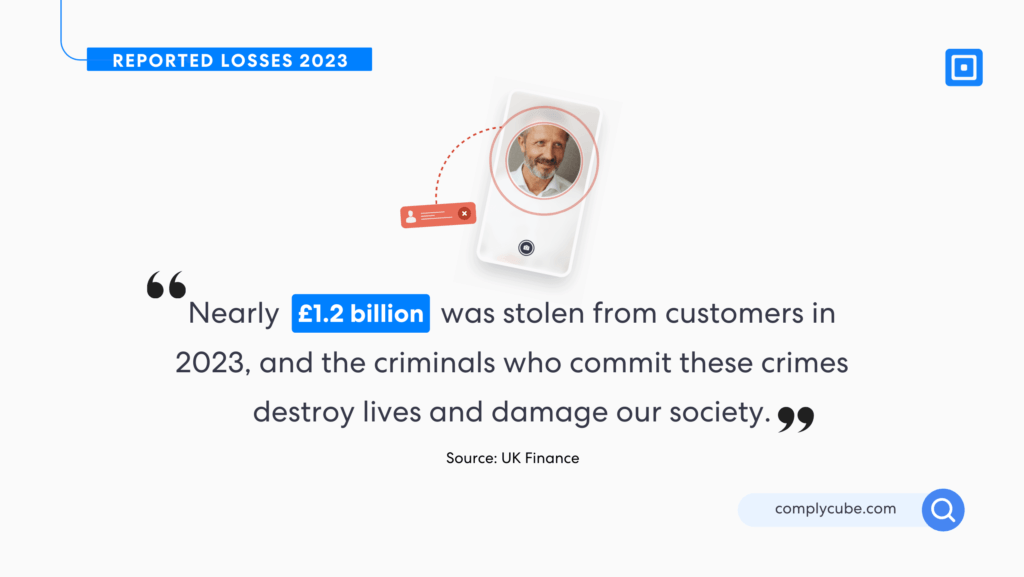

Presque 1,2 milliard de livres sterling a été volé aux clients en 2023, et les criminels qui commettent ces crimes détruisent des vies et endommagent notre société.

Le rapport 2024 d'UK Finance a récemment souligné que près de 1,2 milliard de livres sterling ont été volés aux clients en 2023. Le vol d'identité a augmenté, avec des pertes en hausse de 53 % 79,1 millions de livres sterling. Lorsque les criminels ne parviennent pas à manipuler socialement leurs victimes pour les amener à effectuer des paiements autorisés, ils utilisent les informations personnelles et les détails de carte volés pour prendre le contrôle de comptes existants ou demander de nouvelles cartes de crédit. Ben Donaldson, directeur général de la criminalité économique chez UK Finance, a déclaré, "Presque 1,2 milliard de livres sterling « En 2023, 1000 dollars ont été volés à des clients et les criminels qui commettent ces crimes détruisent des vies et nuisent à notre société. L’argent volé finance un crime organisé grave et les victimes souffrent souvent de dommages émotionnels, car la fraude est un crime pernicieux et manipulateur. »

Cette forme de fraude à l’identité peut et doit être évitée par le secteur des services financiers, qui a tout intérêt à mettre en œuvre les solutions de détection de fraude les plus sophistiquées du marché. Les logiciels de reconnaissance faciale doivent exploiter la détection active de l’activité, associée à une vérification des documents basée sur l’IA, pour éviter ces cas coûteux de fraude à l’identité.

Ce qui s'est passé?

Jack, un homme d'affaires britannique, a récemment été victime d'une fraude et a perdu 165 000 £ en raison d'une fraude à l'identité perpétrée sur la plateforme bancaire de Revolut. En février de cette année, Jack a reçu un appel téléphonique d'un escroc alors qu'il se trouvait dans un espace de coworking. L'appelant a prétendu être de Revolut, alertant Jack que son compte avait peut-être été compromis.

L’appelant a ensuite demandé à Jack de lui fournir des données sensibles, que les escrocs ont utilisées pour déverrouiller le compte Revolut sur leur appareil. Cela leur a donné un aperçu de ses transactions précédentes, y compris l’achat sur Etsy, une plateforme de commerce électronique. Jack était toujours au téléphone avec les fraudeurs, et il a reçu un SMS prétendant provenir de Revolut. Le message lui demandait de confirmer le montant qu’il avait dépensé pour l’achat sur Etsy en saisissant un numéro à six chiffres, qu’il a lu à haute voix aux fraudeurs. Ils ont ensuite créé leur propre compte, qu’ils ont également appelé Etsy, en utilisant le numéro à six chiffres pour autoriser un nouveau paiement sur leur faux compte.

Deux SMS supplémentaires sont arrivés, demandant l'autorisation de petits paiements sur deux autres comptes frauduleux nommés « Revolut Fees » et « Revolut Fees Care ». Jack a également approuvé sans le savoir ces transactions, créant ainsi trois nouveaux bénéficiaires. Cela a déclenché une violation majeure, et il n'a pas fallu longtemps avant que des milliers de livres ne soient retirées du compte.

Les géants bancaires aux prises avec la fraude à l'identité

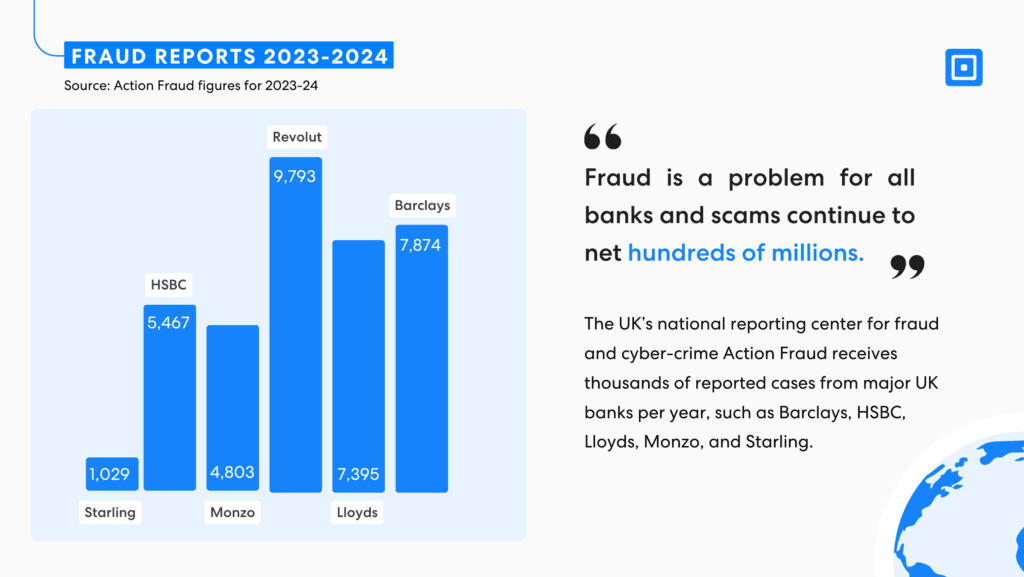

Revolut n'est certainement pas le seul géant bancaire à voir sa plateforme interceptée par des fraudeurs d'identité. Le centre national de signalement des fraudes et de la cybercriminalité du Royaume-Uni, Action Fraud, reçoit des milliers de cas signalés par d'autres grandes banques britanniques, telles que Barclays, HSBC, Lloyds, Monzo et Starling.

Les données montrent qu’entre 2023 et 2024, HSBC a enregistré 5 467 signalements de fraudes, contre 9 793 pour Revolut, 7 395 pour Lloyds et 7 874 pour Barclays. Le fait que la plupart des grandes banques aient été touchées prouve la sophistication surprenante des pratiques frauduleuses actuelles, soulignant la nécessité de redéfinir les priorités des institutions financières. Investir dans une infrastructure adéquate pour la détection des fraudes finira par aider les organisations à éviter les attaques frauduleuses graves, ce qui pourrait leur faire économiser une somme insurmontable à long terme.

Remboursements pour fraude à l'identité à l'horizon

Les banques britanniques sont particulièrement préoccupées par la nouvelle règle de remboursement de la FCA, qui oblige les banques à rembourser les victimes de fraude jusqu'à 85 000 £. Cette mesure pourrait s'avérer très coûteuse dans les futurs cas de fraude, ce qui renforce la nécessité pour les banques de s'assurer que leurs infrastructures KYC, IDV et AML offrent une défense solide contre les fraudeurs.

Revolut détient actuellement une licence bancaire provisoire au Royaume-Uni et est en passe de devenir une banque à part entière. Cela signifie qu'en cas d'incidents futurs, Revolut sera soumise à ces normes de remboursement. D'ici là, elle continue d'agir en tant qu'établissement de monnaie électronique, qui n'est pas soumis à ces règles.

La plupart des gens ne sont pas conscients de l'ampleur des fraudes, en particulier des fraudes APP, qui se produisent actuellement sur des plateformes telles que Revolut. Les chiffres du PSR de l'année dernière ont montré que pour chaque million de livres sterling versé sur les comptes Revolut, 756 £ provenaient de Fraude à l'application.

62% des victimes de fraude Revolut en 2023 ont été victimes d’une fraude non autorisée.

Les attaques frauduleuses contre les banques peuvent être divisées en fraudes autorisées et fraudes non autorisées. Le vol d'identité et les vols de comptes relèvent de cette dernière catégorie, car les fraudeurs sont capables de pirater des comptes en usurpant l'identité d'un client. Sachant que, selon le rapport de Revolut, la plupart des victimes ont subi une fraude non autorisée, la vérification biométrique de l'identité qui s'appuie sur la détection active de l'activité doit être profondément ancrée dans les actions quotidiennes sur la plateforme. Cela est particulièrement vrai lorsqu'il s'agit de nouvelles tentatives de connexion.

Mise en œuvre d'un KYC robuste avec ComplyCube

La technologie de détection de présence de ComplyCube empêche les tentatives de fraude en validant les données biométriques d'identité et les documents émis par le gouvernement pour prévenir la fraude. Les banques telles que Revolut bénéficieraient grandement de leurs outils avancés de détection de fraude basés sur l'IA, réduisant les coûts et le temps d'intégration grâce à la rapidité des contrôles. Les principales solutions dont elles pourraient bénéficier sont les suivantes :

Vérification biométrique avec détection active de l'activité: La détection biométrique de l'identité vivante de pointe de ComplyCube, certifiée ISO 30107-3 et PAD Niveau 2, vérifie que la personne présentant le document d'identité correspond aux informations soumises. Leur système de vérification d'identité (IDV) exploite à la fois l'analyse biométrique et comportementale pour fournir une sécurité renforcée contre les identités frauduleuses ou synthétiques.

Vérification complète des documents: Grâce à une technologie basée sur l'IA et à des évaluations d'experts, ComplyCube vérifie minutieusement les documents d'identité. Cela garantit que les documents sont authentiques, non altérés et valides. Couvrant une large gamme de types de documents (passeports, permis de conduire, cartes nationales d'identité, permis de séjour, tampons de visa et documents de voyage), ComplyCube offre une protection étendue contre la fraude à l'identité.

Pour plus d'informations sur la façon de protéger votre entreprise contre la fraude, contactez ComplyCube experts en conformité.