Les solutions de vérification d'identité (IDV) et eKYC ont simplifié de nombreux processus commerciaux, de l'intégration des clients à la conformité continue. La vérification des documents numériques et la vérification biométrique (vérification par selfie) constituent la première couche de protection des entreprises contre la fraude, le blanchiment d'argent et d'autres délits financiers.

Ce guide aborde les problèmes contemporains qui ont exigé un processus de vérification des documents KYC de manière numérique, sécurisée et rapide.

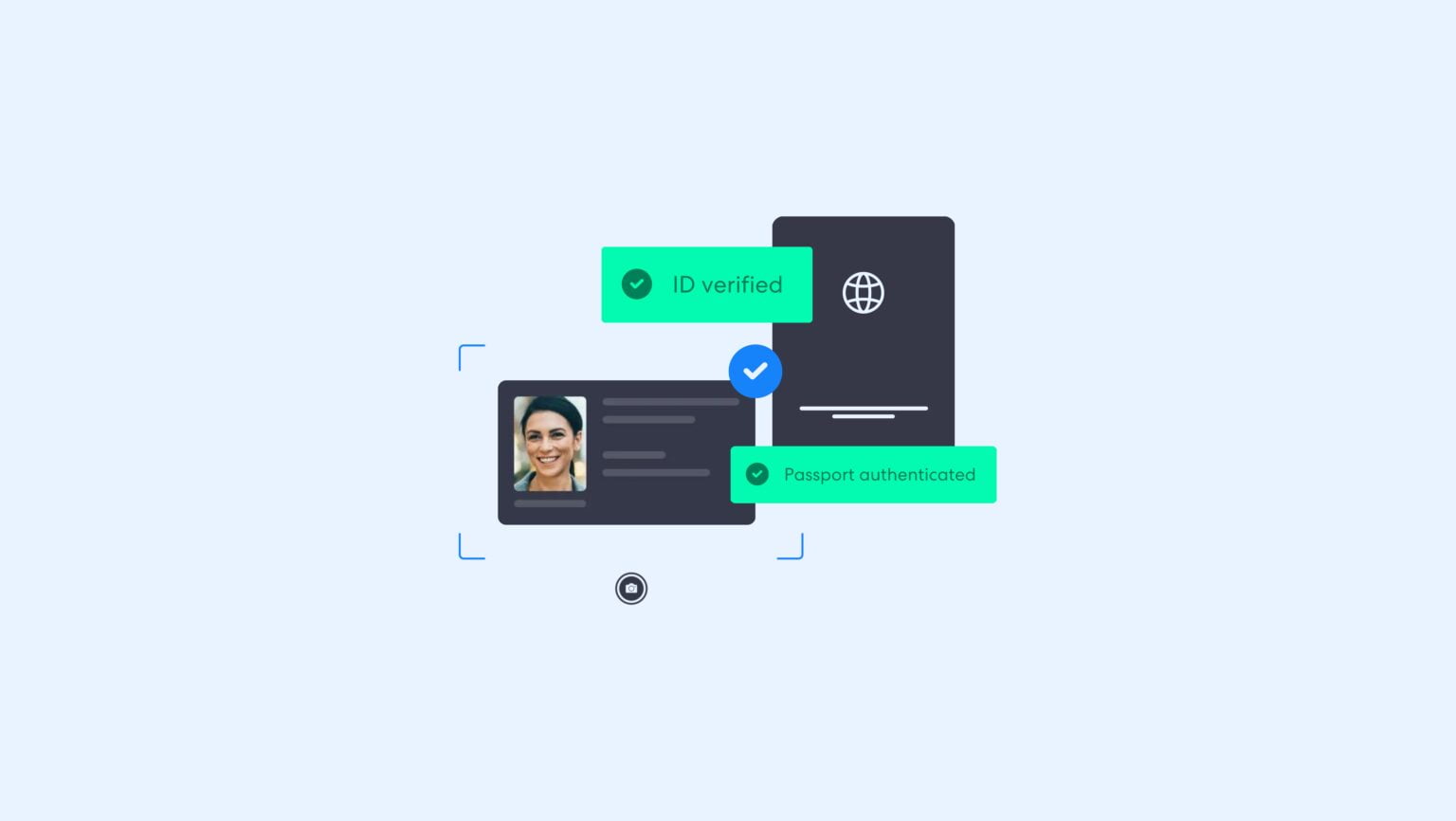

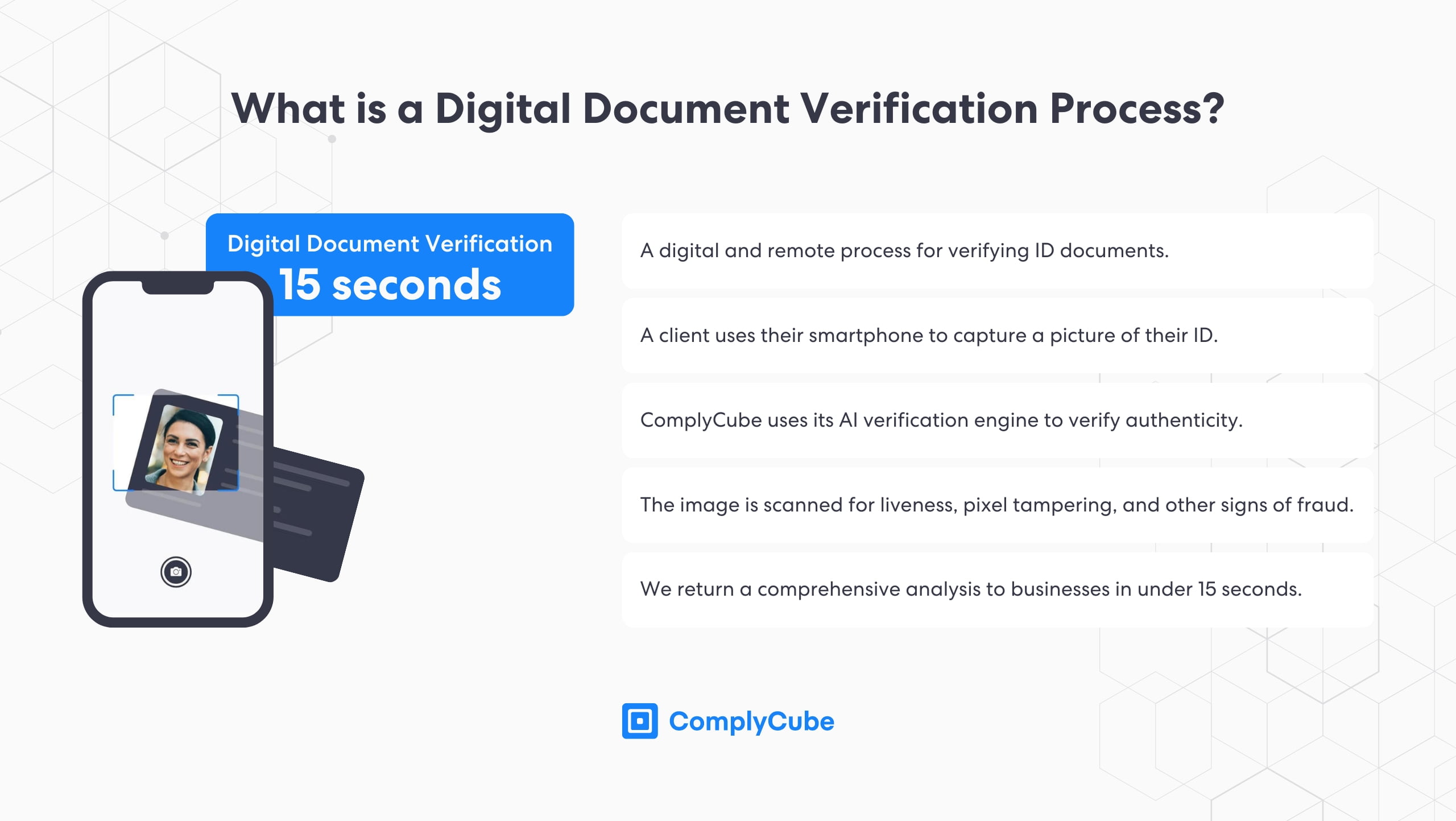

Qu’est-ce qu’un processus de vérification de documents numériques ?

Les processus de vérification de documents en ligne impliquent l'analyse méthodique d'un document d'identité, tel qu'un permis de conduire, un passeport ou tout autre document officiel délivré par le gouvernement. La vérification numérique via les processus eKYC dépasse de loin l'utilité de la vérification manuelle des documents.

Les solutions KYC automatisées peuvent vérifier les documents d'identité avec un niveau de précision plus élevé que les méthodes traditionnelles, et ce en une fraction du tempsCela crée d’énormes avantages pour les entreprises qui ont besoin de l’authentification de nouveaux clients et de la détection de documents frauduleux.

Pourquoi la vérification des documents numériques est-elle pertinente aujourd’hui ?

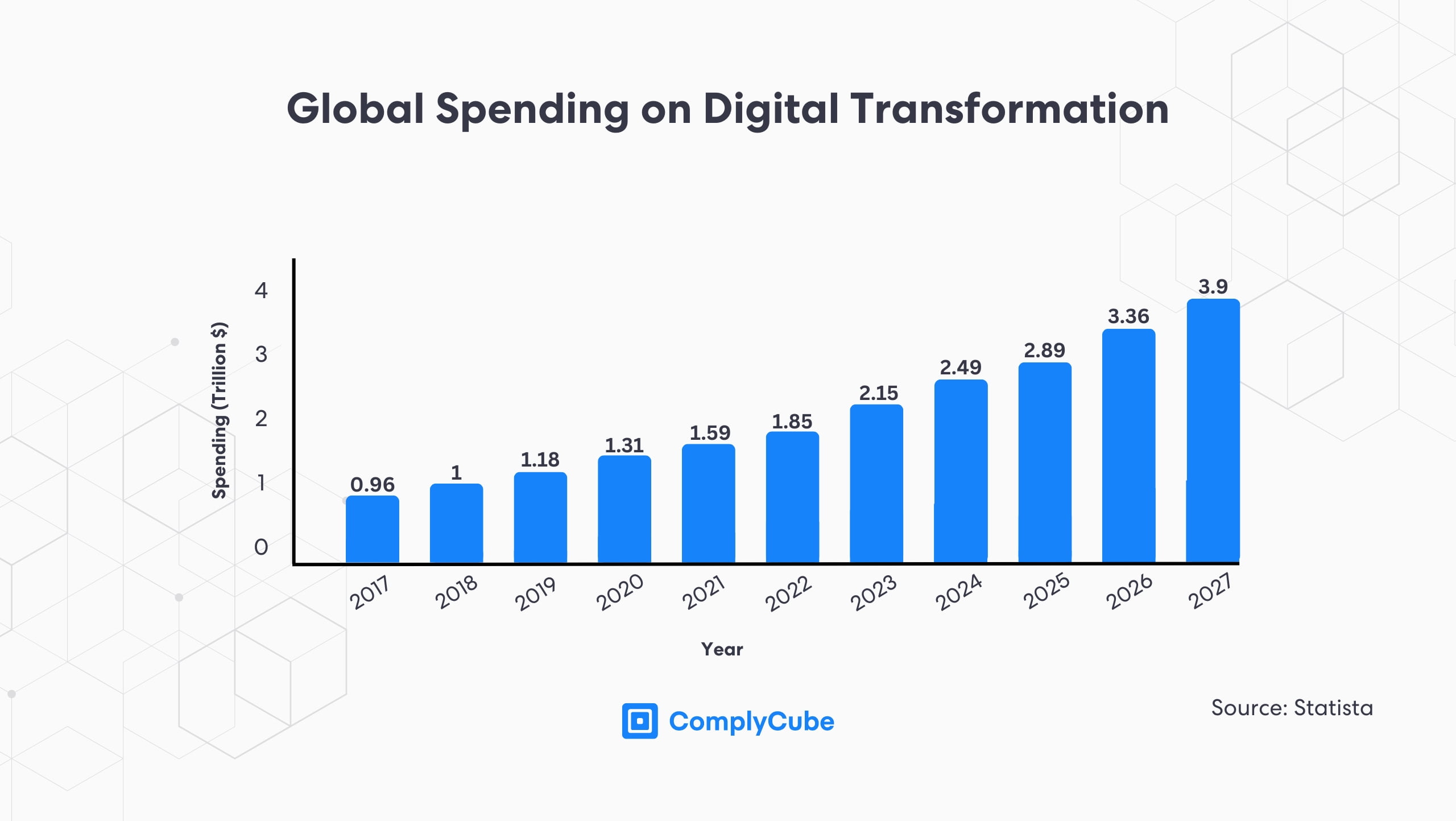

Internet a transformé la façon dont nous interagissons les uns avec les autres et a révolutionné les économies mondiales grâce à l’introduction du commerce électronique. La pandémie de coronavirus a catalysé ce transfert vers une culture socioéconomique numérique, forçant la transformation numérique dans de nombreuses entreprises.

Les solutions de vérification d’identité ont été essentielles à ce changement, et les entreprises qui se sont rapidement adaptées ont bénéficié de la possibilité d’intégrer les utilisateurs numériquement et à distance depuis n’importe où dans le monde.

La pandémie de coronavirus a augmenté la rythme auquel les entreprises développent et adoptent les technologies à distance et numériques d'ici 7 ans.

Ce changement radical est là pour durer et démontre l’importance des technologies numériques qui permettent les communications à distance entre les utilisateurs et les entreprises.

Transformation numérique

Du jour au lendemain, les entreprises ont dû trouver des solutions de transformation numérique pour assurer la continuité de leurs activités. Cet événement a accéléré la vitesse à laquelle les entreprises ont dû adopter le commerce, les processus et l’administration numériques.

Dans son rapport annuel 2023, Barclays a souligné comment le développement des services publics numériques renforcera sa compétitivité et, ce qui est important pour le consommateur, continuera à faire tomber les barrières financières.

[Nous créons] une expérience client numérique améliorée pour construire une entreprise plus efficace.

Les solutions eKYC, telles que la validation de documents numériques, sont désormais des outils essentiels pour permettre aux entreprises de s'adapter et de réussir dans le monde numérique en constante évolution d'aujourd'hui. Elles garantissent des interactions clients sécurisées et fluides tout en supprimant les barrières d'accessibilité traditionnelles.

Lutter contre les méthodes frauduleuses améliorées

L'avènement de l'intelligence artificielle générative (Gen AI) a récemment donné naissance à des attaques de fraude très sophistiquées utilisant une puissante technologie d'IA. L'exemple le plus célèbre est connu sous le nom de deepfake, qui consiste à s'attaquer à l'identité d'un individu en créant une image ou une vidéo de son visage.

Ces attaques peuvent être menées contre n’importe qui et constituent l’une des plus grandes menaces que Gen AI représente pour la sécurité des entreprises.

Seulement 20% des compagnies d'assurance ont pris des mesures contre les menaces deepfake.

Les deepfakes représentent une menace considérable pour tous les types d’institutions financières. C’est ainsi qu’une attaque pourrait se dérouler contre une compagnie d’assurance.

Un fraudeur obtient les coordonnées d’un assuré légitime et soumet une demande de versement d’une somme importante au titre d’une assurance-vie.

Dans le cadre du processus eKYC d'assurance, la personne qui fait la réclamation doit remplir une vidéo pour vérifier son identité et confirmer les détails en suspens.

Le fraudeur crée une vidéo hyperréaliste de la personne assurée, détaillant toutes les informations requises.

Étant donné que le deepfake est tellement réaliste, la compagnie d’assurance transmet la réclamation et la paie, ce qui donne lieu à une attaque deepfake rentable.

La lutte contre les attaques de type deepfake est une priorité absolue pour toutes les institutions financières. Cependant, l’adoption d’outils sophistiqués de KYC et de détection des fraudes est limitée, en particulier dans le secteur des assurances.

Sécurité et conformité renforcées

Ces innovations frauduleuses rendent les outils KYC avancés indispensables pour les entreprises modernes. La vérification manuelle des informations client s'avère bien moins précise qu'un système de vérification basé sur l'IA.

Vérification de documents numériques

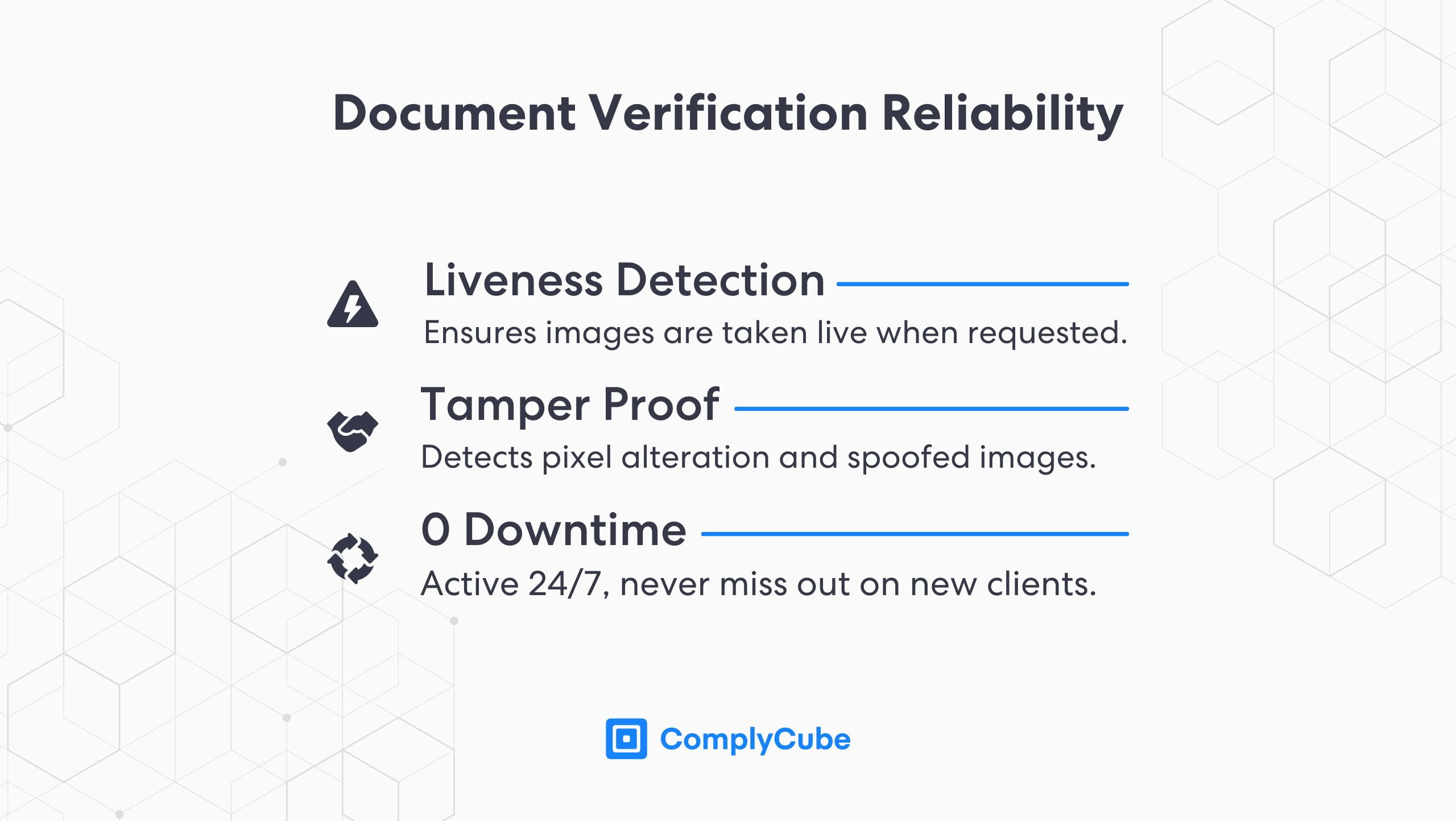

Les technologies d'IA, d'apprentissage automatique (ML) et de reconnaissance optique de caractères (OCR) ont considérablement fait progresser le numérique. vérification des documentsEnsemble, ils créent un puissant moteur de vérification qui extrait et analyse une grande quantité de données de documents dans un laps de temps très court.

Les vérifications de documents courantes incluent la vérification d'identité, qui confirme l'identité d'un individu à l'aide de documents KYC officiels émis par le gouvernement, et les vérifications de preuve d'adresse (PoA), qui valident les adresses au moyen de documents tels que des factures de services publics.

Pour la vérification d'identité, Communication en champ proche La technologie NFC (NFC) ajoute des niveaux de sécurité supplémentaires en accédant aux données cryptées sur les puces d'identification avec un appareil compatible NFC, comme les smartphones modernes. Pour en savoir plus sur la solution de vérification de documents de ComplyCube, lisez Qu'est-ce que la vérification des documents ?

Vérification par selfie

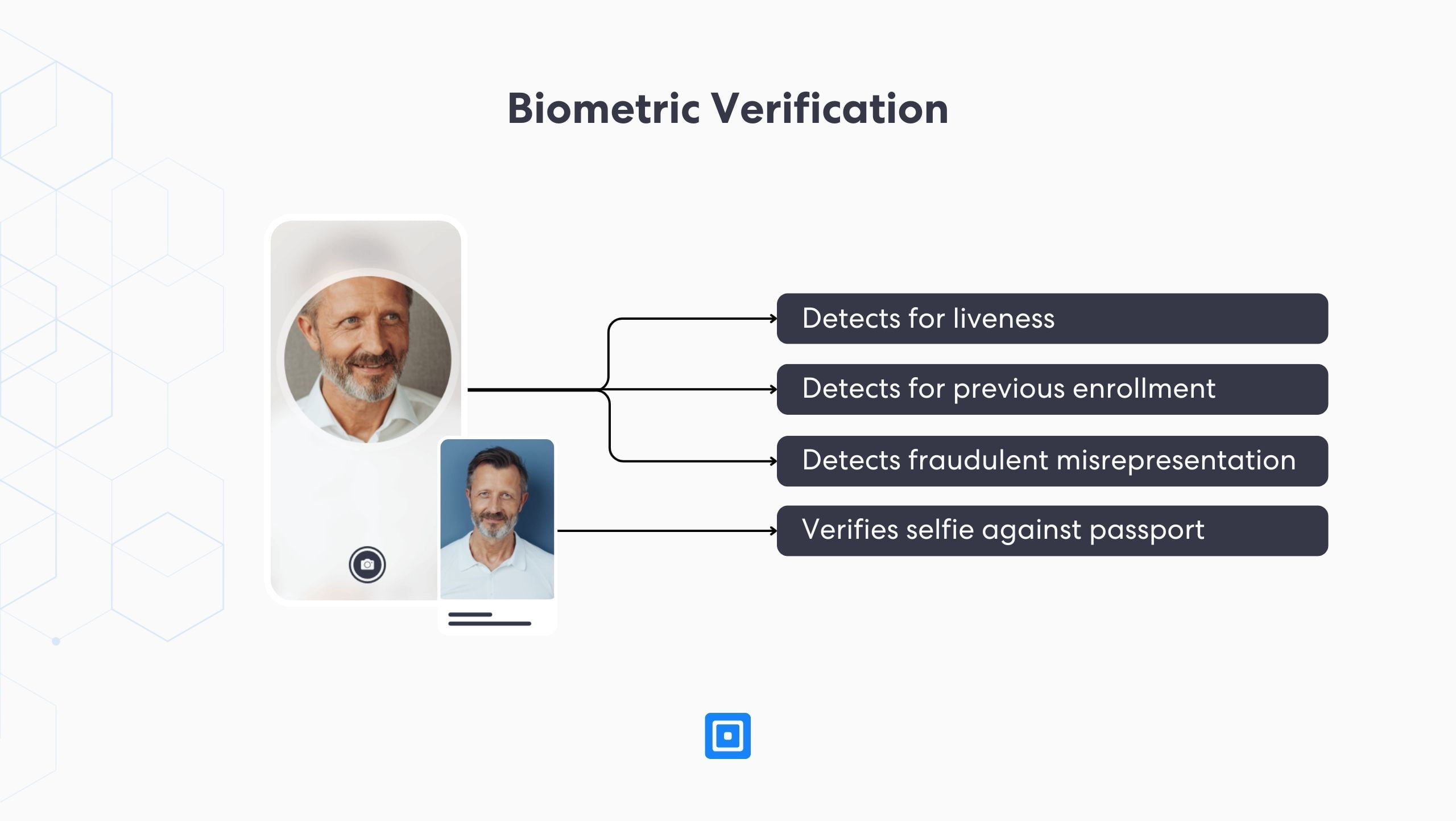

Vérification biométrique utilise la biométrie faciale et les caractéristiques pour vérifier l'identité d'un utilisateur et détecter les méthodologies frauduleuses au fur et à mesure de leur mise en œuvre, telles que les fraudes deepfake. La vérification des selfies utilise une technologie de pointe appelée Presentation Attack Detection (PAD), qui crée des cartes faciales en 3D, analyse le teint et les micro-expressions, détecte la falsification des pixels et garantit que l'image du selfie n'a été altérée d'aucune façon.

Si votre entreprise recherche une solution, assurez-vous que le fournisseur est Certifié ISO avec détection de vivacité PAD niveau 2 pour vous assurer de vous associer à une solution leader du marché. Cela garantit à votre entreprise une protection maximale contre tout type d'attaque frauduleuse, garantissant ainsi le respect des exigences de conformité dans le monde entier. Pour en savoir plus, lisez Les avantages de la vérification biométrique.

Recommandations réglementaires

Dans son rapport sur la Certifié ISO avec détection de vivacité PAD niveau 2, le Comité de Bâle sur le contrôle bancaire (CBCB) explique que si la numérisation apporte de nombreuses innovations et avantages au secteur bancaire, elle crée également certaines vulnérabilités que les fraudeurs peuvent exploiter.

Les principaux régulateurs du monde entier approuvent les technologies de conformité comme une solution globale de lutte contre le blanchiment d'argent (AML) à ces vulnérabilités. Du BCBS au Groupe d'action financière (GAFI) et les régulateurs locaux et nationaux, les technologies de conformité sont fortement préconisées pour renforcer la conformité face à la fraude numérique croissante.

De nombreuses banques investissent massivement pour améliorer leurs propres capacités numériques et pour améliorer leur efficacité globale en matière de coûts.

Cette citation est tirée du rapport du BCBS sur la numérisation de la finance et concerne la manière dont les systèmes numériques améliorent l'efficacité des opérations des institutions financières, notamment en offrant une expérience utilisateur (UX) élégante, en réduisant les coûts d'acquisition des clients (CAC) et en améliorant la conformité réglementaire.

Par conséquent, les régulateurs ne réfléchissent pas seulement à la manière dont les technologies numériques peuvent aider à rationaliser les efforts de conformité, mais également à leur utilisation comme une solution tout-en-un pour augmenter les marges, la productivité et l'expérience utilisateur.

Une expérience utilisateur plus claire et un processus d'intégration client simplifié

La vérification de l'identité numérique permet de réduire les erreurs humaines et d'augmenter la précision des contrôles. La vérification est également effectuée plusieurs fois rapidement, ce qui se traduit par un processus d'intégration supérieur pour les nouveaux clients.

L'une des caractéristiques les plus remarquables de la vérification d'identité électronique (eIDV) est qu'elle peut être effectuée en moins de 30 secondes, réduisant ainsi le temps consacré à l'intégration de nouveaux utilisateurs de plusieurs jours à moins d'une minute. De plus, les processus automatisés peuvent être personnalisés pour s'adapter à l'approche basée sur les risques (RBA) de votre entreprise.

Pour les entreprises confrontées à de grands risques associés, les paramètres d'automatisation peuvent être modifiés pour envoyer les nouveaux utilisateurs vers un processus de due diligence renforcée (EDD) si leur score de risque est inférieur à un seuil configurable. Cela permet aux entreprises partenaires de prendre l'initiative en ce qui concerne leurs dispositions de conformité.

À propos des solutions de vérification de documents numériques de ComplyCube

Si votre entreprise souhaite vérifier des documents en ligne, contactez ComplyCube dès aujourd'hui. Avec des solutions de vérification de pointe, une évolutivité et une précision imbattables et des paramètres de conformité configurables, ils deviennent la solution incontournable pour le respect des réglementations.

Offrant des services dans le monde entier, ils opèrent dans plus de 220 régions et acceptent plus de 13 000 documents KYC, offrant un niveau inégalé de couverture AML et KYC. Si votre entreprise est confrontée à ces défis, Contactez dès aujourd’hui un spécialiste de la réglementation.