L'adozione delle criptovalute è aumentata rapidamente negli ultimi anni, ma gli enti regolatori non hanno preso provvedimenti fino al 2018, quando i rischi del settore sono diventati evidenti. Le aziende devono comprendere quali sono questi rischi e come una truffa sulle criptovalute può esporle al rischio di non conformità, poiché il riciclaggio di denaro e altri reati finanziari sembrano crescere a livello globale.

Il riciclaggio di denaro tramite criptovalute pone sfide significative sia per gli enti regolatori che per le aziende. I criminali utilizzano valute digitali come Bitcoin per riciclare fondi illeciti, trasferendo i proventi di attività illegali come spaccio di droga e terrorismo nel sistema finanziario legittimo. Attraverso metodi che includono l'uso di mixer, protocolli DeFi e piccole transazioni, i malintenzionati nascondono le origini dei loro fondi, rendendo difficile rintracciare gli indirizzi illeciti.

Nonostante gli sforzi della Financial Action Task Force (FATF) e del Dipartimento degli Stati Uniti, i crimini legati alle criptovalute continuano a rappresentare una preoccupazione crescente. I casi di riciclaggio di denaro spesso coinvolgono criminali che utilizzano criptovalute per trasferire valore oltre confine, complicando gli sforzi per rilevare attività illecite e proteggere i mercati finanziari legittimi. La lotta al riciclaggio di denaro e al finanziamento del terrorismo richiede una collaborazione continua tra il settore pubblico e quello privato. Questa guida approfondirà il modo in cui le criptovalute consentono il riciclaggio di denaro e cosa possono fare le aziende per rilevare e prevenire il riciclaggio di denaro tramite criptovalute.

Il problema del riciclaggio di denaro crittografico

I criminali hanno riciclato una cifra stimata $2,8 miliardi tramite gli exchange di criptovalute nel 2019, e l'attività illegale continua ancora oggi. Gli exchange di criptovalute vengono continuamente utilizzati per incanalare fondi illeciti, facilitare l'evasione fiscale e abusare del sistema finanziario, rendendo la lotta al riciclaggio di denaro una priorità critica per i quadri giuridici e le convenzioni internazionali.

Per soddisfare la conformità normativa con la legislazione AML, le piattaforme di criptovaluta devono aderire alle agenzie di applicazione della legge finanziaria, come FinCEN e l'Internal Revenue Service (IRS) in America. Per fare ciò, gli scambi di criptovalute devono eseguire una strategia di conformità antiriciclaggio, inclusa un'approfondita verifica dell'identità (IDV), due diligence del cliente (CDD) e un monitoraggio continuo, compreso il monitoraggio delle transazioni.

Comprendere il riciclaggio di denaro tramite criptovaluta

Il riciclaggio di denaro tramite criptovaluta è un processo complesso e in continua evoluzione che prevede l'uso di valute digitali per nascondere l'origine di fondi illeciti. Questa pratica rappresenta una preoccupazione significativa per le forze dell'ordine e gli istituti finanziari, in quanto può agevolare un'ampia gamma di attività criminali, tra cui il finanziamento del terrorismo e il finanziamento della proliferazione.

Il processo di riciclaggio di denaro solitamente prevede tre fasi chiave: strutturazione, stratificazione e integrazione. La strutturazione, nota anche come smurfing, consiste nello scomporre le grandi transazioni in transazioni più piccole per evitare di essere rilevate dalle autorità di regolamentazione. La stratificazione è il processo di spostamento di fondi attraverso più conti o giurisdizioni per oscurarne l'origine, rendendo difficile per gli investigatori tracciare la traccia del denaro. Infine, l'integrazione implica l'incorporazione dei fondi illeciti nel sistema finanziario legittimo, spesso tramite investimenti o acquisti che sembrano legali.

Le criptovalute come Bitcoin ed Ethereum hanno reso più facile per i criminali riciclare denaro grazie al loro elevato grado di anonimato e alla facilità con cui possono essere trasferite oltre confine. Tuttavia, le forze dell'ordine e gli istituti finanziari non restano a guardare. Stanno attivamente combattendo il riciclaggio di denaro tramite criptovaluta implementando rigide normative antiriciclaggio (AML) e sfruttando tecnologie avanzate, come l'analisi blockchain, per tracciare e rilevare transazioni illecite. Questi sforzi sono fondamentali per prevenire l'uso improprio delle valute digitali e proteggere l'integrità del sistema finanziario.

Casi di riciclaggio di denaro tramite criptovaluta

Questi processi costituiscono la base di una rigorosa strategia Know Your Customer (KYC), che è fondamentale quando si eseguono processi AML in corso. Le unità di intelligence finanziaria (FIU) svolgono un ruolo cruciale in questi processi, lavorando a fianco delle forze dell'ordine per tracciare e prevenire flussi di fondi illeciti. Le soluzioni KYC esistono per sostenere l'onere della conformità con gli enti normativi e prevenire i reati finanziari. Parte del processo KYC comporta la verifica della legittimità dei conti finanziari dei clienti per impedire l'archiviazione di fondi illeciti.

Questi sviluppi illeciti stanno creando l’urgenza di requisiti AML e KYC più severi che siano conformi agli standard internazionali, come il Bank Secrecy Act e il Travel Rule di FinCEN. Per ulteriori informazioni sulle regole di viaggio e sul riciclaggio di denaro crittografico, leggi La regola del viaggio in criptovaluta: la necessità di un software di conformità antiriciclaggio.

Il 13 luglio La polizia britannica ha annunciato avevano confiscato circa $250 milioni di criptovalute coinvolte in un'operazione di riciclaggio di denaro in corso. Questo lo ha reso uno dei più grandi sequestri di criptovalute di sempre. Ne è seguita una confisca di criptovalute da $160 milioni effettuata solo tre settimane prima.

Cattivi attori e crimini crittografici

Rispetto alle istituzioni finanziarie tradizionali, le criptovalute sono decentralizzate e hanno basse barriere all'ingresso. La loro natura anonima le rende convenienti e facili da trasferire attraverso i confini internazionali, ponendo sfide significative alla salvaguardia dei sistemi finanziari contro attività illecite.

Ci sono comunque buone notizie. Le normative antiriciclaggio (AML) stanno diventando più efficienti nell'affrontare questo problema. Si stima che meno di 1% di tutte le transazioni in criptovaluta oggi siano correlate ad attività illegali, rispetto alle 35% del 2012. Gran parte di questa diminuzione è dovuta alle aziende che stanno diventando conformi alle normative AML e imparano a individuare i segnali di pericolo del riciclaggio di denaro nelle criptovalute.

Concentrazione dell'attività di riciclaggio di denaro

L'attività di riciclaggio di denaro è spesso concentrata in determinate regioni o paesi in cui l'ambiente normativo è debole o corrotto. Queste aree forniscono un rifugio sicuro per i criminali per riciclare i loro fondi illeciti e fungono da hub per il trasferimento di questi fondi in altre parti del mondo.

Diversi fattori contribuiscono alla concentrazione delle attività di riciclaggio di denaro in queste regioni. La mancanza di efficaci normative AML consente ai criminali di operare con relativa impunità. La corruzione all'interno dei governi locali e delle forze dell'ordine aggrava ulteriormente il problema, creando un ambiente in cui le attività illecite possono prosperare. Inoltre, la presenza di gruppi di criminalità organizzata in queste regioni facilita il riciclaggio di denaro su larga scala.

Anche gli exchange di criptovalute non conformi svolgono un ruolo significativo in questa concentrazione. Questi exchange possono fungere da canali per fondi illeciti, consentendo ai criminali di convertire il loro denaro guadagnato illegalmente in valute digitali e integrarlo nel sistema finanziario legittimo. Sfruttando questi punti deboli nel sistema finanziario globale, i riciclatori di denaro possono continuare le loro operazioni con un rischio minimo di essere scoperti.

Politiche antiriciclaggio di criptovalute

La Financial Action Task Force (FATF) e l’UE ora includono le criptovalute nelle loro linee guida, insieme ad altre istituzioni finanziarie tradizionali. Ciò significa che sia i membri europei che quelli extraeuropei richiedono che le aziende crittografiche rispettino gli standard AML. In caso contrario, si rischiano multe, sanzioni o il carcere.

Per sapere se la tua attività è interessata, controlla se il tuo paese ha recepito le normative GAFI nelle sue leggi nazionali.

Tattiche e tecniche sofisticate

I sofisticati riciclatori di denaro impiegano una varietà di tattiche e tecniche avanzate per eludere il rilevamento e oscurare l'origine dei loro fondi illeciti. Un metodo comune è l'uso di società fantasma, trust e altre complesse strutture finanziarie. Queste entità possono essere utilizzate per creare livelli di transazioni che rendono difficile per gli investigatori tracciare il flusso di denaro.

Oltre a queste strutture finanziarie, i riciclatori di denaro spesso utilizzano tecnologie avanzate come strumenti di crittografia e anonimizzazione per nascondere la propria identità e l'origine dei propri fondi. Queste tecnologie possono rendere difficile per le forze dell'ordine tracciare e identificare transazioni finanziarie sospette.

I riciclatori di denaro impiegano anche vari metodi per stratificare e integrare i loro fondi illeciti. Ciò può includere l'utilizzo di più conti, valute e giurisdizioni per spostare denaro e oscurarne l'origine. Possono anche utilizzare fatture, ricevute e altri documenti falsi per creare una traccia cartacea che sembri legittima.

Utilizzando queste sofisticate tattiche e tecniche, i riciclatori di denaro possono nascondere efficacemente le loro attività e integrare i loro fondi illeciti nel sistema finanziario legittimo. Ciò rende ancora più importante per le istituzioni finanziarie e le forze dell'ordine rimanere vigili e impiegare tecnologie e strategie avanzate per combattere le attività di riciclaggio di denaro.

Segnali di pericolo del riciclaggio di denaro crittografico a cui fare attenzione

I criminali utilizzano molte strategie per riciclare il proprio denaro con la criptovaluta, il veicolo più predominante nel settore sono gli scambi di criptovaluta. Parte del monitoraggio dei segnali d'allarme antiriciclaggio implica essere vigili contro i segnali di furto di identità, poiché è un metodo prevalente utilizzato nei crimini finanziari per riciclare denaro. Anche se un singolo segnale di allarme potrebbe non essere sufficiente per determinare un’attività criminale, diversi segnali di allarme rilevati in combinazione dovrebbero innescare ulteriori azioni.

Secondo le ultime Rapporto GAFI dal 2020, ecco cinque bandiere rosse comuni a cui le aziende di criptovalute devono prestare attenzione:

- Modelli di transazione insoliti

- Rischi geografici

- Profili utente sospetti

- anonimato

- Fonte di fondi

Modelli di transazione insoliti

Modelli irregolari relativi alla dimensione, alla frequenza o al tipo di transazioni crittografiche possono essere segnali d'allarme che indicano attività di riciclaggio di denaro, tra cui:

- Clienti che effettuano diversi trasferimenti di valore elevato in un breve lasso di tempo, ad esempio un periodo di 24 ore

- Strutturazione degli importi delle transazioni al di sotto delle soglie di segnalazione

- Depositare fondi in conti con valuta rubata precedentemente identificata

- Trasferimento di criptovalute a fornitori di servizi situati in aree con standard di regolamentazione bassi

- Frequenti trasferimenti di importo elevato da più conti in un unico conto

- Prelievo immediato dei depositi senza alcuna cronologia delle transazioni, soprattutto quando vengono svuotate ingenti somme da conti appena aperti.

- Conversione di depositi di criptovalute in numerose valute con un importo elevato di commissioni sostenute, anche scambiando in perdita

- Conversione di ingenti somme di valuta fiat in criptovalute senza una ragionevole premessa commerciale

Rischi geografici

I criminali coinvolti nel riciclaggio di denaro sfruttano paesi con normative deboli che coinvolgono risorse digitali. Quindi stai attento a:

- I fondi crittografici vengono trasferiti a scambi o fornitori di servizi situati in regioni con normative antiriciclaggio inadeguate o inesistenti

- I clienti che inviano o ricevono fondi da scambi situati in paesi diversi da quello in cui il cliente vive o opera

- Clienti che stabiliscono indirizzi commerciali in paesi che non dispongono di segnalazioni di attività sospette conformi agli standard GAFI

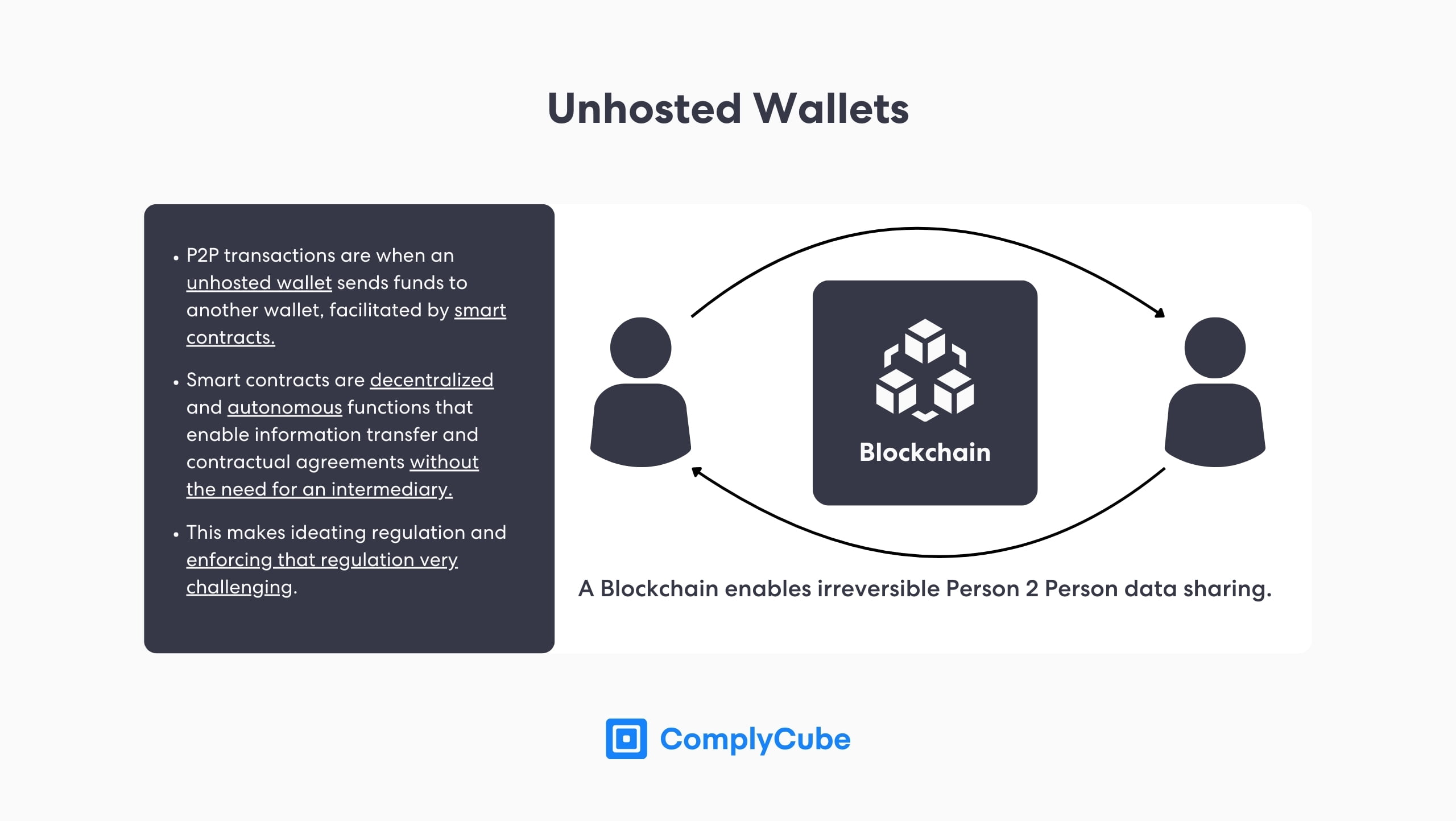

L'anonimato usato per riciclare denaro

La criptovaluta utilizza una tecnologia avanzata per garantire che gli utenti e gli exchange siano protetti dalle violazioni dei dati. Gli attori illeciti spesso sfruttano i ponti cross-chain per scopi di riciclaggio di denaro, trasferendo e convertendo fondi illeciti attraverso varie blockchain. Tuttavia, ciò rende anche difficile per i regolatori rilevare attività fraudolente o quali transazioni di criptovaluta potrebbero contenere fondi illeciti. Tuttavia, ci sono indicatori di allarme che possono portare gli investigatori nella giusta direzione:

- Clienti che spostano fondi da blockchain pubbliche a exchange dove i fondi vengono immediatamente convertiti in privacy coin

- Clienti senza licenza che agiscono come fornitori di servizi crittografici

- Utenti che conducono regolarmente transazioni di alto valore su scambi crittografici peer-to-peer (P2P), in particolare quelli senza licenza

- Transazioni frequenti o ad alto volume su piattaforme che offrono servizi di mixaggio di criptovalute per mascherare l'origine dei fondi

- Clienti che conducono frequentemente transazioni di valore elevato su piattaforme che non rispettano gli standard internazionali di procedure know-your-customer (KYC) o customer due diligence (CDD)

- Transazioni multiple che coinvolgono ATM crittografici, spesso situati in aree con noti rischi di criminalità finanziaria

- Utilizzo di proxy o altri servizi destinati a mascherare indirizzi IP e nomi di dominio durante la registrazione per uno scambio

Comportamento sospetto degli utenti e attori illeciti

Le aziende dovrebbero intercettare i clienti con documenti di identità insufficienti o contraffatti nella fase KYC. Inoltre, esistono diversi tipi di comportamenti sospetti che le aziende dovrebbero contrassegnare come attività di riciclaggio di denaro e segnali di allarme:

- Transazioni originate da indirizzi IP o domini non affidabili che differiscono dal Paese in cui opera o risiede il cliente

- Più portafogli crittografici controllati dallo stesso indirizzo IP

- Uso regolare di criptovalute legato a comportamenti fraudolenti o schemi Ponzi

- Clienti che cambiano spesso i propri dati di contatto e identificativi.

- Clienti che utilizzano più indirizzi IP per condurre transazioni o accedere a piattaforme crittografiche

- I clienti che effettuano spesso transazioni con gli stessi mittenti o destinatari, con conseguenti guadagni o perdite significativi, potrebbero essere contrassegnati come indirizzi illeciti

- Mittenti che non possiedono una conoscenza pratica della criptovaluta (inclusi ma non limitati agli anziani) ma continuano a condurre transazioni regolari o di alto valore

- Clienti che effettuano sostanziali acquisti di criptovaluta al di là dei loro mezzi finanziari stabiliti

Fonte dei fondi

Le fonti di finanziamento possono identificare molte operazioni di riciclaggio di denaro. Ad esempio, uno dei seguenti dovrebbe alzare una bandiera rossa:

- Fondi che coinvolgono conti collegati ad attori illeciti noti e operazioni illegittime come frodi, ransomware, estorsioni, mercati darknet o siti di gioco d'azzardo illegali

- Portafogli crittografici collegati a diverse carte di credito che prelevano ingenti somme di valuta fiat

- Fondi provenienti da offerte iniziali di monete (ICO) che potrebbero essere fraudolenti, servizi di miscelazione di terze parti o piattaforme non conformi agli standard AML

- Depositi consistenti che vengono convertiti direttamente in monete private o prelevati in una valuta fiat diversa

Come gli exchange di criptovalute possono prevenire il finanziamento del terrorismo e le attività di riciclaggio di denaro

Cosa fare ora che la tua azienda ha familiarità con i vari segnali d'allarme della lotta al riciclaggio di denaro (AML)?

Prevenire è meglio che curare. Supponiamo che uno scambio conforme abbia implementato un appropriato approccio basato sul rischio. In tal caso, è già sulla strada per affrontare le minacce di riciclaggio di denaro utilizzando una metodologia raccomandata dal GAFI.

Inoltre, qualsiasi programma di conformità aziendale crittografico dovrebbe includere le seguenti funzionalità:

- Un robusto Processo CDD identificare i clienti e assegnarli alle categorie di rischio associate

- Screening delle sanzioni garantire la conformità agli elenchi aggiornati in materia di sanzioni internazionali e persone politicamente esposte (PEP).

- Monitoraggio mediatico negativo dei clienti che compaiono in notizie negative

- Un potente motore di rilevamento di comportamenti sospetti AI per sradicare i cattivi attori

- Screening di identificazione biometrica all'avanguardia.

- Controlli KYC/AML linguistici e fonetici avanzati

La piattaforma SaaS cloud di ComplyCube può aiuta le aziende di Crypto ad automatizzare questi flussi di lavoro AML e KYC. Include un set flessibile di strumenti e API per affrontare i problemi sopra elencati e offre ai clienti un'esperienza senza attriti che crea fiducia negli utenti.

Con la continua ascesa della criptovaluta, crescerà anche l'opportunità per i criminali di farne un uso improprio. Pertanto, le aziende crittografiche devono implementare una piattaforma KYC all'avanguardia in grado di gestire il processo di verifica degli utenti per riportare l'attenzione sul proprio core business.