Gli istituti finanziari e altre attività regolamentate utilizzano la Customer Due Diligence (CDD), una soluzione chiave Know your Customer (KYC), per mitigare i rischi nei rapporti commerciali, prevenire la criminalità finanziaria e garantire la conformità ai requisiti normativi. L’essenza della CDD risiede nello stabilire l’identità dei clienti e nel valutare i rischi associati all’instaurazione di un rapporto commerciale con loro.

Questa guida approfondisce le complessità dei controlli CDD e le sfide comuni legate alla due diligence della clientela. Evidenzia inoltre le misure pratiche di CDD, le tendenze recenti e i progressi tecnologici, sottolineando la transizione verso soluzioni digitali di due diligence della clientela.

Cos'è la Due Diligence del Cliente?

La due diligence della clientela si riferisce al processo attraverso il quale le aziende, in particolare le istituzioni finanziarie e altro entità regolamentate, raccogliere e analizzare le informazioni sui clienti per garantire la conformità con vari prerequisiti legali e normativi. La due diligence della clientela prevede l’esecuzione di controlli manuali o automatizzati per verificare l’identità dei clienti e comprendere la natura della loro storia finanziaria in linea con i potenziali rischi che un cliente presenta.

Il Federale americano Consiglio d'esame delle istituzioni finanziarie (FFIEC) raccomanda che un solido programma di conformità antiriciclaggio (AML) adotti misure CDD approfondite, in particolare per i clienti ad alto rischio.

I tre livelli di adeguata verifica della clientela

Le aziende adottano comunemente tre livelli sfumati di due diligence della clientela, ciascuno allineato al profilo di rischio del cliente. Questa strategia è in linea con l'approccio basato sul rischio (RBA), come raccomandato dal Gruppo di azione finanziaria (GAFI). Puoi approfondire l'argomento qui: Che cos'è un approccio basato sul rischio (RBA)?

Adottando questi diversi livelli di due diligence, un istituto finanziario può garantire un’efficace strategia di gestione del rischio, consentendole di rispondere rapidamente ai diversi scenari di rischio dei clienti.

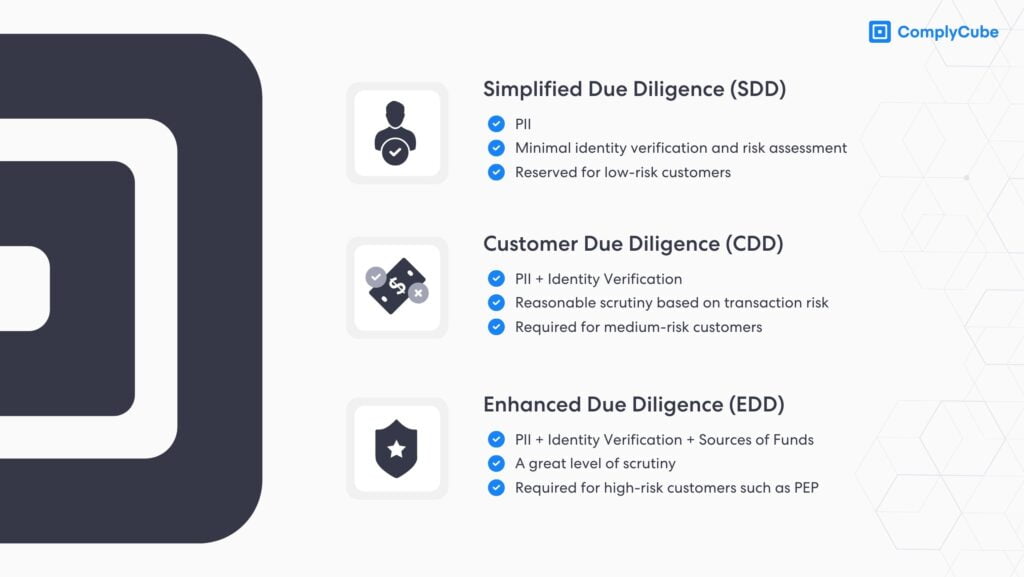

Due Diligence Semplificata (SDD)

La due diligence semplificata si applica quando vi è un basso rischio di coinvolgimento nel finanziamento del terrorismo o nel riciclaggio di denaro. L'SDD implica un accendino KYC procedure con bassi requisiti di garanzia dell’identità. Ciononostante, le aziende possono eseguire una due diligence rafforzata sui clienti a basso rischio per valutare meglio le relazioni con i clienti e migliorare la fiducia.

Due Diligence di Base (BDD)

La BDD viene anche definita due diligence standard o due diligence di base della clientela. È il livello più comune di CDD e prevede l'identificazione del cliente e la verifica dei dati. I dettagli del cliente possono essere verificati utilizzando un documento d'identità rilasciato dal governo, database affidabili di terze parti e fonti di dati private. Per le aziende, il BDD implica anche la conferma delle attività del cliente, della fonte dei fondi, del modello di business e della titolarità effettiva.

Due Diligence rafforzata (EDD)

I clienti ad alto rischio, come le persone politicamente esposte (PEP) o i clienti provenienti da paesi ad alto rischio, devono essere sottoposti a una due diligence rafforzata. L’EDD implica la raccolta di ulteriori informazioni sull’identità e la determinazione delle fonti di ricchezza o fondi. È inoltre essenziale comprendere la relazione commerciale prevista e lo scopo delle potenziali transazioni con i clienti.

Diverse giurisdizioni hanno emanato leggi che impongono agli istituti finanziari di adottare misure EDD. Gli esempi includono la sesta direttiva antiriciclaggio dell'Unione Europea (6AMLD) e la legge sul segreto bancario (BSA) negli Stati Uniti. Puoi approfondire l'argomento qui: Navigare nel mondo della Due Diligence avanzata.

Caso di studio: conformità ESG

Storicamente, i fattori ambientali, sociali e di governance (ESG) non sono stati considerati problemi di conformità. Tuttavia, nuovi mandati da organismi come la Securities and Exchange Commission (SEC) evidenziano la natura mutevole delle normative, portando alla necessità di procedure di monitoraggio continue.

Ad esempio, nel 2022, la SEC multato Goldman Sachs Asset Management $4 milioni per non aver aderito alle sue linee guida ESG. Pertanto, quando si considerano le partnership, è fondamentale condurre un’approfondita valutazione del rischio per evitare rischi reputazionali e promuovere rapporti commerciali responsabili.

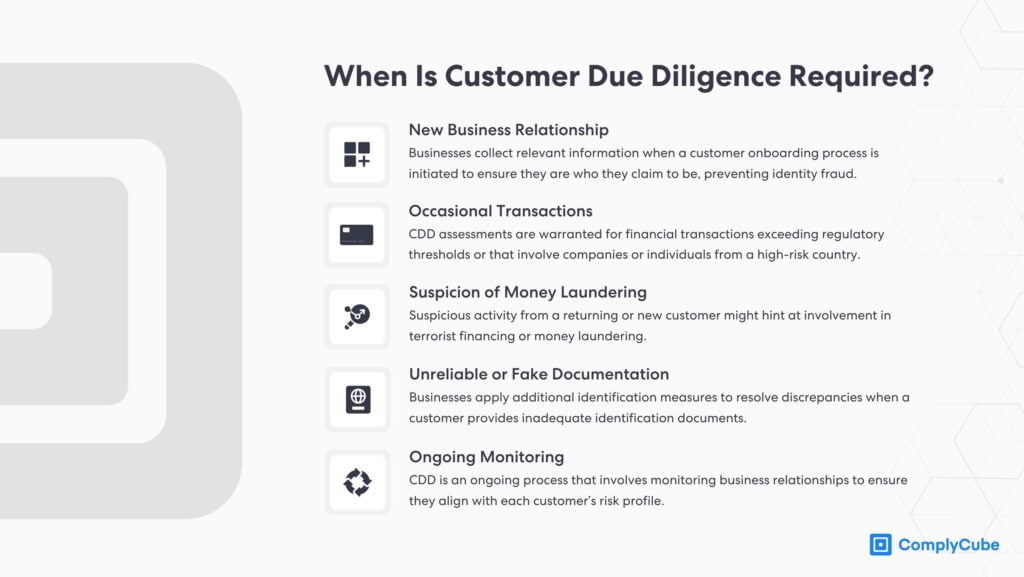

Quando è richiesta la due diligence della clientela?

La necessità di CDD emerge in diverse fasi, sia all’inizio di un rapporto d’affari, durante transazioni di valore significativo, o in scenari che richiedono un controllo più approfondito a causa di preoccupazioni emergenti. Di seguito sono riportati i casi in cui è necessario un processo CDD:

- Nuovo rapporto d'affari: Le aziende raccolgono informazioni rilevanti quando viene avviato un processo di onboarding dei clienti per garantire che siano chi dichiarano di essere, prevenendo frodi sull'identità.

- Transazioni occasionali: Le valutazioni CDD sono giustificate per le transazioni finanziarie che superano le soglie normative o che coinvolgono società o individui provenienti da un paese ad alto rischio.

- Sospetto di riciclaggio di denaro: L'attività sospetta di un cliente abituale o nuovo potrebbe suggerire il coinvolgimento nel finanziamento del terrorismo o nel riciclaggio di denaro.

- Documentazione inaffidabile o falsa: Le aziende applicano misure di identificazione aggiuntive per risolvere le discrepanze quando un cliente fornisce documenti di identificazione inadeguati.

- Monitoraggio continuo: La CDD è un processo continuo che prevede il monitoraggio delle relazioni commerciali per garantire che siano in linea con i profili di rischio dei clienti.

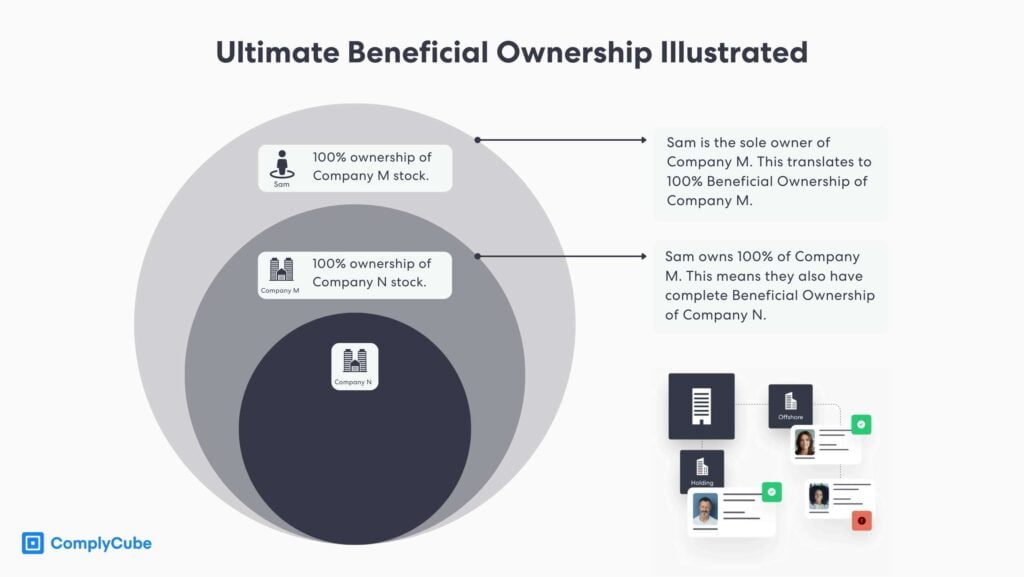

I requisiti della regola di adeguata verifica della clientela

Il GAFI raccomanda diversi requisiti per un processo affidabile di due diligence della clientela come parte della Raccomandazione 10:

- Verificare l'identità di un nuovo cliente o stabilire un rapporto commerciale.

- Identificare i titolari effettivi finali e verificarne l'identità.

- Valutazione delle transazioni sospette per ridurre al minimo i rischi di riciclaggio di denaro.

- Attività continue di monitoraggio e segnalazione indicative di criminalità finanziaria per assistere le forze dell'ordine.

- Mantenimento e aggiornamento delle informazioni e dei profili dei clienti.

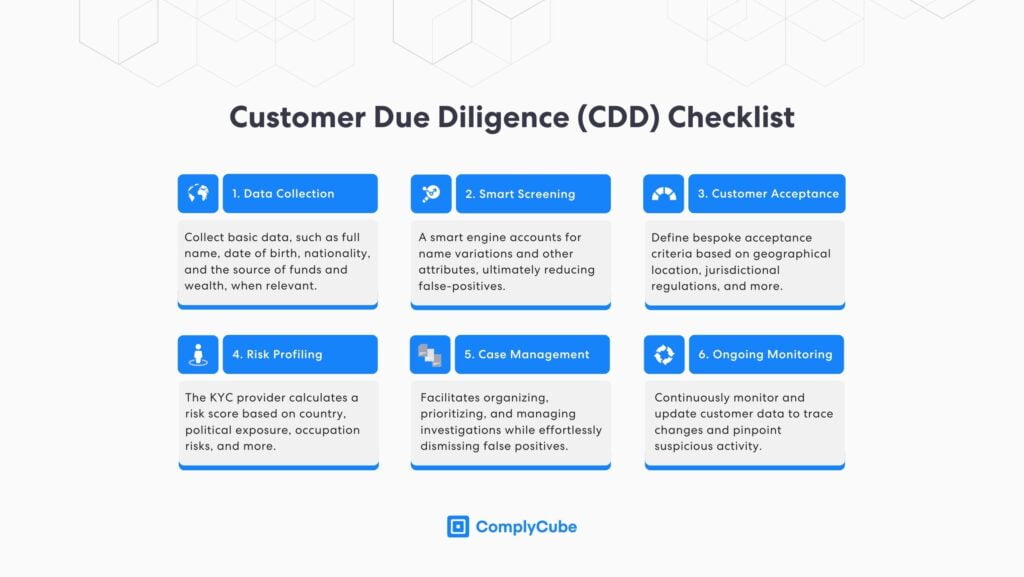

Lista di controllo per la due diligence del cliente

Le linee guida GAFI raccomandano che gli istituti finanziari e altri enti regolamentati adattino il loro processo CDD al profilo di rischio posto dal loro modello di business e dalla base di clienti. Le aziende possono bilanciare obblighi di conformità, risorse operative e requisiti di budget con l'aiuto di un fornitore di verifica dell'identità (IDV). Ecco una lista di controllo affidabile per la due diligence del cliente:

1. Raccolta delle informazioni sul cliente

Autenticazione del cliente, in genere parte del Customer Identification Program (CIP) di un istituto finanziario, prevede la raccolta dei dati del cliente, come nome completo, data di nascita, dettagli di contatto, nazionalità e fonti di fondi o ricchezza, se pertinenti. Queste informazioni sono necessarie per verificare l'identità di un cliente e garantire che non sia sospettato o sanzionato per comportamenti finanziari illeciti come finanziamento del terrorismo o altri crimini finanziari.

L’azienda dovrebbe disporre di un processo per l’aggiornamento e la manutenzione delle informazioni sui clienti e condurre un monitoraggio costante per prevenire crimini finanziari. Si consiglia di utilizzare una soluzione di verifica dell'identità che semplifichi la raccolta dei dati e fornisca una visione unificata e chiara dell'identità di ciascun cliente.

2. Screening intelligente per un'elevata precisione

Molte piattaforme IDV promuovono corrispondenza del nome fuzzy come una caratteristica critica per i processi CDD. Tuttavia, questo metodo gestisce principalmente errori di ortografia e variazioni minori, lasciando irrisolti altri aspetti cruciali.

Non affronta in modo efficace questioni come somiglianze fonetiche, traslitterazioni, variazioni linguistiche, scritture non latine, patronimici, titoli onorifici, titoli o nomi fuori ordine. ComplyCube offre una soluzione KYC completa che copre questi aspetti per una verifica più affidabile e approfondita.

3. Definizione delle politiche di accettazione del cliente

Le misure CDD possono variare in base a fattori quali il profilo di rischio del cliente, la posizione geografica, le normative giurisdizionali, ecc. Pertanto, le aziende dovrebbero definire un approccio su misura, basato sul rischio, con chiari criteri di accettazione da parte dei clienti per i loro servizi e prodotti. Questa fase contribuisce anche alla profilazione del rischio, alla definizione delle soglie e al monitoraggio degli avvisi.

4. Profilazione del rischio basata sui dati del cliente

Le aziende dovrebbero determinare il livello di rischio di un cliente sulla base delle informazioni raccolte e dei processi di identificazione iniziali. Le aziende possono definire soglie personalizzate per i clienti a basso e ad alto rischio con l'aiuto di una soluzione AML/KYC che copre il punteggio di rischio.

Il fornitore KYC calcola a punteggio di rischio per i nuovi clienti sulla base di una serie di attributi di rischio quali paese, esposizione politica e rischi occupazionali, tra gli altri vettori. Questi fattori aiutano a determinare il livello di due diligence da applicare: semplificato, di base o rafforzato.

5. Gestione dei casi per il monitoraggio degli allarmi

Incorporando Gestione del caso con monitoraggio e avvisi consente agli analisti di approfondire attività sospette e indagare rapidamente sui crimini finanziari. Una solida soluzione di gestione dei casi dovrebbe offrire un'esperienza perfettamente integrata arricchita con dati contestualizzati come suddivisioni dettagliate delle partite.

Ciò facilita gli investigatori nell'organizzazione, nella definizione delle priorità e nella gestione delle indagini, eliminando senza sforzo i falsi positivi. Inoltre, garantisce la creazione di una pista di controllo permanente per il controllo normativo.

6. Monitoraggio continuo per la mitigazione del rischio

Indipendentemente dal livello di rischio del cliente, le aziende devono monitorare e aggiornare continuamente i dati dei clienti per rilevare cambiamenti e identificare attività sospette. Mantenere una traccia di controllo per monitoraggio continuo ed è essenziale documentare i risultati a seguito di un avviso.

Un sistema di monitoraggio efficace dovrebbe essere adattabile e supportato da una solida tecnologia che si integri perfettamente con le piattaforme esistenti, offrendo avvisi in tempo reale e un’interfaccia user-friendly affinché gli analisti possano rispondere rapidamente e mitigare potenziali rischi e problemi.

Sfide nell’implementazione della CDD

L'implementazione di un processo CDD è un'attività critica ma complessa per le aziende che desiderano aderire ai requisiti normativi garantendo al tempo stesso un'esperienza cliente fluida. Questo requisito di conformità presenta diverse sfide per varie società di servizi finanziari e altre istituzioni regolamentate, tra le quali le due seguenti sono particolarmente degne di nota:

Adattamento ai quadri normativi globali

Le aziende che operano a livello internazionale devono affrontare la sfida di destreggiarsi in un mix di quadri normativi. Le normative diverse e talvolta contrastanti tra le diverse giurisdizioni possono rappresentare un ostacolo significativo nella standardizzazione dei processi CDD, portando al compito complesso di trovare modi per mantenere la conformità operando in modo efficiente. Ciò richiede un solido quadro di conformità, un team ben informato e un solido partner per la verifica dell’identità per semplificare il processo di verifica.

Bilanciare l'esperienza del cliente e la conformità

Cercare di garantire un’esperienza cliente senza soluzione di continuità rispettando rigorosi requisiti di due diligence può essere una passeggiata sul filo del rasoio. Le aziende spesso trovano difficile raccogliere le informazioni necessarie senza alienare i clienti o compromettere la velocità e la facilità del servizio. Questo equilibrio è fondamentale per mantenere la fiducia e offrire un'ottima esperienza utente garantendo al tempo stesso la conformità normativa.

Due Diligence della clientela per le istituzioni finanziarie

La CDD è vitale per le banche e altri istituti finanziari per garantire la conformità, gestire i rischi finanziari, prevenire il riciclaggio di denaro e il finanziamento del terrorismo e stabilire relazioni bancarie trasparenti. Il processo KYC allinea le attività degli istituti finanziari ai requisiti legali, rileva comportamenti sospetti ed evita potenziali problemi legali e reputazionali.

Inoltre, la CDD crea un fondamento di fiducia tra le banche e i loro clienti che va oltre la semplice conformità. Un quadro solido è fondamentale per affrontare ambienti normativi complessi nell’odierno panorama bancario globale, guidato dal digitale. Attraverso rigorose pratiche CDD, le banche stabiliscono una struttura operativa conforme e rafforzano la propria reputazione, rafforzando la fiducia e le relazioni commerciali tra clienti e autorità di regolamentazione. Questa fiducia è la pietra angolare del successo a lungo termine nel settore finanziario.

Conclusione

La due diligence della clientela è essenziale per le aziende che desiderano confermare l'identità dei clienti abituali e potenziali e conformarsi ai requisiti normativi. Le istituzioni finanziarie e altri organismi regolamentati possono gestire efficacemente i livelli di rischio dei clienti ed evitare possibili crimini finanziari. Con l'aiuto di un solido partner IDV/KYC, le aziende possono garantire di rimanere aggiornate con l'evoluzione delle normative sulla due diligence della clientela, identificare i segnali di allarme e promuovere un sano quadro di conformità.

Cerchi una piattaforma di conformità globale per i controlli IDV e KYC? Mettiti in contatto con noi oggi!