Un approccio basato sul rischio (RBA) è fondamentale per l'implementazione efficace del quadro di conformità Know Your Customer (KYC) e Anti-Money Laundering (AML). Questo moderno controllo di valutazione del rischio di finanziamento del terrorismo e riciclaggio di denaro è una tecnica fondamentale che consente la conformità AML per le aziende in tutto il mondo. Gli RBA sono una regolamentazione chiave nelle raccomandazioni della Financial Action Task Force (FATF) e consentono alle aziende di accertare correttamente il rischio AML associato dei loro utenti.

Da dove nasce la RBA?

A metà degli anni '90, le leggi sulla valutazione del rischio KYC e AML erano ancora in fase di sviluppo. Quello che oggi è noto come Risk-Based Approach era allora un Rule-Based Approach. In definitiva, si trattava di una regolamentazione rigida, poiché le sfumature delle attività indipendenti non venivano prese in considerazione, il che significava che gli istituti finanziari dovevano attenersi a determinate regole che semplicemente non erano efficaci.

L'effetto è stato che tutti i consumatori sono stati sottoposti agli stessi controlli KYC e AML, indipendentemente dal settore in cui operavano o dal loro profilo di rischio associato. Ciò ha avuto un impatto finale sulla crescita del settore e del business, con conseguente sviluppo dell'approccio basato sul rischio.

Post-2000: un approccio basato sul rischio

La RBA è stata coniata dalla Financial Services Authority (FSA) nel 2000, sebbene l'organismo ora si chiami Financial Conduct Authority (FCA), il principale regolatore finanziario del Regno Unito. Nel 2012, in seguito a una revisione delle Raccomandazioni FATF, l'organizzazione ha formalmente adottato una RBA come ruling chiave.

I componenti di un approccio basato sul rischio

La RBA richiede agli istituti finanziari di condurre valutazioni del rischio AML proporzionate al livello di rischio associato che un'azienda affronta. Il rischio associato può cambiare in base alle posizioni geografiche in cui l'azienda opera e ai clienti da cui riceve, al settore in cui opera e ai servizi che fornisce, e a molti altri.

Valutazione iniziale del rischio

La valutazione iniziale del rischio AML identifica i fattori di rischio associati a un cliente, tra cui identificazione, screening AML di background e monitoraggio continuo per accertare un punteggio di rischio. Ci sono diversi livelli di conformità in ciascuna di queste categorie. Ad esempio, le aziende che operano in settori ad alto rischio, come i Virtual Asset Service Provider (VASP o exchange di criptovalute), devono eseguire il livello più elevato di screening di identificazione e valutazione del rischio AML.

Risposta proporzionale

Una volta effettuata l'identificazione e la valutazione del rischio AML, le aziende devono allocare risorse in base al livello di rischio rappresentato. I tipi di clienti possono variare in modo significativo, ad esempio, se un consumatore è stato scoperto avere legami politici tramite uno screening di persona politicamente esposta (PEP), sarebbe soggetto a una Due Diligence avanzata (EDD) anziché a una Due Diligence di base del cliente (CDD). Questo approccio consente alle aziende di implementare la norma nel modo più adatto alle proprie operazioni.

Monitoraggio continuo

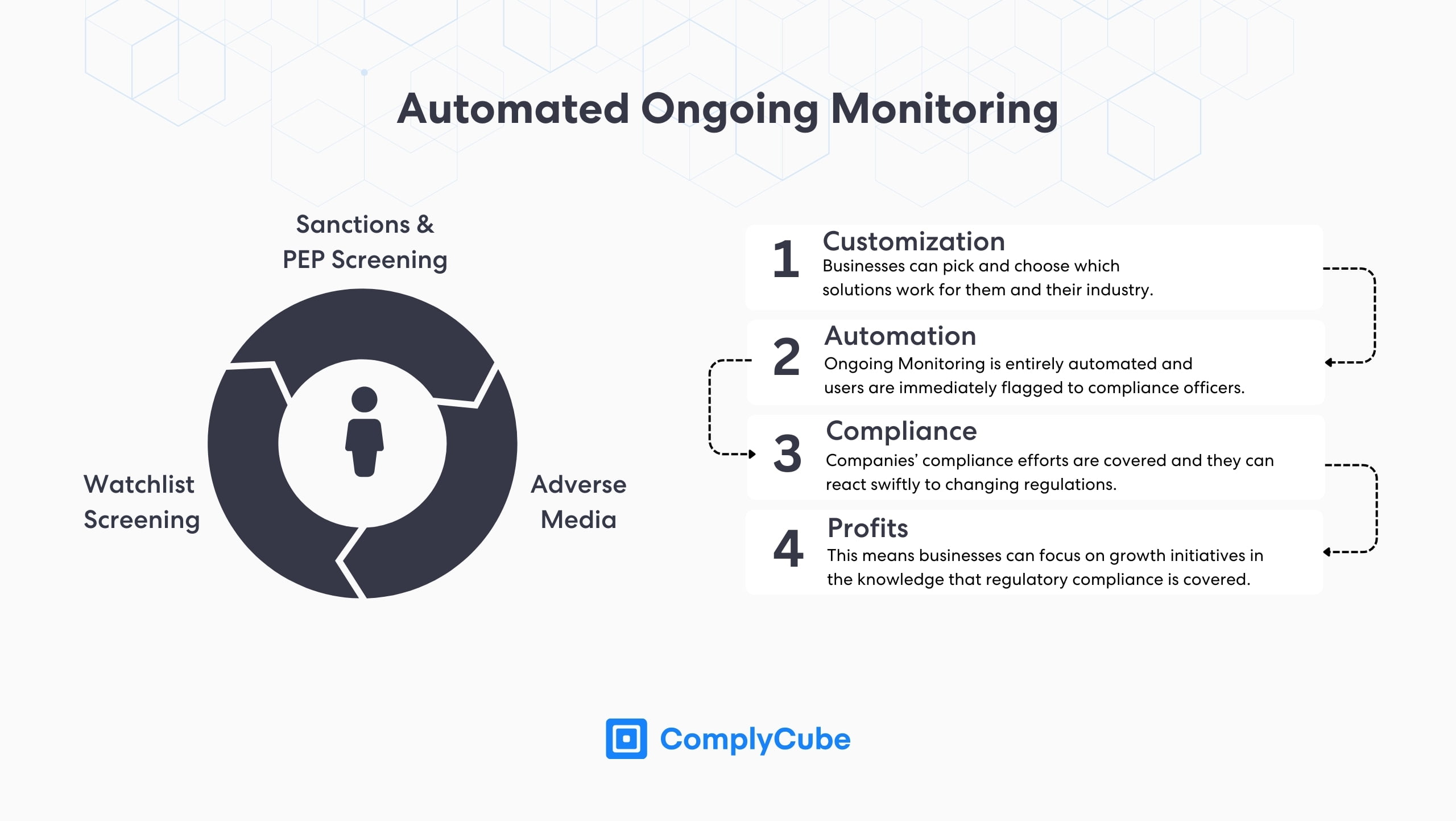

Il monitoraggio continuo è un elemento chiave della RBA, in quanto garantisce che i livelli di rischio dei clienti non cambino. Condurre una valutazione continua del rischio AML significa che un'azienda viene informata se la situazione di un cliente cambia. Se così fosse, potrebbero essere richiesti ulteriori controlli AML, come lo screening delle transazioni o il monitoraggio per segnalare i dati delle transazioni e le attività sospette.

Framework flessibile nel tempo

Infine, le aziende devono essere flessibili nel loro approccio all'adesione al Risk-Based Approach. Ciò consente alle aziende di aggiornare il loro programma AML, migliorando così la loro valutazione del rischio AML nel tempo. Tale approccio crea un ambiente normativo dinamico, in cui le istituzioni possono reagire a nuove normative o nuove metodologie fraudolente.

Direttive antiriciclaggio dell'UE

L'Unione Europea (UE) ha adottato diverse direttive che incorporano le raccomandazioni AML/KYC del GAFI, compreso un quadro RBA. L'ultima direttiva aggiunta nel 2020 si chiama 6a Direttiva Antiriciclaggio (6AMLD)Gli Stati membri hanno recepito queste direttive nella legislazione nazionale e ora disciplinano le istituzioni finanziarie che operano nella loro giurisdizione come regolamenti.

Il sistema dell'UE di AML è decentralizzato: all'interno di ogni stato membro dell'UE si trova un'unità di informazione finanziaria (FIU). Le FIU sono piccole unità responsabili della raccolta delle segnalazioni di transazioni sospette (STR) e del perseguimento di casi sospetti di riciclaggio di denaro.

Il quadro dell'UE sottolinea il ruolo svolto dalle agenzie incaricate per determinare l'entità del rischio di riciclaggio di denaro che le transazioni presentano. A seconda del grado di rischio, gli esperti implementano forme uniche di due diligence del cliente. Ci si aspetta che presentino una STR alla loro FIU nazionale per decidere che la transazione è sospetta. Il ruolo svolto dai professionisti è, quindi, fondamentale per l'efficienza del più ampio meccanismo AML.

Adozione dell'approccio basato sul rischio del Regno Unito e della FCA

Il Regno Unito ha adottato l'RBA nella sua normativa antiriciclaggio e antiterrorismo (AML/CTF) con l'introduzione dei suoi regolamenti antiriciclaggio (MLR) nel 2007. Gli MLR del 2017 hanno ulteriormente consolidato un quadro RBA nella legislazione AML fondamentale del Regno Unito.

Le aziende erano tenute a effettuare valutazioni del rischio, condurre CDD in modo proporzionale ai livelli di rischio e applicare EDD ove necessario. In seguito alla Brexit, il Regno Unito è stato costretto a pubblicare il proprio set indipendente di legislazione AML, gran parte della quale rifletteva le politiche del FATF e delle direttive UE.

Il successo dell'approccio basato sul rischio

L'adozione di un approccio basato sul rischio da parte delle autorità di regolamentazione ha dimostrato la sua idoneità come controllo di valutazione del rischio AML. I principali successi dell'RBA sono:

Efficienza e allocazione delle risorse

La RBA aiuta gli istituti finanziari ad allocare le proprie risorse in modo più efficace. Invece di applicare un livello di controllo generalizzato a tutti i clienti, le banche e gli altri istituti finanziari possono concentrare i propri sforzi su clienti o transazioni ad alto rischio. Questo approccio mirato ha fatto risparmiare molto tempo e denaro agli istituti riducendo inutili sforzi di conformità per i casi a basso rischio.

Conformità migliorata con i rischi in evoluzione

La RBA fornisce la flessibilità necessaria per adattarsi ai rischi in evoluzione, tra cui l'ascesa di nuove tecnologie, criptovalute e complesse transazioni internazionali. Questa adattabilità l'ha resa una pietra angolare delle moderne strategie AML, poiché consente alle istituzioni di rimanere conformi alle normative gestendo al contempo scenari aziendali in continua evoluzione.

Scalabilità per le aziende in crescita

Uno dei maggiori vantaggi della RBA è la sua scalabilità. Man mano che le aziende crescono o si espandono in nuovi mercati, possono adattare i loro controlli AML per adattarli ai rischi del nuovo ambiente. Ciò consente alle aziende di interagire con clienti ad alto rischio o di operare in regioni più rischiose senza compromettere la conformità

Rischio normativo ridotto

Implementando l'RBA, le istituzioni dimostrano ai regolatori di comprendere i rischi specifici che affrontano e di adottare misure appropriate per mitigarli. Ciò riduce la probabilità di sanzioni o multe per non conformità e migliora i rapporti con gli enti regolatori.

Supporto all'innovazione aziendale

La RBA ha inoltre supportato lo sviluppo di nuovi settori ad alto rischio, come i settori della cannabis e delle criptovalute, consentendo alle istituzioni finanziarie di interagire con essi in modo responsabile. Questo approccio su misura aiuta le istituzioni a gestire i rischi unici associati a questi settori, supportando comunque la crescita del loro business.

Informazioni sulle soluzioni di valutazione del rischio AML di ComplyCube

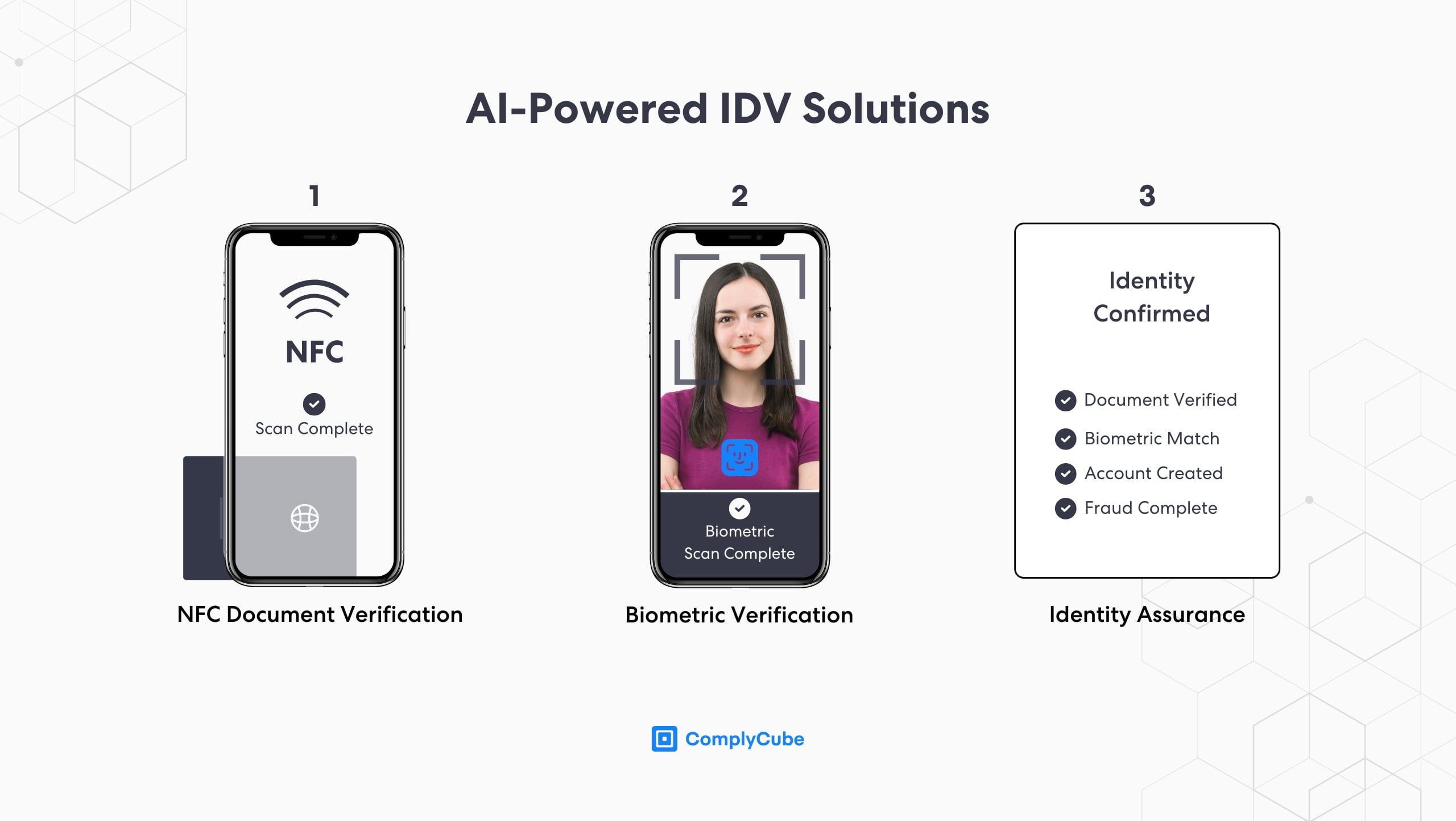

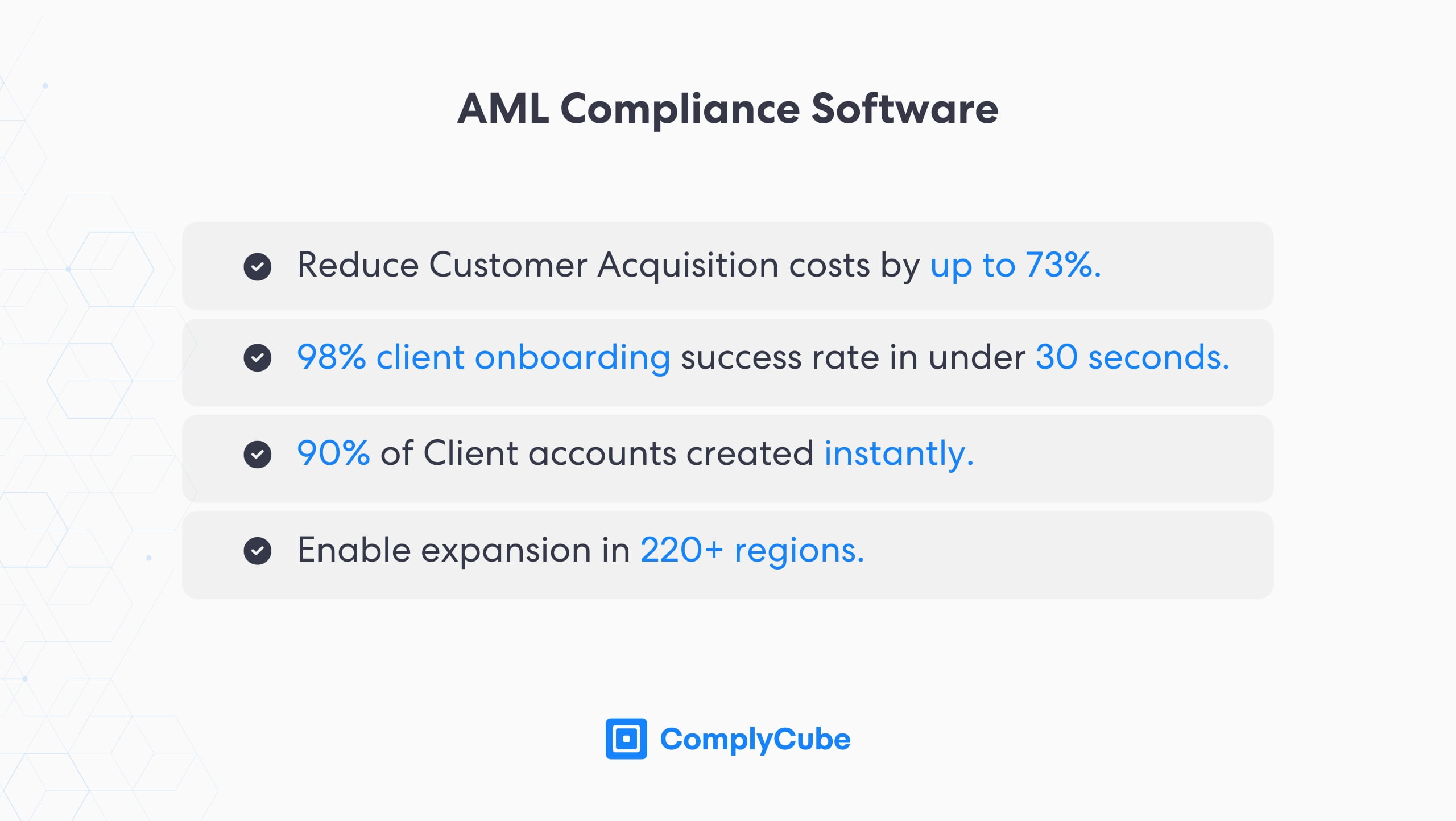

ComplyCube offre una soluzione senza pari per controlli di valutazione del rischio AML flessibili e personalizzabili, consentendo alle aziende partner di aderire facilmente al framework RBA. Offre un'identificazione completa del cliente tramite verifica dei documenti e biometrica, verifica CDD e multi-bureau, screening AML e monitoraggio continuo.

Queste soluzioni offrono un pacchetto di conformità completo, creato per una copertura totale e flessibilità sotto lo stesso tetto. Per le istituzioni interessate a saperne di più su queste soluzioni, contatto uno specialista della conformità oggi